Содержание

- 2. Цель урока Сформировать современное представление о банках и банковской системе. Задачи урока Изучить: Особенности банковской системы;

- 3. Эпиграф Банкир – это центральная фигура. Он держит на своих плечах весь мир. Герберт Н. Кэссон

- 4. История появления банков Банки – весьма древнее экономическое изобретение. Считается, что впервые банки возникли ещё на

- 5. Затем эстафету подхватила Древняя Греция. Здесь наиболее чтимые храмы стали принимать деньги ни хранение на время

- 6. История банковского дела в России ведется с XVII века. В Пскове в 1665 году появилось первое

- 8. Банк – это финансовая организация, осуществляющая деятельность по: приему депозитов предоставлению кредитов организации безналичных расчетов купле

- 9. Виды и функции банков Центральный банк – это главный банк страны, который действует как банкир государства

- 10. Современная банковская система РФ состоит из двух уровней: 1. верхний уровень – Центральный Банк РФ 2.

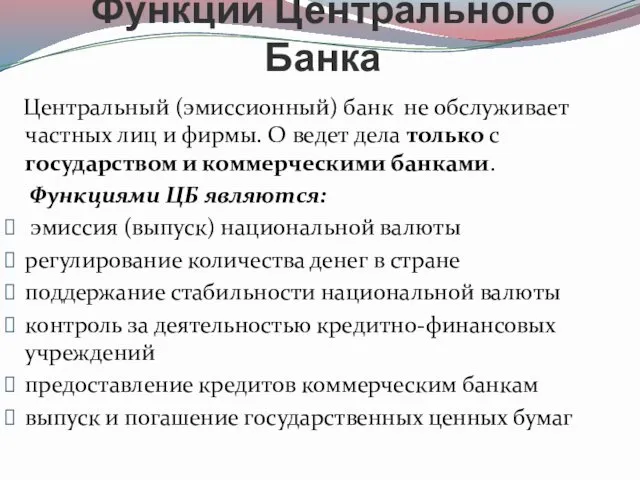

- 11. Функции Центрального Банка Центральный (эмиссионный) банк не обслуживает частных лиц и фирмы. О ведет дела только

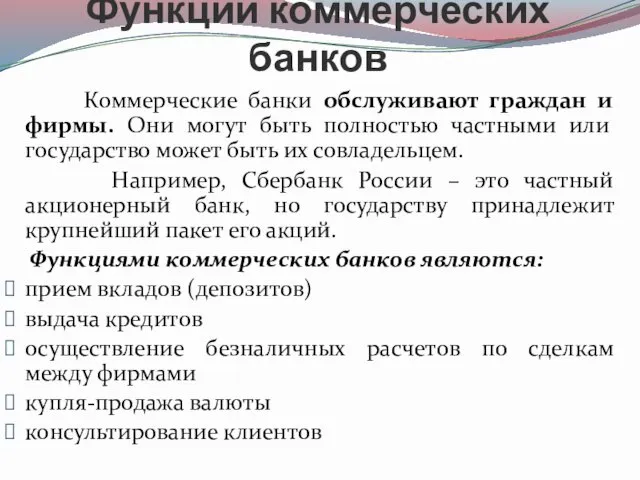

- 12. Функции коммерческих банков Коммерческие банки обслуживают граждан и фирмы. Они могут быть полностью частными или государство

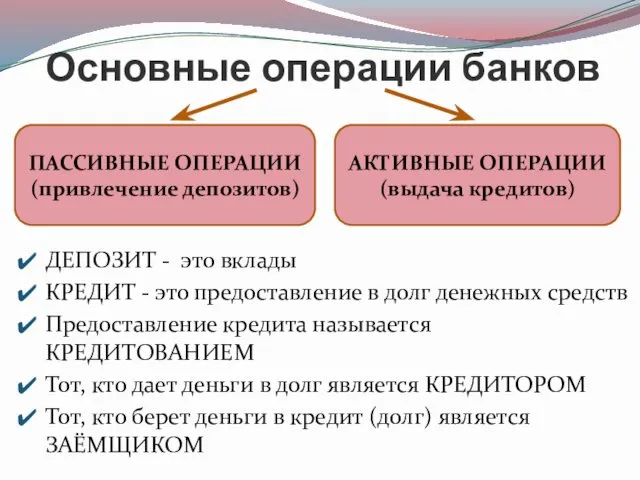

- 13. Основные операции банков ДЕПОЗИТ - это вклады КРЕДИТ - это предоставление в долг денежных средств Предоставление

- 14. Банковская прибыль Это разница между суммой процентов, полученных от заёмщиков, и суммой процентов, которые выплачиваются вкладчикам.

- 15. Откуда коммерческий банк берет средства? Кредитные ресурсы коммерческого банка Средства Уставного фонда Вклады до востребования населения

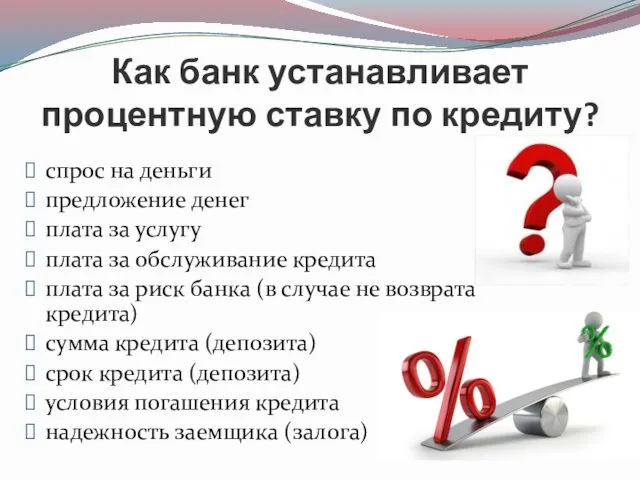

- 16. Как банк устанавливает процентную ставку по кредиту? спрос на деньги предложение денег плата за услугу плата

- 17. Принципы кредитования Срочность Платность Возвратность Гарантированность Целевой характер

- 18. Срочность Любой кредит предоставляется на определенный срок. Установленный срок кредитования является предельным временем нахождения денежных средств

- 19. Платность Банки предоставляют кредиты во временное пользование только за плату, называемую «процент за кредит». Устанавливается эта

- 20. НАДЕЖНОСТЬ Величина Уставного фонда (собственного капитала) Соотношение собственных и заёмных средств Прибыль Размер резервных фондов Критерии

- 21. Как правило: Активы Пассивы Активы Пассивы Банк платежеспособный Банкротство

- 22. Задания для самостоятельной работы Объясните СВОИМИ СЛОВАМИ, почему процент по кредитам в банках выше, чем процент

- 24. Скачать презентацию

Financial Economy

Financial Economy Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета

Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета Отделение Пенсионного фонда Российской Федерации по Республике Татарстан. Личный кабинет гражданина

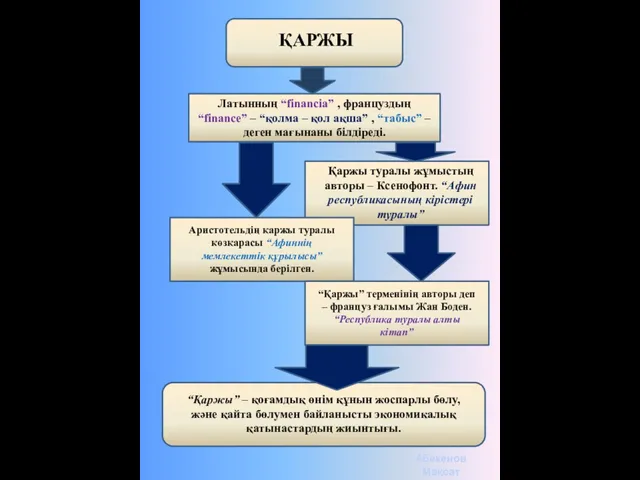

Отделение Пенсионного фонда Российской Федерации по Республике Татарстан. Личный кабинет гражданина Қаржы. Қаржының тұжырымдамасы

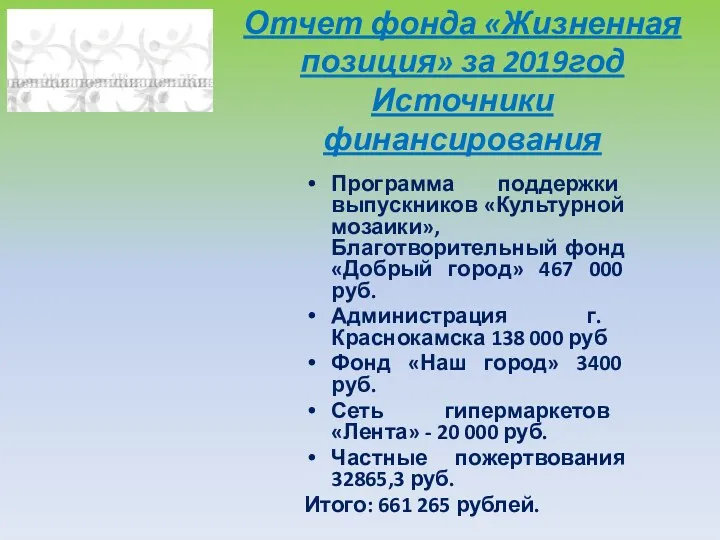

Қаржы. Қаржының тұжырымдамасы Отчет фонда Жизненная позиция за 2019год. Источники финансирования

Отчет фонда Жизненная позиция за 2019год. Источники финансирования История Российского рубля

История Российского рубля Финансирование инвестиционных проектов

Финансирование инвестиционных проектов Венчурный рынок и поддержка стартапа

Венчурный рынок и поддержка стартапа Финансовая политика государства

Финансовая политика государства Учебная программа МАРС краткое сописание

Учебная программа МАРС краткое сописание Оценка ликвидационной стоимости предприятия

Оценка ликвидационной стоимости предприятия Кредитный портфель коммерческого банка

Кредитный портфель коммерческого банка Проект ДМС макрорегион Москва. Виды страховых программ

Проект ДМС макрорегион Москва. Виды страховых программ Сущность и формы кредита

Сущность и формы кредита Introduction to business. Financial Statements, Cash Flow

Introduction to business. Financial Statements, Cash Flow Учет расчетов с покупателями и заказчиками. Анализ дебиторской и кредиторской задолженности на примере ООО ЧОП Далекс

Учет расчетов с покупателями и заказчиками. Анализ дебиторской и кредиторской задолженности на примере ООО ЧОП Далекс Международные прямые инвестиции

Международные прямые инвестиции Инструменты и методы бережливого производства

Инструменты и методы бережливого производства Порядок расчетов с работниками организации за неотработанное время на материалах организации

Порядок расчетов с работниками организации за неотработанное время на материалах организации Государственные и муниципальные финансы

Государственные и муниципальные финансы Оценка кредитоспособности клиентов коммерческого банка (ОАО Морской Банк)

Оценка кредитоспособности клиентов коммерческого банка (ОАО Морской Банк) Вклады. Цифровой турнир по финансовой грамотности

Вклады. Цифровой турнир по финансовой грамотности Рабочая тетрадь Welcome

Рабочая тетрадь Welcome Содействие занятости лиц, отбывших наказание и освободившихся из мест лишения свободы. Финансовая поддержка работодателей

Содействие занятости лиц, отбывших наказание и освободившихся из мест лишения свободы. Финансовая поддержка работодателей Оценка кредитоспособности заемщика (на примере ООО 162 КЖИ)

Оценка кредитоспособности заемщика (на примере ООО 162 КЖИ) ЕАС ОПС. Курс обучения – Коммерческие услуги

ЕАС ОПС. Курс обучения – Коммерческие услуги Финансовое планирование на предприятии. Антикризисное управление финансами организаций

Финансовое планирование на предприятии. Антикризисное управление финансами организаций Операции коммерческого банка с пластиковыми картами и их роль в обеспечении комплексного обслуживания клиентов

Операции коммерческого банка с пластиковыми картами и их роль в обеспечении комплексного обслуживания клиентов