Содержание

- 2. Долгосрочные обязательства, особенности оценки их стоимости

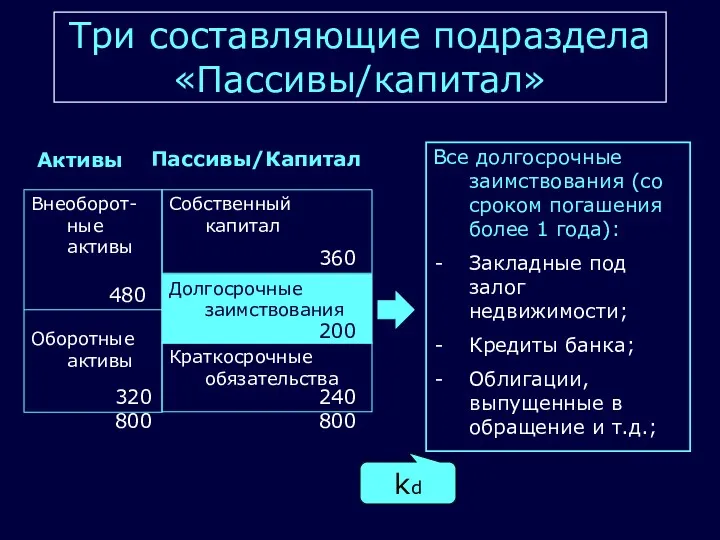

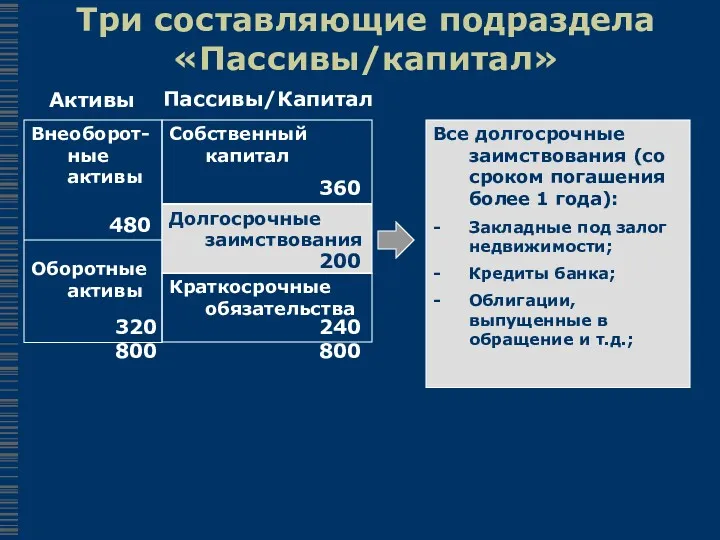

- 3. Три составляющие подраздела «Пассивы/капитал» Все долгосрочные заимствования (со сроком погашения более 1 года): Закладные под залог

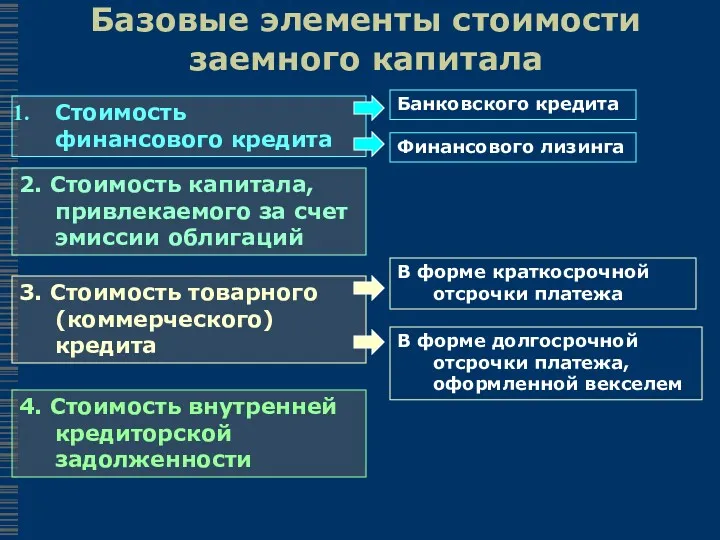

- 4. Базовые элементы стоимости заемного капитала

- 5. Стоимость финансового кредита

- 6. Основные виды банковских кредитов предоставляемых предприятию Контокоррентный кредит («овердрафт») Сезонный кредит с ежемесячной амортизацией долга Бланковый

- 7. Состав основных кредитных условий, подлежащих изучению и оценке в процессе привлечения банковского кредита Предельный срок кредита

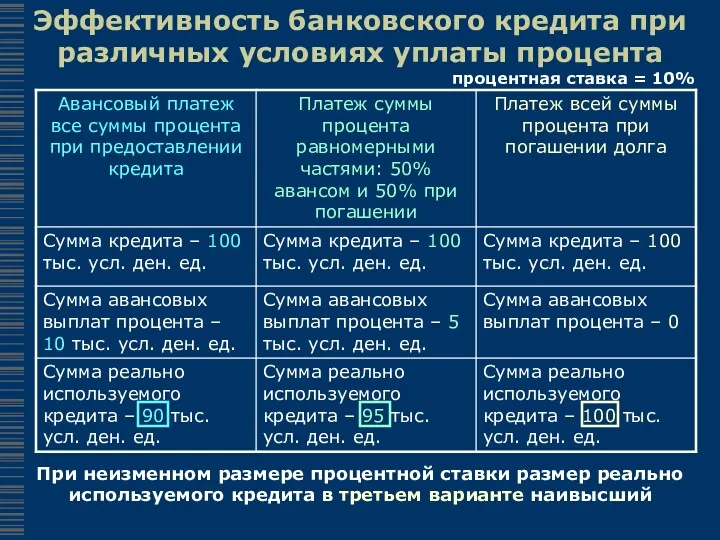

- 8. Эффективность банковского кредита при различных условиях уплаты процента процентная ставка = 10% При неизменном размере процентной

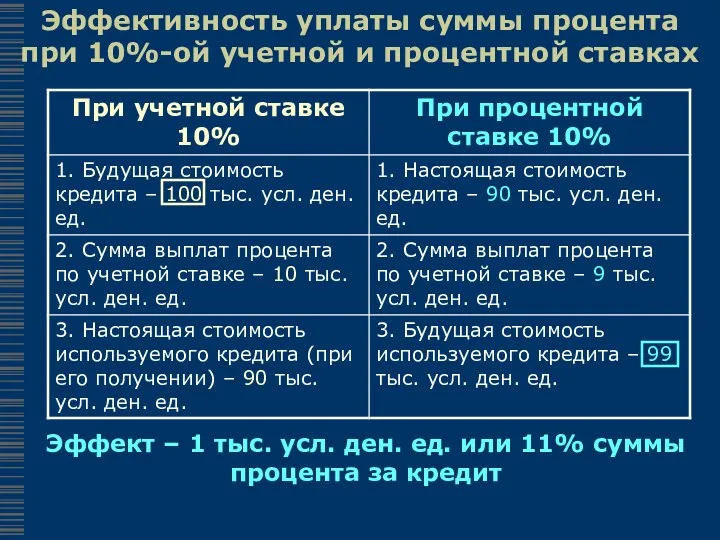

- 9. Эффективность уплаты суммы процента при 10%-ой учетной и процентной ставках Эффект – 1 тыс. усл. ден.

- 10. Основные понятия Контокоррентный кредит («овердрафт»); «кредитная линия»; онкольный кредит; ипотечный кредит; методы погашения кредита.

- 11. Долгосрочные обязательства, особенности оценки их стоимости.

- 12. Долгосрочные обязательства; Классификация заемных средств; Базовые элементы стоимости; Посленалоговая стоимость долга. Основные понятия

- 13. Три составляющие подраздела «Пассивы/капитал» Внеоборот-ные активы Оборотные активы Активы Собственный капитал Пассивы/Капитал Долгосрочные заимствования Краткосрочные обязательства

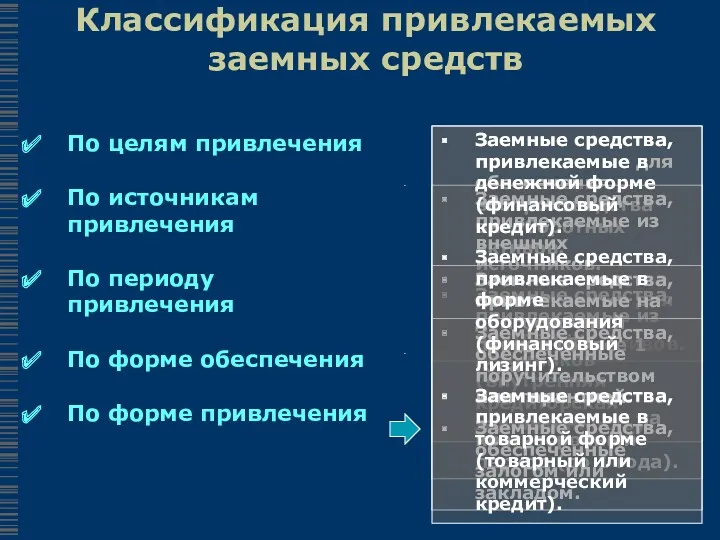

- 14. Классификация привлекаемых заемных средств По целям привлечения По источникам привлечения По периоду привлечения По форме обеспечения

- 15. Базовые элементы стоимости заемного капитала Стоимость финансового кредита Банковского кредита Финансового лизинга В форме краткосрочной отсрочки

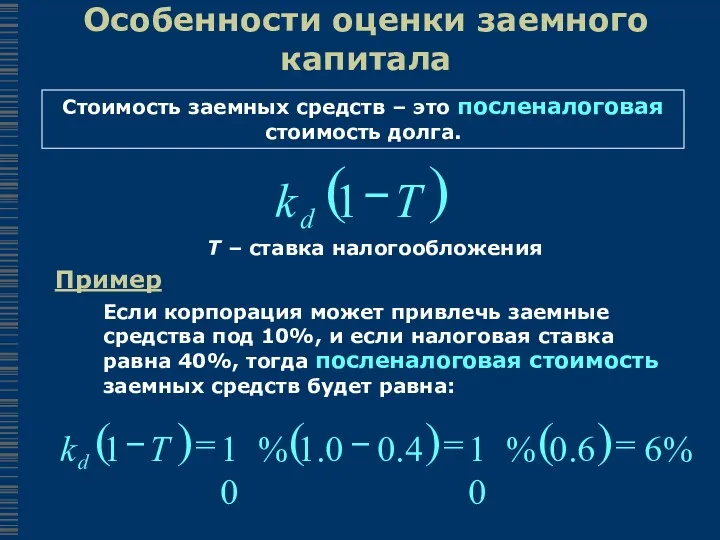

- 16. Особенности оценки заемного капитала Стоимость заемных средств – это посленалоговая стоимость долга. T – ставка налогообложения

- 17. Стоимость финансовой аренды (лизинга)

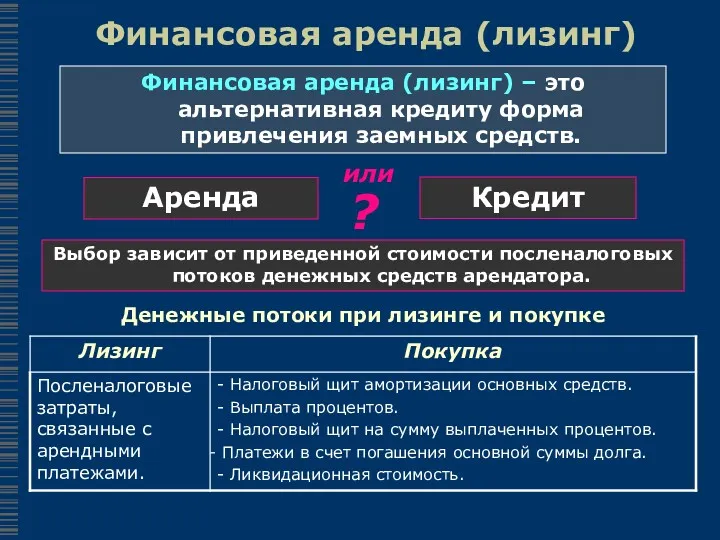

- 18. Финансовая аренда (лизинг) Финансовая аренда (лизинг) – это альтернативная кредиту форма привлечения заемных средств. Аренда Кредит

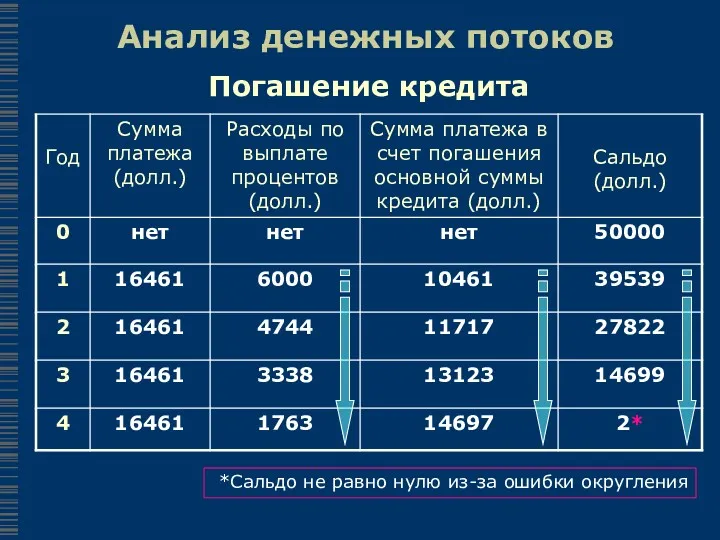

- 19. Анализ денежных потоков *Сальдо не равно нулю из-за ошибки округления

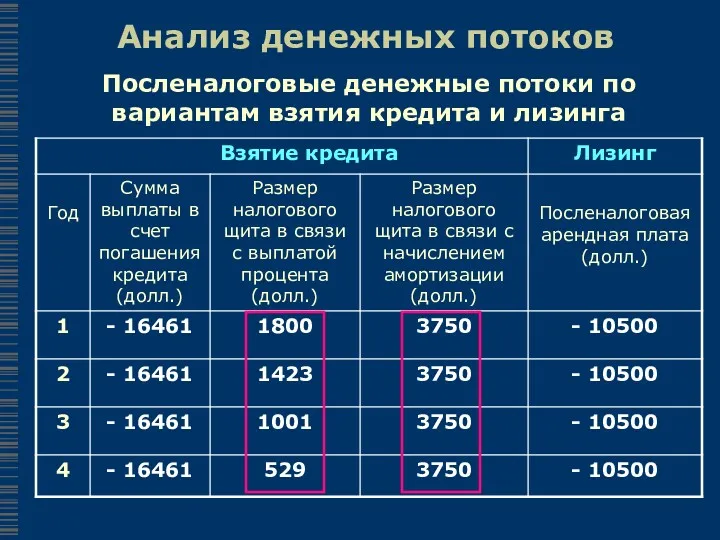

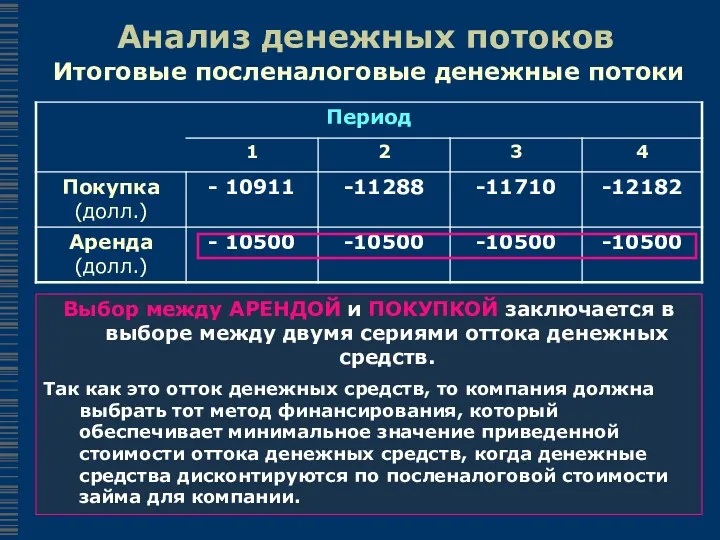

- 20. Анализ денежных потоков

- 21. Анализ денежных потоков Выбор между АРЕНДОЙ и ПОКУПКОЙ заключается в выборе между двумя сериями оттока денежных

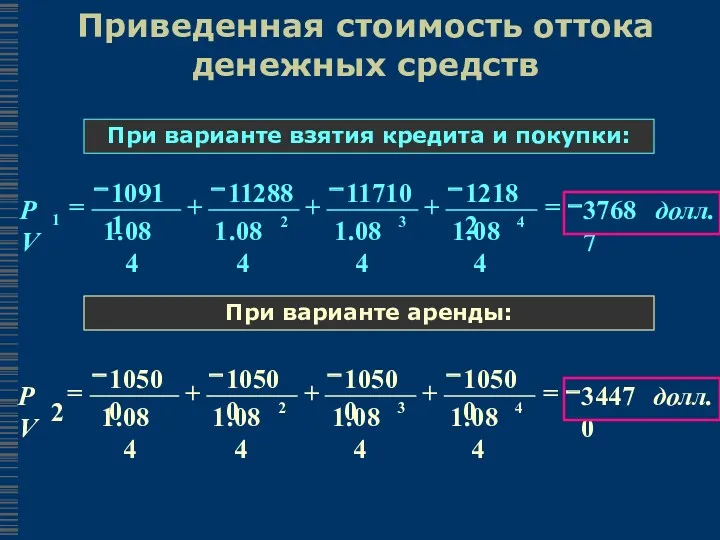

- 22. Приведенная стоимость оттока денежных средств При варианте взятия кредита и покупки: При варианте аренды:

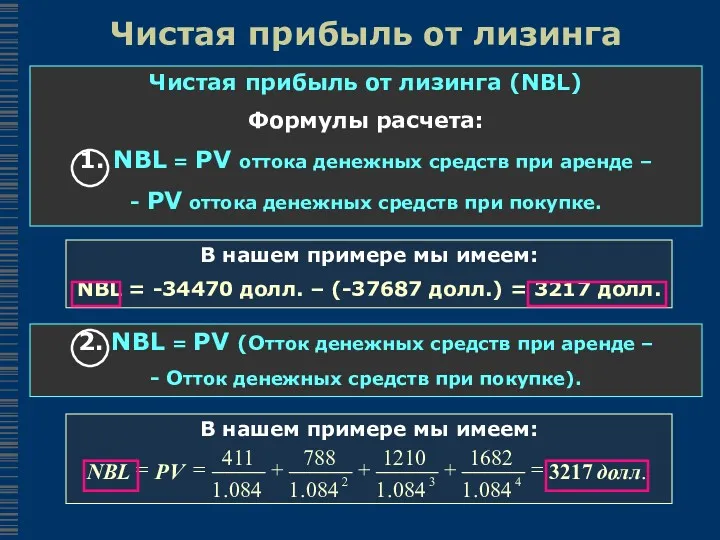

- 23. Чистая прибыль от лизинга Чистая прибыль от лизинга (NBL) Формулы расчета: 1. NBL = PV оттока

- 24. Финансовая аренда; Денежные потоки при лизинге и кредите; Приведенная стоимость оттока денежных средств при кредите и

- 25. Оценка стоимости заемного капитала, привлекаемого за счет облигаций

- 26. Корпоративные облигации Эмитент (корпорация) заемщик Корпоративные облигации – это законные долговые обязательства фирмы. Держатель облигации кредитор

- 27. Градация рейтингов агентств «Moody`s investor Service» и Standard & Poor`s Corporation»

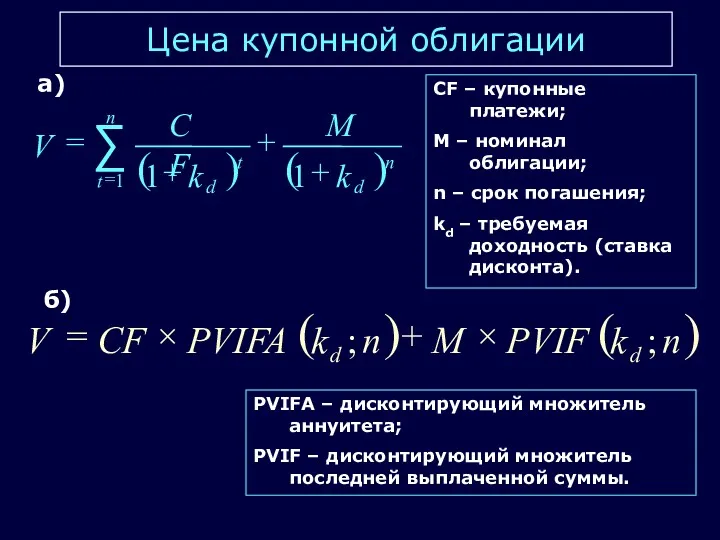

- 28. Цена купонной облигации CF – купонные платежи; M – номинал облигации; n – срок погашения; kd

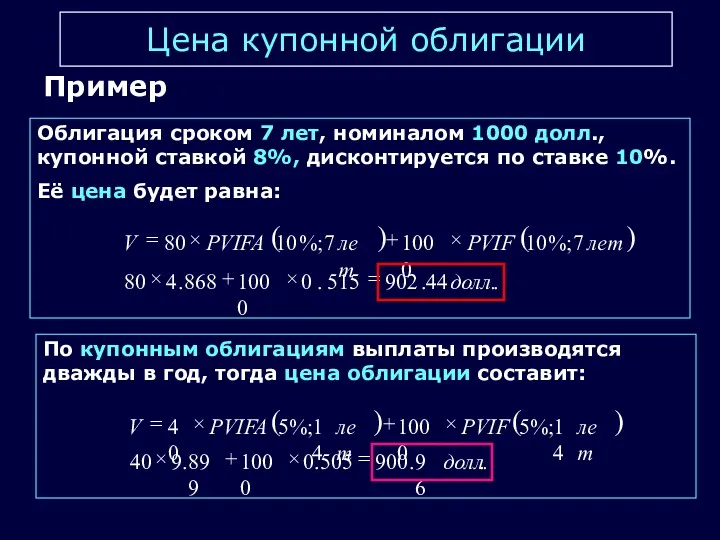

- 29. Цена купонной облигации Пример Облигация сроком 7 лет, номиналом 1000 долл., купонной ставкой 8%, дисконтируется по

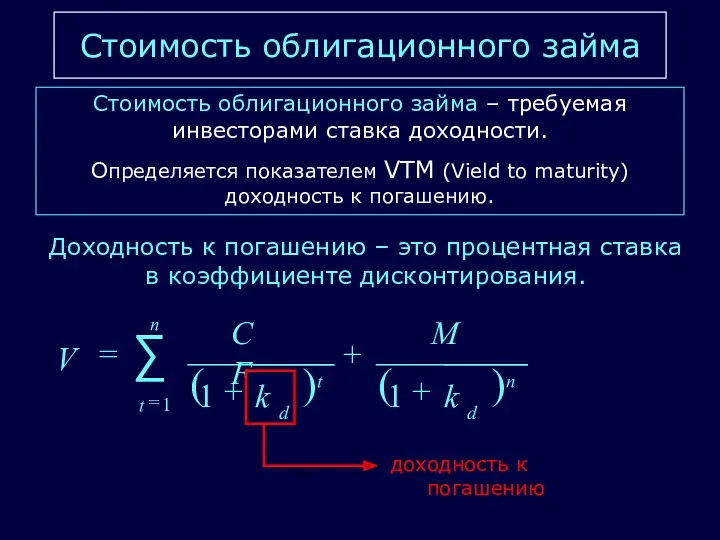

- 30. Стоимость облигационного займа Стоимость облигационного займа – требуемая инвесторами ставка доходности. Определяется показателем VTM (Vield to

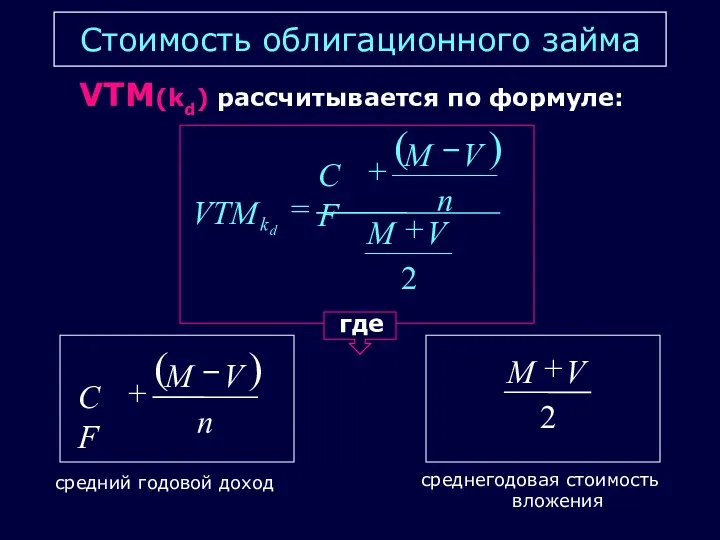

- 31. Стоимость облигационного займа VTM(kd) рассчитывается по формуле:

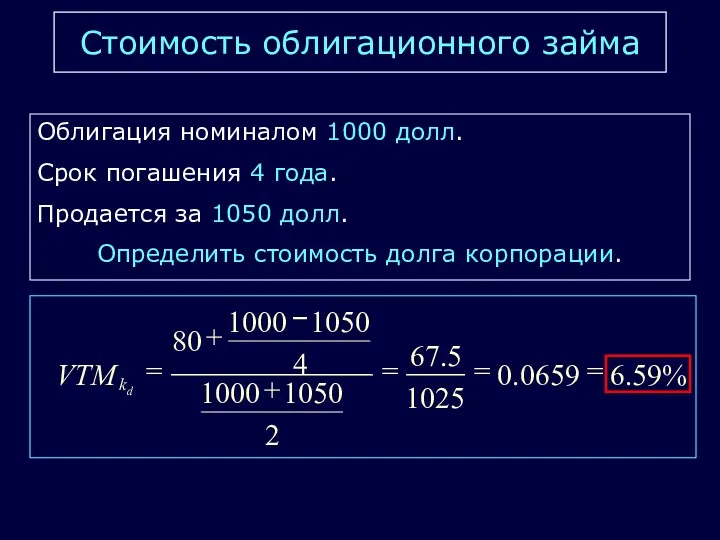

- 32. Стоимость облигационного займа Облигация номиналом 1000 долл. Срок погашения 4 года. Продается за 1050 долл. Определить

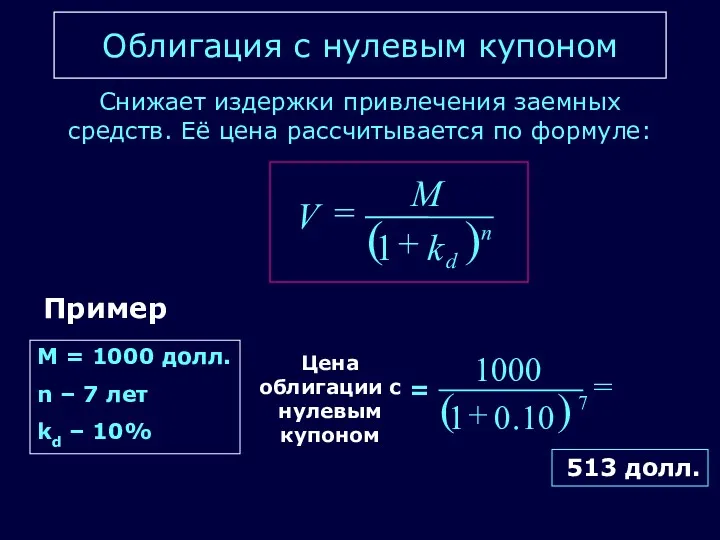

- 33. Облигация с нулевым купоном Пример М = 1000 долл. n – 7 лет kd – 10%

- 34. Купонная ставка и доходность к погашению Приведенная стоимость облигации (округление до 1 долл.) с купонной ставкой

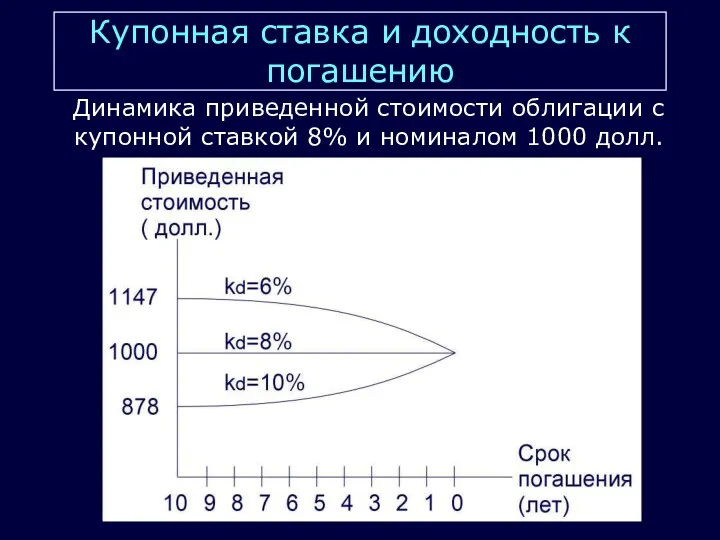

- 35. Купонная ставка и доходность к погашению Динамика приведенной стоимости облигации с купонной ставкой 8% и номиналом

- 37. Скачать презентацию

Інфляція та грошові реформи

Інфляція та грошові реформи Управління фінансовою стійкістю підприємства на прикладі ПАТ Білоцерківський завод ЗБК

Управління фінансовою стійкістю підприємства на прикладі ПАТ Білоцерківський завод ЗБК Досрочное назначение страховых пенсий по старости

Досрочное назначение страховых пенсий по старости Мультиплікатор інвестицій

Мультиплікатор інвестицій Инвестиционные проекты в Ростовской области

Инвестиционные проекты в Ростовской области Обзор функциональных возможностей инновационного ERP-решения фирмы 1С, внедрения, партнеры и учебные курсы

Обзор функциональных возможностей инновационного ERP-решения фирмы 1С, внедрения, партнеры и учебные курсы Бухгалтерский баланс

Бухгалтерский баланс ЛокоПэй – новое приложение для приема платежей по СБП

ЛокоПэй – новое приложение для приема платежей по СБП Банковская система

Банковская система Семейный бюджет. Семейная экономика

Семейный бюджет. Семейная экономика International Monetary and Financial Organization: International Monetary Fund

International Monetary and Financial Organization: International Monetary Fund Бюро кредитных историй и их роль в деятельности банков

Бюро кредитных историй и их роль в деятельности банков Форфейтинг, его роль и особенности

Форфейтинг, его роль и особенности Бюджетирование как форма текущего финансового планирования

Бюджетирование как форма текущего финансового планирования Классификация затрат и их поведение в управленческом учете. (Лекция 2)

Классификация затрат и их поведение в управленческом учете. (Лекция 2) Финансовый отдел администрации Торопецкого района. Формирование бюджета города Торопца

Финансовый отдел администрации Торопецкого района. Формирование бюджета города Торопца Audit of business solutions

Audit of business solutions Порядок формирования резерва по гарантийному ремонту и гарантийному обслуживанию

Порядок формирования резерва по гарантийному ремонту и гарантийному обслуживанию Инвестиции и инвестиционная деятельность предприятия

Инвестиции и инвестиционная деятельность предприятия Виды налогов. Налоговый учет

Виды налогов. Налоговый учет Формування ресурсів комерційних банків

Формування ресурсів комерційних банків Пакеты услуг для продавцов бизнеса и коммерческой недвижимости. Альтера Инвест Тюмень

Пакеты услуг для продавцов бизнеса и коммерческой недвижимости. Альтера Инвест Тюмень Варианты принятия решения по результатам рассмотрения материалов проверки. Лекция 6

Варианты принятия решения по результатам рассмотрения материалов проверки. Лекция 6 Деловая активность предприятия

Деловая активность предприятия Социальное страхование

Социальное страхование Карты с программой лояльности Black Edition

Карты с программой лояльности Black Edition Финансы домашних хозяйств

Финансы домашних хозяйств Единовременные ежегодные выплаты как форма поддержки молодых специалистов Калужской области

Единовременные ежегодные выплаты как форма поддержки молодых специалистов Калужской области