Содержание

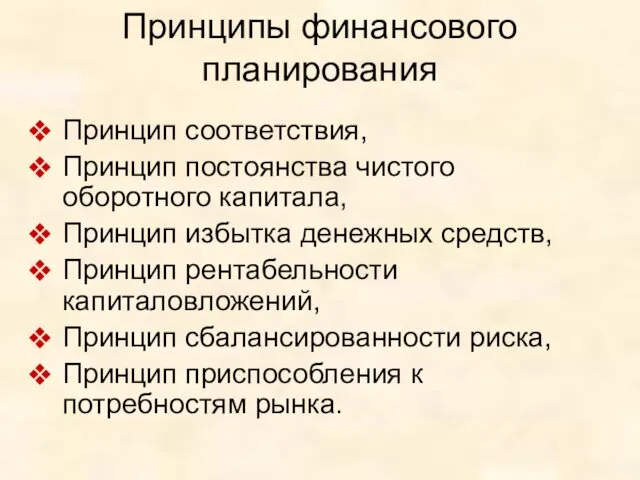

- 2. Принципы финансового планирования Принцип соответствия, Принцип постоянства чистого оборотного капитала, Принцип избытка денежных средств, Принцип рентабельности

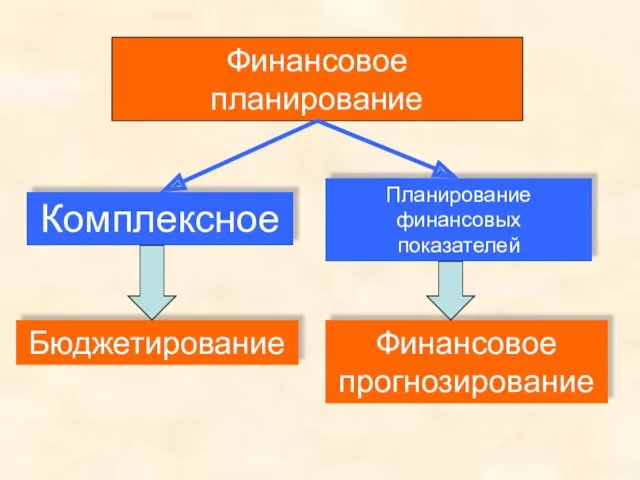

- 3. Финансовое планирование Комплексное Планирование финансовых показателей Бюджетирование Финансовое прогнозирование

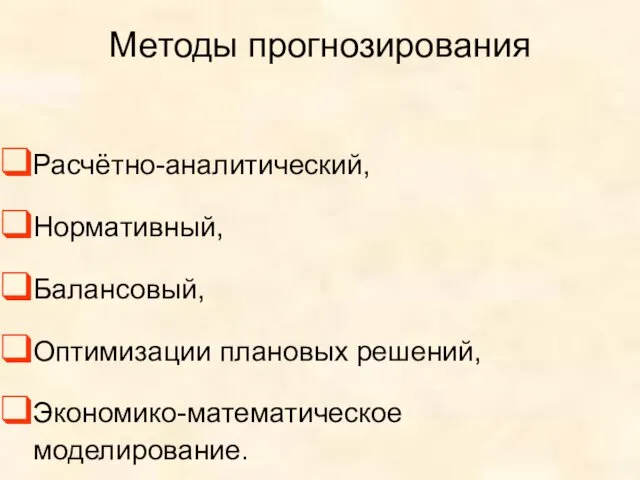

- 4. Методы прогнозирования Расчётно-аналитический, Нормативный, Балансовый, Оптимизации плановых решений, Экономико-математическое моделирование.

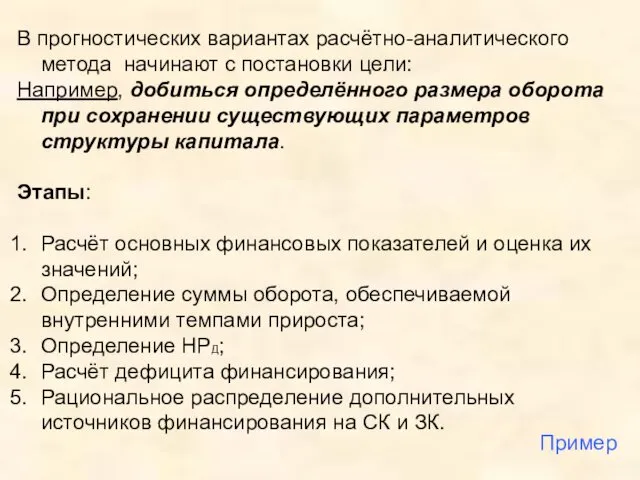

- 5. В прогностических вариантах расчётно-аналитического метода начинают с постановки цели: Например, добиться определённого размера оборота при сохранении

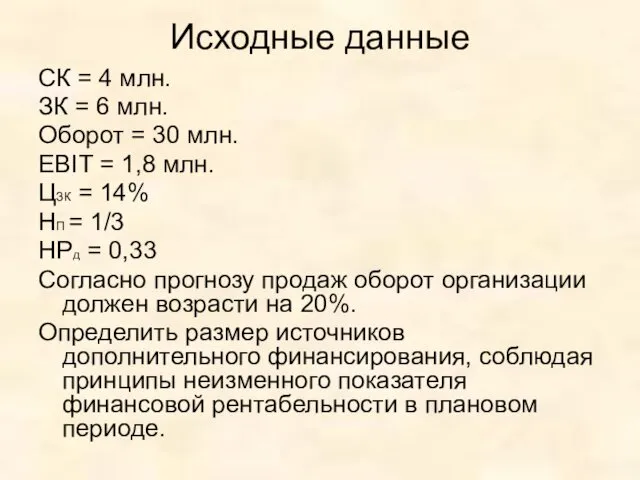

- 6. Исходные данные СК = 4 млн. ЗК = 6 млн. Оборот = 30 млн. EBIT =

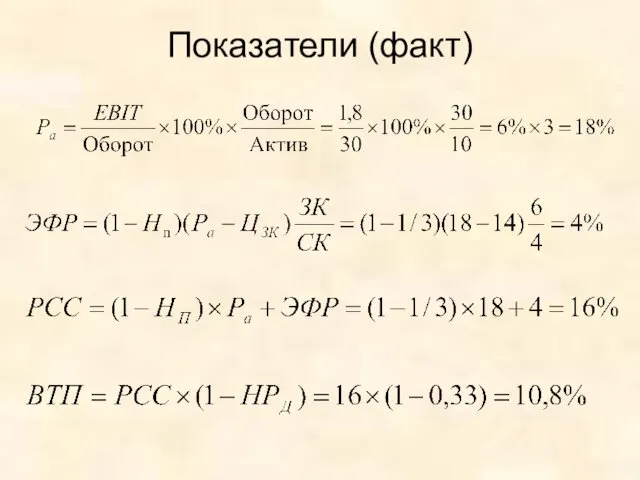

- 7. Показатели (факт)

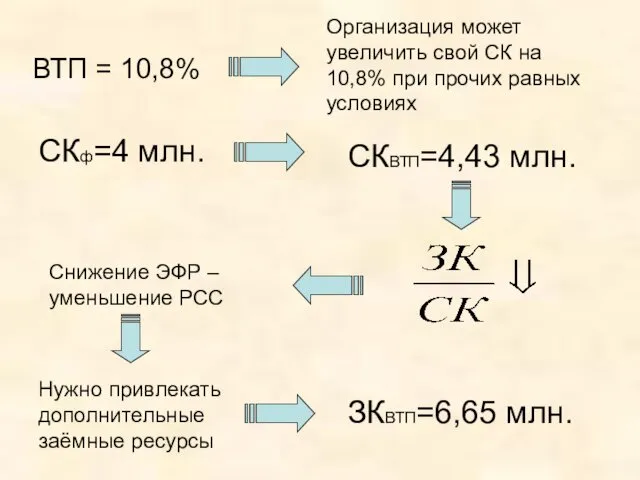

- 8. ВТП = 10,8% Организация может увеличить свой СК на 10,8% при прочих равных условиях СКф=4 млн.

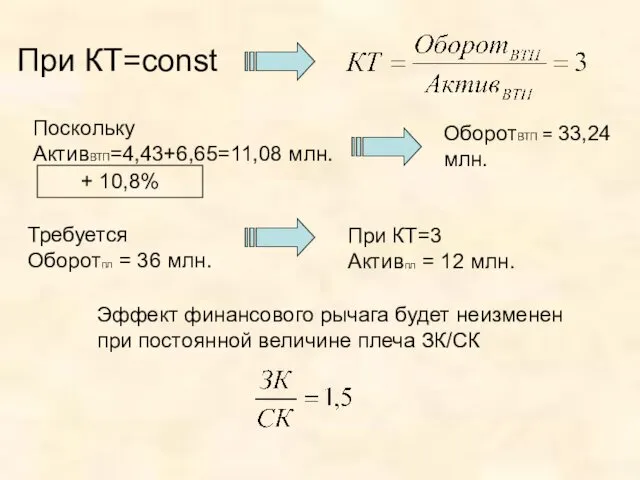

- 9. При КТ=const Поскольку АктивВТП=4,43+6,65=11,08 млн. + 10,8% ОборотВТП = 33,24 млн. Требуется Оборотпл = 36 млн.

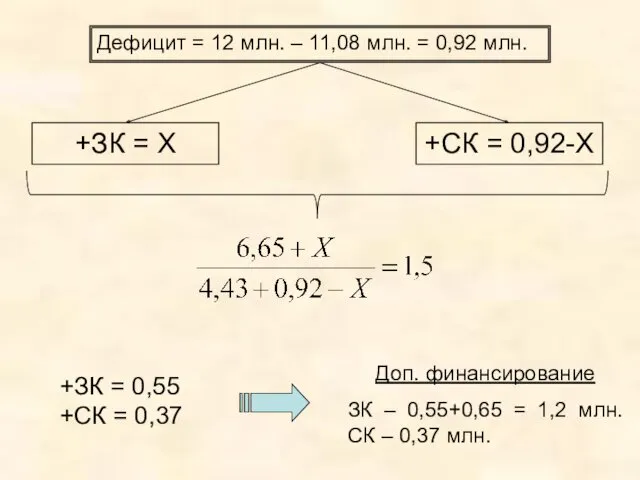

- 10. Дефицит = 12 млн. – 11,08 млн. = 0,92 млн. +ЗК = Х +СК = 0,92-Х

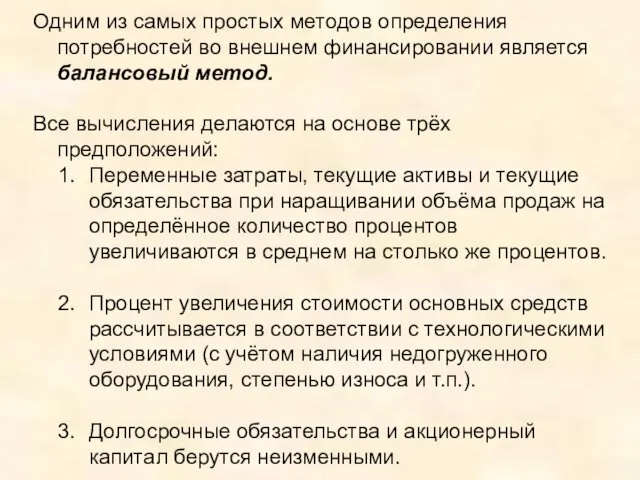

- 11. Одним из самых простых методов определения потребностей во внешнем финансировании является балансовый метод. Все вычисления делаются

- 12. Рассчитывается показатель нераспределённой прибыли в прогнозе, которая состоит из двух компонентов: Нераспределённая прибыль базового периода; Прогнозируемая

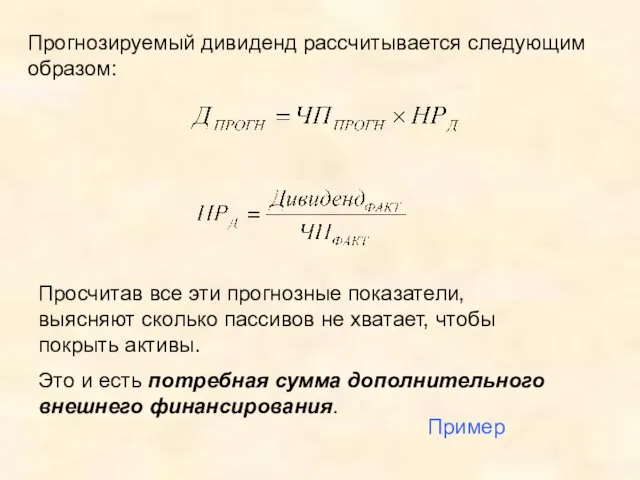

- 13. Прогнозируемый дивиденд рассчитывается следующим образом: Просчитав все эти прогнозные показатели, выясняют сколько пассивов не хватает, чтобы

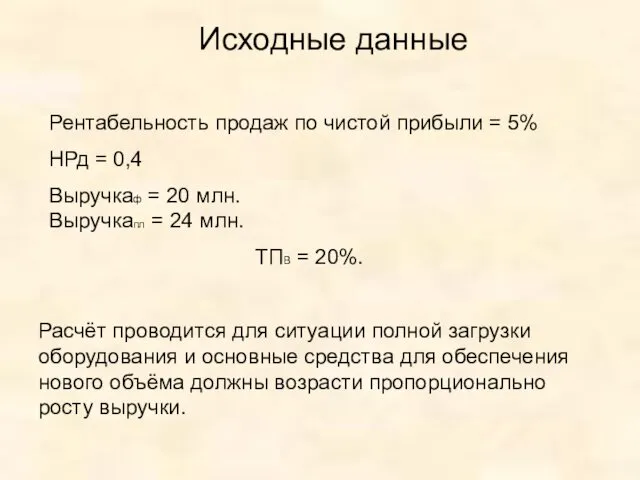

- 14. Исходные данные Рентабельность продаж по чистой прибыли = 5% НРд = 0,4 Выручкаф = 20 млн.

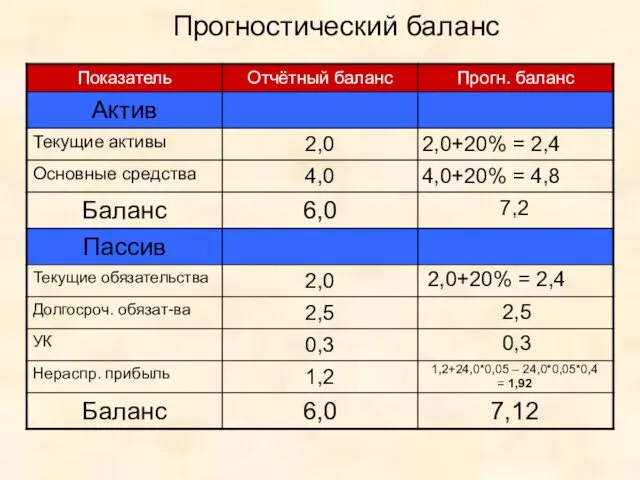

- 15. Прогностический баланс 2,0+20% = 2,4 4,0+20% = 4,8 7,2 2,0+20% = 2,4 2,5 0,3 1,2+24,0*0,05 –

- 16. Бюджетирование как инструмент финансового планирования Общий бюджет – это скоординированный по всем подразделениям и функциям план

- 17. Стратегические – это планы генерального развития бизнеса и долгосрочной структуры организации. Стратегические планы определяют важнейшие финансовые

- 18. Бюджет – это количественное воплощение плана, характеризующее доходы и расходы на определённый период, и капитал, который

- 19. Бюджеты имеют множество видов и форм. Они могут нести информацию только о доходах или только о

- 20. Функции бюджета: Планирование операций; Коммуникация и координация различных подразделений предприятия; Ориентация руководителей всех рангов на достижение

- 21. Работа по составлению бюджета предполагает несколько этапов: Подготовка прогноза и бюджета продаж; Определение ожидаемого объёма производства;

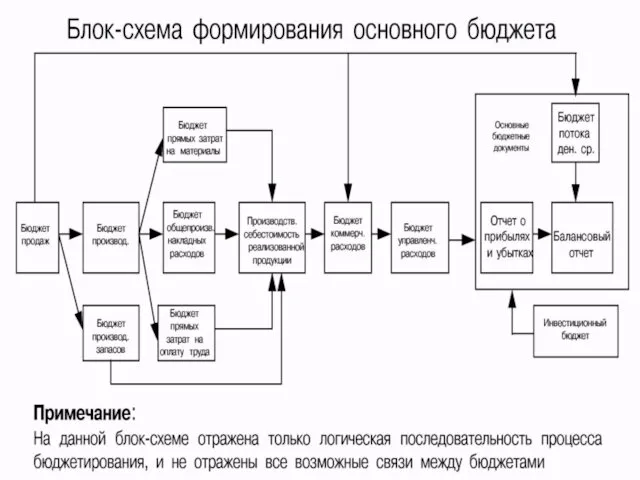

- 22. Наиболее широко используется структура общего бюджета с выделением операционного и финансового бюджетов. Общий бюджет – скоординированный

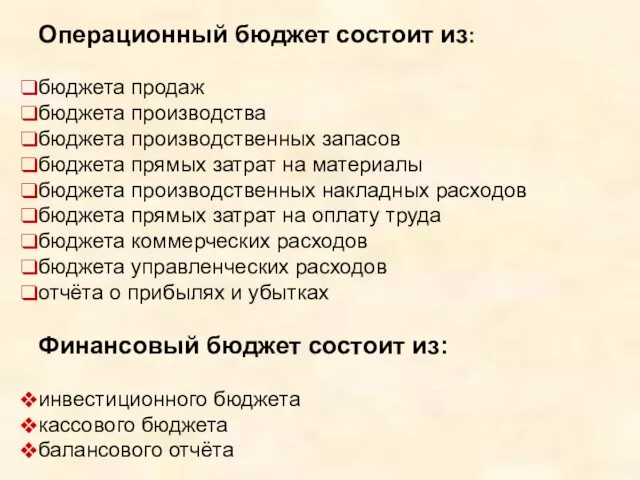

- 23. Операционный бюджет состоит из: бюджета продаж бюджета производства бюджета производственных запасов бюджета прямых затрат на материалы

- 25. Управление бюджетированием

- 27. Скачать презентацию

Ипотечное кредитование

Ипотечное кредитование Структура подразделения доставки банковских продуктов

Структура подразделения доставки банковских продуктов Роль системы внутреннего контроля в предотвращении мошенничества в финансовой отчетности

Роль системы внутреннего контроля в предотвращении мошенничества в финансовой отчетности New York Stock Exchange (NYSE)

New York Stock Exchange (NYSE) Роль и значение пенсионного фонда РФ в пенсионном обеспечении граждан. Схема назначения и выплаты пенсий

Роль и значение пенсионного фонда РФ в пенсионном обеспечении граждан. Схема назначения и выплаты пенсий Анализ и диагностика финансовых результатов деятельности предприятий торговли и общественного питания

Анализ и диагностика финансовых результатов деятельности предприятий торговли и общественного питания Оценка финансового состояния и финансовой устойчивости организации

Оценка финансового состояния и финансовой устойчивости организации Сергиево-Посадский городской округ. Персонифицированное финансирование дополнительного образования детей

Сергиево-Посадский городской округ. Персонифицированное финансирование дополнительного образования детей Финансовые рынки и институты

Финансовые рынки и институты Бухгалтерские счета и двойная запись

Бухгалтерские счета и двойная запись Индивидуальные инвестиционные счета. АО ФИНАМ

Индивидуальные инвестиционные счета. АО ФИНАМ Ревизия денежных средств. Задачи

Ревизия денежных средств. Задачи Депозитні операції з фізичними особами та управління ними в банку

Депозитні операції з фізичними особами та управління ними в банку Банковская Система РФ

Банковская Система РФ Теоретические основы затратного подхода к оценке предприятий

Теоретические основы затратного подхода к оценке предприятий Инвестиционные проекты и оценка их эффективности

Инвестиционные проекты и оценка их эффективности Упрощенная система налогообложения в издательской деятельности на примере ИП Смолина С.С

Упрощенная система налогообложения в издательской деятельности на примере ИП Смолина С.С Экономическая оценка инвестиций в логистических системах. Часть 1

Экономическая оценка инвестиций в логистических системах. Часть 1 Основы организации бухгалтерского учета в кредитных организациях

Основы организации бухгалтерского учета в кредитных организациях Эффект финансового рычага

Эффект финансового рычага Межбанковские расчеты РК и порядок их осуществления. (Тема 4)

Межбанковские расчеты РК и порядок их осуществления. (Тема 4) Продукты и услуги АО Альфа-Банк для Клиентов физических лиц

Продукты и услуги АО Альфа-Банк для Клиентов физических лиц Правовое регулирование деятельности бирж в Республике Беларусь

Правовое регулирование деятельности бирж в Республике Беларусь Финансирование малого и среднего инновационного бизнеса на территории Российской Федерации

Финансирование малого и среднего инновационного бизнеса на территории Российской Федерации Международный стандарт аудита 300. Планирование аудита финансовой отчетности

Международный стандарт аудита 300. Планирование аудита финансовой отчетности Риск. Количественная и качественная оценка рисков

Риск. Количественная и качественная оценка рисков Тест Хауи в США: современная практика его применения

Тест Хауи в США: современная практика его применения Жалпы және таза табыс

Жалпы және таза табыс