Содержание

- 2. Как облегчить бремя обязательств перед бюджетом В чем состоит принципиальное отличие налога и сбора ? Какие

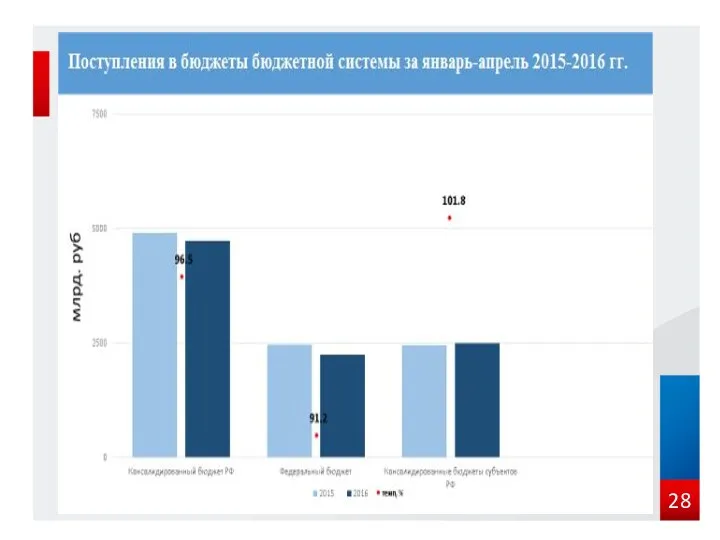

- 3. Источники формирования доходов бюджета В России предусмотрено три источника доходов бюджета. Налоговые доходы — это доходы

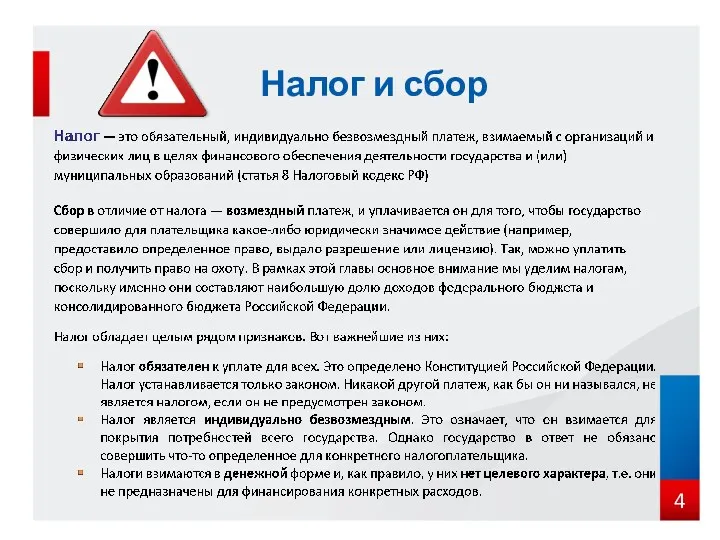

- 4. Налог и сбор

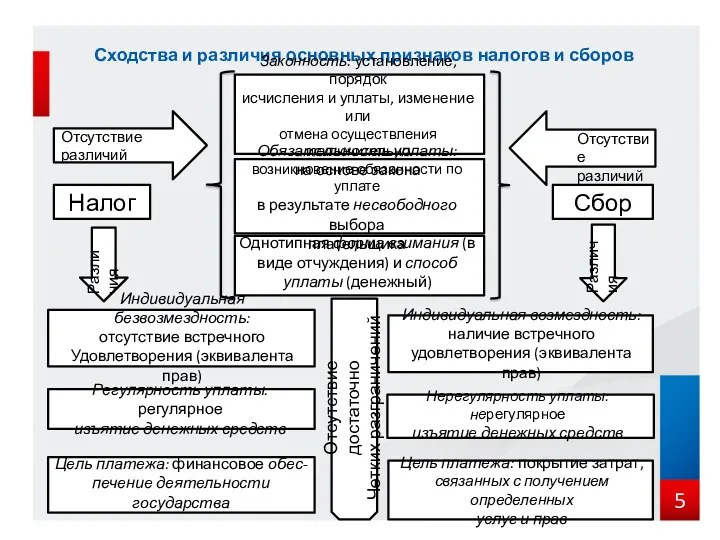

- 5. Сходства и различия основных признаков налогов и сборов Отсутствие различий Налог Сбор Различия Индивидуальная безвозмездность: отсутствие

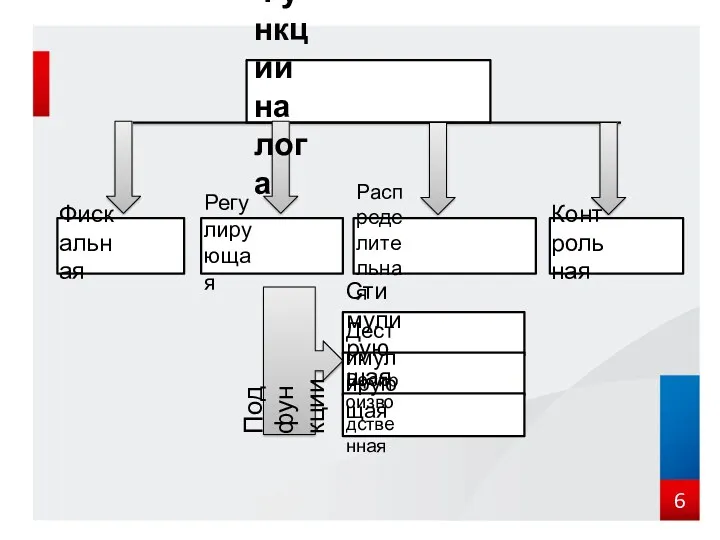

- 6. Функции налога Фискальная Регулирующая Распределительная Контрольная Подфункции Стимулирующая Дестимулирующая Воспроизводственная

- 7. Общие условия установления налогов и сборов статья 17 НК РФ 1. Налог считается установленным лишь в

- 8. 1 9 3 2 4 5 6 8 По степени предложения По источнику уплаты По срокам

- 9. Классификация налогов Прямые налоги — это малопереложимые налоги, взимаемые непосредственно с дохода или имущества налогоплательщика. В

- 10. Классификация налогов Классификация налогов по объекту обложения — классификация (во многом сопряженная с предыдущей), согласно которой

- 11. Классификация налогов Налоги с потребления (аналог группы косвенных налогов в предыдущей классификации) — это налоги, взимаемые

- 12. Классификация налогов Классификация налогов по субъекту обложения, где различают налоги, взимаемые с юридических лиц, физических и

- 13. Классификация налогов по способу обложения востребована практикой администрирования. Здесь разграничивают налоги в зависимости от способа определения

- 14. Классификация налогов Классификация по применяемой ставке, подразделяет налоги на прогрессивные, регрессивные и пропорциональные. Налоги с процентными

- 15. Классификация налогов В налогах с прогрессивными ставками размер налоговых платежей находится в определенной прогрессии к размеру

- 16. Классификация налогов по назначению разграничивает их на абстрактные и целевые. Абстрактные (общие) налоги, поступая в бюджет

- 17. Классификация налогов по срокам уплаты означает, что различают налоги срочные и периодические. Срочные (их еще называют

- 18. К налогам и сборам, уплачиваемым из выручки от реализации, относятся: НДС, таможенные пошлины, а также единые

- 19. Налоги, относимые на оплату труда и предпринимательский доход, — это НДФЛ и обязательные страховые взносы (для

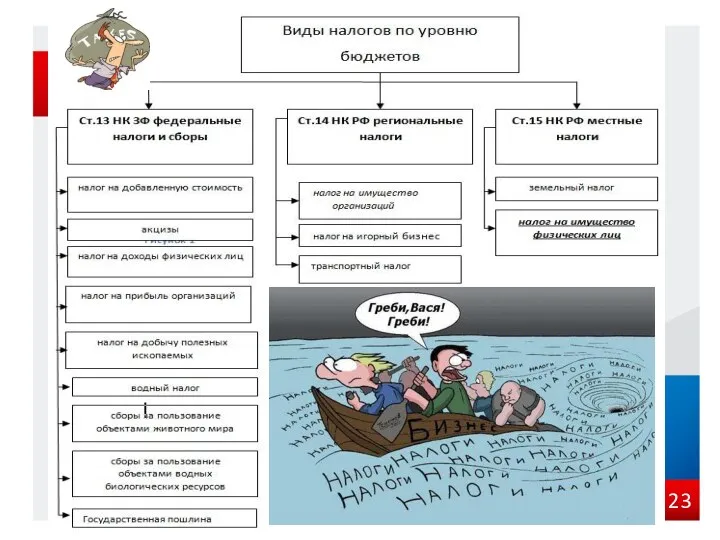

- 20. Классификация налогов по принадлежности к уровню правления подразделяет все налоги на федеральные, региональные и местные. Данная

- 21. Принципы налогового законодательства Основные принципы налогового законодательства Российской Федерации закреплены в ст. 3 Налогового кодекса РФ:

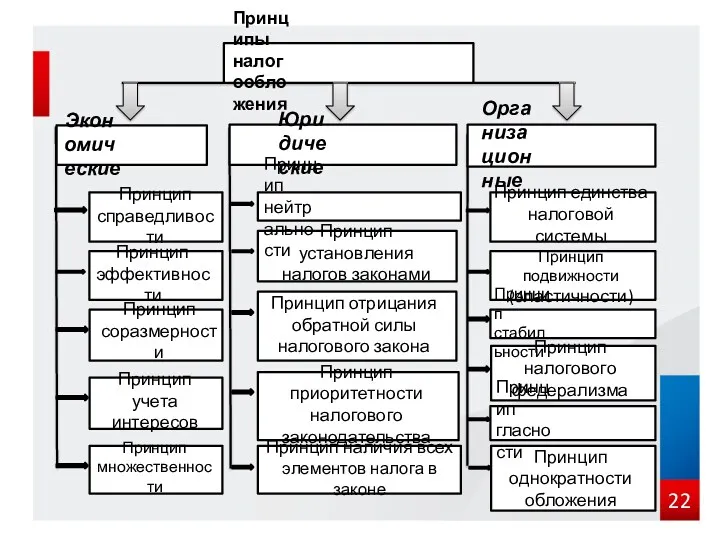

- 22. Принципы налогообложения Экономические Юридические Организационные Принцип справедливости Принцип эффективности Принцип соразмерности Принцип учета интересов Принцип множественности

- 24. Классификация налогов по уровню правления

- 25. Специальные налоговые режимы

- 30. Как облегчить бремя обязательств перед бюджетом Практически каждый из нас, получая зарплату, занимаясь бизнесом, владея имуществом

- 31. Во-первых, нужно тщательно следить за состоянием ваших дел с уплатой налогов и штрафов. В этом вам

- 32. Налоговые льготы и налоговые вычеты Налоговый кодекс Российской Федерации в качестве налоговых льгот предусматривает освобождения, изъятия

- 33. Налоговые вычеты позволяют налогоплательщику сократить налоговую базу — размер дохода, который учитывается при исчислении налога. Налоговые

- 34. Виды налоговых вычетов Налоговые вычеты имеют социальную и стимулирующую функцию. Социальная функция заключается в том, что

- 35. Виды налоговых вычетов На практике социальная и стимулирующая функции в разных пропорциях свойственны многим видам налоговых

- 36. Стандартные налоговые вычеты Кто может получить? Стандартные налоговые вычеты предоставляются в фиксированном размере ветеранам боевых действий,

- 37. В каком размере? Размер стандартного вычета зависит от категории физического лица и от количества детей в

- 38. Что нужно сделать? Для оформления данного вида вычетов нужно обратиться либо непосредственно к работодателю, либо при

- 39. Социальные налоговые вычеты Кто может получить и в каком размере? Социальные налоговые вычеты предоставляется лицам, которые

- 40. • Медицинское обслуживание. На данную льготу могут претендовать практически все физические лица — налогоплательщик, его супруга

- 41. Социальные налоговые вычеты • Занятия благотворительностью. Данный вид льгот может быть предоставлен физическим лицам, которые осуществили

- 42. Что нужно сделать? Для получения данного вида льгот нужно обратиться в налоговую инспекцию по месту жительства,

- 43. Имущественные налоговые вычеты Кто может получить? Право на имущественный налоговый вычет граждане Российской Федерации имеют при

- 44. В каком размере? Размер подобных вычетов исчисляется как процент от цены жилья на момент его покупки

- 45. Профессиональные налоговые вычеты Кто может получить и в каком размере? Профессиональные налоговые вычеты представляют собой возврат

- 46. Виды налоговых льгот. Льготы по земельному налогу Налоговым кодексом установлено, что физические лица, относящиеся к коренным

- 47. Виды налоговых льгот. Льготы по налогу на имущество физических лиц Налоговый кодекс (статья 407) устанавливает льготы

- 48. Виды налоговых льгот. Освобождение от уплаты налога в случае двойного налогообложения В случае двойного налогообложения от

- 49. Виды налоговых льгот. Региональные и местные налоговые льготы Помимо общегосударственных вычетов существуют региональные и местные налоговые

- 50. Виды налоговых льгот. Региональные и местные налоговые льготы В каждом субъекте Российской Федерации существует своя политика

- 51. Что вы можете получить из бюджета Главное, что каждый гражданин получает за счет бюджета, — это

- 52. Что вы можете получить из бюджета Одновременно существуют и другие формы поддержки, которые оказываются из бюджета

- 53. Формы социальной поддержки Социальная поддержка оказывается в следующих формах: В денежной форме — ежемесячные денежные выплаты

- 54. Формы социальной поддержки В форме услуг — помощь людям, находящимся в трудной жизненной ситуации, предоставление услуг

- 55. Формы социальной поддержки В натуральной (материальной) форме — обеспечение жильем за счет бюджетных средств и предоставление

- 56. Формы социальной поддержки В форме льгот — оплата в размере 50% занимаемой общей площади жилых помещений

- 57. Подходы к предоставлению мер социальной поддержки Государственная программа Российской Федерации «Социальная поддержка граждан» на 2014–2020 гг.

- 58. Категориальный подход предусматривает предоставление мер социальной поддержки отдельным категориям граждан независимо от их профессиональной принадлежности (ветераны,

- 59. Неналоговые доходы Неналоговые доходы довольно разнообразны по своей сути. При этом платежи физических лиц составляют лишь

- 60. Плата за использование лесов, плата за пользование водными биологическими объектами, плата за негативное воздействие на окружающую

- 61. Безвозмездные поступления К категории безвозмездных поступлений (поступлений, которые не требуется возвращать и за получение которых не

- 62. Федеральная налоговая служба Подробнее обо всех федеральных налоговых льготах можно узнать на сайте Федеральной налоговой службы

- 63. ЦА ФНС России Межрегиональные инспекции по крупнейшим налогоплательщикам (9) Управления ФНС России по субъектам РФ (85)

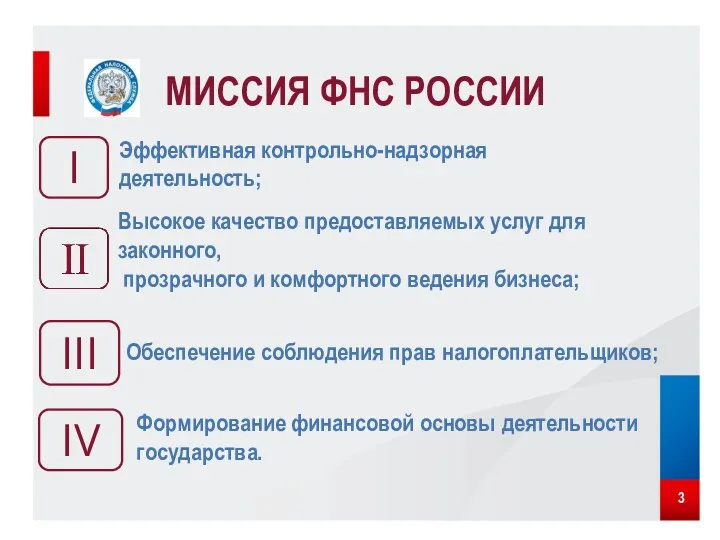

- 64. МИССИЯ ФНС РОССИИ I III Эффективная контрольно-надзорная деятельность; 3 Высокое качество предоставляемых услуг для законного, прозрачного

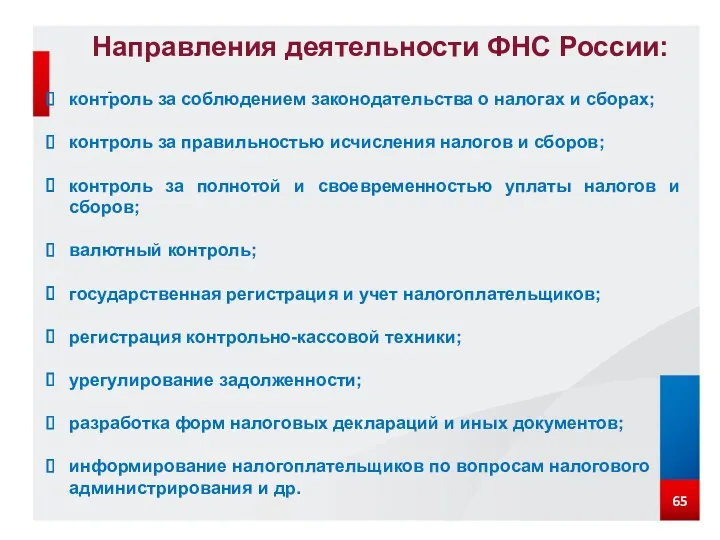

- 65. - контроль за соблюдением законодательства о налогах и сборах; контроль за правильностью исчисления налогов и сборов;

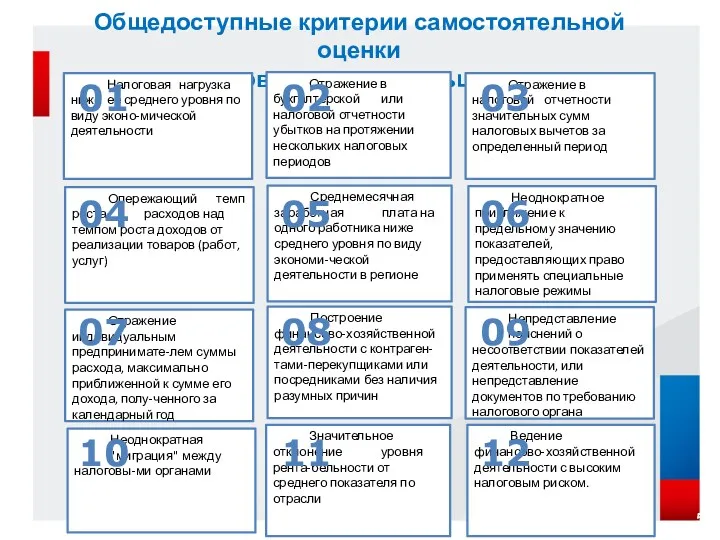

- 66. Общедоступные критерии самостоятельной оценки рисков налогоплательщиков 5

- 67. 1. 2. ПОСТАВЩИК ПОКУПАТЕЛЬ ПРОИЗВОДИТЕЛЬ ПРОДУКЦИЯ ПРОДУКЦИЯ СЫРЬЕ ПРОДАВЕЦ ЕДИНАЯ БАЗА ДАННЫХ О ВСЕХ ПОКУПКАХ И

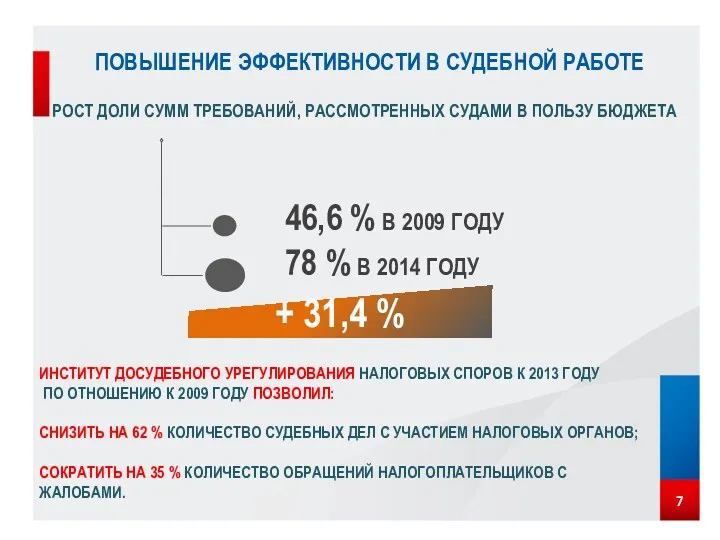

- 68. ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ В СУДЕБНОЙ РАБОТЕ 7 РОСТ ДОЛИ СУММ ТРЕБОВАНИЙ, РАССМОТРЕННЫХ СУДАМИ В ПОЛЬЗУ БЮДЖЕТА ИНСТИТУТ

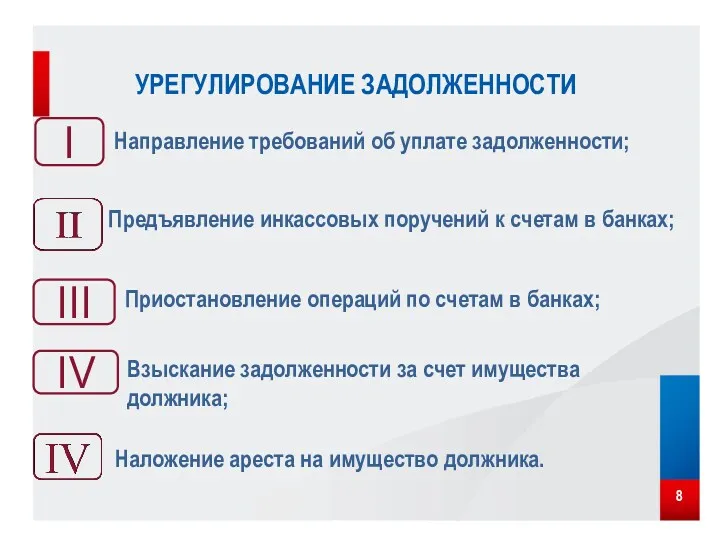

- 69. УРЕГУЛИРОВАНИЕ ЗАДОЛЖЕННОСТИ I III Направление требований об уплате задолженности; 8 Предъявление инкассовых поручений к счетам в

- 70. МЕТОДОЛОГИЧЕСКОЕ СОПРОВОЖДЕНИЕ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ Поправки в налоговое законодательство. Информирование налогоплательщиков по вопросам налогового администрирования. Повышение квалификации

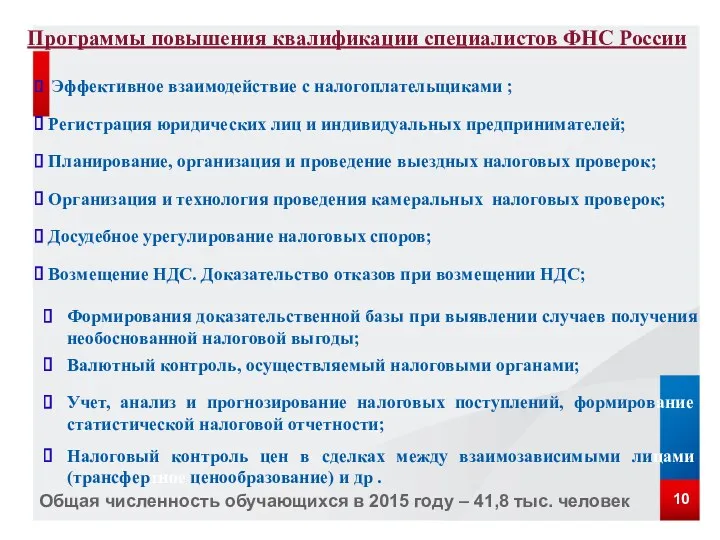

- 71. Программы повышения квалификации специалистов ФНС России 10 Эффективное взаимодействие с налогоплательщиками ; Регистрация юридических лиц и

- 72. ПО ИТОГАМ РЕЙТИНГА ВСЕМИРНОГО БАНКА DOING BUSINESS 2015 РОССИЯ ПОДНЯЛАСЬ НА 62 ПОЗИЦИЮ СРЕДИ 189 СТРАН

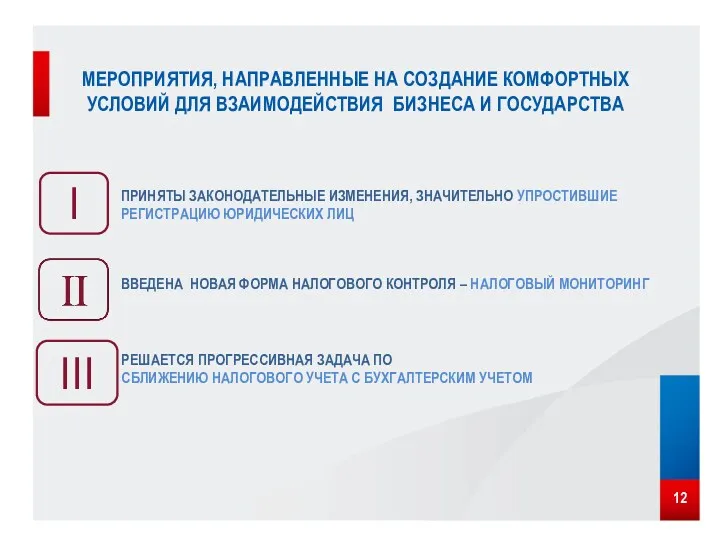

- 73. МЕРОПРИЯТИЯ, НАПРАВЛЕННЫЕ НА СОЗДАНИЕ КОМФОРТНЫХ УСЛОВИЙ ДЛЯ ВЗАИМОДЕЙСТВИЯ БИЗНЕСА И ГОСУДАРСТВА I III РЕШАЕТСЯ ПРОГРЕССИВНАЯ ЗАДАЧА

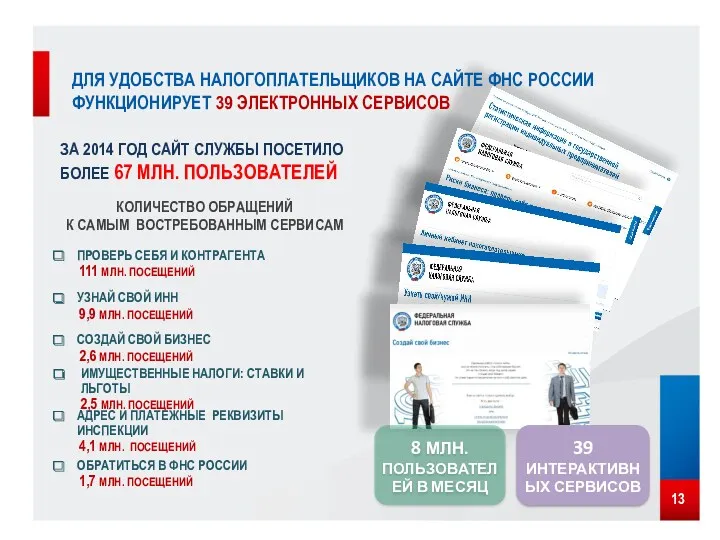

- 74. ДЛЯ УДОБСТВА НАЛОГОПЛАТЕЛЬЩИКОВ НА САЙТЕ ФНС РОССИИ ФУНКЦИОНИРУЕТ 39 ЭЛЕКТРОННЫХ СЕРВИСОВ ПРОВЕРЬ СЕБЯ И КОНТРАГЕНТА 111

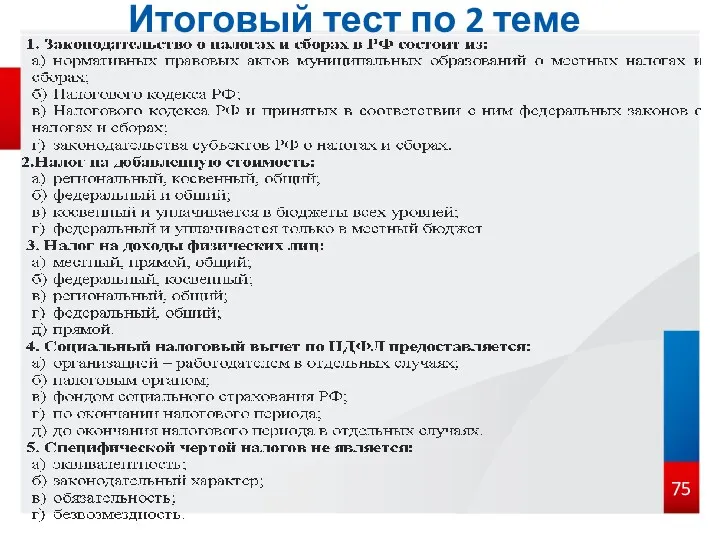

- 75. Итоговый тест по 2 теме

- 77. Скачать презентацию

Валютный контроль

Валютный контроль Бюджетная политика

Бюджетная политика Учет расчетно-кредитных операций

Учет расчетно-кредитных операций Федеральное казначейство

Федеральное казначейство Бюджет для граждан

Бюджет для граждан Interest Rates and Monetary Policy

Interest Rates and Monetary Policy О порядке заполнения сведений о доходах, расходах, об имуществе с использованием программного обеспечения Справки-БК

О порядке заполнения сведений о доходах, расходах, об имуществе с использованием программного обеспечения Справки-БК The Foreign Exchange Market

The Foreign Exchange Market Банковские гарантии

Банковские гарантии Информационное обеспечение анализа деятельности банка

Информационное обеспечение анализа деятельности банка Федеральное Казначейство

Федеральное Казначейство Управление кредиторской задолженностью на предприятии ООО Владрегионснаб

Управление кредиторской задолженностью на предприятии ООО Владрегионснаб Меры поддержки субъектов малого и среднего предпринимательства

Меры поддержки субъектов малого и среднего предпринимательства Кроссворд по финансовой грамотности дошкольников 5-7 лет

Кроссворд по финансовой грамотности дошкольников 5-7 лет Лизинговые программы для субъектов малого и среднего предпринимательства

Лизинговые программы для субъектов малого и среднего предпринимательства Сведения, представляемые в налоговый орган плательщиками сборов. Лекция 8

Сведения, представляемые в налоговый орган плательщиками сборов. Лекция 8 Валютно – финансовая среда международного менеджмента

Валютно – финансовая среда международного менеджмента Схема финансирования ЕИРЦ

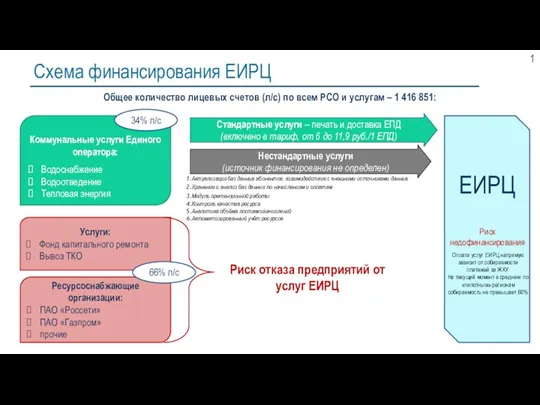

Схема финансирования ЕИРЦ Проект бюджета муниципального образования город Торжок. Бюджет для граждан

Проект бюджета муниципального образования город Торжок. Бюджет для граждан Зарплатный проект ВТБ

Зарплатный проект ВТБ Стипендія

Стипендія Управление портфелем ценных бумаг. Портфельные стратегии

Управление портфелем ценных бумаг. Портфельные стратегии Деньги. История возникновения денег

Деньги. История возникновения денег Банковские услуги для несовершеннолетних

Банковские услуги для несовершеннолетних Международные стандарты финансовой отчетности МСФО (IFRS) для малых и средних предприятий

Международные стандарты финансовой отчетности МСФО (IFRS) для малых и средних предприятий О государственном регулировании платы за технологическое присоединение к газораспределительным сетям

О государственном регулировании платы за технологическое присоединение к газораспределительным сетям Денежно кредитная система и денежно кредитная политика государства

Денежно кредитная система и денежно кредитная политика государства Страховое Публичное Акционерное Общество Ингосстрах

Страховое Публичное Акционерное Общество Ингосстрах