Содержание

- 2. Валюта В узком смысле национальные денежные единицы, опосредующие международные экономические отношения, называются валютой. В широком смысле

- 3. Международная валютная система Необходимость МВС вытекает из того, что международные операции (торговля, переводы, инвестиции…) производятся с

- 4. Три этапа развития МВС 1870 – 1944 - золотой стандарт 1944- 1972 -валютный стандарт доллар-золото (Бреттон-

- 5. Современная международная валютная система (ямайская система) Ямайская система образовалась в 1976—1978 годах как итог реорганизации Бреттон-Вудской

- 6. Специальные права заимствования (англ. Special Drawing Rights, SDR, SDRs) Искусственное резервное и платёжное средство, эмитируемое Международным

- 7. Курс СДР

- 8. Конвертация валюты Конвертируемость определяет степень ликвидности валюты на международных финансовых рынках. Таким образом, конвертируемость валюты характеризует

- 9. Неконвертируемая (замкнутая) валюта (НКВ) Это национальная валюта, которая функционирует только в пределах данной страны и не

- 10. Частично конвертируемая валюта (ЧКВ). К таким валютам относятся национальные валюты тех стран, в которых применяются валютные

- 11. Свободно-конвертируемая валюта ( Freely convertible currency) Такая валюта свободно и без ограничений обменивается на другие иностранные

- 12. Это свободно конвертируемые валюты входящие в специальную международную расчетную систему CLS( continuous linked settlement)

- 13. Платёжная система CLS ( continuous linked settlement) Данная платёжная система создана ведущими дилерами валютного рынка (так

- 14. Статус CLS По своей сути Bank CLS представляет собой платежную систему, обеспечивающую мультивалютный неттинг (взаимозачет в

- 15. Клиринговые валюты CLS

- 16. Россия и система CLS Российский Центробанк на данный момент ведет переговоры о включении рубля в систему

- 17. Резервная валюта это национальные кредитно-денежные средства ведущих стран — участниц мировой торговли, которые используются для создания

- 18. Резервная валюта Де-юре никаких резервных валют не существует. Однако неофициально высшую ступень в валютной иерархии по-прежнему

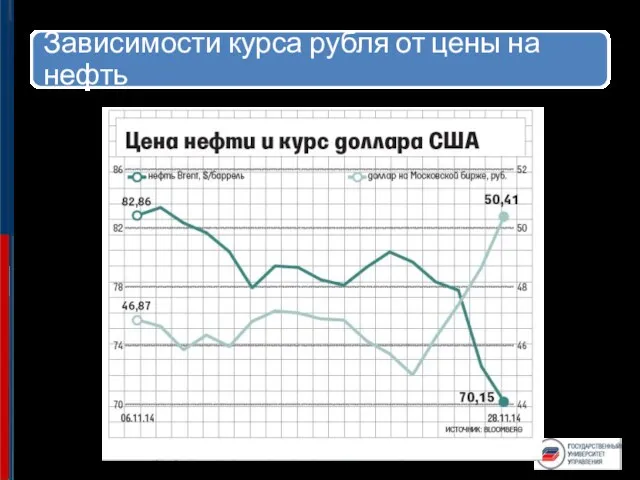

- 19. Требования к резервной валюте Национальная экономика должна быть сильной: Независимость курса валюты от мировых цен на

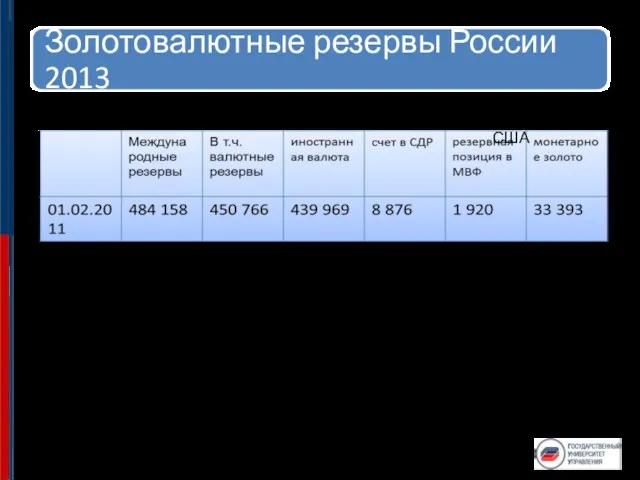

- 20. Общая сумма резервов 537 618млн. Долл США (2013) в т. ч. монетарное золото - 957 тонн

- 21. Монетарное золото определяется как принадлежащие Банку России и Правительству Российской Федерации стандартные золотые слитки изготовленные из

- 22. Соотношение между двумя валютами или это цена одной валюты выраженной через другую валюту. Номинальный валютный курс

- 23. Прямая котировка(ПК) определенное фиксированное количество иностранной валюты (1, 100, 1000, ...) приравнивается к изменяющемуся количеству национальной

- 24. Это соотношение между двумя валютами, которое вытекает из их курса по отношению к третьей валюте (долл.

- 25. Девальва́ция (лат. de — понижение; лат. valeo — иметь значение, стоить) — уменьшение золотого содержания денежной

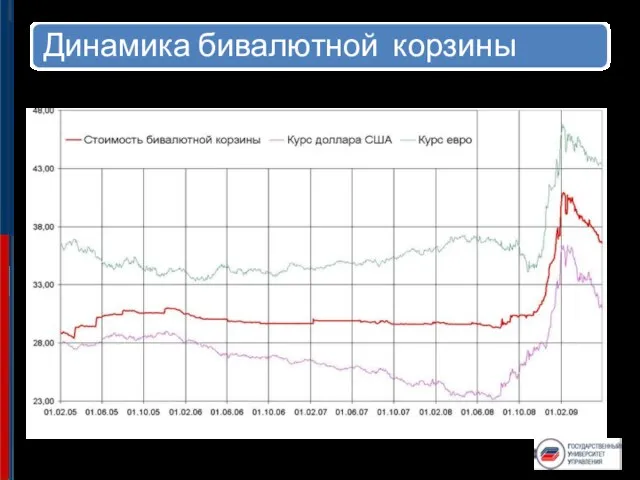

- 27. Операционный ориентир курсовой политики Центрального Банка России Бивалютная корзина состоит из 0,45 евро и 0,55 доллара

- 28. Рассчитайте курс бивалютной корзины при условии

- 30. За последнее время ЦБ предпринял несколько шагов, чтобы снять напряжение на валютном рынке. Он ввел инструменты

- 32. Сделка РЕПО (от англ. repurchase agreement, repo) — сделка покупки (продажи) ценной бумаги с обязательством обратной

- 33. Воздействие на курс национальной денежной единицы путем купли или продажи на валютном рынке значительного объема иностранной

- 34. фиксированный валютный курс - это официальное соотношение между двумя валютами, устанавливаемое в законодательном порядке; плавающий —

- 35. Это система устойчивых экономических и организационных отношений, возникающих при осуществлении операций по покупке и/или продаже иностранной

- 36. Обеспечение своевременности международных расчётов. Создание возможностей для защиты от валютных и кредитных рисков. Обеспечение взаимосвязи мировых

- 37. Валютные биржи Дилинговые центры Коммерческое банки Валютные брокеры Центральные государственные банки Фонды (хеджевые, инвестиционные, страховые, пенсионные)

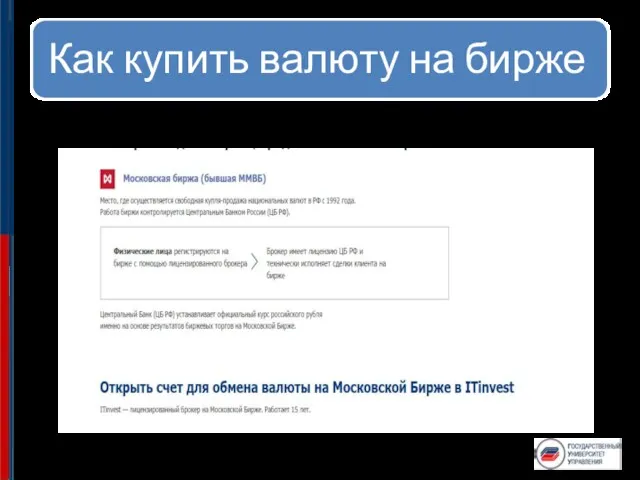

- 38. Это элемент инфраструктуры валютного рынка, деятельность которой состоит в предоставлении услуг по организации и проведению торгов,

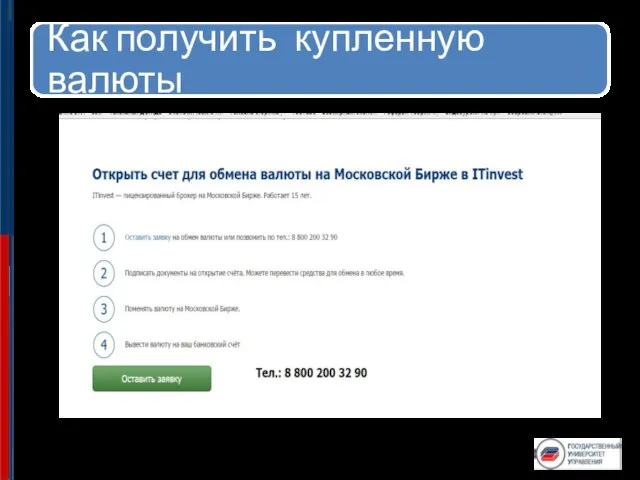

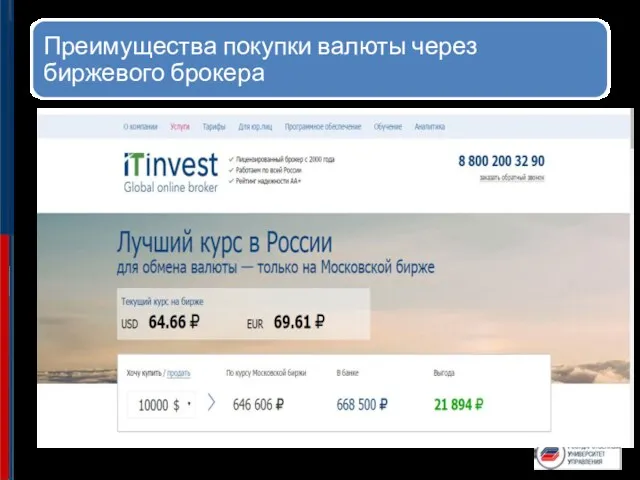

- 39. Брокеры с прямым выходом на рынок (имеют аккредитацию на биржах forex) это крупные финансовые корпорации или

- 43. Небанковская организация, обеспечивающая возможность клиентам с небольшими суммами торгового капитала на условиях маржинальной торговли заключать спекулятивные

- 44. Кредитное плечо Кредитное плечо - это соотношение между суммой залога и выделяемыми под нее заемными средствами:

- 45. SWIFT. ( англ. слово, означающее: скорый, быстрый; быстро, поспешно) Система телекоммуникационного обслуживания банков - участников сообщества

- 46. Управление валютными рисками

- 47. Валютно – курсовой риск – вероятность потери части прибыли в связи с колебанием валютных курсов Хеджирование

- 48. Контрактные методы хеджирования Метод хеджирования с помощью выбора валюты цены или валюты платежа Валюта цены –

- 49. Экспортер стремится установить валюты цены в «сильной валюте», КОТОРАЯ ИМЕЕТ ТЕНДЕНЦИЮ К РОСТУ Импортер, напротив, стремится

- 50. Составные элементы валютной оговорки Фиксация валютного курса на момент подписания контракта Установление курсового порога после которого

- 51. задание Пример: Две компании одна в России -другая в Германии заключили контракт на поставку немецкого оборудования

- 52. На валютном рынке используют следующие срочные сделки: Валютные операции с немедленной поставкой («спот») Форвардные сделки Фьючерсные

- 53. условия расчётов, при которых оплата по сделке производится немедленно (как правило, в течение двух дней) данный

- 54. К форвардным относят сделки по купле-продаже валюты, при которой курс (форвардный курс) определяется в момент заключения

- 55. Предположим я директор крупной фирмы и должен получить через 90дней за поставку своей продукции в Китай

- 56. Продавец, рассчитывает на понижение рыночной цены этого актива. Покупатель, надеется на дальнейший рост рыночной цены актива,

- 58. Скачать презентацию

Автозащита базовый. Страхование на случай причинения вреда по вине третьих лиц, не имеющих полиса ОСАГО

Автозащита базовый. Страхование на случай причинения вреда по вине третьих лиц, не имеющих полиса ОСАГО Сущность страхования, как института финансовой защиты. Основные понятия и определения

Сущность страхования, как института финансовой защиты. Основные понятия и определения Аналіз структури державних доходів України

Аналіз структури державних доходів України Информационная база дисциплины Финансы организаций

Информационная база дисциплины Финансы организаций Оценка кредитоспособности клиента банка

Оценка кредитоспособности клиента банка Проблема развития и финансирования массового спорта в Российской Федерации

Проблема развития и финансирования массового спорта в Российской Федерации Виды кредитования предприятий. Лизинг, факторинг, франчайзинг

Виды кредитования предприятий. Лизинг, факторинг, франчайзинг Реконструкція кінотеатру Комсомолець. Соціально-інвестиційний проект

Реконструкція кінотеатру Комсомолець. Соціально-інвестиційний проект Налог на добычу полезных ископаемых (НДПИ)

Налог на добычу полезных ископаемых (НДПИ) Финансовый менеджмент. Второй уровень Курс Бизнес. Предпринимательство

Финансовый менеджмент. Второй уровень Курс Бизнес. Предпринимательство Учет внеоборотных активов. Тема 7.5

Учет внеоборотных активов. Тема 7.5 Orange Social Venture Prize Jordan

Orange Social Venture Prize Jordan Налоги - обязательные платежи физических и юридических лиц государству

Налоги - обязательные платежи физических и юридических лиц государству Изменения в бухгалтерской (финансовой) отчетности за 2018 год

Изменения в бухгалтерской (финансовой) отчетности за 2018 год Содержание и задачи системы управления нормированием труда на предприятии

Содержание и задачи системы управления нормированием труда на предприятии Планирование и нормирование производственных затрат

Планирование и нормирование производственных затрат Особенности развития аудита в Южной Корее

Особенности развития аудита в Южной Корее Обзор денежно-кредитного рынка за 07.03.16-14.03.16

Обзор денежно-кредитного рынка за 07.03.16-14.03.16 Как раздробить бизнес и не привлечь внимание налоговиков. 17 признаков дробления и 3 главных правила

Как раздробить бизнес и не привлечь внимание налоговиков. 17 признаков дробления и 3 главных правила обслуговування банками платіжного обороту

обслуговування банками платіжного обороту Оценка корпоративного управления и корпоративной социальной ответственности ОАО АНК Башнефть

Оценка корпоративного управления и корпоративной социальной ответственности ОАО АНК Башнефть Предмет, метод і об’єкти організації та методики аудиту. (Тема 1)

Предмет, метод і об’єкти організації та методики аудиту. (Тема 1) Эффективный бизнесмен

Эффективный бизнесмен Старинные русские деньги

Старинные русские деньги Налоги и налогообложение

Налоги и налогообложение Оптимальное распределение кредитных заявок как задача бизнес-аналитики коммерческого банка

Оптимальное распределение кредитных заявок как задача бизнес-аналитики коммерческого банка Principles of Business Finance. Lecture 2: Financial Statements

Principles of Business Finance. Lecture 2: Financial Statements Механизмы снижения риска. Диверсификация

Механизмы снижения риска. Диверсификация