Слайд 2

«Налоги — это суть средства к достижению цели общества или государства…»

Н.И. Тургенев

«Опыт теории налогов».

Слайд 3

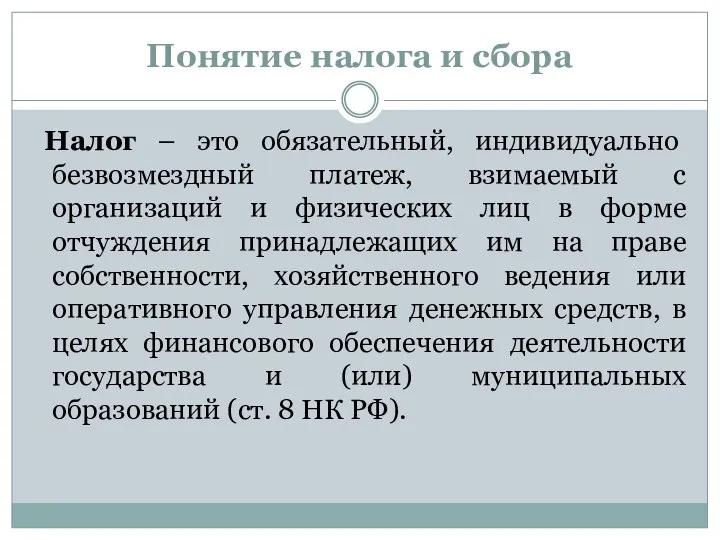

Понятие налога и сбора

Налог – это обязательный, индивидуально безвозмездный платеж,

взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Слайд 4

Понятие налога и сбора

Основные признаки налога:

обязательность;

безвозвратность и безвозмездность;

денежный

характер;

публичное предназначение.

Слайд 5

Функции налогов.

Фискальная функция заключается в том, что посредством налогов происходит формирование

государственного бюджета путем изъятия части доходов организаций и граждан для формирования финансовых средств у государства на укрепление обороны страны, защиту правопорядка, решение социальных и ряда других задач.

Распределительная функция заключается в том, что с помощью налогов через бюджет и установленные законом внебюджетные фонды государство перераспределяет финансовые ресурсы.

Слайд 6

Функции налогов.

Стимулирующая функция налогов. Реализация стимулирования может происходить посредством системы налоговых

ставок, налоговых льгот, налоговых вычетов, налоговых кредитов, финансовых санкций и налоговых преференций.

Контрольная функция налогов проявляется в проверке эффективности хозяйствования экономических субъектов, с одной стороны, и в контроле за действенностью, проводимой экономической политикой, с другой.

Слайд 7

Классификация налогов.

НК РФ предусмотрено деление налогов и сборов по видам на

три группы:

федеральные;

региональные;

местные.

Слайд 8

Классификация налогов.

По форме взимания различают налоги:

прямые;

косвенные.

Слайд 9

Классификация налогов

Прямой налог — налог, который взимается государством непосредственно с доходов или имущества налогоплательщика

Слайд 10

Классификация налогов

Косвенный налог — налог — налог на товары и услуги, устанавливаемый в виде надбавки к цене — налог на

товары и услуги, устанавливаемый в виде надбавки к цене или тарифу — налог на товары и услуги, устанавливаемый в виде надбавки к цене или тарифу, в отличие от прямых налогов — налог на товары и услуги, устанавливаемый в виде надбавки к цене или тарифу, в отличие от прямых налогов, определяемых доходом налогоплательщика

Слайд 11

Виды налогов в РФ

Налог на добавленную стоимостью. Налог на добавленную стоимость

(НДС) является косвенным федеральным налогом. Устанавливается гл.21 НК РФ.

Слайд 12

НДС

Налогоплательщики НДС: Организации; ИП; лица, признаваемые плательщиками НДС в результате перемещения

товаров через таможенную границу РФ.

Не являются плательщиками НДС: организации, являющиеся организаторами Олимпийских и Паралимпийских игр; организации и ИП, применяющиеся специальные налоговые режимы.

Слайд 13

НДС. Объект налогообложения.

Реализации товаров, работ, услуг на территории РФ.

Выполнение строительно-монтажных

работ для собственного потребления.

Ввоз товаров на таможенную территорию РФ.

Слайд 14

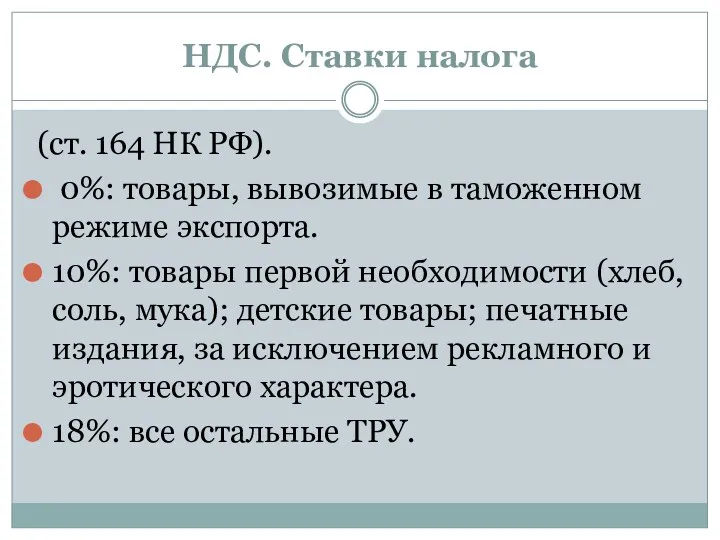

НДС. Ставки налога

(ст. 164 НК РФ).

0%: товары, вывозимые в

таможенном режиме экспорта.

10%: товары первой необходимости (хлеб, соль, мука); детские товары; печатные издания, за исключением рекламного и эротического характера.

18%: все остальные ТРУ.

Слайд 15

Налог на прибыль организаций

Налог на прибыль организаций является прямым федеральным

налогом. Введен в действие гл. 25 НК РФ.

Слайд 16

Налог на прибыль.

Объект налогообложения.

Объектом налогообложения признается прибыль налогоплательщика.

Слайд 17

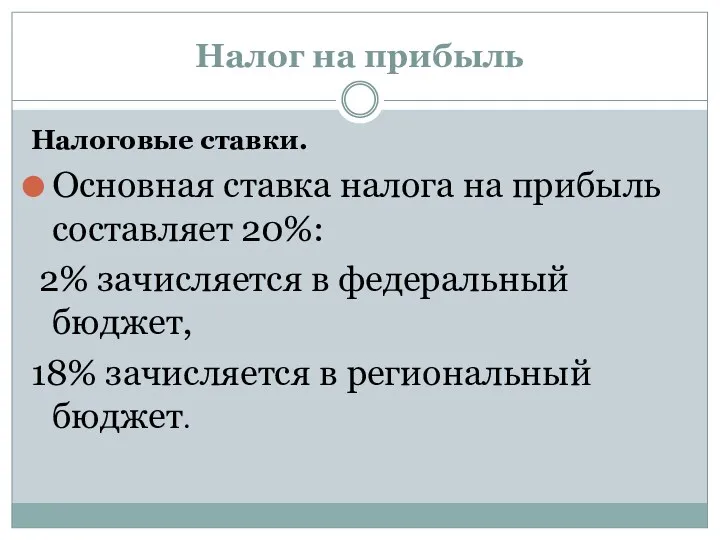

Налог на прибыль

Налоговые ставки.

Основная ставка налога на прибыль составляет 20%:

2% зачисляется в федеральный бюджет,

18% зачисляется в региональный бюджет.

Слайд 18

Налог на имущество организаций

Прямой региональный налог. Устанавливается гл. 30 НК

РФ и законами субъектов РФ, вводится в действие законами субъектов РФ.

Слайд 19

Налог на имущество организаций

Объект налогообложения.

Движимое и недвижимое имущество, учитываемое на

балансе организаций в качестве объектов ОС .

Не признаются объектом обложения: Земельные участки и иные объекты природопользования; имущество, принадлежащее вооруженным силам РФ.

Слайд 20

Налог на имущество организаций

Налоговая ставка.

Налоговые ставки устанавливаются законами субъектов РФ

и не могут превышать 2,2% от среднегодовой стоимости облагаемого налогом имущества

Слайд 21

Налог на доходы физических лиц (НДФЛ)

Прямой федеральный налог, поступающий во

все 3 уровня бюджетной системы РФ. Установлен гл. 23 НК РФ.

Слайд 22

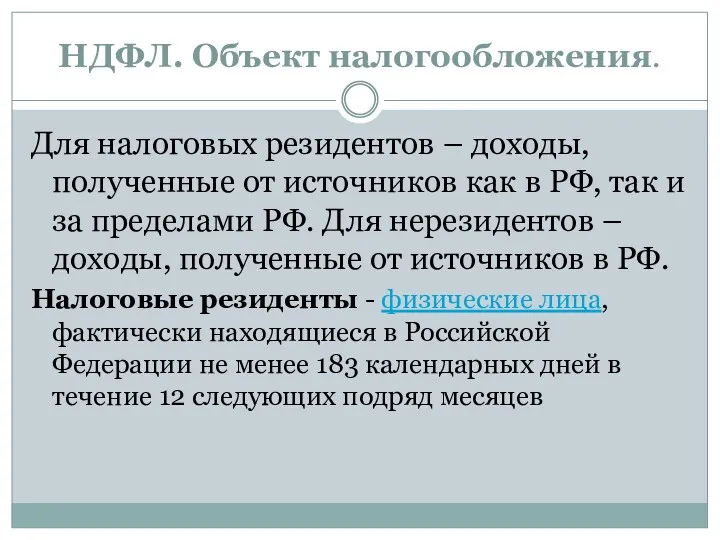

НДФЛ. Объект налогообложения.

Для налоговых резидентов – доходы, полученные от источников как

в РФ, так и за пределами РФ. Для нерезидентов – доходы, полученные от источников в РФ.

Налоговые резиденты - физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев

Слайд 23

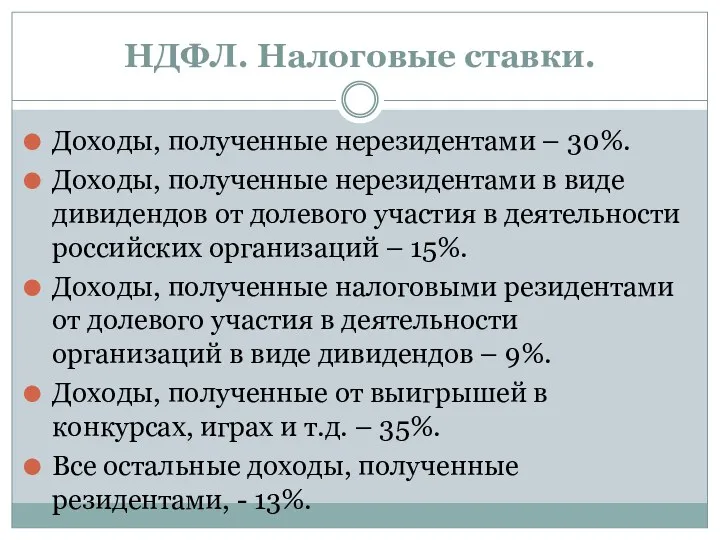

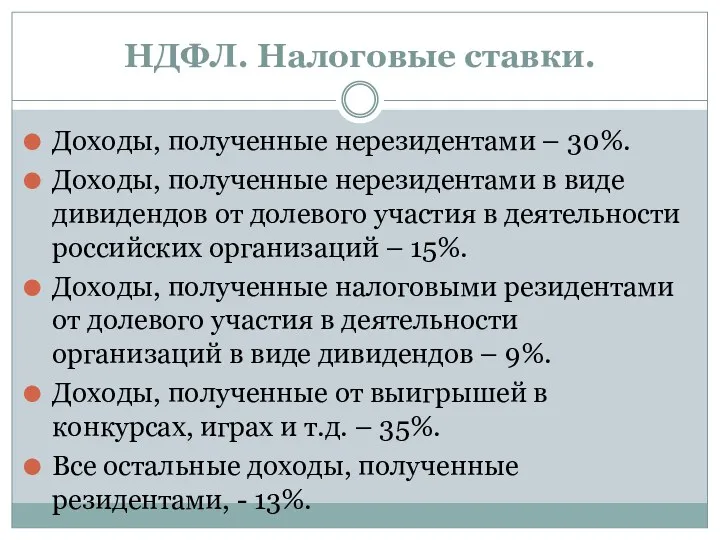

НДФЛ. Налоговые ставки.

Доходы, полученные нерезидентами – 30%.

Доходы, полученные нерезидентами в

виде дивидендов от долевого участия в деятельности российских организаций – 15%.

Доходы, полученные налоговыми резидентами от долевого участия в деятельности организаций в виде дивидендов – 9%.

Доходы, полученные от выигрышей в конкурсах, играх и т.д. – 35%.

Все остальные доходы, полученные резидентами, - 13%.

Слайд 24

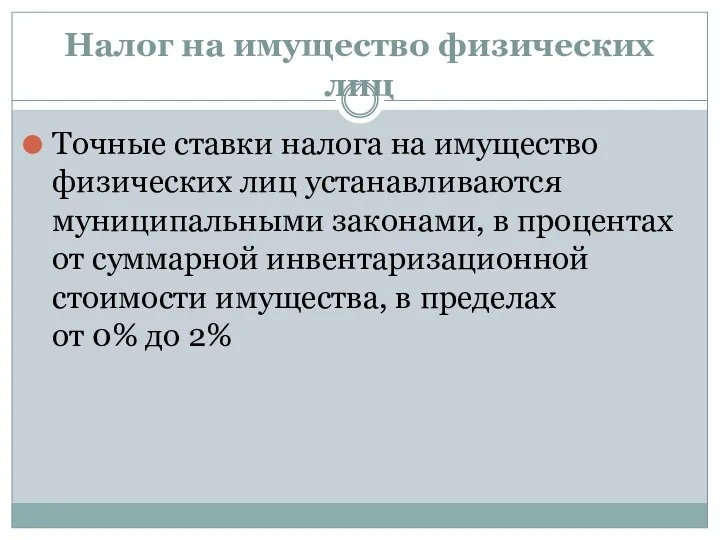

Налог на имущество физических лиц

Точные ставки налога на имущество физических лиц

устанавливаются муниципальными законами, в процентах от суммарной инвентаризационной стоимости имущества, в пределах от 0% до 2%

Слайд 25

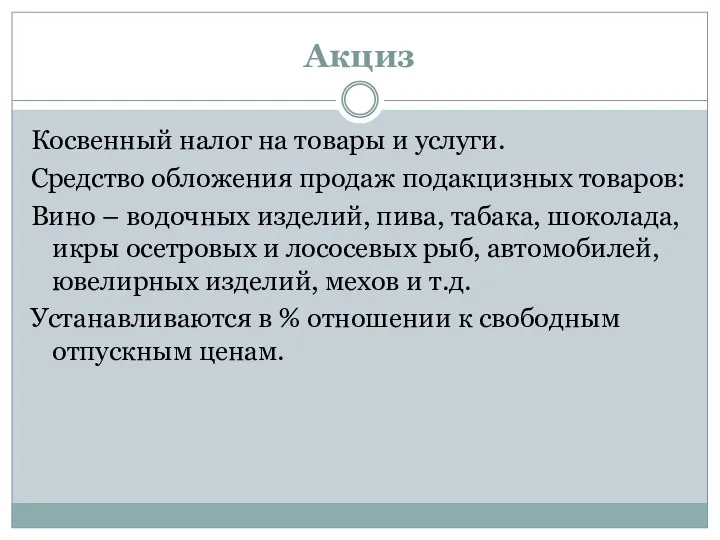

Акциз

Косвенный налог на товары и услуги.

Средство обложения продаж подакцизных товаров:

Вино

– водочных изделий, пива, табака, шоколада, икры осетровых и лососевых рыб, автомобилей, ювелирных изделий, мехов и т.д.

Устанавливаются в % отношении к свободным отпускным ценам.

Слайд 26

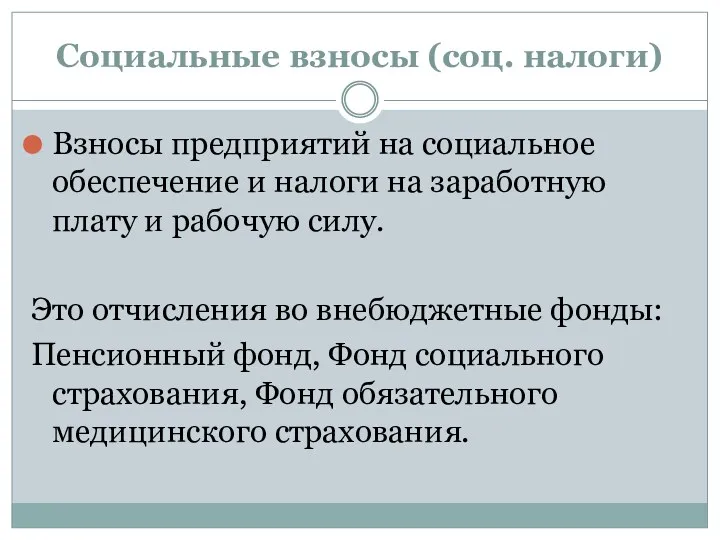

Социальные взносы (соц. налоги)

Взносы предприятий на социальное обеспечение и налоги на

заработную плату и рабочую силу.

Это отчисления во внебюджетные фонды:

Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования.

Слайд 27

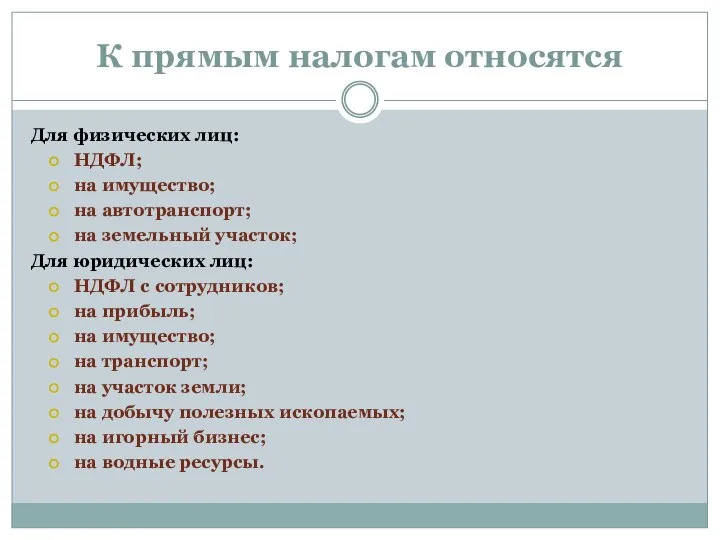

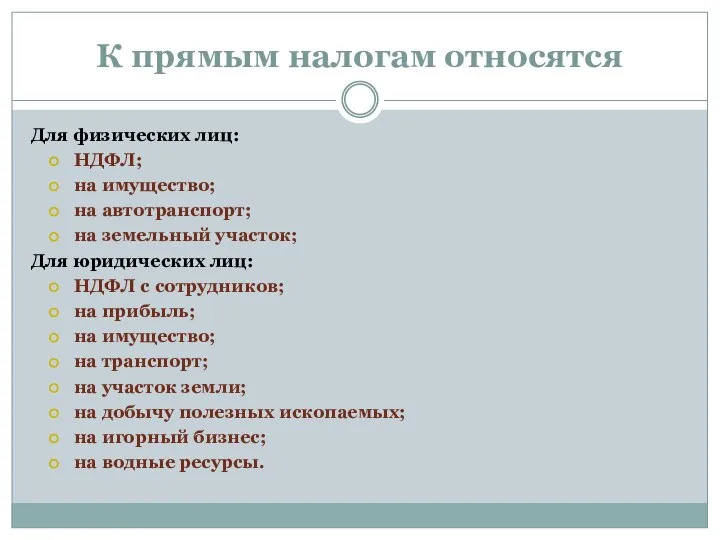

К прямым налогам относятся

Для физических лиц:

НДФЛ;

на имущество;

на автотранспорт;

на земельный участок;

Для юридических

лиц:

НДФЛ с сотрудников;

на прибыль;

на имущество;

на транспорт;

на участок земли;

на добычу полезных ископаемых;

на игорный бизнес;

на водные ресурсы.

ПриватБанк и Payoneer

ПриватБанк и Payoneer Стандарти державного фінансового аудиту

Стандарти державного фінансового аудиту Денежная система: черты денежных систем в России и в мире, характеристика основных элементов

Денежная система: черты денежных систем в России и в мире, характеристика основных элементов Лекция Тема 4 . Повышение эффективности хозяйственной деятельности фирмы (организации (предприятия))

Лекция Тема 4 . Повышение эффективности хозяйственной деятельности фирмы (организации (предприятия)) Компания TeleTrade

Компания TeleTrade Тчет по проекту: содержательный, финансовый, публичный

Тчет по проекту: содержательный, финансовый, публичный Сравнительный подход к оценке стоимости

Сравнительный подход к оценке стоимости Supply and demand botanov

Supply and demand botanov Формирование методики оценки экономической эффективности инвестиционных проектов

Формирование методики оценки экономической эффективности инвестиционных проектов Зарплатный МТС Банк

Зарплатный МТС Банк Система показателей экономической эффективности бизнес-планирования

Система показателей экономической эффективности бизнес-планирования Ценообразование. Тема 7

Ценообразование. Тема 7 Финансовый контроль на предприятии (на материалах международный аэропорт Казань)

Финансовый контроль на предприятии (на материалах международный аэропорт Казань) Материальное обеспечение инвалидов

Материальное обеспечение инвалидов Экологический сбор

Экологический сбор Критерии анализа деловой активности предприятия. (Тема 6)

Критерии анализа деловой активности предприятия. (Тема 6) Рынок долгового капитала. (4)

Рынок долгового капитала. (4) Учетная политика для целей налогообложения

Учетная политика для целей налогообложения Бухгалтерская финансовая отчетность

Бухгалтерская финансовая отчетность SCP-анализ

SCP-анализ ВКР Направления улучшения использования оборотных средств предприятия

ВКР Направления улучшения использования оборотных средств предприятия Бухгалтерский учет и анализ финансовых результатов на примере ООО Гермес

Бухгалтерский учет и анализ финансовых результатов на примере ООО Гермес Актуализация нормативной базы по вопросам наличного денежного обращения

Актуализация нормативной базы по вопросам наличного денежного обращения Деньги и денежный рынок

Деньги и денежный рынок Выявление проблем в области клиентоориентированности

Выявление проблем в области клиентоориентированности Криптовалюты- деньги будущего

Криптовалюты- деньги будущего Кәсіпорындағы еңбекақы төлеу

Кәсіпорындағы еңбекақы төлеу Кәсіпорынның табыстылығын диверсификациялау мәселелері

Кәсіпорынның табыстылығын диверсификациялау мәселелері