Содержание

- 2. Основные термины и понятия внеоборотные активы; дисконтированный срок окупаемости; инвестиционная политика компании; модифицированная внутренняя норма доходности;

- 3. Инвестиционная привлекательность компании Инвестиционная политика компании является частью корпоративной стратегии и заключается в выборе и реализации

- 4. Разработка инвестиционной политики включает следующие этапы: Оценка инвестиционной привлекательности компаний; анализ рынков и выбор наиболее перспективных

- 5. Инвестиционная привлекательность - совокупность характеристик, позволяющая инвестору определить, насколько тот или иной объект инвестирования привлекательнее других.

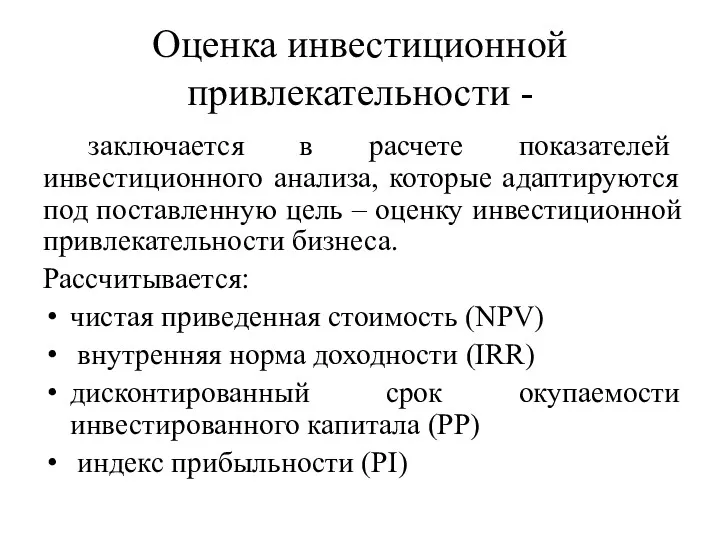

- 6. Оценка инвестиционной привлекательности - заключается в расчете показателей инвестиционного анализа, которые адаптируются под поставленную цель –

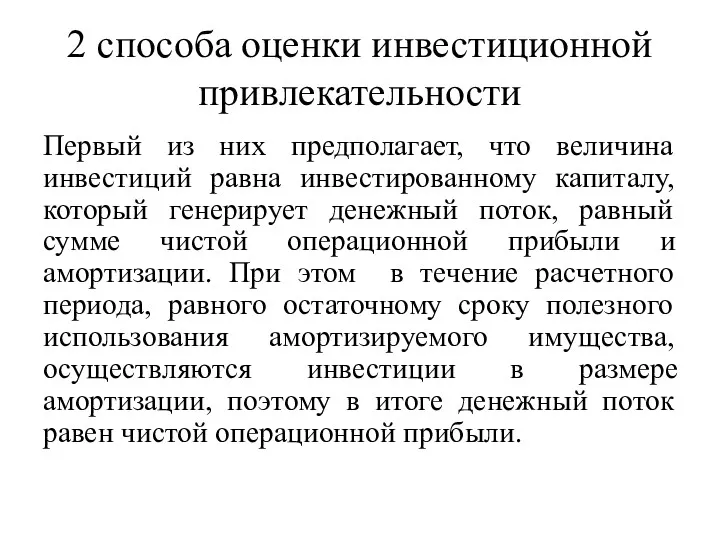

- 7. 2 способа оценки инвестиционной привлекательности Первый из них предполагает, что величина инвестиций равна инвестированному капиталу, который

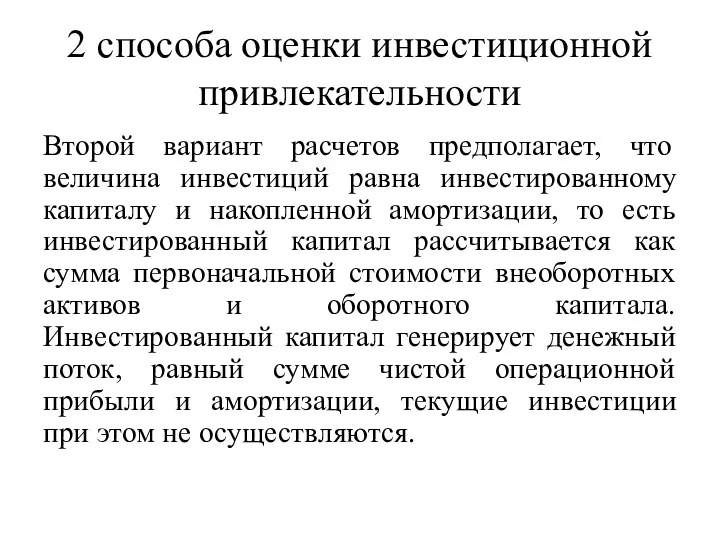

- 8. 2 способа оценки инвестиционной привлекательности Второй вариант расчетов предполагает, что величина инвестиций равна инвестированному капиталу и

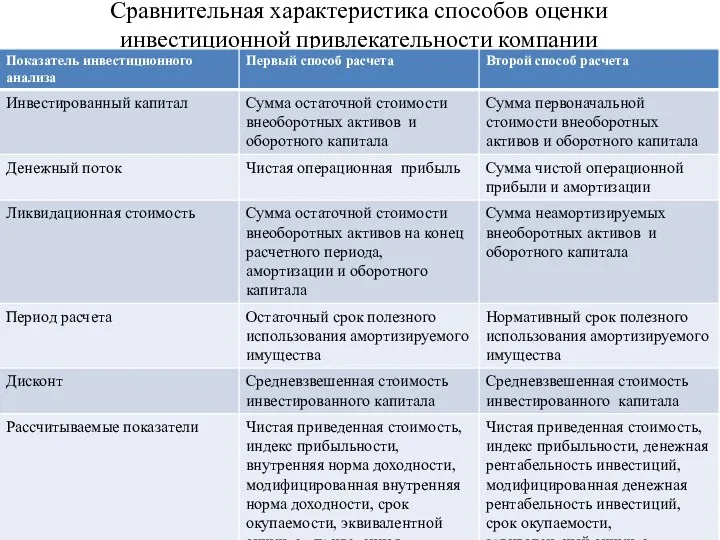

- 9. Сравнительная характеристика способов оценки инвестиционной привлекательности компании

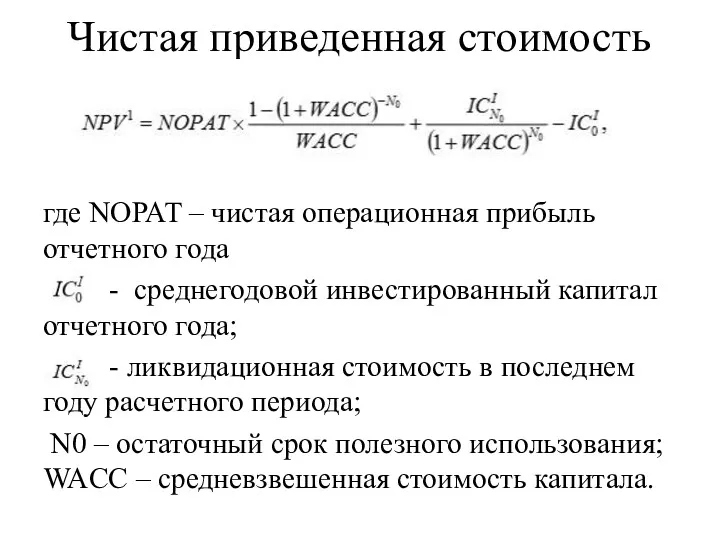

- 10. Чистая приведенная стоимость где NOPAT – чистая операционная прибыль отчетного года - среднегодовой инвестированный капитал отчетного

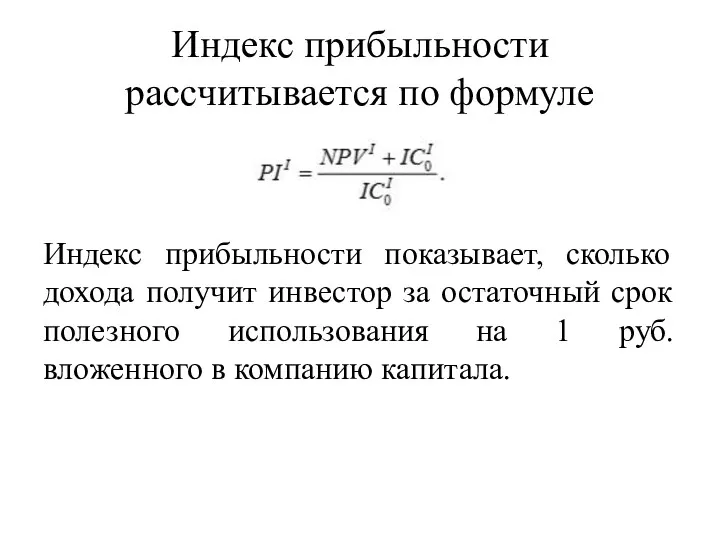

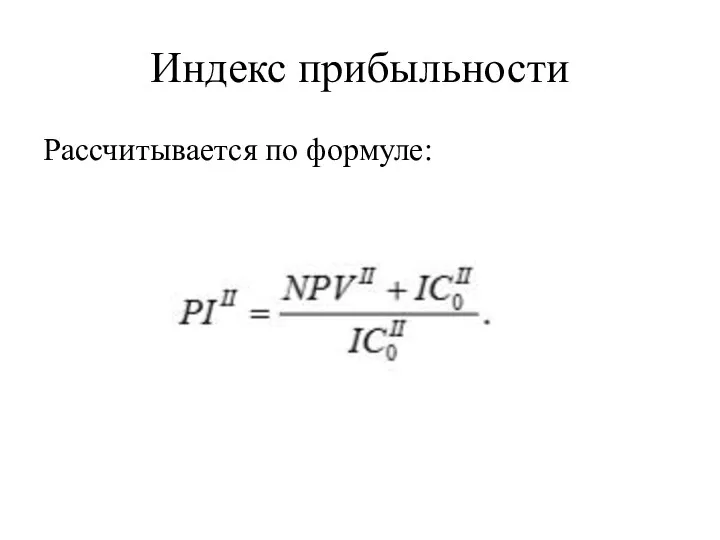

- 11. Индекс прибыльности рассчитывается по формуле Индекс прибыльности показывает, сколько дохода получит инвестор за остаточный срок полезного

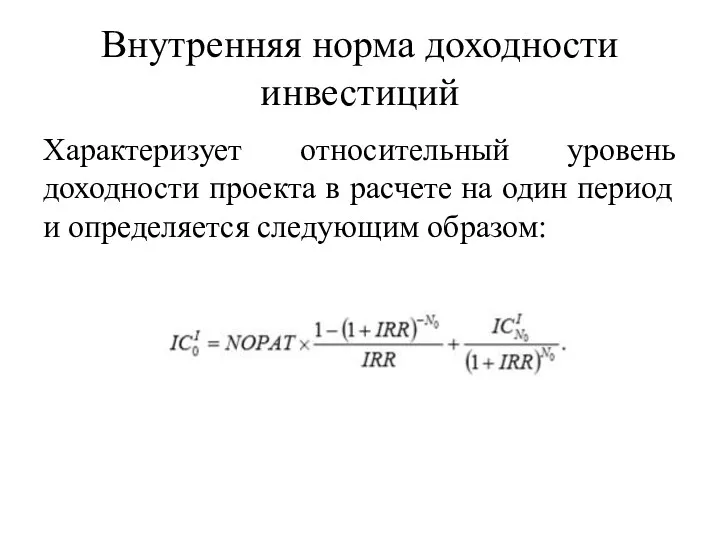

- 12. Внутренняя норма доходности инвестиций Характеризует относительный уровень доходности проекта в расчете на один период и определяется

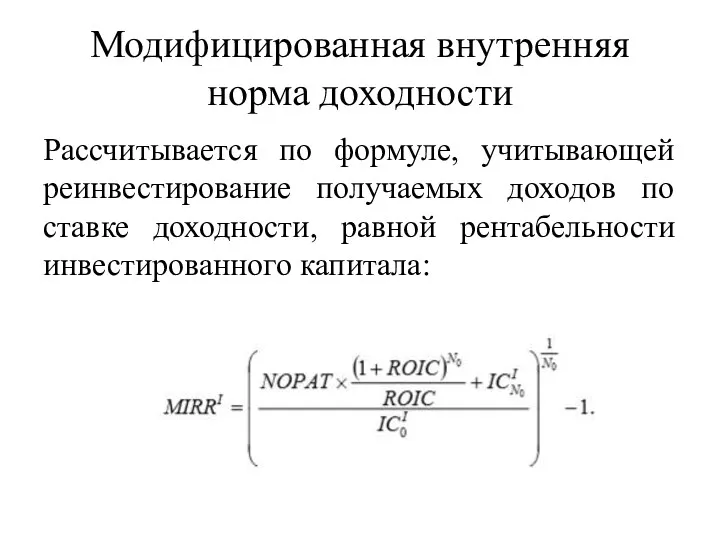

- 13. Модифицированная внутренняя норма доходности Рассчитывается по формуле, учитывающей реинвестирование получаемых доходов по ставке доходности, равной рентабельности

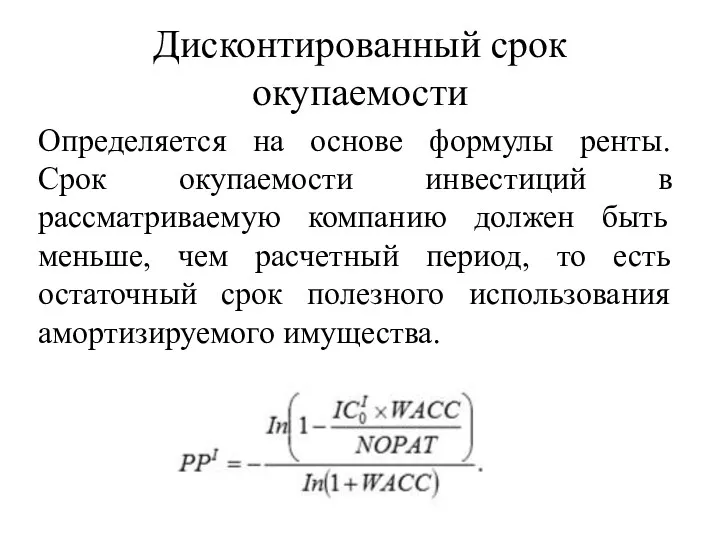

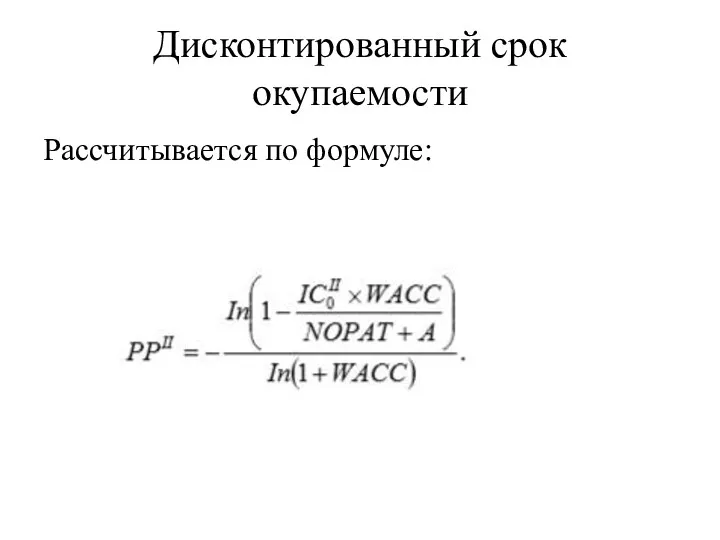

- 14. Дисконтированный срок окупаемости Определяется на основе формулы ренты. Срок окупаемости инвестиций в рассматриваемую компанию должен быть

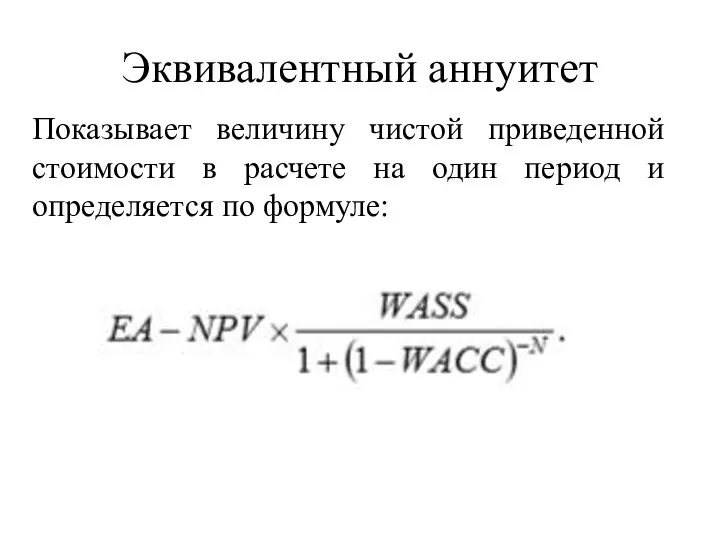

- 15. Эквивалентный аннуитет Показывает величину чистой приведенной стоимости в расчете на один период и определяется по формуле:

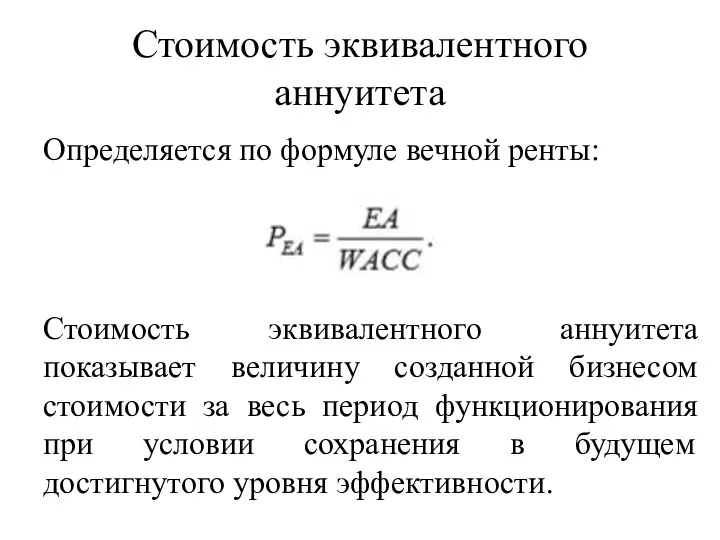

- 16. Стоимость эквивалентного аннуитета Определяется по формуле вечной ренты: Стоимость эквивалентного аннуитета показывает величину созданной бизнесом стоимости

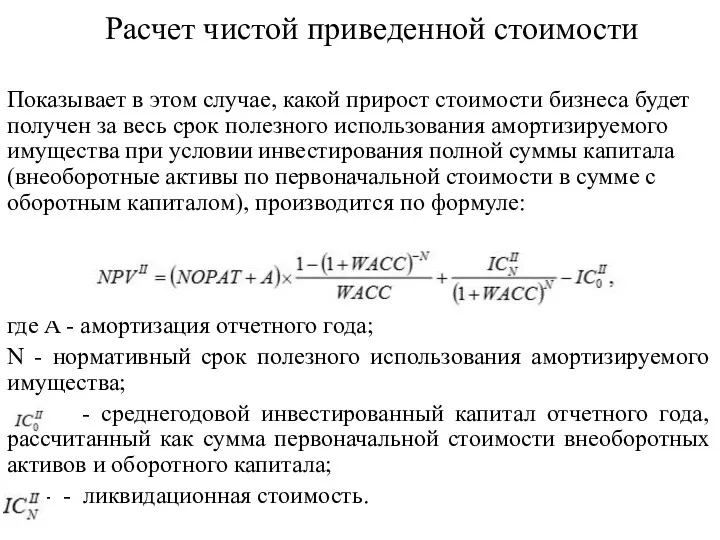

- 17. Расчет чистой приведенной стоимости Показывает в этом случае, какой прирост стоимости бизнеса будет получен за весь

- 18. Индекс прибыльности Рассчитывается по формуле:

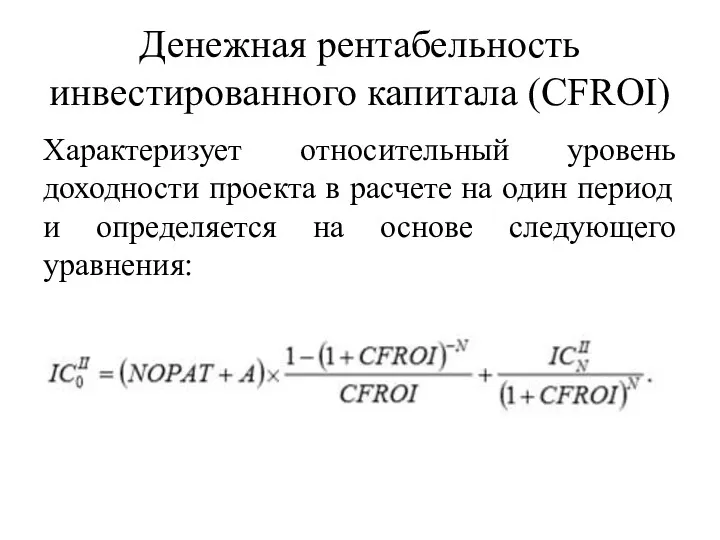

- 19. Денежная рентабельность инвестированного капитала (CFROI) Характеризует относительный уровень доходности проекта в расчете на один период и

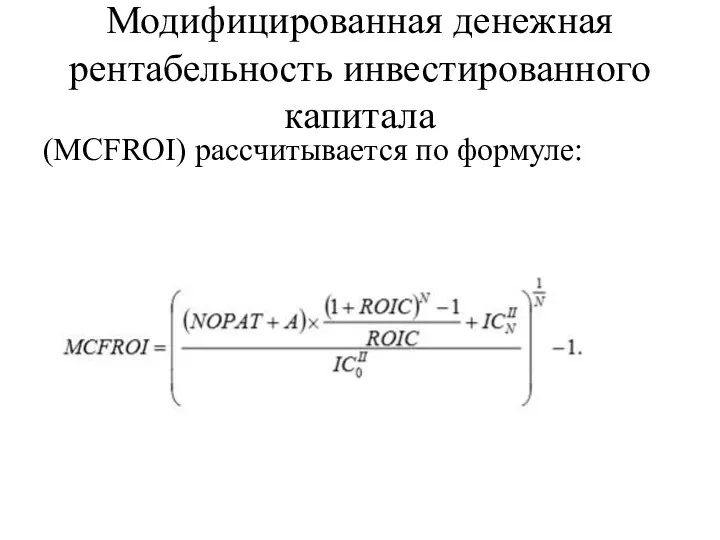

- 20. Модифицированная денежная рентабельность инвестированного капитала (MCFROI) рассчитывается по формуле:

- 21. Дисконтированный срок окупаемости Рассчитывается по формуле:

- 22. Внеоборотные активы Состав - нематериальные активы, основные средства и финансовые вложения. Управление внеоборотными активами предполагает следующие

- 23. Оборотные средства Управление оборотными средствами основывается на следующих аналитических процедурах: анализ структуры и динамики основных средств;

- 24. Управление основными средствами включает: разработку амортизационной политики, под которой понимается комплекс мероприятий, направленных на стимулирование инвестиционной

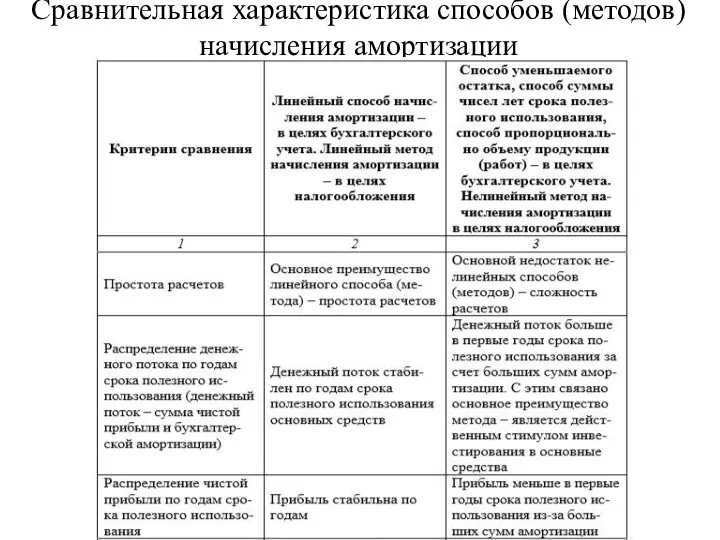

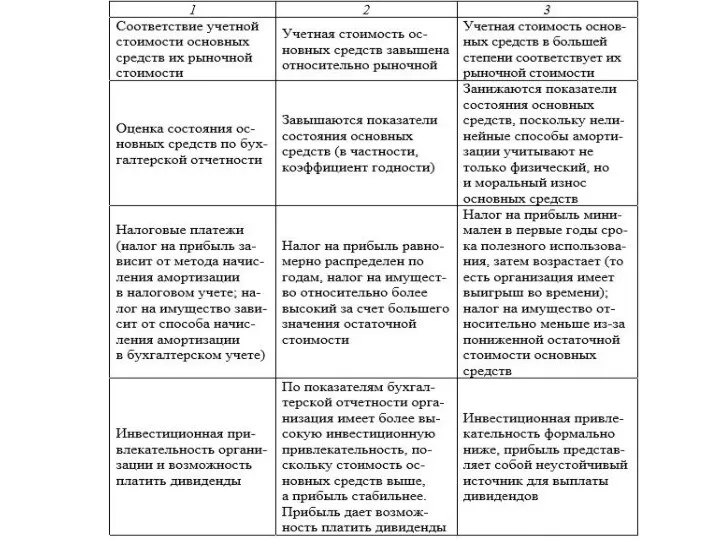

- 25. Сравнительная характеристика способов (методов) начисления амортизации

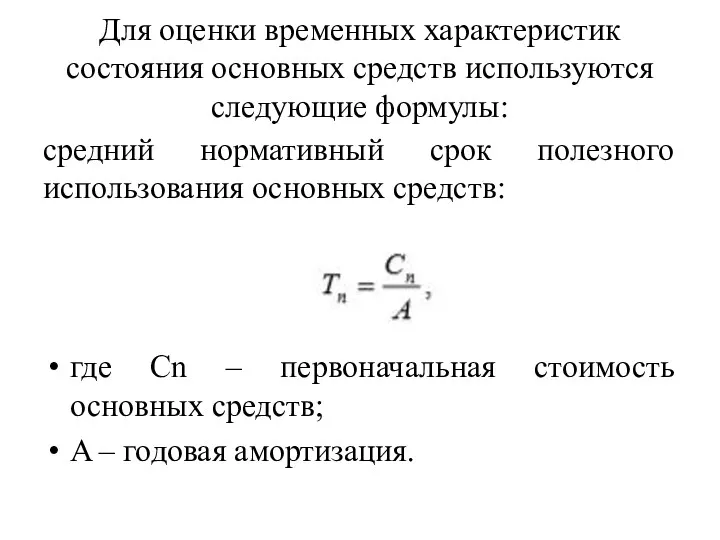

- 27. Для оценки временных характеристик состояния основных средств используются следующие формулы: средний нормативный срок полезного использования основных

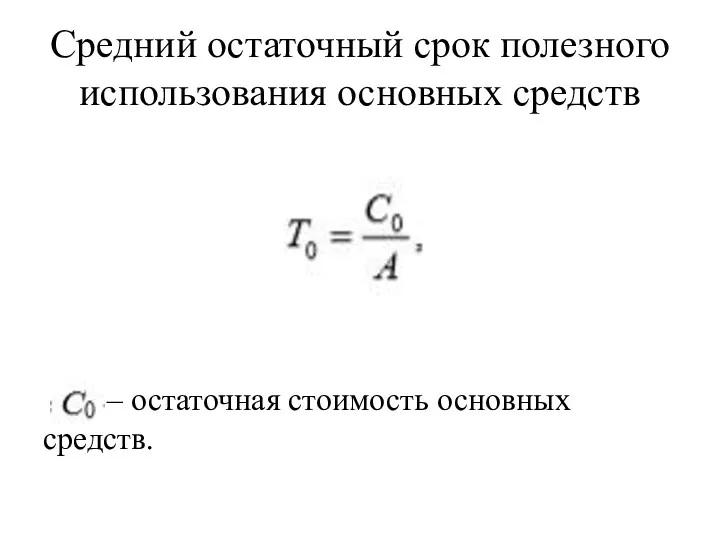

- 28. Средний остаточный срок полезного использования основных средств – остаточная стоимость основных средств.

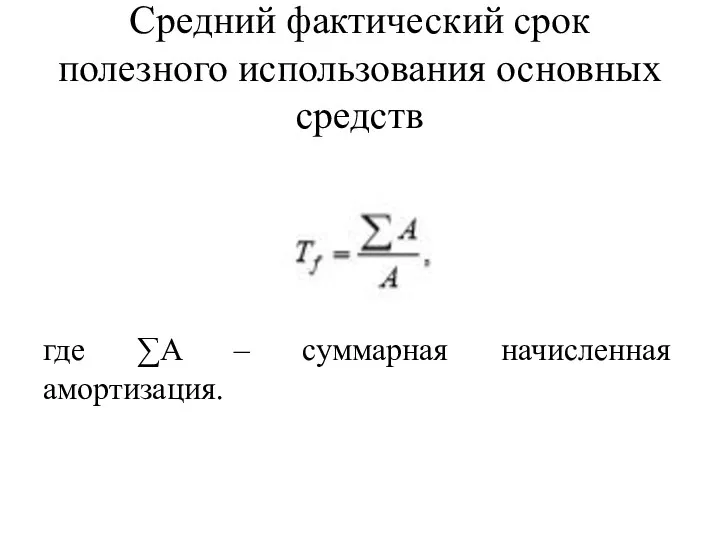

- 29. Средний фактический срок полезного использования основных средств где ∑A – суммарная начисленная амортизация.

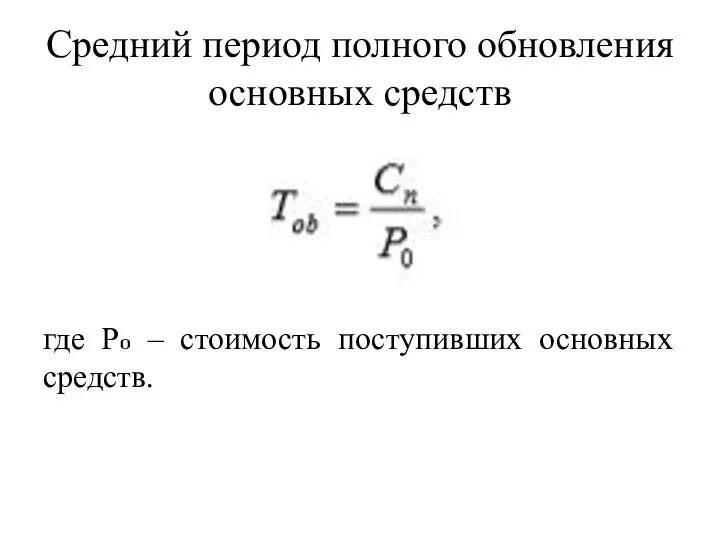

- 30. Средний период полного обновления основных средств где Pօ – стоимость поступивших основных средств.

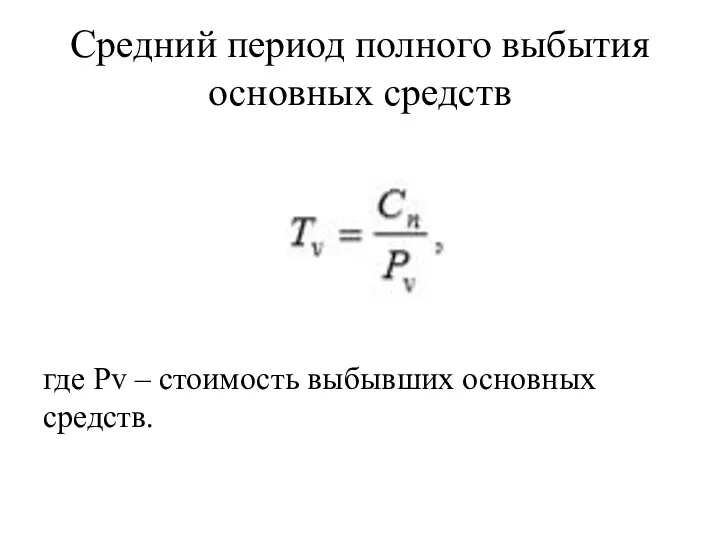

- 31. Средний период полного выбытия основных средств где Pv – стоимость выбывших основных средств.

- 32. Годовая потребность в инвестициях - определяется величиной начисленной за год амортизации, темпом инфляции, темпом прироста объема

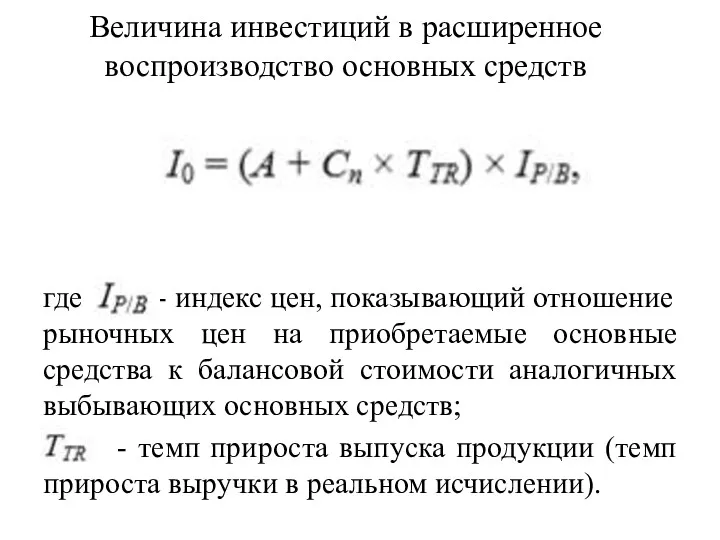

- 33. Величина инвестиций в расширенное воспроизводство основных средств где - индекс цен, показывающий отношение рыночных цен на

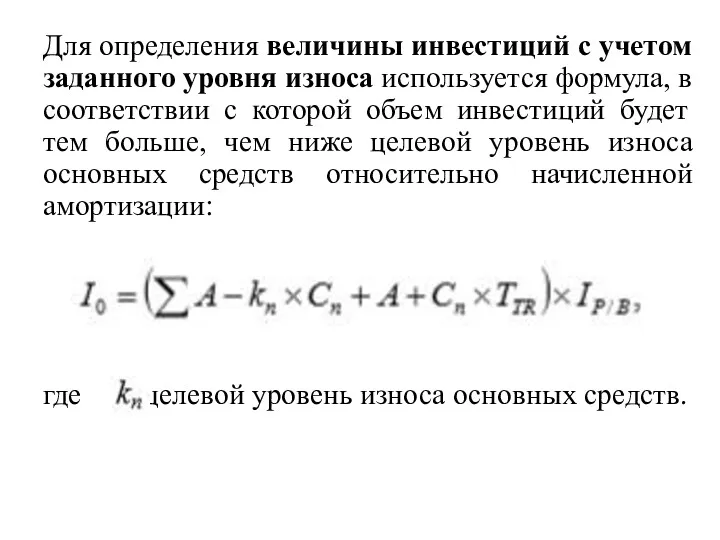

- 34. Для определения величины инвестиций с учетом заданного уровня износа используется формула, в соответствии с которой объем

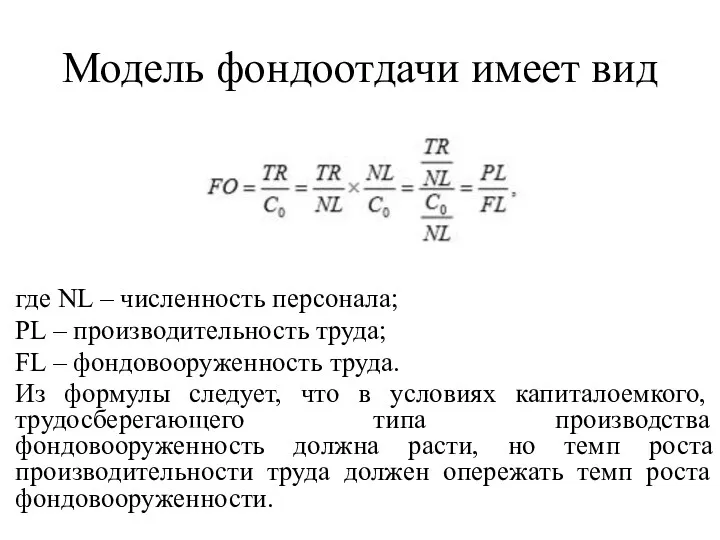

- 35. Модель фондоотдачи имеет вид где NL – численность персонала; PL – производительность труда; FL – фондовооруженность

- 36. Финансовые вложения представляют собой: долговые и долевые ценные бумаги, в том числе государственные и муниципальные ценные

- 37. Управление финансовыми вложениями основывается на следующих аналитических процедурах: анализ структуры и динамики финансовых вложений; анализ интенсивности

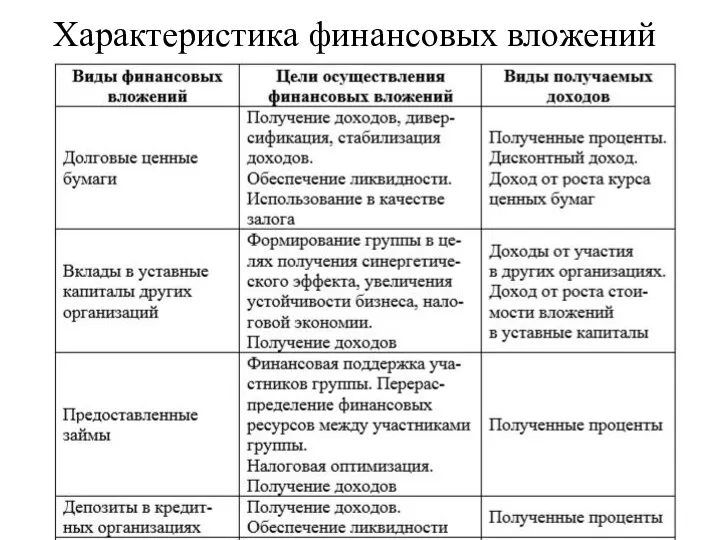

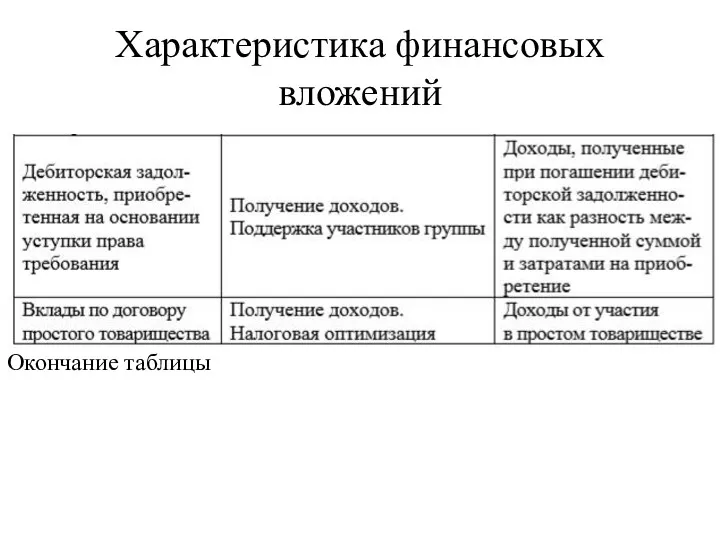

- 38. Характеристика финансовых вложений

- 39. Характеристика финансовых вложений Окончание таблицы

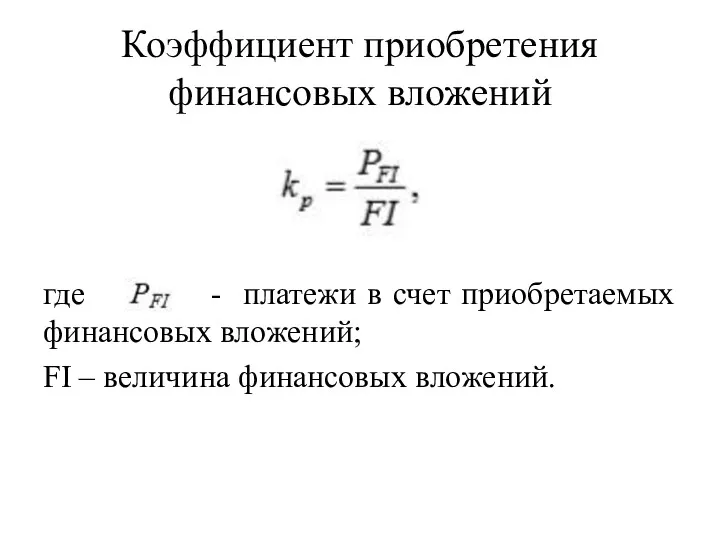

- 40. Коэффициент приобретения финансовых вложений где - платежи в счет приобретаемых финансовых вложений; FI – величина финансовых

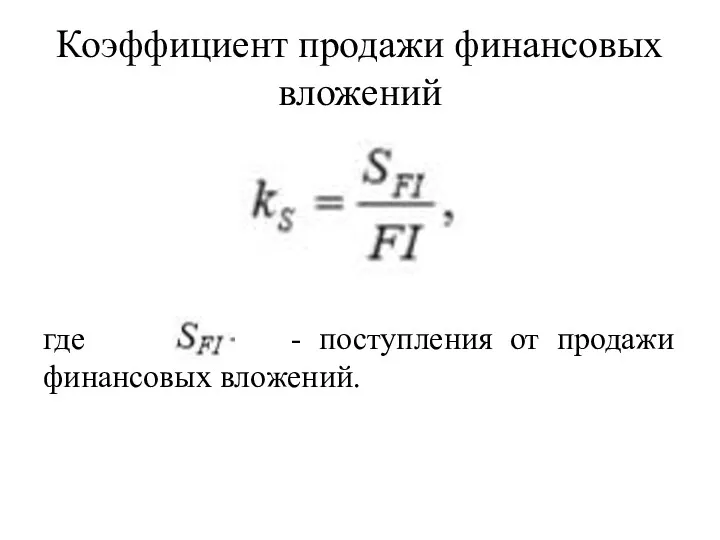

- 41. Коэффициент продажи финансовых вложений где - поступления от продажи финансовых вложений.

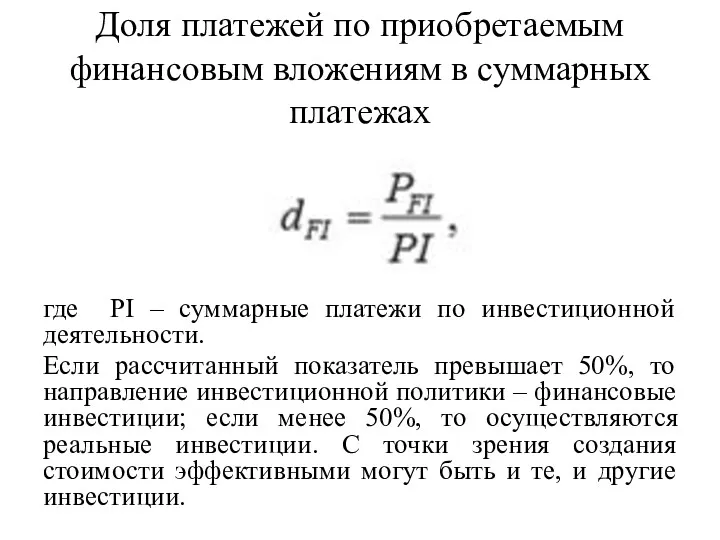

- 42. Доля платежей по приобретаемым финансовым вложениям в суммарных платежах где PI – суммарные платежи по инвестиционной

- 43. В процессе управления финансовыми вложениями необходимо оценить связанный с ними риск, а именно: риск неполучения синергетического

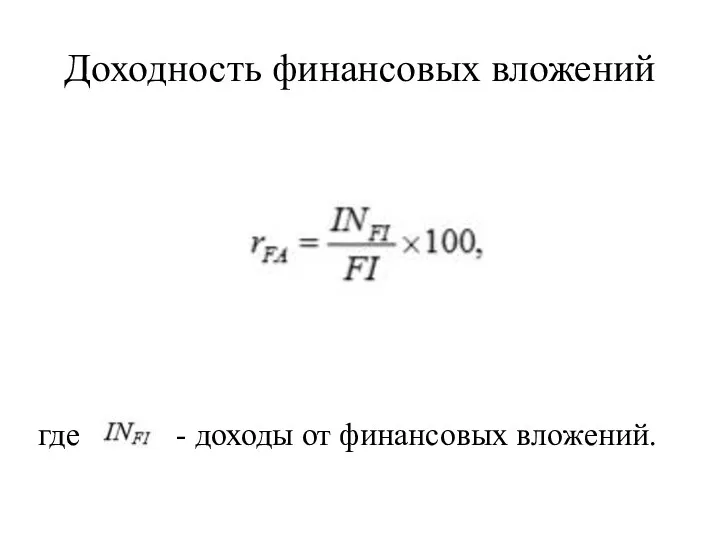

- 44. Доходность финансовых вложений где - доходы от финансовых вложений.

- 45. Источниками неидентифицируемых нематериальных активов являются: инвестирование в повышение квалификации персонала, его обучение, тренинги, в формирование корпоративной

- 46. Затраты на инновации удельный вес в объеме продаж затрат на неовеществленные технологические инновации; удельный вес затрат

- 47. Показатели создания фундаментальной стоимости абсолютные (остаточная чистая прибыль, остаточная операционная прибыль, экономическая прибыль, добавленная фундаментальная стоимость)

- 48. Ключевым в управлении нематериальными активами является: оценка степени их участия в производственной деятельности организации; оценка приносимых

- 49. Для обоснования решений относительно нематериальных активов необходимо выполнить следующие аналитические процедуры: анализ структуры и динамики нематериальных

- 50. Дивиденды - часть чистой прибыли акционерного общества (прибыль отчетного года и прошлых лет), изымаемая его акционерами

- 51. Основные показатели, характеризующие дивидендную политику компании, следующие: Коэффициент дивидендных выплат; Величина дивидендов, приходящихся на одну акцию;

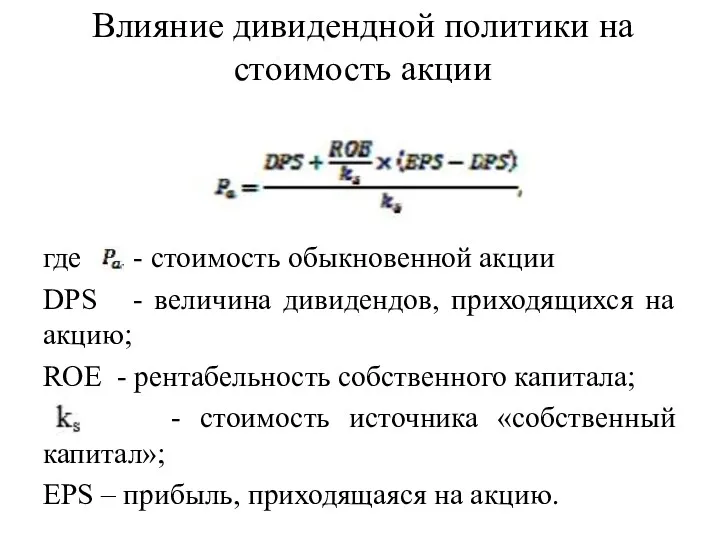

- 52. Влияние дивидендной политики на стоимость акции где - стоимость обыкновенной акции DPS - величина дивидендов, приходящихся

- 53. Для реализации дивидендной политики используются методики дивидендных выплат, основные характеристики которых таковы: Методика постоянного процентного распределения

- 54. Сравнительная характеристика методик дивидендных выплат

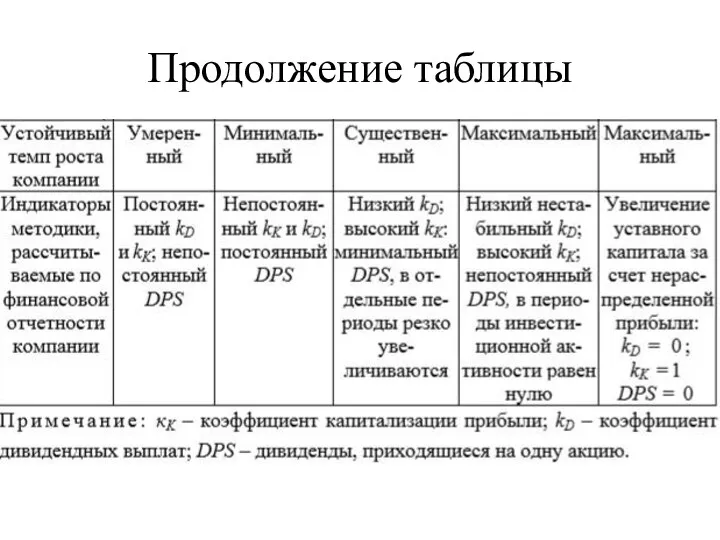

- 55. Продолжение таблицы

- 57. Скачать презентацию

Финансовые рынки и финансовые институты

Финансовые рынки и финансовые институты Прибыль. Экономическая и бухгалтерская прибыль

Прибыль. Экономическая и бухгалтерская прибыль Discounted cash flow applications

Discounted cash flow applications Declararea falimentului şi lichidarea întreprinderii insolvabile

Declararea falimentului şi lichidarea întreprinderii insolvabile Размещение денежных средств в срочные депозиты

Размещение денежных средств в срочные депозиты Возникновение банковской системы США. Современное состояние

Возникновение банковской системы США. Современное состояние Liquidated damages in Russian contract law

Liquidated damages in Russian contract law Доходы и расходы бюджетов бюджетной системы РФ

Доходы и расходы бюджетов бюджетной системы РФ Федеральная служба по финансовому мониторингу: нормативная основа деятельности, структура , функции

Федеральная служба по финансовому мониторингу: нормативная основа деятельности, структура , функции Структура сметной стоимости строительства и СМР

Структура сметной стоимости строительства и СМР Блокчейн - технология будущего

Блокчейн - технология будущего Санация предприятия путем его реструктуризации

Санация предприятия путем его реструктуризации Учет труда и заработной платы

Учет труда и заработной платы Кәсіпкерлік қызметті қаржыландыру

Кәсіпкерлік қызметті қаржыландыру Финансирование бизнеса. Практическое занятие

Финансирование бизнеса. Практическое занятие Диагностика драгоценных металлов

Диагностика драгоценных металлов Финансы предприятий

Финансы предприятий Выгоды портфельного инвестирования (управления финансовыми активами)

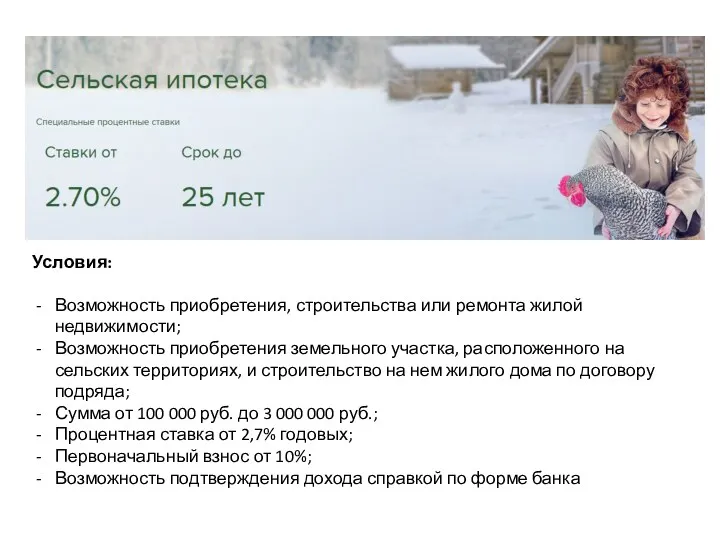

Выгоды портфельного инвестирования (управления финансовыми активами) Сельская ипотека

Сельская ипотека О деньгах. 2 класс

О деньгах. 2 класс Статистика оплаты труда на предприятии

Статистика оплаты труда на предприятии Почему Optimal Bank

Почему Optimal Bank Ипотека как способ обеспечения исполнения обязательства

Ипотека как способ обеспечения исполнения обязательства Основные изменения в законодательстве о рынке ценные бумаг

Основные изменения в законодательстве о рынке ценные бумаг Итоги работы сотрудников Новгородского отделения за первое полугодие 2018 года. Сравнительный анализ, план развития отделения

Итоги работы сотрудников Новгородского отделения за первое полугодие 2018 года. Сравнительный анализ, план развития отделения Эффективное и безопасное безналичное платежное поведение с картой Мир

Эффективное и безопасное безналичное платежное поведение с картой Мир Правовое регулирование деятельности бирж в Республике Беларусь

Правовое регулирование деятельности бирж в Республике Беларусь Налоговое законодательство. Международные акты в системе налогового законодательства

Налоговое законодательство. Международные акты в системе налогового законодательства