Содержание

- 2. ПЛАН: 1. Мировая валютная система: ее сущность, элементы 2. Этапы развития мировой валютной системы 3. Валютный

- 3. 1. МИРОВАЯ ВАЛЮТНАЯ СИСТЕМА: ЕЕ СУЩНОСТЬ, ЭЛЕМЕНТЫ

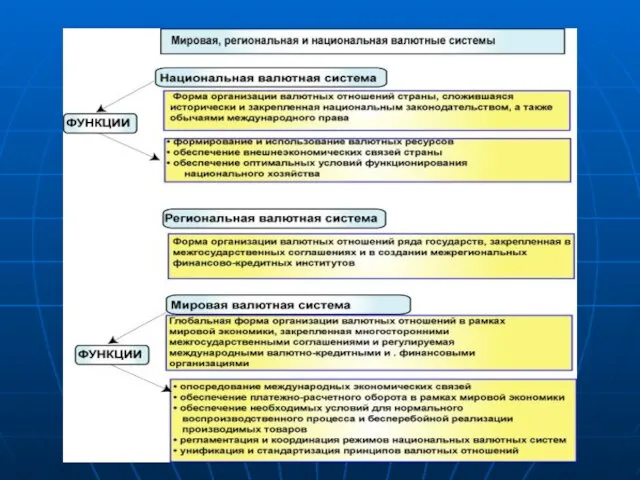

- 5. Мировая валютная система сложилась к середине XIX века. Характер функционирования и стабильность мировой валютной системы зависят

- 6. Примером региональной валютной системы является Европейская валютная система.

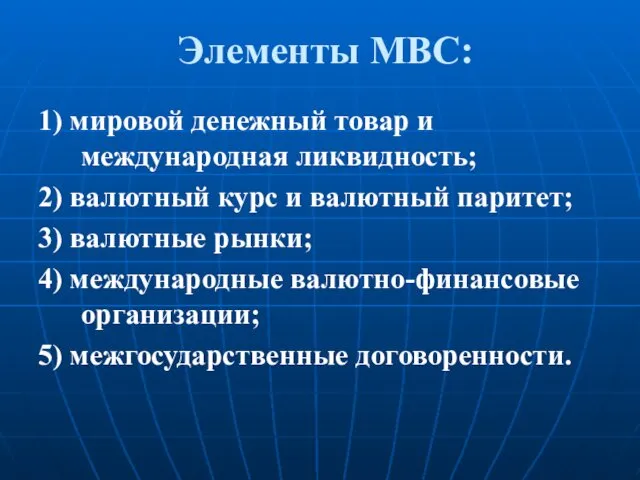

- 8. Элементы МВС: 1) мировой денежный товар и международная ликвидность; 2) валютный курс и валютный паритет; 3)

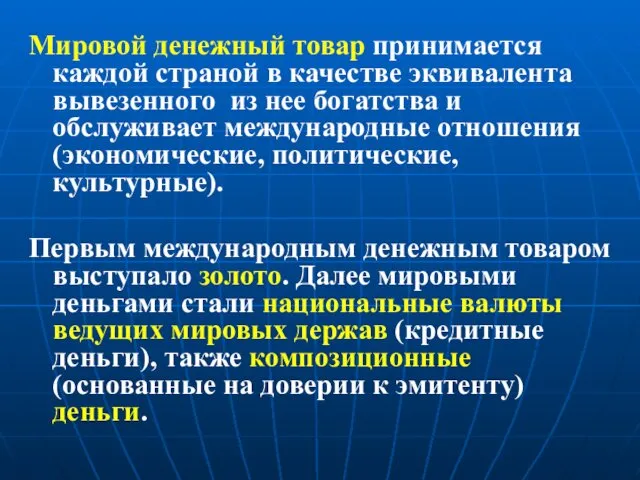

- 9. Мировой денежный товар принимается каждой страной в качестве эквивалента вывезенного из нее богатства и обслуживает международные

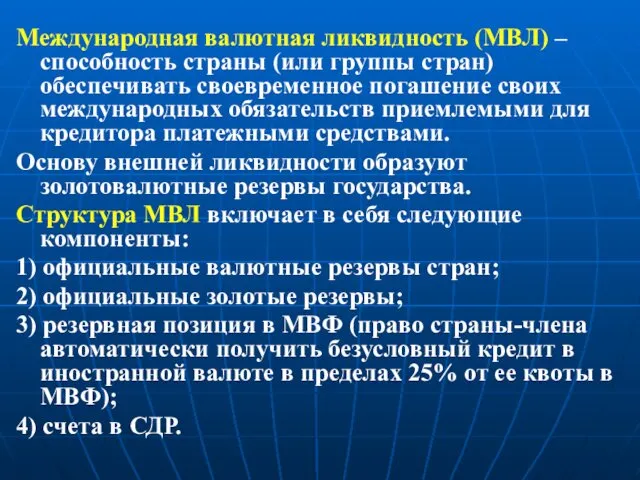

- 12. Международная валютная ликвидность (МВЛ) – способность страны (или группы стран) обеспечивать своевременное погашение своих международных обязательств

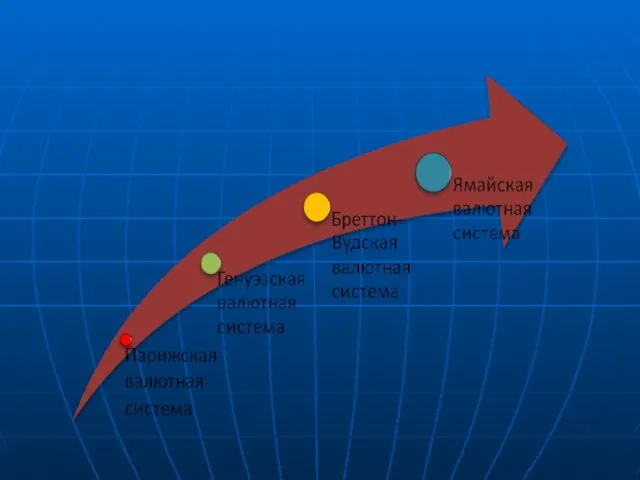

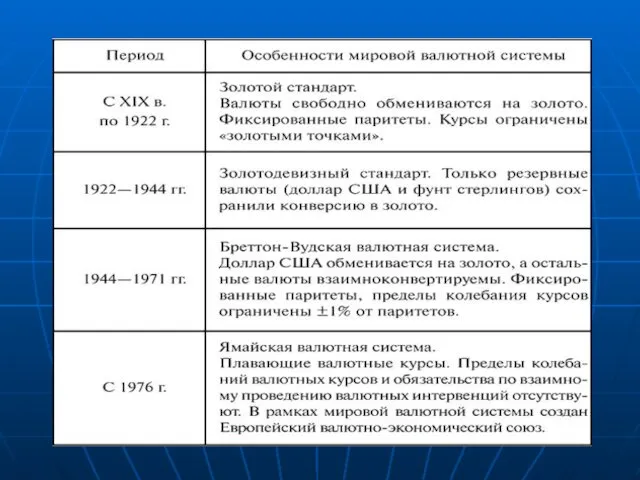

- 13. 2. Этапы развития мировой валютной системы

- 16. 3. Валютный рынок: сущность, функции, классификация

- 17. С экономической точки зрения валютный рынок – это совокупность экономических отношений по поводу купли-продажи на основе

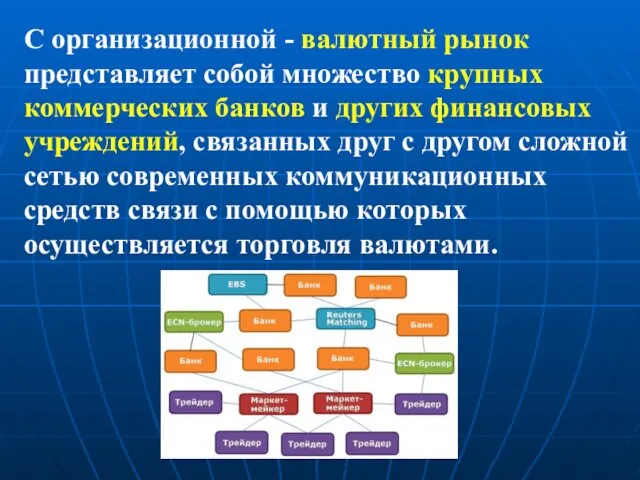

- 18. С организационной - валютный рынок представляет собой множество крупных коммерческих банков и других финансовых учреждений, связанных

- 19. Причины существования и дальнейшего роста валютного рынка: 1) валютный рынок является удобным механизмом переноса покупательной способности

- 20. Валютный рынок отличается высокой территориальной централизацией. На Лондон, Нью-Йорк и Токио приходится более половины мировой торговли

- 21. Движение валютных и финансовых ресурсов осуществляется через: валютные операции; валютно-кредитное и расчетное обслуживание покупки и продажи

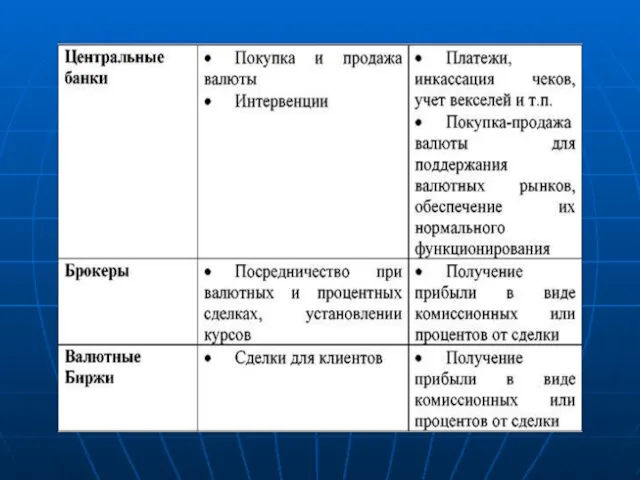

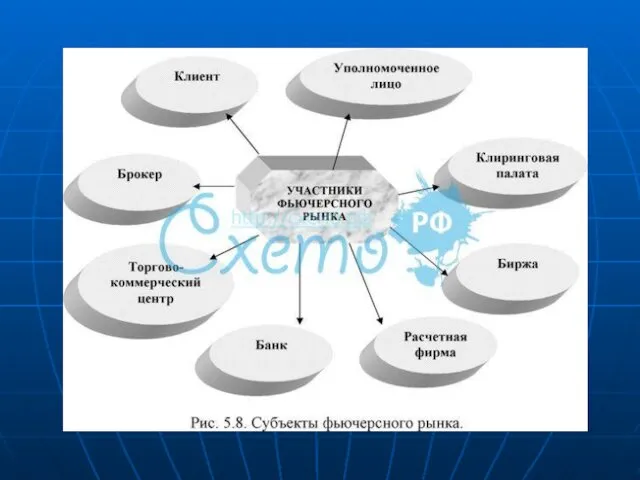

- 22. Субъекты валютного рынка: частные лица; внешнеторговые и производственные компании; коммерческие и финансовые институты (банки, пенсионные фонды,

- 23. Основные понятия применительно к валютному рынку: Дилер – это трейдер, который проводит торговые операции на свой

- 25. Форекс (Forex, Foreign Exchange, англ.) – это международный валютный рынок. Все операции на Forex осуществляются по

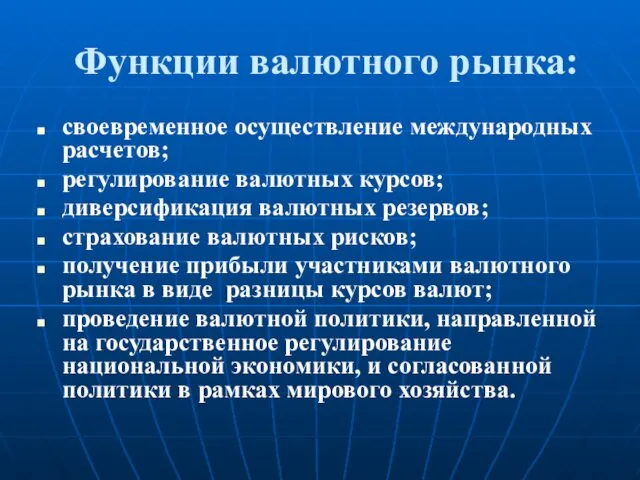

- 26. Функции валютного рынка: своевременное осуществление международных расчетов; регулирование валютных курсов; диверсификация валютных резервов; страхование валютных рисков;

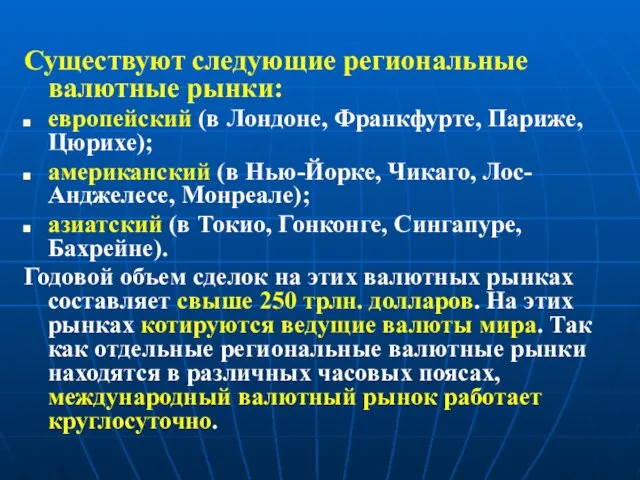

- 28. Существуют следующие региональные валютные рынки: европейский (в Лондоне, Франкфурте, Париже, Цюрихе); американский (в Нью-Йорке, Чикаго, Лос-Анджелесе,

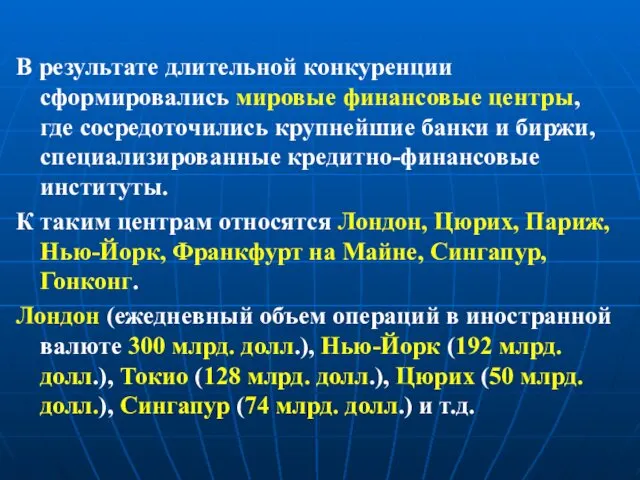

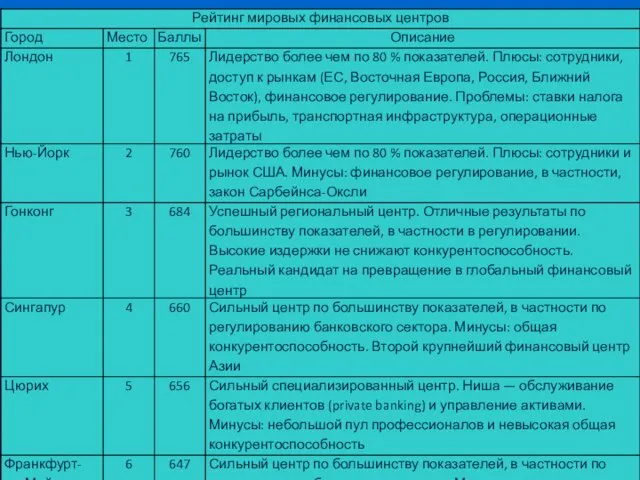

- 29. В результате длительной конкуренции сформировались мировые финансовые центры, где сосредоточились крупнейшие банки и биржи, специализированные кредитно-финансовые

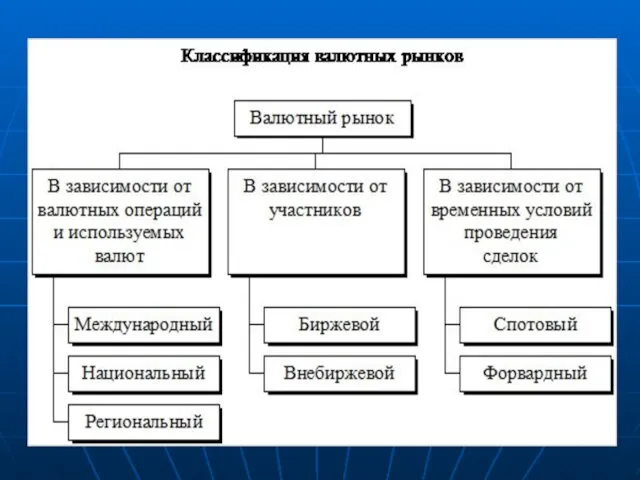

- 31. В зависимости от участников валютный рынок делится на биржевой (организованный) и внебиржевой или межбанковский (неорганизованный). Валютная

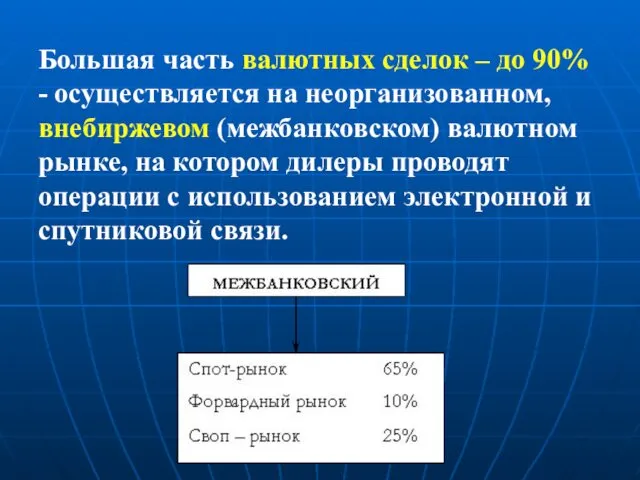

- 32. Большая часть валютных сделок – до 90% - осуществляется на неорганизованном, внебиржевом (межбанковском) валютном рынке, на

- 33. 4. Операции на валютном рынке

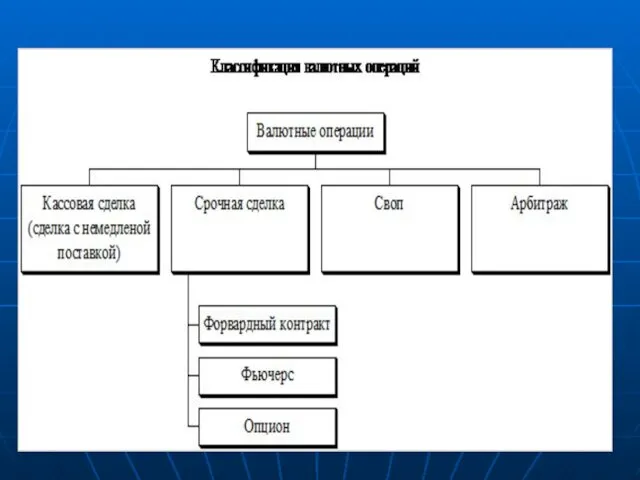

- 36. Кассовая сделка (сделка с немедленной поставкой) осуществляется на условиях спот (spot). Кассовые сделки на условиях спот

- 37. Срочная торговля в последние годы является важнейшим сегментом развития финансовых рынков. Быстрому развитию срочных рынков способствует

- 38. Форвардный контракт – это соглашение между двумя сторонами о будущей поставке предмета контракта, которое заключено вне

- 39. Фьючерсный контракт – это юридически обоснованное соглашение между двумя сторонами о поставке или получении того или

- 41. Одним из видов срочных сделок являются опционы. Опцион – это двух сторонний договор о передаче прав

- 42. Различают опционы двух основных типов: Опцион на покупку – опцион колл и опцион на продажу –

- 43. Своп (SWAP) – один из самых распространенных финансовых инструментов, используемых банками и корпорациями для управления своими

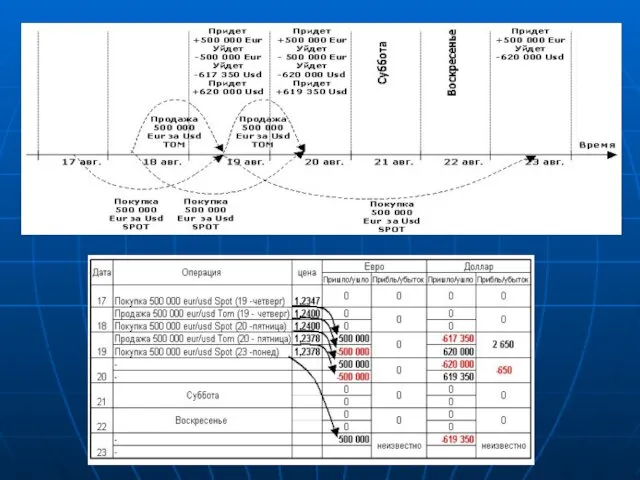

- 45. Арбитраж, как явление, основан на существовании разницы в ценах на различных секторах финансового рынка. Валютный арбитраж

- 46. 5. Валютный курс и валютная политика

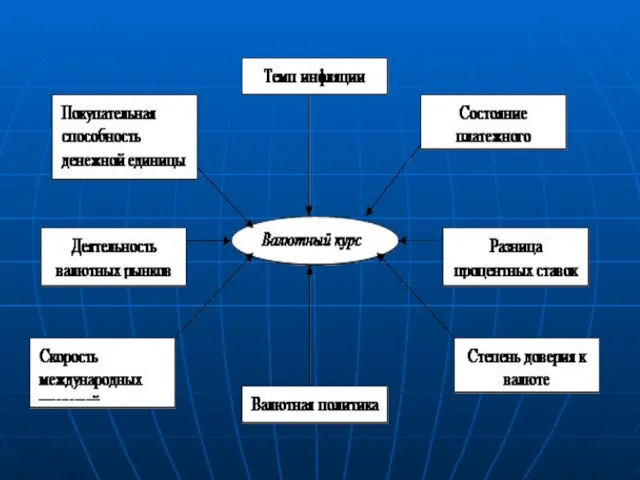

- 47. Валютный курс - цена денежной единицы одной страны, выраженная в денежный единицах других стран или в

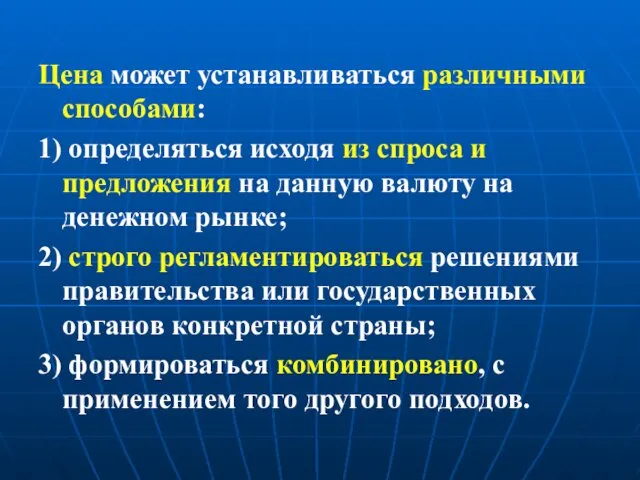

- 48. Цена может устанавливаться различными способами: 1) определяться исходя из спроса и предложения на данную валюту на

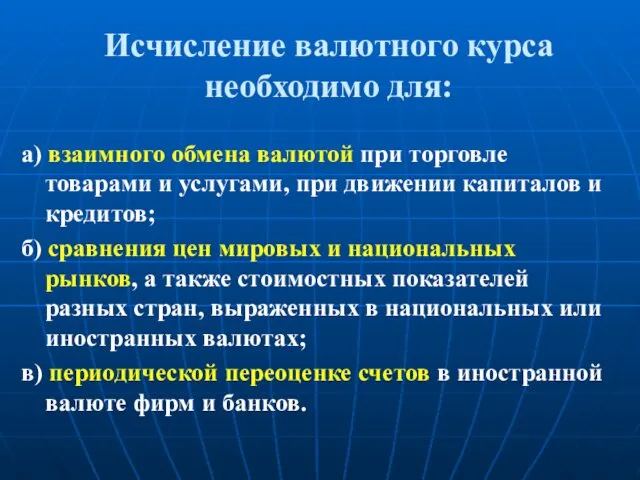

- 49. Исчисление валютного курса необходимо для: а) взаимного обмена валютой при торговле товарами и услугами, при движении

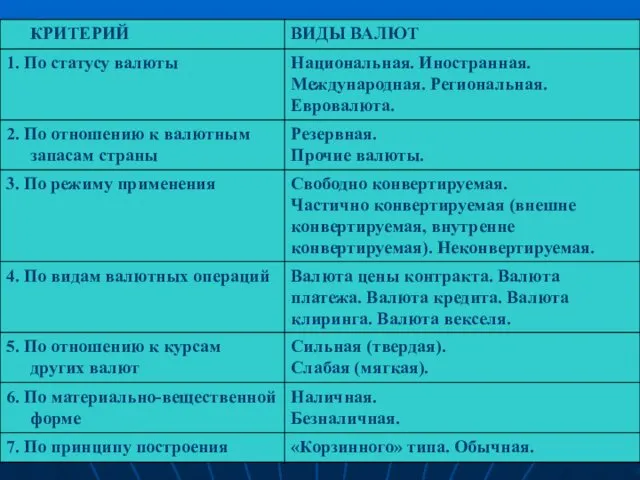

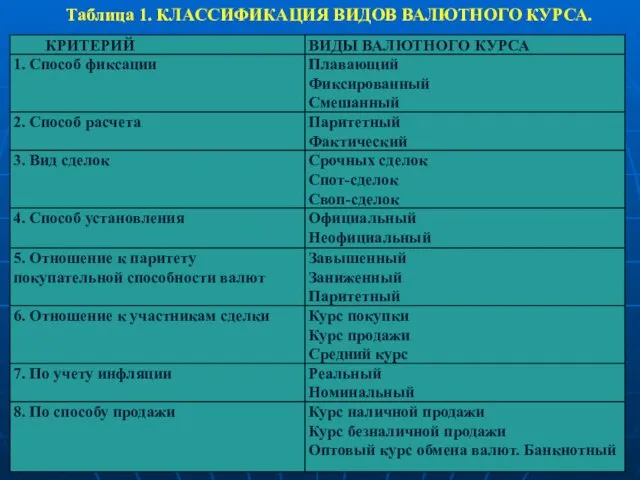

- 50. Таблица 1. КЛАССИФИКАЦИЯ ВИДОВ ВАЛЮТНОГО КУРСА.

- 52. Валютная политика - комплекс мероприятий в сфере международных валютных отношений, реализуемых в соответствии с текущими и

- 53. Валютная политика направлена: на поддержание стабильности курса национальной валюты; обеспечение функционирования органов валютного регулирования и валютного

- 54. Государство, проводя валютную политику, ставит стратегические и оперативные (тактические) цели. Стратегическими целями являются обеспечение конвертируемости национальной

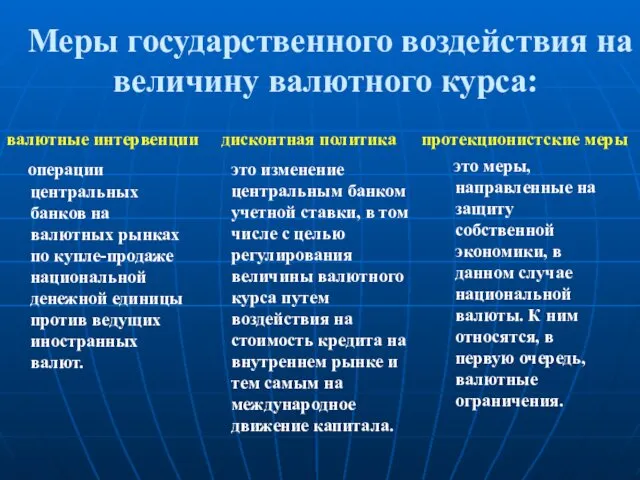

- 55. Меры государственного воздействия на величину валютного курса: валютные интервенции операции центральных банков на валютных рынках по

- 56. Валютные ограничения - законодательное или административное запрещение или регламентация операций резидентов и нерезидентов с валютой или

- 57. 6. Международные валютно-финансовые организации

- 58. Возникновение международных финансовых институтов обусловлено следующими причинами: 1. Усиление интернационализации хозяйственной жизни, образование ТНК и ТНБ,

- 59. Международные валютно-кредитные и финансовые организации условно можно назвать международными финансовыми институтами. Эти организации объединяет общая цель

- 61. Скачать презентацию

Система сметного нормирования и сметных норм в строительстве

Система сметного нормирования и сметных норм в строительстве Денежно-кредитная система и монетарная политика государства

Денежно-кредитная система и монетарная политика государства Страхование имущества юридических лиц

Страхование имущества юридических лиц Прибыль и рентабельность предприятия

Прибыль и рентабельность предприятия Понятие, функции финансовых институтов

Понятие, функции финансовых институтов Оборотные средства

Оборотные средства Қазіргі кәсіпорын құрылымының нарықтық бағытталуы

Қазіргі кәсіпорын құрылымының нарықтық бағытталуы Добровольное медицинское страхование

Добровольное медицинское страхование Итоги деятельности ФНС России за 2019 год

Итоги деятельности ФНС России за 2019 год Управление прибылью предприятия

Управление прибылью предприятия Налоги

Налоги Фінансове право і політика. Тема 3

Фінансове право і політика. Тема 3 Введение в сметное дело и ценообразование в строительстве

Введение в сметное дело и ценообразование в строительстве Автозащита Базовый. Страхование на случай причинения вреда по вине третьих лиц, не имеющих полиса ОСАГО

Автозащита Базовый. Страхование на случай причинения вреда по вине третьих лиц, не имеющих полиса ОСАГО Программа поддержки местных инициатив (ППМИ) в Тверской области в 2016 году

Программа поддержки местных инициатив (ППМИ) в Тверской области в 2016 году Производительность труда. Тема 4

Производительность труда. Тема 4 Анализ ликвидности и платежеспособности на примере ООО Калиста

Анализ ликвидности и платежеспособности на примере ООО Калиста Финансы домохозяйств и корпораций и государственные финансы

Финансы домохозяйств и корпораций и государственные финансы Проект поддержки местных инициатив (ППМИ)

Проект поддержки местных инициатив (ППМИ) Регистрация 20% накопительной дисконтной карты на натуральные нутрицевтики и парафармацевтики производства Nature`s Sunshine

Регистрация 20% накопительной дисконтной карты на натуральные нутрицевтики и парафармацевтики производства Nature`s Sunshine Практические аспекты оценки объектов банковского залога

Практические аспекты оценки объектов банковского залога Trade and cash discounts

Trade and cash discounts 17.1_Договор условного депонирования

17.1_Договор условного депонирования Бюджет для граждан. Нуримановский район Республики Башкортостан

Бюджет для граждан. Нуримановский район Республики Башкортостан Страхование и страховые услуги

Страхование и страховые услуги Тактическое финансовое планирование

Тактическое финансовое планирование Финансы: функции и роль в рыночной экономике

Финансы: функции и роль в рыночной экономике Сущность и исторические аспекты корпоративной социальной ответственности; социальная ответственность бизнеса

Сущность и исторические аспекты корпоративной социальной ответственности; социальная ответственность бизнеса