Содержание

- 2. Темы, изучаемые сегодня: Деньги – сущность, виды. Денежные агрегаты Спрос, предложение и равновесие на денежном рынке

- 3. Деньги - это совокупность активов, используемых при совершении сделок. Различают наличные (монеты, банкноты) и безналичные деньги

- 4. Денежные агрегаты Для измерения денежной массы используются денежные агрегаты: М0, M1, M2, МЗ. Если деньги -

- 5. Денежная масса М2 в 2010 году в России

- 6. Для характеристики состояния денежной системы используются показатели: удельный вес агрегата МО в М2, снижение которого свидетельствует

- 7. Монетизация экономики МОНЕТИЗАЦИЯ ЭКОНОМИКИ - отношение денежной массы (наличные деньги и денежные средства на счетах предприятий

- 8. Примеры УМЭ Высокий уровень монетизации присущ лишь странам с высокоразвитой экономикой. Средний УМЭ в странах еврозоны

- 9. Деньги ≠ Доходы Следует различать деньги и доходы. Доходы - это потоки. Деньги - запас, статическое

- 10. Спрос на деньги – это спрос на ликвидные активы (обычно агрегат М2), которые люди желают иметь

- 11. Три фактора спроса на деньги: 1. Уровень дохода (объем ВВП). 2. Скорость обращения денег. 3. Номинальная

- 12. Предложение денег Предложение денег (Ms) в большинстве развитых стран и развивающихся рынков - функция одного из

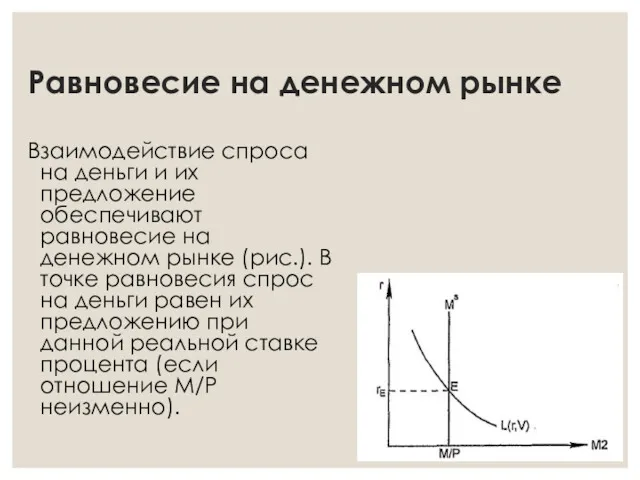

- 13. Равновесие на денежном рынке Взаимодействие спроса на деньги и их предложение обеспечивают равновесие на денежном рынке

- 14. Равновесная ставка Равновесная ставка является регулятором денежного рынка. Если ставка процента высока, то рыночные агенты будут

- 15. Важнейшие факторы, вызывающие нарушение равновесия: 1. предложение денег 2. объем выпуска. Рост объема выпуска при неизменном

- 16. Банковские системы Современные банковские системы имеют двухуровневую структуру и включают: центральный банк коммерческие банки.

- 17. Функции ЦБ - эмиссия банкнот (денежная эмиссия); - формирование и хранение золото-валютных резервов страны; - аккумулирование

- 18. Функции КБ Коммерческие банки осуществляют широкий спектр операций: ведение расчетных счетов клиентов, кредитование физических и юридических

- 19. Монетарная политика Государство способно оказывать воздействие на денежно-кредитную систему, а следовательно, на ставку процента и через

- 20. Три инструмента монетарной политики: Изменение нормы обязательного резервирования (уровня резервных требований). 2. Изменение учетной ставки центрального

- 21. 1. Резервы Депозиты (вклады) используются банками для предоставления ссуд и других активных операций. Но часть депозитов

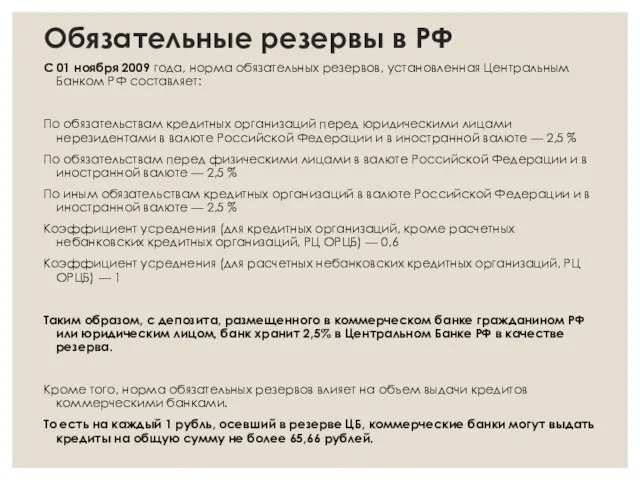

- 22. Обязательные резервы в РФ С 01 ноября 2009 года, норма обязательных резервов, установленная Центральным Банком РФ

- 23. Избыточные резервы в США и Великобритании Избыточные резервы американских банков (деньги, которые они хранят в ФРС

- 24. 2. Ставка рефинансирования Традиционная функция Центрального банка — предоставление ссуд коммерческим банкам. Ставка процента, по которой

- 25. 3. Операции на открытом рынке - это — официальные операции центрального банка по купле-продаже ценных бумаг

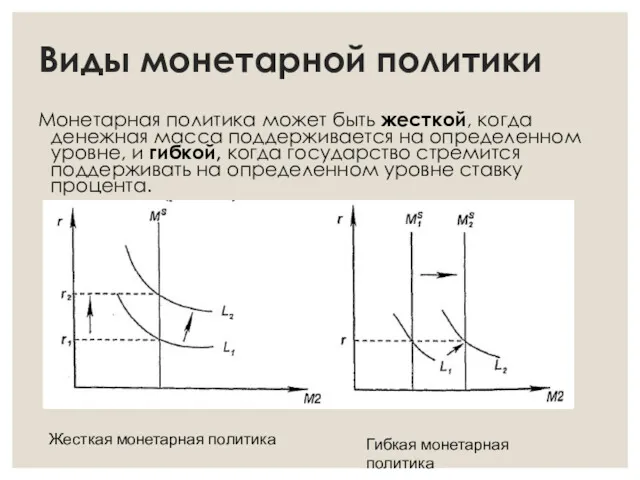

- 26. Виды монетарной политики Монетарная политика может быть жесткой, когда денежная масса поддерживается на определенном уровне, и

- 27. Эффективность монетарной политики Монетарная политика государства тесно связана с фискальной и внешнеэкономической политикой. Она должна учитывать

- 29. Скачать презентацию

Оценка эффективности инвестиционного проекта по созданию LBS приложения

Оценка эффективности инвестиционного проекта по созданию LBS приложения IVA

IVA Товарна біржа та діяльність брокерських контор. (Лекція 3)

Товарна біржа та діяльність брокерських контор. (Лекція 3) Потребительское кредитование в России: состояние и пути его совершенствования на примере ПАО Сбербанка России

Потребительское кредитование в России: состояние и пути его совершенствования на примере ПАО Сбербанка России Международные финансы и международный финансовый рынок

Международные финансы и международный финансовый рынок Классификация операций сектора государственного управления, относящаяся к расходам бюджетов, их характеристика

Классификация операций сектора государственного управления, относящаяся к расходам бюджетов, их характеристика Финансы для инвесторов

Финансы для инвесторов Документальное оформление и учет товаров в розничной торговле на примере ООО Башлидер

Документальное оформление и учет товаров в розничной торговле на примере ООО Башлидер Обеспечение доступности, бесперебойности и качества водоснабжения и водоотведения на территории Городского округа Подольск

Обеспечение доступности, бесперебойности и качества водоснабжения и водоотведения на территории Городского округа Подольск Организация бухгалтерского управленческого учета в организации

Организация бухгалтерского управленческого учета в организации Компенсация затрат экспортеров российской продукции на сертификацию

Компенсация затрат экспортеров российской продукции на сертификацию Отчетность в апреле 2023 г. Заполнение уведомления. Ошибки в уведомлениях. УФНС по РС(Я)

Отчетность в апреле 2023 г. Заполнение уведомления. Ошибки в уведомлениях. УФНС по РС(Я) Понятие и признаки предпринимательской деятельности

Понятие и признаки предпринимательской деятельности Неопределенность и риск при принятии инвестиционных решений

Неопределенность и риск при принятии инвестиционных решений Валютный рынок и валютный курс, их роль в экономике

Валютный рынок и валютный курс, их роль в экономике Сравнение бухгалтерских программ 1С: Бухгалтерия и Парус

Сравнение бухгалтерских программ 1С: Бухгалтерия и Парус Структура расходов бюджета и тенденции ее изменения

Структура расходов бюджета и тенденции ее изменения Зарплатный проект

Зарплатный проект Ипотечный кредит: назначение, способ организации кредитования

Ипотечный кредит: назначение, способ организации кредитования Статистическое наблюдение

Статистическое наблюдение Счета бухгалтерского учета и двойная запись

Счета бухгалтерского учета и двойная запись Налоги с физических лиц

Налоги с физических лиц Курсовая работа. Укрупнённая оценка эколого-экономического ущерба от загрязнения атмосферы

Курсовая работа. Укрупнённая оценка эколого-экономического ущерба от загрязнения атмосферы Управління капіталом підприємства

Управління капіталом підприємства Бухгалтерский учет и финансовый анализ деятельности предприятия ООО Миром

Бухгалтерский учет и финансовый анализ деятельности предприятия ООО Миром Презентация среднесрочной инвестиционной программы группы компаний Комплекс-ойл

Презентация среднесрочной инвестиционной программы группы компаний Комплекс-ойл О распределении субсидий из областного бюджета Тверской области бюджетам муниципальных образований Тверской области на 2017 год

О распределении субсидий из областного бюджета Тверской области бюджетам муниципальных образований Тверской области на 2017 год Скользящие средние

Скользящие средние