Содержание

- 2. 1.Портфельні інвестиції

- 3. Портфельні інвестиції розуміють як придбання за кордоном великих пакетів цінних паперів (акцій, облігацій та ін.), що

- 4. За визначенням МВФ, портфельні інвестиції – це капітал, вкладений резидентом однієї країни в акції та боргові

- 5. Відповідно до методології платіжного балансу портфельні інвестиції становлять менше 10% статутного капіталу компаній.

- 6. Об'єкти портфельного інвестування акції облігації опціон ф'ючерсний контракт єврооблігації вексель, депозитні й ощадні сертифікати

- 7. Порівняння прямих та портфельних інвестицій прямі інвестиції надають інвесторові права контролю, а портфельні – ні; прямі

- 8. прямі й портфельні інвестиції неоднаково впливають на економіку й стан фінансових ринків у країні-інвесторі й країні-реципієнті.

- 9. Світовий обсяг портфельних інвестицій, всього, в тому числі в боргові цінні папери, в трлн. дол.

- 10. Міжнародний випуск акцій і облігацій у валюті випуску (млрд. дол. США) Джерело: Bank of International Settlement

- 11. Міжнародний випуск облігацій за місцем випуску (млрд. дол) Джерело: Bank of International Settlement Quarterly Review

- 12. Міжнародні випуски облігацій (млрд. дол. США) Джерело: Bank of International Settlement Quarterly Review

- 13. Міжнародний випуск акцій за місцем випуску (млрд. дол. США) Джерело: Bank of International Settlement Quarterly Review

- 14. Акція - це емісійний цінний папір, що закріплює право її власника на отримання частини прибутку акціонерного

- 15. Акції бувають іменні і на пред’явника. звичайні (прості) і привілейовані.

- 16. Привілейовані акції відрізняються від звичайних не надають право брати участь у голосуванні на зборах акціонерного товариства

- 17. Характеристики акцій номінал капіталізація дохід курсова вартість дивіденд

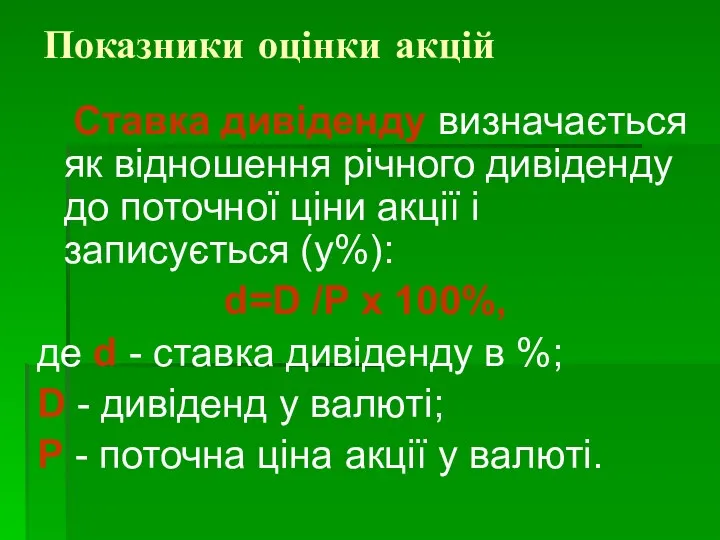

- 18. Показники оцінки акцій Ставка дивіденду визначається як відношення річного дивіденду до поточної ціни акції і записується

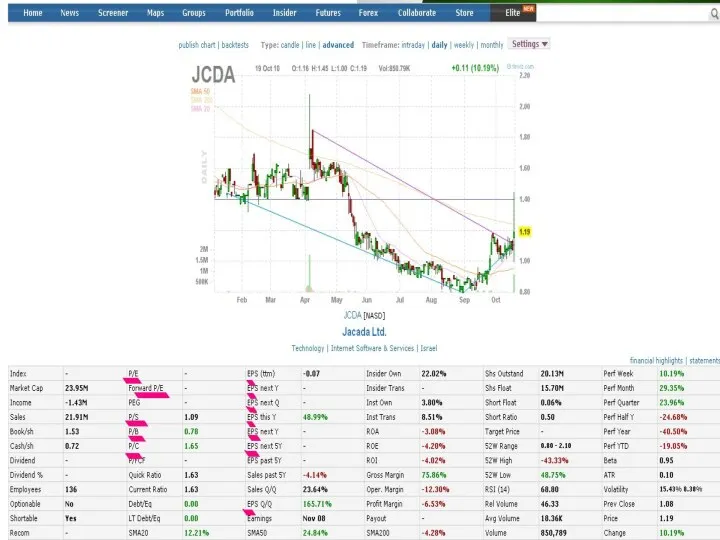

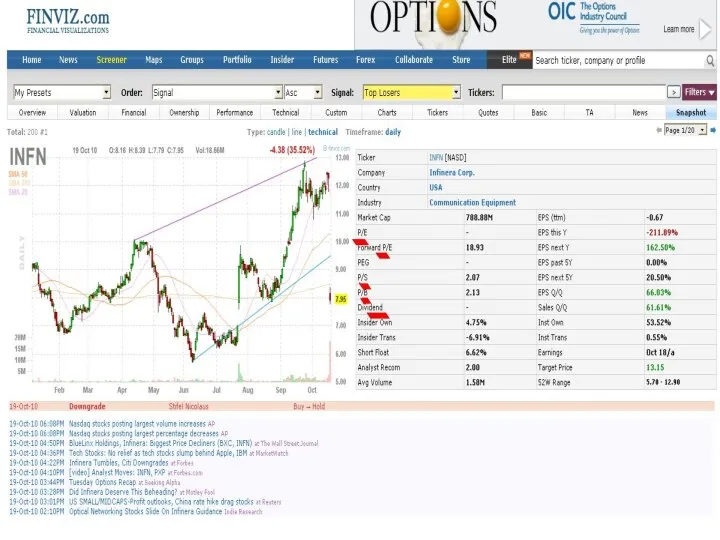

- 19. Показники оцінки акцій Термін окупності вимірюється в роках і визначається як відношення поточної ціни акції (Р)

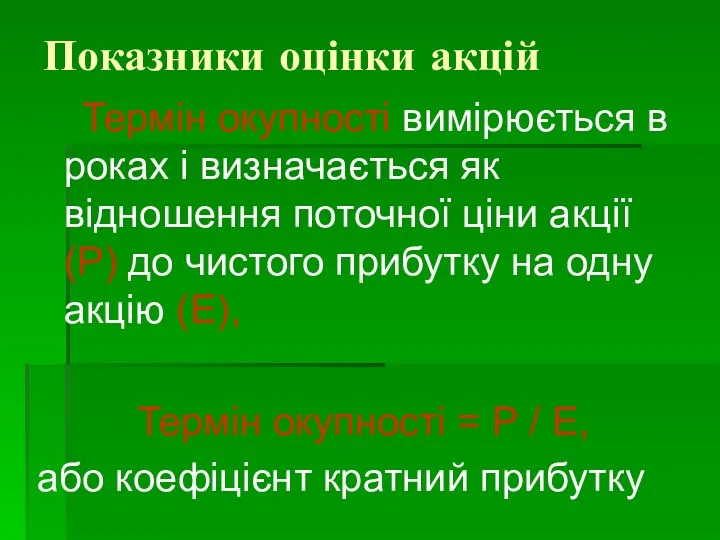

- 20. Показники оцінки акцій Р/В - це відношення поточної ціни акції (Р) до її балансової вартості (В).

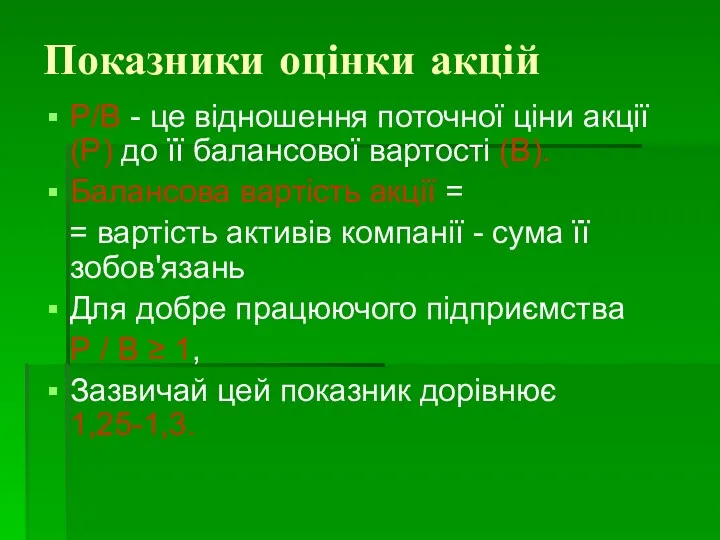

- 21. Показники оцінки акцій величина прибутку на одну акцію ЕРS. оголошений прибуток підприємства загальна кількість акцій

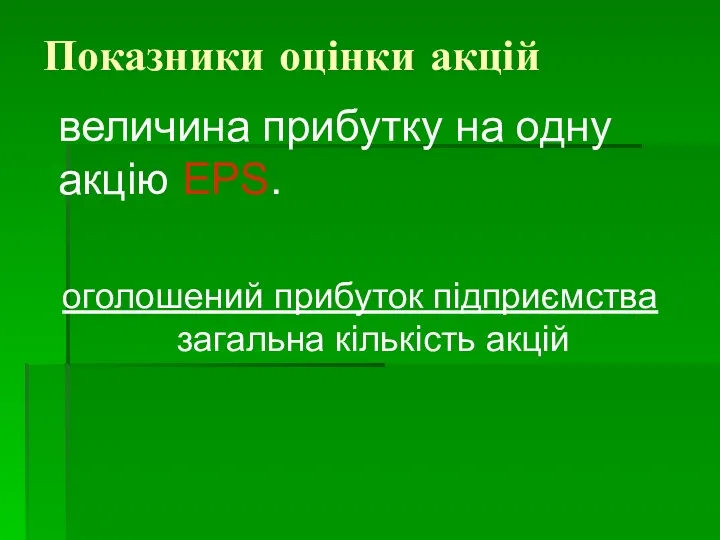

- 24. На світових ринках розрізняють наступні категорії акцій: блакитні фішки (Blue Chip Stocks), копійчані акції (Penny Stocks),

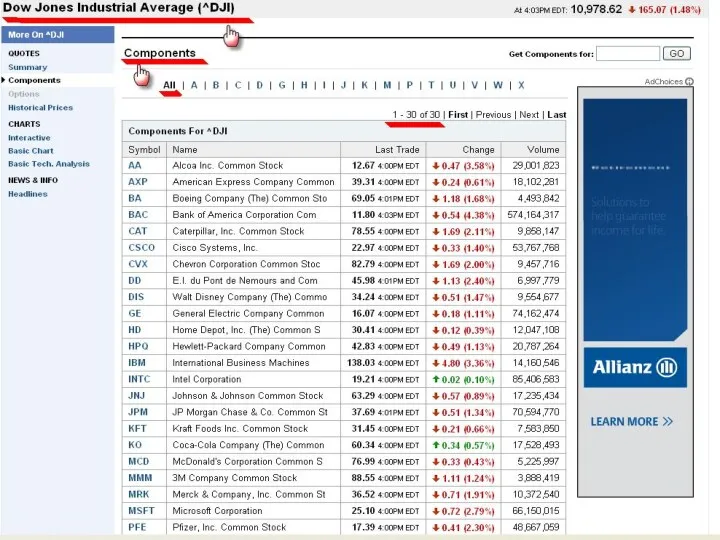

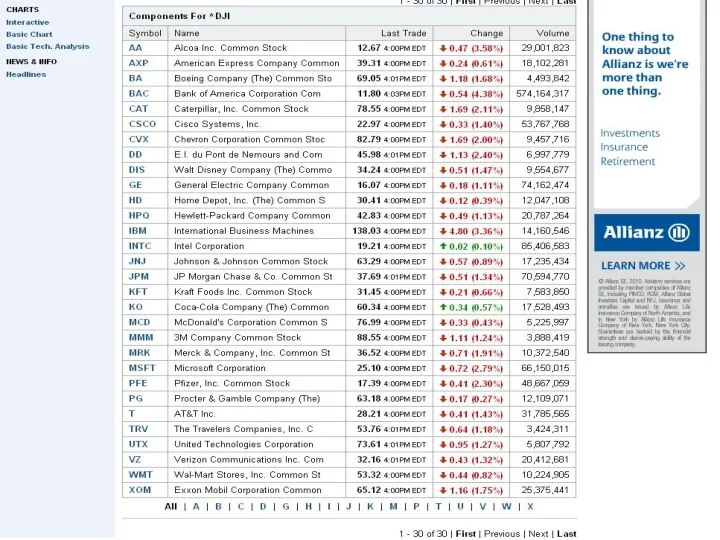

- 25. Індекс Dow Jones Industrial Average до складу якого входять акції 30 найбільших компаній США, називають «індексом

- 28. Виділяють такі види облігацій, що обертаються на міжнародному ринку: облігації з фіксованими процентними ставками; облігації з

- 29. облігації з умовами довгострокового погашення за ціною, встановленою емітентом або власником облігацій; облігації відновлювальні після закінчення

- 30. У залежності від забезпечення розрізняють наступні види облігацій: Collateral trust bonds - зобов'язання, забезпечені фінансовими активами

- 31. Income bonds - дохідні облігації, відсоток по котрим виплачується лише за умови, що компанія-емітент має достатній

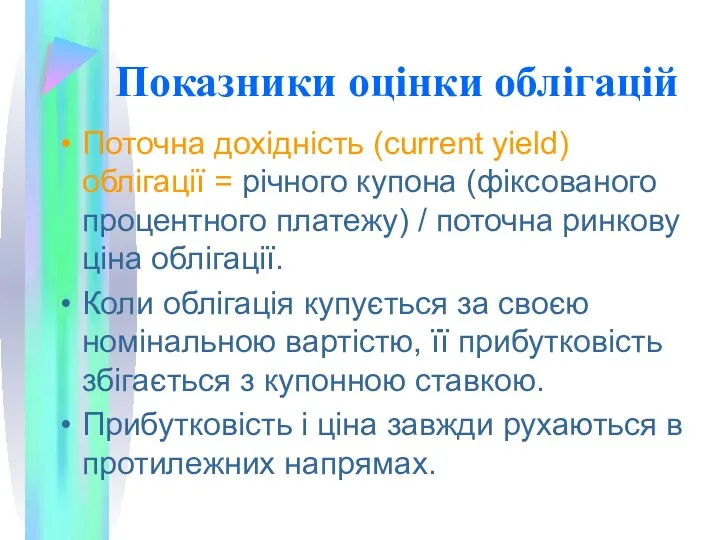

- 32. Показники оцінки облігацій Поточна дохідність (current yield) облігації = річного купона (фіксованого процентного платежу) / поточна

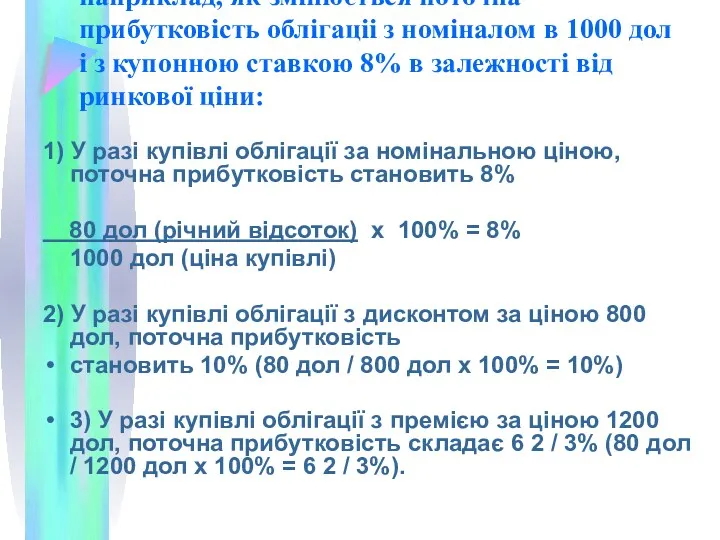

- 33. наприклад, як змінюється поточна прибутковість облігаціі з номіналом в 1000 дол і з купонною ставкою 8%

- 34. Показники оцінки облігацій прибутковість до погашення (yield to maturity), яка враховує як процентні платежі (що залишилися

- 35. Єврооблігації – це позики міжнародних фінансових інститутів (наприклад, МБРР), а також позики, які випущені іншими міжнародними

- 36. Євроакції одержали менше поширення, чим єврооблігації, вони являють собою цінні папери ТНК, що вільно обертаються, і

- 37. Єврооблігаційний ринок – це ринок запозичень довгострокового капіталу поза національними кордонами країни-емітента (іноді його називають ринком

- 38. Іноземні облігації (foreign bonds) являють собою різновид національних облігацій. Їхня специфіка пов'язана лише з тим, що

- 39. Капіталізація ринку - це показник, який відображає ринкову вартість усіх компаній, що входять до лістингу. Капіталізація

- 40. Котирування – це визначення курсів цінних паперів, яке здійснюється шляхом зосередження попиту та пропозиції, співставлення лімітів

- 42. Незважаючи на трансакційні витрати, компанії зацікавлені в одночасному котируванні своїх акцій на різних ринках, оскільки це:

- 43. Ф'ючерсний контракт або ф'ючерс - це угода про купівлю і продаж певної кількості товару (активу) на

- 44. Активами ф’ючерсних контрактів на міжнародних ринках виступають: сільськогосподарські товари; худоба, пшениця, соєві боби, метали, нафта тощо.

- 45. Операцій з ф'ючерсними контрактами: спекуляція – що має на меті продаж активу дорожче від ціни купівлі;

- 46. Опціон – це контракт, укладений між двома особами на постачання певного активу за певною ціною протягом

- 47. Активами опціонних контрактів на міжнародних ринках виступають: опціони на акції (фондові опціони); опціони на облігації; опціони

- 48. Використання опціонів в міжнародної інвестиційній діяльності дозволяє: хеджувати за допомогою опціонів від несприятливої зміни ціни актива

- 49. Причини розвитку операцій з похідними фінансовими інструментами остаточна демонетизація золота та перехід до системи плаваючих валютних

- 51. Скачать презентацию

Банковская система

Банковская система Личное финансовое планирование

Личное финансовое планирование Принципы оценочной деятельности

Принципы оценочной деятельности Ответы на вопросы бухгалтеров госучреждений

Ответы на вопросы бухгалтеров госучреждений Страхование путешествующих

Страхование путешествующих О публичных обязательствах в 2018 году

О публичных обязательствах в 2018 году Основы финансовой системы Великобритании

Основы финансовой системы Великобритании Управление затратами и ценообразование в инновационной сфере

Управление затратами и ценообразование в инновационной сфере Тчет по проекту: содержательный, финансовый, публичный

Тчет по проекту: содержательный, финансовый, публичный Источники дохода. Стратегии финансового развития

Источники дохода. Стратегии финансового развития Банковские гарантии

Банковские гарантии Формирование инвестиционного портфеля и управление им

Формирование инвестиционного портфеля и управление им Банк – это денежно-кредитный институт

Банк – это денежно-кредитный институт Property and Liability Insurance

Property and Liability Insurance Газпромбанк. Предоставление финансирования поставщикам и подрядчикам группы Газпром

Газпромбанк. Предоставление финансирования поставщикам и подрядчикам группы Газпром Страхование

Страхование Федеральный стандарт Аренда

Федеральный стандарт Аренда Программа накопительного страхования жизни Будущее

Программа накопительного страхования жизни Будущее Понятие ценных бумаг

Понятие ценных бумаг Подготовительный этап проведения аудита эффективности

Подготовительный этап проведения аудита эффективности Корпоративні фінанси. Дивідендна політика корпоративних підприємств. (Тема 5)

Корпоративні фінанси. Дивідендна політика корпоративних підприємств. (Тема 5) Порядок обеспечения денежным довольствием сотрудников ГПС МЧС России. (Тема 1.4)

Порядок обеспечения денежным довольствием сотрудников ГПС МЧС России. (Тема 1.4) Инвестициялық жобаларды талдау әдістері. Жоба тәуекелін талдау

Инвестициялық жобаларды талдау әдістері. Жоба тәуекелін талдау Налоги (taxes) - обязательные платежи

Налоги (taxes) - обязательные платежи Теоретические основы налогообложения

Теоретические основы налогообложения Порядок работы в ПУР КС ГИИС Электронный бюджет при проведении расходных операций

Порядок работы в ПУР КС ГИИС Электронный бюджет при проведении расходных операций Учет и аудит собственного капитала и резервов

Учет и аудит собственного капитала и резервов Лізинг. Форми лізингу

Лізинг. Форми лізингу