Содержание

- 2. Тема 5. Формирование инвестиционного портфеля и управление им 5.1. Понятие и типы инвестиционного портфеля; 5.2. Принципы

- 3. 5.1. Понятие и типы инвестиционного портфеля Инвестиционный портфель – целенаправленно сформированная в соответствии с определенной инвестиционной

- 4. 5.1. Понятие и типы инвестиционного портфеля Основная цель формирования инвестиционного портфеля – обеспечение реализации разработанной инвестиционной

- 5. 5.1. Классификация инвестиционных портфелей Портфель реальных инвестиционных проектов Портфель финансовых инструментов, Смешанный инвестиционный портфель По видам

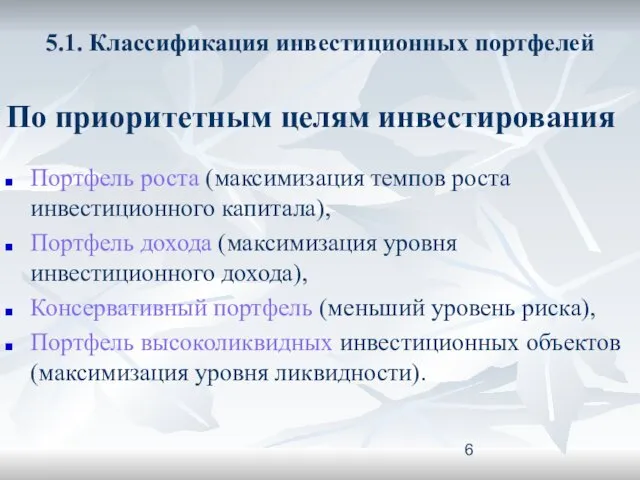

- 6. 5.1. Классификация инвестиционных портфелей Портфель роста (максимизация темпов роста инвестиционного капитала), Портфель дохода (максимизация уровня инвестиционного

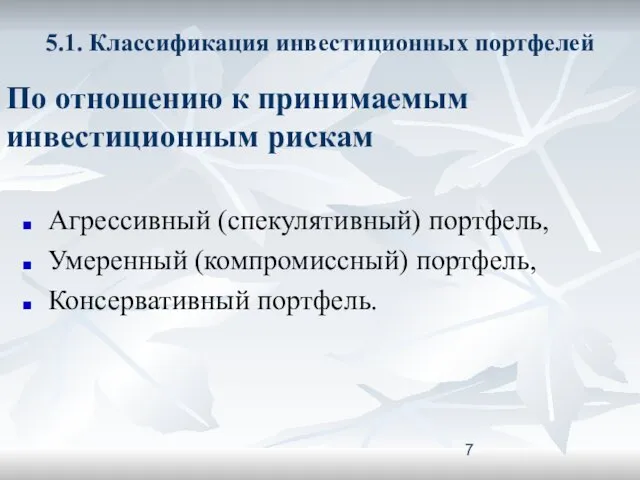

- 7. 5.1. Классификация инвестиционных портфелей Агрессивный (спекулятивный) портфель, Умеренный (компромиссный) портфель, Консервативный портфель. По отношению к принимаемым

- 8. 5.1. Классификация инвестиционных портфелей Высоколиквидный, Среднеликвидный, Низколиквидный. По уровню ликвидности

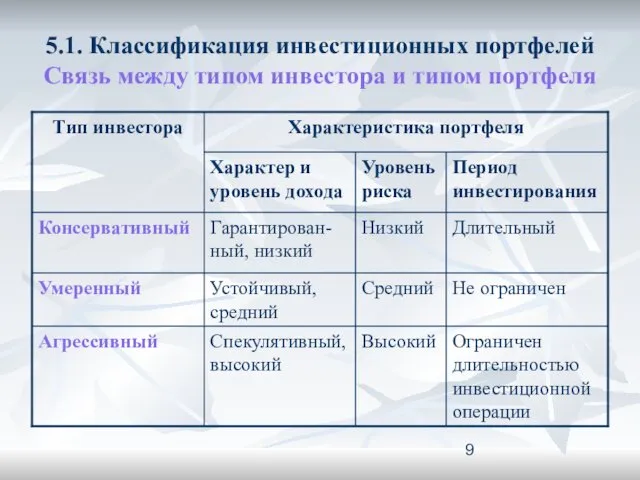

- 9. 5.1. Классификация инвестиционных портфелей Связь между типом инвестора и типом портфеля

- 10. 5.1. Классификация инвестиционных портфелей Примерная структура инвестиционного портфеля различных инвесторов, %

- 11. 5.2. Принципы и этапы формирования Принципы («начала») Обеспечение реализации инвестиционной политики в соответствии с поставленными целями;

- 12. 5.2. Принципы и этапы формирования I. Определение инвестиционных целей (безопасность, доходность, рост вложений); II. Проведение анализа

- 13. 5.3. Доход и риск по портфелю Основа любого инвестиционного решения – прогноз доходности финансовых операций и

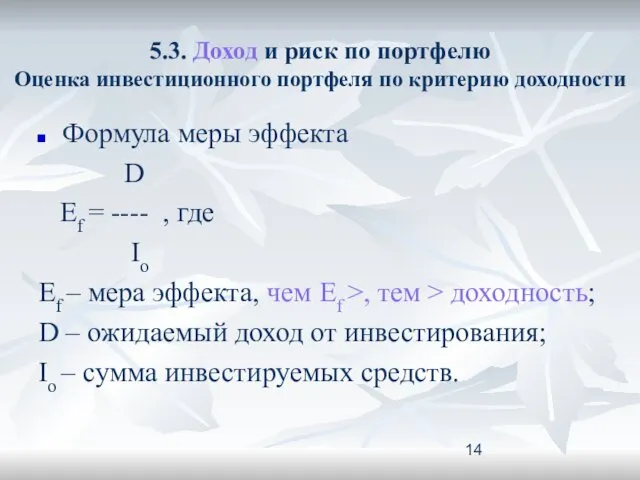

- 14. 5.3. Доход и риск по портфелю Оценка инвестиционного портфеля по критерию доходности Формула меры эффекта D

- 15. 5.3. Доход и риск по портфелю Методы анализа по критерию риска Технический анализ основан на исследовании

- 16. 5.3. Доход и риск по портфелю Индикаторы оценки инвестиционного портфеля по критерию риска Текущая доходность к

- 17. 5.4. Модели формирования портфеля инвестиций Моделирование инвестиционного портфеля может осуществляться на основе различных методов: Метод выбора

- 18. 5.4. Модели формирования портфеля инвестиций Метод выбора по Борда, в соответствии с которым объекты инвестирования ранжируются

- 19. 5.4. Модели формирования портфеля инвестиций Комбинированные методы, при использовании которых отбор объектов инвестирования производится в несколько

- 20. 5.5. Оптимальный инвестиционный портфель Задача формирования оптимального инвестиционного портфеля предполагает выбор из имеющегося пакета тех объектов

- 21. 5.6. Стратегии управления портфелем Управление инвестиционным портфелем предполагает: Планирование, анализ и регулирование состава портфеля; Мониторинг эффективности

- 22. 5.6. Стратегии управления портфелем активная и пассивная Активная – стратегия, предполагающая тщательный и постоянный мониторинг рынка

- 24. Скачать презентацию

Банковская система

Банковская система Кредитная система и ее структура

Кредитная система и ее структура Инвестиции в бизнес: барьеры и возможности

Инвестиции в бизнес: барьеры и возможности Формирование финансово-кредитной системы России в первой половине XIX веке. (Тема 6)

Формирование финансово-кредитной системы России в первой половине XIX веке. (Тема 6) Изменения в бухгалтерской (финансовой) отчетности за 2018 год

Изменения в бухгалтерской (финансовой) отчетности за 2018 год Пояснительная записка. Новгородская специализированная производственная база БЕ 2903. Филиал ОАО Электросетьсервис ЕНЭС

Пояснительная записка. Новгородская специализированная производственная база БЕ 2903. Филиал ОАО Электросетьсервис ЕНЭС Основы финансовой грамотности

Основы финансовой грамотности Социальная поддержка отдельных категорий граждан

Социальная поддержка отдельных категорий граждан Международные стандарты финансовой отчетности МСФО (IAS) 12 Налоги на прибыль

Международные стандарты финансовой отчетности МСФО (IAS) 12 Налоги на прибыль Упрощения для малых предприятий при применении ФСБУ 6/2020 и ФСБУ 26/2020. Учетная политика на 2022 год

Упрощения для малых предприятий при применении ФСБУ 6/2020 и ФСБУ 26/2020. Учетная политика на 2022 год Пособие по временной нетрудоспособности (ПВН)

Пособие по временной нетрудоспособности (ПВН) Критерии анализа деловой активности предприятия. (Тема 6)

Критерии анализа деловой активности предприятия. (Тема 6) Технический анализ финансовых рынков

Технический анализ финансовых рынков Халықаралық валюта жүйесі

Халықаралық валюта жүйесі Зарплата и управление персоналом

Зарплата и управление персоналом Банкаралық корреспонденттік қатынастар есебі

Банкаралық корреспонденттік қатынастар есебі Реакции на кризис. Банковская стратегия и банковский надзор

Реакции на кризис. Банковская стратегия и банковский надзор Надёжность и гарантии. Страховая компания Metlife Alico в Украине

Надёжность и гарантии. Страховая компания Metlife Alico в Украине Акционерное общество

Акционерное общество Коммерческое предложение кредит Бизнес-контракт

Коммерческое предложение кредит Бизнес-контракт Классификация источников финансирования инвестиций. Формы и методы финансирования. Тема 3

Классификация источников финансирования инвестиций. Формы и методы финансирования. Тема 3 Налоги и налоговая система

Налоги и налоговая система Инвестиции в недвижимость: плюсы и минусы

Инвестиции в недвижимость: плюсы и минусы Денежные потоки предприятия и управление ими

Денежные потоки предприятия и управление ими Законодавче регулювання інвестиційної діяльності в будівельній галузі

Законодавче регулювання інвестиційної діяльності в будівельній галузі Инвестиционная политика предприятия

Инвестиционная политика предприятия Дослідження. Приват банк

Дослідження. Приват банк Новая концепция учета по видам запасов

Новая концепция учета по видам запасов