Содержание

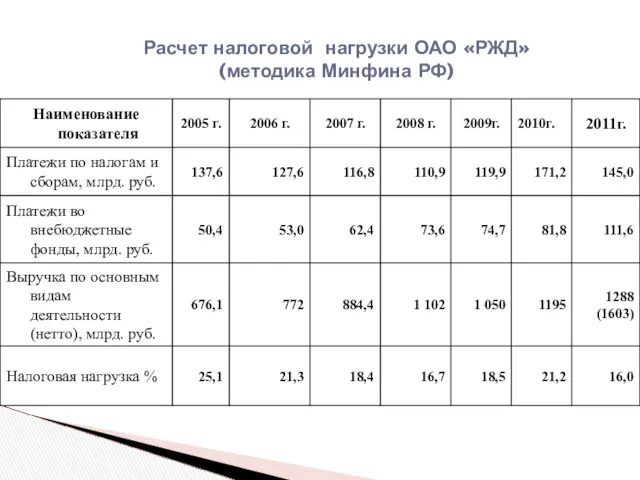

- 2. Расчет налоговой нагрузки ОАО «РЖД» (методика Минфина РФ)

- 3. Расчет налоговой нагрузки ОАО «РЖД» (методика Минфина РФ)

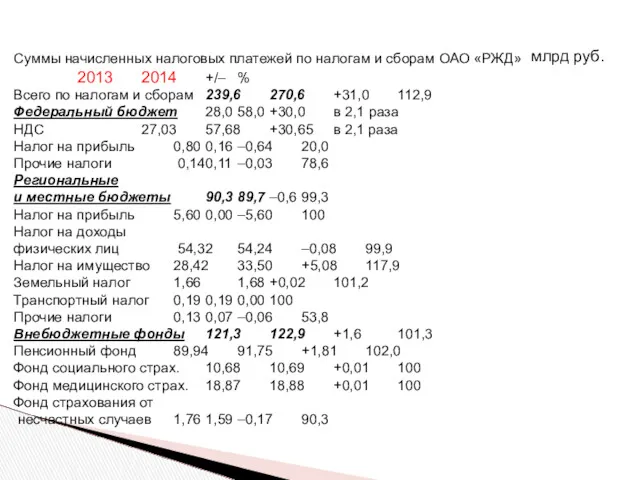

- 4. Суммы начисленных налоговых платежей по налогам и сборам ОАО «РЖД» 2013 2014 +/– % Всего по

- 5. Структура налоговой нагрузки ОАО «РЖД» Налог на имущество, НДС, налог на прибыль, отчисления в социальные фонды

- 6. Объект налогообложения юридический факт (действия, события, состояния) или их совокупность, который обуславливает обязанность налогоплательщика заплатить налог.

- 7. Структура налоговой нагрузки ОАО «РЖД» Налог на имущество, НДС, налог на прибыль, отчисления в социальные фонды

- 8. Объект налогообложения юридический факт (действия, события, состояния) или их совокупность, который обуславливает обязанность налогоплательщика заплатить налог.

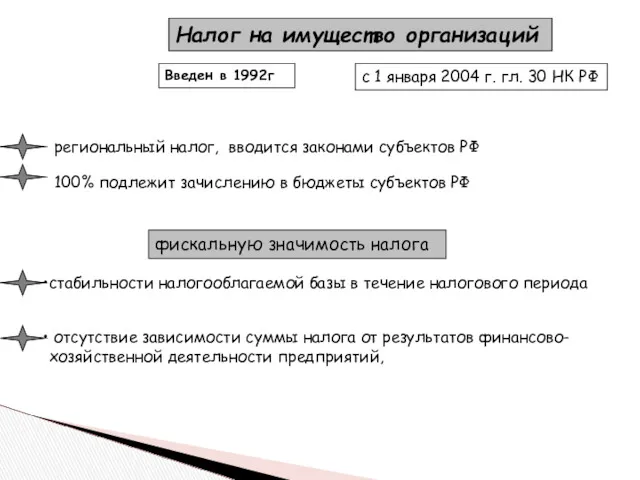

- 9. стабильности налогооблагаемой базы в течение налогового периода отсутствие зависимости суммы налога от результатов финансово-хозяйственной деятельности предприятий,

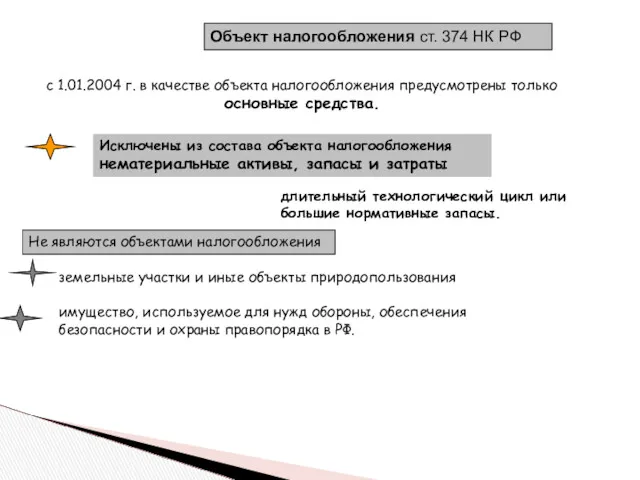

- 10. имущество, используемое для нужд обороны, обеспечения безопасности и охраны правопорядка в РФ. Объект налогообложения ст. 374

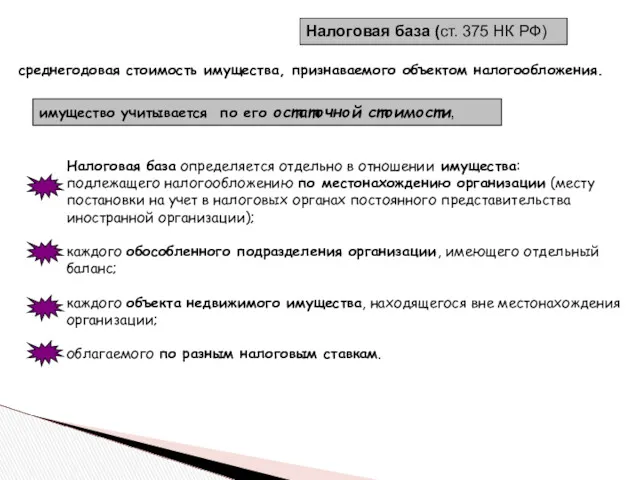

- 11. среднегодовая стоимость имущества, признаваемого объектом налогообложения. имущество учитывается по его остаточной стоимости, Налоговая база определяется отдельно

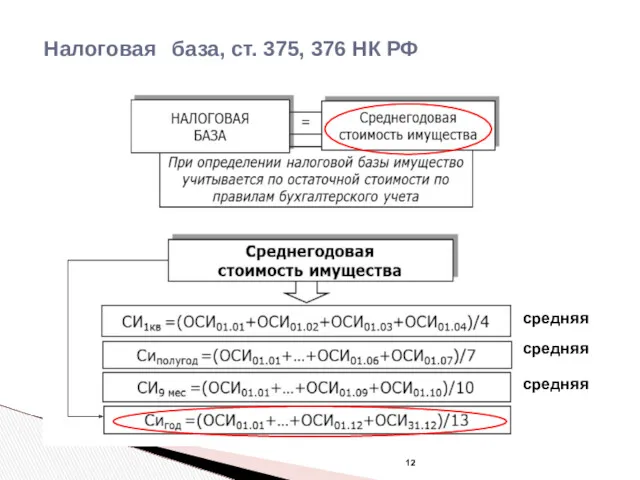

- 12. Налоговая база, ст. 375, 376 НК РФ средняя средняя средняя

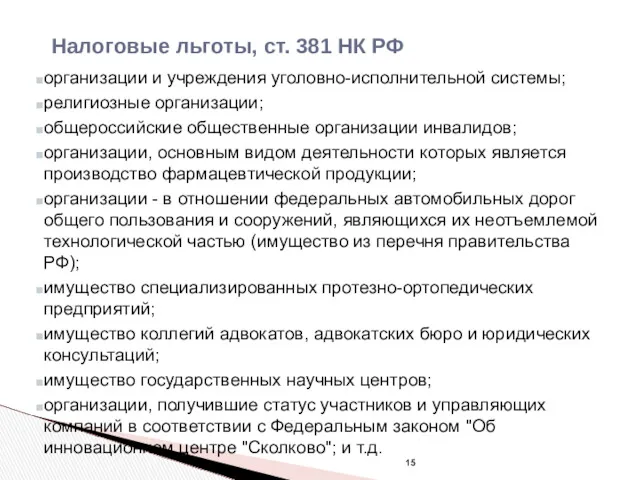

- 13. Льготы по налогу на имущество (ст.381 НК РФ), льготы, связанные с полным освобождением от налогообложения отдельных

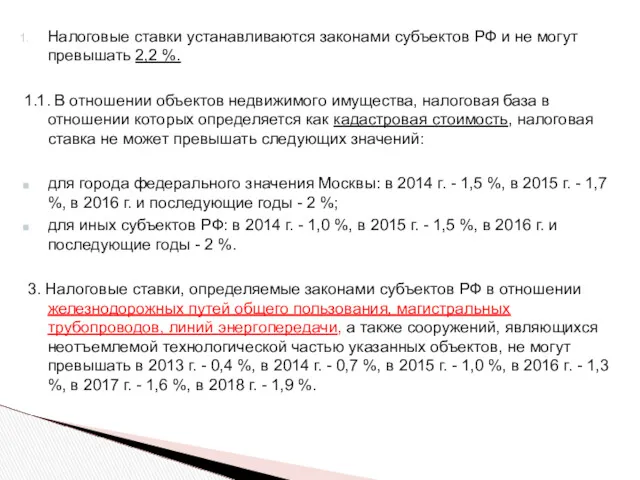

- 14. Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2 %. 1.1. В отношении объектов

- 15. Налоговые льготы, ст. 381 НК РФ

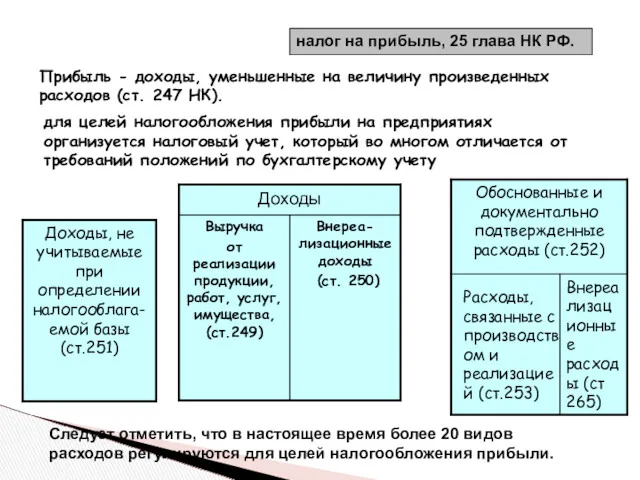

- 16. налог на прибыль, 25 глава НК РФ. Прибыль - доходы, уменьшенные на величину произведенных расходов (ст.

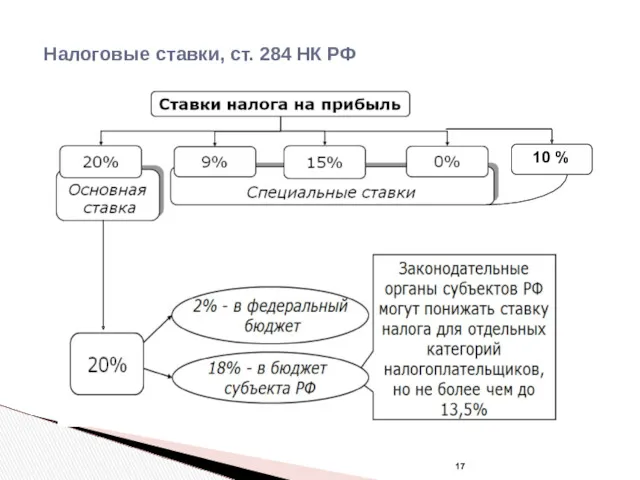

- 17. Налоговые ставки, ст. 284 НК РФ 10 %

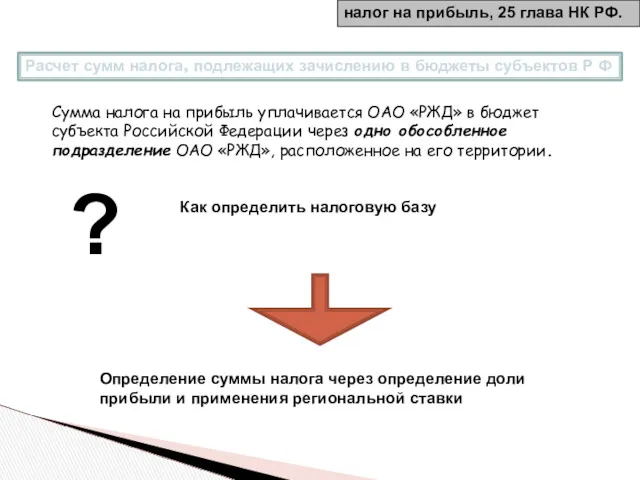

- 18. Сумма налога на прибыль уплачивается ОАО «РЖД» в бюджет субъекта Российской Федерации через одно обособленное подразделение

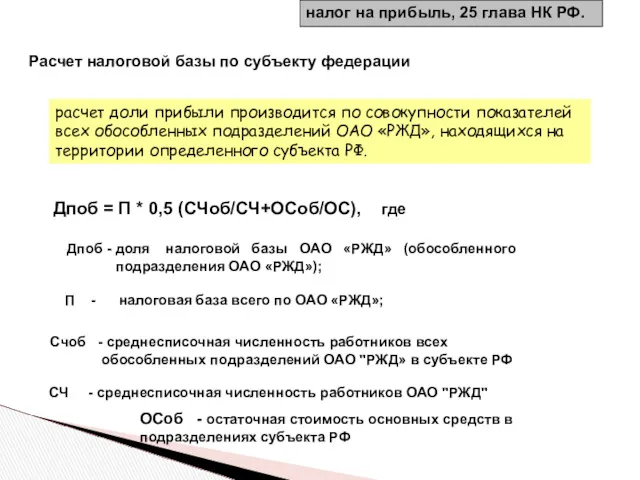

- 19. налог на прибыль, 25 глава НК РФ. Дпоб = П * 0,5 (СЧоб/СЧ+ОСоб/ОС), где Дпоб -

- 20. Согласно ст. 146 НК РФ объектом налогообложения признаются следующие операции: реализация товаров (работ, услуг) на территории

- 21. С 1 января 2006 г. у налогоплательщиков больше нет права выбора в этом вопросе: все плательщики

- 22. С 1 января 2006 г. в отношении вычета «входного» НДС стал не важен факт оплаты. Остались

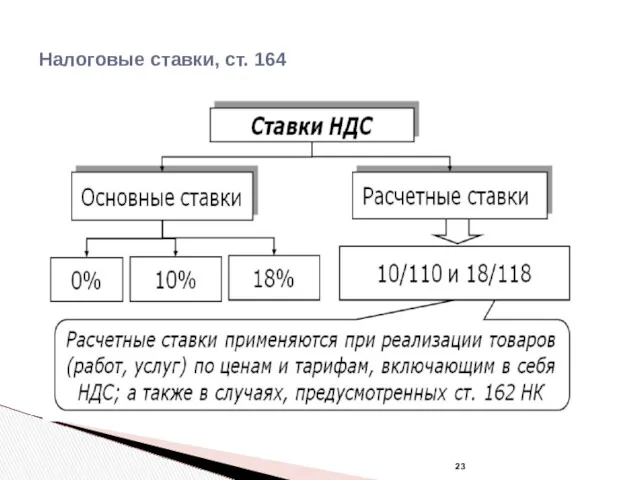

- 23. Налоговые ставки, ст. 164

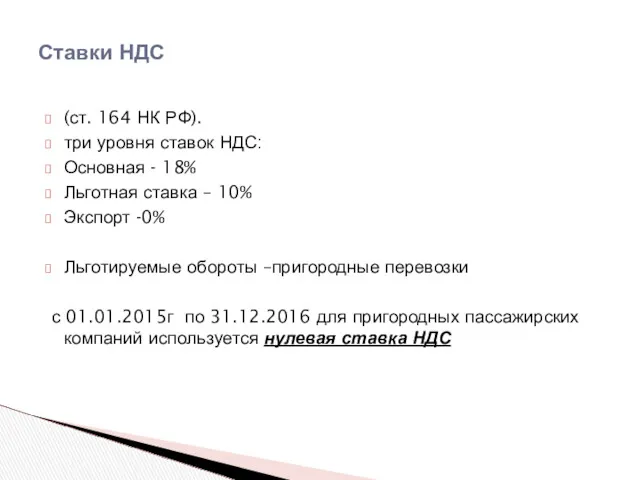

- 24. (ст. 164 НК РФ). три уровня ставок НДС: Основная - 18% Льготная ставка – 10% Экспорт

- 25. Страховые взносы в социальные внебюджетные фонды, ФЗ-212 от 24.07.2009 г.

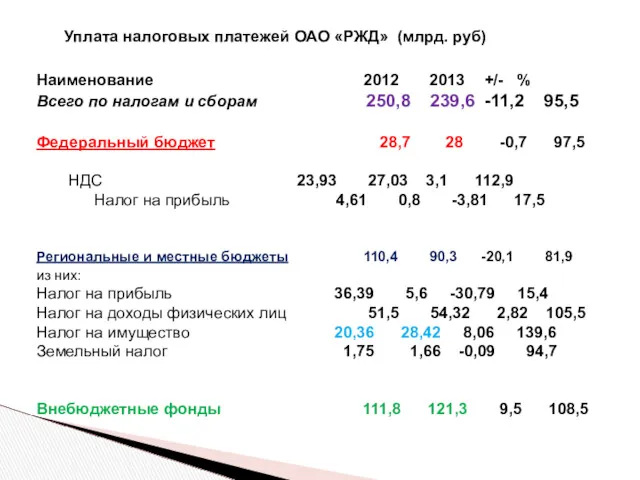

- 26. Наименование 2012 2013 +/- % Всего по налогам и сборам 250,8 239,6 -11,2 95,5 Федеральный бюджет

- 27. Внебюджетные фонды 111,8 121,3 9,5 108,5 Пенсионный фонд 82,3 89,9 7,7 109 Фонд социального страхования 10,1

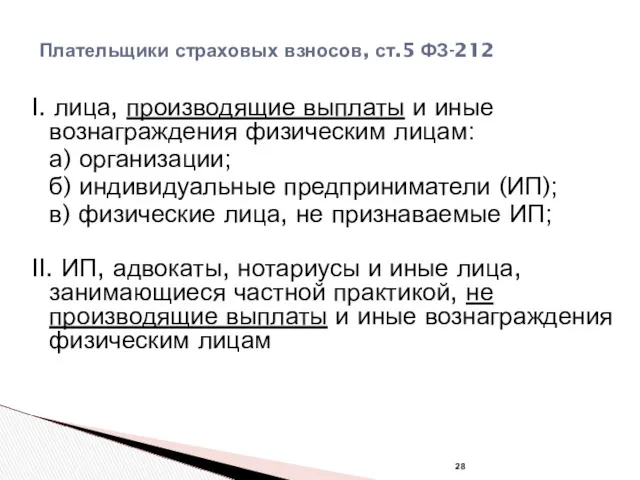

- 28. Плательщики страховых взносов, ст.5 ФЗ-212 I. лица, производящие выплаты и иные вознаграждения физическим лицам: а) организации;

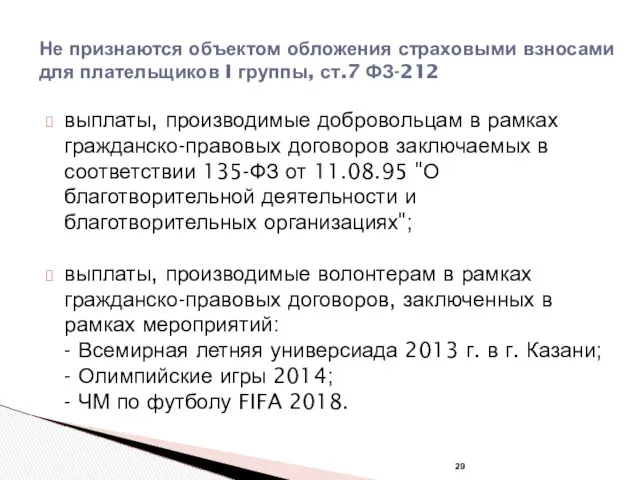

- 29. Не признаются объектом обложения страховыми взносами для плательщиков I группы, ст.7 ФЗ-212 выплаты, производимые добровольцам в

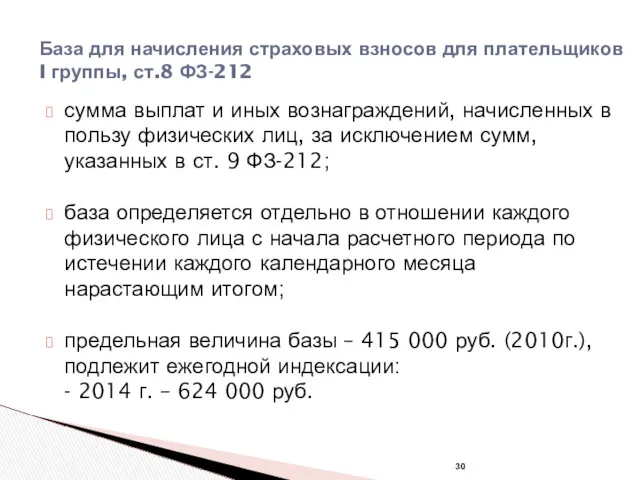

- 30. База для начисления страховых взносов для плательщиков I группы, ст.8 ФЗ-212 сумма выплат и иных вознаграждений,

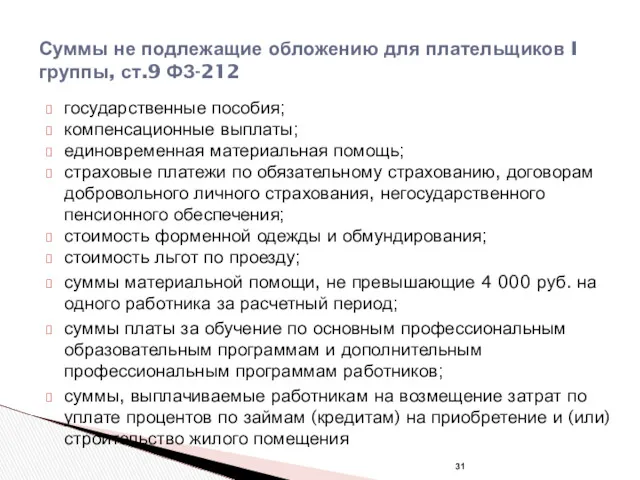

- 31. Суммы не подлежащие обложению для плательщиков I группы, ст.9 ФЗ-212 государственные пособия; компенсационные выплаты; единовременная материальная

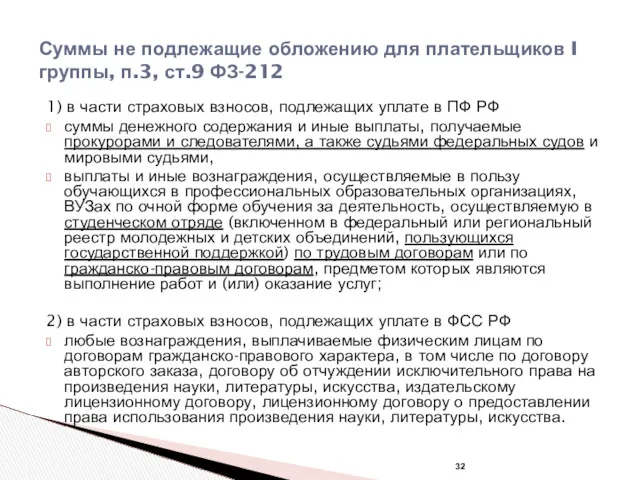

- 32. Суммы не подлежащие обложению для плательщиков I группы, п.3, ст.9 ФЗ-212 1) в части страховых взносов,

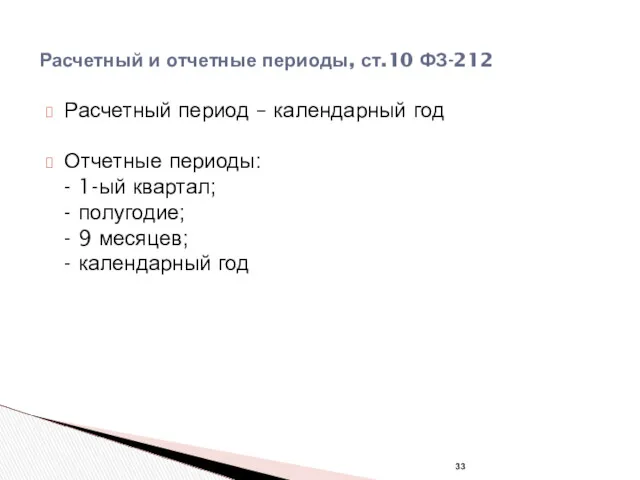

- 33. Расчетный и отчетные периоды, ст.10 ФЗ-212 Расчетный период – календарный год Отчетные периоды: - 1-ый квартал;

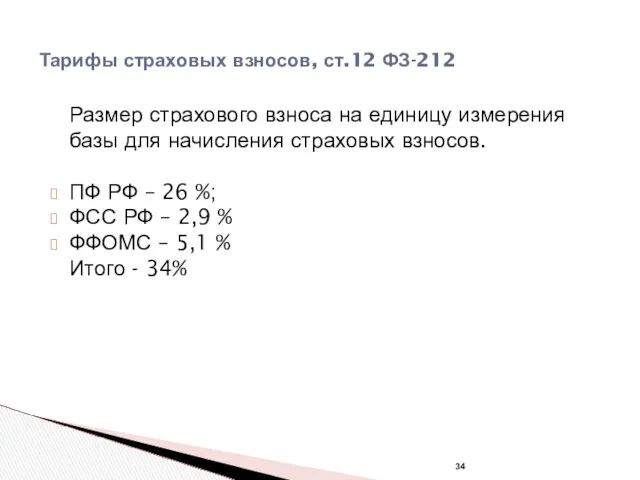

- 34. Тарифы страховых взносов, ст.12 ФЗ-212 Размер страхового взноса на единицу измерения базы для начисления страховых взносов.

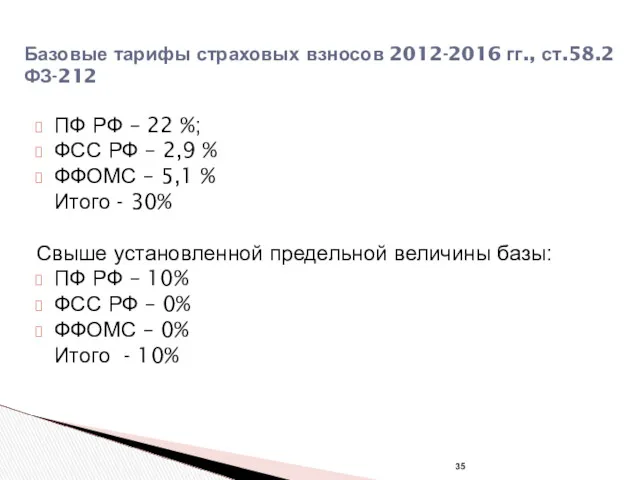

- 35. Базовые тарифы страховых взносов 2012-2016 гг., ст.58.2 ФЗ-212 ПФ РФ – 22 %; ФСС РФ –

- 37. Скачать презентацию

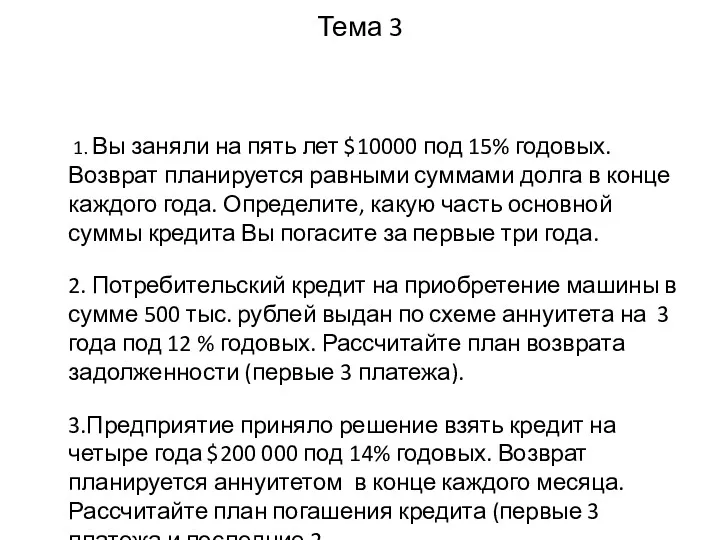

Финансы. Задачи. Тема 3

Финансы. Задачи. Тема 3 Финансово-хозяйственная деятельность МКП ПАТП-4, г. Новосибирск

Финансово-хозяйственная деятельность МКП ПАТП-4, г. Новосибирск Современное состояние бухгалтерского учета вложений во внеоборотные активы и пути их улучшения

Современное состояние бухгалтерского учета вложений во внеоборотные активы и пути их улучшения Trade and cash discounts. Mathematics of buying. List price. Trade discounts. Net price

Trade and cash discounts. Mathematics of buying. List price. Trade discounts. Net price Использование анализа финансовых показателей ПАО НК Роснефть для формирования инвестиционной стратегии компании

Использование анализа финансовых показателей ПАО НК Роснефть для формирования инвестиционной стратегии компании Расчеты чеками

Расчеты чеками Оценка финансового состояния предприятия

Оценка финансового состояния предприятия Прибыль и рентабельность предприятия

Прибыль и рентабельность предприятия Финансовый взлет

Финансовый взлет Оцінювання та калькуляція. (Лекція 6.4)

Оцінювання та калькуляція. (Лекція 6.4) Кейс на тему ОСАГО без страхования жизни

Кейс на тему ОСАГО без страхования жизни Анализ системы профессиональных соревнований

Анализ системы профессиональных соревнований Определение себестоимости продукции. Ее состав и виды. Роль калькулирования себестоимости продукции в управлении производством

Определение себестоимости продукции. Ее состав и виды. Роль калькулирования себестоимости продукции в управлении производством Понятие и классификация денежных потоков

Понятие и классификация денежных потоков Составление и использование бухгалтерской отчетности на материалах организации ЗАО Ордынский райтоп

Составление и использование бухгалтерской отчетности на материалах организации ЗАО Ордынский райтоп Текущее состояние и перспективы развития платежной системы Банка России

Текущее состояние и перспективы развития платежной системы Банка России Анализ рынка жилой недвижимости

Анализ рынка жилой недвижимости Разработка информационной системы для анализа хозяйственной деятельности предприятия ИП Сулейманов, г. Краснодар

Разработка информационной системы для анализа хозяйственной деятельности предприятия ИП Сулейманов, г. Краснодар Правила страхования от несчастных случаев на примере деятельности ОАО Росгосстрах

Правила страхования от несчастных случаев на примере деятельности ОАО Росгосстрах Финансовые и инвестиционные инструменты предпринимательской деятельности

Финансовые и инвестиционные инструменты предпринимательской деятельности Договір про закупівлю товарів, робіт і послуг

Договір про закупівлю товарів, робіт і послуг Государственная поддержка жителям Ростовской области при приобретении жилья

Государственная поддержка жителям Ростовской области при приобретении жилья Денежный рынок и денежно-кредитная политика

Денежный рынок и денежно-кредитная политика Социальный бюллетень. Страхование работников филиала Макрорегион Поволжье

Социальный бюллетень. Страхование работников филиала Макрорегион Поволжье Міжнародний рух інвестиційного капіталу та виробнича діяльність

Міжнародний рух інвестиційного капіталу та виробнича діяльність Долевые ценные бумаги

Долевые ценные бумаги Блокчейн ICO и экономика будущего

Блокчейн ICO и экономика будущего Фінансові посередники

Фінансові посередники