Содержание

- 2. Налогоплательщики Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а

- 3. Объект налогообложения признаётся доход: Для резидентов и нерезидентов от источников в Российской Федерации и (или) от

- 4. Доходы от источников в Российской Федерации и доходы от источников за пределами РФ недвижимое имущество -

- 5. Объект налогообложения: доходы не подлежат налогообложению НДФЛ государственные пособия, за исключением пособий по временной нетрудоспособности, а

- 6. Налогооблагаемая база При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так

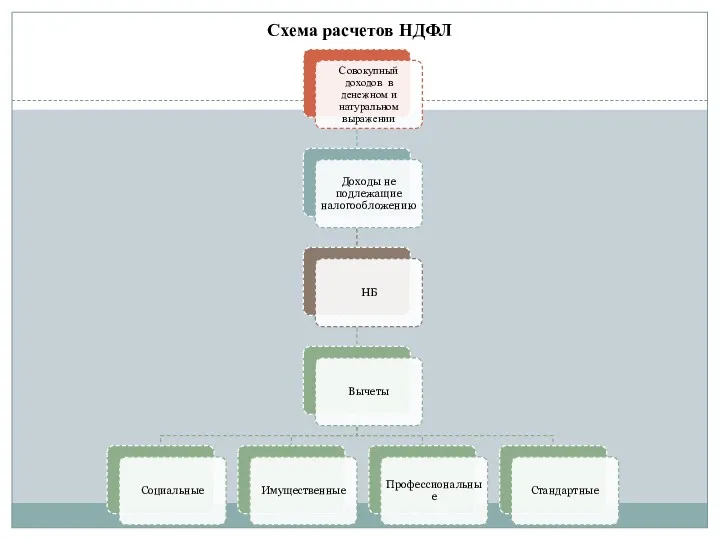

- 7. Схема расчетов НДФЛ

- 8. Схема расчетов НДФЛ продолжение

- 9. Налоговая база при получении доходов в натуральной форме При получении налогоплательщиком дохода от организаций и индивидуальных

- 10. Налоговая база при получении доходов в виде материальной выгоды. Доходом налогоплательщика, полученным в виде материальной выгоды,

- 11. Налоговый период календарный год

- 12. Налоговые вычеты: Стандартные -в размере 3000 рублей за каждый месяц налогового периода. Социальные - в сумме

- 13. Налоговые ставки Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей. Налоговая

- 14. Исчисление налога. Особенности исчисления налога налоговыми агентами Исчисление сумм и уплата налога производятся в отношении всех

- 15. Уплата налога налоговыми агентами Не позднее 1 марта года следующего за истекшим налоговым периодом.

- 17. Скачать презентацию

Строительные рабочие, организация труда, заработная плата. Система оплаты труда

Строительные рабочие, организация труда, заработная плата. Система оплаты труда Налог на имущество организаций

Налог на имущество организаций Координация бюджетных расходов на информатизацию

Координация бюджетных расходов на информатизацию Дослідження. Приват банк

Дослідження. Приват банк Актуальные схемы оптимизации НДС. Формирование налоговой базы по НДС

Актуальные схемы оптимизации НДС. Формирование налоговой базы по НДС Основные изменения налогового законодательства на 2023 год

Основные изменения налогового законодательства на 2023 год Деньги, кредит, банки

Деньги, кредит, банки Исламский банкинг

Исламский банкинг Гранты

Гранты Учет заработанной платы

Учет заработанной платы Современные аспекты оказания медицинской услуги в условиях ОМС

Современные аспекты оказания медицинской услуги в условиях ОМС Денежно-кредитная политика: понятие и цели

Денежно-кредитная политика: понятие и цели Управление денежными потоками

Управление денежными потоками Анализ финансовой устойчивости предприятия по данным бухгалтерской отчетности

Анализ финансовой устойчивости предприятия по данным бухгалтерской отчетности Медицинские организации в сфере обязательного медицинского страхования

Медицинские организации в сфере обязательного медицинского страхования Нарощування потенціалу громади міста Маріуполя для підтримки внутрішньо переміщених осіб і потерпілих місцевих жителів

Нарощування потенціалу громади міста Маріуполя для підтримки внутрішньо переміщених осіб і потерпілих місцевих жителів Финансовые пирамиды как вид мошеничества на финансовом рынке

Финансовые пирамиды как вид мошеничества на финансовом рынке Банк – это денежно-кредитный институт

Банк – это денежно-кредитный институт Банковская система России: современные проблемы и перспективы развития

Банковская система России: современные проблемы и перспективы развития Валютный контроль

Валютный контроль Государственный кредит

Государственный кредит Государственный бюджет

Государственный бюджет Оценка стоимости земельных участков

Оценка стоимости земельных участков Формирование кадастровых сведений и оценка стоимости двухкомнатной квартиры по адресу г. Екатеринбург, ул. Ильича, д.39

Формирование кадастровых сведений и оценка стоимости двухкомнатной квартиры по адресу г. Екатеринбург, ул. Ильича, д.39 Бюджет для граждан по отчету об исполнении бюджета муниципального района Перемышльский район за 2021 год

Бюджет для граждан по отчету об исполнении бюджета муниципального района Перемышльский район за 2021 год Бюджет семьи

Бюджет семьи Управление основными и оборотными средствами предприятия

Управление основными и оборотными средствами предприятия Основы функционирования налоговой системы Российской Федерации

Основы функционирования налоговой системы Российской Федерации