Содержание

- 2. Новые возможности учета НДФЛ Вычеты предоставленные прежним работодателем Удержание НДФЛ с аванса Налог к зачету в

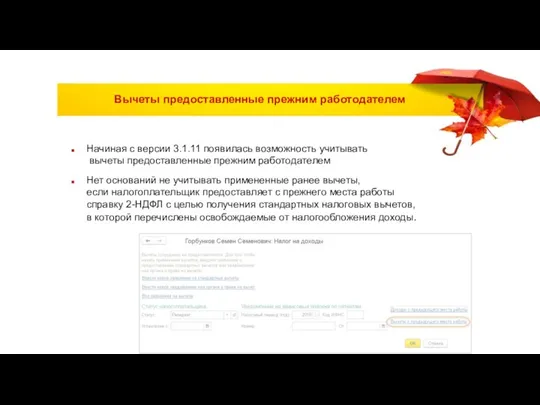

- 3. Вычеты предоставленные прежним работодателем Начиная с версии 3.1.11 появилась возможность учитывать вычеты предоставленные прежним работодателем Нет

- 4. Необходимо ли учитывать вычеты предоставленные прежним работодателем? Статья 217 НК РФ определяет доходы, освобождаемые от налогообложения

- 5. Нужно ли учитывать освобождаемые от налогообложения доходы при определении совокупного дохода? В соответствии со статьей 218

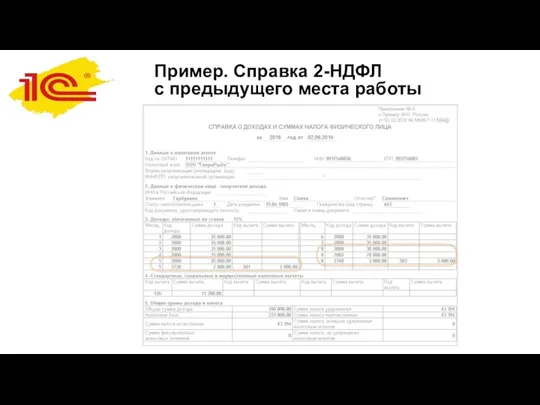

- 6. Пример. Справка 2-НДФЛ с предыдущего места работы

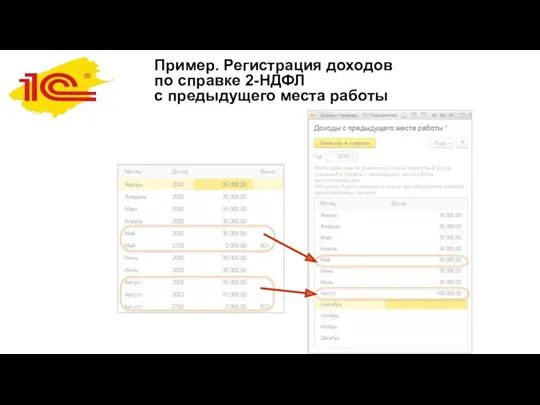

- 7. Пример. Регистрация доходов по справке 2-НДФЛ с предыдущего места работы

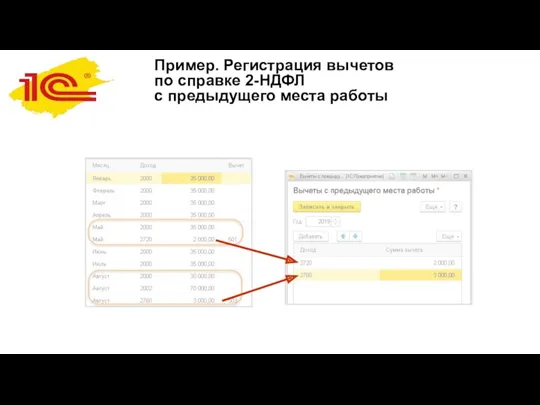

- 8. Пример. Регистрация вычетов по справке 2-НДФЛ с предыдущего места работы

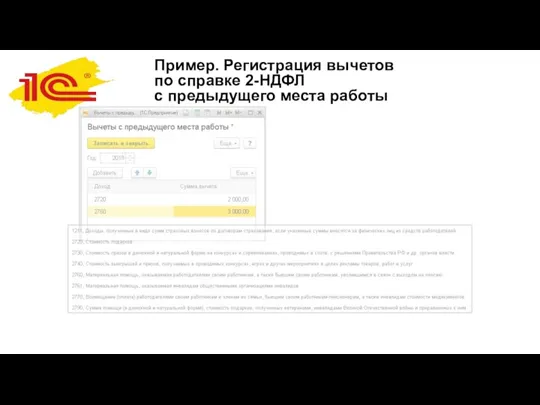

- 9. Пример. Регистрация вычетов по справке 2-НДФЛ с предыдущего места работы

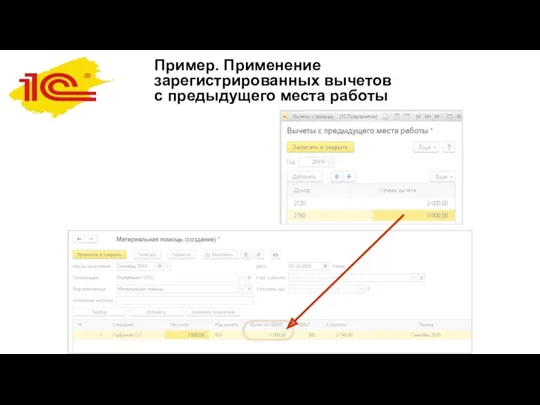

- 10. Пример. Применение зарегистрированных вычетов с предыдущего места работы

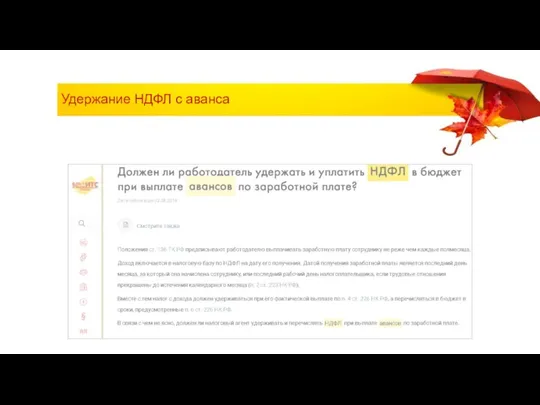

- 11. Удержание НДФЛ с аванса

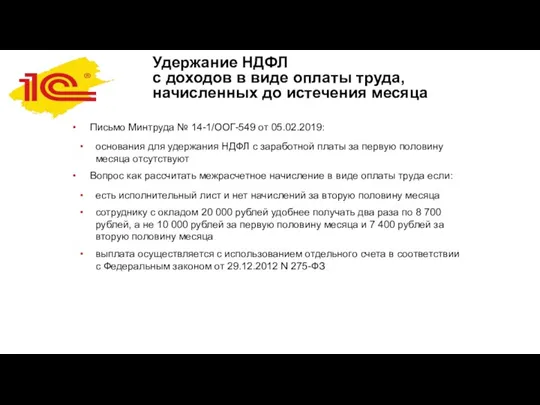

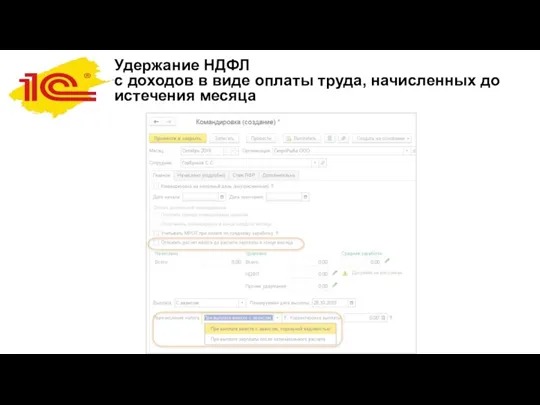

- 12. Удержание НДФЛ с доходов в виде оплаты труда, начисленных до истечения месяца Письмо Минтруда № 14-1/ООГ-549

- 13. Удержание НДФЛ с доходов в виде оплаты труда, начисленных до истечения месяца Письмо Минтруда № 14-1/ООГ-549

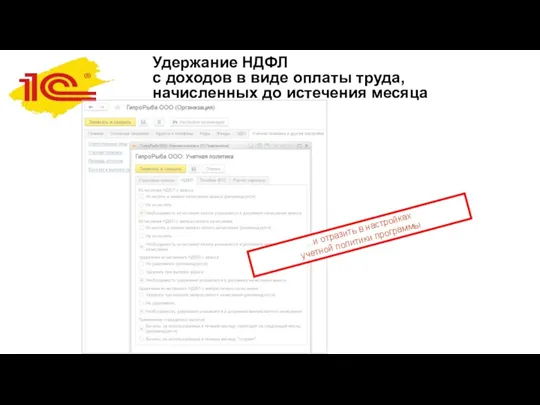

- 14. Удержание НДФЛ с доходов в виде оплаты труда, начисленных до истечения месяца …и отразить в настройках

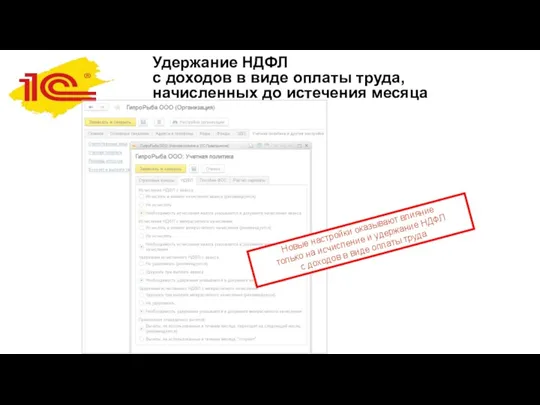

- 15. Удержание НДФЛ с доходов в виде оплаты труда, начисленных до истечения месяца Новые настройки оказывают влияние

- 16. Удержание НДФЛ с доходов в виде оплаты труда, начисленных до истечения месяца

- 17. Удержание НДФЛ с доходов в виде оплаты труда, начисленных до истечения месяца

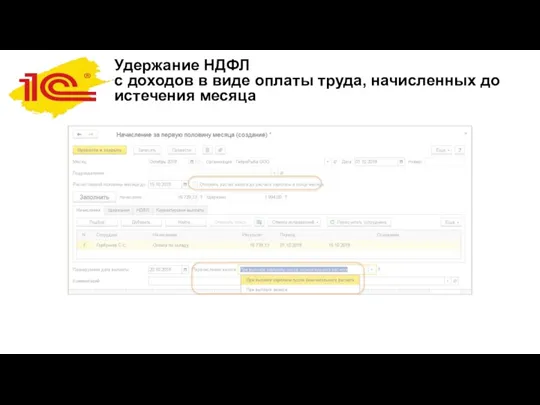

- 18. Удержание НДФЛ с доходов в виде оплаты труда, начисленных до истечения месяца

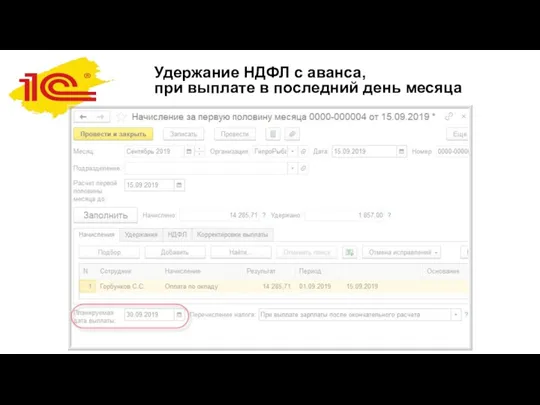

- 19. Удержание НДФЛ с аванса, при выплате в последний день месяца

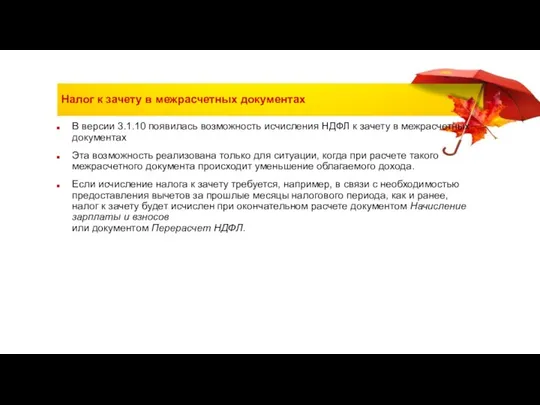

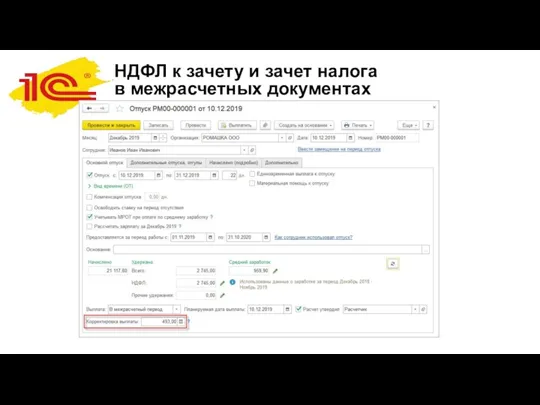

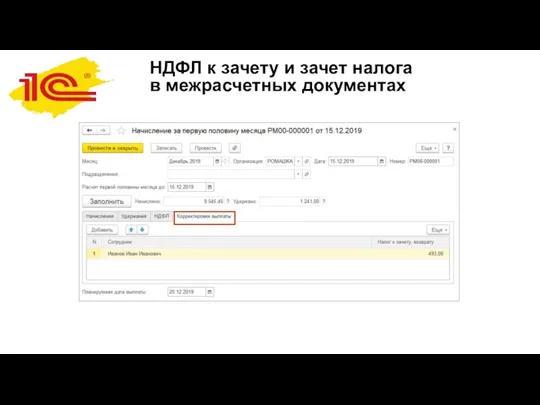

- 20. Налог к зачету в межрасчетных документах В версии 3.1.10 появилась возможность исчисления НДФЛ к зачету в

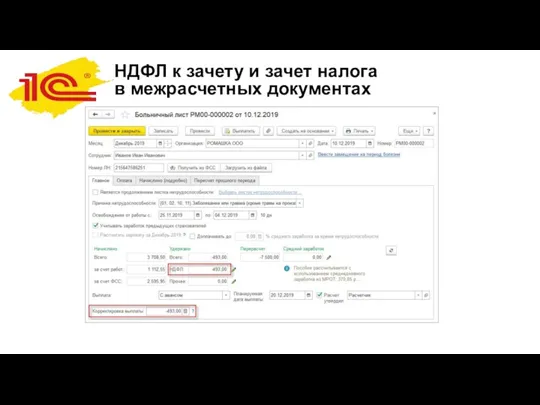

- 21. НДФЛ к зачету и зачет налога в межрасчетных документах

- 22. НДФЛ к зачету и зачет налога в межрасчетных документах

- 23. НДФЛ к зачету и зачет налога в межрасчетных документах

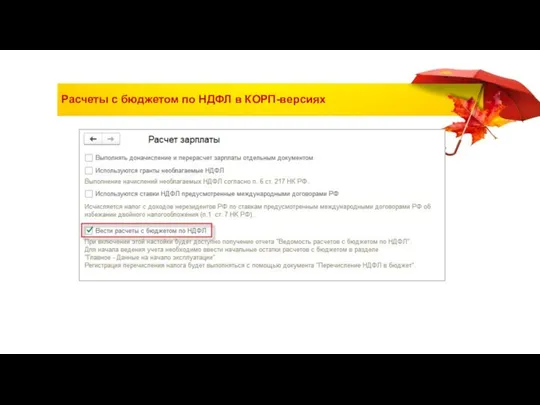

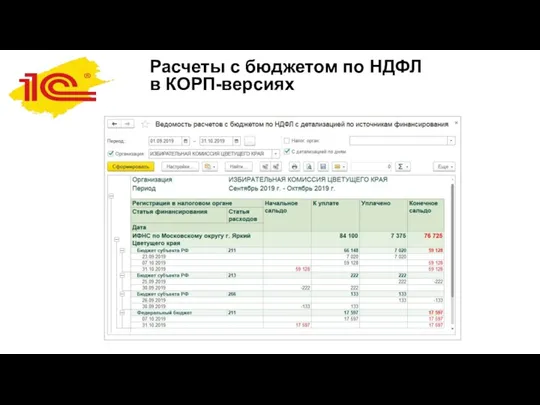

- 24. Расчеты с бюджетом по НДФЛ в КОРП-версиях

- 25. Расчеты с бюджетом по НДФЛ в КОРП-версиях

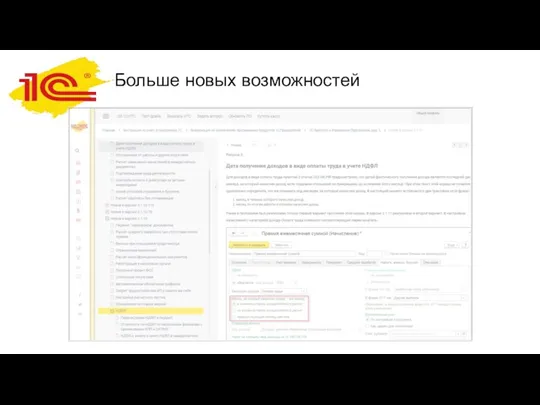

- 26. Больше новых возможностей выбор налогового органа в 2-НДФЛ настройка даты получения доходов в виде оплаты труда

- 27. Больше новых возможностей

- 29. Скачать презентацию

Заемное финансирование

Заемное финансирование Сущность, функции, принципы и формы проявления корпоративных финансов

Сущность, функции, принципы и формы проявления корпоративных финансов Механизм управления оборотными активами организации

Механизм управления оборотными активами организации Служба по защите прав потребителей финансовых услуг и миноритарных акционеров. Банк России

Служба по защите прав потребителей финансовых услуг и миноритарных акционеров. Банк России Учет доходов и расходов. (Тема 7)

Учет доходов и расходов. (Тема 7) Проект районного бюджета на 2022 - 2024 годы

Проект районного бюджета на 2022 - 2024 годы MS Excel в финансовых вычислениях

MS Excel в финансовых вычислениях Региональные финансы зарубежных стран

Региональные финансы зарубежных стран Обучающий курс по продукту кредитная карта 100 дней без %. Альфа-Банк

Обучающий курс по продукту кредитная карта 100 дней без %. Альфа-Банк Бюджетная система США, Канады и Германии

Бюджетная система США, Канады и Германии Кредитная карта Билайн

Кредитная карта Билайн Повышение эффективности использования оборотных средств предприятия ( на примере ООО Спутник)

Повышение эффективности использования оборотных средств предприятия ( на примере ООО Спутник) Кредитно-банковская система Волгоградской области

Кредитно-банковская система Волгоградской области Предоставление субсидий субъектам МСП в 2019 году

Предоставление субсидий субъектам МСП в 2019 году Валютная система Российской Федерации

Валютная система Российской Федерации Финансовый контроль. Содержание и значение финансового контроля

Финансовый контроль. Содержание и значение финансового контроля Финансовые институты и банковская система. 11 класс

Финансовые институты и банковская система. 11 класс Экономическая сущность и значение инвестиций в туризме

Экономическая сущность и значение инвестиций в туризме Кредиторская задолженность

Кредиторская задолженность Оценка стоимости акций

Оценка стоимости акций Концептуальные основы международных стандартов финансовой отчетности. (Тема 1)

Концептуальные основы международных стандартов финансовой отчетности. (Тема 1) Построение денежных потоков инвестиционного проекта по привлечению капитала

Построение денежных потоков инвестиционного проекта по привлечению капитала Информационные технологии в управлении фирмой. Бизнес-решения. Емкость рынка. (Лекция 4)

Информационные технологии в управлении фирмой. Бизнес-решения. Емкость рынка. (Лекция 4) Биржевая торговля

Биржевая торговля Сущность бухгалтерской отчетности

Сущность бухгалтерской отчетности Инициативное бюджетирование в Республике Башкортостан

Инициативное бюджетирование в Республике Башкортостан Порядок заполнения формы СЗВ-СТАЖ Сведения о страховом стаже застрахованных лиц

Порядок заполнения формы СЗВ-СТАЖ Сведения о страховом стаже застрахованных лиц Оценка эффективности инвестиционных проектов

Оценка эффективности инвестиционных проектов