Содержание

- 2. 1. Критерии и основные аспекты оценки эффективности инвестиционных проектов Общий критерий для принятия инвестиционного решения -

- 3. Методические рекомендации по оценке эффективности инвестиционных проектов от 21 июня 1999 г. № ВК 477 Оценка

- 4. Финансовая оценка эффективности проекта: анализирует ликвидность проекта в ходе его реализации Задача финансовой оценки — установление

- 5. Экономическая оценка эффективности проекта: анализируется способность ИП сохранить покупательную ценность вложенных средств и обеспечить достаточный темп

- 6. 2. Оценка финансовой состоятельности инвестиционных проектов Капитальное бюджетирование (capital budgeting) - оценка финансовой состоятельности проектов Сопоставляют

- 7. ПДС состоит из потоков от отдельных видов деятельности: 1) ПДС производственной или операционной деятельности; 2) ПДС

- 8. Условие финансовой эффективности инвестиционного проекта: положительное значение общего сальдо денежного потока в каждом периоде При отрицательной

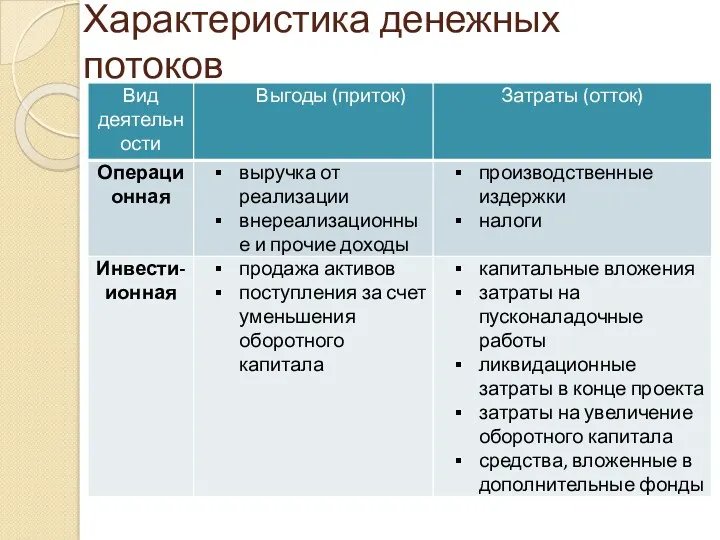

- 9. Характеристика денежных потоков

- 10. Характеристика денежных потоков

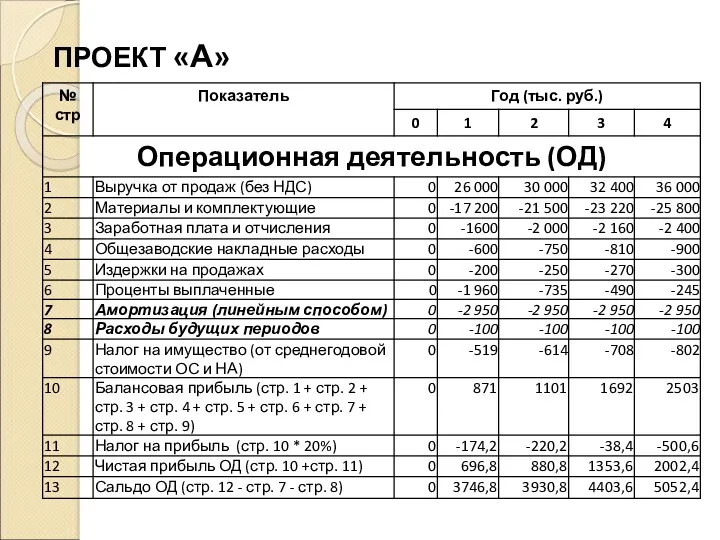

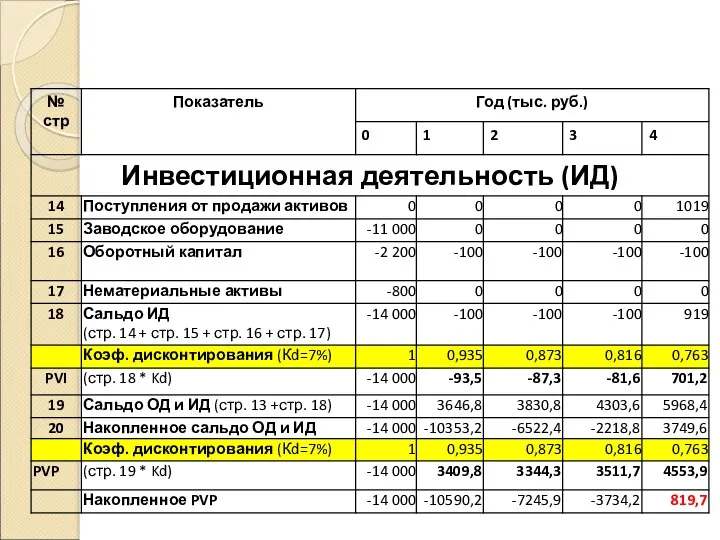

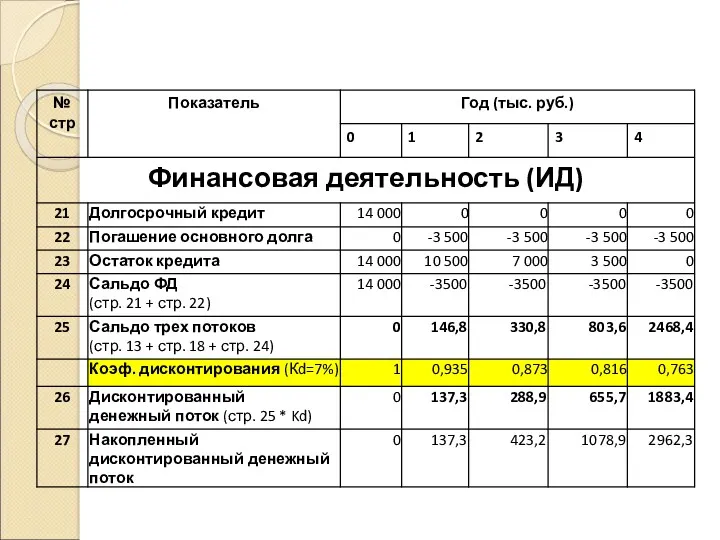

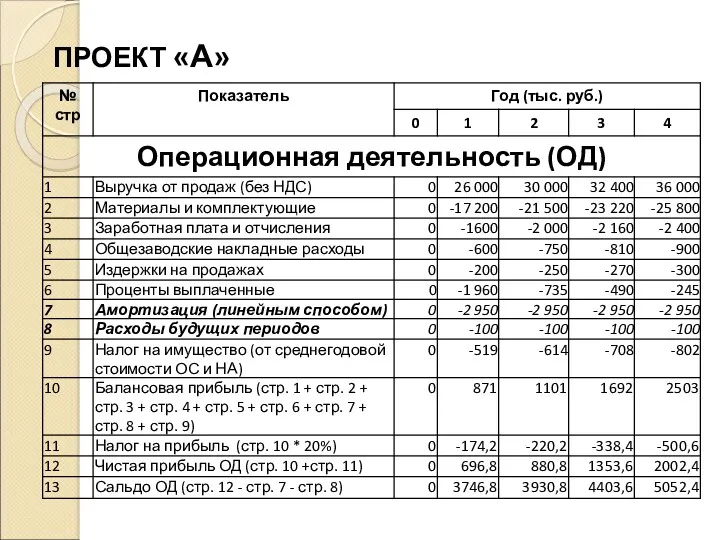

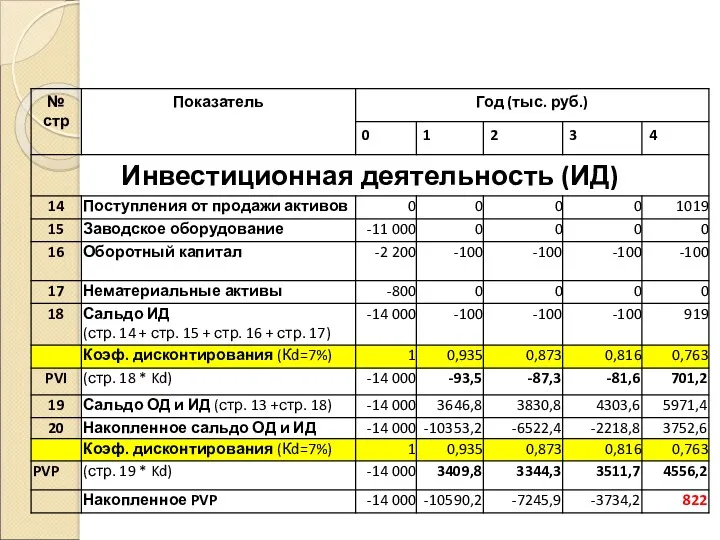

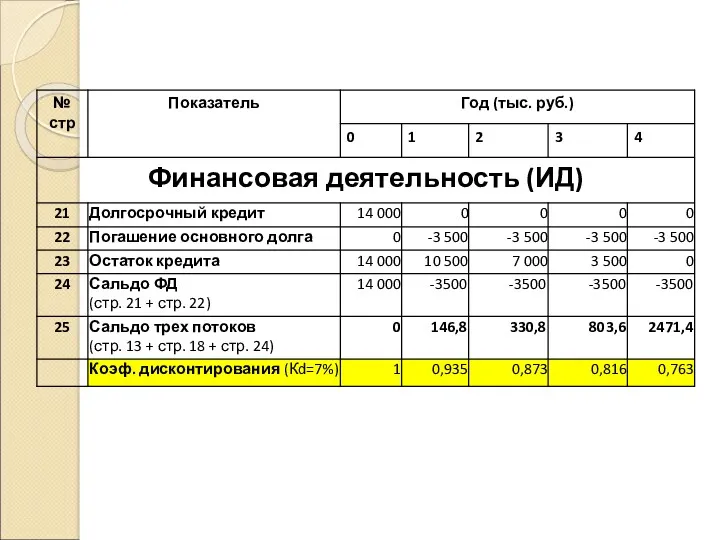

- 11. ПРОЕКТ «А»

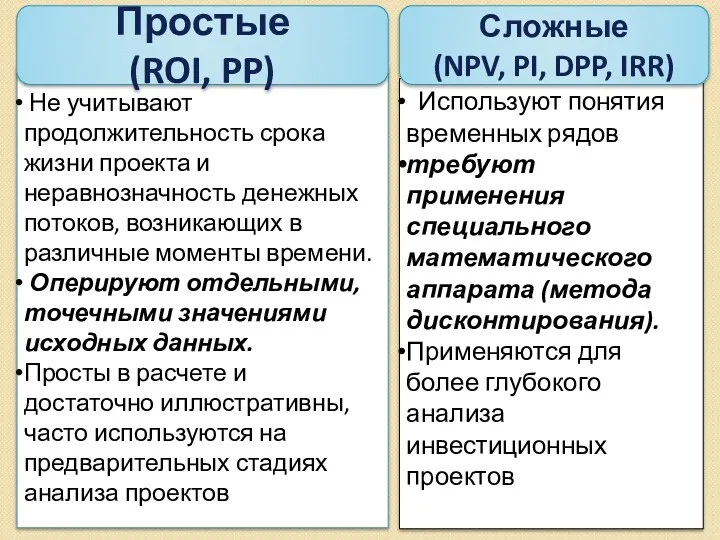

- 14. 3.3. Оценка экономической эффективности инвестиционных проектов: простые и сложные методы оценки методы оценки эффективности инвестиционных проектов

- 15. Не учитывают продолжительность срока жизни проекта и неравнозначность денежных потоков, возникающих в различные моменты времени. Оперируют

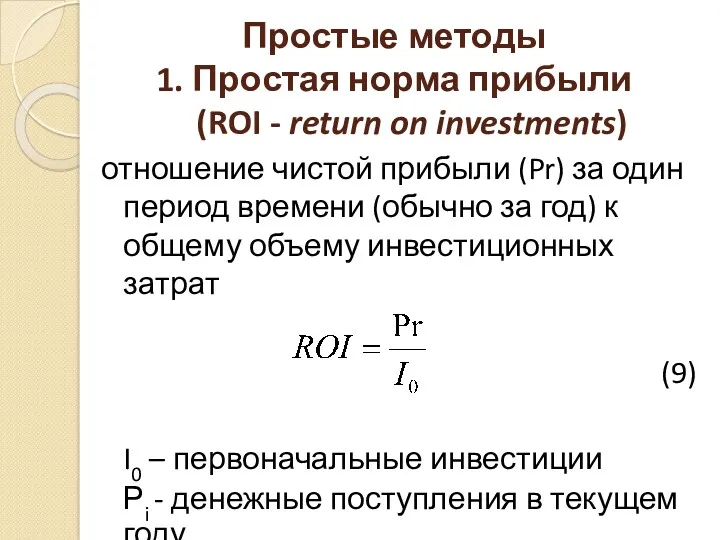

- 16. Простые методы 1. Простая норма прибыли (ROI - return on investments) отношение чистой прибыли (Pr) за

- 17. Экономический смысл ROI: оценивает какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала

- 18. 2. Период окупаемости (РР – payback period) срок, который потребуется для возмещения суммы первоначальных инвестиций

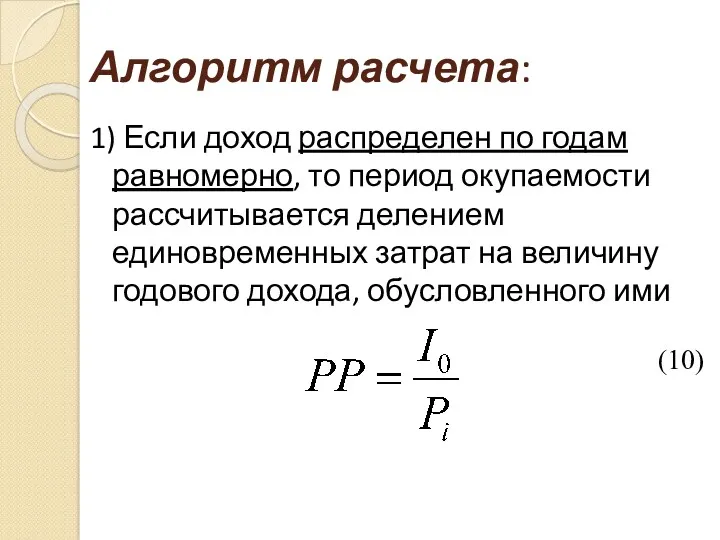

- 19. Алгоритм расчета: 1) Если доход распределен по годам равномерно, то период окупаемости рассчитывается делением единовременных затрат

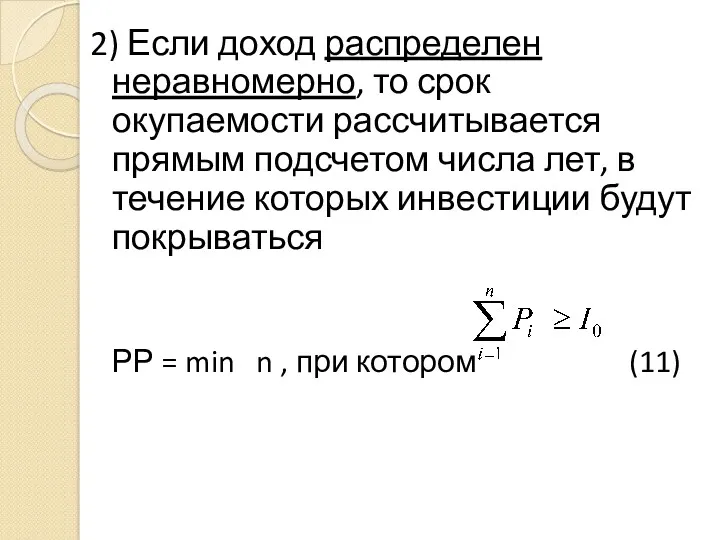

- 20. 2) Если доход распределен неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых

- 21. «+» и «-» использование простых методов «+» относительная дешевизна расчетов и простота вычислений «-» игнорирование факта

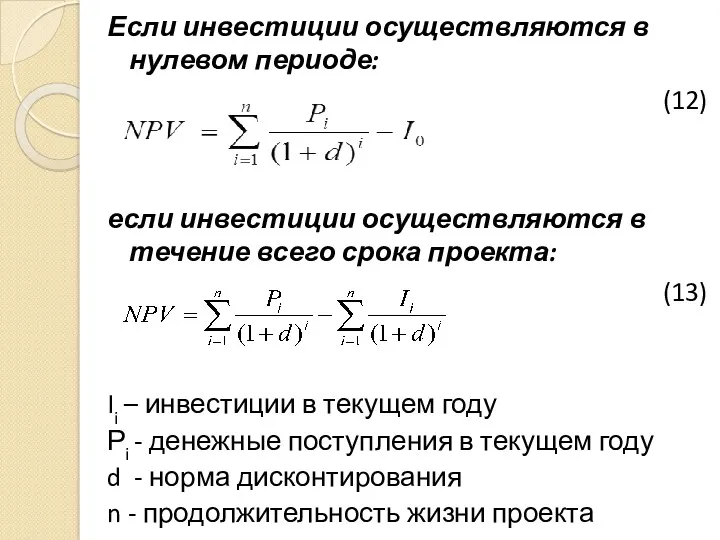

- 22. Сложные (динамические) методы 3. Чистая текущая стоимость (NPV – Net Present Value) – значение чистого потока

- 23. Если инвестиции осуществляются в нулевом периоде: (12) если инвестиции осуществляются в течение всего срока проекта: (13)

- 24. Если NPV > 0, то проект является прибыльным NPV NPV = 0, то проект ни прибыльный,

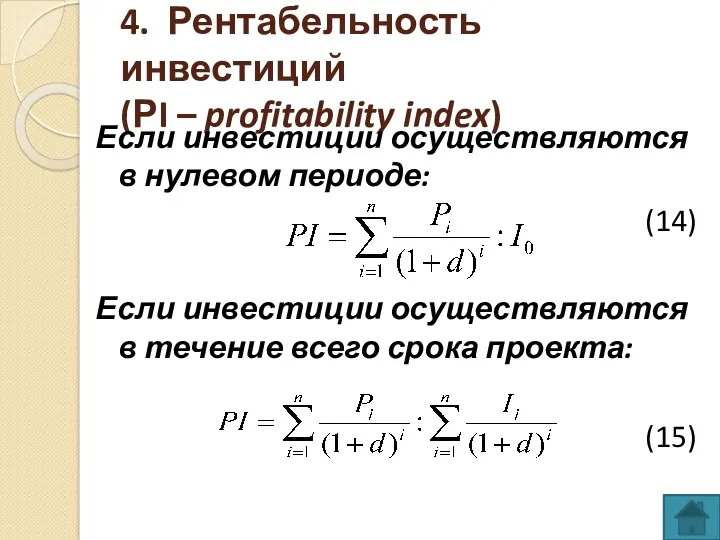

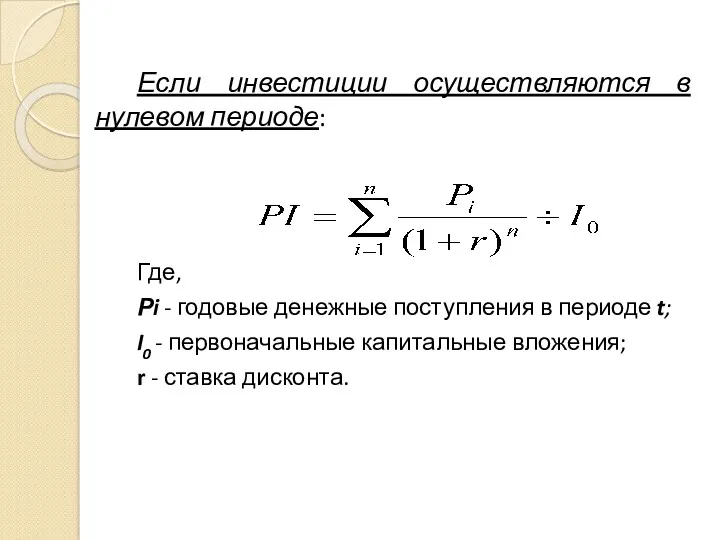

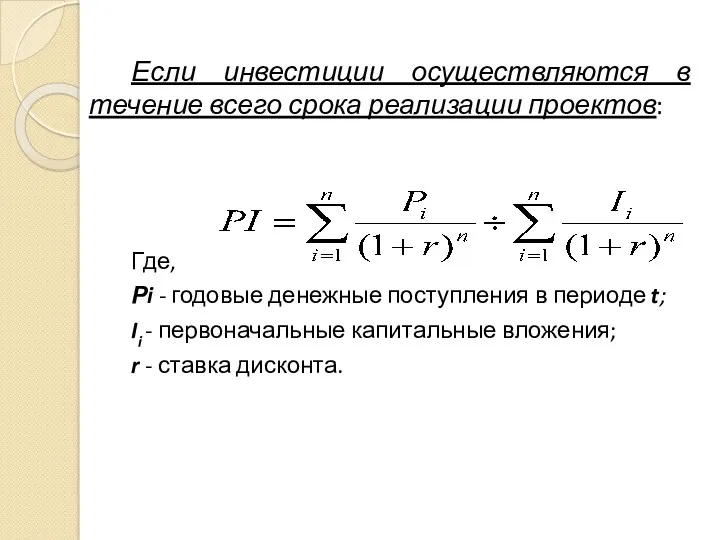

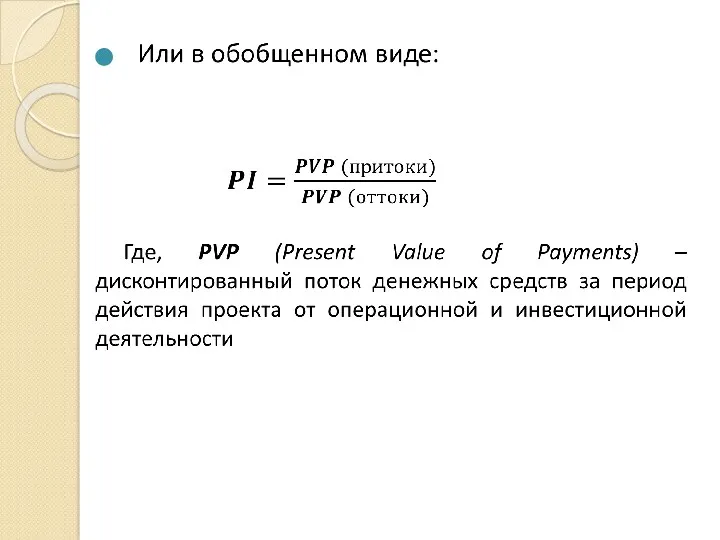

- 25. 4. Рентабельность инвестиций (РI – profitability index) Если инвестиции осуществляются в нулевом периоде: (14) Если инвестиции

- 26. Если PI > 1, то проект следует принять, PI PI = 1, то проект является ни

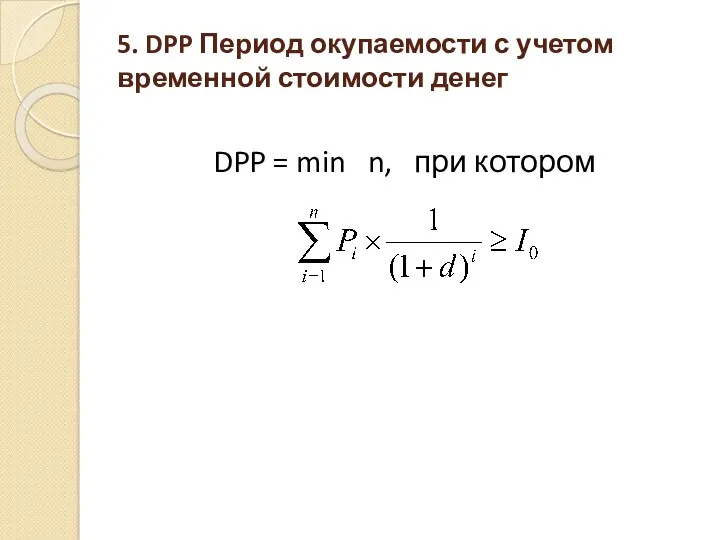

- 27. 5. Период окупаемости с учетом временной стоимости денег (DPP) При вычислении этого показателя суммируются дисконтированные денежные

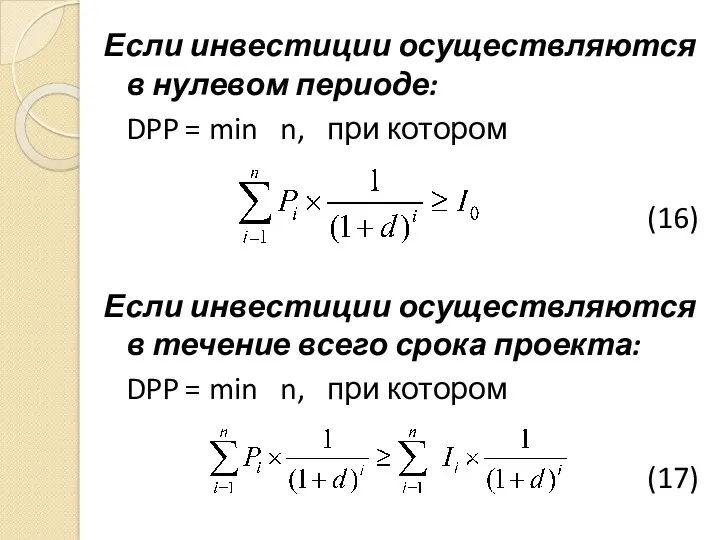

- 28. Если инвестиции осуществляются в нулевом периоде: DPP = min n, при котором (16) Если инвестиции осуществляются

- 29. Всегда DPP > РР, т.к. срок окупаемости с учетом временной стоимости денег увеличивается Проект, приемлемый по

- 30. 6. Внутренняя норма прибыли (IRR – internal rate of return) это уровень окупаемости средств, направленных на

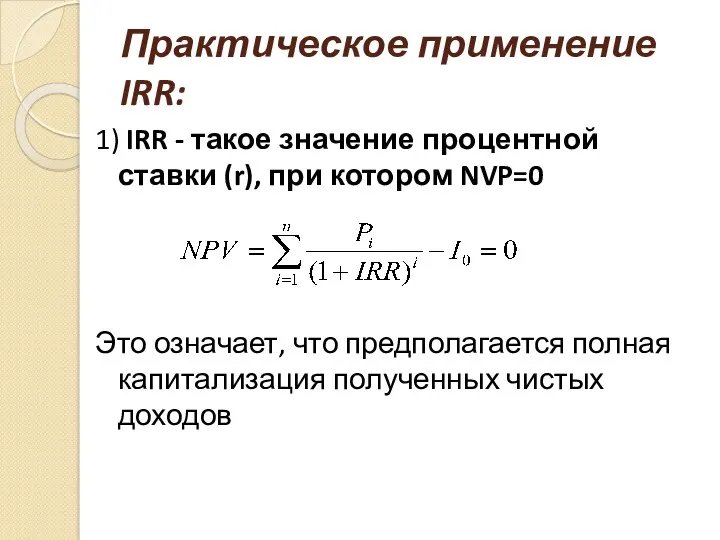

- 31. Практическое применение IRR: 1) IRR - такое значение процентной ставки (r), при котором NVP=0 Это означает,

- 32. 2) определяет максимальную ставку платы за привлеченные источники финансирования, при котором проект остается безубыточным

- 33. 3) рассматривается как минимальный гарантированный уровень прибыльности инвестиционных затрат IRR сравнивают с заданным HR (hurdle rate)

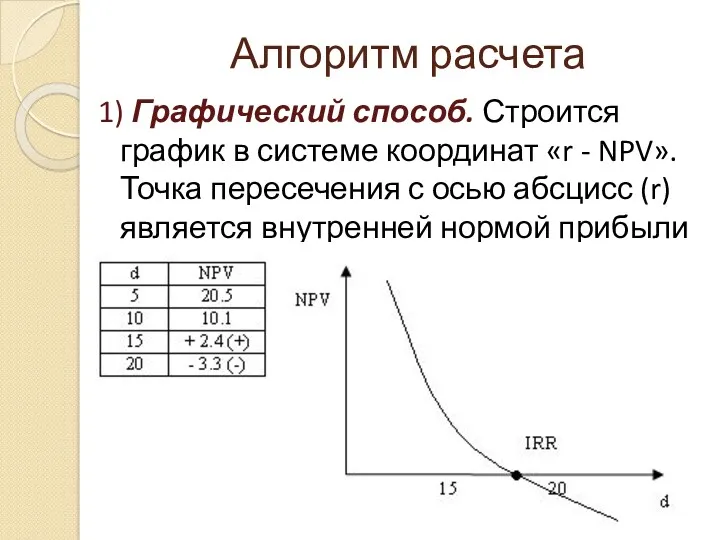

- 34. Алгоритм расчета 1) Графический способ. Строится график в системе координат «r - NPV». Точка пересечения с

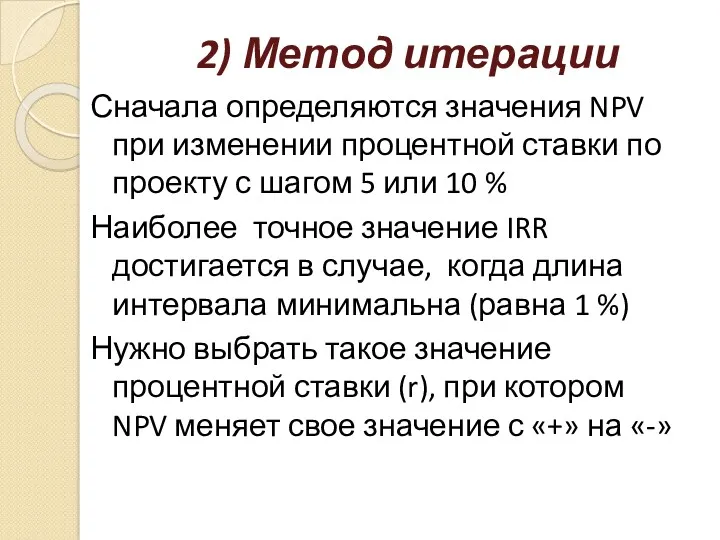

- 35. 2) Метод итерации Сначала определяются значения NPV при изменении процентной ставки по проекту с шагом 5

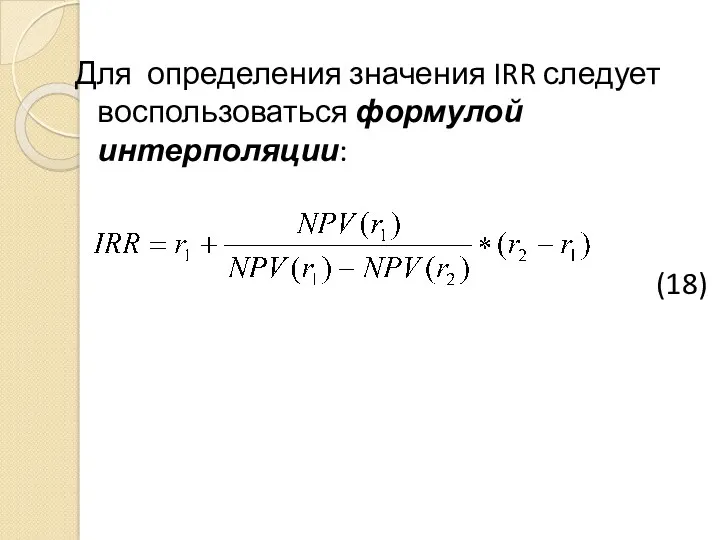

- 36. Для определения значения IRR следует воспользоваться формулой интерполяции: (18)

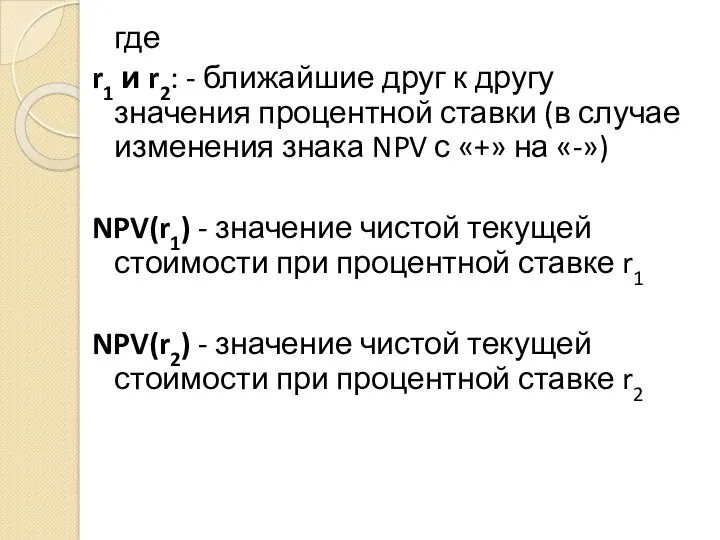

- 37. где r1 и r2: - ближайшие друг к другу значения процентной ставки (в случае изменения знака

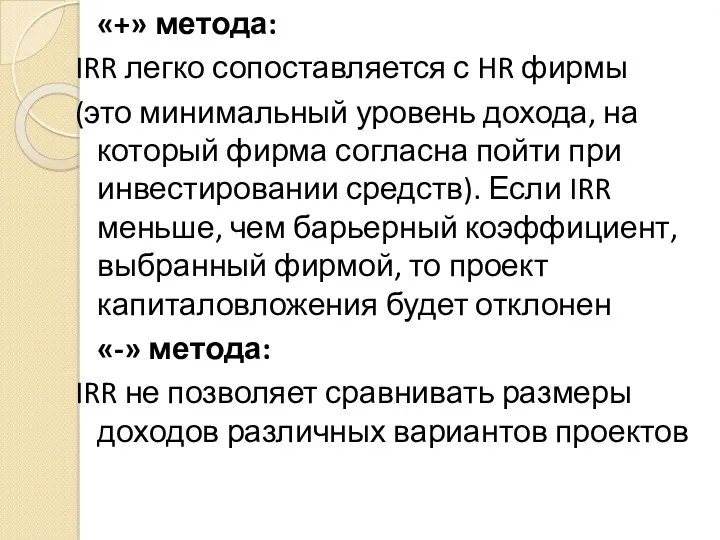

- 38. «+» метода: IRR легко сопоставляется с HR фирмы (это минимальный уровень дохода, на который фирма согласна

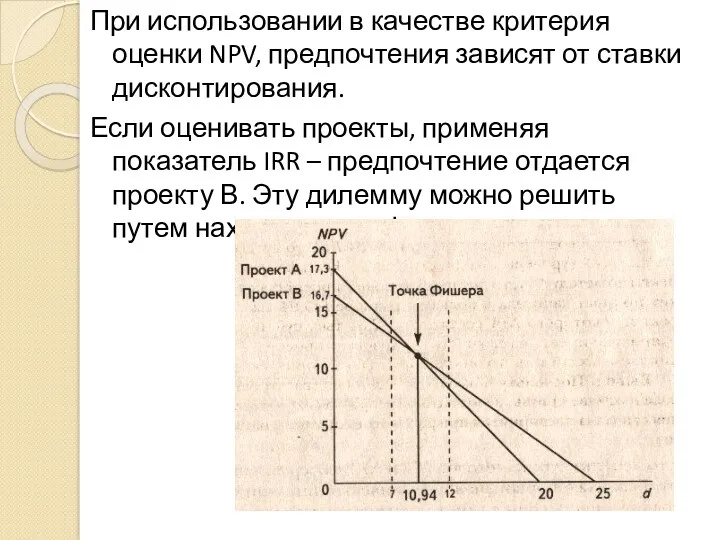

- 39. 7. Точка Фишера точка пересечения кривых на графике. Показывает значение при котором оба проекта имеют одинаковые

- 40. Метод нахождения точки Фишера Значение точки Фишера находится решением уравнения NPVA = NPVВ Точку Фишера целесообразно

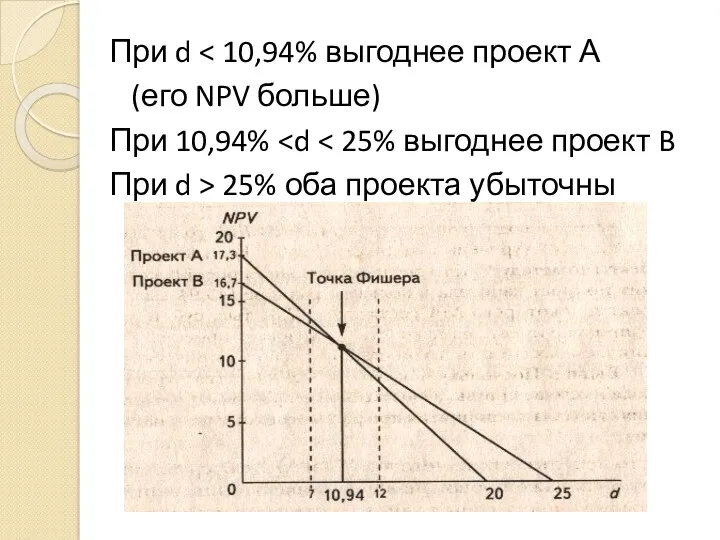

- 41. При d (его NPV больше) При 10,94% При d > 25% оба проекта убыточны

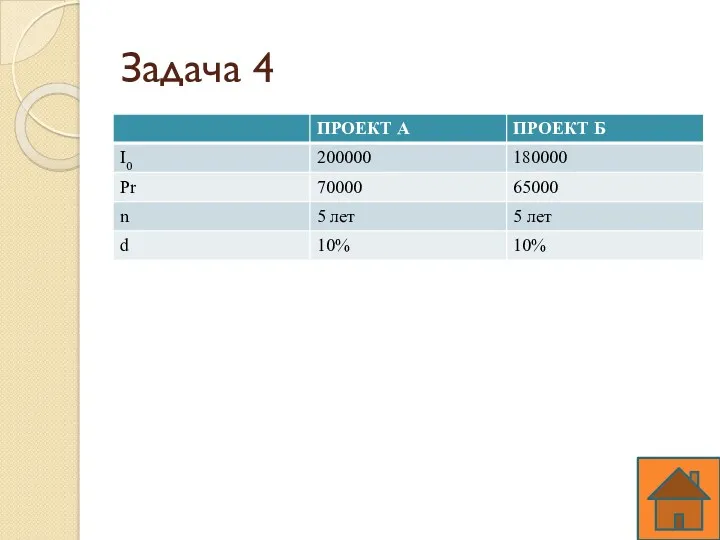

- 42. Задача 4

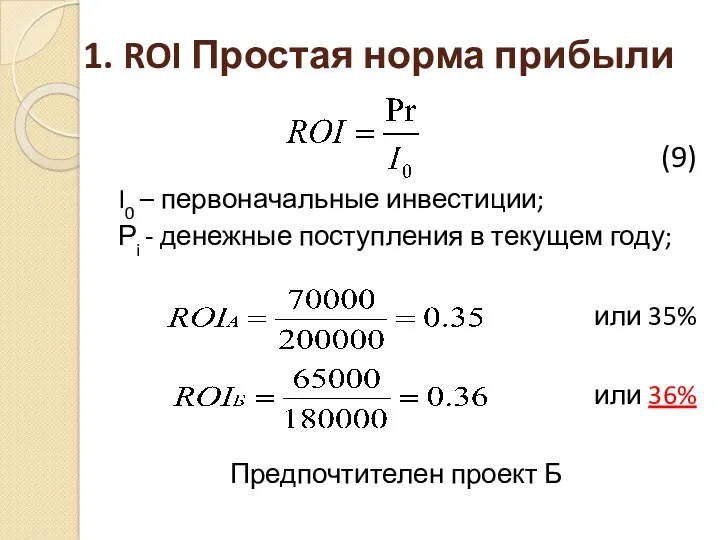

- 43. 1. ROI Простая норма прибыли (9) I0 – первоначальные инвестиции; Рi - денежные поступления в текущем

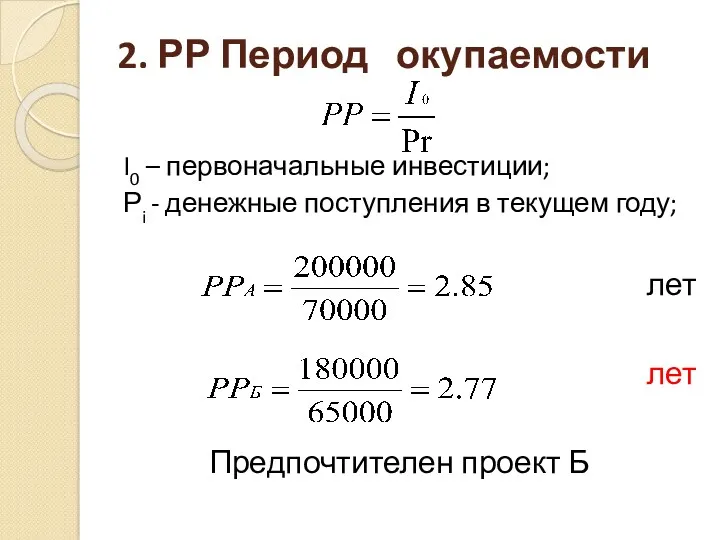

- 44. 2. РР Период окупаемости I0 – первоначальные инвестиции; Рi - денежные поступления в текущем году; лет

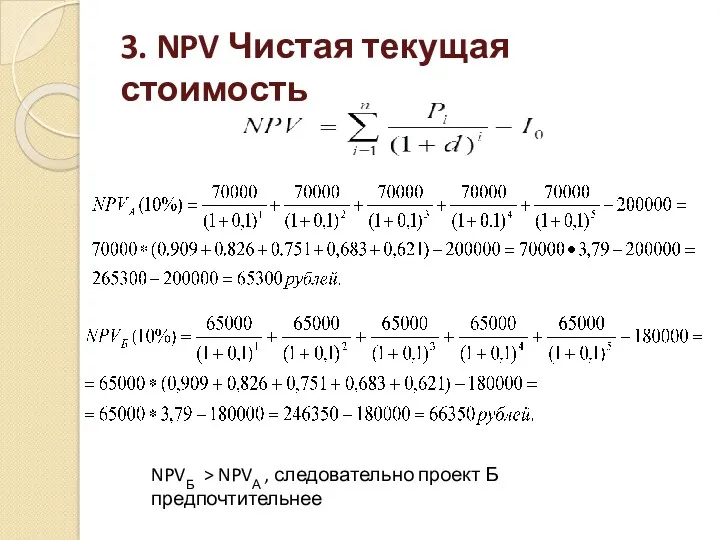

- 45. 3. NPV Чистая текущая стоимость NPVБ > NPVА , следовательно проект Б предпочтительнее

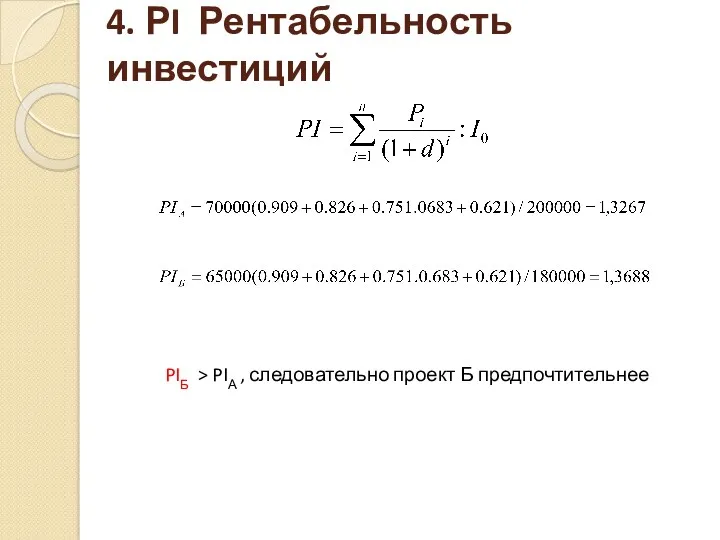

- 46. 4. РI Рентабельность инвестиций PIБ > PIА , следовательно проект Б предпочтительнее

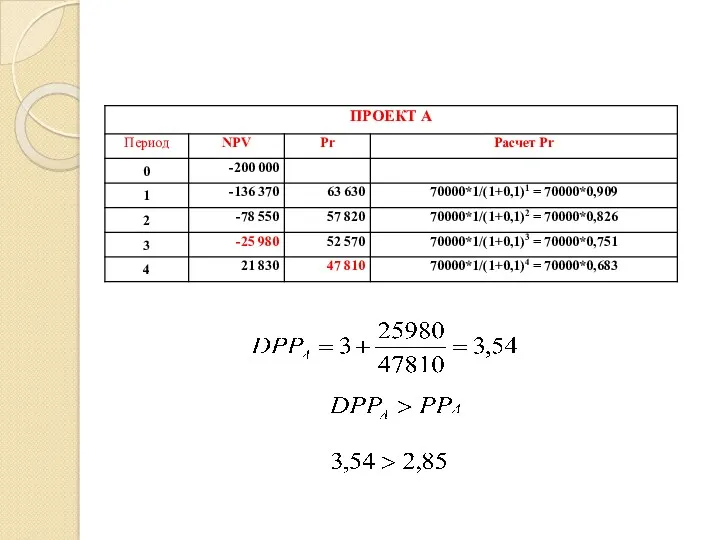

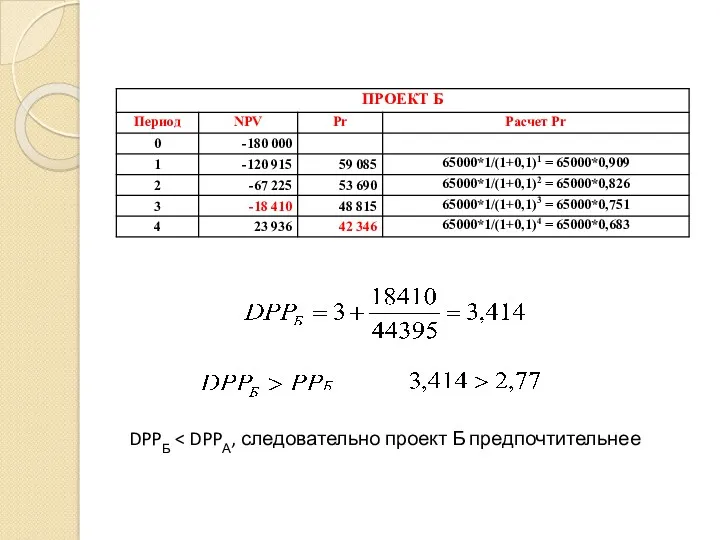

- 47. 5. DPP Период окупаемости с учетом временной стоимости денег DPP = min n, при котором

- 49. DPPБ

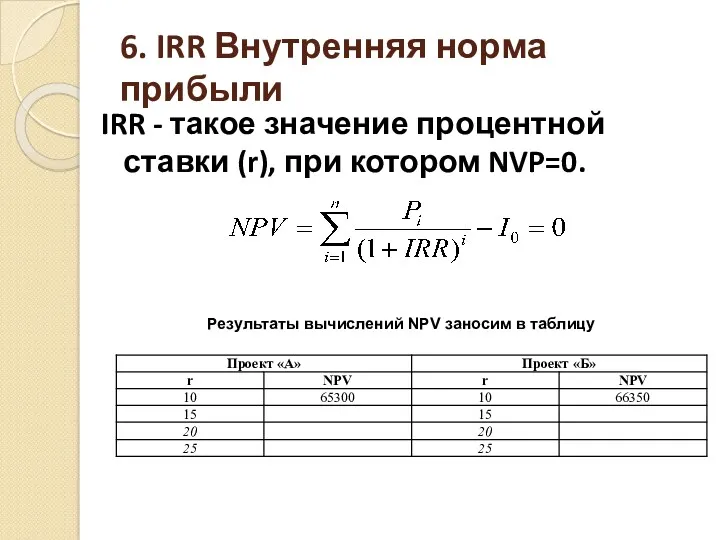

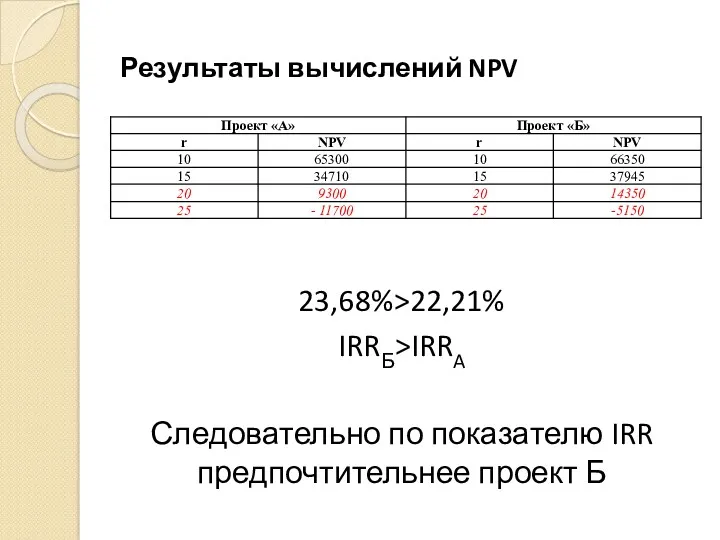

- 50. 6. IRR Внутренняя норма прибыли IRR - такое значение процентной ставки (r), при котором NVP=0. Результаты

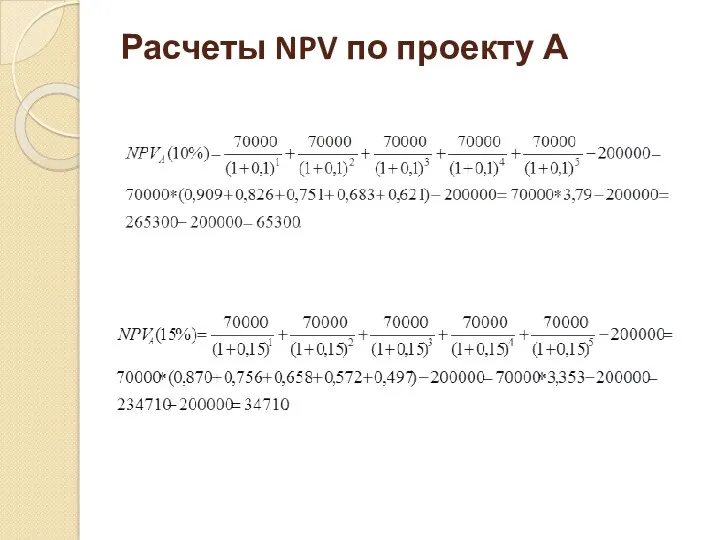

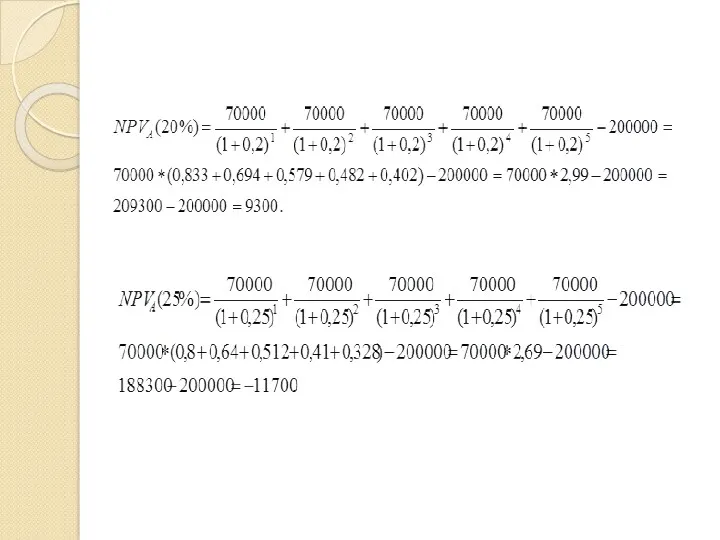

- 51. Расчеты NPV по проекту А

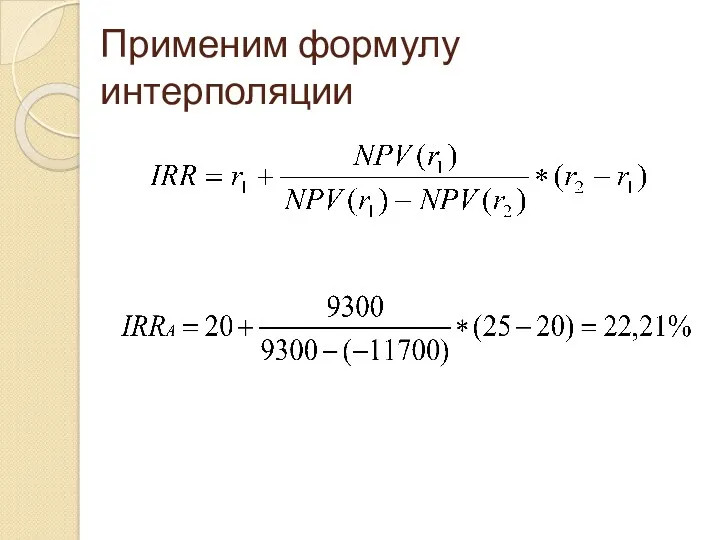

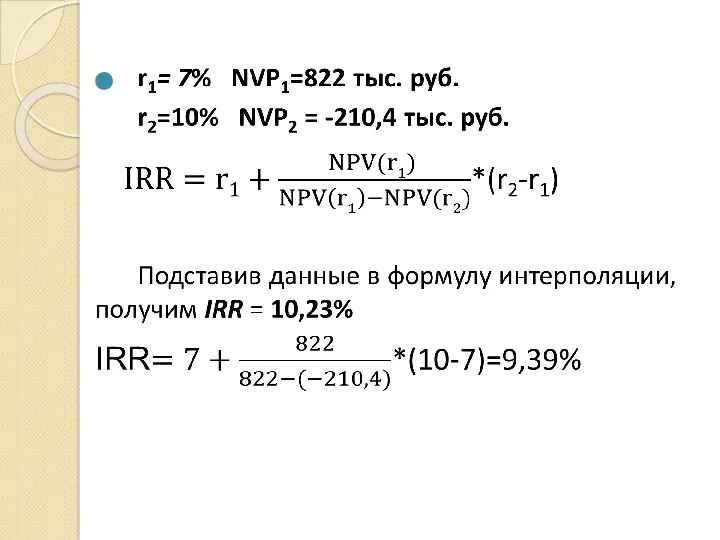

- 53. Применим формулу интерполяции

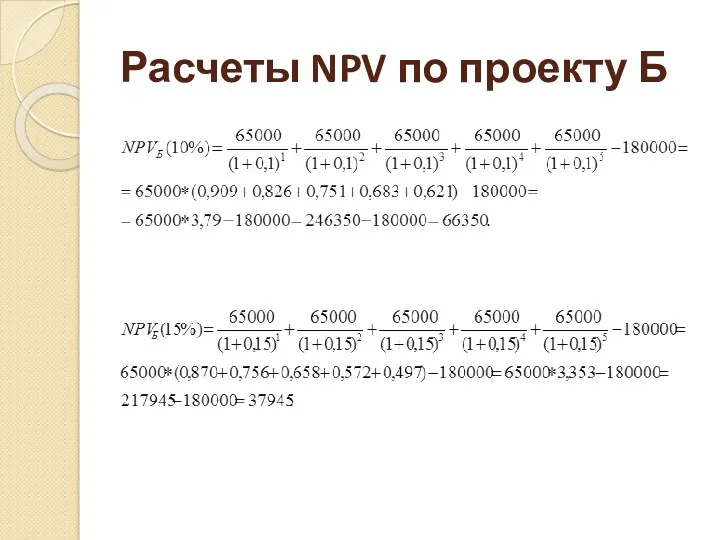

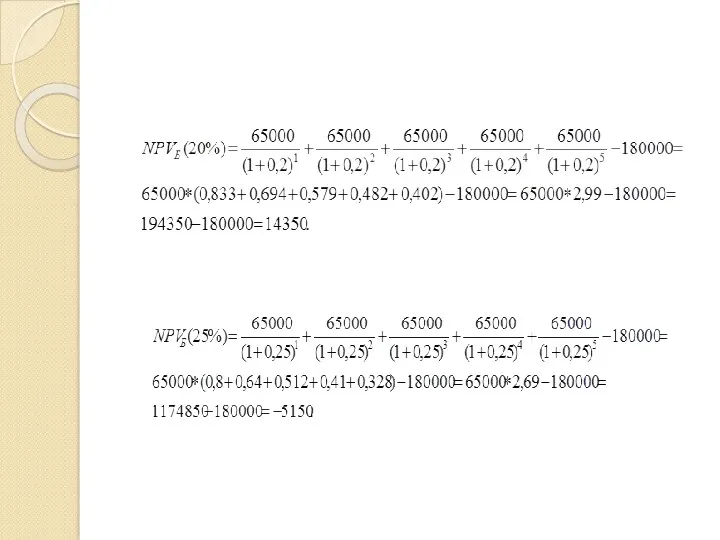

- 54. Расчеты NPV по проекту Б

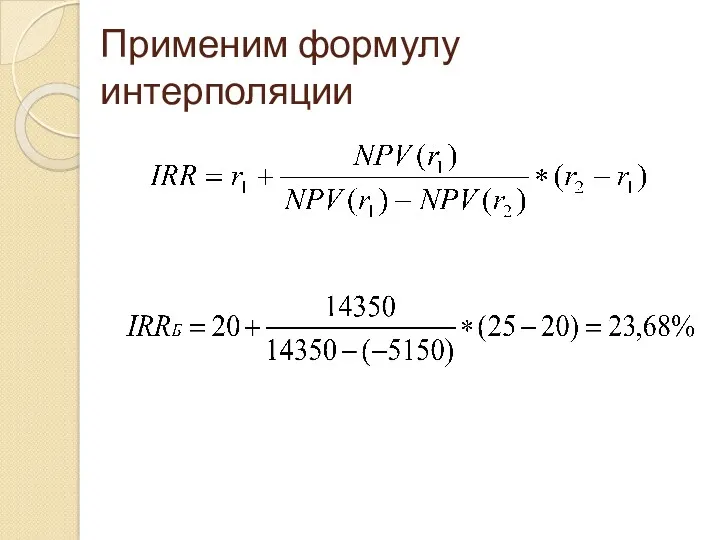

- 56. Применим формулу интерполяции

- 57. Результаты вычислений NPV 23,68%>22,21% IRRБ>IRRA Следовательно по показателю IRR предпочтительнее проект Б

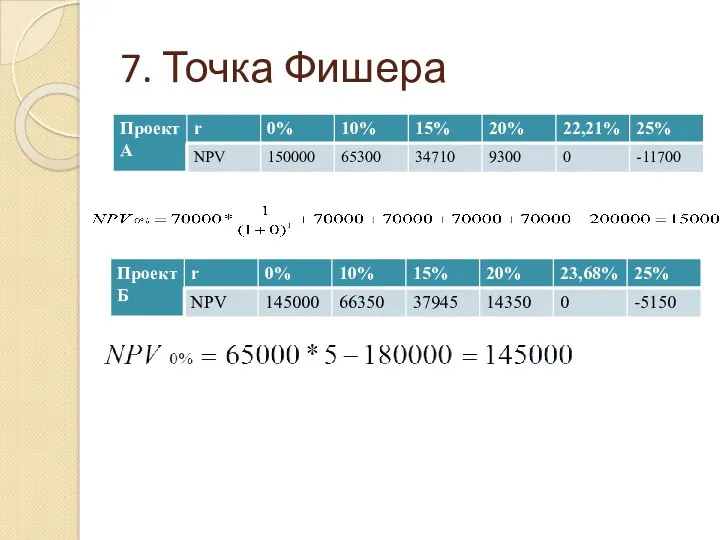

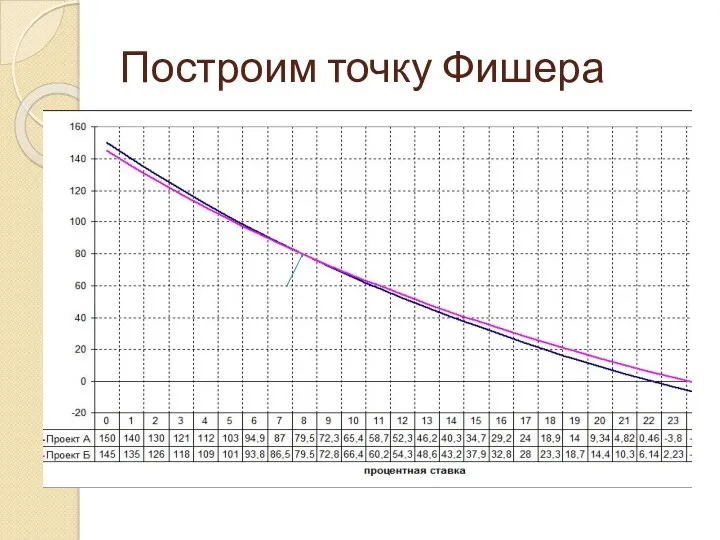

- 58. 7. Точка Фишера

- 59. Построим точку Фишера

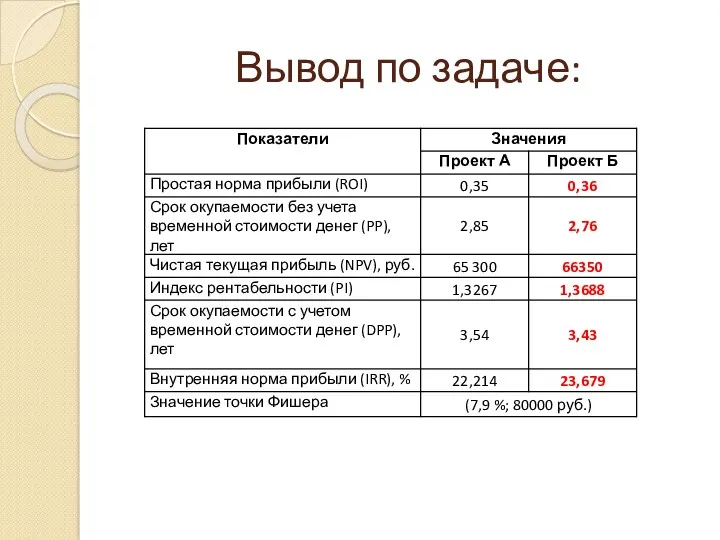

- 60. Вывод по задаче:

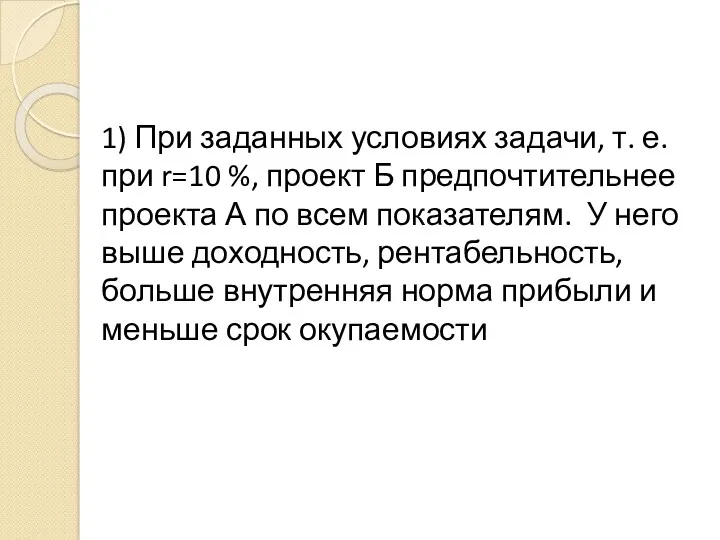

- 61. 1) При заданных условиях задачи, т. е. при r=10 %, проект Б предпочтительнее проекта А по

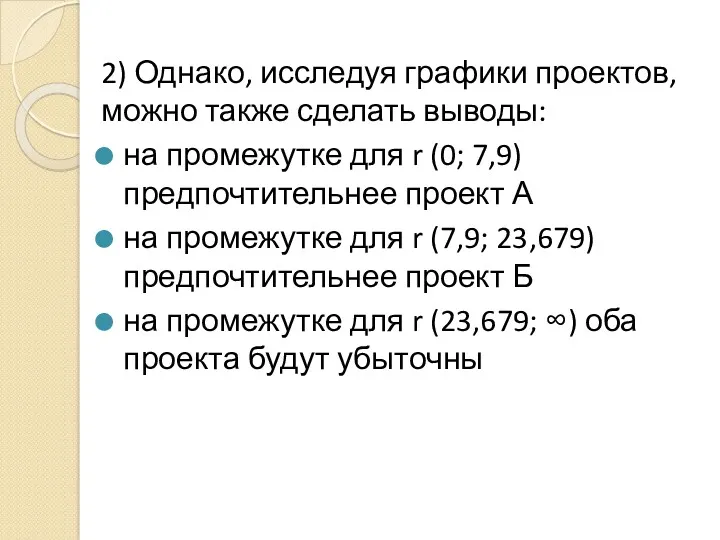

- 62. 2) Однако, исследуя графики проектов, можно также сделать выводы: на промежутке для r (0; 7,9) предпочтительнее

- 63. 4. Ранжирование инвестиционных проектов Простые методы - независимы друг от друга, поскольку инвесторы могут устанавливать различные

- 64. Взаимосвязь между дисконтированными показателями более сложная Существенную роль при этом играет обстоятельство, идет ли речь об

- 65. 1) Единичный проект (частный случай независимых проектов) NPV, PI и IRR дают одинаковые рекомендации, т.е. проект,

- 66. 2) Альтернативный проект При оценке альтернативных инвестиционных проектов существует проблема выбора критериев Основная причина этого в

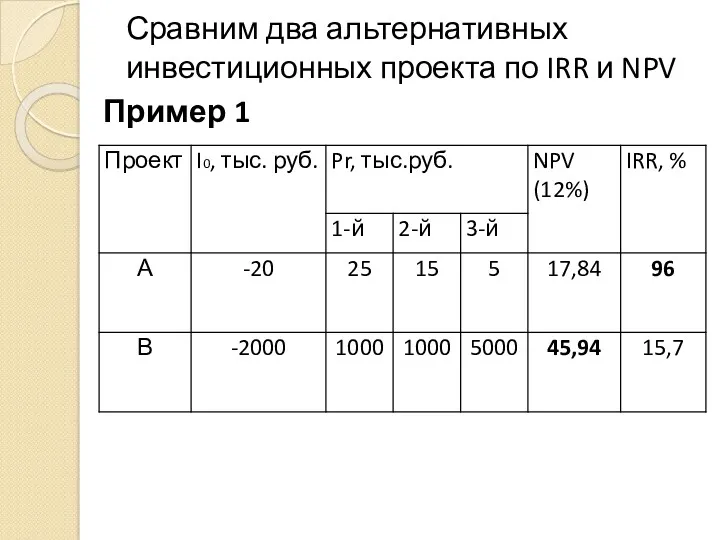

- 67. Сравним два альтернативных инвестиционных проекта по IRR и NPV Пример 1

- 68. Если проводить оценку по критерию IRR, то следует предпочесть проект А (96% >15,7%) Если сравнивать проекты

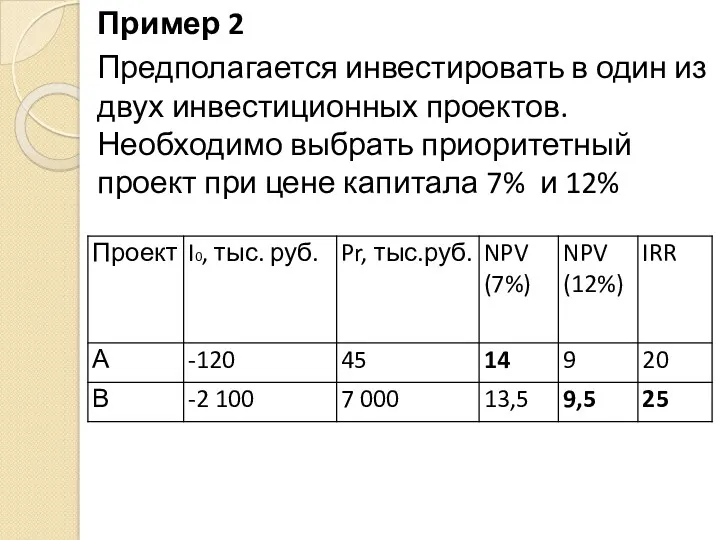

- 69. Пример 2 Предполагается инвестировать в один из двух инвестиционных проектов. Необходимо выбрать приоритетный проект при цене

- 70. При использовании в качестве критерия оценки NPV, предпочтения зависят от ставки дисконтирования. Если оценивать проекты, применяя

- 71. Вывод: IRR не показывает различия между двумя ситуациями NPV позволяет сделать вывод в любой ситуации. Он

- 72. Приведенные примеры раскрывают основные недостатки и преимущества каждого метода

- 73. Преимущества метода NPV : отражает масштаб инвестиционных проектов (NPV представляет собой абсолютную величину) учитывает реинвестирование промежуточных

- 74. Преимущества применения PI: целесообразно использовать при оценке малых инвестиционных проектов Недостатки применения PI: возможна потеря абсолютного

- 75. Преимущества использования IRR: определяет максимально возможную плату за кредит (чем выше, тем лучше) при равных значениях

- 76. Недостатки применения IRR: не учитываются масштабы сравниваемых инвестиционных проектов, так как внутренний уровень доходности является относительным

- 77. Все эти преимущества теоретически обосновывают предпочтительность использования метода чистой приведенной стоимости при сравнении взаимоисключающих (альтернативных) инвестиционных

- 78. 5. Комплексная оценка эффективности инвестиционных проектов (задача 4) Рассмотрим оценку финансовой и экономической эффективности на примере

- 79. ПРОЕКТ «А»

- 82. Вывод: Проект «А» – финансово эффективен, т.к. в каждом периоде наблюдается положительное сальдо денежного потока (см.

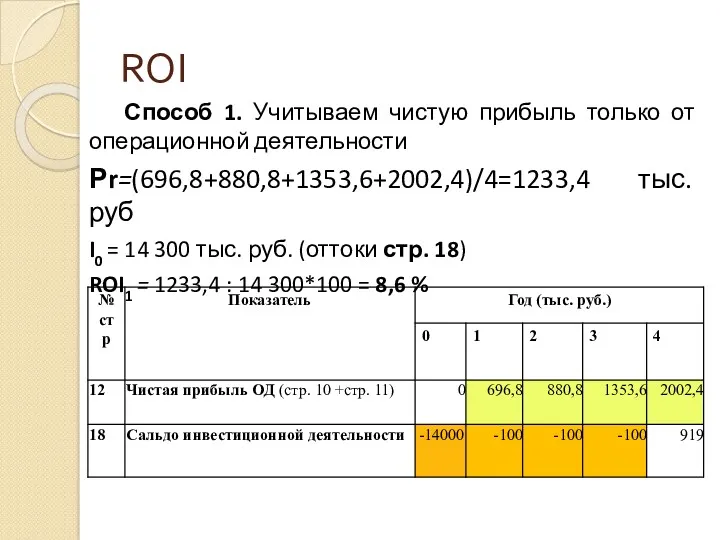

- 83. ROI Способ 1. Учитываем чистую прибыль только от операционной деятельности Рr=(696,8+880,8+1353,6+2002,4)/4=1233,4 тыс. руб I0 = 14

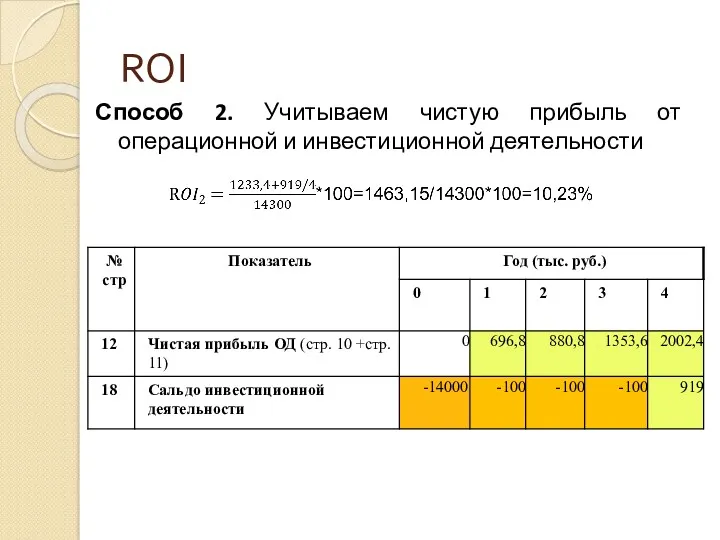

- 84. ROI Способ 2. Учитываем чистую прибыль от операционной и инвестиционной деятельности

- 85. Вывод: Данная норма прибыли проекта «А» удовлетворяет требуемому инвесторами уровню (7-15%), что говорит о привлекательности проекта

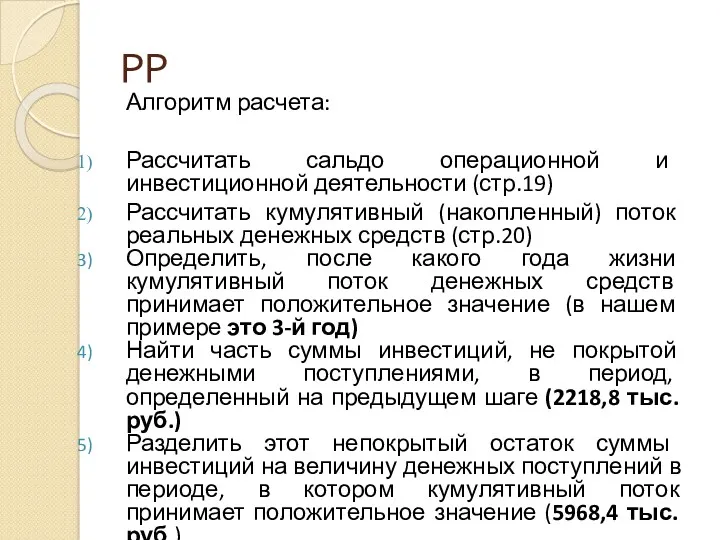

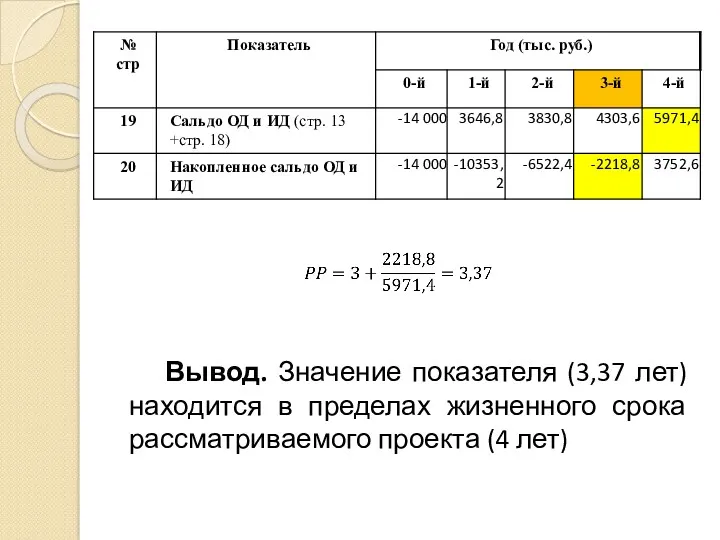

- 86. PP Алгоритм расчета: Рассчитать сальдо операционной и инвестиционной деятельности (стр.19) Рассчитать кумулятивный (накопленный) поток реальных денежных

- 87. Вывод. Значение показателя (3,37 лет) находится в пределах жизненного срока рассматриваемого проекта (4 лет)

- 88. (-) PP не учитывает деятельность проекта за пределами срока окупаемости и не может применяться при выборе

- 89. DPP Метод расчета срока окупаемости инвестиций (DPP) предполагает вычисление такого периода, за который кумулятивная сумма (сумма

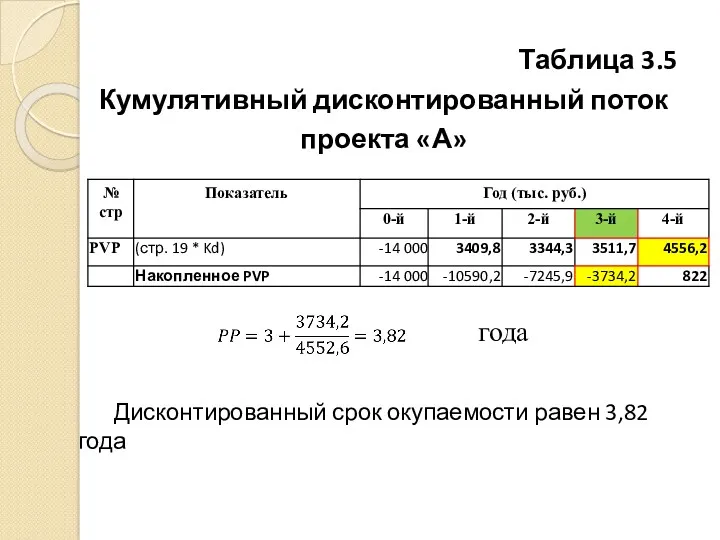

- 90. Алгоритм расчета DPP: Рассчитать дисконтированное сальдо операционной и инвестиционной деятельности (PVP) Рассчитать накопленное PVP Определить, после

- 91. Таблица 3.5 Кумулятивный дисконтированный поток проекта «А» Дисконтированный срок окупаемости равен 3,82 года года

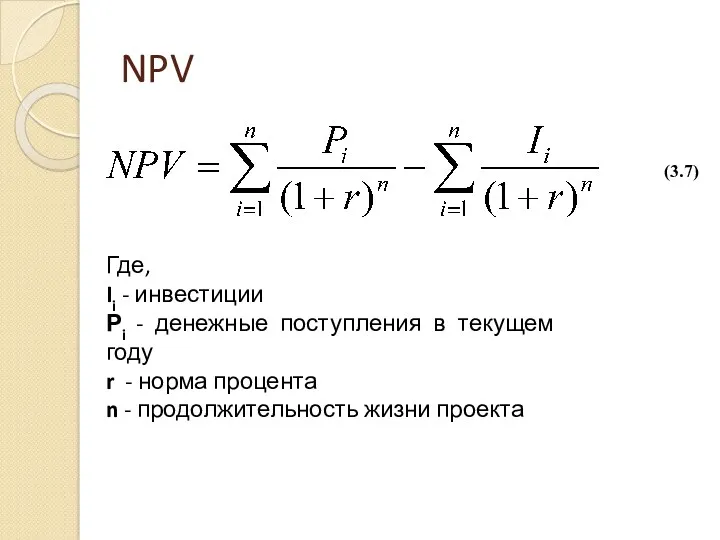

- 92. NPV Где, Ii - инвестиции Рi - денежные поступления в текущем году r - норма процента

- 93. Если NPV > 0, то проект является прибыльным NPV NPV = 0, то проект ни прибыльный,

- 94. Метод чистого дисконтированного дохода (NPV) позволяет получить наиболее обобщенную характеристику финансового результата реализации проекта, т. е.

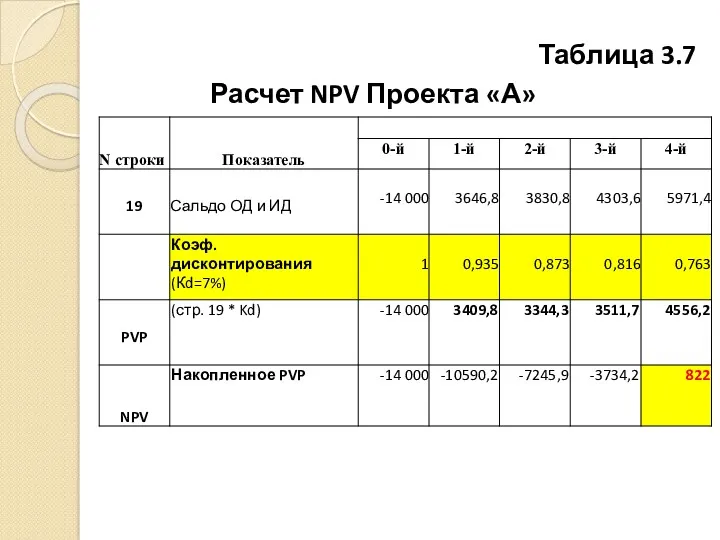

- 95. Алгоритм расчета NPV: - вычислить текущую стоимости операционной и инвестиционной деятельности потоков - продисконтировать сумму денежного

- 96. Таблица 3.7 Расчет NPV Проекта «А»

- 97. Вывод: Дисконтированный доход NPV Проекта «А» составляет 822 тыс. руб. NPV>0. Проект эффективен Применение метода ограничено

- 98. PI Рентабельность инвестиций (PI — profitability index) представляет собой отношение суммы дисконтированных доходов к величине капиталовложений

- 99. Если инвестиции осуществляются в нулевом периоде: Где, Рi - годовые денежные поступления в периоде t; I0

- 100. Если инвестиции осуществляются в течение всего срока реализации проектов: Где, Рi - годовые денежные поступления в

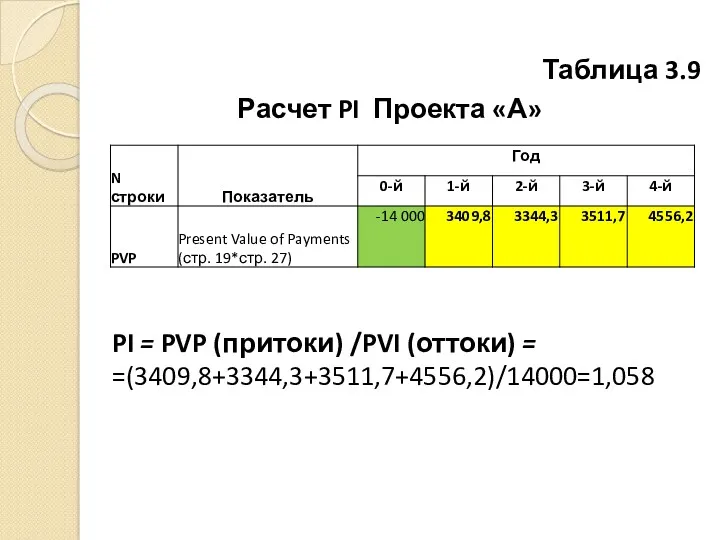

- 102. Определение PI Проект «А» рассчитаем сальдо операционной и инвестиционной деятельности по периодам продисконтируем сальдо операционной и

- 103. Таблица 3.9 Расчет PI Проекта «А» PI = PVP (притоки) /PVI (оттоки) = =(3409,8+3344,3+3511,7+4556,2)/14000=1,058

- 104. IRR— internal rate of return Метод расчета внутренней нормы доходности позволяет оценить эффективность капиталовложений путем сравнения

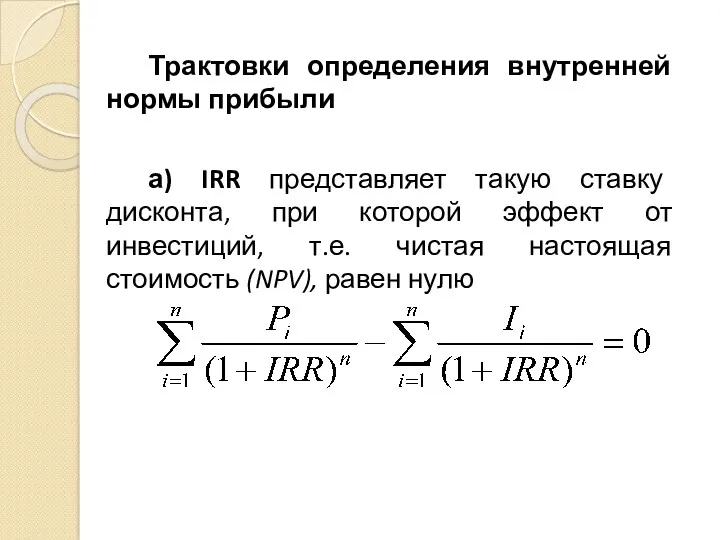

- 105. Трактовки определения внутренней нормы прибыли а) IRR представляет такую ставку дисконта, при которой эффект от инвестиций,

- 106. б) IRR определяет максимальную ставку платы за привлеченные источники финансирования, при котором проект остается безубыточным в)

- 107. Алгоритм определения IRR Этап 1: выбираются два значения нормы дисконта и рассчитываются NPV; при одном значении

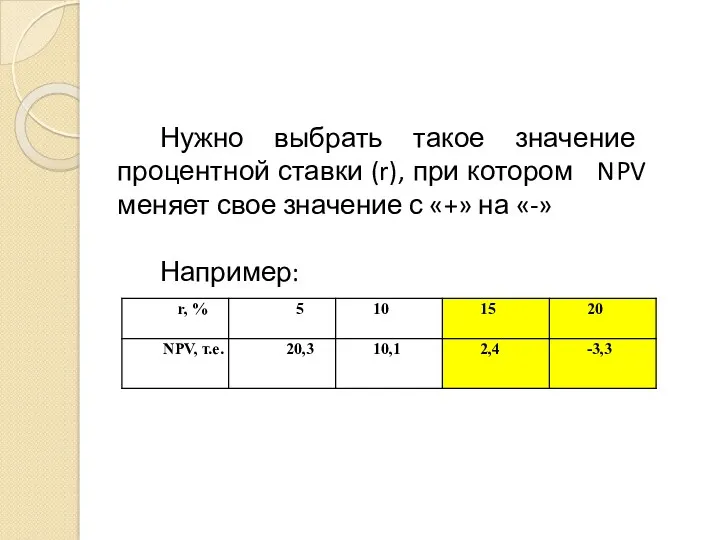

- 108. Нужно выбрать такое значение процентной ставки (r), при котором NPV меняет свое значение с «+» на

- 109. Этап 2: находится точное значение IRR 1) Графический способ Строится график в системе координат «r -

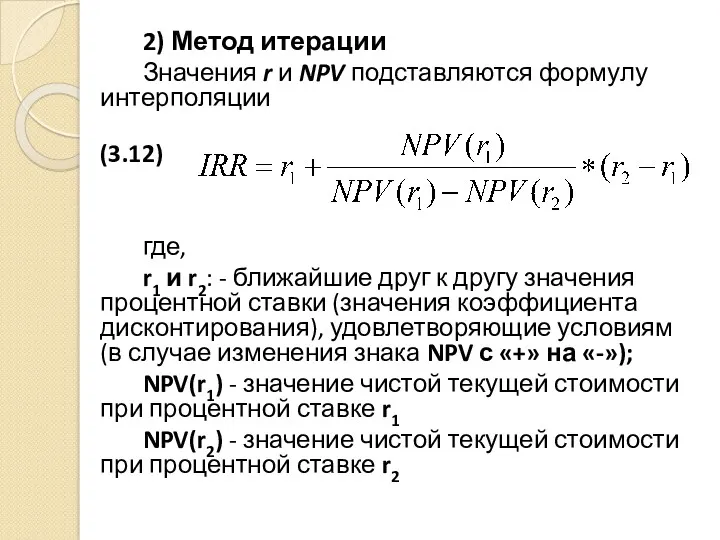

- 110. 2) Метод итерации Значения r и NPV подставляются формулу интерполяции (3.12) где, r1 и r2: -

- 111. Наиболее точное значение IRR достигается в случае, когда длина интервала минимальна (1 %) «+» метода: IRR

- 112. «-» метода: - нет гарантии получения верных результатов - IRR не позволяет сравнивать размеры доходов различных

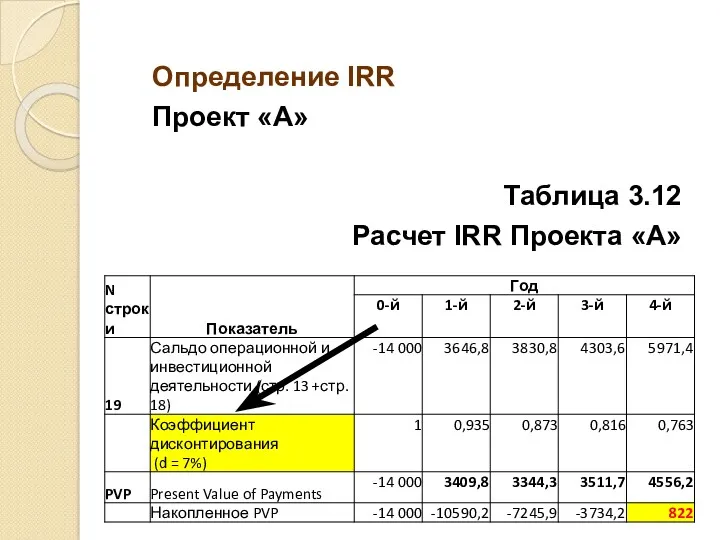

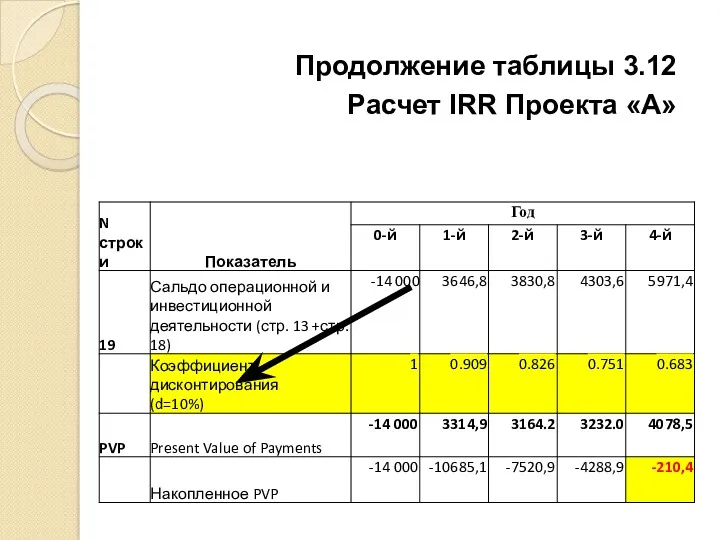

- 113. Определение IRR Проект «А» Таблица 3.12 Расчет IRR Проекта «А»

- 114. Продолжение таблицы 3.12 Расчет IRR Проекта «А»

- 116. Вывод: Проект А экономически эффективен, так как ROI - находится в рамках заданных условий; NPV >0

- 117. ПРИМЕРЫ ТЕСТОВЫХ ЗАДАНИЙ

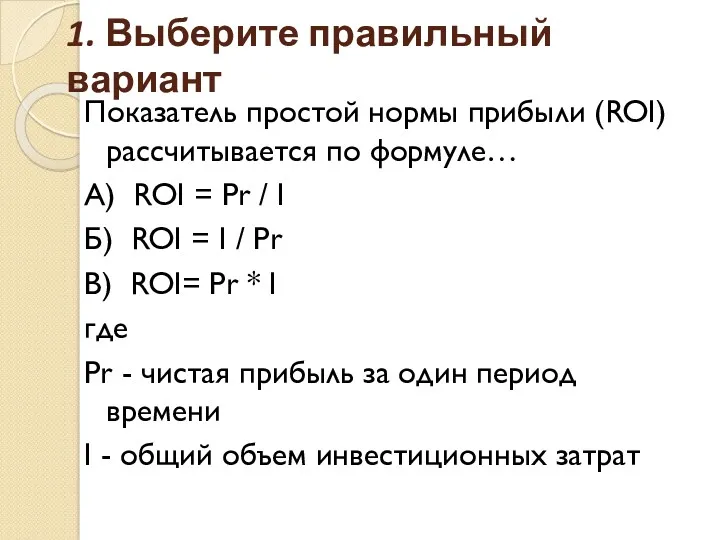

- 118. 1. Выберите правильный вариант Показатель простой нормы прибыли (ROI) рассчитывается по формуле… А) ROI = Pr

- 119. 2. Выберите правильный вариант Проект является убыточным, если значение чистой текущей стоимости (NPV) … А) положительное

- 120. 3. Выберите правильные варианты Показатель внутренней нормы прибыли (IRR) представляет собой… А) ставку дисконта, при которой

- 121. 4. Выберите правильные варианты При оценке малых инвестиционных проектов, реализуемых за счет заемных средств инвестора, предпочтение

- 123. Скачать презентацию

Принципы и формы организации платежной системы государства. (Тема 1)

Принципы и формы организации платежной системы государства. (Тема 1) Налоговое право. Налоговые органы. Виды налогов

Налоговое право. Налоговые органы. Виды налогов Research proposal Liquidity risk management in banks

Research proposal Liquidity risk management in banks Структура денежной системы в России

Структура денежной системы в России Страховая компания Согаз. Вебинар по продажам страховых продуктов

Страховая компания Согаз. Вебинар по продажам страховых продуктов Акционерлік қоғамның капиталына қаражат қосқандығын куәландыратын жазбаша куәлікті, меншік нысанын білдіретін бағалы қағаз

Акционерлік қоғамның капиталына қаражат қосқандығын куәландыратын жазбаша куәлікті, меншік нысанын білдіретін бағалы қағаз Рынок ценных бумаг

Рынок ценных бумаг Дисциплина Сметное дело. Введение в дисциплину

Дисциплина Сметное дело. Введение в дисциплину Кадастровая оценка недвижимости

Кадастровая оценка недвижимости Моя первая банковская карта. Правила безопасности с ней

Моя первая банковская карта. Правила безопасности с ней МСФО (IAS) 17. Аренда

МСФО (IAS) 17. Аренда Налог с доходов физического лица (НДФЛ)

Налог с доходов физического лица (НДФЛ) Структура задачи принятия решения: проблема и цели

Структура задачи принятия решения: проблема и цели Проект школьного инициативного бюджетирования Зона отдыха в школе моей мечты

Проект школьного инициативного бюджетирования Зона отдыха в школе моей мечты Вартість та оптимізація структури капіталу на ДП Чернігівська мехколона

Вартість та оптимізація структури капіталу на ДП Чернігівська мехколона Банковская гарантия, поручительство

Банковская гарантия, поручительство Налоговая система Китая

Налоговая система Китая Оценка целостных имущественных комплексов

Оценка целостных имущественных комплексов Кредит на покупку

Кредит на покупку Себестоимость продукции. Эффективность производственнохозяйственной деятельности предприятия

Себестоимость продукции. Эффективность производственнохозяйственной деятельности предприятия Психологичесие аспекты консалтинга стартапов

Психологичесие аспекты консалтинга стартапов Ипотека. Новое по ипотеке: ипотечный брокер для агентств недвижимости

Ипотека. Новое по ипотеке: ипотечный брокер для агентств недвижимости Деньги и их функции

Деньги и их функции Первые шаги в финансовой грамотности

Первые шаги в финансовой грамотности Элементы финансового анализа

Элементы финансового анализа Бухгалтерский учет и анализ оплаты труда и расчетов с персоналом предприятия на примере ООО Амарант

Бухгалтерский учет и анализ оплаты труда и расчетов с персоналом предприятия на примере ООО Амарант Понятие бюджета. Роль государственного бюджета в осуществлении социально-экономических задач государства

Понятие бюджета. Роль государственного бюджета в осуществлении социально-экономических задач государства Инвестиции в нашей жизни

Инвестиции в нашей жизни