Содержание

- 2. Понятие, виды и роль небанковских кредитно-финансовых организаций Сущность небанковских кредитно-финансовых организаций, их роль, отличие от банков.

- 3. Финансово-кредитная система Республики Беларусь Небанковские кредитно-финансовые организации НКФО (имеющие лицензию НБ РБ) Небанковские финансовые организации

- 4. Названия НКФО в зарубежной литературе специализированные кредитно-финансовые институты небанковские кредитно-финансовые институты околобанковские институты небанковские финансовые организации

- 5. Небанковская кредитно–финансовая организация юридическое лицо, имеющее право осуществлять отдельные банковские операции и виды деятельности, за исключением

- 6. НКФО вправе осуществлять небанковские операции: поручительство за третьих лиц, предусматривающее исполнение обязательств в денежной форме; доверительное

- 7. НКФО вправе осуществлять небанковские операции: лизинговую деятельность; консультационные и информационные услуги; операции с ценными бумагами; клиринговая

- 8. Небанковские финансовые организации - организации, осуществляющие финансовую деятельность

- 9. виды финансовой деятельности (1): - деятельность инвестиционных фондов и аналогичных финансовых организаций; - финансовый лизинг; предоставление

- 10. виды финансовой деятельности (2): -дилерская и брокерская деятельность по ценным бумагам деятельность по доверительному управлению ценными

- 11. виды финансовой деятельности (3): деятельность фондовых и товарных бирж ; регулирование финансовых рынков; - консультационные услуги

- 12. Небанковская кредитно-финансовая организация ― специализированная организация, имеющая право на регулярной основе проводить отдельные банковские операции, и

- 13. НКФО - инвестиционные компании и фонды; - лизинговые компании; - финансовые компании; - пенсионные фонды; -

- 14. Функции НКФО: аккумулируют и перераспределяют денежный капитал осуществляют финансовое посредничество регулируют денежный оборот снижают финансовые риски

- 15. Различия в структуре НКФО в финансовых системах универсальная (банковская) финансовая система сегментированная (рыночная, англо-саксонская) финансовая система

- 16. Классификация НКФО По экономической сущности выполняемых операций: НКФО, осуществляющие один или несколько видов банковских операций Финансовые

- 17. Классификация НКФО По форме собственности: государственные ― НКФО, капитал которых принадлежит государству; частные ― организации, основанные

- 18. Классификация НКФО НКФО по юридическому статусу : НКФО, признаваемые таковыми регулирующим органом НКФО, являющиеся таковыми, поскольку

- 19. Классификация НКФО в зависимости от целей деятельности: коммерческие ― кредитно-финансовые организации, деятельность которых направлена на получение

- 20. Классификация НКФО в зависимости от специализации деятельности - депозитно-кредитные - инвестиционные - расчетные - посреднические

- 21. Классификация НКФО по способам привлечения средств: - депозитные ― формируют свои ресурсы преимущественно путем привлечения различных

- 22. в зависимости от региона: - региональные ― проводят свои операции на территории одного региона - национальные

- 23. Основы деятельности НКФО в Республике Беларусь 1. Регулирование НКФО , выполняющих одну или несколько банковских операций

- 24. Минимальный размер нормативного капитала для НКФО (слайд 1)

- 25. Минимальный размер нормативного капитала для НКФО (слайд 2)

- 26. Минимальный размер нормативного капитала для НКФО (слайд 3)

- 27. Деятельность лизинговых компаний, микрофинансовых организаций, форекс-компаний регулируется НБ РБ

- 28. лизинговые организации - заявление и требуемые документы; - формирование уставного фонда на день подачи заявления не

- 29. Микрофинансовые организации - заявление и требуемые документы; - формирование уставного фонда на день подачи заявления не

- 30. форекс-компании уставный фонд не менее 200 тыс. белорусских рублей, включены в реестр форекс-компаний Национальный форекс-центр; банки;

- 31. профессиональные участники рынка ценных бумаг Брокеры Дилеры доверительные управляющие ценными бумагами депозитарии организаторы торговли ценными бумагами

- 32. Профессиональные участники рынка ценных бумаг Работают на основании специальной лицензии (на 10 лет, минфин) Подчиняются Минфину

- 33. Требования к профессиональным участникам рынка ценных бумаг: соответствие руководителя и его сотрудников квалификационным требованиям; соответствие требованиям

- 34. НКФО РБ Подотчетные НБ РБ Банки Доверительный управляющий ФБУ НКФО Лизинговые компании Факторинговые, форфейтинговые компании Микрофинансовые

- 35. На январь 2020 93 микрофинансовых организации (в т.ч. ломбарды) 108 лизинговых компаний 16 страховых компаний 2

- 36. Профучастники рынка ценных бумаг

- 37. Профучастники рынка ценных бумаг

- 38. Деятельность по доверительному управлению ценными бумагами деятельность, осуществляемая профессиональным участником рынка ценных бумаг от своего имени

- 39. Брокер это профессиональный участник рынка ценных бумаг, совершающий сделки с ценными бумагами от имени и за

- 40. Дилер это профессиональный участник рынка ценных бумаг, совершающий сделки с ценными бумагами от своего имени и

- 41. Клиринговая организация - это профессиональный участник рынка ценных бумаг, осуществляющий деятельность по определению обязательств и требований

- 42. Участники расчетно-клиринговой системы по ценным бумагам в Республике Беларусь: республиканское унитарное предприятие "Республиканский центральный депозитарий ценных

- 43. Деятельность по организации торговли ценными бумагами – деятельность профессионального участника рынка ценных бумаг по предоставлению услуг,

- 44. Фондовая биржа - созданный в форме открытого акционерного общества организатор торговли ценными бумагами, предоставляющий услуги, связанные

- 45. Депозитарий - профессиональный участник рынка ценных бумаг, оказывающий услуги по учету ценных бумаг, прав на них

- 46. Фонд банковского управления (ФБУ) – это коллективная форма инвестирования, которая заключается в объединении банком денежных средств

- 47. Доверительное управление фондом банковского управления – это банковская операция

- 48. Лизинговые компании, их функции и роль Сущность лизинговых компаний и их виды Деятельность лизинговых компаний на

- 49. Сущность лизинга (точки зрения) долгосрочная аренда машин и оборудования финансовая операция по передаче права пользования на

- 50. Гражданский кодекс РБ Лизинг – договор финансовой аренды

- 51. Сравнительная характеристика лизинга и аренды

- 52. Лизинг – вид инвестиционной деятельности по приобретению имущества и передачи его на основании договора лизинга физическим

- 53. Лизинговая деятельность – предпринимательская деятельность по приобретению лизингодателем в собственность имущества в целях последующего предоставления во

- 54. функции лизинга - финансовая; - производственная; - снабженческая; - функция получения налоговых льгот

- 55. лизинговая организация - юридическое лицо, осуществляющее лизинговую деятельность в соответствие с требованиями законодательства

- 56. согласно ст.636 Гражданского кодекса по договору лизинга лизингодателем является юридическое лицо или индивидуальный предприниматель.

- 57. Виды лизинговых компаний: Специализированные – одна группа оборудования или техники (например компьютерная техника). Универсальные – предоставление

- 58. лизинговую деятельность вправе осуществлять только лизинговые организации, включенные Национальным банком в реестр лизинговых организаций.

- 59. Лизинговую деятельность без включения в реестр вправе осуществлять: юридические лица и индивидуальные предприниматели при условии заключения

- 60. Лизинговую деятельность без включения в реестр вправе осуществлять: иностранные организации, осуществляющие лизинговую деятельность в Республике Беларусь

- 61. Лизинговую деятельность без включения в реестр вправе осуществлять: 4. Лизингополучатели – юридические лица и индивидуальные предприниматели

- 62. Объект лизинга Согласно ст. 637 ГК РБ : любые непотребляемые вещи, кроме земельных участков и других

- 63. Объектом лизинга не может быть имущество, используемое для личных (семейных) или бытовых нужд земельные участки, природные

- 64. Лизингополучатель Лизингодатель

- 65. Ресурсы лизинговой организации 1) Собственные ресурсы; 2) Банковские кредиты; 3) Самостоятельные заимствования через облигационные займы; 4)

- 66. Виды лизинговой деятельности финансовый лизинг - лизинг, при котором лизинговые платежи в течение срока лизинга продолжительностью

- 67. Виды лизинговой деятельности оперативный лизинг - лизинг, при котором лизинговые платежи в течение срока лизинга независимо

- 68. Виды лизинговой деятельности возвратный лизинг - финансовый или оперативный лизинг, при котором лизингополучатель в рамках одного

- 69. Виды лизинговой деятельности Международный лизинг - лизинг, при котором лизингодатель и лизингополучатель являются субъектами разных государств,

- 70. Формы лизинговых операций

- 71. По объему обслуживания лизингодателем в процессе эксплуатации имущества выделяют виды лизинга чистый лизинг (сухой лизинг), лизинг

- 72. Организация лизингового процесса — это разработанный лизинговой компанией единый механизм подготовки и осуществления лизинговых сделок, с

- 73. Структура лизинговой компании 1) отдел маркетинга. 2) отдел продаж (лизинга) юридическим и (или) физическим лицам. 3)

- 74. Договор лизинга – договор, согласно которому лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного

- 75. существенные условия лизингового договора: предмет лизинга указание на сторону договора, осуществляющую выбор предмета лизинга и продавца;

- 76. существенные условия лизингового договора: выкупная стоимость предмета лизинга, если условие о его выкупе предусмотрено условиями договора;

- 77. дополнительные условия лизингового договора: обязательства сторон по уплате налогов, связанных с объектом лизинга; сведения об условиях

- 78. Риски лизинговых операций кредитоспособность лизингополучателя; изменение ставок процента; изменение условий налогообложения; некачественное использования объекта, его порча;

- 79. этапы лизинговой сделки: Заполнение заявки на лизинг. Анализ финансового состояния клиента. Согласование и утверждение условий сделки.

- 80. этапы лизинговой сделки: Авансовый лизинговый платеж. Приобретение имущества, его поставка и прием. Страхование имущества. Осуществление лизинговых

- 81. Классификация лизинговых платежей компенсационные — платежи, осуществляемые производственной продукцией или другими товарами и услугами; денежные —

- 82. По методу начисления различают: фиксированные платежи — платежи, начисляемые периодически твердо установленными долями; минимальные платежи —

- 83. По периодичности внесения различают: периодические платежи — платежи, выплачиваемые по согласованному сторонами графику, определяющему периодичность и

- 84. По способу выплаты платежей подразделяют: платежи, вносимые равными долями; прогрессивные платежи — размер платежей увеличивается в

- 85. состав лизинговых платежей 1)вознаграждение (доход) лизингодателя. 2) суммы, полностью или частично возмещающие инвестиционные расходы лизингодателя: стоимость

- 86. В график лизинговых платежей отдельно указывают: возмещение стоимости предмета лизинга; лизинговая ставка, включающая вознаграждение (доход) лизингодателя

- 87. Лизинговые компании в Республике Беларусь и перспективы их развития Первая белорусская лизинговая компания была создана в

- 88. Динамика количества лизинговых организаций в Республике Беларусь

- 89. Структура лизинговых организаций Республики Беларусь в разрезе регионов на 01.01.2017 г., %

- 90. Ведущие лизинговые организации Промагролизинг АСБ Лизинг Райффайзен-Лизинг ПриватЛизинг. Доля на рынке 52,2%.

- 91. Динамика стоимости заключенных за год договоров лизинга в Республике Беларусь

- 92. Финансовый лизинг в 2018 г.

- 93. Все заключенные в 2018 г. договора лизинга приходится на финансовый лизинг.

- 94. Потребительский лизинг Указ Президента Республики Беларусь № 99 от 25 февраля 2014 г. «О регулировании лизинговой

- 95. Потребительский лизинг в 2018 году (иные предметы лизинга – бытовые товары)

- 97. Скачать презентацию

Инвестиционный меморандум

Инвестиционный меморандум Зарплатный проект с Альфа-банком

Зарплатный проект с Альфа-банком Финансовое планирование

Финансовое планирование Лекция № 2

Лекция № 2 Учет резервов - оценочных и условных обязательств отдельными некредитными финансовыми организациями. Глава 14

Учет резервов - оценочных и условных обязательств отдельными некредитными финансовыми организациями. Глава 14 Анализ использования оборотного капитала

Анализ использования оборотного капитала Қазақстанда салық жүйесіндегі алымдар мен жергілікті салықтардың орны мен ролі

Қазақстанда салық жүйесіндегі алымдар мен жергілікті салықтардың орны мен ролі Финансирование инновационного предпринимательства

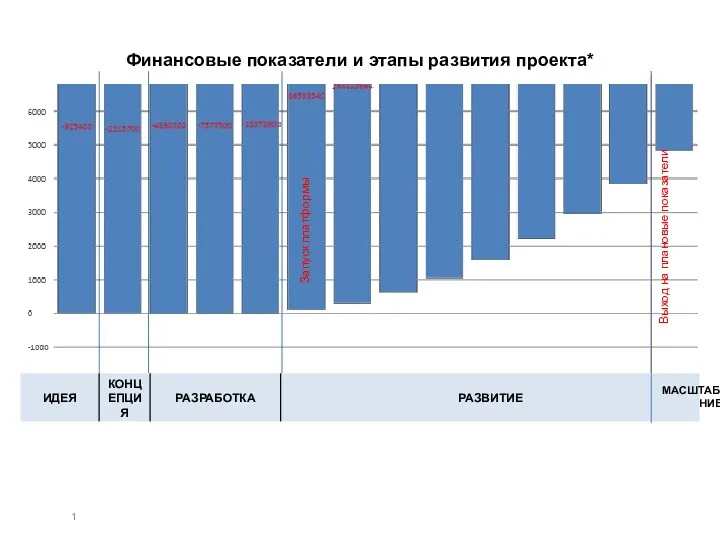

Финансирование инновационного предпринимательства Финансовые показатели и этапы развития проекта

Финансовые показатели и этапы развития проекта Мошенничество с банковскими картами

Мошенничество с банковскими картами Анализ показателей деловой активности организации

Анализ показателей деловой активности организации Business Math, Ninth Edition

Business Math, Ninth Edition Актуальные вопросы методологии бухгалтерского учета при переходе на федеральные стандарты в 2018 - 2019 годах

Актуальные вопросы методологии бухгалтерского учета при переходе на федеральные стандарты в 2018 - 2019 годах НДФЛ-2016. Внесение изменения в статью 218 части второй Налогового кодекса РФ

НДФЛ-2016. Внесение изменения в статью 218 части второй Налогового кодекса РФ Credit Suisse or Credit Suisse Group AG is the second largest banking group in Switzerland

Credit Suisse or Credit Suisse Group AG is the second largest banking group in Switzerland Порядок обеспечения денежным довольствием сотрудников ГПС МЧС России. (Тема 1.4)

Порядок обеспечения денежным довольствием сотрудников ГПС МЧС России. (Тема 1.4) Переоценка товаров и их потери

Переоценка товаров и их потери Ақша. Шығу тарихы

Ақша. Шығу тарихы Понятие инвестиций. Тема 1

Понятие инвестиций. Тема 1 Виртуальная и дополненная реальность

Виртуальная и дополненная реальность Суть іноземних інвестицій та іх класифікація

Суть іноземних інвестицій та іх класифікація Заработная плата

Заработная плата Финансовый аспект внешнего управления имуществом организации-должника

Финансовый аспект внешнего управления имуществом организации-должника Социальное страхование

Социальное страхование Предложение по накопительному страхованию жизни. Программы Забота о будущем: комфорт

Предложение по накопительному страхованию жизни. Программы Забота о будущем: комфорт Некоммерческие организации (НКО)

Некоммерческие организации (НКО) Анализ себестоимости продукции (товаров, услуг)

Анализ себестоимости продукции (товаров, услуг) Международная академия бизнеса. Международные стандарты финансовой отчётности

Международная академия бизнеса. Международные стандарты финансовой отчётности