Содержание

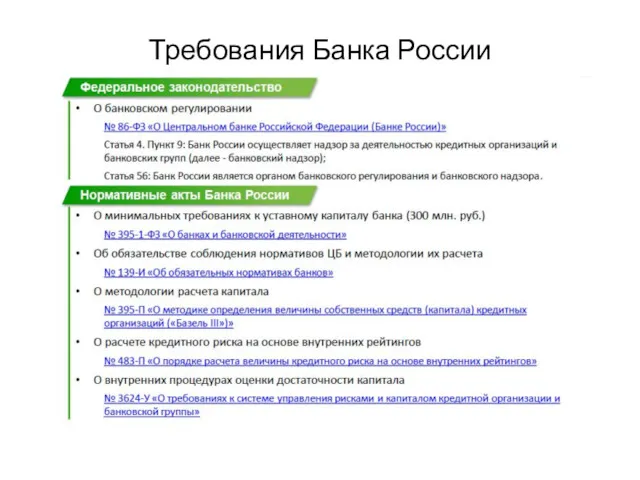

- 2. Требования Банка России

- 3. Под пруденциальными нормами деятельности понимаются установленные Банком России следующие положения: предельные величины рисков, принимаемых кредитными организациями;

- 4. Функции пруденциального регулирования банковской деятельности - Превентивная (минимизация рисковой деятельности банков); - Защитная (гарантия интересов вкладчиков);

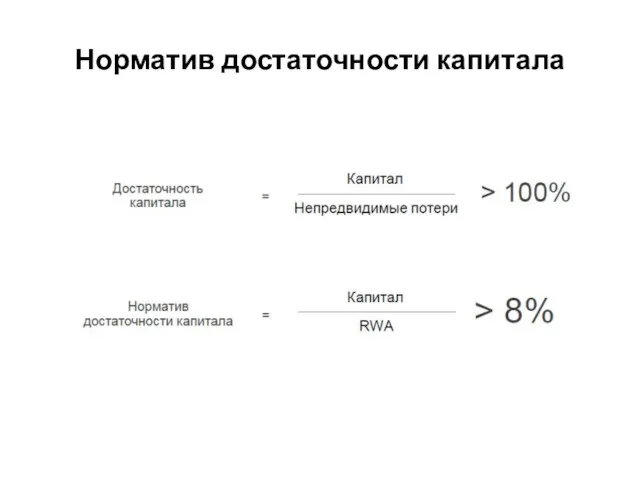

- 5. Достаточность капитала Капитала должно быть достаточно, чтобы абсорбировать потери

- 6. Базель: эволюция оценки банковских рисков

- 7. Норматив достаточности капитала

- 8. Задача управления достаточностью капитала – соблюдение трех требований одновременно

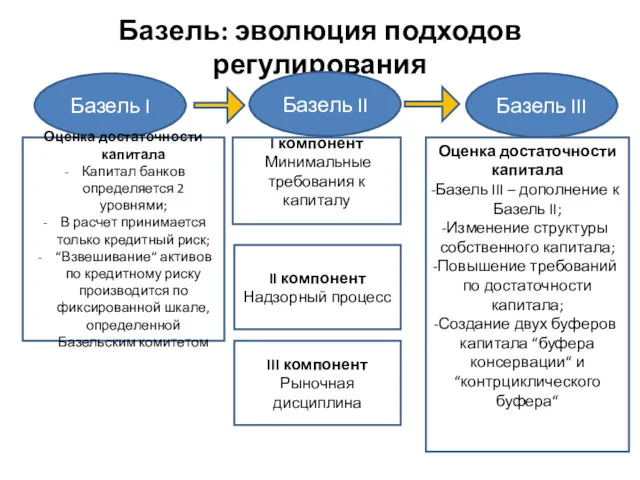

- 9. Базель: эволюция подходов регулирования Базель I Базель III Базель II Оценка достаточности капитала Капитал банков определяется

- 10. Пример: ужесточение лимитов согласно Базель III в России

- 11. Структура капитала и нормативы достаточности

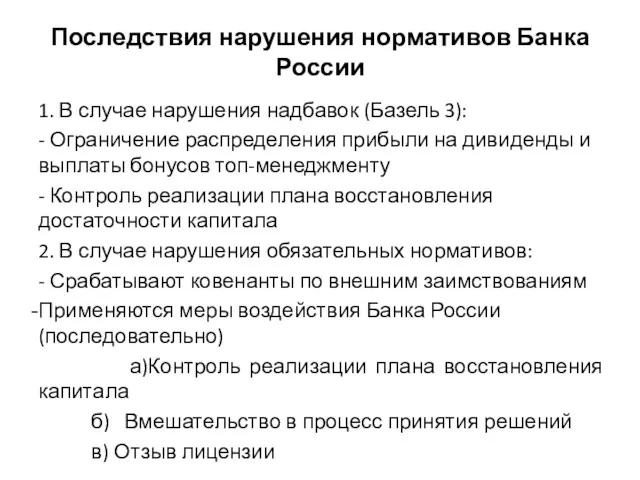

- 12. Последствия нарушения нормативов Банка России 1. В случае нарушения надбавок (Базель 3): - Ограничение распределения прибыли

- 13. Ключевые требования к источникам капитала

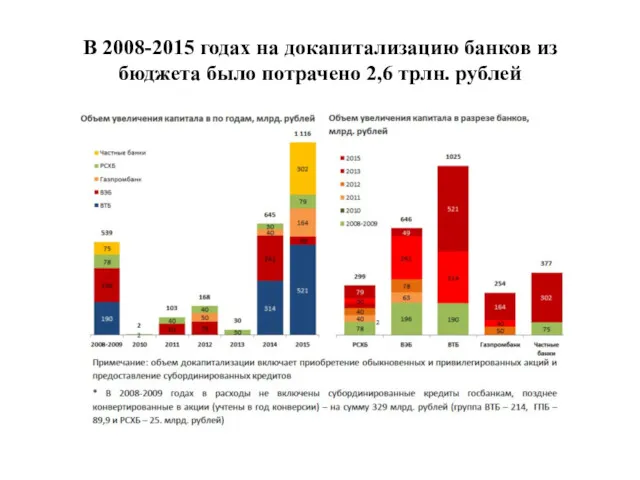

- 14. В 2008-2015 годах на докапитализацию банков из бюджета было потрачено 2,6 трлн. рублей

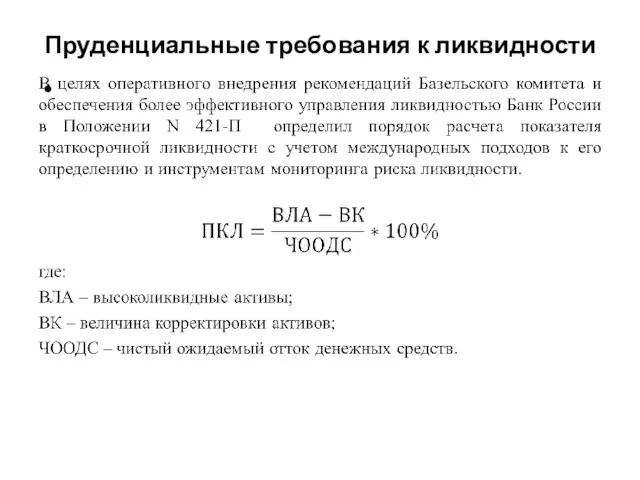

- 15. Пруденциальные требования к ликвидности

- 16. При проведении стресс-тестирования возможность включения активов в категорию высоколиквидных определяется на основе двух групп оценочных характеристик.

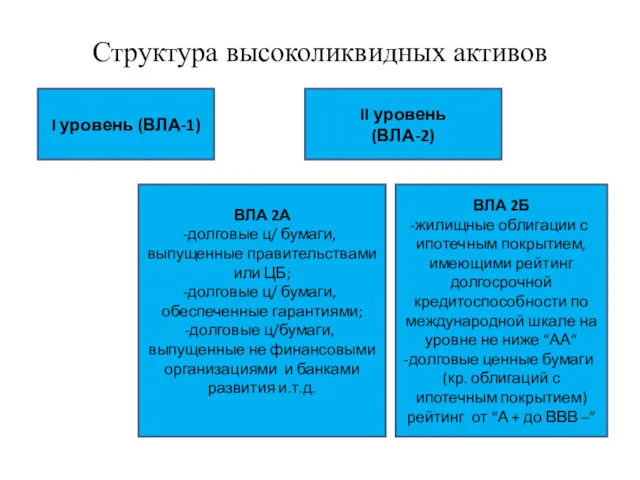

- 17. Структура высоколиквидных активов I уровень (ВЛА-1) II уровень (ВЛА-2) ВЛА 2А долговые ц/ бумаги, выпущенные правительствами

- 18. Целями введения НКЛ являются: - перевод банковской системы от экстенсивной к интенсивной модели развития; - перевод

- 19. Система банковского надзора в России. Правовая и нормативная база осуществления регулирования и надзора в России. Документарный

- 20. Система банковского надзора в РФ (с точки зрения субъектного состава) Государственный, со стороны надзорно-контрольных органов: Банка

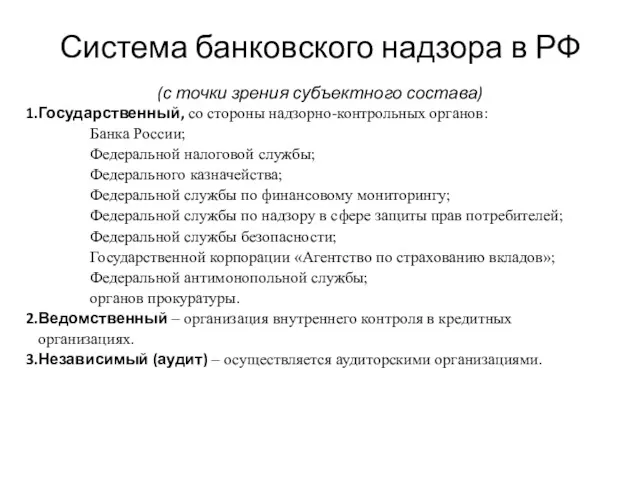

- 21. Структурные элементы банковского надзора Органы Система банковского надзора Органы банковского надзора Правовой базис банковского надзора Принципы

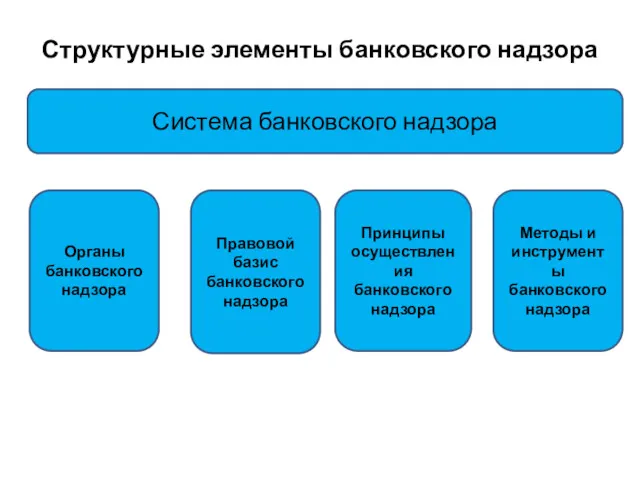

- 22. Система банковского надзора (в соответствии со стадиями функционирования КО) 1 регистрация и лицензирование; 2 дистанционный надзор;

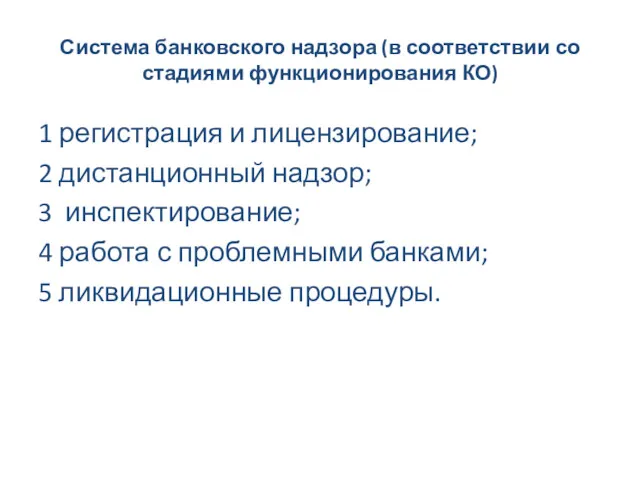

- 23. Структура органов банковского надзора Департамент банковского надзора Департамент лицензирования деятельности и финансового оздоровления КО Служба анализа

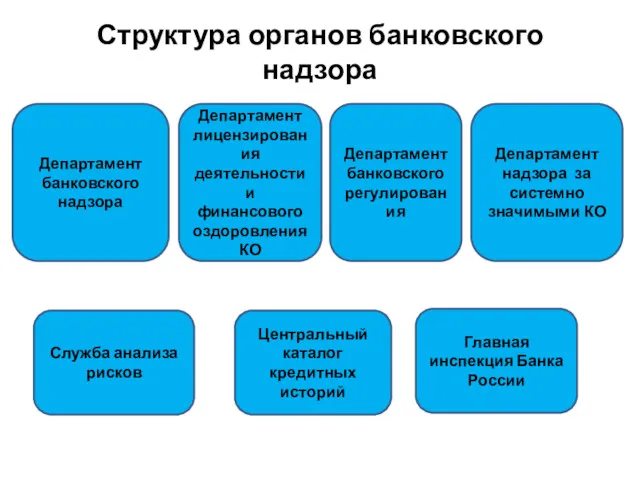

- 24. Структура комитета банковского надзора Председатель Комитета банковского надзора Департамент банковского надзора Заместители председателя Комитета банковского надзора

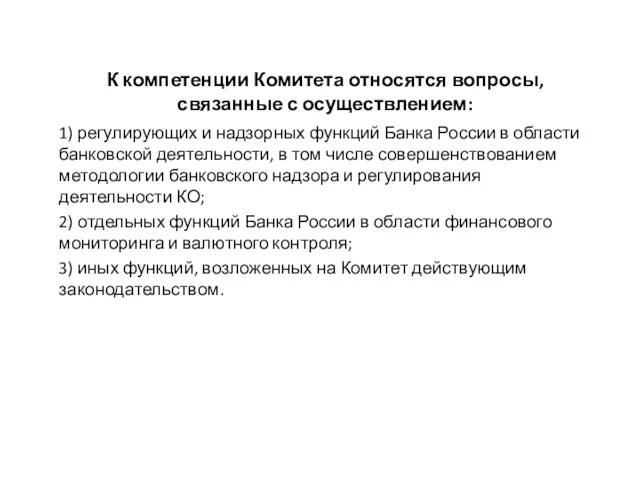

- 25. К компетенции Комитета относятся вопросы, связанные с осуществлением: 1) регулирующих и надзорных функций Банка России в

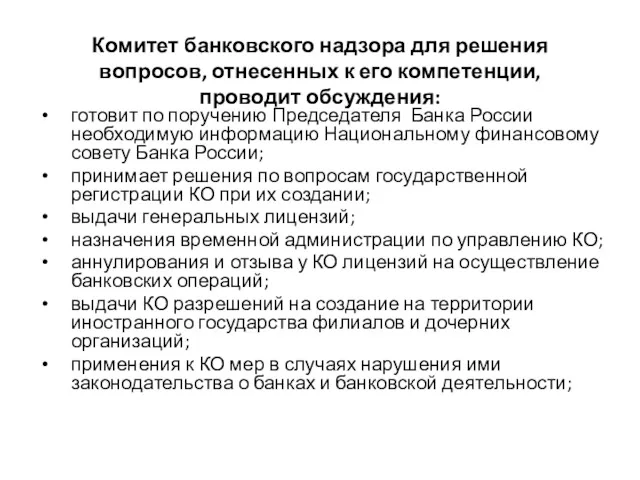

- 26. Комитет банковского надзора для решения вопросов, отнесенных к его компетенции, проводит обсуждения: готовит по поручению Председателя

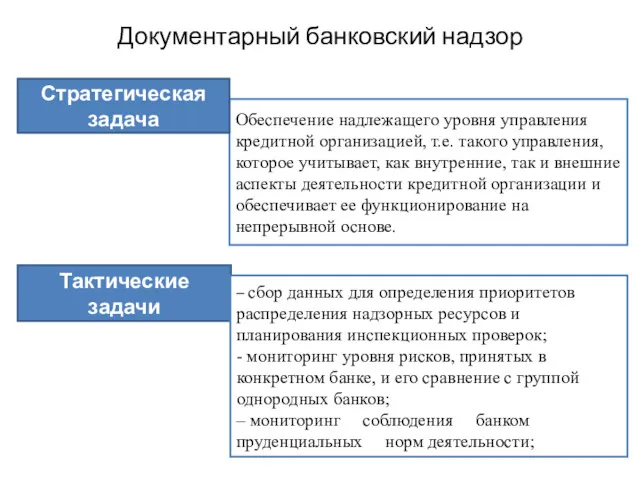

- 27. Документарный банковский надзор Обеспечение надлежащего уровня управления кредитной организацией, т.е. такого управления, которое учитывает, как внутренние,

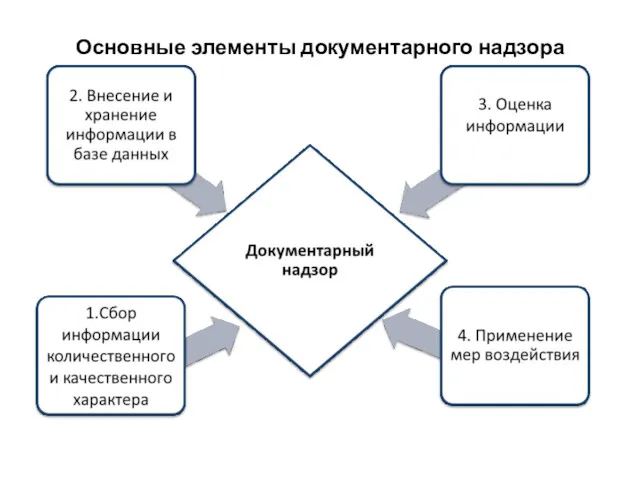

- 28. Основные элементы документарного надзора

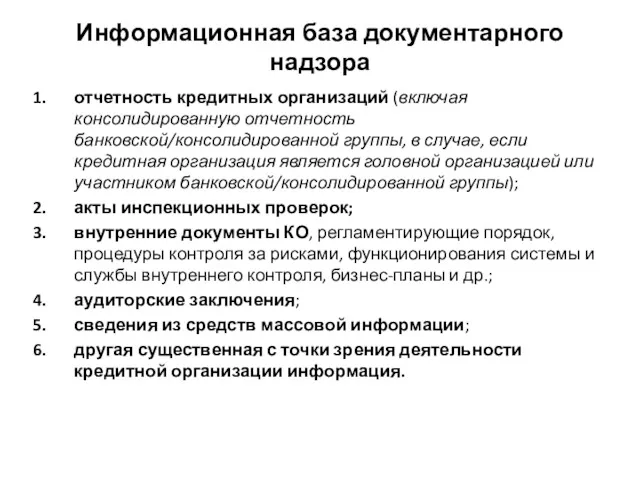

- 29. Информационная база документарного надзора отчетность кредитных организаций (включая консолидированную отчетность банковской/консолидированной группы, в случае, если кредитная

- 30. Формы отчетности (указание ЦБ РФ от 24.11.16. №4212-у) оборотная ведомость по счетам бухгалтерского учета кредитной организации

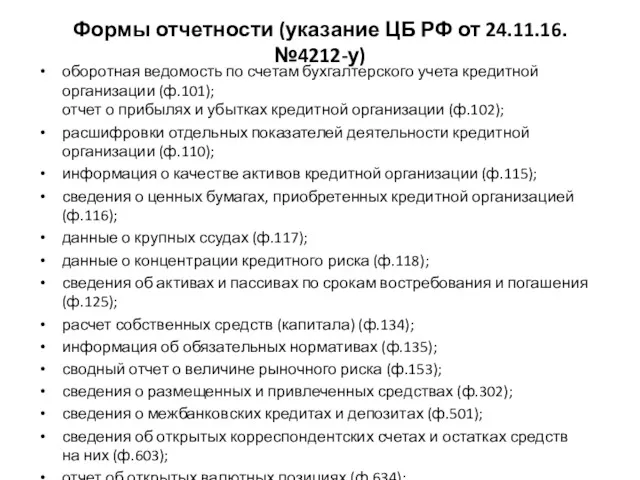

- 31. Надзор, основанный на количественных требованиях Надзор, основанный на требованиях качественного характера процедуры надзора за деятельностью банка

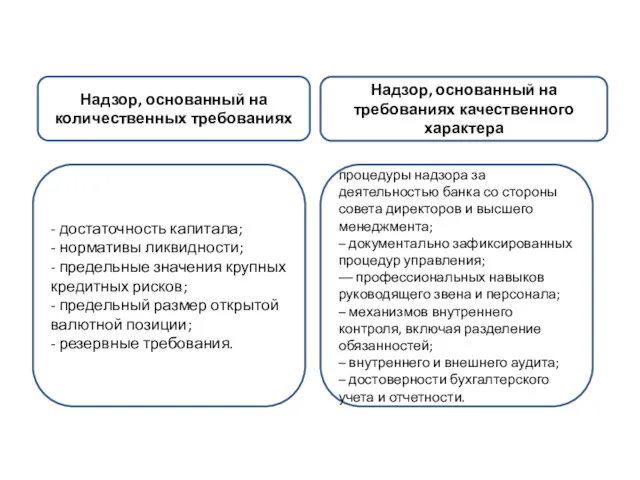

- 32. Оценка информации Простой подход – изучение и анализ показателей или коэффициентов бухгалтерского баланса, отчета о прибылях

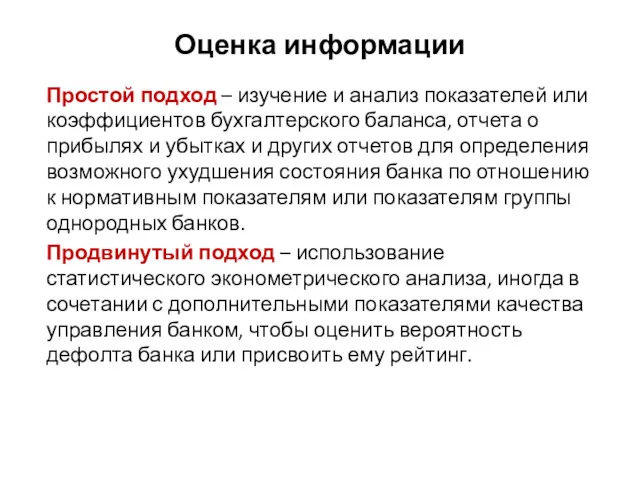

- 33. Модели документарного надзора

- 34. Требования к данным для использования эконометрических моделей: – наличие достаточного объема данных; – достоверность данных; –

- 35. CAMELS Большинство рейтинговых моделей строится на основе системы CAMEL. Пять составляющих этой модели следующие: Капитал и

- 36. Экономическое положение банков осуществляется по результатам оценок: (Указание Банка России от 30.04.2008 N 2005-У "Об оценке

- 37. Меры воздействия Предупредительные меры воздействия применяются при условии ответственного, конструктивного подхода органов управления, а в соответствующих

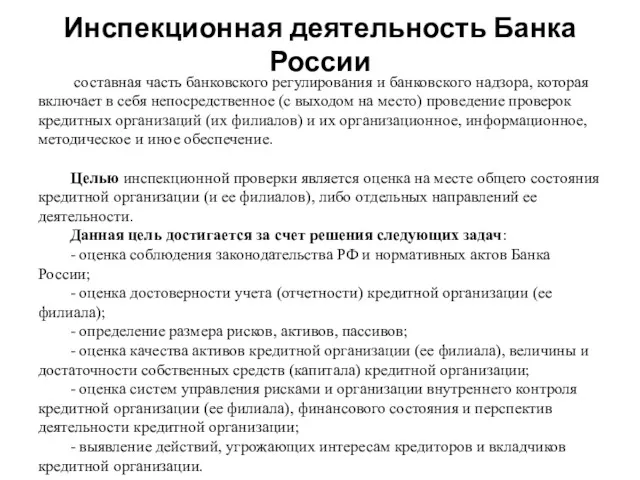

- 38. Инспекционная деятельность Банка России составная часть банковского регулирования и банковского надзора, которая включает в себя непосредственное

- 39. ИНСПЕКЦИОННАЯ ДЕЯТЕЛЬНОСТЬ БАНКА РОССИИ Федеральный закон «О Центральном банке Российской Федерации (Банке России)» (статья 73) Инструкция

- 40. Проведение проверок кредитных организаций (их филиалов) осуществляется уполномоченными представителями (служащими) Банка России: работниками инспекционных подразделений Банка

- 41. СтрукСтруктура и функции Главной инспекции кредитных организаций инспекции кредитных организаций Главная инспекция кредитных организаций Банка России

- 42. Виды и типы инспекционных проверок Комплексные проверки Тематические проверки Специализированные проверки Региональные проверки Межрегиональные проверки Плановые

- 43. Подготовка Сводного годового плана комплексных и тематических проверок комплексных и тематических проверок

- 45. Скачать презентацию

Финансовый менеджмент

Финансовый менеджмент Валовый доход и прибыль

Валовый доход и прибыль Предмет, содержание и задачи ревизии. Организация контрольно-ревизионной работы в России

Предмет, содержание и задачи ревизии. Организация контрольно-ревизионной работы в России Виды стипендий. Оcобенности назначения государственной социальной стипендии,

Виды стипендий. Оcобенности назначения государственной социальной стипендии, Бюджет для граждан города Курска

Бюджет для граждан города Курска Понятие кризиса и антикризисного управления

Понятие кризиса и антикризисного управления Бухгалтерский учет основных средств

Бухгалтерский учет основных средств Контрольно-кассовые машины

Контрольно-кассовые машины О мерах государственной поддержки малых форм хозяйствования

О мерах государственной поддержки малых форм хозяйствования Единая карта школьника. Проект по безналичной оплате питания и контролю ДОС в образовательных организациях

Единая карта школьника. Проект по безналичной оплате питания и контролю ДОС в образовательных организациях Қазақстан Республикасында лотерея. Лотереяны өткізу тәсіліне қарай екі түрі бар

Қазақстан Республикасында лотерея. Лотереяны өткізу тәсіліне қарай екі түрі бар Компания Прагматик

Компания Прагматик Организационно-экономические основы осуществления дистанционного и контактного надзора. Лекция 5

Организационно-экономические основы осуществления дистанционного и контактного надзора. Лекция 5 Договор личного страхования

Договор личного страхования Тікелей инвестиция

Тікелей инвестиция Внутренняя норма доходности (IRR)

Внутренняя норма доходности (IRR) Особенности формирования проекта бюджета города Москвы на 2018 год и плановый период 2019 и 2020 годов

Особенности формирования проекта бюджета города Москвы на 2018 год и плановый период 2019 и 2020 годов Возврат день в день розница. Карта

Возврат день в день розница. Карта Методика обучения финансовой грамотности: общие подходы, инструменты и возможности их использования

Методика обучения финансовой грамотности: общие подходы, инструменты и возможности их использования Англо-американская система бухгалтерского учета

Англо-американская система бухгалтерского учета Цифровая финансовая грамотность для людей серебряного возраста

Цифровая финансовая грамотность для людей серебряного возраста Бюджет для граждан. Об исполнении бюджета 2018

Бюджет для граждан. Об исполнении бюджета 2018 Bank of England

Bank of England Инвестиционные налоговые вычеты НДФЛ

Инвестиционные налоговые вычеты НДФЛ Актуальные вопросы методологии бухгалтерского учета для государственных финансов в 2017 - 2020 годах

Актуальные вопросы методологии бухгалтерского учета для государственных финансов в 2017 - 2020 годах ЗАО Минский Транзитный Банк

ЗАО Минский Транзитный Банк Обучение проекту Почта Банк. Правила участия в тренинге

Обучение проекту Почта Банк. Правила участия в тренинге Финансы домашних хозяйств

Финансы домашних хозяйств