Содержание

- 2. Экономические экспертизы К ним относятся все виды анализа, связанные со стоимостной (денежной) оценкой факторов влияния. Это

- 3. Главная задача экономической экспертизы Определение стоимостного эквивалента объекта недвижимости и анализ факторов, влияющих на стоимость Выделяются

- 4. Задачи экономической экспертизы оценка эффективности инвестиций; бюджетирование проекта и операционной деятельности собственника недвижимости; бизнес-планирование; оценка недвижимости

- 5. Основные модели инвестирования в недвижимость; предпринимательская; арендная; продажи; концессионная; кооперативная; смешанная; социальная.

- 6. Эффективность проекта Это мера соответствия проекта целям и интересам его участников. Эффективность – категория относительная, т.е.

- 7. Принципы и подходы к оценке эффективности проектов Отбираются на практике на основе анализа опыта и реализованных

- 8. Последовательность оценки эффективности

- 9. Оценка коммерческой эффективности проекта в целом Это интегральная оценка проекта, выявляющая финансовые последствия его реализации и

- 10. Структура исходных данных сведения о проекте и его участниках (цель проекта; описание производства и технологий; условия

- 11. Денежный поток проекта Денежные поступления от проекта – это распределенные во времени денежные поступления и платежи,

- 12. Денежные потоки отдельных видов деятельности денежный поток от инвестиционной деятельности, который учитывает все доходы и расходы

- 13. Определение коэффициента дисконтирования Основным экономическим нормативом дисконтирования является норма дисконта ( ), рассчитываемая в процентах в

- 14. Анализ рисков по проекту Подсчет риска по каждой группе простых рисков производится по формуле: , где

- 15. Основные показатели для расчета эффективности проекта чистый доход (ЧД); чистый дисконтированный доход (ЧДД) внутренняя норма доходности

- 16. Чистый доход Чистый доход (ЧД, NV – Net Value; NI – Net Income) – это накопленный

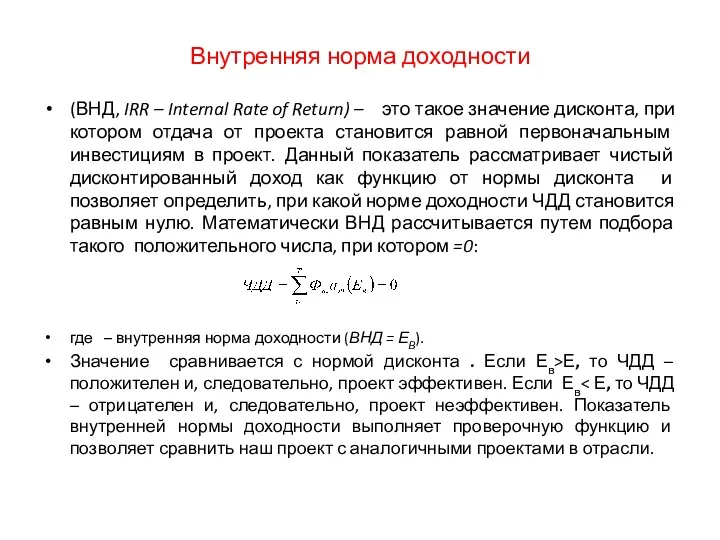

- 17. Внутренняя норма доходности (ВНД, IRR – Internal Rate of Return) – это такое значение дисконта, при

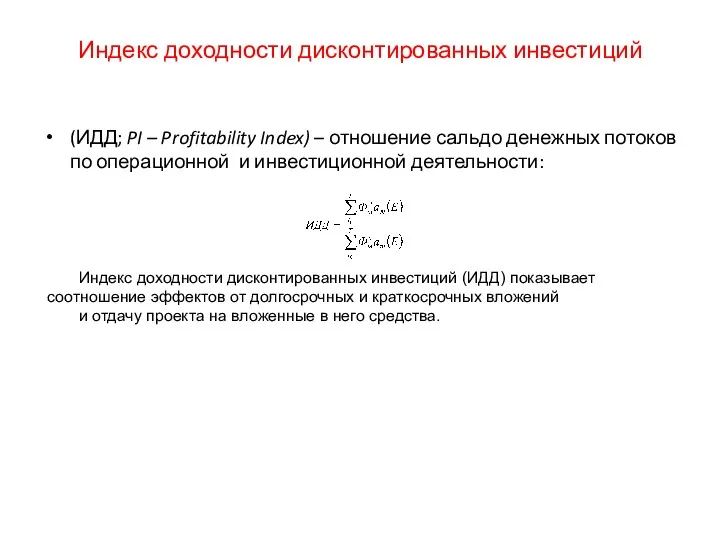

- 18. Индекс доходности дисконтированных инвестиций (ИДД; PI – Profitability Index) – отношение сальдо денежных потоков по операционной

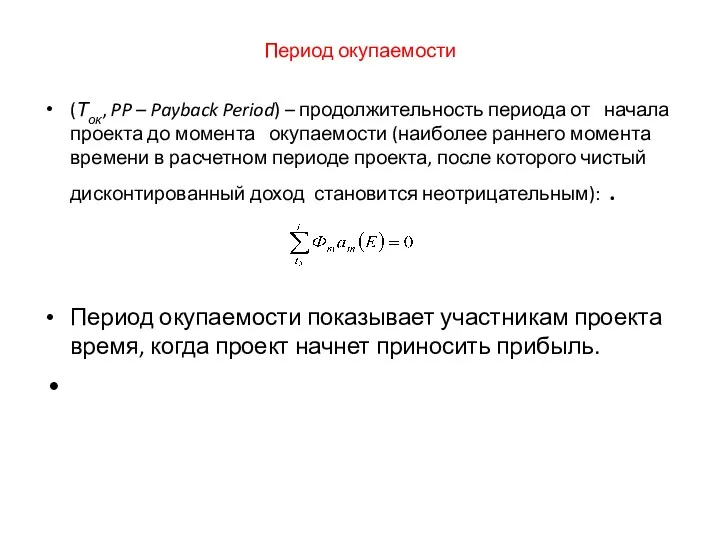

- 19. Период окупаемости (Ток, PP – Payback Period) – продолжительность периода от начала проекта до момента окупаемости

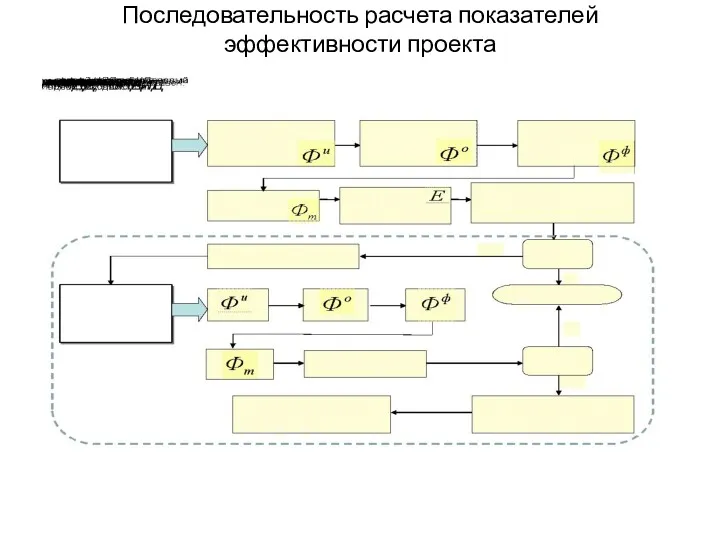

- 20. Последовательность расчета показателей эффективности проекта

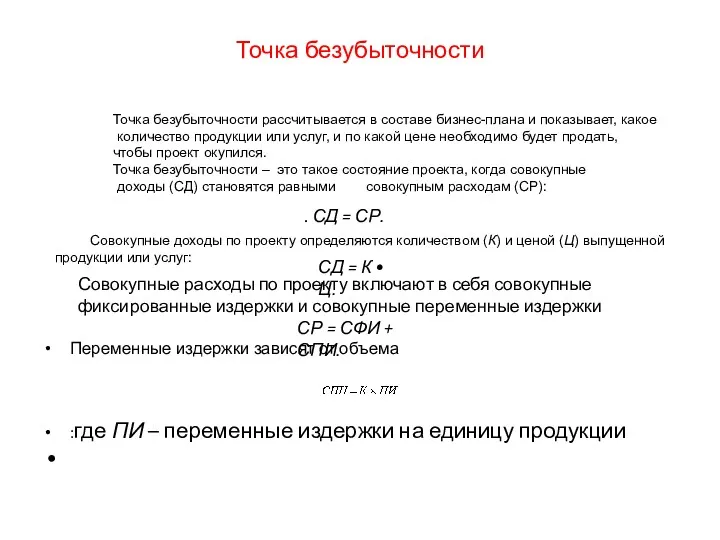

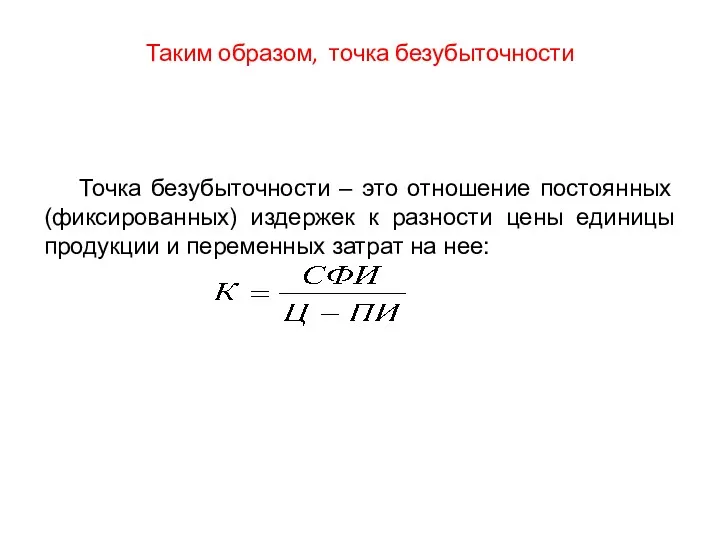

- 21. Точка безубыточности Переменные издержки зависят от объема :где ПИ – переменные издержки на единицу продукции Точка

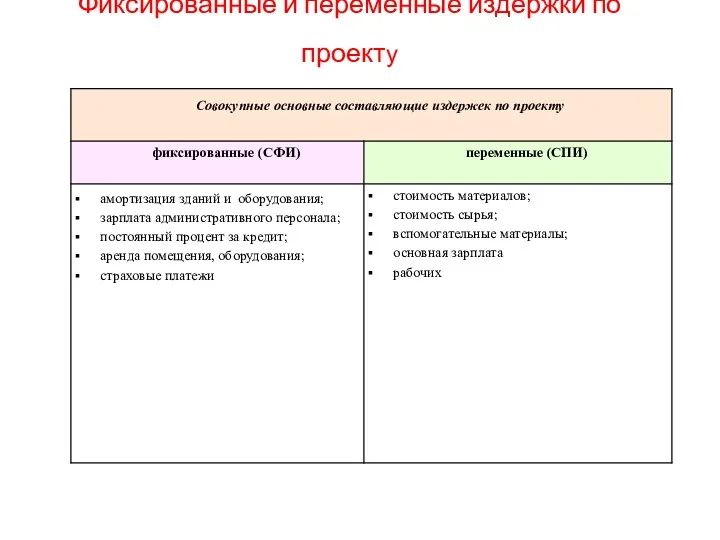

- 22. Фиксированные и переменные издержки по проекту

- 23. Таким образом, точка безубыточности Точка безубыточности – это отношение постоянных (фиксированных) издержек к разности цены единицы

- 25. Скачать презентацию

Стандарти державного фінансового аудиту

Стандарти державного фінансового аудиту Мотивация и стимулирование труда персонала

Мотивация и стимулирование труда персонала Банки. Страхование, 8 класс

Банки. Страхование, 8 класс Прибыль и рентабельность

Прибыль и рентабельность Supply and demand botanov

Supply and demand botanov Экономическая эффективность использования оборотных средств ОАО Пермский завод Машиностроитель

Экономическая эффективность использования оборотных средств ОАО Пермский завод Машиностроитель Программа накопительного страхования жизни Семья Престиж

Программа накопительного страхования жизни Семья Престиж Отчет главы Сосьвинского городского округа

Отчет главы Сосьвинского городского округа Тест по теме: Рынки факторов производства

Тест по теме: Рынки факторов производства ЗПП АО Альфа-Банк Ultra. Зарплатный проект

ЗПП АО Альфа-Банк Ultra. Зарплатный проект Основы продаж. Технический и графический анализ

Основы продаж. Технический и графический анализ ехнический анализ финансовых рынков

ехнический анализ финансовых рынков Ценовая политика. Тема 6

Ценовая политика. Тема 6 Электронный бюджет

Электронный бюджет Тау самал'' тұрғын үй кешенінің электрэнергетикасы шығынын төмендетуді есептеу мен саралау

Тау самал'' тұрғын үй кешенінің электрэнергетикасы шығынын төмендетуді есептеу мен саралау Компьютерный анализ. Осцилляторы. Контртрендовые индикаторы

Компьютерный анализ. Осцилляторы. Контртрендовые индикаторы Понятие и принципы инвестиционной деятельности

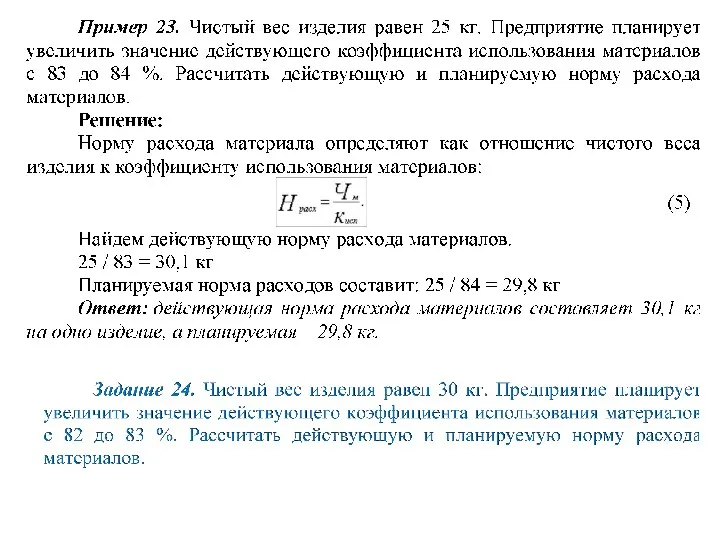

Понятие и принципы инвестиционной деятельности Практикум. Запас материальных ресурсов

Практикум. Запас материальных ресурсов Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года

Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года Міжнародні фінансово-кредитні установи та їх співробітництво з Україною

Міжнародні фінансово-кредитні установи та їх співробітництво з Україною Сметы в НКО. Составление смет к заявке на грант и субсидию. Финансовые отчеты в Фонд Президентских Грантов

Сметы в НКО. Составление смет к заявке на грант и субсидию. Финансовые отчеты в Фонд Президентских Грантов История становления и развития принципов налогообложения

История становления и развития принципов налогообложения Применение методов DCF

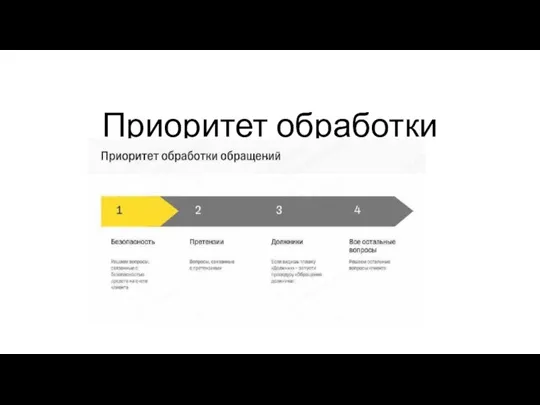

Применение методов DCF Приоритет обработки

Приоритет обработки Салық ұғымымен салық жүйесі ұғымы тығыз байланысты

Салық ұғымымен салық жүйесі ұғымы тығыз байланысты Заемщики. Отношения кредитор - заемщик

Заемщики. Отношения кредитор - заемщик Стоимостная оценка облигаций

Стоимостная оценка облигаций Инструменты повышения прозрачности бюджетной политики. Место России в рейтинге открытости бюджета

Инструменты повышения прозрачности бюджетной политики. Место России в рейтинге открытости бюджета