Содержание

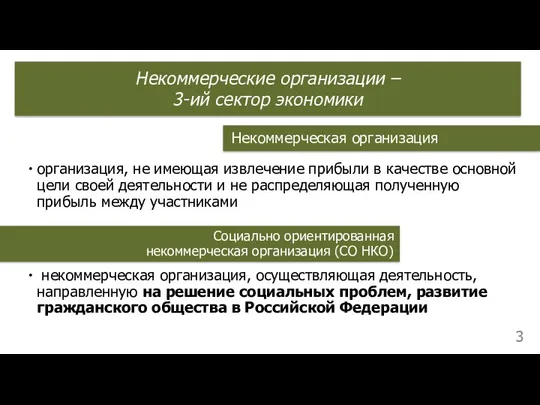

- 2. Некоммерческая организация организация, не имеющая извлечение прибыли в качестве основной цели своей деятельности и не распределяющая

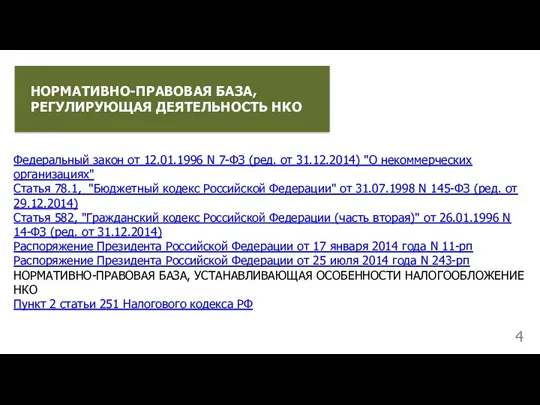

- 3. Федеральный закон от 12.01.1996 N 7-ФЗ (ред. от 31.12.2014) "О некоммерческих организациях" Статья 78.1, "Бюджетный кодекс

- 4. Налоговый кодекс РФ гласит, что любые некоммерческие организации должны точно так же предоставлять налоговые декларации с

- 5. При регистрации некоммерческой организации, а иногда и в процессе её деятельности, часто возникает вопрос о выборе

- 6. Организация (в том числе некоммерческая) имеет право перейти на Упрощенную систему налогообложения, если: доходы организации по

- 7. При этом организация уплачивает единый налог, взимаемый в связи с применением Упрощенной системы налогообложения: а) при

- 8. Важно помнить, что полученные некоммерческими организациями ЦЕЛЕВЫЕ ПОСТУПЛЕНИЯ, использованные по назначению в соответствии с частью 2

- 9. В статье 41 Налогового кодекса РФ закреплено, что доходом может являться только экономическая выгода, получаемая НКО

- 10. Стоит отметить, что любые расходы могут производиться только в рамках той деятельности, которая имеет своей целью

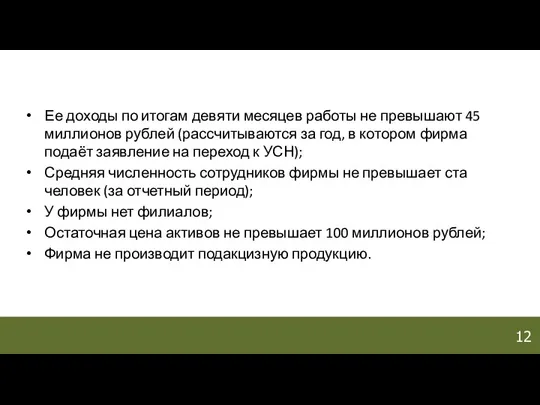

- 11. Ее доходы по итогам девяти месяцев работы не превышают 45 миллионов рублей (рассчитываются за год, в

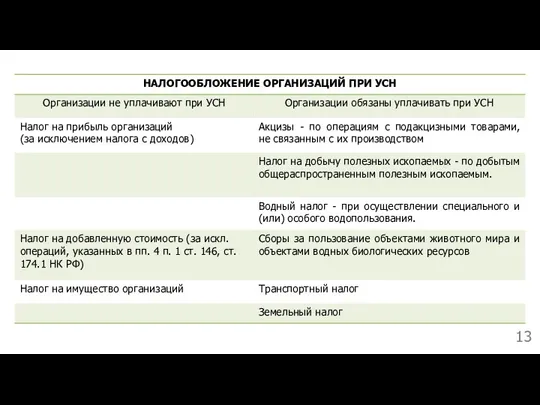

- 12. 13

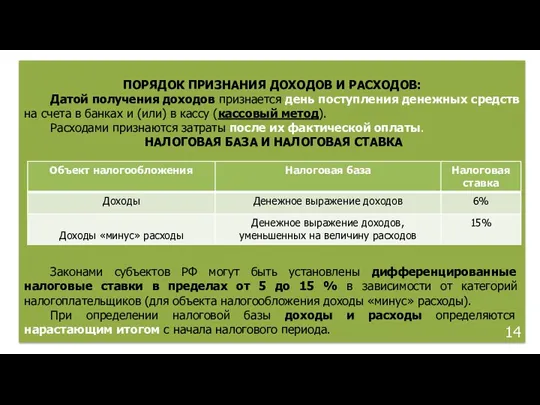

- 13. ПОРЯДОК ПРИЗНАНИЯ ДОХОДОВ И РАСХОДОВ: Датой получения доходов признается день поступления денежных средств на счета в

- 14. Налоговым кодексом РФ при определении базы по налогу на прибыль организаций не учитываются целевые поступления на

- 15. Следовательно, полученные средства не включаются в налоговую базу при применении УСН. В аналогичном порядке не подлежат

- 16. Основным условием применения положений п. 2 ст. 251 НК РФ является соблюдение их целевого назначения и

- 17. В деятельности НКО свободные остатки средств, полученных от вступительных и членских взносов, иных видов целевого финансирования

- 18. Поскольку при размещении свободных остатков средств в виде процентных займов конечные цели их использования не могут

- 19. Конечное использование средств по целевому назначению является основным критерием отнесения к основной, уставной деятельности некоммерческой организации

- 20. По мнению Минфина России, в качестве критериев отнесения деятельности по размещению временно свободных остатков целевых средств,

- 21. 2) НКО должна представить документальное обоснование принимаемых решений о размещении временно свободных остатков целевых средств в

- 22. В случае получения дохода от временного размещения целевых средств, не относящихся к целевому капиталу, и получения

- 23. Особенности определения расходов для целей налогообложения НКО, осуществляющая наряду с некоммерческой уставной деятельностью коммерческую, вправе уменьшить

- 24. У налогоплательщика-ссудодателя предоставление имущества в безвозмездное пользование не приводит к образованию дохода, учитываемого при определении налоговой

- 25. Упрощенные способы ведения бухгалтерского учета (упрощенный бухгалтерский учет), включая упрощенную бухгалтерскую (финансовую) отчетность, вправе применять следующие

- 26. Организация бухгалтерского учета в упрощенной форме Возможность ведения бухгалтерского учета в упрощенной форме необходимо закрепить в

- 27. 1.Простая форма бухгалтерского учета. Ее сущность заключается в том, что регистрация первичной документации, распределение сумм совершенных

- 28. 2.Форма бухучета с использованием регистров бухучета имущества МП. Эта форма рекомендуется малым предприятиям, имеющем на балансе

- 29. 3. Упрощенная форма при использовании кассового метода учета. При принятии решения малым предприятием при учете доходов

- 31. Скачать презентацию

Financial Economy

Financial Economy Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета

Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета Отделение Пенсионного фонда Российской Федерации по Республике Татарстан. Личный кабинет гражданина

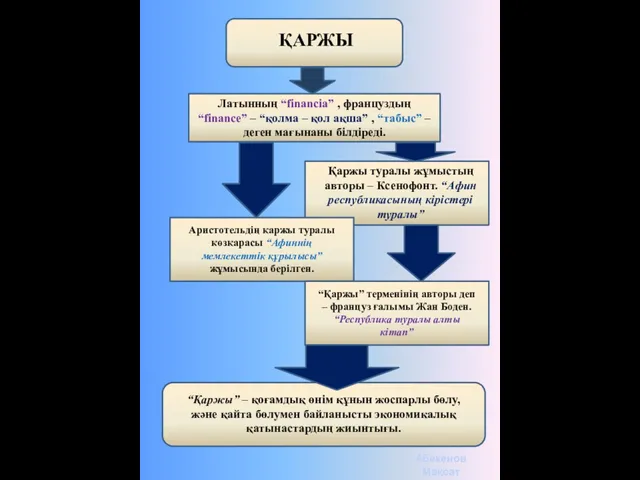

Отделение Пенсионного фонда Российской Федерации по Республике Татарстан. Личный кабинет гражданина Қаржы. Қаржының тұжырымдамасы

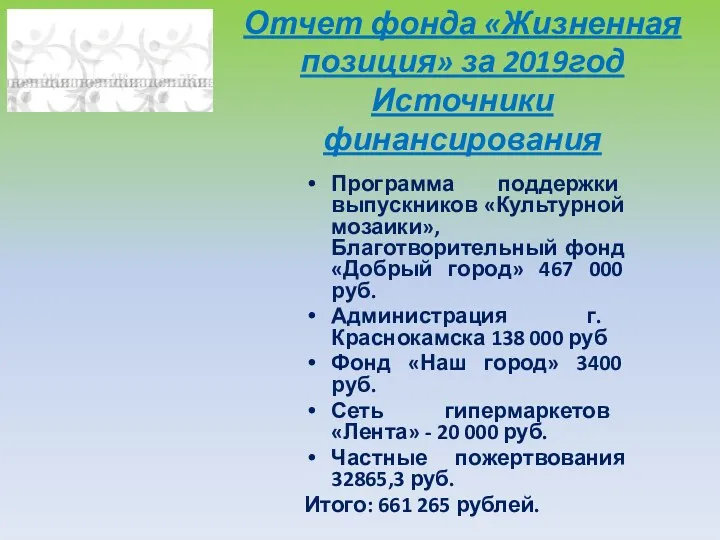

Қаржы. Қаржының тұжырымдамасы Отчет фонда Жизненная позиция за 2019год. Источники финансирования

Отчет фонда Жизненная позиция за 2019год. Источники финансирования История Российского рубля

История Российского рубля Финансирование инвестиционных проектов

Финансирование инвестиционных проектов Венчурный рынок и поддержка стартапа

Венчурный рынок и поддержка стартапа Финансовая политика государства

Финансовая политика государства Учебная программа МАРС краткое сописание

Учебная программа МАРС краткое сописание Оценка ликвидационной стоимости предприятия

Оценка ликвидационной стоимости предприятия Кредитный портфель коммерческого банка

Кредитный портфель коммерческого банка Проект ДМС макрорегион Москва. Виды страховых программ

Проект ДМС макрорегион Москва. Виды страховых программ Сущность и формы кредита

Сущность и формы кредита Introduction to business. Financial Statements, Cash Flow

Introduction to business. Financial Statements, Cash Flow Учет расчетов с покупателями и заказчиками. Анализ дебиторской и кредиторской задолженности на примере ООО ЧОП Далекс

Учет расчетов с покупателями и заказчиками. Анализ дебиторской и кредиторской задолженности на примере ООО ЧОП Далекс Международные прямые инвестиции

Международные прямые инвестиции Инструменты и методы бережливого производства

Инструменты и методы бережливого производства Порядок расчетов с работниками организации за неотработанное время на материалах организации

Порядок расчетов с работниками организации за неотработанное время на материалах организации Государственные и муниципальные финансы

Государственные и муниципальные финансы Оценка кредитоспособности клиентов коммерческого банка (ОАО Морской Банк)

Оценка кредитоспособности клиентов коммерческого банка (ОАО Морской Банк) Вклады. Цифровой турнир по финансовой грамотности

Вклады. Цифровой турнир по финансовой грамотности Рабочая тетрадь Welcome

Рабочая тетрадь Welcome Содействие занятости лиц, отбывших наказание и освободившихся из мест лишения свободы. Финансовая поддержка работодателей

Содействие занятости лиц, отбывших наказание и освободившихся из мест лишения свободы. Финансовая поддержка работодателей Оценка кредитоспособности заемщика (на примере ООО 162 КЖИ)

Оценка кредитоспособности заемщика (на примере ООО 162 КЖИ) ЕАС ОПС. Курс обучения – Коммерческие услуги

ЕАС ОПС. Курс обучения – Коммерческие услуги Финансовое планирование на предприятии. Антикризисное управление финансами организаций

Финансовое планирование на предприятии. Антикризисное управление финансами организаций Операции коммерческого банка с пластиковыми картами и их роль в обеспечении комплексного обслуживания клиентов

Операции коммерческого банка с пластиковыми картами и их роль в обеспечении комплексного обслуживания клиентов