Содержание

- 2. Снижение размерности пространства признаков Зачем? наглядно представить исходные данные упростить исследуемую модель снизить объемы хранимой информации

- 3. Легко снизить пространство при: Дублировании информации (сильно взаимосвязанные показатели) – исключаем из рассмотрения Наличии неинформативных переменных

- 4. Два способа снижения размерности 1 способ (удаляем неинформативные из исходного перечня данных) Без видоизменения пространства исходных

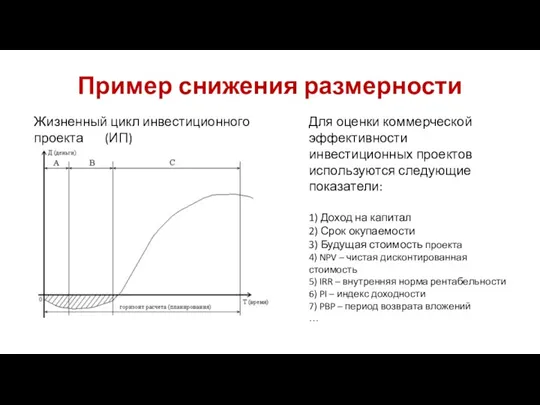

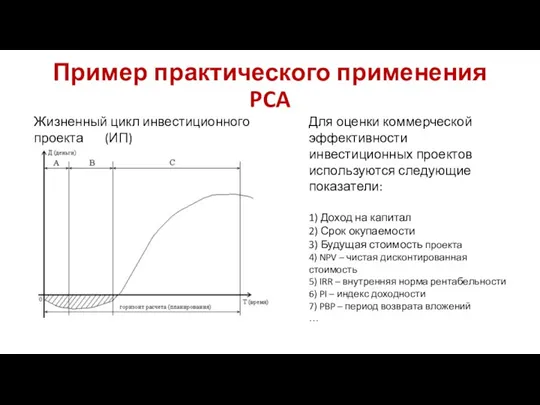

- 5. Пример снижения размерности Для оценки коммерческой эффективности инвестиционных проектов используются следующие показатели: 1) Доход на капитал

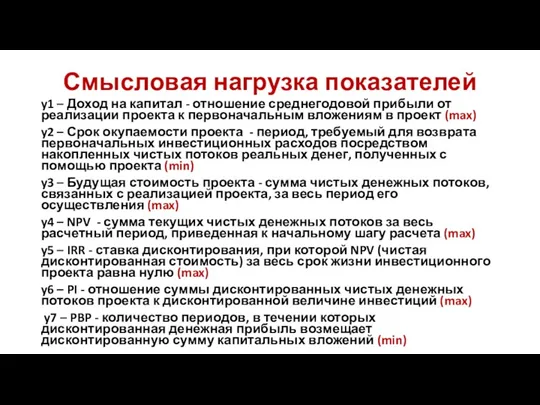

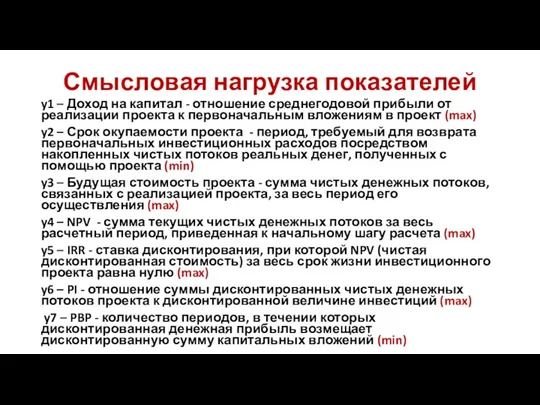

- 6. Смысловая нагрузка показателей y1 – Доход на капитал - отношение среднегодовой прибыли от реализации проекта к

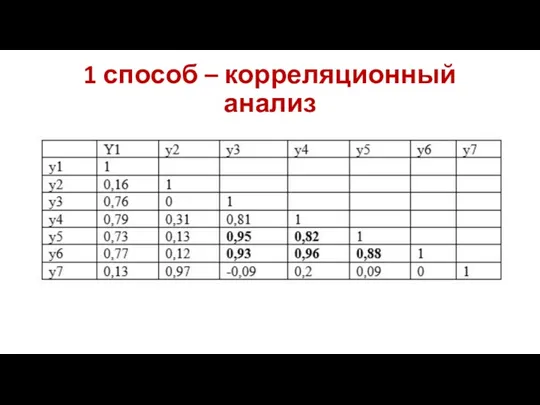

- 7. 1 способ – корреляционный анализ

- 8. 1 способ – корреляционный анализ

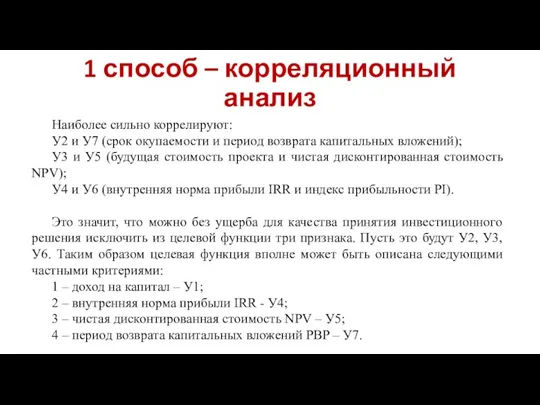

- 9. 1 способ – корреляционный анализ Наиболее сильно коррелируют: У2 и У7 (срок окупаемости и период возврата

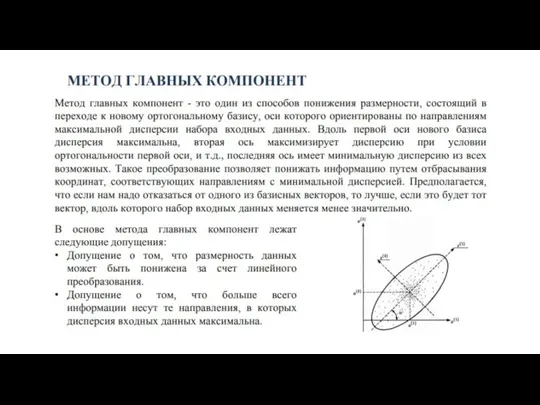

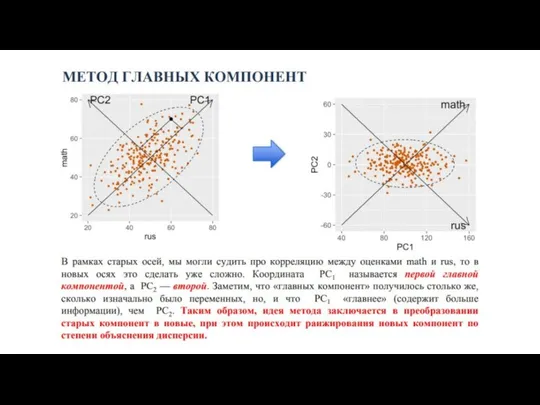

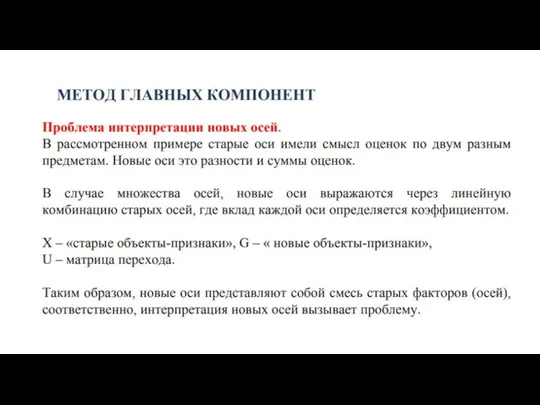

- 10. Для углубленного исследования признакового пространства применяется Метод главных компонент – PCA – это 2 способ снижения

- 20. Пример практического применения PCA Для оценки коммерческой эффективности инвестиционных проектов используются следующие показатели: 1) Доход на

- 21. Смысловая нагрузка показателей y1 – Доход на капитал - отношение среднегодовой прибыли от реализации проекта к

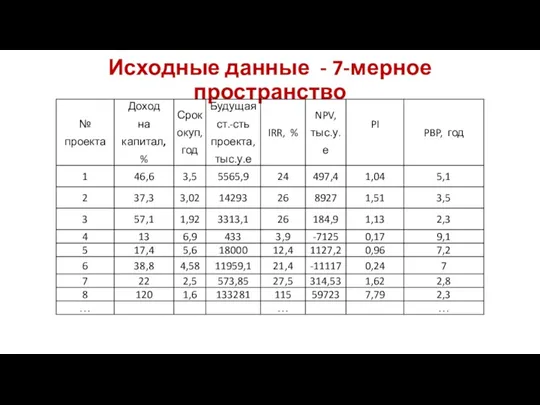

- 22. Исходные данные - 7-мерное пространство

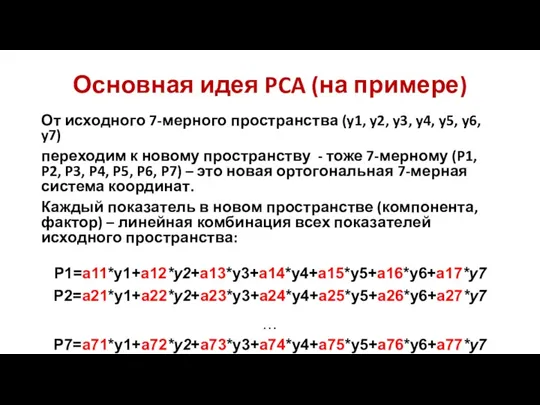

- 23. Основная идея PCA (на примере) От исходного 7-мерного пространства (y1, y2, y3, y4, y5, y6, y7)

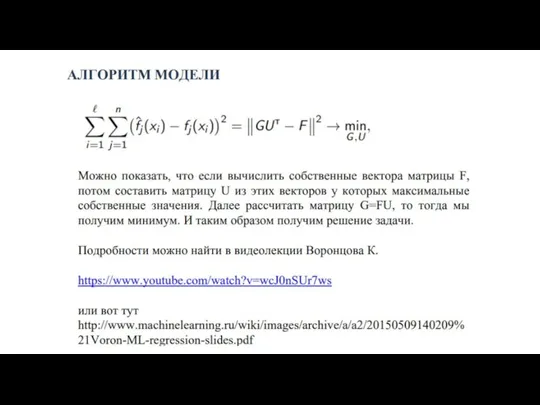

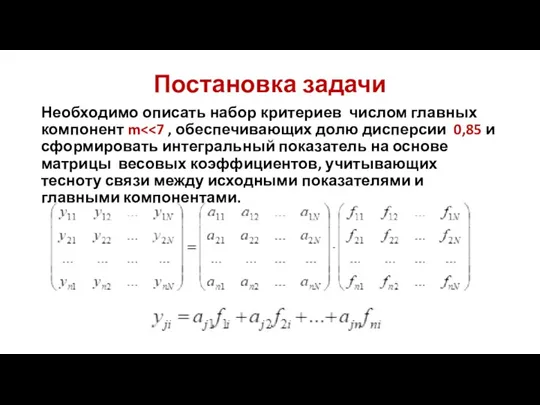

- 24. Постановка задачи Необходимо описать набор критериев числом главных компонент m

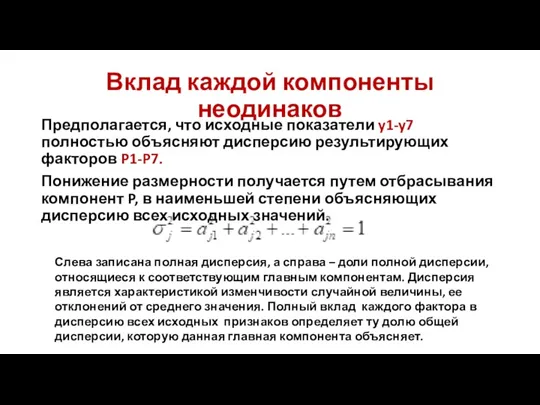

- 25. Вклад каждой компоненты неодинаков Предполагается, что исходные показатели y1-y7 полностью объясняют дисперсию результирующих факторов P1-P7. Понижение

- 26. Вклад каждой компоненты неодинаков

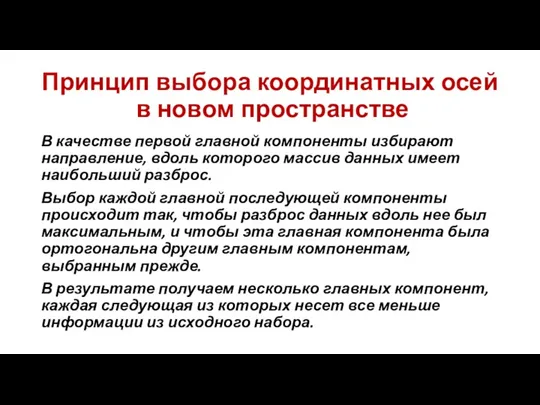

- 27. Принцип выбора координатных осей в новом пространстве В качестве первой главной компоненты избирают направление, вдоль которого

- 28. В качестве первой главной компоненты нужно выбрать такую координату, чтобы соответствующая координатная ось была направлена вдоль

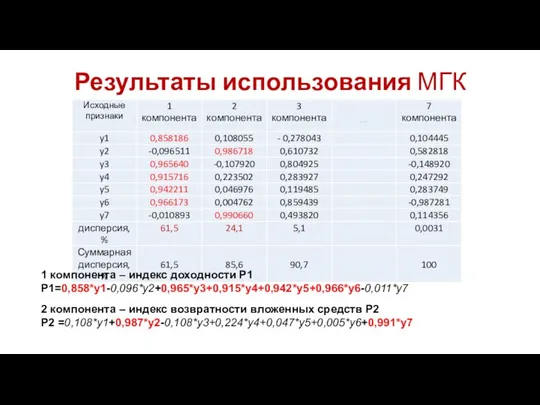

- 29. Результаты использования МГК 1 компонента – индекс доходности Р1 Р1=0,858*y1-0,096*y2+0,965*y3+0,915*y4+0,942*y5+0,966*y6-0,011*y7 2 компонента – индекс возвратности вложенных

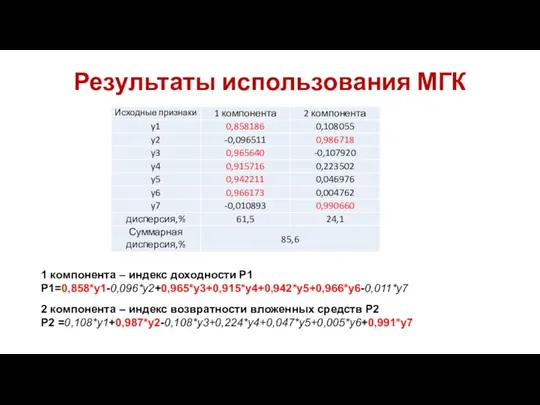

- 30. Результаты использования МГК 1 компонента – индекс доходности Р1 Р1=0,858*y1-0,096*y2+0,965*y3+0,915*y4+0,942*y5+0,966*y6-0,011*y7 2 компонента – индекс возвратности вложенных

- 31. Таким образом, исходное 7-мерное пространство y1-y7 может быть сведено к 2-мерному ортогональному пространству главных компонент P1-P2

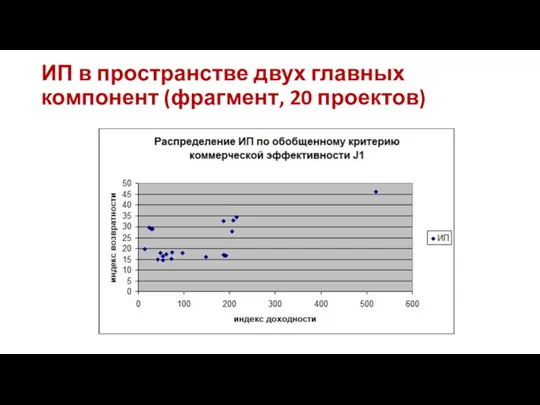

- 32. ИП в пространстве двух главных компонент (фрагмент, 20 проектов)

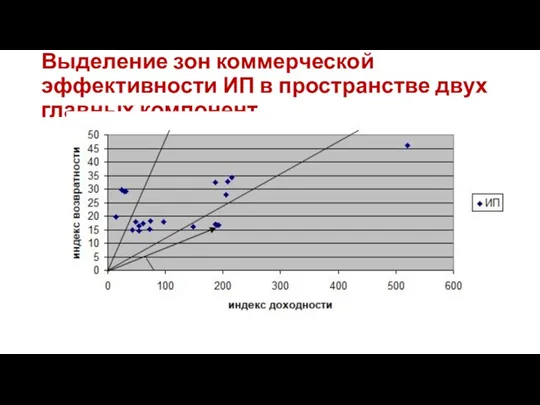

- 33. Выделение зон коммерческой эффективности ИП в пространстве двух главных компонент

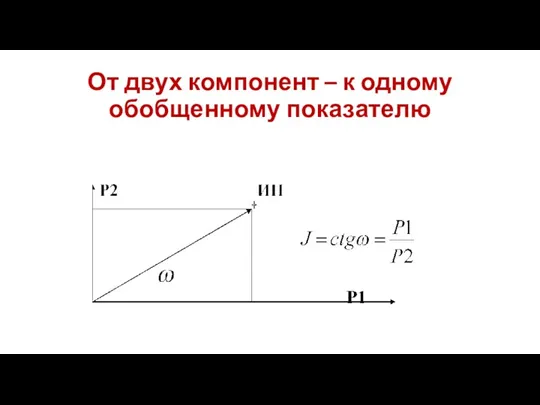

- 34. От двух компонент – к одному обобщенному показателю

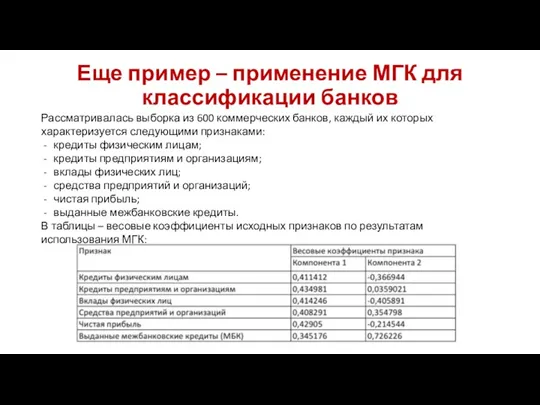

- 35. Еще пример – применение МГК для классификации банков Рассматривалась выборка из 600 коммерческих банков, каждый их

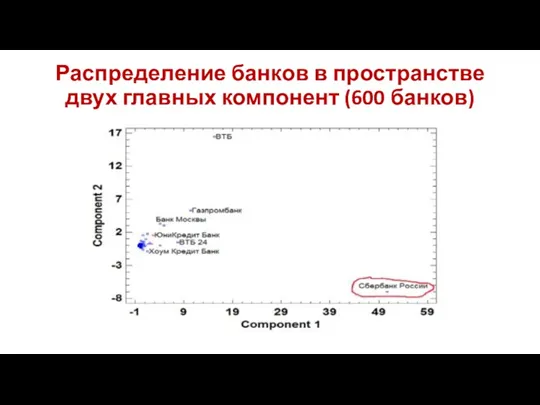

- 36. Распределение банков в пространстве двух главных компонент (600 банков)

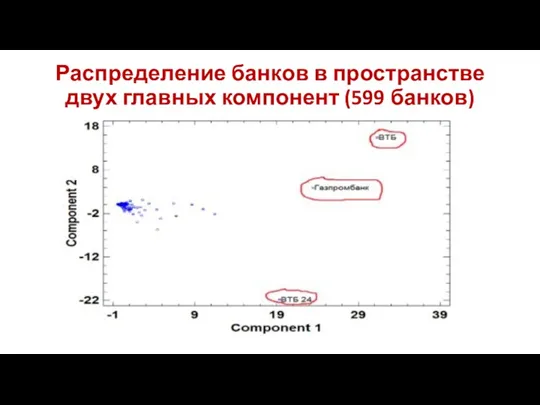

- 37. Распределение банков в пространстве двух главных компонент (599 банков)

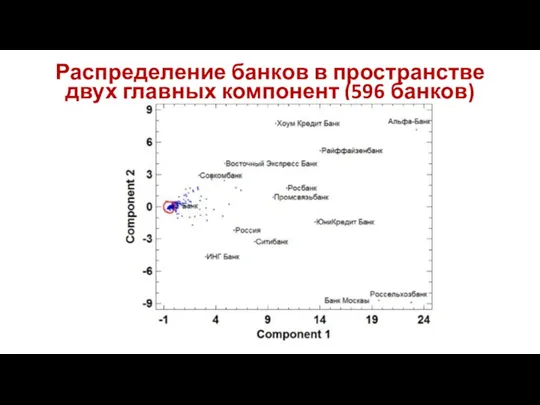

- 38. Распределение банков в пространстве двух главных компонент (596 банков)

- 40. Скачать презентацию

Умножение десятичных дробей. 5 класс

Умножение десятичных дробей. 5 класс Удивительная цифра два

Удивительная цифра два Интеллектуальная игра по математика 7 - 9 классы

Интеллектуальная игра по математика 7 - 9 классы The travelling salesman problem

The travelling salesman problem урок по математике 2 класс УМК Т.Е. Демидова

урок по математике 2 класс УМК Т.Е. Демидова Периметр многоугольника. 4 класс

Периметр многоугольника. 4 класс Прямая и плоскость. Лекция 5

Прямая и плоскость. Лекция 5 Комбинаторика. Формулы сложения и произведения. Примеры

Комбинаторика. Формулы сложения и произведения. Примеры Объемы наклонной призмы, пирамиды, конуса

Объемы наклонной призмы, пирамиды, конуса Билеты по геометрии. Переводной экзамен. 8 класс

Билеты по геометрии. Переводной экзамен. 8 класс Занятие по внеурочной деятельности Математика и конструирование

Занятие по внеурочной деятельности Математика и конструирование Математическая логика и теория алгоритмов

Математическая логика и теория алгоритмов Проверка вычислительных навыков

Проверка вычислительных навыков Математика. 1 класс. Урок 43. Уменьшаемое. Вычитаемое. Разность - Презентация

Математика. 1 класс. Урок 43. Уменьшаемое. Вычитаемое. Разность - Презентация Уравнения, сводящиеся к квадратным

Уравнения, сводящиеся к квадратным Решение текстовых задач на все арифметические действия

Решение текстовых задач на все арифметические действия Линейная функция и ее график

Линейная функция и ее график Параллельный перенос и его свойства

Параллельный перенос и его свойства Задание №15 базового уровня. Равнобедренный треугольник: вычисление углов

Задание №15 базового уровня. Равнобедренный треугольник: вычисление углов Основные формулы тригонометрии

Основные формулы тригонометрии Формулы приведения

Формулы приведения Орнектегі амалдардын орындалу тертібі

Орнектегі амалдардын орындалу тертібі Погрешность интерполяционного многочлена Лагранжа

Погрешность интерполяционного многочлена Лагранжа Линейные векторные пространства. Базис

Линейные векторные пространства. Базис Нахождение дроби от числа

Нахождение дроби от числа Связь между компонентами и результатом умножения

Связь между компонентами и результатом умножения Квадрат суммы трёх чисел

Квадрат суммы трёх чисел Площади плоских фигур

Площади плоских фигур