Содержание

- 2. Вопросы для рассмотрения: 1. Теоретические основы реальных инвестиций 2. Метод определения периода окупаемости инвестиций (РР и

- 3. Теоретические основы реальных инвестиций Вопрос 1:

- 4. Реальные инвестиции Реальные инвестиции – инвестиции в реальные активы. Данная категория инвестиций характеризует вложения капитала в

- 5. приобретение целостных имущественных комплексов; новое строительство реконструкция (инвестиционная операция, связанная с существенным преобразованием всего производственного процесса

- 6. Инвестиции в повышение эффективности – их целью является создание условий для снижения затрат предприятия за счёт

- 7. Инвестиции ради удовлетворения требований государственных органов управления – они необходимы в том случае, когда требуется устранить

- 8. Формы реального инвестирования НИОКР – научно-исследовательские и опытно-конструкторские работы. Такие инвестиции связаны с так называемыми отложенными,

- 9. Реальное инвестирование имеет «проектный» характер, т.к. осуществляется в рамках инвестиционного проекта. Реальное инвестирование связано с отвлечением

- 10. вложения капитала осуществляются на длительный срок; инвестиции в долгосрочные проекты обычно приносят выгоду в течение ряда

- 11. Особенности реального инвестирования после приобретения объект инвестирования не может быть быстро продан с выгодой, то есть

- 12. Правила реального инвестирования: Принцип финансового соотношения сроков («золотое банковское правило»). Принцип сбалансированности рисков. Правило предельной рентабельности.

- 13. Рентабельность инвестиций должна быть выше среднегодового темпа инфляции. Рентабельность конкретного инвестиционного проекта всегда больше доходности альтернативных

- 14. Управление реальными инвестициями как управление проектами Управление инвестиционными проектами – это деятельность по планированию, организации, координации,

- 15. Управление проектами (Project Management) стало признанной во всех развитых странах методологией инвестиционной деятельности, начиная с 70-х

- 16. Концепция стадий жизни. Каждое предприятие, подобно жизни человека, проходит следующие стадии в своём развитии: рождение, детство,

- 17. Концепция «базовых вариантов схем управления». Множество локальных схем управления проектом основано на ограниченном количестве так называемых

- 18. Основу современной концепции управления проектами составляют комплексные представления о проекте как процессе, охватывающем все фазы жизненного

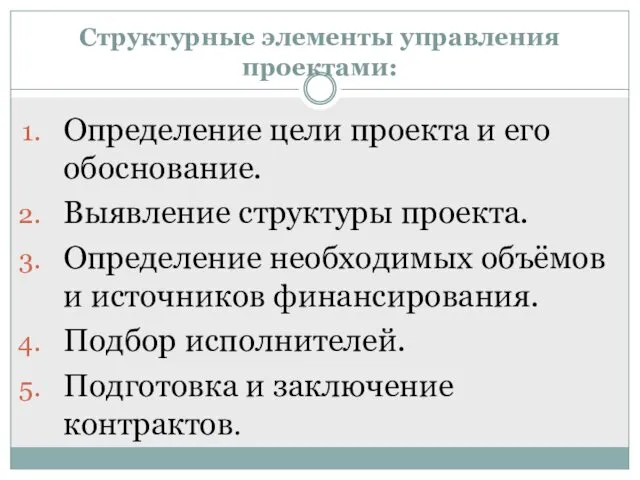

- 19. Структурные элементы управления проектами: Определение цели проекта и его обоснование. Выявление структуры проекта. Определение необходимых объёмов

- 20. 6. Определение сроков выполнения проекта и составление графика его реализации. 7. Определение необходимых ресурсов. 8. Составление

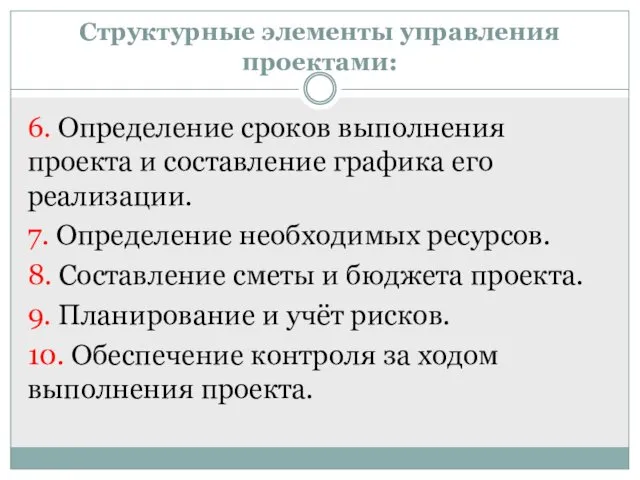

- 21. Основные разделы инвестиционного проекта

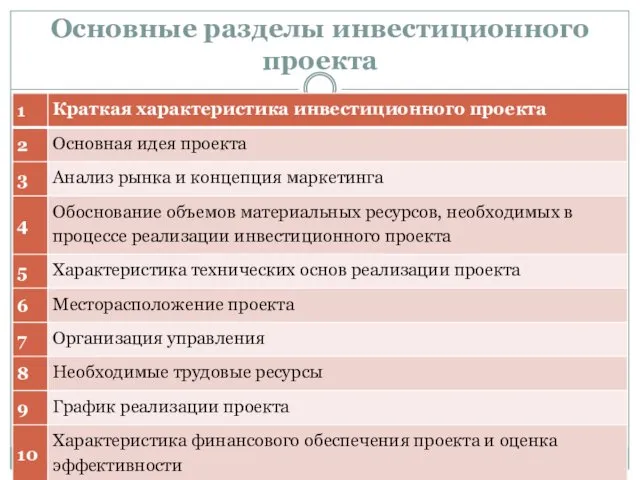

- 22. Этапы процесса управления реальными инвестициями. Управление реальными инвестициями включает следующие последовательные этапы: Планирование. Организация. Координация. Мотивация.

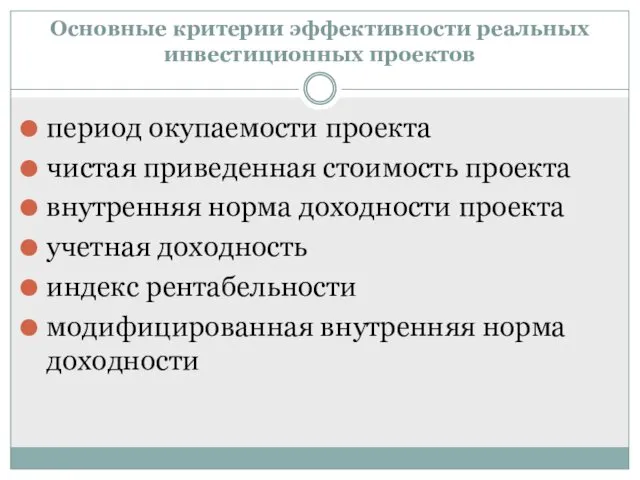

- 23. Основные критерии эффективности реальных инвестиционных проектов период окупаемости проекта чистая приведенная стоимость проекта внутренняя норма доходности

- 24. К стандартным показателям эффективности инвестиционных проектов относятся: период окупаемости проекта чистая приведенная стоимость проекта внутренняя норма

- 25. МЕТОДИКА РАСЧЕТА ПЕРИОДА ОКУПАЕМОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА (РР И DPP) Вопрос 2:

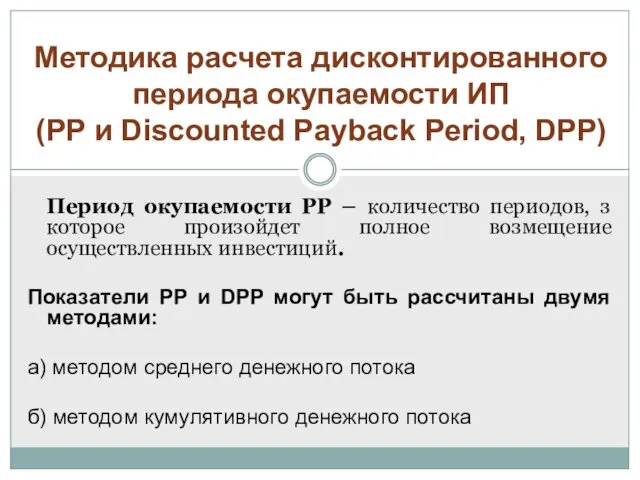

- 26. Методика расчета дисконтированного периода окупаемости ИП (PP и Discounted Payback Period, DPP) Период окупаемости PP –

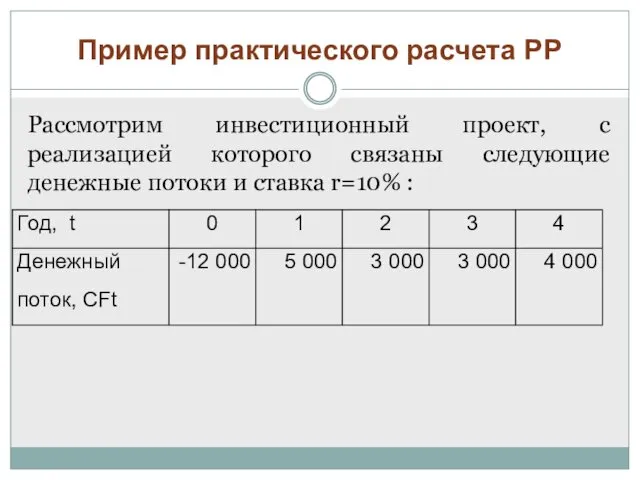

- 27. Пример практического расчета PP Рассмотрим инвестиционный проект, с реализацией которого связаны следующие денежные потоки и ставка

- 28. Рассчитаем основные показатели эффективности данного инвестиционного проекта

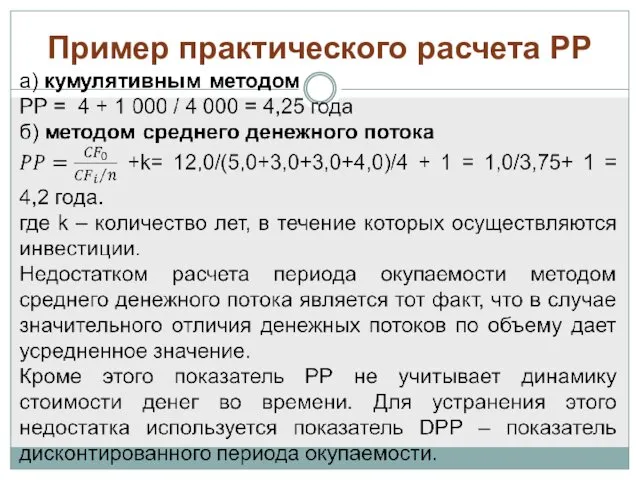

- 29. Пример практического расчета PP

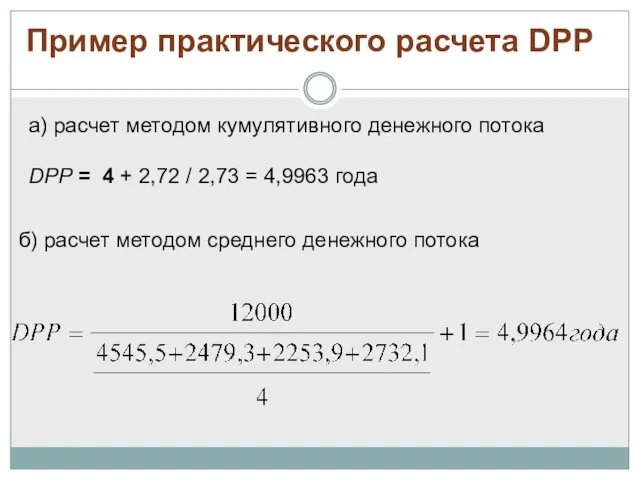

- 30. б) расчет методом среднего денежного потока а) расчет методом кумулятивного денежного потока DРР = 4 +

- 31. МЕТОД РАСЧЕТА ЧИСТОГО ПРИВЕДЕННОГО ЭФФЕКТА ИНВЕСТИЦИОННОГО ПРОЕКТА (NPV) Вопрос 3:

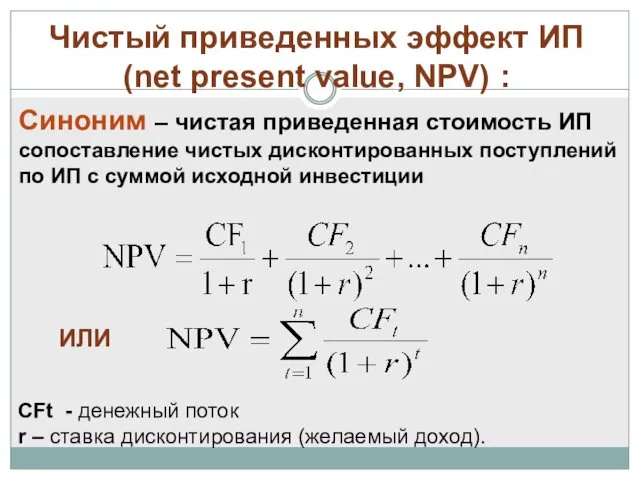

- 32. Чистый приведенных эффект ИП (net present value, NPV) : Синоним – чистая приведенная стоимость ИП сопоставление

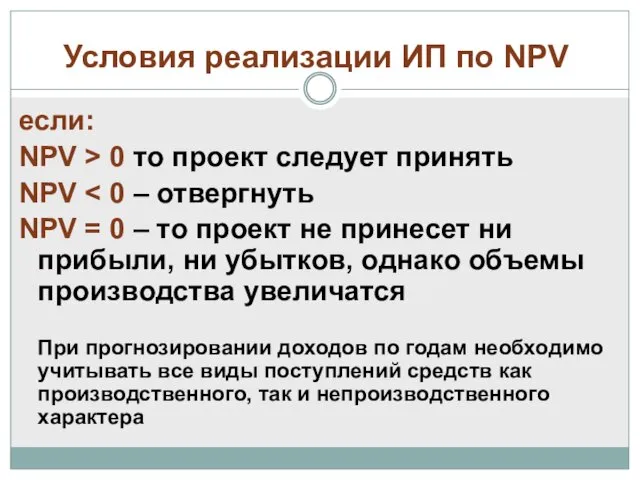

- 33. Условия реализации ИП по NPV если: NPV > 0 то проект следует принять NPV NPV =

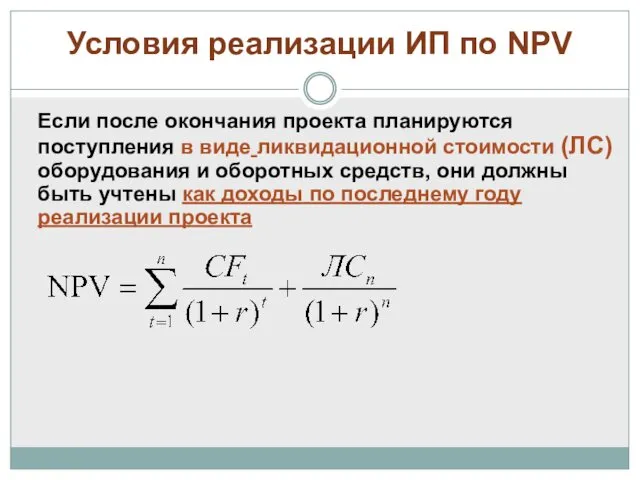

- 34. Условия реализации ИП по NPV Если после окончания проекта планируются поступления в виде ликвидационной стоимости (ЛС)

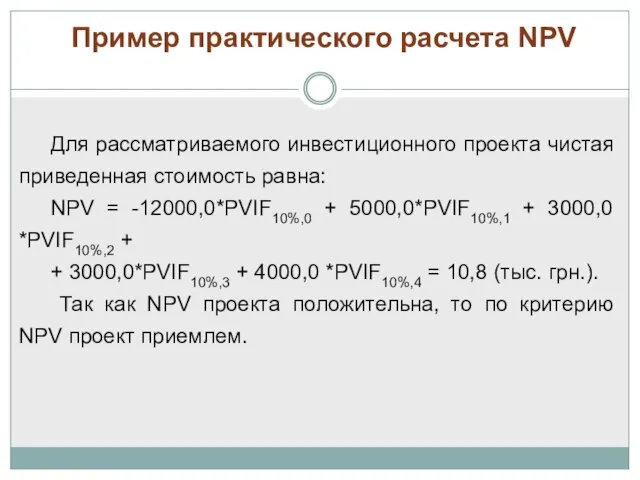

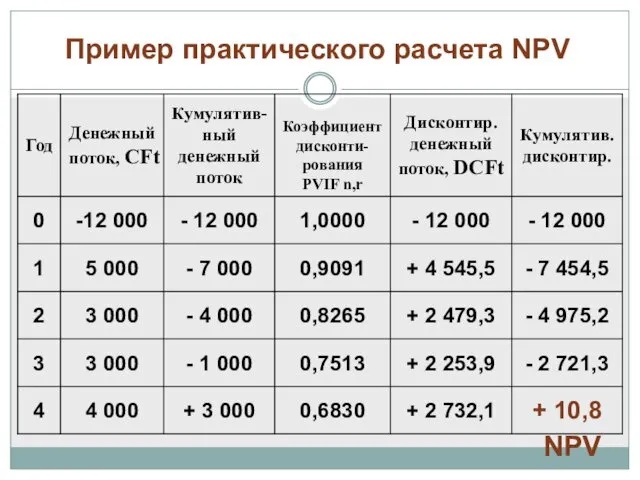

- 35. Пример практического расчета NPV Для рассматриваемого инвестиционного проекта чистая приведенная стоимость равна: NPV = -12000,0*PVIF10%,0 +

- 36. Пример практического расчета NPV NPV

- 37. МЕТОДИКА РАСЧЕТА ВНУТРЕННЕЙ НОРМЫ ПРИБЫЛИ ИНВЕСТИЦИОННОГО ПРОЕКТА (IRR) Вопрос 4:

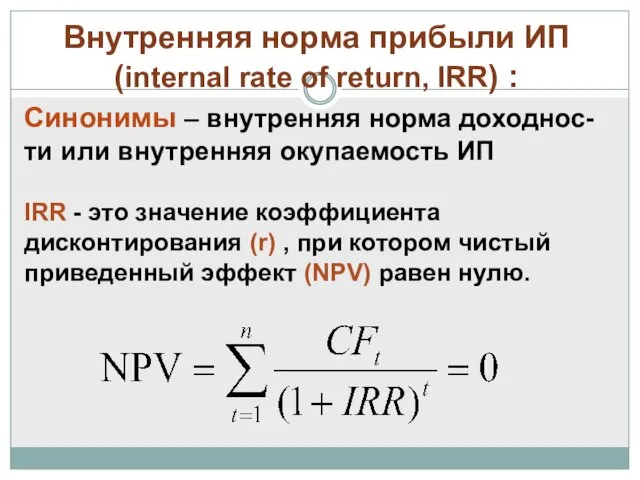

- 38. Внутренняя норма прибыли ИП (internal rate of return, IRR) : Синонимы – внутренняя норма доходнос- ти

- 39. Экономический смысл IRR Данный коэффициент показывает максимально допустимый относительный уровень расходов по проекту, чтобы он не

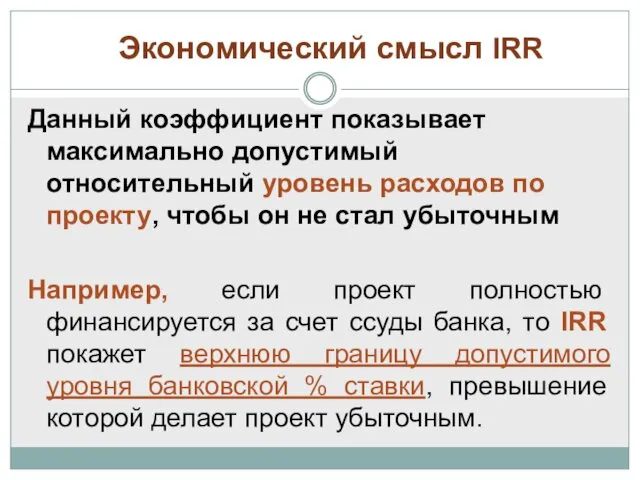

- 40. Методика расчета IRR 1 этап. Определяем денежные потоки (инвестиции и прибыль) по инвестиционному проекту; 2 этап.

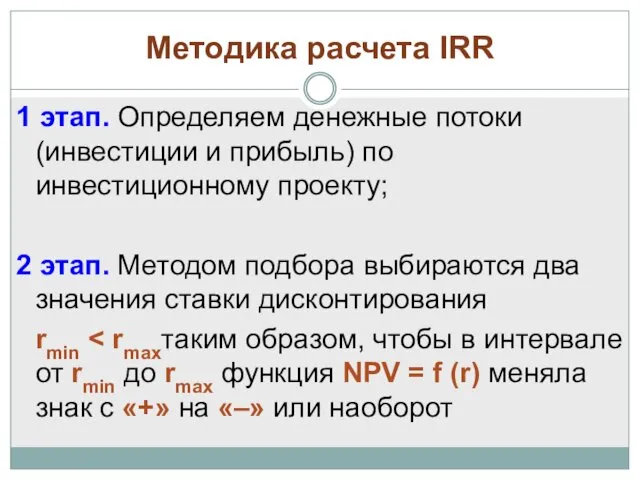

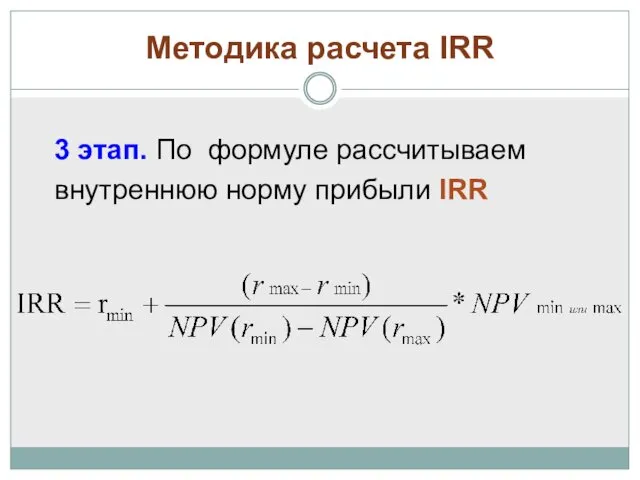

- 41. Методика расчета IRR 3 этап. По формуле рассчитываем внутреннюю норму прибыли IRR

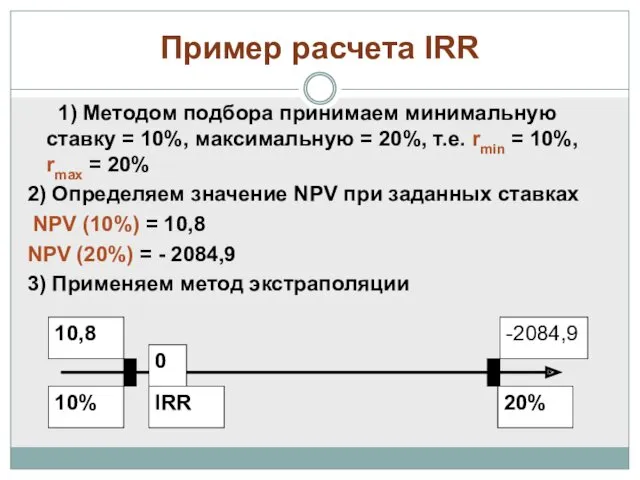

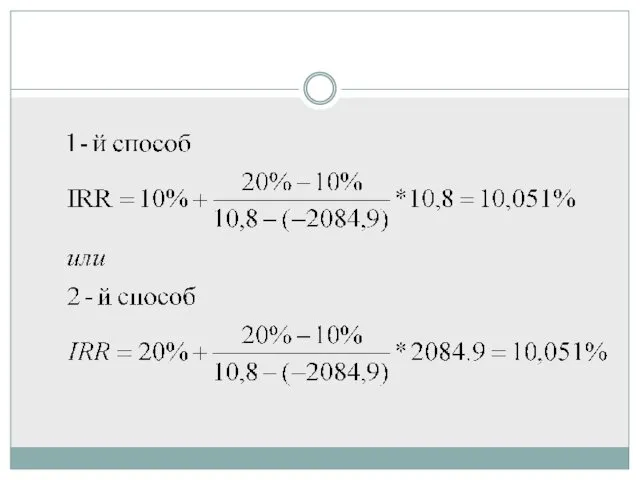

- 42. Пример расчета IRR 1) Методом подбора принимаем минимальную ставку = 10%, максимальную = 20%, т.е. rmin

- 44. Взаимосвязь показателей IRR и NPV

- 45. К дополнительным показателям эффективности реальных инвестиционных проектов относятся: учетная доходность индекс рентабельности модифицированная внутренняя норма доходности

- 46. МЕТОДИКА РАСЧЕТА КОЭФФИЦИЕНТА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА (ARR) Вопрос 5:

- 47. Методика расчета коэффициента эффективности инвестиций (Accounting Rate of Return), ARR Синоним – учетная норма прибыли, учетная

- 48. Методика расчета ARR Для изучаемого проекта учетная доходность составляет ARR = (5,0+3,0+3,0+4,0)/(12,0) = 1,25. То есть

- 49. МЕТОДИКА РАСЧЕТА ИНДЕКСА РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА (PI) Вопрос 6:

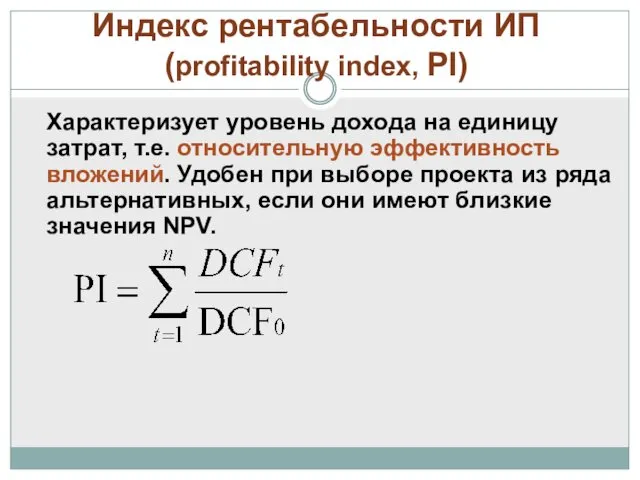

- 50. Индекс рентабельности ИП (profitability index, PI) Характеризует уровень дохода на единицу затрат, т.е. относительную эффективность вложений.

- 51. Условия реализации ИП по PI Если: PI > 1 то проект следует принять PI PI =

- 52. Пример расчета РI В данном случае PI=(4545,5+2479,3+2253,9+2732,1)/12000,0 =12010,8 / 12000,0 = 1,0009, то есть одна гривна

- 53. Внутренняя норма доходности инвестиций (IRR) рассчитывается для ординарных инвестиционных проектов, то есть тех проектов, у которых

- 54. Проблема множественности IRR решается с помощью показателя MIRR. На рисунке показаны этапы расчета MIRR. 1) Рассчитать

- 55. Из нескольких альтернативных инвестиционных проектов более эффективным является тот, у которого значения показателей NPV, IRR (MIRR),

- 56. Приоритеты показателей при выборе ИП

- 58. Скачать презентацию

Монтажный блок в автомобиле

Монтажный блок в автомобиле Требования к техническим манометрам

Требования к техническим манометрам Основные свойства кристаллов

Основные свойства кристаллов Дальновосточный Федеральный университет. Образовательный процесс

Дальновосточный Федеральный университет. Образовательный процесс Изготовление разовой литейной формы

Изготовление разовой литейной формы Психология

Психология Презентация из опыта работы по гендерному воспитанию детей дошкольного возраста на тему: Как и во что играют мальчики и девочки

Презентация из опыта работы по гендерному воспитанию детей дошкольного возраста на тему: Как и во что играют мальчики и девочки Родительный, дательный, творительный и предложный падежи имен прилагательных женского рода

Родительный, дательный, творительный и предложный падежи имен прилагательных женского рода генеалогическое древо

генеалогическое древо Інформація, дані, повідомлення. Інформаційні процеси та системи

Інформація, дані, повідомлення. Інформаційні процеси та системи Презентация к уроку

Презентация к уроку Массивы. Одномерные массивы. Ввод-вывод элементов массива в среде программирования Quick Basic

Массивы. Одномерные массивы. Ввод-вывод элементов массива в среде программирования Quick Basic Маркетинговые исследования

Маркетинговые исследования Analiza wpływu przystąpienia Polski do Unii Europejskiej na krajowe rybołówstwo morskie

Analiza wpływu przystąpienia Polski do Unii Europejskiej na krajowe rybołówstwo morskie Исторические аспекты исполнения уголовных наказаний в виде лишения свободы в отношении несовершеннолетних

Исторические аспекты исполнения уголовных наказаний в виде лишения свободы в отношении несовершеннолетних От февраля к октябрю 17

От февраля к октябрю 17 Эмпирическое исследование в педагогике: особенности количественных методов, уровни измерения или шкалы

Эмпирическое исследование в педагогике: особенности количественных методов, уровни измерения или шкалы Концепция благоустройства и озеленения школьного двора

Концепция благоустройства и озеленения школьного двора Використання хімічних явищ у художній творчості й народних ремеслах

Використання хімічних явищ у художній творчості й народних ремеслах Искусство презентации

Искусство презентации Бюджетная система США

Бюджетная система США Круглый стол с презентацией на тему Наше здоровье в наших руках в рамках проекта Здоровый образ жизни.

Круглый стол с презентацией на тему Наше здоровье в наших руках в рамках проекта Здоровый образ жизни. Осеннее ассорти

Осеннее ассорти Вирусные заболевания растений

Вирусные заболевания растений Құрылыстар жобасы, жоба жасауға қолданылатын нұсқаулар мен құжаттар

Құрылыстар жобасы, жоба жасауға қолданылатын нұсқаулар мен құжаттар Участники уголовного процесса. Тема 2

Участники уголовного процесса. Тема 2 Гэта усё - Беларусь мая мілая

Гэта усё - Беларусь мая мілая Вопросы КЭ и возможные ловушки. Теория. Общая часть и недвижимость. Законодательство в оценочной деятельности

Вопросы КЭ и возможные ловушки. Теория. Общая часть и недвижимость. Законодательство в оценочной деятельности