Содержание

- 2. 1 концепция мүліктік кешеннің құрамдастарын бағалаумен байланысты. 1 концепция, сатып алу – сату мәміле кезіндегі кәсіпорын(фирма)

- 3. 2концепция, кәсіпорын бизнесін бағалағандағы пайда болатын қосымша құнның анықталуымен тікелей байланысты. Кәсіпорын бизнесін жүйе ретінде қарастырсақ,

- 4. Құн негізінен төрт шарттан туындайды: сұраныс, пайдалылық, тапшылық меншік құқықтарын беру мүмкіндігі.

- 5. Негізделген нарықтық құн Нормативті есептелетін құн Баланстық құн Бастапқы құн Тәжірибеде бағалаушы келесідей негізгі құндардың түрлерін

- 6. Ақша айналымын уақыттық бағалау. Дисконтталған ақша ағымы әдісі. Табысты капитализациялау әдісі. Кәсіпорын құнын бағалаудың салыстырмалы тәсілі.

- 7. Бағалау бизнесіне шығынды (мүліктік) тəсілдеме кəсіпорынның құнымен əкелінген шығындар жағынан қарастырылады. Нəтижесі кəсіпорынның меншік капиталының бағаланатын

- 8. Таза активтер құнының əдісі. Бұл əдіс бірнеше сатыдан тұрады: 1.Кəсіпорынның жылжымайтын мүлікі негізделген нарықтық құнымен бағаланады.

- 9. Жылжымайтын мүлікті бағалауда (жер жəне ғимарат, құрылыс) 3 тəсілдеме қолданылуы мүмкін: табысты, салыстырмалы шығынды. Табысты тəсілдеме

- 10. 1саты потенциалды көлемді табыс бағаланады. Ол ағымды ставка жəне тарифтердің талдауы негізінде, салыстырмалы объектілер үшін жылжымайтын

- 11. 2 саты жылжымайтын мүлікті пайдаланбағаннан күтілетін ысырап жəне төлемді жинаудағы ысырап бағаланады. ПВД қысқарылуы ысырап шамасына

- 12. 3саты бағаланатын жылжымайтын мүліктің пайдалануынан күтілетін шығындар есептелінеді – операциялы , шартты-жиілі , шартты үзілісті шығындар

- 13. Салыстырмалы (нарықтық)тəсілдеме сатуды салыстыру əдісімен жəне жалпы көлемді ренталы мультипликатор əдісімен сипатталады. Сатуды салыстыру əдісі салғастырымдылық

- 14. Жалпы көлемді ренталы мультипликатор-бұл потенциалды немесе нақты жалпы көлемді табыс сату бағасының қатынасы. Бұл əдіс үш

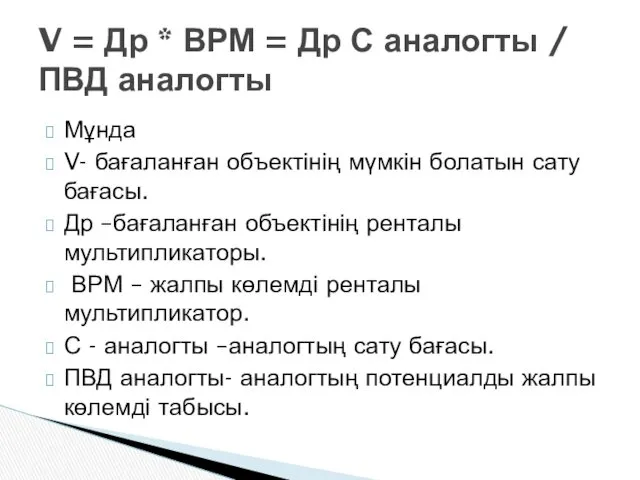

- 15. Мұнда V- бағаланған объектінің мүмкін болатын сату бағасы. Др –бағаланған объектінің ренталы мультипликаторы. ВРМ – жалпы

- 16. Ол бірнеше этаптан тұрады: 1. Құрылыс немесе ғимарат орналасқан , жер учаскесінің құнын анықтау. 2. Қалпына

- 17. Шығын тəсілдемесі əдістері: бір мүшелі объект құны бойынша есептеу əдісі; элементті есептеу əдісі; индекстік есептеу əдісі

- 18. Кіріс тəсілдемесін материялдық емес активті бағалауда пайдалану арқылы келесі əдістерде қодануға болады: 1. Артық пайда əдісі;

- 19. Бизнесті бағалаудың табыстық тəсілі.

- 21. Скачать презентацию

Система налогообложения корпораций

Система налогообложения корпораций Базовые концепции финансового менеджмента. Тема 2

Базовые концепции финансового менеджмента. Тема 2 Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года

Изменения в бухгалтерском учете учреждений бюджетной сферы вступающие в силу с 2023 года Денежный оборот и денежная масса

Денежный оборот и денежная масса Инструменты финансового рынка

Инструменты финансового рынка Стандарты аудита. (Тема 4)

Стандарты аудита. (Тема 4) Основи фінансів підприємств

Основи фінансів підприємств Process Costing

Process Costing Понятие финансов

Понятие финансов Кредитная карта Билайн

Кредитная карта Билайн Отчетность за 9 месяцев. Особенности заполнения квартальных форм

Отчетность за 9 месяцев. Особенности заполнения квартальных форм Инвестиционный проект и маркетинговая аналитика

Инвестиционный проект и маркетинговая аналитика Ценообразование в здравоохранении

Ценообразование в здравоохранении Трейдинг как привилегия

Трейдинг как привилегия Страхование в России

Страхование в России Информационное обеспечение финансового менеджмента. (Тема 2)

Информационное обеспечение финансового менеджмента. (Тема 2) Фондовый рынок - рынок ценных бумаг

Фондовый рынок - рынок ценных бумаг Школьнику о кредитах. Урок финансовой грамотности для 9 класса

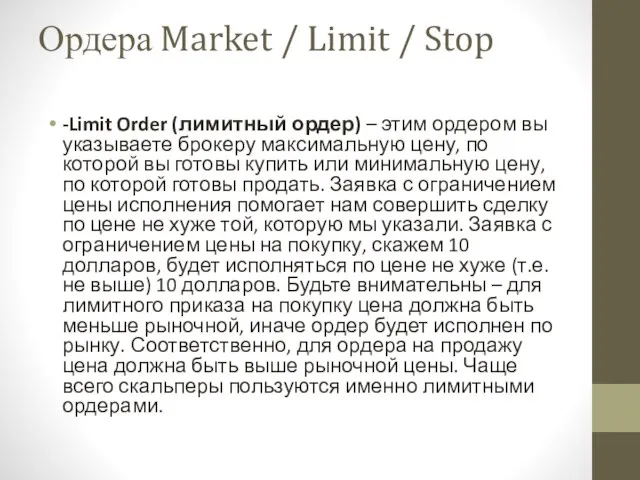

Школьнику о кредитах. Урок финансовой грамотности для 9 класса Ордера Market / Limit / Stop

Ордера Market / Limit / Stop Деньги. Понятие денег

Деньги. Понятие денег Современный государственный бюджет РФ, проблемы формирования и исполнения

Современный государственный бюджет РФ, проблемы формирования и исполнения Содержание экономической работы на предприятии. Система экономических показателей деятельности предприятия

Содержание экономической работы на предприятии. Система экономических показателей деятельности предприятия Дисциплина Сметное дело. Введение в дисциплину

Дисциплина Сметное дело. Введение в дисциплину Экономикоправовая организация заработной платы (оплаты труда)

Экономикоправовая организация заработной платы (оплаты труда) Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета

Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета Бюджетная политика

Бюджетная политика Программа поддержки начинающих фермеров в Республике Мордовия

Программа поддержки начинающих фермеров в Республике Мордовия Самозанятость и ИП

Самозанятость и ИП