Содержание

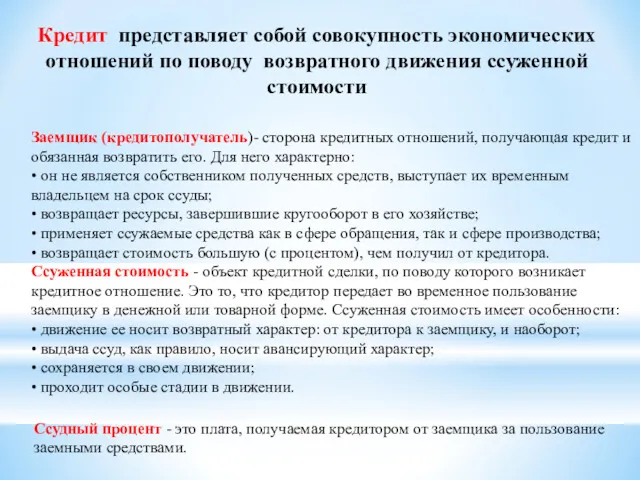

- 2. Кредит представляет собой совокупность экономических отношений по поводу возвратного движения ссуженной стоимости Заемщик (кредитополучатель)- сторона кредитных

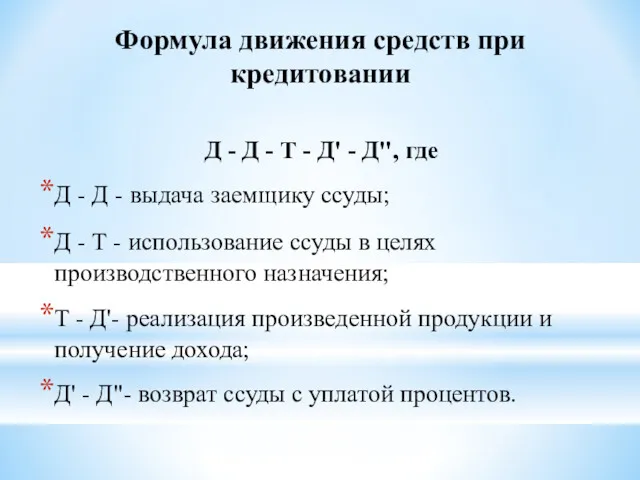

- 3. Формула движения средств при кредитовании Д - Д - Т - Д' - Д", где Д

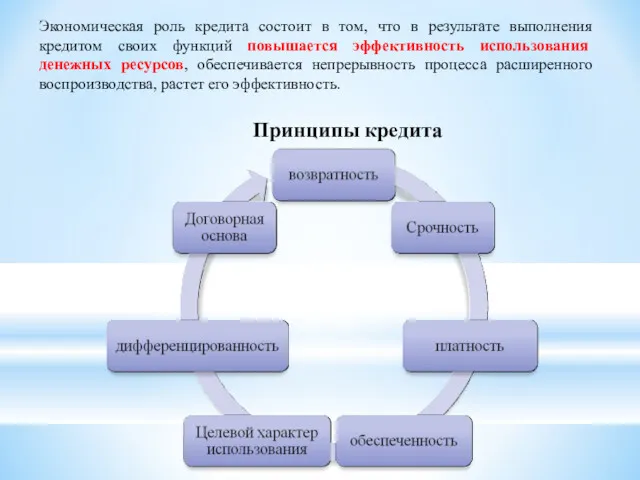

- 4. Экономическая роль кредита состоит в том, что в результате выполнения кредитом своих функций повышается эффективность использования

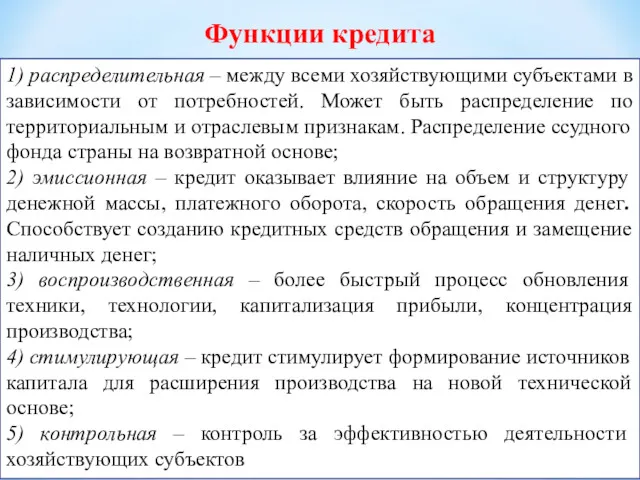

- 5. 1) распределительная – между всеми хозяйствующими субъектами в зависимости от потребностей. Может быть распределение по территориальным

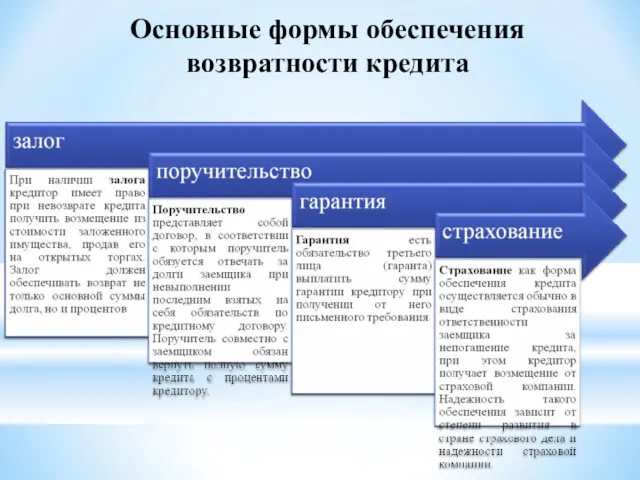

- 6. Основные формы обеспечения возвратности кредита

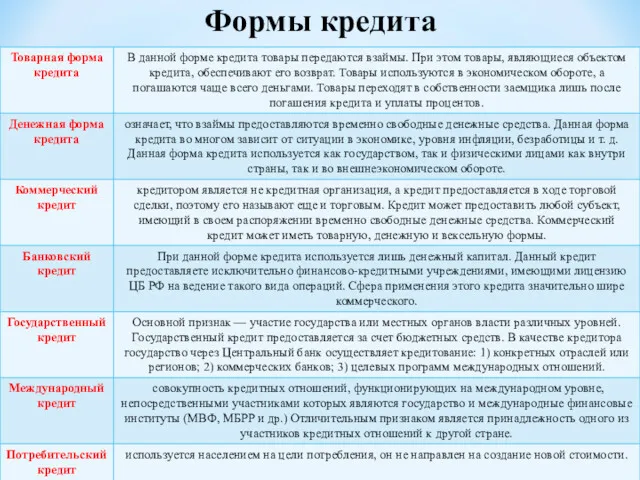

- 7. Формы кредита

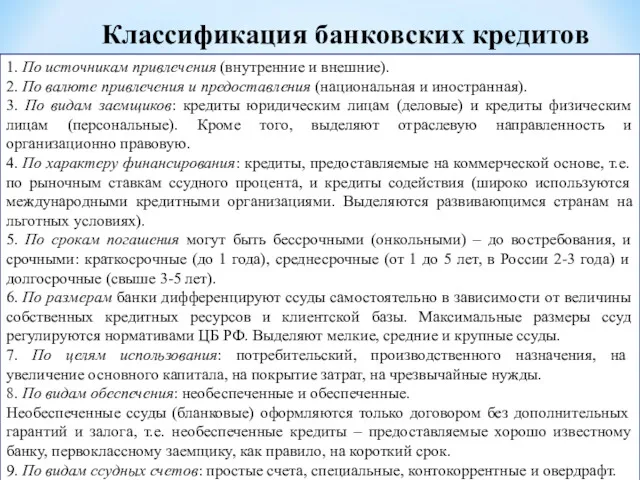

- 8. Классификация банковских кредитов 1. По источникам привлечения (внутренние и внешние). 2. По валюте привлечения и предоставления

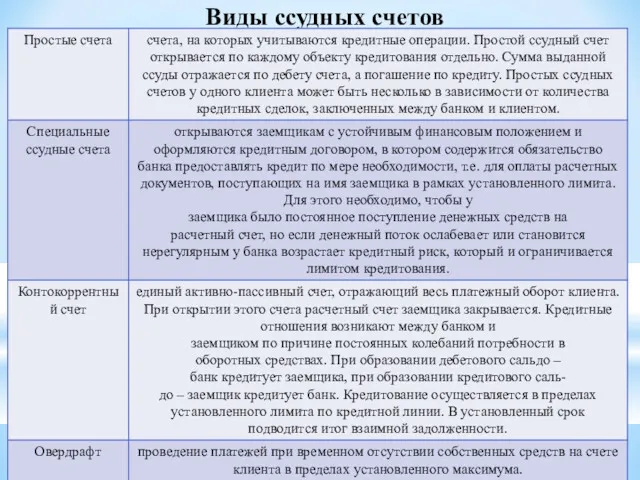

- 9. Виды ссудных счетов

- 10. СУЩНОСТЬ, РОЛЬ И МЕТОДЫ РАСЧЕТА ССУДНОГО ПРОЦЕНТА

- 11. Процент по банковскому кредиту Величина банковского процента зависит от: 1) ставки рефинансирования Банка России; 2) состояния

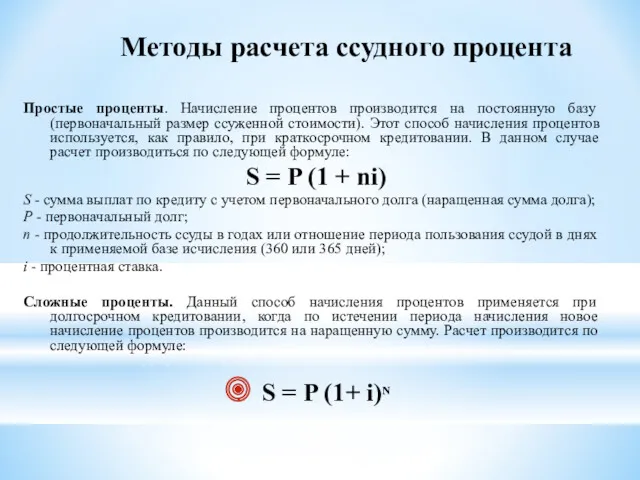

- 12. Методы расчета ссудного процента Простые проценты. Начисление процентов производится на постоянную базу (первоначальный размер ссуженной стоимости).

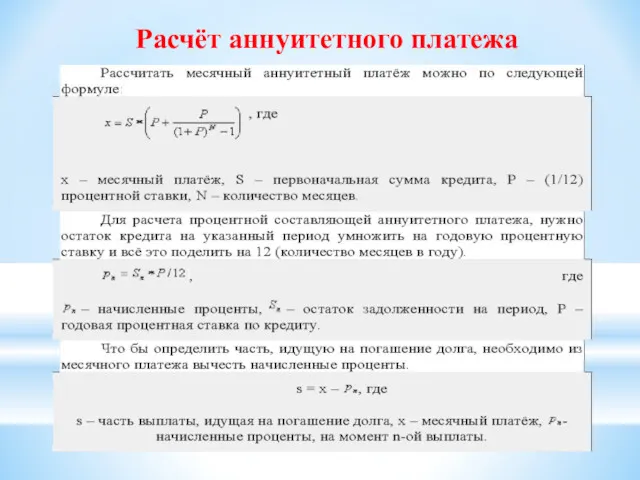

- 13. Расчёт аннуитетного платежа

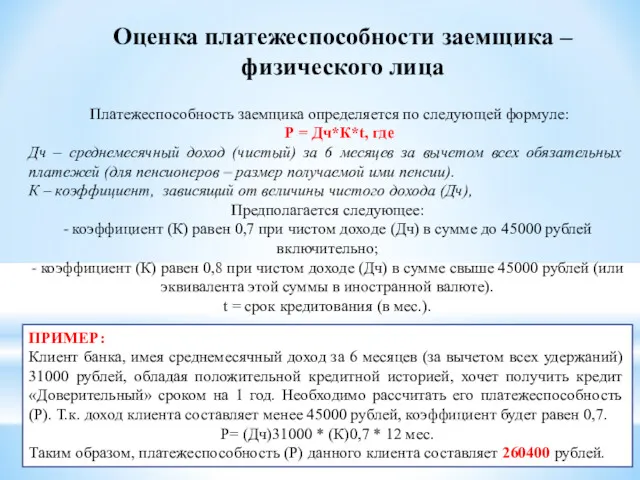

- 14. Оценка платежеспособности заемщика – физического лица Платежеспособность заемщика определяется по следующей формуле: Р = Дч*К*t, где

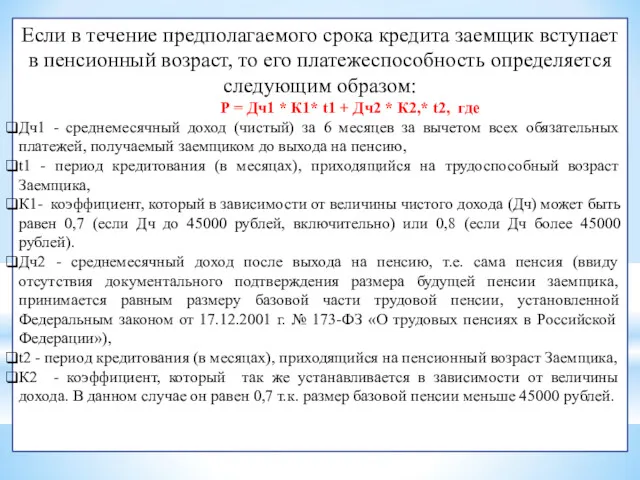

- 15. Если в течение предполагаемого срока кредита заемщик вступает в пенсионный возраст, то его платежеспособность определяется следующим

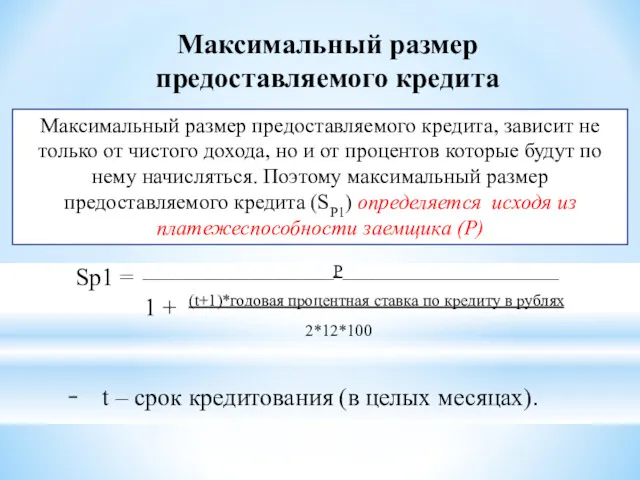

- 16. Максимальный размер предоставляемого кредита Sp1 = _______________________Р__________________________ 1 + (t+1)*годовая процентная ставка по кредиту в рублях

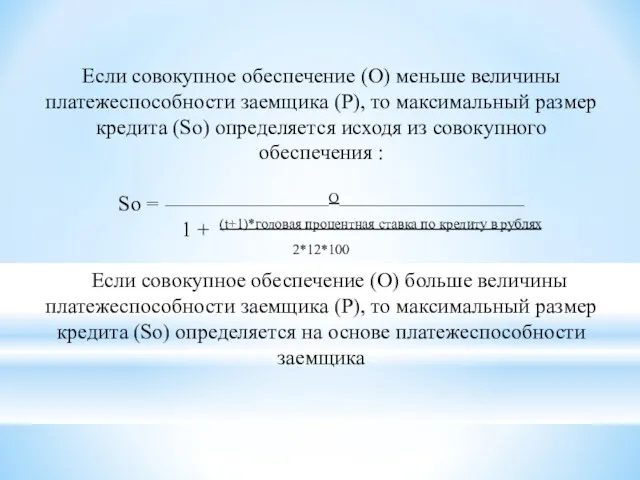

- 17. Если совокупное обеспечение (О) меньше величины платежеспособности заемщика (Р), то максимальный размер кредита (So) определяется исходя

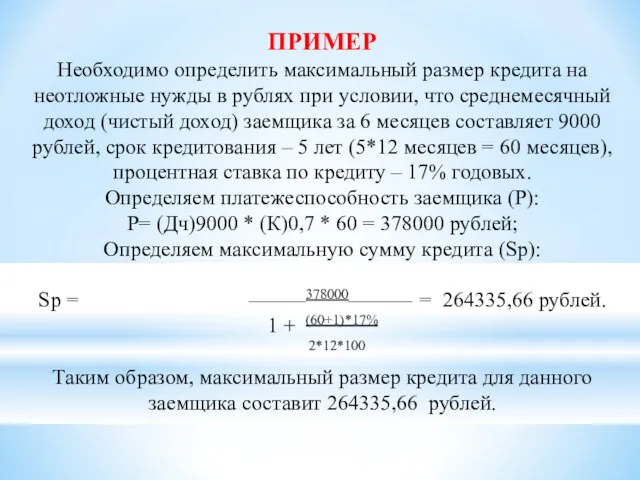

- 18. Необходимо определить максимальный размер кредита на неотложные нужды в рублях при условии, что среднемесячный доход (чистый

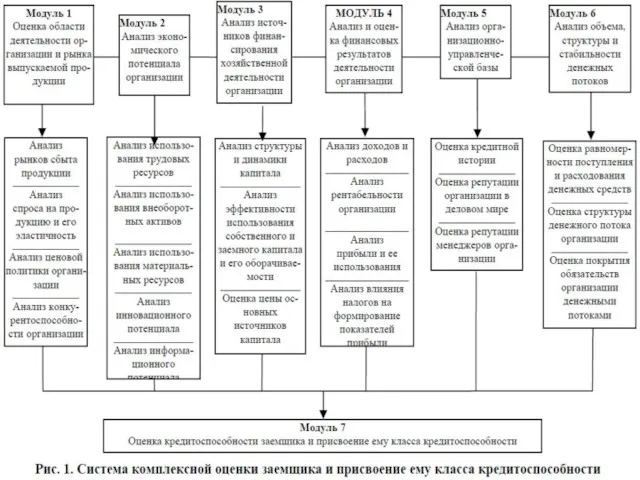

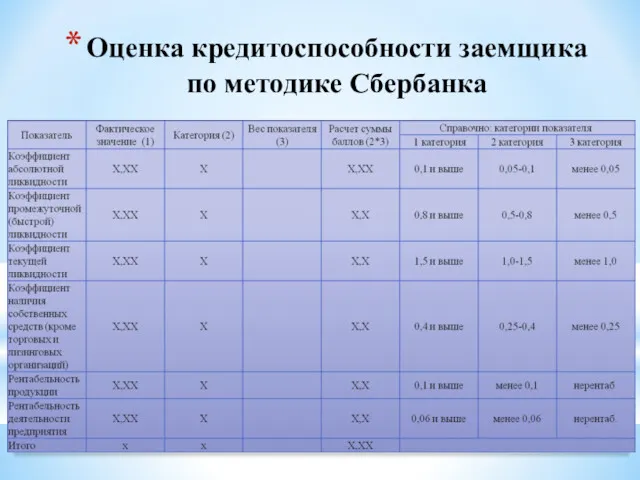

- 20. Оценка кредитоспособности заемщика по методике Сбербанка Оценка кредитоспособности заемщика по методике Сбербанка

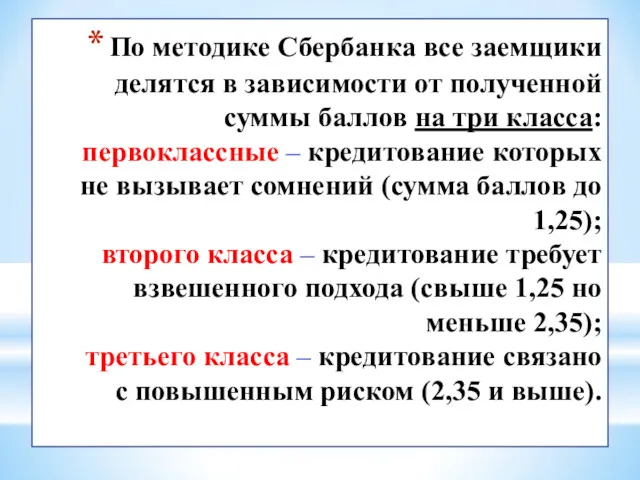

- 21. По методике Сбербанка все заемщики делятся в зависимости от полученной суммы баллов на три класса: первоклассные

- 22. Масштабы банковского кредитования в банковской системе РФ

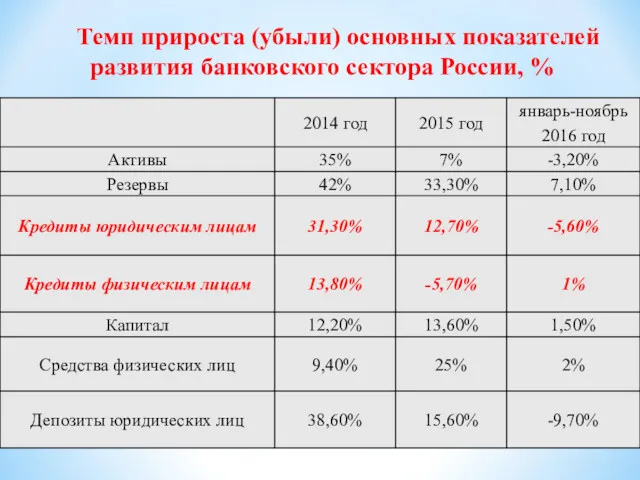

- 23. Темп прироста (убыли) основных показателей развития банковского сектора России, %

- 24. Динамика активов банковского сектора, кредитов экономике и вкладов населения в 2014-2016 гг.

- 25. Структура кредитов экономике, % (по состоянию на 01.12.2016 г.)

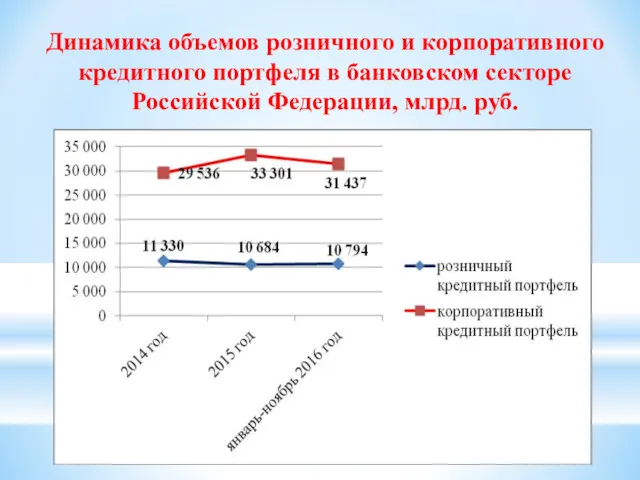

- 26. Динамика объемов розничного и корпоративного кредитного портфеля в банковском секторе Российской Федерации, млрд. руб.

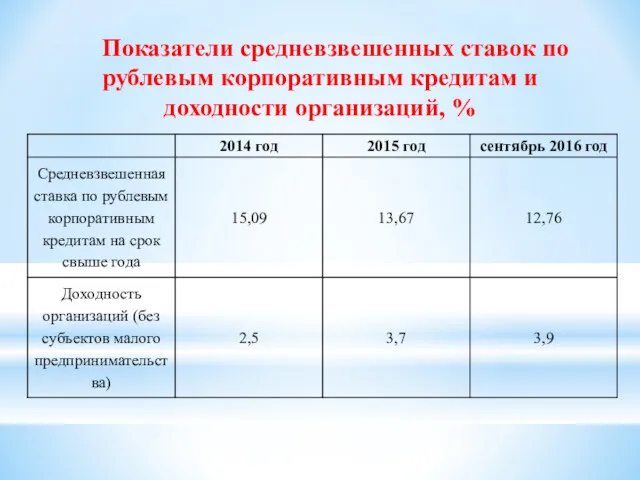

- 27. Показатели средневзвешенных ставок по рублевым корпоративным кредитам и доходности организаций, %

- 28. Динамика инвестиций в основной капитал (по крупным и средним организациям) по источникам финансирования

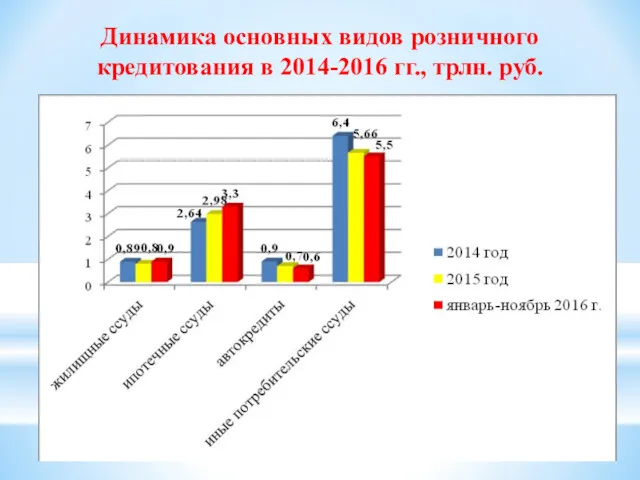

- 29. Динамика основных видов розничного кредитования в 2014-2016 гг., трлн. руб.

- 30. Оценка масштабов ипотечного кредитования

- 31. Ставки по ипотечным кредитам в рублях, выданных в 2013-2017 гг., %

- 33. Текущая долговая нагрузка (PTI - payment to income) Среднее значение текущей долговой нагрузки (отношение ежемесячных платежей

- 34. Финансовый омбудсмен – миф или реальность?

- 35. Финансовый омбудсмен - независимое лицо, разрешающее во внесудебном порядке споры между организациями, оказывающими финансовые услуги, и

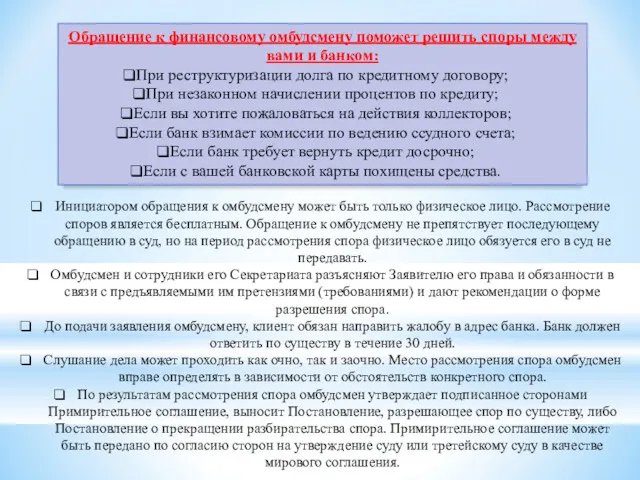

- 36. Обращение к финансовому омбудсмену поможет решить споры между вами и банком: При реструктуризации долга по кредитному

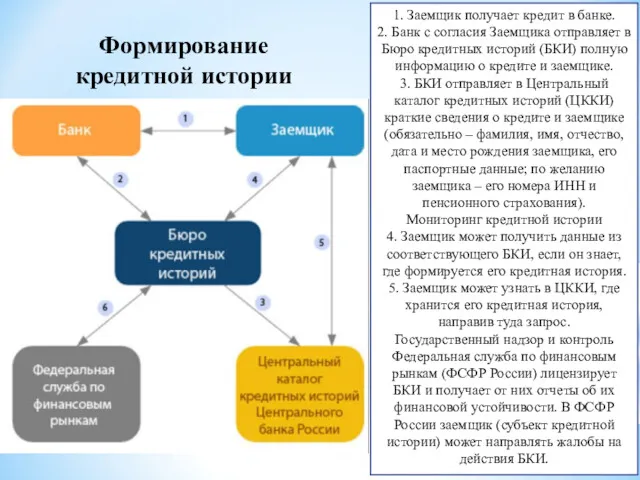

- 37. 1. Заемщик получает кредит в банке. 2. Банк с согласия Заемщика отправляет в Бюро кредитных историй

- 39. Скачать презентацию

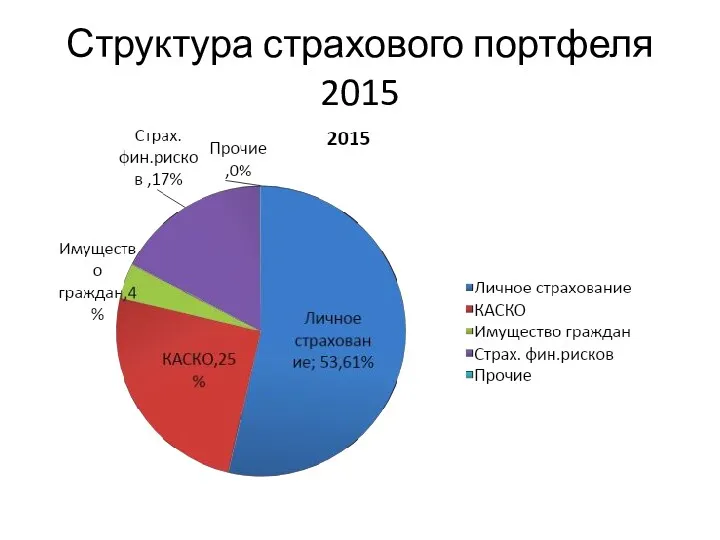

Структура страхового портфеля 2015

Структура страхового портфеля 2015 Отчет об исполнении бюджета Бардымского муниципального района за 2019 год

Отчет об исполнении бюджета Бардымского муниципального района за 2019 год Таможенные платежи в различных таможенных процедурах

Таможенные платежи в различных таможенных процедурах Бизнес-процесстерді ұйымдасыру мен ресурстарды қолданудың динамикалық талдауы

Бизнес-процесстерді ұйымдасыру мен ресурстарды қолданудың динамикалық талдауы Финансовый раздел. Ожидаемые финансовые результаты деятельности проектируемого предприятия

Финансовый раздел. Ожидаемые финансовые результаты деятельности проектируемого предприятия Налоги. Практикум

Налоги. Практикум Финансовые аспекты страховой деятельности

Финансовые аспекты страховой деятельности Появление денег на Руси

Появление денег на Руси Доходы. Общие правила определения доходов для целей налогообложения

Доходы. Общие правила определения доходов для целей налогообложения Учет материально-производственных запасов

Учет материально-производственных запасов Негосударственная (частная) пенсионная система

Негосударственная (частная) пенсионная система Программно – целевое управление в муниципальных образованиях

Программно – целевое управление в муниципальных образованиях Правила призначення стипендій у Кременецькому медичному училищі

Правила призначення стипендій у Кременецькому медичному училищі Налог на добычу полезных ископаемых

Налог на добычу полезных ископаемых Страхование ответсвенности

Страхование ответсвенности О заполнении формы справки о доходах, расходах, об имуществе и обязательствах имущественного характера в 2018 году

О заполнении формы справки о доходах, расходах, об имуществе и обязательствах имущественного характера в 2018 году Лизинг как метод финансирования инвестиционных проектов

Лизинг как метод финансирования инвестиционных проектов Банковская карта для зачислений пенсий Карта Долголетия

Банковская карта для зачислений пенсий Карта Долголетия Платежная система России: проблемы и перспективы развития

Платежная система России: проблемы и перспективы развития Семейный бюджет (2). 3 класс

Семейный бюджет (2). 3 класс Риск- диверсификация и CAPM

Риск- диверсификация и CAPM Ўзбекистон Республикаси Марказий банки

Ўзбекистон Республикаси Марказий банки Ипотека. Новое по ипотеке: ипотечный брокер для агентств недвижимости

Ипотека. Новое по ипотеке: ипотечный брокер для агентств недвижимости Медиация в страховании

Медиация в страховании Контроль выплаты пенсий и иных социальных выплат

Контроль выплаты пенсий и иных социальных выплат Фундаментальный анализ финансовых рынков

Фундаментальный анализ финансовых рынков The problems of the active operations of commercial banks

The problems of the active operations of commercial banks Налоговый контроль

Налоговый контроль