Содержание

- 2. Цель и задачи регулирования деятельности банков и осуществления банковского надзора. Основные методы регулирования и надзора: международные

- 3. Основная литература: Федеральный закон РФ «О банках и банковской деятельности» от 2 декабря 1990 г. №

- 4. Роль банков в экономике Являясь финансовыми посредниками, банки рассматриваются как участники: – трансформаций объемов; – трансформаций

- 5. Потребность в институте банковского надзора Банковское дело по своей сути основано на доверии к собственникам и

- 6. Основная причина усиления нестабильности банковских систем многих стран связана с действием объективных факторов: - лавинообразный рост

- 7. Банковское регулирование нормотворческий процесс, задача которого состоит в ограничении излишне рискованной банковской деятельности, основанной на свободной

- 8. Банковский надзор совокупность действий осуществляемых органом банковского надзора в рамках установленной компетенции и в соответствии с

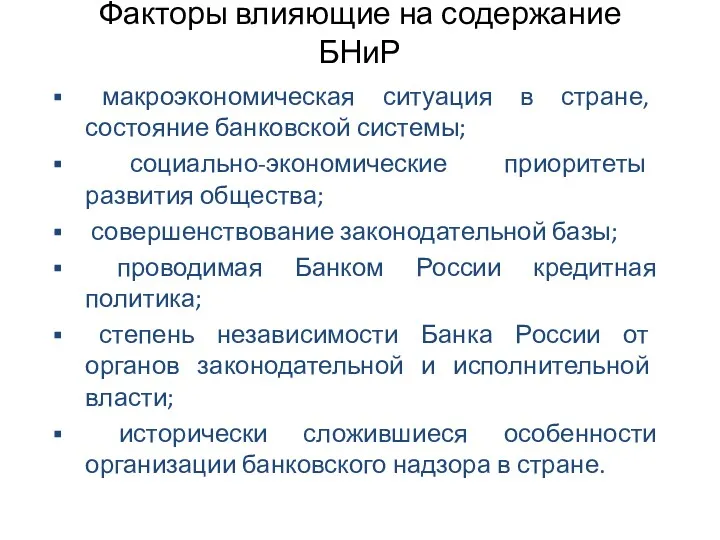

- 9. Факторы влияющие на содержание БНиР макроэкономическая ситуация в стране, состояние банковской системы; социально-экономические приоритеты развития общества;

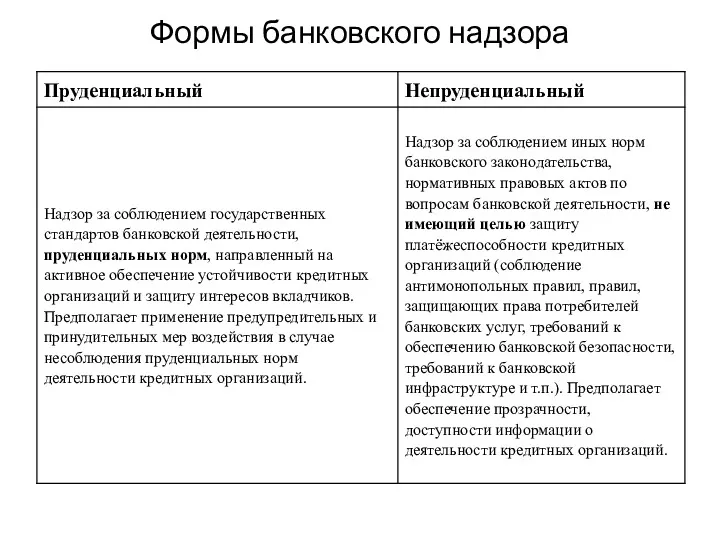

- 10. Формы банковского надзора

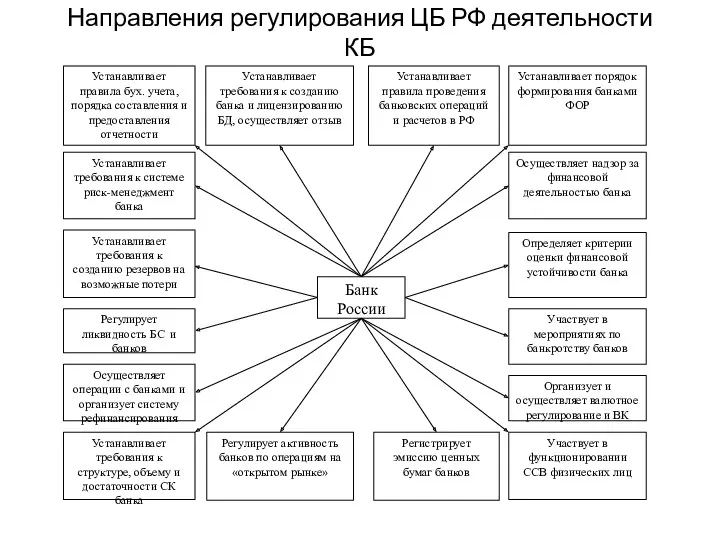

- 11. Направления регулирования ЦБ РФ деятельности КБ

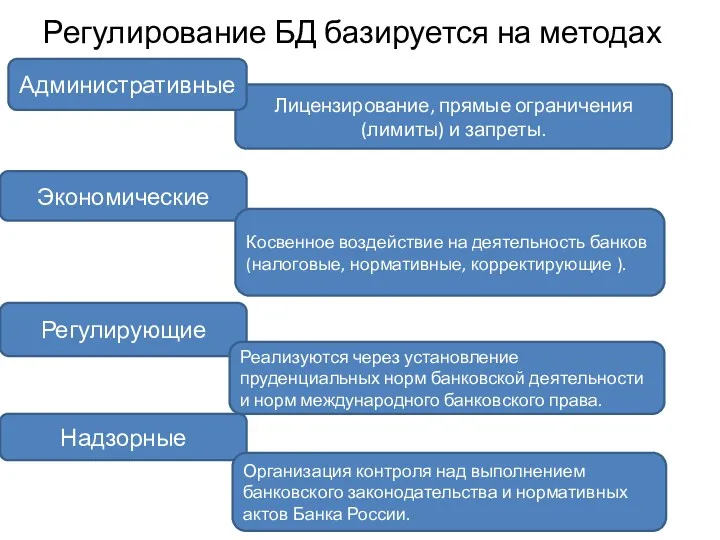

- 12. Регулирование БД базируется на методах Лицензирование, прямые ограничения (лимиты) и запреты. Административные Экономические Косвенное воздействие на

- 13. Под пруденциальными нормами деятельности понимаются установленные Банком России следующие положения: предельные величины рисков, принимаемых кредитными организациями;

- 14. Цели пруденциального регулирования банковского сектора экономики: защита вкладчиков как потребителей банковских услуг от риска возможного банкротства

- 15. Надзорный цикл инспектирование Финансовое оздоровление, предупреждение банкротства лицензирование кредитных организаций текущий надзора за деятельностью кредитных организаций

- 16. Временной аспект банковского надзора Надзор, основанный на количественных требованиях Надзор, основанный на соблюдении требований качественного характера

- 17. Правила и положения, издаваемые банковским надзорным органом, базируются на следующих количественных ограничениях: - достаточность капитала; -

- 18. Преимущества надзора основанного на количественных требованиях – точность, позволяющая надзорному органу контролировать деятельность банка относительно четко

- 19. В процессе осуществления надзора, основанного на качественных требованиях, рассматривается адекватность: – oрганизационных структур банка; – процедуры

- 20. Риск-ориентированный надзор представляет собой особый режим применения инструментов банковского надзора, затрагивающий практически все компоненты надзорного процесса,

- 21. Этапы надзорного процесса

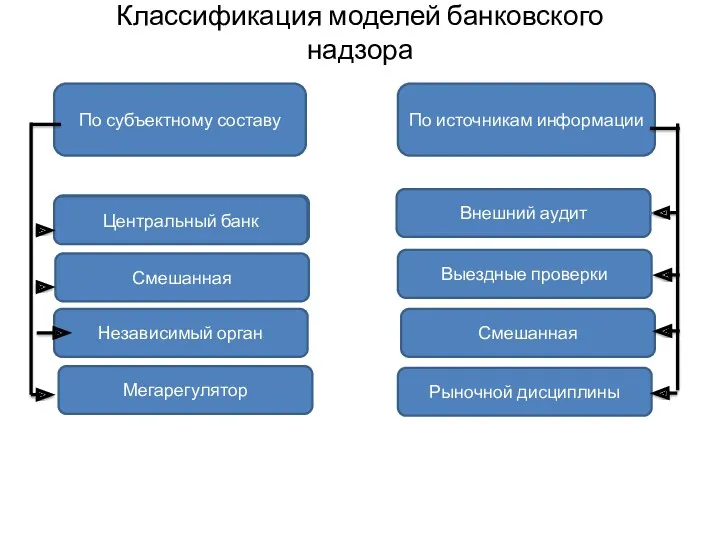

- 22. Классификация моделей банковского надзора По источникам информации По субъектному составу Центральный банк Смешанная Независимый орган Мегарегулятор

- 23. Цель Базельского комитета по банковскому надзору Сформулировать единообразные подходы к вопросам банковского регулирования посредством выработки рекомендаций

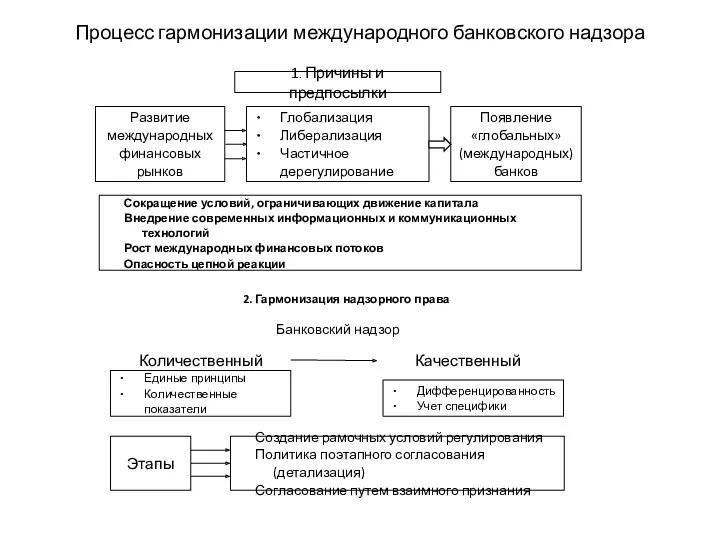

- 24. Процесс гармонизации международного банковского надзора

- 25. Принципы эффективного банковского надзора В традиционной системе регулирования принципы формируют существенный элемент механизма трансформации целей и

- 26. Принципы эффективного банковского надзора документ, подготовленный Базельским комитетом по банковскому надзору (БКБН) в тесном сотрудничестве с

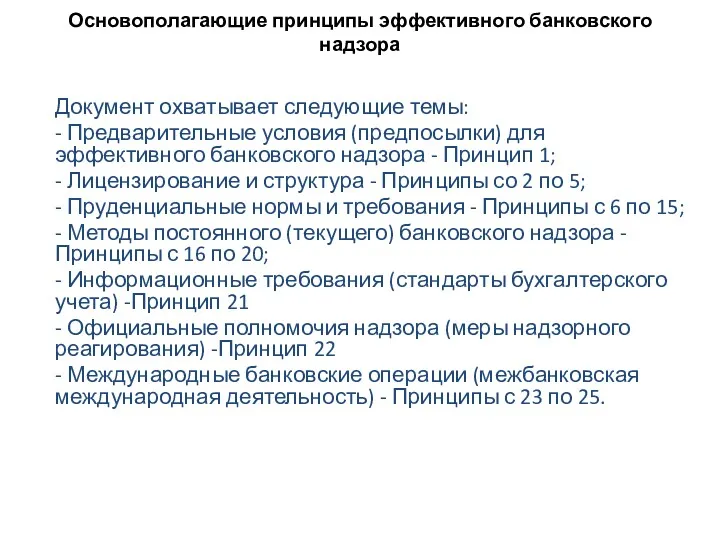

- 27. Основополагающие принципы эффективного банковского надзора Документ охватывает следующие темы: - Предварительные условия (предпосылки) для эффективного банковского

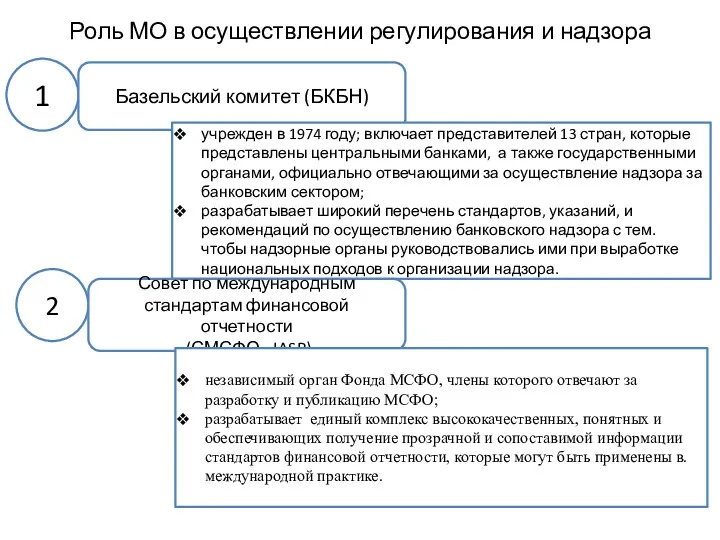

- 28. Роль МО в осуществлении регулирования и надзора 1 Базельский комитет (БКБН) учрежден в 1974 году; включает

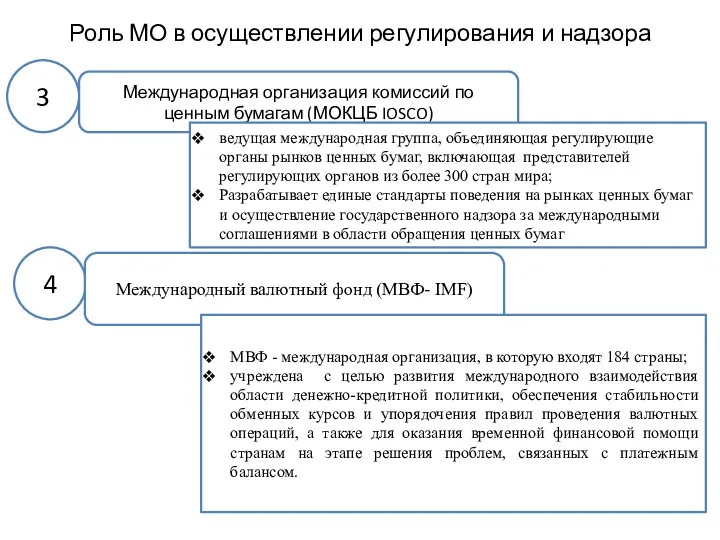

- 29. Роль МО в осуществлении регулирования и надзора 3 Международная организация комиссий по ценным бумагам (МОКЦБ IOSCO)

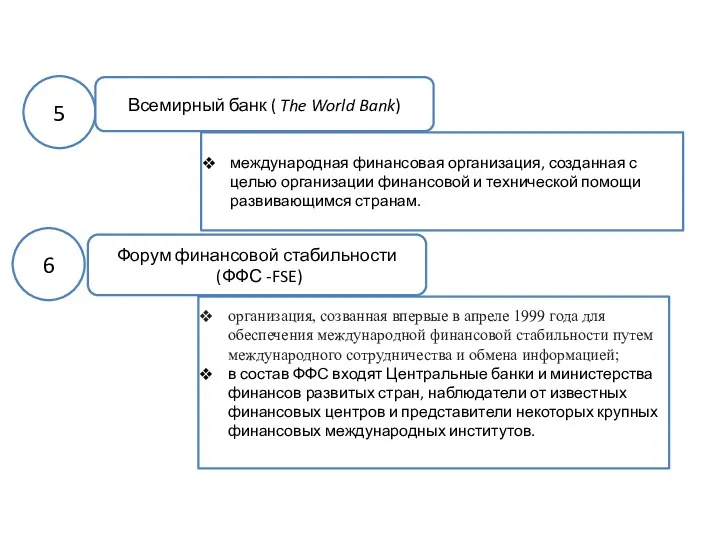

- 30. Роль 5 Всемирный банк ( The World Bank) международная финансовая организация, созданная с целью организации финансовой

- 31. УЧЕБНЫЕ ВОПРОСЫ ТЕМЫ Нормативно-правовая база организации банковского регулирования и надзора в России. Основные направления регулирования Банком

- 32. Основная литература: Банковский менеджмент: учебник /кол. авторов: под ред. д-ра экон.наук, проф. О.И. Лаврушина. – 3-е

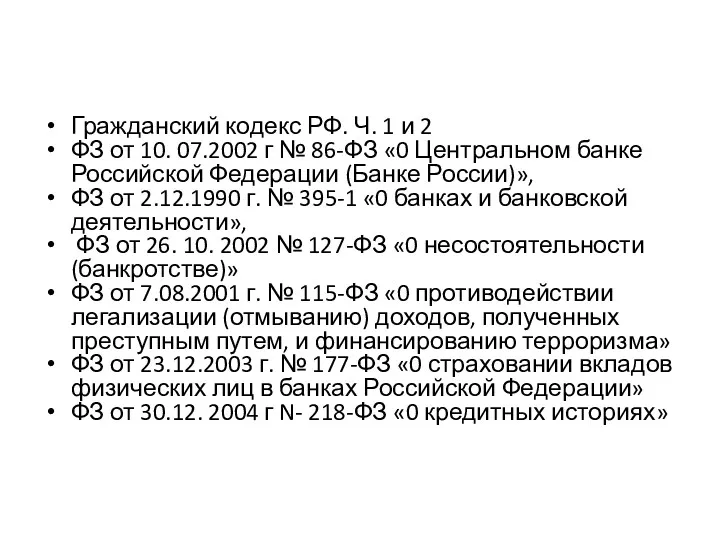

- 33. Нормативно-правовая база организации банковского регулирования и надзора в России. Гражданский кодекс РФ. Ч. 1 и 2

- 34. Понятие юридического лица; государственная регистрация юридического лица; реорганизация юридического лица; ликвидация юридического лица; несостоятельность (банкротство) юридического

- 35. Полномочия Банка России в области регулирования и надзора за деятельностью КО: по установлению обязательных для КО

- 36. Понятие кредитной организации (банка, небанковской кредитной организации), банковской системы РФ; перечень банковских операций и сделок, которые

- 37. Порядок и условия осуществления мер по предупреждению несостоятельности (банкротства) кредитных организаций, в том числе: - финансового

- 38. Определяет: меры, направленные на противодействие легализации преступных доходов; операции с денежными средствами или иным имуществом, подлежащие

- 39. устанавливает порядок функционирования системы страхования вкладов населения в РФ; устанавливает статус, цели деятельности, функции и полномочия

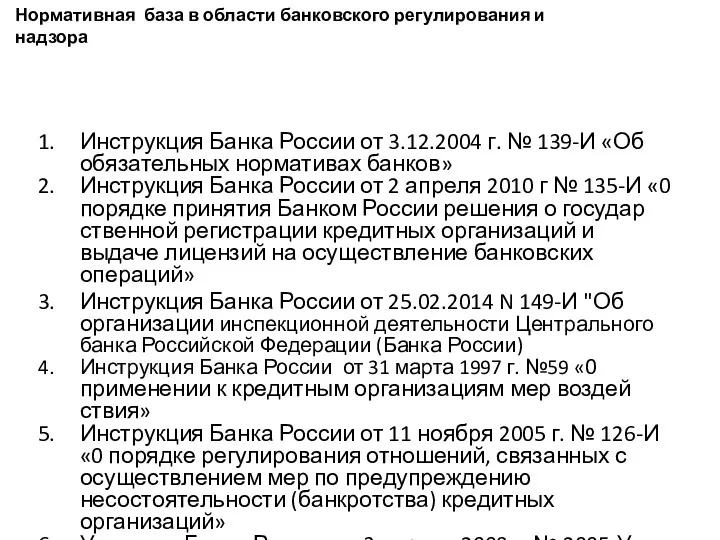

- 40. Нормативная база в области банковского регулирования и надзора Инструкция Банка России от 3.12.2004 г. № 139-И

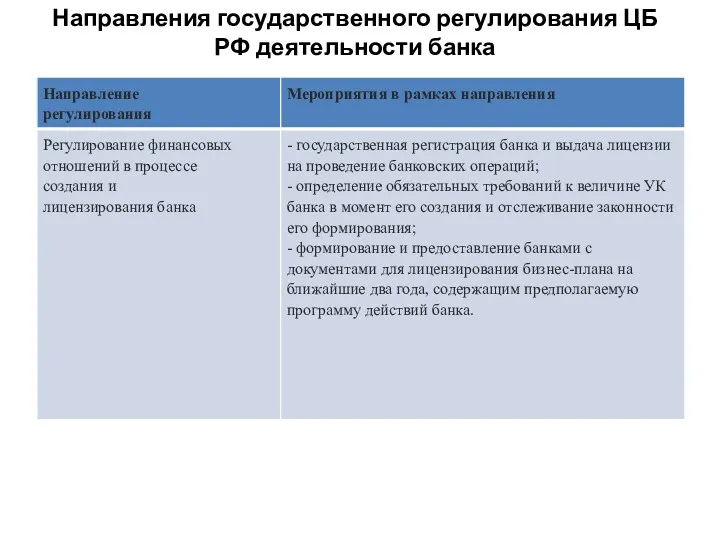

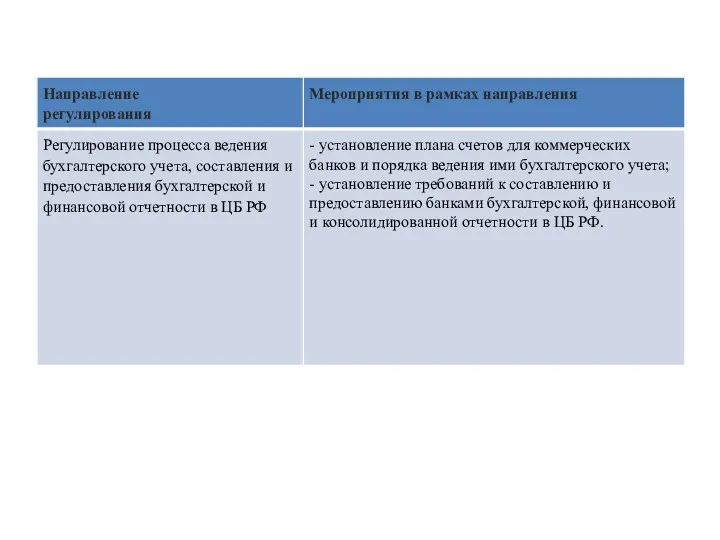

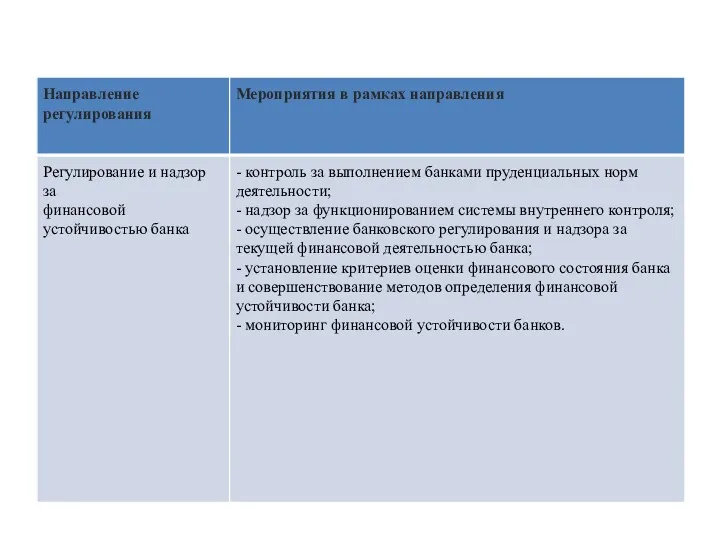

- 41. Направления государственного регулирования ЦБ РФ деятельности банка

- 42. Направления государственного регулирования ЦБ РФ деятельности банка

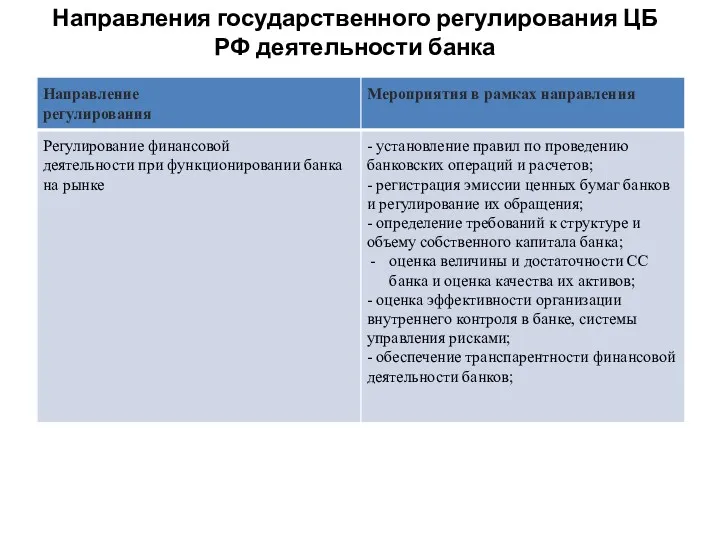

- 43. Направления государственного регулирования ЦБ РФ деятельности банка

- 44. Направления государственного регулирования ЦБ РФ деятельности банка

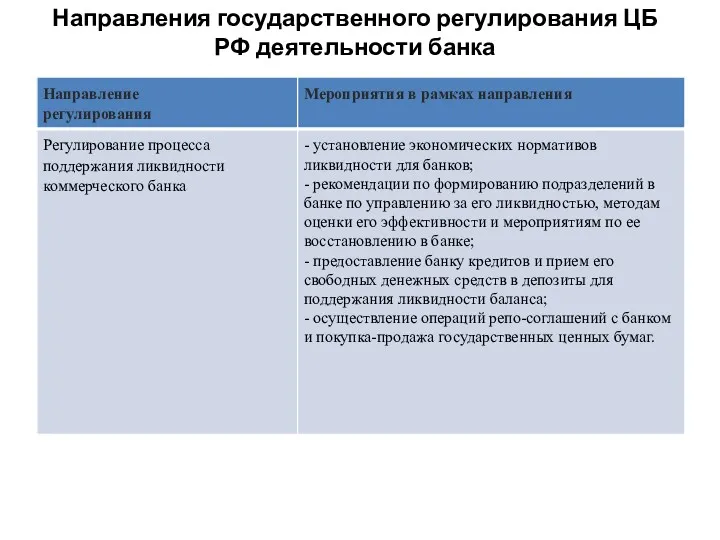

- 45. Направления государственного регулирования ЦБ РФ деятельности банка

- 46. Направления государственного регулирования ЦБ РФ деятельности банка

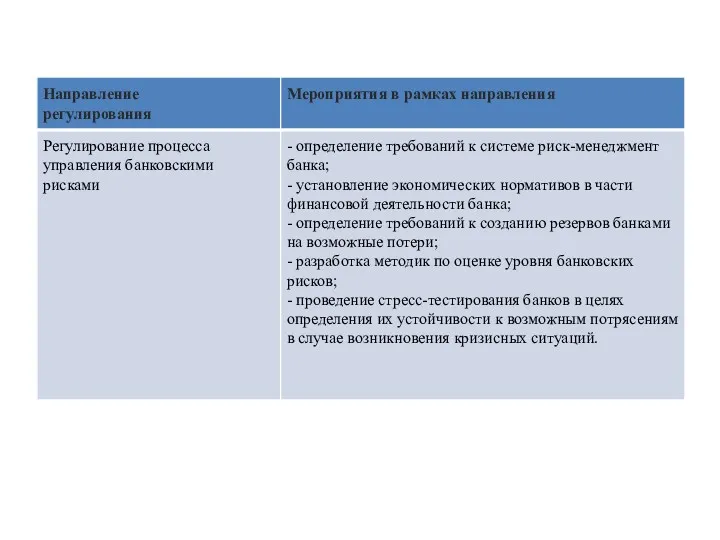

- 47. Основные методы регулирования Банком России деятельности КБКБ - нормотворческая деятельность, регулирующая финансовую деятельность банка; - разработка

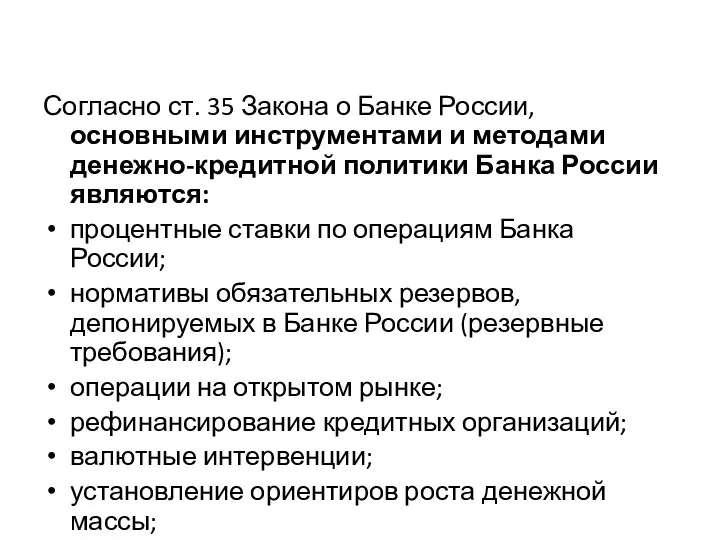

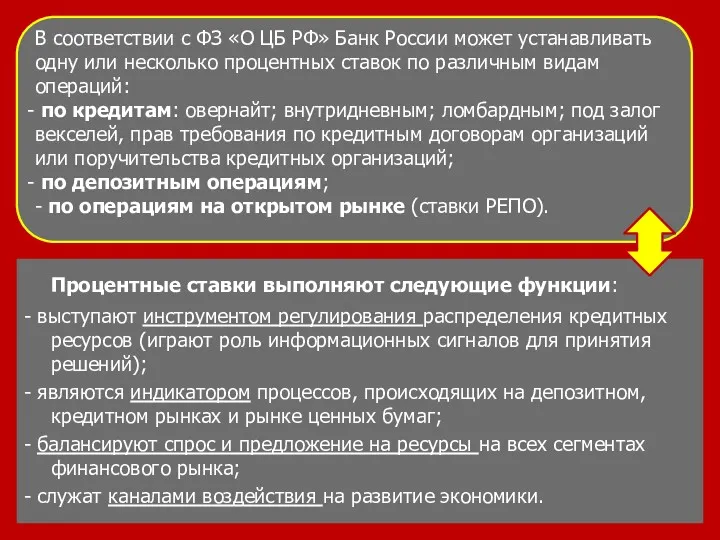

- 48. Согласно ст. 35 Закона о Банке России, основными инструментами и методами денежно-кредитной политики Банка России являются:

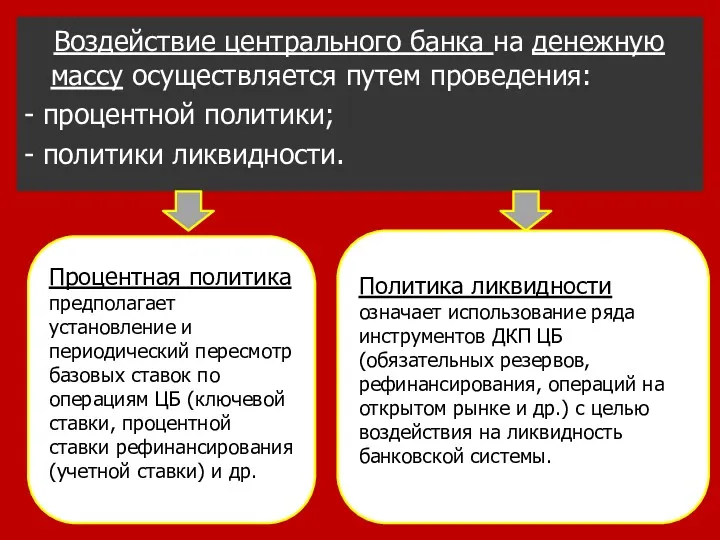

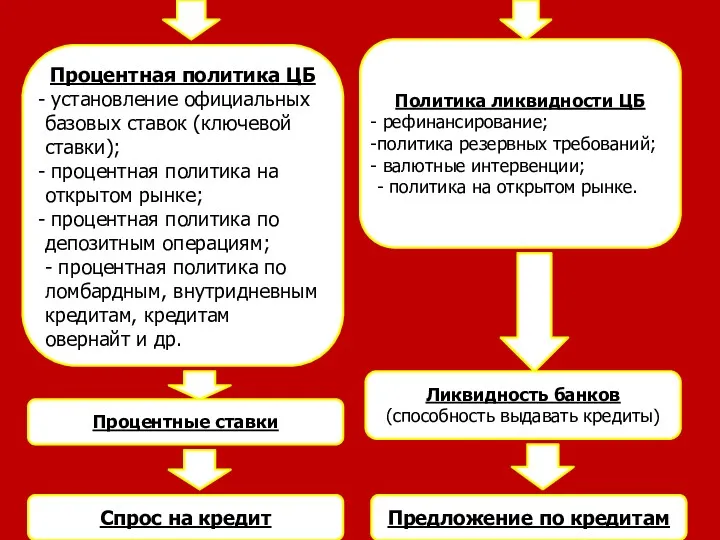

- 49. Воздействие центрального банка на денежную массу осуществляется путем проведения: - процентной политики; - политики ликвидности. Процентная

- 50. Процентная политика ЦБ установление официальных базовых ставок (ключевой ставки); процентная политика на открытом рынке; процентная политика

- 51. Монетарный спрос Объемы кредитования Объем денежной массы Совокупное предложение товаров и услуг = цены =

- 52. Процентные ставки выполняют следующие функции: - выступают инструментом регулирования распределения кредитных ресурсов (играют роль информационных сигналов

- 53. Процентные ставки по операциям Банка России определяются исходя из уровня ключевой ставки и текущих задач проведения

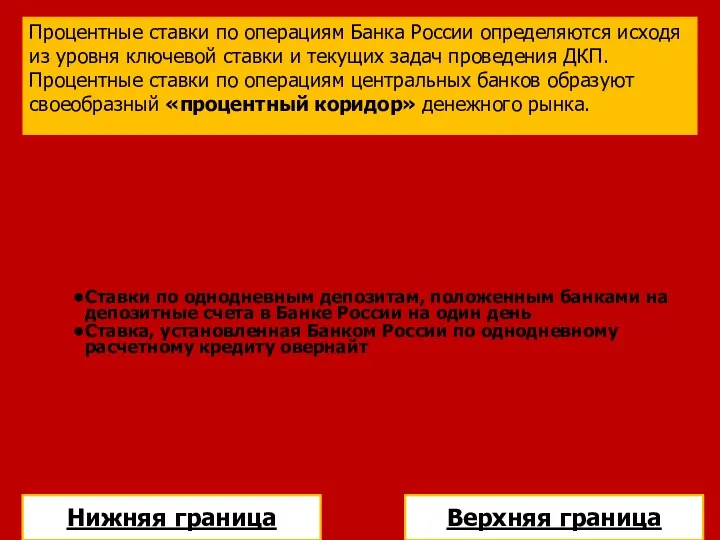

- 54. Коридор процентных ставок ЦБ - означает, что ставка по кредитам ЦБ устанавливается на максимальном уровне по

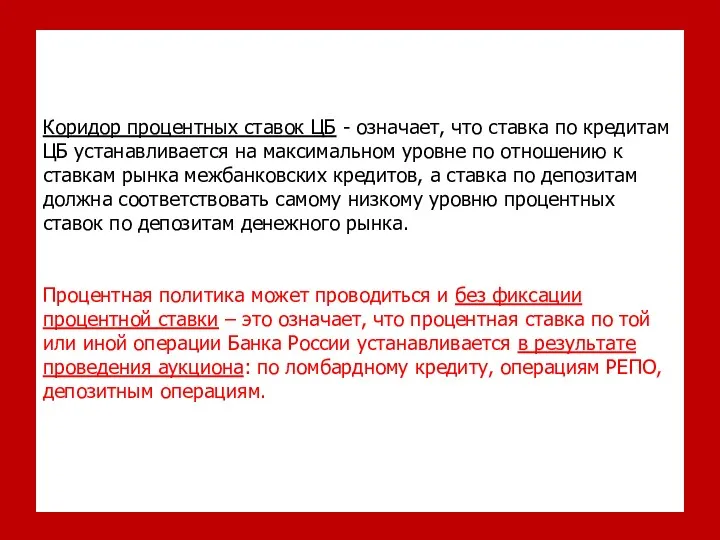

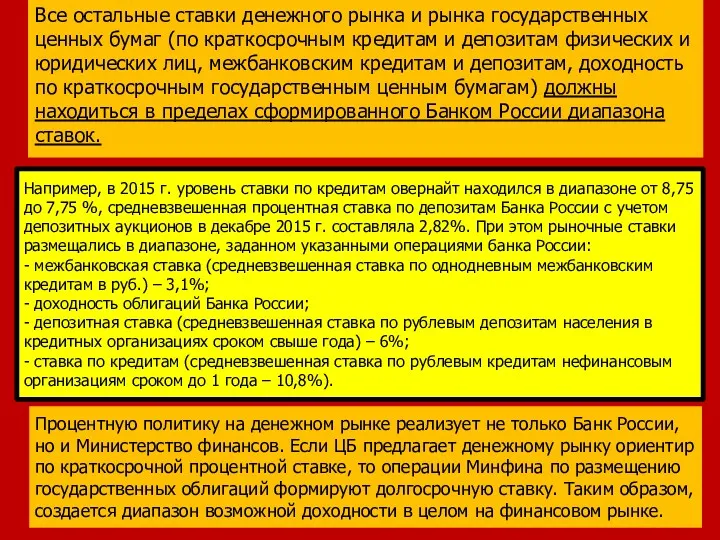

- 55. Все остальные ставки денежного рынка и рынка государственных ценных бумаг (по краткосрочным кредитам и депозитам физических

- 56. Достоинства проведения процентной политики Рыночный инструмент воздействия на экономику. Информативность -процентные ставки можно постоянно наблюдать. Недостатки

- 57. Резервная политика как часть ДКП центральных банков основана на изменении их требований к обязательным (минимальным) резервам

- 58. Обязательные резервные требования как инструмент ДКП выполняет следующие функции: 1) аккумуляция в ЦБ части резервов КО

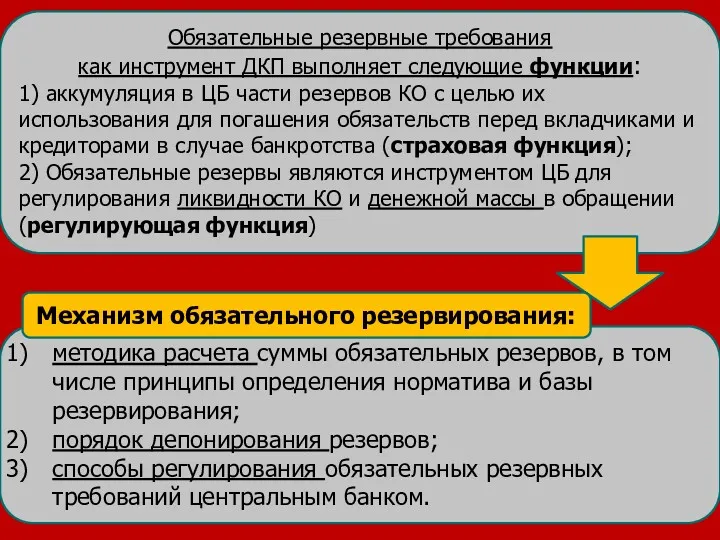

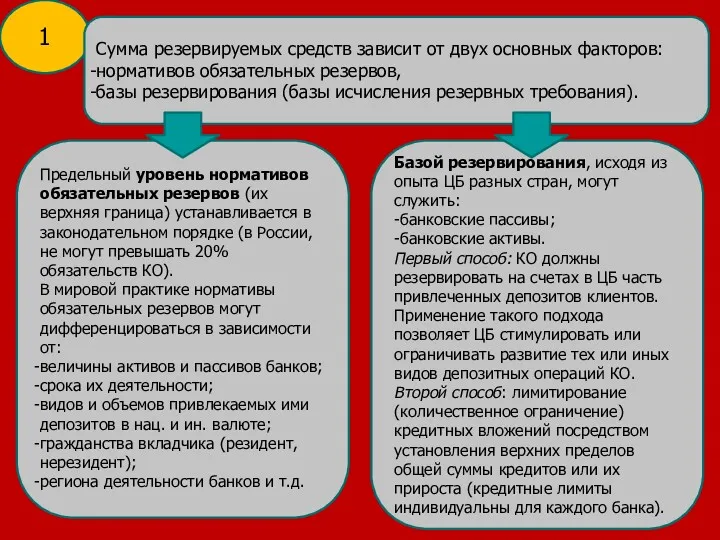

- 59. 1 Сумма резервируемых средств зависит от двух основных факторов: нормативов обязательных резервов, базы резервирования (базы исчисления

- 60. 2 Поддержание банками средств в необходимых размерах на резервных счетах в ЦБ – весьма непростая задача

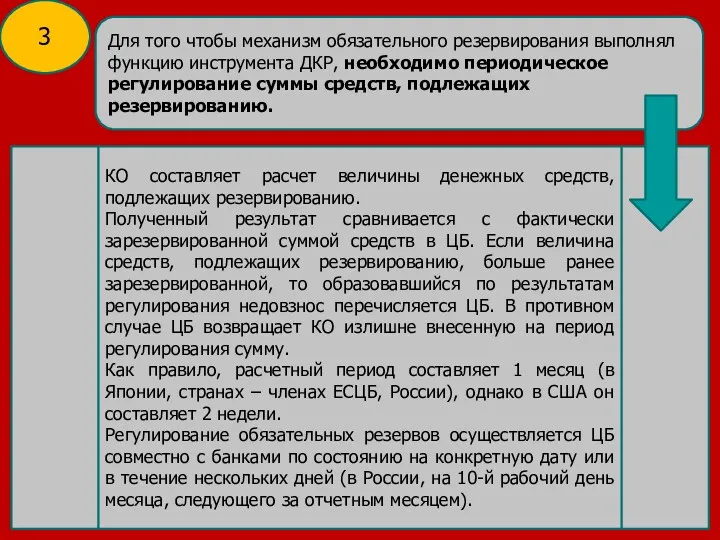

- 61. 3 Для того чтобы механизм обязательного резервирования выполнял функцию инструмента ДКР, необходимо периодическое регулирование суммы средств,

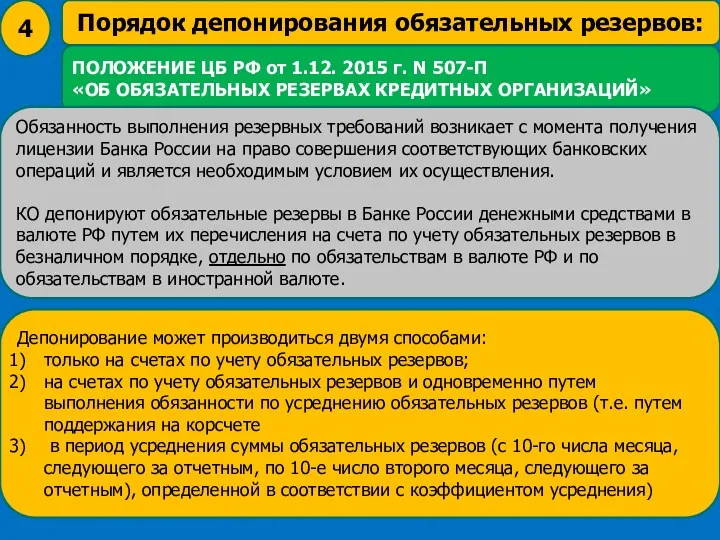

- 62. ПОЛОЖЕНИЕ ЦБ РФ от 1.12. 2015 г. N 507-П «ОБ ОБЯЗАТЕЛЬНЫХ РЕЗЕРВАХ КРЕДИТНЫХ ОРГАНИЗАЦИЙ» Обязанность выполнения

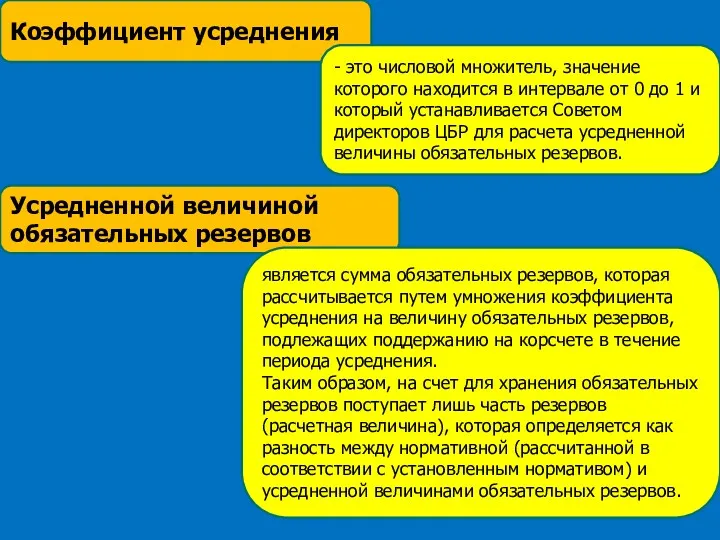

- 63. Коэффициент усреднения - это числовой множитель, значение которого находится в интервале от 0 до 1 и

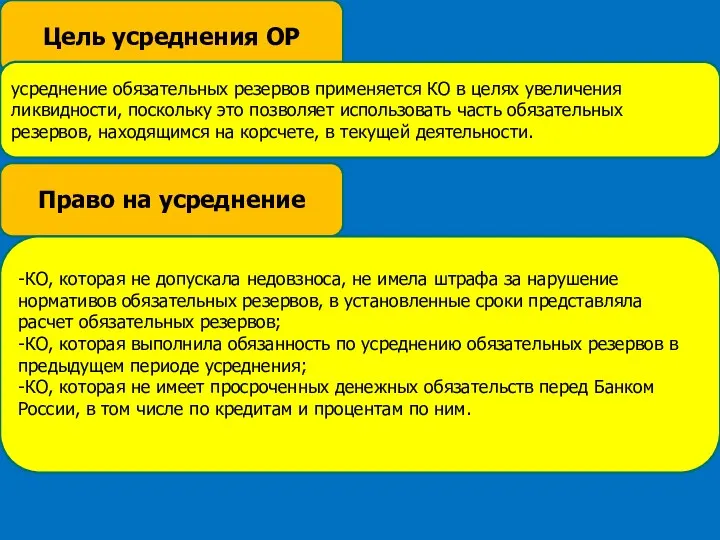

- 64. Цель усреднения ОР усреднение обязательных резервов применяется КО в целях увеличения ликвидности, поскольку это позволяет использовать

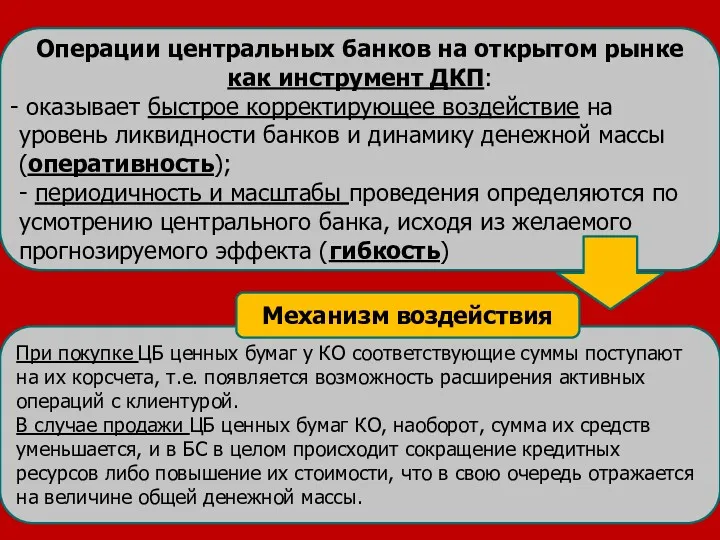

- 66. Операции на открытом рынке представляют собой операции центрального банка по купле-продаже ценных бумаг в банковской системе.

- 67. Операции центральных банков на открытом рынке как инструмент ДКП: оказывает быстрое корректирующее воздействие на уровень ликвидности

- 69. Валютная интервенция - значительное разовое целенаправленное воздействие центрального банка страны на валютный рынок и валютный курс

- 70. Под прямыми количественными ограничениями Банка России понимается установление лимитов на рефинансирование кредитных организаций и проведение кредитными

- 71. Установление ориентиров роста денежной массы или таргетирование происходит согласно Основным направлениям единой государственной денежно-кредитной политики. Банк

- 72. Эмиссия облигаций осуществляется Банком России от своего имени в соответствии с Положением Банка России № 284-П

- 73. ФЗ № 115 “О противодействии легализации доходов, полученных преступным путем и финансированию терроризма” Под легализацией (отмыванием)

- 74. ФЗ № 115 определяет: Федеральный орган исполнительной власти - Росфинмониторинг, его полномочия, а также круг полномочий

- 75. Меры противодействия легализации доходов, полученных преступным путем: Одна из основных обязанностей, возникающих у кредитных организаций, это

- 76. Меры противодействия легализации доходов, полученных преступным путем: 1. Операции и сделки, подлежащие обязательному контролю в соответствии

- 77. 2. Идентификация состоит в установлении: - в отношении физических лиц - фамилии, имени, отчества (если есть),

- 78. 3. Обязанность применять меры по замораживанию (блокированию) денежных средств или иного имущества, если лица - владельцы

- 79. 4.Обязанность кредитных организаций по формированию внутрикорпоративных механизмов и процедур с тем, чтобы действенно осуществлять мероприятия по

- 80. Анализ подозрительных операций проводится в определенной последовательности: Сумма операции (является ли она ожидаемой), Периодичность операций (превышение

- 82. Скачать презентацию

Управления финансовыми рисками на предприятии ООО Кытмановское

Управления финансовыми рисками на предприятии ООО Кытмановское Басня о том, как у зайчика товарный отчет не сходился

Басня о том, как у зайчика товарный отчет не сходился Nalogi

Nalogi Учет расчетных операций

Учет расчетных операций Проект по финансовой грамотности для взрослых и детей

Проект по финансовой грамотности для взрослых и детей Как сберечь и произвести накопления денежных средств

Как сберечь и произвести накопления денежных средств Кредиттер бойынша субсидиялар мен кепілдіктерді қалай алуға болады?

Кредиттер бойынша субсидиялар мен кепілдіктерді қалай алуға болады? Источники финансирования корпорации

Источники финансирования корпорации Пенсионная реформа 2010 г

Пенсионная реформа 2010 г Принципы разработки финансовой стратегии

Принципы разработки финансовой стратегии Инвестиционная безопасность коммерческой организации

Инвестиционная безопасность коммерческой организации Формы и методы проектного финансирования

Формы и методы проектного финансирования Введение в распределенные методы обработки информации. Технология Блокчейн

Введение в распределенные методы обработки информации. Технология Блокчейн История налогообложения. Понятие налога

История налогообложения. Понятие налога Финансовая основа местного самоуправления

Финансовая основа местного самоуправления Социальное и медицинское страхование

Социальное и медицинское страхование О бюджете Красновишерского муниципального района на 2018 год и плановый период 2019-2020 годов (второе чтение)

О бюджете Красновишерского муниципального района на 2018 год и плановый период 2019-2020 годов (второе чтение) Страхование жилого помещения

Страхование жилого помещения Что такое финансовая грамотность?

Что такое финансовая грамотность? Если у банка отозвали лицензию. Информация для вкладчиков

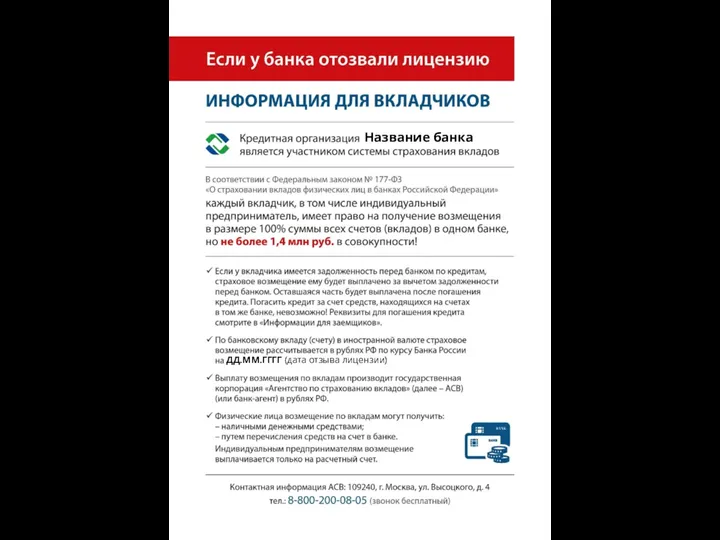

Если у банка отозвали лицензию. Информация для вкладчиков Анализ финансового состояния коммерческого банка (на примере ОАО КБ Пойдем)

Анализ финансового состояния коммерческого банка (на примере ОАО КБ Пойдем) Технический анализ финансовых рынков

Технический анализ финансовых рынков Налог на имущество физических лиц

Налог на имущество физических лиц Автоматизированная система прогнозирования финансовых временных рядов с применением многослойного персептрона

Автоматизированная система прогнозирования финансовых временных рядов с применением многослойного персептрона Бухгалтерская (финансовая) отчетность как завершающий этап учетного процесса

Бухгалтерская (финансовая) отчетность как завершающий этап учетного процесса The Banknotes of the UK

The Banknotes of the UK Предпринимательский договор

Предпринимательский договор Управление личным бюджетом

Управление личным бюджетом