Содержание

- 2. Вопросы лекции Налогоплательщики НДФЛ; Объект налогообложения НДФЛ и доходы, не подлежащие налогообложению; Налоговая база и особенности

- 3. 1. Налогоплательщики НДФЛ Налогоплательщиками НДФЛ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические

- 4. 1.Налоговыми резидентами являются: Физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в

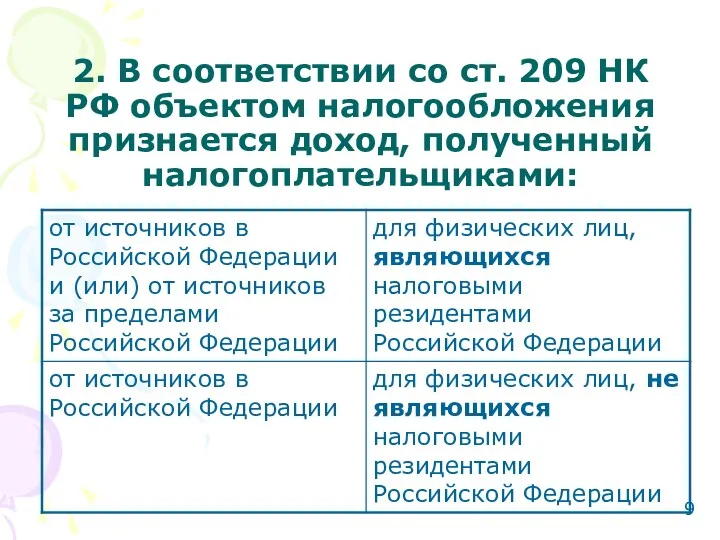

- 5. 2. В соответствии со ст. 209 НК РФ объектом налогообложения признается доход, полученный налогоплательщиками: 9

- 6. 2. Доходы, не учитываемые в целях налогообложения государственные пособия; все виды установленных действующим законодательством РФ, компенсационных

- 7. 2. Доходы, не учитываемые в целях налогообложения доходы, получаемые физическими лицами, являющимися налоговыми резидентами РФ, от

- 8. 3. Налоговая база и особенности ее определения по отдельным видам доходов Налоговая база= Доходы в денежной

- 9. 3. К доходам, полученным налогоплательщиком в натуральной форме, в частности, относятся: оплата за него организациями или

- 10. 3. Доход в виде материальной выгоды может возникать в следующих случаях: при экономии на процентах за

- 11. 3. Доход в виде материальной выгоды может возникать в следующих случаях: при приобретении товаров (работ, услуг)

- 12. 3. Доход в виде материальной выгоды может возникать в следующих случаях: при приобретении ценных бумаг и

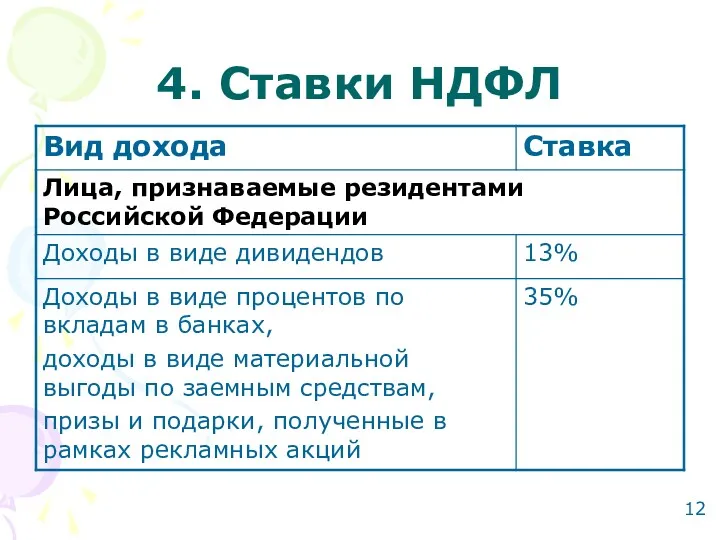

- 13. 4. Ставки НДФЛ 12

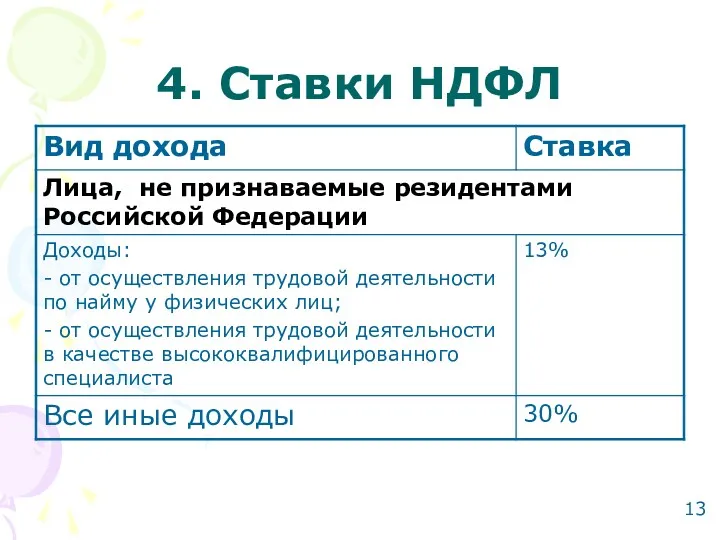

- 14. 4. Ставки НДФЛ 13

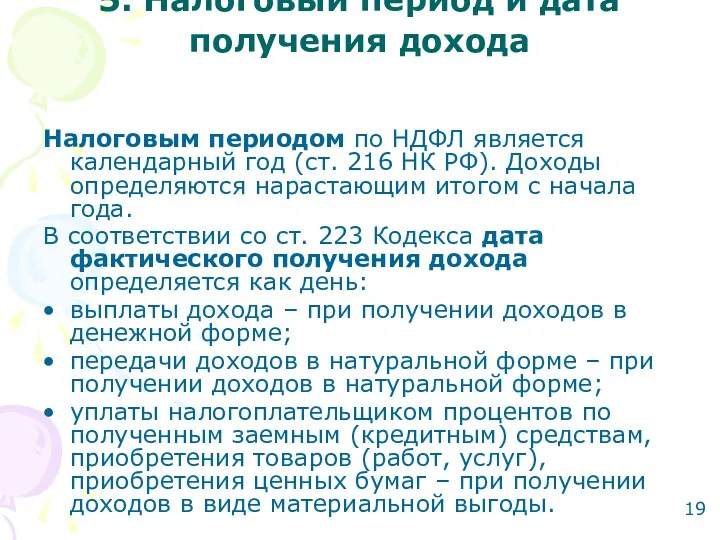

- 15. 5. Налоговый период и дата получения дохода Налоговым периодом по НДФЛ является календарный год (ст. 216

- 16. 6. Налоговые вычеты стандартные, социальные, имущественные, профессиональные инвестиционные 20

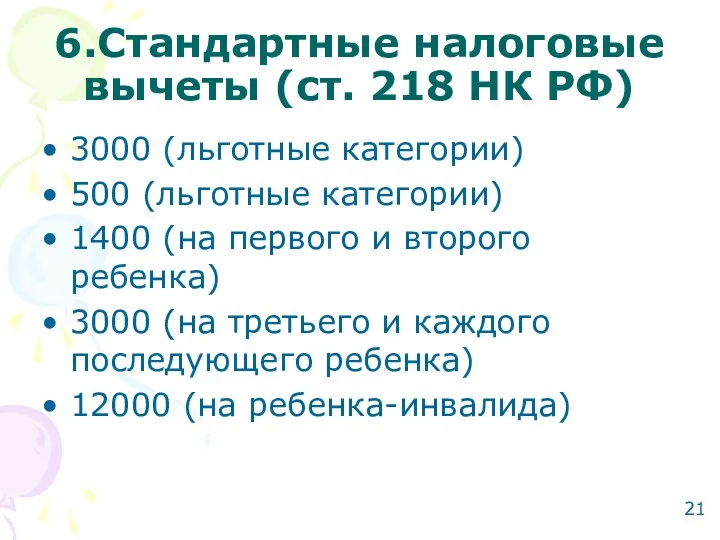

- 17. 6.Стандартные налоговые вычеты (ст. 218 НК РФ) 3000 (льготные категории) 500 (льготные категории) 1400 (на первого

- 18. 6. Социальные вычеты На благотворительные цели, На обучение детей, братьев, сестер, На свое обучение, На лечение

- 19. 6. Имущественные вычеты При продаже жилья – 1000000 руб., При продаже прочего имущества – 250 000

- 20. 6.Профессиональные вычеты В сумме фактических документально подтвержденных расходов; 20% от суммы доходов. 24

- 21. 7. Особенности исчисления и уплаты налога налога налоговыми агентами. (ст. 226 НК РФ) Налоговые агенты обязаны

- 22. 7. Особенности исчисления сумм налога отдельными категориями физических лиц. (ст. 227 НК РФ) физические лица, зарегистрированные

- 23. 7. Авансовые платежи уплачиваются налогоплательщиком на основании налоговых уведомлений: за январь – июнь – не позднее

- 24. 8.Налоговая декларация Налоговая декларация представляется налогоплательщиками, указанными в ст. 227, 227.1 и 228 Кодекса, не позднее

- 26. Скачать презентацию

Функції податків

Функції податків State Support Shipbuilding in Ukraine

State Support Shipbuilding in Ukraine Инструкция TopMission для тайных покупателей. Аудит офиса продаж

Инструкция TopMission для тайных покупателей. Аудит офиса продаж Финансовый менеджмент. Этапы развития

Финансовый менеджмент. Этапы развития Учет вознаграждений работникам отдельными некредитными финансовыми организациями. Глава 17

Учет вознаграждений работникам отдельными некредитными финансовыми организациями. Глава 17 О механизме предоставления государственной поддержки сельскохозяйственным товаропроизводителям

О механизме предоставления государственной поддержки сельскохозяйственным товаропроизводителям Основной капитал компании

Основной капитал компании Инвестициялар

Инвестициялар Особенности преподавания финансовой грамотности в основной школе: методический и содержательный аспекты

Особенности преподавания финансовой грамотности в основной школе: методический и содержательный аспекты Введение в распределенные методы обработки информации. Технология Блокчейн

Введение в распределенные методы обработки информации. Технология Блокчейн Расчет заработной платы. Лекция 7

Расчет заработной платы. Лекция 7 Налогообложение транспортных средств. Зарубежный опыт и возможности его применения в России

Налогообложение транспортных средств. Зарубежный опыт и возможности его применения в России Пластиковые карты. Порядок совершения операций с наличными деньгами и безналичными расчетами

Пластиковые карты. Порядок совершения операций с наличными деньгами и безналичными расчетами Банки, их виды и причины появления

Банки, их виды и причины появления Управление дебиторской задолженностью и кредитная политика предприятия

Управление дебиторской задолженностью и кредитная политика предприятия Заработная плата

Заработная плата Финансовые биржи. Организационная структура и операции

Финансовые биржи. Организационная структура и операции Організація праці персоналу, зайнятого бухгалтерським обліком, контролем та аналізом

Організація праці персоналу, зайнятого бухгалтерським обліком, контролем та аналізом Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц (НДФЛ) Финансовые махинации. Мошенничество с банковскими картами

Финансовые махинации. Мошенничество с банковскими картами Социальный фонд России (СФР). Отчетность 2022-2023

Социальный фонд России (СФР). Отчетность 2022-2023 Nauka o organizacji. Konsorcjum

Nauka o organizacji. Konsorcjum Понятие инвестиций, их классификация

Понятие инвестиций, их классификация Организации заимствований органами государственной власти и органами местного самоуправления в КНР

Организации заимствований органами государственной власти и органами местного самоуправления в КНР Участники инвестиционного проекта

Участники инвестиционного проекта Особенности финансов организаций различных организационно-правовых форм собственности

Особенности финансов организаций различных организационно-правовых форм собственности Необходимость кредита

Необходимость кредита Бюджет. Бюджетное устройство

Бюджет. Бюджетное устройство