Содержание

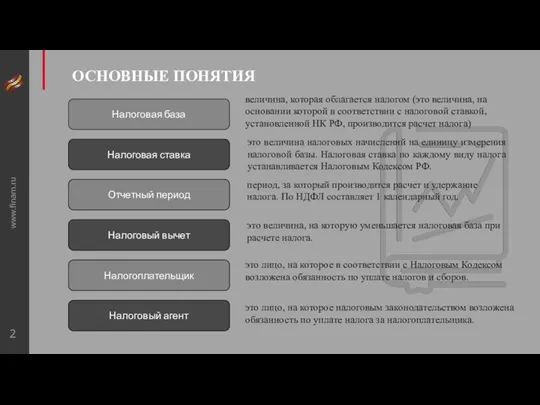

- 2. www.finam.ru ОСНОВНЫЕ ПОНЯТИЯ Налоговая база Налоговый вычет Налоговая ставка Налогоплательщик Налоговый агент величина, которая облагается налогом

- 3. www.finam.ru НАЛОГОВЫЙ АГЕНТ это лицо, на которое налоговым законодательством возложена обязанность по уплате налога за налогоплательщика.

- 4. www.finam.ru НАЛОГОВЫЙ АГЕНТ Несмотря на то, что отказаться от исполнения функций налогового агента нельзя, в ряде

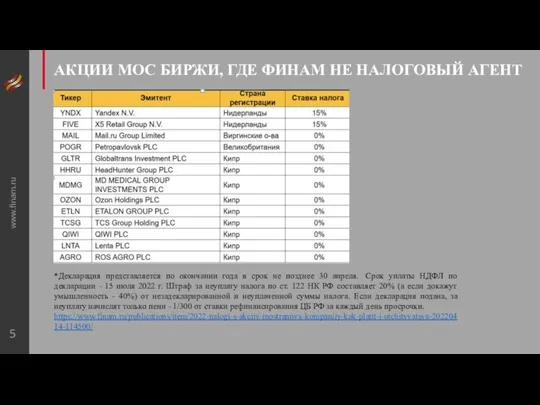

- 5. АКЦИИ МОС БИРЖИ, ГДЕ ФИНАМ НЕ НАЛОГОВЫЙ АГЕНТ www.finam.ru *Декларация представляется по окончании года в срок

- 6. НАЛОГООБЛОЖЕНИЕ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ www.finam.ru С доходов клиентов, имеющих статус предпринимателя, налог на доходы физических лиц удерживается

- 7. www.finam.ru ЧТО ЯВЛЯЕТСЯ ОСНОВАНИЕМ ДЛЯ РАСЧЕТА НАЛОГА Если клиент продал ценную бумагу 30.12.2022 года, то в

- 8. www.finam.ru Если клиент продал ценную бумагу 30.12.2022 года, то в какой налоговый период попадет финансовый результат

- 9. ПОРЯДОК УДЕРЖАНИЯ НДФЛ ВНУТРИ ОТЧЕТНОГО ПЕРИОДА www.finam.ru Являясь налоговым агентом, ФИНАМ рассчитывает и удерживает налоги внутри

- 10. Ответ Налог удерживается из свободных денежных средств в рублях РФ, находящихся на счетах клиента. Если на

- 11. Ответ Налог удерживается из свободных денежных средств, находящихся на счетах клиента. Если на счетах клиента недостаточно

- 12. Ответ Налог удерживается из свободных денежных средств, находящихся на счетах клиента. Если на счетах клиента недостаточно

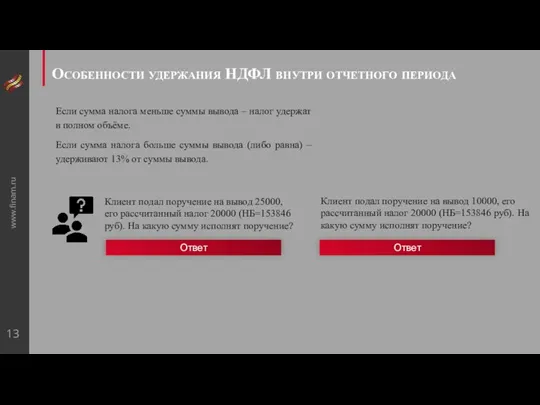

- 13. www.finam.ru Особенности удержания НДФЛ внутри отчетного периода Если сумма налога меньше суммы вывода – налог удержат

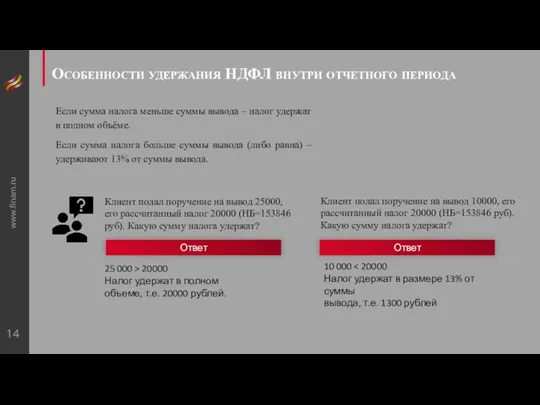

- 14. www.finam.ru Особенности удержания НДФЛ внутри отчетного периода Если сумма налога меньше суммы вывода – налог удержат

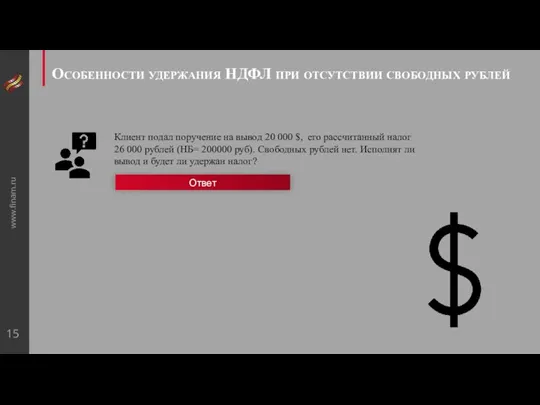

- 15. www.finam.ru Особенности удержания НДФЛ при отсутствии свободных рублей Клиент подал поручение на вывод 20 000 $,

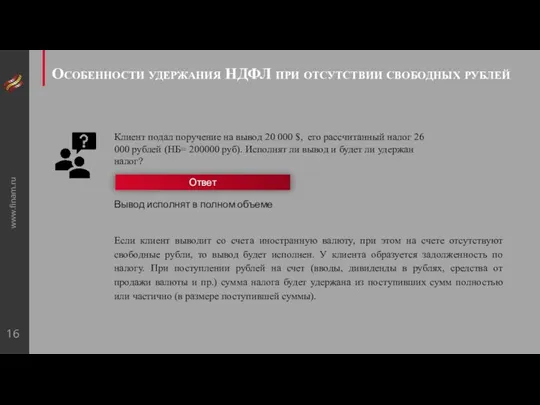

- 16. www.finam.ru Особенности удержания НДФЛ при отсутствии свободных рублей Если клиент выводит со счета иностранную валюту, при

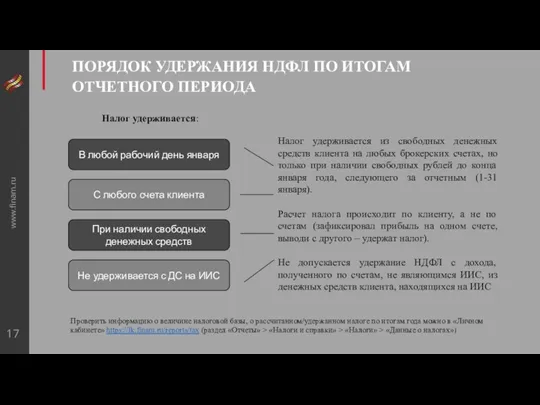

- 17. www.finam.ru ПОРЯДОК УДЕРЖАНИЯ НДФЛ ПО ИТОГАМ ОТЧЕТНОГО ПЕРИОДА При наличии свободных денежных средств В любой рабочий

- 18. www.finam.ru Если брокер по итогам года не смог удержать налог Если по итогам года на счете

- 19. www.finam.ru Если брокер по итогам года не смог удержать налог Если по итогам года на счете

- 20. www.finam.ru НАЛОГОВЫЕ РЕЗИДЕНТЫ/НЕРЕЗИДЕНТЫ Понятие налогового резидента определено ст. 207 НК РФ. В соответствии с этой статьей

- 21. www.finam.ru НАЛОГОВЫЕ РЕЗИДЕНТЫ Иностранные граждане могут получить статус налогового резидента, если докажут факт проживания на территории

- 22. www.finam.ru ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА а) Общий порядок подтверждения подходит для большинства иностранных граждан. Для

- 23. www.finam.ru ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА б) Особый порядок подтверждения применяется для граждан государств, с которыми

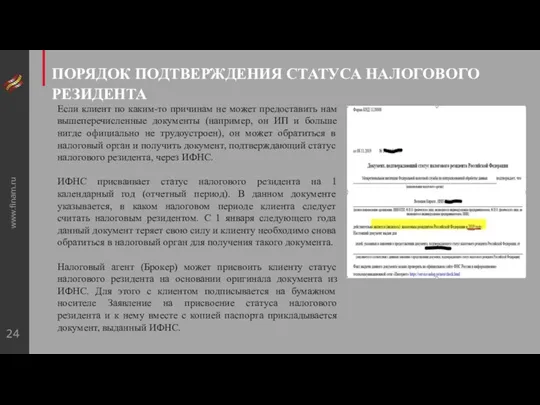

- 24. www.finam.ru ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА Если клиент по каким-то причинам не может предоставить нам вышеперечисленные

- 25. www.finam.ru ВАЛЮТНЫЕ РЕЗИДЕНТЫ/НЕРЕЗИДЕНТЫ Кроме понятий налоговый резидент/нерезидент в российском законодательстве есть еще понятие валютного резидента/нерезидента. Данное

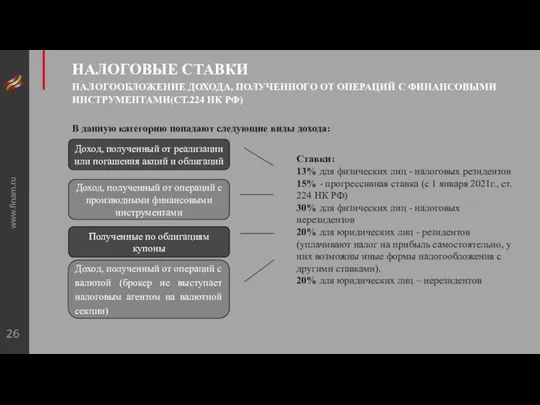

- 26. www.finam.ru НАЛОГОВЫЕ СТАВКИ НАЛОГООБЛОЖЕНИЕ ДОХОДА, ПОЛУЧЕННОГО ОТ ОПЕРАЦИЙ С ФИНАНСОВЫМИ ИНСТРУМЕНТАМИ(СТ.224 НК РФ) В данную категорию

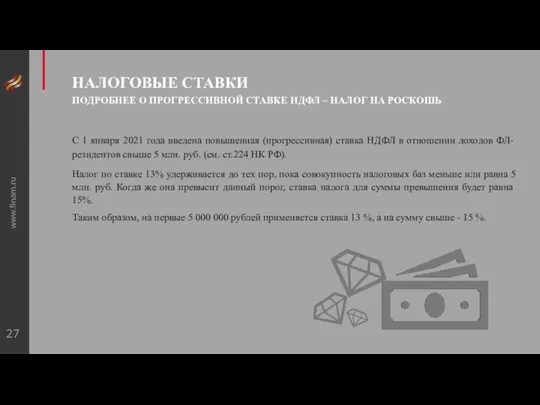

- 27. www.finam.ru НАЛОГОВЫЕ СТАВКИ ПОДРОБНЕЕ О ПРОГРЕССИВНОЙ СТАВКЕ НДФЛ – НАЛОГ НА РОСКОШЬ С 1 января 2021

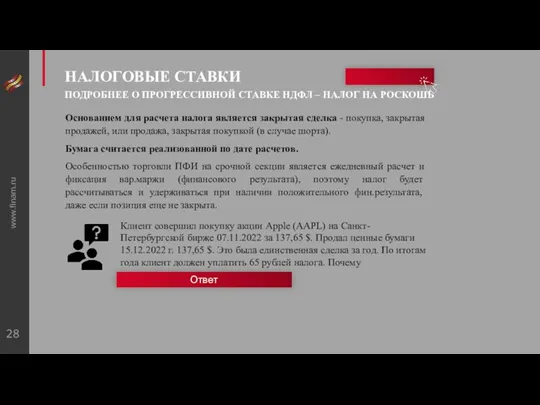

- 28. www.finam.ru Клиент совершил покупку акции Apple (AAPL) на Санкт-Петербургской бирже 07.11.2022 за 137,65 $. Продал ценные

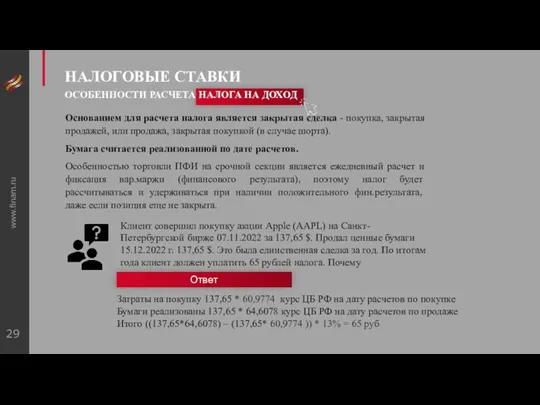

- 29. www.finam.ru Клиент совершил покупку акции Apple (AAPL) на Санкт-Петербургской бирже 07.11.2022 за 137,65 $. Продал ценные

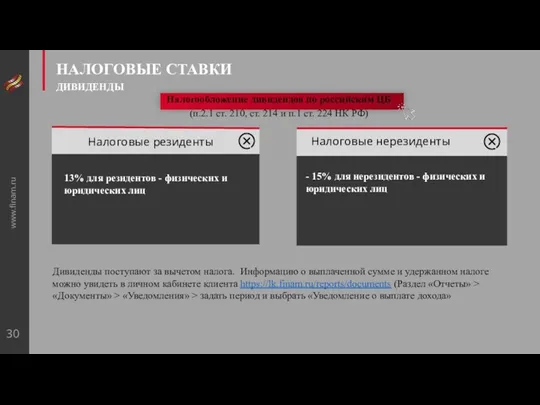

- 30. НАЛОГОВЫЕ СТАВКИ ДИВИДЕНДЫ www.finam.ru Налоговые резиденты 13% для резидентов - физических и юридических лиц Налоговые нерезиденты

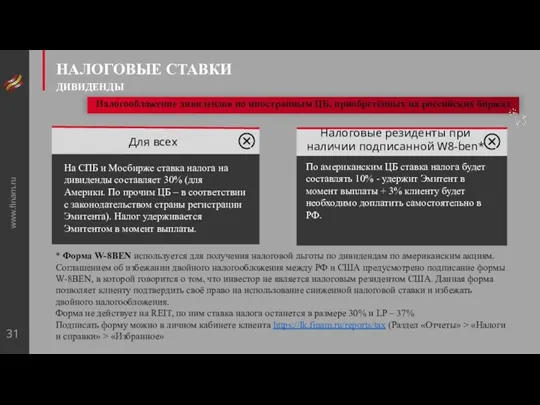

- 31. НАЛОГОВЫЕ СТАВКИ ДИВИДЕНДЫ www.finam.ru Для всех На СПБ и Мосбирже ставка налога на дивиденды составляет 30%

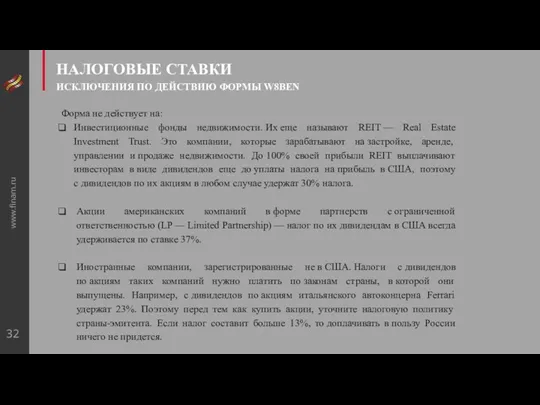

- 32. НАЛОГОВЫЕ СТАВКИ ИСКЛЮЧЕНИЯ ПО ДЕЙСТВИЮ ФОРМЫ W8BEN www.finam.ru Форма не действует на: Инвестиционные фонды недвижимости. Их

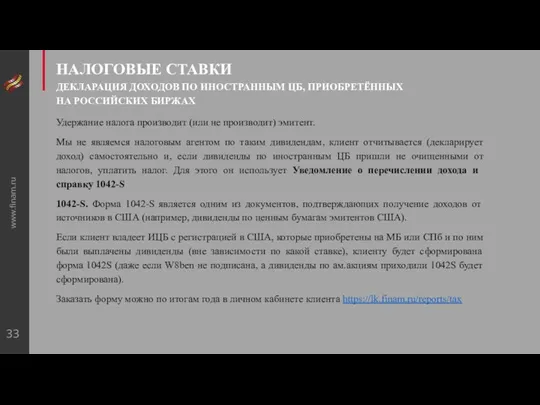

- 33. НАЛОГОВЫЕ СТАВКИ ДЕКЛАРАЦИЯ ДОХОДОВ ПО ИНОСТРАННЫМ ЦБ, ПРИОБРЕТЁННЫХ НА РОССИЙСКИХ БИРЖАХ www.finam.ru Удержание налога производит (или

- 34. НАЛОГОВЫЕ СТАВКИ ДИВИДЕНДЫ www.finam.ru По основной массе эмитентов на ММА (американские ЦБ) ставка налога по дивидендам

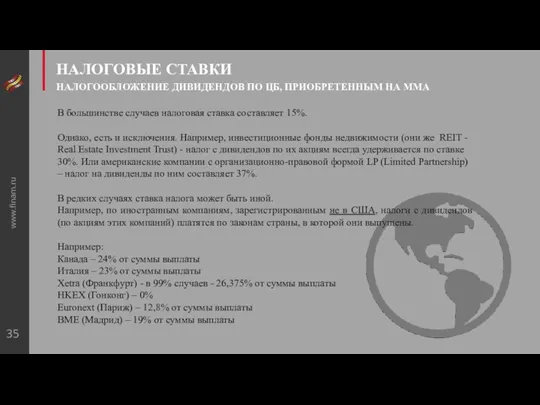

- 35. НАЛОГОВЫЕ СТАВКИ НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДОВ ПО ЦБ, ПРИОБРЕТЕННЫМ НА MMA www.finam.ru В большинстве случаев налоговая ставка составляет

- 36. НАЛОГОВЫЕ СТАВКИ ДЕКЛАРАЦИЯ ДОХОДОВ ПО ИНОСТРАННЫМ ЦБ, ПРИОБРЕТЁННЫХ НА ММА www.finam.ru Налог удерживается Эмитентом в момент

- 37. www.finam.ru НАЛОГООБЛОЖЕНИЕ ПАЕВ PTP С 1 января будет введен новый налог в США при продаже нерезидентами

- 38. www.finam.ru МЕТОД РАСЧЕТА НДФЛ ЗАТРАТНЫЙ МЕТОД Затраты должны быть: Фактически произведенными В общем порядке при расчете

- 39. www.finam.ru МЕТОД РАСЧЕТА НАЛОГОВОЙ БАЗЫ ЗАТРАТНЫЙ МЕТОД Затраты должны быть: Фактически произведенными В общем порядке при

- 40. www.finam.ru МЕТОД РАСЧЕТА НДФЛ ФИФО C 01 января 2010 года в НК РФ закреплен единственно возможный

- 41. www.finam.ru МЕТОД РАСЧЕТА НДФЛ ПРИМЕР РАСЧЕТА НАЛОГА ПО ФИФО Клиент приобрел ценные бумаги в следующем порядке:

- 42. www.finam.ru ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ Вычет – это сумма, на которую налогоплательщик вправе уменьшить величину дохода, полученного в

- 43. www.finam.ru ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ ТРЕХГОДИЧНАЯ ЛЬГОТА Вычет или льгота на долгосрочное владение ценными бумагами, ЛДВ, трехлетний вычет,

- 44. www.finam.ru ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ ТРЕХГОДИЧНАЯ ЛЬГОТА Допустим, клиент-резидент 15 января 2018 года приобрел ценные бумаги на сумму

- 45. www.finam.ru ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ ТРЕХГОДИЧНАЯ ЛЬГОТА. ОСОБЕННОСТИ ПРЕДОСТАВЛЕНИЯ. Клиенты АО «ФИНАМ» могут получить вычет через Брокера в

- 46. www.finam.ru ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ НАЛОГООБЛОЖЕНИЕ ПО СТАВКЕ 0% (П. 17.2 СТ. 217 НК РФ + П.2 СТ.

- 47. www.finam.ru ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ НАЛОГООБЛОЖЕНИЕ ПО СТАВКЕ 0%. ОСОБЕНООСТИ ПРИМЕНЕНИЯ Применяется для ЦБ поступивших в собственность: после

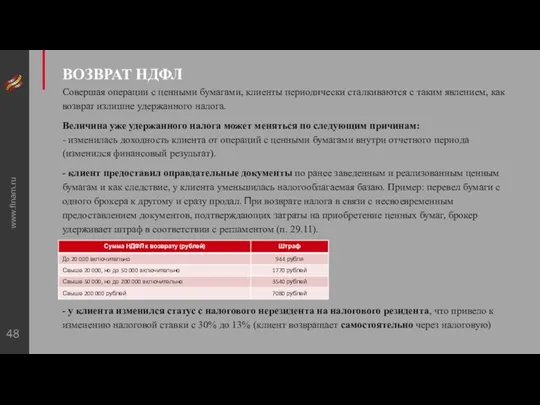

- 48. www.finam.ru ВОЗВРАТ НДФЛ Совершая операции с ценными бумагами, клиенты периодически сталкиваются с таким явлением, как возврат

- 49. www.finam.ru ВОЗВРАТ НДФЛ Для возврата налога: - подписать заявление в личном кабинете - указать в заявление

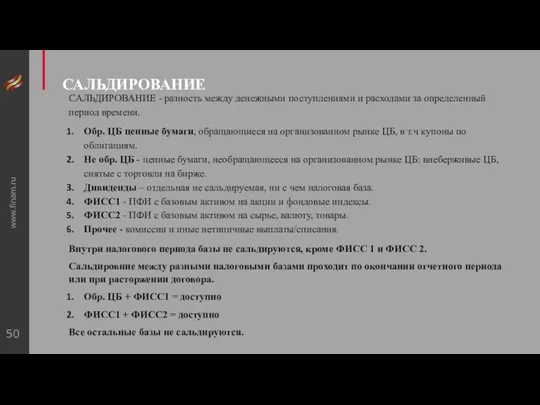

- 50. www.finam.ru САЛЬДИРОВАНИЕ САЛЬДИРОВАНИЕ - разность между денежными поступлениями и расходами за определенный период времени. Обр. ЦБ

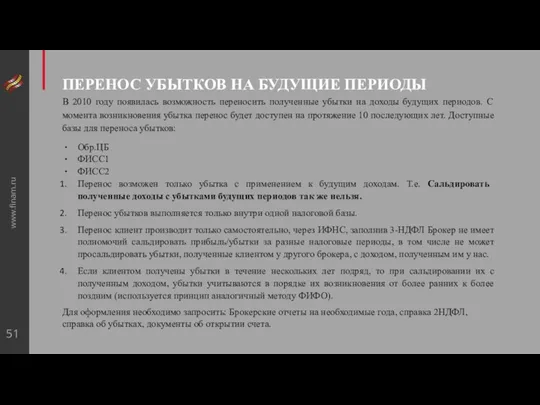

- 51. www.finam.ru ПЕРЕНОС УБЫТКОВ НА БУДУЩИЕ ПЕРИОДЫ В 2010 году появилась возможность переносить полученные убытки на доходы

- 53. Скачать презентацию

www.finam.ru

ОСНОВНЫЕ ПОНЯТИЯ

Налоговая база

Налоговый вычет

Налоговая ставка

Налогоплательщик

Налоговый агент

величина, которая облагается налогом (это

www.finam.ru

ОСНОВНЫЕ ПОНЯТИЯ

Налоговая база

Налоговый вычет

Налоговая ставка

Налогоплательщик

Налоговый агент

величина, которая облагается налогом (это

это величина налоговых начислений на единицу измерения налоговой базы. Налоговая ставка по каждому виду налога устанавливается Налоговым Кодексом РФ.

период, за который производится расчет и удержание налога. По НДФЛ составляет 1 календарный год.

Отчетный период

это величина, на которую уменьшается налоговая база при расчете налога.

это лицо, на которое в соответствии с Налоговым Кодексом возложена обязанность по уплате налогов и сборов.

это лицо, на которое налоговым законодательством возложена обязанность по уплате налога за налогоплательщика.

www.finam.ru

НАЛОГОВЫЙ АГЕНТ

это лицо, на которое налоговым законодательством возложена обязанность по уплате

www.finam.ru

НАЛОГОВЫЙ АГЕНТ

это лицо, на которое налоговым законодательством возложена обязанность по уплате

Функции брокера как нал.агента:

Расчет налога

Удержание налога

Перечисление налога в бюджет РФ

Важный момент: налоговое законодательство не предусматривает возможность отказа налогового агента от исполнения своих функций. Также и налогоплательщик не может отказаться от исполнения функций налоговым агентом по тем доходам, которые ему выплачивает данное лицо.

www.finam.ru

НАЛОГОВЫЙ АГЕНТ

Несмотря на то, что отказаться от исполнения функций налогового агента

www.finam.ru

НАЛОГОВЫЙ АГЕНТ

Несмотря на то, что отказаться от исполнения функций налогового агента

- Во-первых, компания не налоговый агент по доходам от операций с ценными бумагами и ПФИ, полученными юридическими лицами-резидентами. Данная категория клиентов отчитывается самостоятельно в рамках налога на прибыль.

- Во-вторых, мы не являемся налоговым агентом по доходам в виде дивидендов по иностранным ценным бумагам (в том числе АДР и ГДР). Удержание налога, как правило, производит эмитент дивидендов в иностранной валюте

В-третьих, мы не являемся налоговым агентом по доходам клиентов, полученных на валютной секции Московской биржи.

Обязанность по декларированию дохода и уплате налога (при необходимости) возлагается на налогоплательщика (клиента) Отчитаться нужно до 30 апреля подав налоговую декларацию.

АКЦИИ МОС БИРЖИ, ГДЕ ФИНАМ НЕ НАЛОГОВЫЙ АГЕНТ

www.finam.ru

*Декларация представляется по окончании

АКЦИИ МОС БИРЖИ, ГДЕ ФИНАМ НЕ НАЛОГОВЫЙ АГЕНТ

www.finam.ru

*Декларация представляется по окончании

https://www.finam.ru/publications/item/2022-nalogi-s-akciiy-inostrannyx-kompaniiy-kak-platit-i-otchityvatsya-20220414-114500/

НАЛОГООБЛОЖЕНИЕ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

www.finam.ru

С доходов клиентов, имеющих статус предпринимателя, налог на доходы

НАЛОГООБЛОЖЕНИЕ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

www.finam.ru

С доходов клиентов, имеющих статус предпринимателя, налог на доходы

www.finam.ru

ЧТО ЯВЛЯЕТСЯ ОСНОВАНИЕМ ДЛЯ РАСЧЕТА

НАЛОГА

Если клиент продал ценную бумагу 30.12.2022

www.finam.ru

ЧТО ЯВЛЯЕТСЯ ОСНОВАНИЕМ ДЛЯ РАСЧЕТА

НАЛОГА

Если клиент продал ценную бумагу 30.12.2022

www.finam.ru

Если клиент продал ценную бумагу 30.12.2022 года, то в какой налоговый

www.finam.ru

Если клиент продал ценную бумагу 30.12.2022 года, то в какой налоговый

Расчеты после продажи ценных бумаг пройдут в новом году, а именно 10.01.2023, ввиду этого финансовый результат от сделки будет учтен в базе 2023 года.

Ответ

ЧТО ЯВЛЯЕТСЯ ОСНОВАНИЕМ ДЛЯ РАСЧЕТА

НАЛОГА

ПОРЯДОК УДЕРЖАНИЯ НДФЛ ВНУТРИ ОТЧЕТНОГО

ПЕРИОДА

www.finam.ru

Являясь налоговым агентом, ФИНАМ рассчитывает и

ПОРЯДОК УДЕРЖАНИЯ НДФЛ ВНУТРИ ОТЧЕТНОГО

ПЕРИОДА

www.finam.ru

Являясь налоговым агентом, ФИНАМ рассчитывает и

при выводе денежных средств (ДС)

при выводе клиентом ценных бумаг (ЦБ)

при расторжении брокерского договора

При выводе денежных средств или ценных бумаг более одного раза в течение налогового периода исчисление суммы налога производится нарастающим итогом с зачетом ранее уплаченных сумм налога.

При первом выводе средств у клиента доход равнялся 10000 рублей, налог составлял 1300 рублей и был удержан полностью. При втором выводе средств доход клиента составляет 25000 рублей, налог равен 3250. Но так как налоговый агент уже удержал 1300 при первом выводе, то при втором выводе будет удержана оставшаяся часть налога в размере 1950 рублей.

Ответ

Налог удерживается из свободных денежных средств в рублях РФ, находящихся на

Ответ

Налог удерживается из свободных денежных средств в рублях РФ, находящихся на

Если на счетах клиента недостаточно средств для удержания НДФЛ, налоговый агент удерживает недостающую часть налога из суммы вывода и клиент на руки получит меньше, чем рассчитывал.

www.finam.ru

Остаток на счете клиента 30 000 рублей. Налоговая база НБ = 20 000 рублей (налог 13% - 2600 рублей). Подал поручение на вывод 20 000 рублей. Сколько клиент получит ДС?

Остаток на счете клиента 30 000 рублей. Налоговая база НБ =

20 000 рублей (налог 13% - 2600 рублей). Подал поручение на вывод 30 000 рублей. Сколько клиент получит ДС?

Ответ

ПОРЯДОК УДЕРЖАНИЯ НДФЛ ВНУТРИ ОТЧЕТНОГО

ПЕРИОДА

Ответ

Налог удерживается из свободных денежных средств, находящихся на счетах клиента.

Если на

Ответ

Налог удерживается из свободных денежных средств, находящихся на счетах клиента.

Если на

www.finam.ru

Особенности удержания НДФЛ внутри отчетного периода

Остаток на счете клиента 30 000 рублей. Налоговая база НБ = 20 000 рублей (налог 13% - 2600 рублей). Подал поручение на вывод 20 000 рублей. Сколько клиент получит ДС?

Остаток на счете клиента 30 000 рублей. Налоговая база НБ =

20 000 рублей (налог 13% - 2600 рублей). Подал поручение на вывод 30 000 рублей. Сколько клиент получит ДС?

Ответ

Клиент получит на руки 27400 рублей. Так как свободных средств для удержания налога нет, налог будет удержан из суммы вывода

Ответ

Налог удерживается из свободных денежных средств, находящихся на счетах клиента.

Если на

Ответ

Налог удерживается из свободных денежных средств, находящихся на счетах клиента.

Если на

www.finam.ru

Особенности удержания НДФЛ внутри отчетного периода

Остаток на счете клиента 30 000 рублей. Налоговая база НБ = 20 000 рублей (налог 13% - 2600 рублей). Подал поручение на вывод 20 000 рублей. Сколько клиент получит ДС?

Остаток на счете клиента 30 000 рублей. Налоговая база НБ =

20 000 рублей (налог 13% - 2600 рублей). Подал поручение на вывод 30 000 рублей. Сколько клиент получит ДС?

Ответ

Клиент получит на руки 27400 рублей. Так как свободных средств для удержания налога нет, налог будет удержан из суммы вывода

Клиент получит на руки 20 000 рублей. Налог будет удержан из остатка на счете. Остаток на счете после вывода будет 7400 рублей.

www.finam.ru

Особенности удержания НДФЛ внутри отчетного периода

Если сумма налога меньше суммы вывода

www.finam.ru

Особенности удержания НДФЛ внутри отчетного периода

Если сумма налога меньше суммы вывода

Если сумма налога больше суммы вывода (либо равна) – удерживают 13% от суммы вывода.

Клиент подал поручение на вывод 25000, его рассчитанный налог 20000 (НБ=153846 руб). На какую сумму исполнят поручение?

Ответ

Клиент подал поручение на вывод 10000, его рассчитанный налог 20000 (НБ=153846 руб). На какую сумму исполнят поручение?

Ответ

www.finam.ru

Особенности удержания НДФЛ внутри отчетного периода

Если сумма налога меньше суммы вывода

www.finam.ru

Особенности удержания НДФЛ внутри отчетного периода

Если сумма налога меньше суммы вывода

Если сумма налога больше суммы вывода (либо равна) – удерживают 13% от суммы вывода.

Клиент подал поручение на вывод 25000, его рассчитанный налог 20000 (НБ=153846 руб). Какую сумму налога удержат?

Ответ

Клиент подал поручение на вывод 10000, его рассчитанный налог 20000 (НБ=153846 руб). Какую сумму налога удержат?

Ответ

25 000 > 20000

Налог удержат в полном объеме, т.е. 20000 рублей.

10 000 < 20000

Налог удержат в размере 13% от суммы

вывода, т.е. 1300 рублей

www.finam.ru

Особенности удержания НДФЛ при отсутствии свободных рублей

Клиент подал поручение на вывод

www.finam.ru

Особенности удержания НДФЛ при отсутствии свободных рублей

Клиент подал поручение на вывод

26 000 рублей (НБ= 200000 руб). Свободных рублей нет. Исполнят ли вывод и будет ли удержан налог?

Ответ

www.finam.ru

Особенности удержания НДФЛ при отсутствии свободных рублей

Если клиент выводит со счета

www.finam.ru

Особенности удержания НДФЛ при отсутствии свободных рублей

Если клиент выводит со счета

Клиент подал поручение на вывод 20 000 $, его рассчитанный налог 26 000 рублей (НБ= 200000 руб). Исполнят ли вывод и будет ли удержан налог?

Ответ

Вывод исполнят в полном объеме

Ответ

www.finam.ru

ПОРЯДОК УДЕРЖАНИЯ НДФЛ ПО ИТОГАМ ОТЧЕТНОГО ПЕРИОДА

При наличии свободных денежных средств

В

www.finam.ru

ПОРЯДОК УДЕРЖАНИЯ НДФЛ ПО ИТОГАМ ОТЧЕТНОГО ПЕРИОДА

При наличии свободных денежных средств

В

Не удерживается с ДС на ИИС

Налог удерживается из свободных денежных средств клиента на любых брокерских счетах, но только при наличии свободных рублей до конца января года, следующего за отчетным (1-31 января).

Расчет налога происходит по клиенту, а не по счетам (зафиксировал прибыль на одном счете, выводи с другого – удержат налог).

Не допускается удержание НДФЛ с дохода, полученного по счетам, не являющимся ИИС, из денежных средств клиента, находящихся на ИИС

С любого счета клиента

Налог удерживается:

Проверить информацию о величине налоговой базы, о рассчитанном/удержанном налоге по итогам года можно в «Личном кабинете» https://lk.finam.ru/reports/tax (раздел «Отчеты» > «Налоги и справки» > «Налоги» > «Данные о налогах»)

www.finam.ru

Если брокер по итогам года не смог удержать налог

Если по итогам

www.finam.ru

Если брокер по итогам года не смог удержать налог

Если по итогам

Если по итогам года брокер не смог удержать НДФЛ полностью или частично со счетов клиента, потому что у клиента ни на одном счете не было ДС (могли быть открыты позиции), клиент должен будет самостоятельно уплатить неудержанный налог. Клиенту направят уведомление о недоудержанном налоге и он самостоятельно уплачивает его до 1 декабря года следующего за отчетным.

Если клиент хочет оплатить налог через брокера в январе, то он должен обеспечить свободные рубли на счете, для этого можно: пополнить счет рублями, сократить рублевые позиции самостоятельно, продать валюту.

Но если на счете клиента есть займ и клиент хочет оплатить налог через брокера?

Задача: На счете клиента есть

Займ - 200 000 рублей

Акции Лукойл на сумму 700 000 рублей

Налог по итогам года к уплате 100 000 рублей.

Ответ

www.finam.ru

Если брокер по итогам года не смог удержать налог

Если по итогам

www.finam.ru

Если брокер по итогам года не смог удержать налог

Если по итогам

Если по итогам года брокер не смог удержать НДФЛ полностью или частично со счетов клиента, потому что у клиента ни на одном счете не было ДС (могли быть открыты позиции), клиент должен будет самостоятельно уплатить неудержанный налог. Клиенту направят уведомление о недоудержанном налоге и он самостоятельно уплачивает его до 1 декабря года следующего за отчетным.

Если клиент хочет оплатить налог через брокера в январе, то он должен обеспечить свободные рубли на счете, для этого можно: пополнить счет рублями, сократить рублевые позиции самостоятельно, продать валюту.

Но если на счете клиента есть займ и клиент хочет оплатить налог через брокера?

Задача: На счете клиента есть

Займ - 200 000 рублей

Акции Лукойл на сумму 700 000 рублей

Налог по итогам года к уплате 100 000 рублей

Ответ

1. Такому клиенту можно предложить открыть новый счет и пополнить его на 100 000 руб.

2. Сократить позицию по Лукойлу на 300 000 рублей

3. Пополнить данный счет на 300000 рублей

Чаще всего клиент выбирает 1 вариант

www.finam.ru

НАЛОГОВЫЕ РЕЗИДЕНТЫ/НЕРЕЗИДЕНТЫ

Понятие налогового резидента определено ст. 207 НК РФ. В соответствии

www.finam.ru

НАЛОГОВЫЕ РЕЗИДЕНТЫ/НЕРЕЗИДЕНТЫ

Понятие налогового резидента определено ст. 207 НК РФ. В соответствии

При этом период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

Из данного определения следует, что статус налогового резидента может быть присвоен не только гражданам РФ, но гражданам иностранного государства. Граждане РФ получают статус налогового резидента по умолчанию, пока не будет доказано обратное.

Статус налогового резидента даёт возможность применить ниже налоговую ставку и возможность применять налоговые вычеты.

www.finam.ru

НАЛОГОВЫЕ РЕЗИДЕНТЫ

Иностранные граждане могут получить статус налогового резидента, если докажут факт

www.finam.ru

НАЛОГОВЫЕ РЕЗИДЕНТЫ

Иностранные граждане могут получить статус налогового резидента, если докажут факт

Статус действует 1 год. Статус налогового резидента граждане иностранных государств получают ежегодно.

Предоставлять документы для подтверждения статуса налогового резидента необходимо до момента удержания налога.

Для получения статуса налогового резидента клиент должен посетить офис компании и предоставить документы согласно общему/особому порядку или оригинал справки о получении статуса налогового резидентства из ИФНС.

www.finam.ru

ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА

а) Общий порядок подтверждения подходит для большинства

www.finam.ru

ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА

а) Общий порядок подтверждения подходит для большинства

- заявление на присвоение статуса налогового резидента

- копию паспорта с отметками о пересечении границы РФ

- миграционную карту

www.finam.ru

ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА

б) Особый порядок подтверждения применяется для граждан

www.finam.ru

ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА

б) Особый порядок подтверждения применяется для граждан

Для получения статуса налогового резидента такие лица предоставляют следующие документы: - заявление на присвоение статуса налогового резидента, подписывается клиентом на бумажном носителе

- копию паспорта

- справку с места работы

- копию трудовой книжки, заверенной работодателем или копию трудового договора (в случае отсутствия записей в трудовой книжке)

- табели учета рабочего времени за год, предшествующий дате подачи заявления на присвоение статуса.

Предоставление вышеперечисленных документов подтверждает, что иностранный гражданин работает в компании на территории РФ и в дни, отмеченные явкой в табеле учета рабочего времени, находился на территории РФ.

Важно: наличие вида на жительство, временной или постоянной регистрации на территории РФ или наличие договора аренды жилья не является подтверждением факта нахождения на территории РФ.

www.finam.ru

ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА

Если клиент по каким-то причинам не может

www.finam.ru

ПОРЯДОК ПОДТВЕРЖДЕНИЯ СТАТУСА НАЛОГОВОГО РЕЗИДЕНТА

Если клиент по каким-то причинам не может

ИФНС присваивает статус налогового резидента на 1 календарный год (отчетный период). В данном документе указывается, в каком налоговом периоде клиента следует считать налоговым резидентом. С 1 января следующего года данный документ теряет свою силу и клиенту необходимо снова обратиться в налоговый орган для получения такого документа.

Налоговый агент (Брокер) может присвоить клиенту статус налогового резидента на основании оригинала документа из ИФНС. Для этого с клиентом подписывается на бумажном носителе Заявление на присвоение статуса налогового резидента и к нему вместе с копией паспорта прикладывается документ, выданный ИФНС.

www.finam.ru

ВАЛЮТНЫЕ РЕЗИДЕНТЫ/НЕРЕЗИДЕНТЫ

Кроме понятий налоговый резидент/нерезидент в российском законодательстве есть еще понятие

www.finam.ru

ВАЛЮТНЫЕ РЕЗИДЕНТЫ/НЕРЕЗИДЕНТЫ

Кроме понятий налоговый резидент/нерезидент в российском законодательстве есть еще понятие

Валютный резидент не может выводить рубли на счет в банке, находящемся за пределами РФ, а валютный нерезидент не может вывести деньги с брокерского счета в ККО Банка ФИНАМ. Резиденты обязаны уведомлять налоговые органы по месту своего учета об открытии (закрытии) счетов (вкладов) в иностранных банках в течении месяца.

www.finam.ru

НАЛОГОВЫЕ СТАВКИ

НАЛОГООБЛОЖЕНИЕ ДОХОДА, ПОЛУЧЕННОГО ОТ ОПЕРАЦИЙ С ФИНАНСОВЫМИ ИНСТРУМЕНТАМИ(СТ.224 НК РФ)

В

www.finam.ru

НАЛОГОВЫЕ СТАВКИ

НАЛОГООБЛОЖЕНИЕ ДОХОДА, ПОЛУЧЕННОГО ОТ ОПЕРАЦИЙ С ФИНАНСОВЫМИ ИНСТРУМЕНТАМИ(СТ.224 НК РФ)

В

Полученные по облигациям купоны

Доход, полученный от реализации или погашения акций и облигаций

Доход, полученный от операций с валютой (брокер не выступает налоговым агентом на валютной секции)

Ставки:

13% для физических лиц - налоговых резидентов

15% - прогрессивная ставка (с 1 января 2021г., ст. 224 НК РФ)

30% для физических лиц - налоговых нерезидентов

20% для юридических лиц - резидентов (уплачивают налог на прибыль самостоятельно, у них возможны иные формы налогообложения с другими ставками).

20% для юридических лиц – нерезидентов

Доход, полученный от операций с производными финансовыми инструментами

www.finam.ru

НАЛОГОВЫЕ СТАВКИ

ПОДРОБНЕЕ О ПРОГРЕССИВНОЙ СТАВКЕ НДФЛ – НАЛОГ НА РОСКОШЬ

С 1

www.finam.ru

НАЛОГОВЫЕ СТАВКИ

ПОДРОБНЕЕ О ПРОГРЕССИВНОЙ СТАВКЕ НДФЛ – НАЛОГ НА РОСКОШЬ

С 1

Налог по ставке 13% удерживается до тех пор, пока совокупность налоговых баз меньше или равна 5 млн. руб. Когда же она превысит данный порог, ставка налога для суммы превышения будет равна 15%.

Таким образом, на первые 5 000 000 рублей применяется ставка 13 %, а на сумму свыше - 15 %.

www.finam.ru

Клиент совершил покупку акции Apple (AAPL) на Санкт-Петербургской бирже 07.11.2022 за

www.finam.ru

Клиент совершил покупку акции Apple (AAPL) на Санкт-Петербургской бирже 07.11.2022 за

Ответ

НАЛОГОВЫЕ СТАВКИ

ПОДРОБНЕЕ О ПРОГРЕССИВНОЙ СТАВКЕ НДФЛ – НАЛОГ НА РОСКОШЬ

www.finam.ru

Клиент совершил покупку акции Apple (AAPL) на Санкт-Петербургской бирже 07.11.2022 за

www.finam.ru

Клиент совершил покупку акции Apple (AAPL) на Санкт-Петербургской бирже 07.11.2022 за

Ответ

НАЛОГОВЫЕ СТАВКИ

ОСОБЕННОСТИ РАСЧЕТА НАЛОГА НА ДОХОД

Затраты на покупку 137,65 * 60,9774 курс ЦБ РФ на дату расчетов по покупке

Бумаги реализованы 137,65 * 64,6078 курс ЦБ РФ на дату расчетов по продаже

Итого ((137,65*64,6078) – (137,65* 60,9774 )) * 13% = 65 руб

НАЛОГОВЫЕ СТАВКИ

ДИВИДЕНДЫ

www.finam.ru

Налоговые резиденты

13% для резидентов - физических и юридических лиц

Налоговые нерезиденты

-

НАЛОГОВЫЕ СТАВКИ

ДИВИДЕНДЫ

www.finam.ru

Налоговые резиденты

13% для резидентов - физических и юридических лиц

Налоговые нерезиденты

-

Налогообложение дивидендов по российским ЦБ

(п.2.1 ст. 210, ст. 214 и п.1 ст. 224 НК РФ)

Дивиденды поступают за вычетом налога. Информацию о выплаченной сумме и удержанном налоге можно увидеть в личном кабинете клиента https://lk.finam.ru/reports/documents (Раздел «Отчеты» > «Документы» > «Уведомления» > задать период и выбрать «Уведомление о выплате дохода»

НАЛОГОВЫЕ СТАВКИ

ДИВИДЕНДЫ

www.finam.ru

Для всех

На СПБ и Мосбирже ставка налога на дивиденды составляет

НАЛОГОВЫЕ СТАВКИ

ДИВИДЕНДЫ

www.finam.ru

Для всех

На СПБ и Мосбирже ставка налога на дивиденды составляет

Налоговые резиденты при наличии подписанной W8-ben*

По американским ЦБ ставка налога будет составлять 10% - удержит Эмитент в момент выплаты + 3% клиенту будет необходимо доплатить самостоятельно в РФ.

Налогообложение дивидендов по иностранным ЦБ, приобретённых на российских биржах

* Форма W-8BEN используется для получения налоговой льготы по дивидендам по американским акциям. Соглашением об избежании двойного налогообложения между РФ и США предусмотрено подписание формы W-8BEN, в которой говорится о том, что инвестор не является налоговым резидентом США. Данная форма позволяет клиенту подтвердить своё право на использование сниженной налоговой ставки и избежать двойного налогообложения.

Форма не действует на REIT, по ним ставка налога останется в размере 30% и LP – 37%

Подписать форму можно в личном кабинете клиента https://lk.finam.ru/reports/tax (Раздел «Отчеты» > «Налоги и справки» > «Избранное»

НАЛОГОВЫЕ СТАВКИ

ИСКЛЮЧЕНИЯ ПО ДЕЙСТВИЮ ФОРМЫ W8BEN

www.finam.ru

Форма не действует на:

Инвестиционные фонды

НАЛОГОВЫЕ СТАВКИ

ИСКЛЮЧЕНИЯ ПО ДЕЙСТВИЮ ФОРМЫ W8BEN

www.finam.ru

Форма не действует на:

Инвестиционные фонды

Акции американских компаний в форме партнерств с ограниченной ответственностью (LP — Limited Partnership) — налог по их дивидендам в США всегда удерживается по ставке 37%.

Иностранные компании, зарегистрированные не в США. Налоги с дивидендов по акциям таких компаний нужно платить по законам страны, в которой они выпущены. Например, с дивидендов по акциям итальянского автоконцерна Ferrari удержат 23%. Поэтому перед тем как купить акции, уточните налоговую политику страны-эмитента. Если налог составит больше 13%, то доплачивать в пользу России ничего не придется.

НАЛОГОВЫЕ СТАВКИ

ДЕКЛАРАЦИЯ ДОХОДОВ ПО ИНОСТРАННЫМ ЦБ, ПРИОБРЕТЁННЫХ

НА РОССИЙСКИХ БИРЖАХ

www.finam.ru

Удержание налога

НАЛОГОВЫЕ СТАВКИ

ДЕКЛАРАЦИЯ ДОХОДОВ ПО ИНОСТРАННЫМ ЦБ, ПРИОБРЕТЁННЫХ

НА РОССИЙСКИХ БИРЖАХ

www.finam.ru

Удержание налога

Мы не являемся налоговым агентом по таким дивидендам, клиент отчитывается (декларирует доход) самостоятельно и, если дивиденды по иностранным ЦБ пришли не очищенными от налогов, уплатить налог. Для этого он использует Уведомление о перечислении дохода и справку 1042-S

1042-S. Форма 1042-S является одним из документов, подтверждающих получение доходов от источников в США (например, дивиденды по ценным бумагам эмитентов США).

Если клиент владеет ИЦБ с регистрацией в США, которые приобретены на МБ или СПб и по ним были выплачены дивиденды (вне зависимости по какой ставке), клиенту будет сформирована форма 1042S (даже если W8ben не подписана, а дивиденды по ам.акциям приходили 1042S будет сформирована).

Заказать форму можно по итогам года в личном кабинете клиента https://lk.finam.ru/reports/tax

НАЛОГОВЫЕ СТАВКИ

ДИВИДЕНДЫ

www.finam.ru

По основной массе эмитентов на ММА (американские ЦБ) ставка налога

НАЛОГОВЫЕ СТАВКИ

ДИВИДЕНДЫ

www.finam.ru

По основной массе эмитентов на ММА (американские ЦБ) ставка налога

Для всех

Налогообложение дивидендов по ЦБ, приобретенным на MMA

Несмотря на соглашение об избежании двойного налогообложения между РФ и США, повлиять на ставку налога по американским ЦБ невозможно. На ММА мы не подписываем с клиентами форму W-8ben, т.к. вышестоящий брокер не оказывает услуги по раскрытию информации. Эмитент удерживает налог по стандартным для такой ситуации ставкам.

Налог удерживается Эмитентом в момент выплаты.

НАЛОГОВЫЕ СТАВКИ

НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДОВ ПО ЦБ, ПРИОБРЕТЕННЫМ НА MMA

www.finam.ru

В большинстве случаев налоговая

НАЛОГОВЫЕ СТАВКИ

НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДОВ ПО ЦБ, ПРИОБРЕТЕННЫМ НА MMA

www.finam.ru

В большинстве случаев налоговая

Однако, есть и исключения. Например, инвестиционные фонды недвижимости (они же REIT - Real Estate Investment Trust) - налог с дивидендов по их акциям всегда удерживается по ставке 30%. Или американские компании с организационно-правовой формой LP (Limited Partnership) – налог на дивиденды по ним составляет 37%.

В редких случаях ставка налога может быть иной.

Например, по иностранным компаниям, зарегистрированным не в США, налоги с дивидендов (по акциям этих компаний) платятся по законам страны, в которой они выпущены.

Например:

Канада – 24% от суммы выплаты

Италия – 23% от суммы выплаты

Xetra (Франкфурт) - в 99% случаев - 26,375% от суммы выплаты

HKEX (Гонконг) – 0%

Euronext (Париж) – 12,8% от суммы выплаты

BME (Мадрид) – 19% от суммы выплаты

НАЛОГОВЫЕ СТАВКИ

ДЕКЛАРАЦИЯ ДОХОДОВ ПО ИНОСТРАННЫМ ЦБ, ПРИОБРЕТЁННЫХ НА ММА

www.finam.ru

Налог удерживается Эмитентом

НАЛОГОВЫЕ СТАВКИ

ДЕКЛАРАЦИЯ ДОХОДОВ ПО ИНОСТРАННЫМ ЦБ, ПРИОБРЕТЁННЫХ НА ММА

www.finam.ru

Налог удерживается Эмитентом

Дополнительно платить налог с дивидендов ММА на территории РФ необходимости нет, если налог в полном объёме удержан иностранным эмитентом.

Если клиент будет декларировать этот доход (а он должен это сделать в соответствии с НК РФ), мы можем предоставить ему необходимые для отчетности документы.

Для получения документов необходимо написать заявку на Отдел клиентской поддержки: service@corp.finam.ru

www.finam.ru

НАЛОГООБЛОЖЕНИЕ ПАЕВ PTP

С 1 января будет введен новый налог в США

www.finam.ru

НАЛОГООБЛОЖЕНИЕ ПАЕВ PTP

С 1 января будет введен новый налог в США

Список паев можно проверить здесь https://zaoik.finam.ru/commissionrates/marginal

Из списка были исключены следующие эмитенты: UVXY, KOLD, UCO – ими можно торговать без удержания налога 10%. По инструментам: SVXY , BOIL , ULE , UGL , AGQ , YCL , SCO , EUO , GLL , ZSL , YCS , VIXM , VIXY – закрытие уже имеющихся позиций в портфеле доступно без удержания налога.

www.finam.ru

МЕТОД РАСЧЕТА НДФЛ

ЗАТРАТНЫЙ МЕТОД

Затраты должны быть:

Фактически произведенными

В общем порядке при расчете

www.finam.ru

МЕТОД РАСЧЕТА НДФЛ

ЗАТРАТНЫЙ МЕТОД

Затраты должны быть:

Фактически произведенными

В общем порядке при расчете

Документально подтвержденными

Таким образом, если у клиента есть документы, которые подтверждают затраты на приобретение, то затраты на покупку могут быть учтены.

Купили акцию за 1100 р и перевели к другому брокеру и продали за 1000 рублей. Второй брокер удержит налог с 1000 руб – 130 р. Это невыгодно, что делать? Клиент должен предоставить брокеру затратные документы:

Если не было смены прав собственности: Брокерский отчет и выписка со счета депозитария другого брокера.

Если была смена прав собственности: Договор дарения, наследование, Договор купли-продажи + документы о затратах первого владельца (расписка, квитанция, брокерский отчет)

www.finam.ru

МЕТОД РАСЧЕТА НАЛОГОВОЙ БАЗЫ

ЗАТРАТНЫЙ МЕТОД

Затраты должны быть:

Фактически произведенными

В общем порядке при

www.finam.ru

МЕТОД РАСЧЕТА НАЛОГОВОЙ БАЗЫ

ЗАТРАТНЫЙ МЕТОД

Затраты должны быть:

Фактически произведенными

В общем порядке при

Документально подтвержденными

Таким образом, если у клиента есть документы, которые подтверждают затраты на приобретение, то затраты на покупку могут быть учтены.

Купили акцию за 1100 р и перевели к другому брокеру и продали за 1000 рублей. Второй брокер удержит налог с 1000 руб – 130 р. Это невыгодно, что делать? Клиент должен предоставить брокеру затратные документы:

Если не было смены прав собственности: Брокерский отчет и выписка со счета депозитария другого брокера.

Если была смена прав собственности: Договор дарения, наследование, Договор купли-продажи + документы о затратах первого владельца (расписка, квитанция, брокерский отчет)

www.finam.ru

МЕТОД РАСЧЕТА НДФЛ

ФИФО

C 01 января 2010 года в НК РФ закреплен единственно

www.finam.ru

МЕТОД РАСЧЕТА НДФЛ

ФИФО

C 01 января 2010 года в НК РФ закреплен единственно

Метод расчета ФИФО определяет порядок списания затрат: его суть

*Теоретически существуют следующие методы расчета дохода:

- ФИФО (firstin-firstout) – первыми в затраты списываются бумаги первые по времени приобретения

- ЛИФО (lastin-firstout) – первыми в затраты списываются бумаги последние по времени приобретения

- по средневзвешенной – в затраты принимается средневзвешенная цена приобретения

- посделочный – клиент сам определяет, какие покупки когда списывать в затраты

Первый пришел

Первый ушел

www.finam.ru

МЕТОД РАСЧЕТА НДФЛ

ПРИМЕР РАСЧЕТА НАЛОГА ПО ФИФО

Клиент приобрел ценные бумаги в

www.finam.ru

МЕТОД РАСЧЕТА НДФЛ

ПРИМЕР РАСЧЕТА НАЛОГА ПО ФИФО

Клиент приобрел ценные бумаги в

- 100 шт. по 20 рублей (01.01.2021)

- 100 шт. по 30 рублей (12.02.2021)

- 100 шт. по 40 рублей (12.05.2021)

Затем продал 150 штук по 35 рублей. Определим финансовый результат и налог.

100 * 20 = 2000, 50 * 30 = 1500 ; 2000 + 1500 = 3500 – это затраты на приобретение первых бумаг

150 * 35 = 5250 – доход от продажи

5250 - 3500 = 1750 – налоговая база

1750*0,13 = 228 рублей НДФЛ

Первый пришел

Первый ушел

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

Вычет – это сумма, на которую налогоплательщик вправе уменьшить величину

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

Вычет – это сумма, на которую налогоплательщик вправе уменьшить величину

- инвестиционные – предоставляется при совершении операций с ценными бумагами и является для нас наиболее интересным (требующим особого внимания) видом вычета.

К инвестиционным относятся следующие вычеты и льготы:

- вычет в размере финансового результата – трехгодичная льгота

- льгота налогообложение по ставке 0%

- вычеты в рамках индивидуального инвестиционного счета (ИИС)

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

ТРЕХГОДИЧНАЯ ЛЬГОТА

Вычет или льгота на долгосрочное владение ценными бумагами, ЛДВ, трехлетний вычет, «трехгодичка» — так

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

ТРЕХГОДИЧНАЯ ЛЬГОТА

Вычет или льгота на долгосрочное владение ценными бумагами, ЛДВ, трехлетний вычет, «трехгодичка» — так

Условия предоставления вычета брокером:

Вычет применяется для ценных бумаг, приобретенных после 01 января 2014 года.

Могут получить только налоговые резиденты.

Вычет уменьшает положительный финансовый результат от операций с обращающимися ценными бумагами при условии, что они находились в собственности налогоплательщика более 3 (трех) лет. в т.ч. ИЦБ, допущенными к торгам у Российского организатора торгов)

Ценная бумага должна быть обращающейся на момент реализации.

Вычет предоставляется после подписания Заявления клиентом в Личном кабинете.

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

ТРЕХГОДИЧНАЯ ЛЬГОТА

Допустим, клиент-резидент 15 января 2018 года приобрел ценные бумаги

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

ТРЕХГОДИЧНАЯ ЛЬГОТА

Допустим, клиент-резидент 15 января 2018 года приобрел ценные бумаги

Далее определим величину вычета. Бумаги находились в собственности 3 года, поэтому клиент может воспользоваться данным вычетом. За каждый год предоставляется вычет в размере 3 млн. рублей. Суммарно вычет составит 9 млн. рублей. Вычет = 3 года * 3 000 000 рублей = 9 000 000. Уменьшаем финансовый результат на величину вычета: 14 000 000 – 9 000 000 = 5 000 000 рублей. Так как налоговая база равна 5 000 000, то налог будет равен 5 000 000 * 13% НДФЛ = 650 000 рублей.

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

ТРЕХГОДИЧНАЯ ЛЬГОТА. ОСОБЕННОСТИ ПРЕДОСТАВЛЕНИЯ.

Клиенты АО «ФИНАМ» могут получить вычет через

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

ТРЕХГОДИЧНАЯ ЛЬГОТА. ОСОБЕННОСТИ ПРЕДОСТАВЛЕНИЯ.

Клиенты АО «ФИНАМ» могут получить вычет через

Если клиент заводил к нам ЦБ из депозитария другого брокера и впоследствии реализовал через нас или получил их в результате дарения (даже внутри «ФИНАМ»), то вычет он сможет получить только через налоговый орган, т.к. в данных случаях мы технически не можем учесть срок владения ценной бумагой. (исключение, клиенты Альфа-Инвестици переводившие ЦБ в Финам массовым переводом в 2022 г.)

В рамках ИИС данный вычет применить нельзя. Чтобы воспользоваться данным вычетом в отношении ЦБ, купленных на ИИС, необходимо перевести их на стандартный договор и продать в рамках стандартного договора. При этом не следует забывать, что вывод ЦБ приведет к автоматическому расторжению договора на ведение ИИС, поэтому ранее 3-х лет ценные бумаги выводить с ИИС не рекомендуется.

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

НАЛОГООБЛОЖЕНИЕ ПО СТАВКЕ 0% (П. 17.2 СТ. 217 НК РФ

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

НАЛОГООБЛОЖЕНИЕ ПО СТАВКЕ 0% (П. 17.2 СТ. 217 НК РФ

На текущий момент применяется в отношении ценных бумаг, относящихся к следующим категориям:

акции российских организаций, обращающиеся на организованном рынке ценных бумаг, и в течение всего срока владения налогоплательщиком такими акциями являются акциями высокотехнологичного (инновационного) сектора экономики.

Перечень ЦБ, относящихся к высокотехнологичному (инновационному) сектору экономики, можно посмотреть здесь: https://www.moex.com/ru/markets/rii/rii.aspx

акции (доли участия в уставном капитале) российских организаций и (или) иностранных организаций, при условии, что эти акции (доли) составляют уставный капитал таких организаций, не более 50 процентов активов которых, по данным финансовой отчетности на последний день месяца, предшествующего месяцу реализации, прямо или косвенно состоит из недвижимого имущества, находящегося на территории Российской Федерации. (для получения клиент должен предоставить Брокеру справку от эмитента о том, что на последний день месяца, предшествующего месяцу продажи ЦБ, активы эмитента состояли из недвижимости на территории РФ не более чем на 50%).

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

НАЛОГООБЛОЖЕНИЕ ПО СТАВКЕ 0%. ОСОБЕНООСТИ ПРИМЕНЕНИЯ

Применяется для ЦБ поступивших в

www.finam.ru

ИНВЕСТИЦИОННЫЕ ВЫЧЕТЫ

НАЛОГООБЛОЖЕНИЕ ПО СТАВКЕ 0%. ОСОБЕНООСТИ ПРИМЕНЕНИЯ

Применяется для ЦБ поступивших в

после 01.01.2011 и находились во владении в течении 5 лет,

или поступили во владение после 01.01.2016 и находились во владении в течении 1 года (действует до 31.12.2022). Данное изменение действует по 31 декабря 2022 года включительно.

По ЦБ, относящимся к инновационному сектору, льгота предоставляется брокером по умолчанию по итогам года, заявление со стороны клиента не требуется. Если клиент хочет получить льготу внутри года, необходимо дополнительно уведомить отдел НДФЛ (через запрос на отдел клиентской поддержки) о продаже таких акций клиентом.

Применение льготы в рамках ИИС не допускается.

Срок получения льготы: через ФИНАМ – до 31 января года, следующего за годом продажи ЦБ. Через ИФНС - в течение 3-х лет, следующих за отчетным периодом, в котором произошла реализация таких ЦБ.

www.finam.ru

ВОЗВРАТ НДФЛ

Совершая операции с ценными бумагами, клиенты периодически сталкиваются с таким

www.finam.ru

ВОЗВРАТ НДФЛ

Совершая операции с ценными бумагами, клиенты периодически сталкиваются с таким

Величина уже удержанного налога может меняться по следующим причинам: - изменилась доходность клиента от операций с ценными бумагами внутри отчетного периода (изменился финансовый результат).

- клиент предоставил оправдательные документы по ранее заведенным и реализованным ценным бумагам и как следствие, у клиента уменьшилась налогооблагаемая базаю. Пример: перевел бумаги с одного брокера к другому и сразу продал. При возврате налога в связи с несвоевременным предоставлением документов, подтверждающих затраты на приобретение ценных бумаг, брокер удерживает штраф в соответствии с регламентом (п. 29.11).

- у клиента изменился статус с налогового нерезидента на налогового резидента, что привело к изменению налоговой ставки с 30% до 13% (клиент возвращает самостоятельно через налоговую)

www.finam.ru

ВОЗВРАТ НДФЛ

Для возврата налога:

- подписать заявление в личном кабинете

- указать

www.finam.ru

ВОЗВРАТ НДФЛ

Для возврата налога:

- подписать заявление в личном кабинете

- указать

- налог возвращается только за три предыдущих отчетных периода.

www.finam.ru

САЛЬДИРОВАНИЕ

САЛЬДИРОВАНИЕ - разность между денежными поступлениями и расходами за определенный период

www.finam.ru

САЛЬДИРОВАНИЕ

САЛЬДИРОВАНИЕ - разность между денежными поступлениями и расходами за определенный период

Обр. ЦБ ценные бумаги, обращающиеся на организованном рынке ЦБ, в т.ч купоны по облигациям.

Не обр. ЦБ - ценные бумаги, необращающееся на организованном рынке ЦБ: внеберживые ЦБ, снятые с торговли на бирже.

Дивиденды – отдельная не сальдируемая, ни с чем налоговая база.

ФИСС1 - ПФИ с базовым активом на акции и фондовые индексы.

ФИСС2 - ПФИ с базовым активом на сырье, валюту, товары.

Прочее - комиссии и иные нетипичные выплаты/списания.

Внутри налогового периода базы не сальдируются, кроме ФИСС 1 и ФИСС 2.

Сальдировние между разными налоговыми базами проходит по окончании отчетного периода или при расторжении договора.

Обр. ЦБ + ФИСС1 = доступно

ФИСС1 + ФИСС2 = доступно

Все остальные базы не сальдируются.

www.finam.ru

ПЕРЕНОС УБЫТКОВ НА БУДУЩИЕ ПЕРИОДЫ

В 2010 году появилась возможность переносить

www.finam.ru

ПЕРЕНОС УБЫТКОВ НА БУДУЩИЕ ПЕРИОДЫ

В 2010 году появилась возможность переносить

Обр.ЦБ

ФИСС1

ФИСС2

Перенос возможен только убытка с применением к будущим доходам. Т.е. Сальдировать полученные доходы с убытками будущих периодов так же нельзя.

Перенос убытков выполняется только внутри одной налоговой базы.

Перенос клиент производит только самостоятельно, через ИФНС, заполнив 3-НДФЛ Брокер не имеет полномочий сальдировать прибыль/убытки за разные налоговые периоды, в том числе не может просальдировать убытки, полученные клиентом у другого брокера, с доходом, полученным им у нас.

Если клиентом получены убытки в течение нескольких лет подряд, то при сальдировании их с полученным доходом, убытки учитываются в порядке их возникновения от более ранних к более поздним (используется принцип аналогичный методу ФИФО).

Для оформления необходимо запросить: Брокерские отчеты на необходимые года, справка 2НДФЛ, справка об убытках, документы об открытии счета.

Platinum Bank. Банк и банковские продукты

Platinum Bank. Банк и банковские продукты Понятие и сущность производных финансовых инструментов. Рынки производных финансовых инструментов

Понятие и сущность производных финансовых инструментов. Рынки производных финансовых инструментов Система БЭСП: возможности для кредитных организаций

Система БЭСП: возможности для кредитных организаций Торговля временем на акциях

Торговля временем на акциях Инвестиции. Оценка эффективности

Инвестиции. Оценка эффективности Перевод пенсии/зарплаты и подключение программы лояльности

Перевод пенсии/зарплаты и подключение программы лояльности Ипотечные программы

Ипотечные программы Финансирование социального обеспечения

Финансирование социального обеспечения Кредит. Понятие и классификация форм кредита

Кредит. Понятие и классификация форм кредита Сельская ипотека. АО Россельхозбанк

Сельская ипотека. АО Россельхозбанк IPO (Initial Public Offering)

IPO (Initial Public Offering) Audyt systemów informatycznych

Audyt systemów informatycznych Бюджет для граждан по проекту решения Совета депутатов города Апатиты О городском бюджете на 2020 год

Бюджет для граждан по проекту решения Совета депутатов города Апатиты О городском бюджете на 2020 год Фонд обязательного медицинского страхования

Фонд обязательного медицинского страхования Этика предпринимательской деятельности

Этика предпринимательской деятельности Начисление процентов по сложным ставкам

Начисление процентов по сложным ставкам Международные стандарты финансовой отчетности МСФО (IAS) 12 Налоги на прибыль

Международные стандарты финансовой отчетности МСФО (IAS) 12 Налоги на прибыль Оплата труда медицинских работников

Оплата труда медицинских работников Бухгалтерское обслуживание

Бухгалтерское обслуживание Неделя финансовой грамотности для детей и молодежи. 5-7 класс

Неделя финансовой грамотности для детей и молодежи. 5-7 класс Бюджет для граждан

Бюджет для граждан SCP-анализ

SCP-анализ Мировая валютная система и ее эволюция

Мировая валютная система и ее эволюция Общие правила определения доходов для целей налогообложения

Общие правила определения доходов для целей налогообложения Банковская система РК

Банковская система РК Водный налог. Глава 25.2 НК РФ

Водный налог. Глава 25.2 НК РФ Затратный подход оценки стоимости

Затратный подход оценки стоимости Финансирования инновационных проектов

Финансирования инновационных проектов