Содержание

- 2. Федеральный налог налог на добычу полезных ископаемых

- 3. Налог на добычу полезных ископаемых Налогоплательщики: - организации и индивидуальные предприниматели приз-наваемые пользователями недр по законодательству

- 4. Налог на добычу полезных ископаемых Объектом налогообложения признаются: -полезные ископаемые, добытые из недр на территории РФ,

- 5. Налог на добычу полезных ископаемых В главе 26 НК РФ раскрывается понятие «добытое полезное ископаемое» и

- 6. Налог на добычу полезных ископаемых Налоговая база определяется налогоплательщиком самостоятельно по каждому виду добытого ископаемого и

- 7. Налог на добычу полезных ископаемых Налоговая база при добыче обезвоженной, обессоленной и стабилизированной нефти, попутного газа

- 8. Налог на добычу полезных ископаемых Количество добытого ископаемого опре-деляется прямым методом (по средствам измерительных приборов) или

- 9. Налог на добычу полезных ископаемых Выручка от реализации добытого полезного ископаемого определяется исходя из цен реализации

- 10. Налог на добычу полезных ископаемых Налоговая ставка – 0 % если налогоплательщик количество полезного ископаемого определяет

- 11. Налог на добычу полезных ископаемых Налоговая ставка: 419 рублей за тонну добытой обезвоженной, обессоленной и стабилизированной,

- 12. Налог на добычу полезных ископаемых Налогоплательщики осуществляют за счет собственных средств поиск и разведку полезных ископаемых.

- 13. В о д н ы й н а л о г Федеральный, прямой Налогоплательщики организации и

- 14. водный налог Объекты налогообложения: - забор воды из водных объектов, - использование акватории водных объектов, за

- 15. водный налог Налоговая база - определяется по каждому объекту налогообложения и по каждой налоговой ставке: -При

- 16. водный налог -При использовании акватории - исходя из площади предоставленного пространства, которая, определяется по данным лицензии,

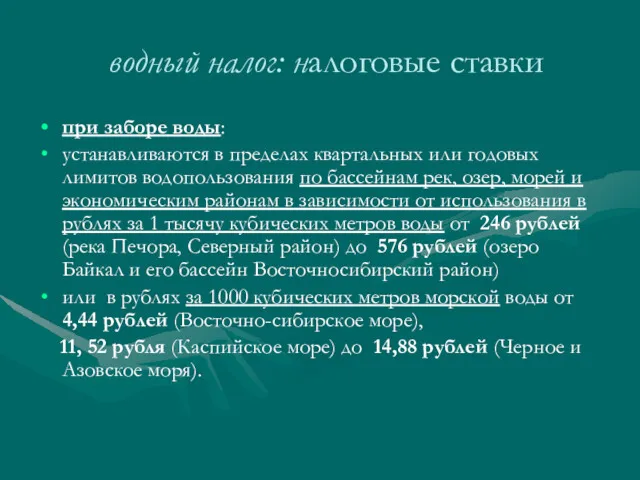

- 17. водный налог: налоговые ставки при заборе воды: устанавливаются в пределах квартальных или годовых лимитов водопользования по

- 18. водный налог: налоговые ставки При использовании акватории: в тысячах рублей в год за 1 квадратный километр

- 19. водный налог: налоговые ставки При использовании водных объектов для гидроэнергетики в рублях на 1000 квт в

- 20. водный налог: налоговые ставки При использовании водных объектов для сплава древесины в рублях за 1000 кубических

- 21. водный налог При заборе воды сверх лимитов налоговые ставки устанавливаются в пятикратном размере.

- 22. водный налог для физического лица Ставка водного налога для водоснабжения населения устанавливается в размере 70 рублей

- 24. Скачать презентацию

Банковская система РФ и ее субъекты

Банковская система РФ и ее субъекты Форми, види і роль кредиту

Форми, види і роль кредиту Понятие и классификация пособий. Дипломная работа

Понятие и классификация пособий. Дипломная работа Учет труда и заработной платы, составление и анализ бухгалтерской отчетности ОАО Ритм

Учет труда и заработной платы, составление и анализ бухгалтерской отчетности ОАО Ритм Источники финансирования научных исследований

Источники финансирования научных исследований Организационные основы биржевой деятельности

Организационные основы биржевой деятельности Учет расчетов и текущих обязательств организации

Учет расчетов и текущих обязательств организации Основные правила информационной безопасности и финансовой безопасности

Основные правила информационной безопасности и финансовой безопасности Анализ динамики и структуры пассивов банковской системы России. Банковского сектора Ростовской области

Анализ динамики и структуры пассивов банковской системы России. Банковского сектора Ростовской области Әлемдік оффшор зоналары

Әлемдік оффшор зоналары Инкотермс 2000-2010. Международные правила толкования торговых терминов

Инкотермс 2000-2010. Международные правила толкования торговых терминов BitTitan. A revolutionary source of financing

BitTitan. A revolutionary source of financing Сущность и формы кредита. Тема 4

Сущность и формы кредита. Тема 4 Страхова компанія, як основний суб'єкт страхового ринку, її організаційні форми

Страхова компанія, як основний суб'єкт страхового ринку, її організаційні форми Финансовые рынки

Финансовые рынки Вопросы назначения мер социальной поддержки и субсидий по оплате жилищно-коммунальных услуг в АС АСП

Вопросы назначения мер социальной поддержки и субсидий по оплате жилищно-коммунальных услуг в АС АСП Налог на имущество организаций

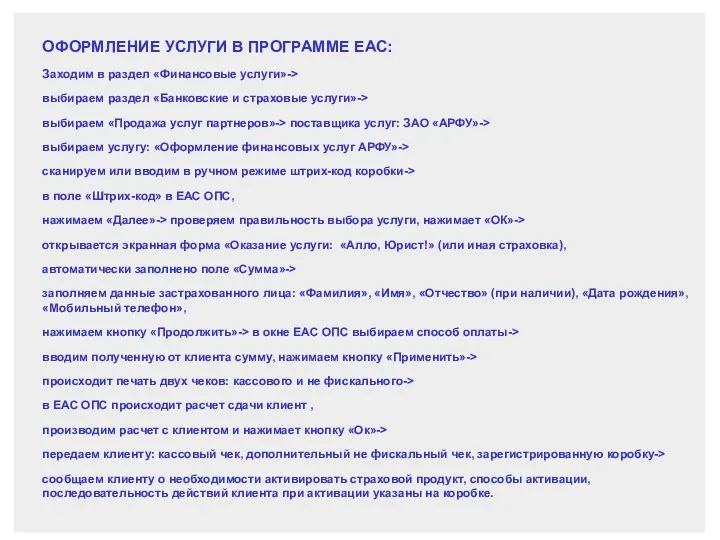

Налог на имущество организаций Оформление услуги в программе ЕАС

Оформление услуги в программе ЕАС Кредитный потребительский кооператив Крым

Кредитный потребительский кооператив Крым Система ЕНВД. Специальные налоговые режимы. Тема 3

Система ЕНВД. Специальные налоговые режимы. Тема 3 Цена и ценообразование. Понятие цена

Цена и ценообразование. Понятие цена Фінансове забезпечення інвестиційних проектів. (Тема 6)

Фінансове забезпечення інвестиційних проектів. (Тема 6) Начало работы. Индикаторы

Начало работы. Индикаторы Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета

Реабилитация бизнеса, если финансовые организации отказывают в проведении операции или в заключении договора банковского счета Юридические вопросы, налоги и финансы. Субъекты малого предпринимательства: кто к ним относится в 2018 году

Юридические вопросы, налоги и финансы. Субъекты малого предпринимательства: кто к ним относится в 2018 году Управление финансовой устойчивостью и платежеспособностью организации

Управление финансовой устойчивостью и платежеспособностью организации Тчет по проекту: содержательный, финансовый, публичный

Тчет по проекту: содержательный, финансовый, публичный Бюджетна система та бюджетний устрій

Бюджетна система та бюджетний устрій