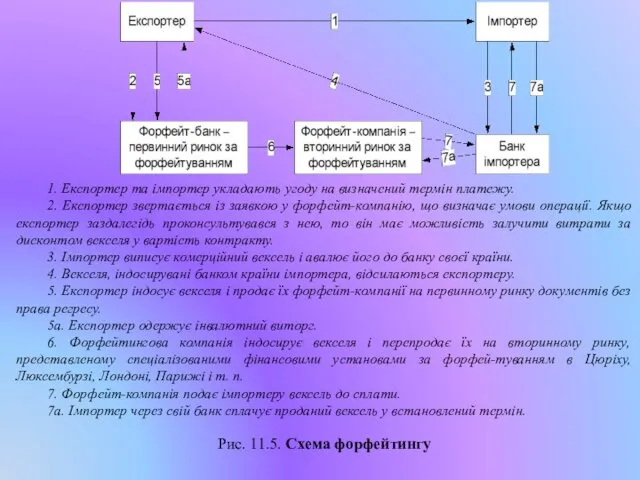

1. Експортер та імпортер укладають угоду на визначений термін платежу.

2. Експортер

звертається із заявкою у форфейт-компанію, що визначає умови операції. Якщо експортер заздалегідь проконсультувався з нею, то він має можливість залучити витрати за дисконтом векселя у вартість контракту.

3. Імпортер виписує комерційний вексель і авалює його до банку своєї країни.

4. Векселя, індосирувані банком країни імпортера, відсилаються експортеру.

5. Експортер індосує векселя і продає їх форфейт-компанії на первинному ринку документів без права регресу.

5а. Експортер одержує інвалютний виторг.

6. Форфейтингова компанія індосирує векселя і перепродає їх на вторинному ринку, представленому спеціалізованими фінансовими установами за форфей-туванням в Цюріху, Люксембурзі, Лондоні, Парижі і т. п.

7. Форфейт-компанія подає імпортеру вексель до сплати.

7а. Імпортер через свій банк сплачує проданий вексель у встановлений термін.

Рис. 11.5. Схема форфейтингу

Концептуальні основи комп'ютерних інформаційних систем в аудиті

Концептуальні основи комп'ютерних інформаційних систем в аудиті Облигации. История возникновения облигации

Облигации. История возникновения облигации Валютный контроль

Валютный контроль Қазіргі коммерциялық банктер

Қазіргі коммерциялық банктер Основы экономики. Задачи государства. Государственный бюджет

Основы экономики. Задачи государства. Государственный бюджет Банкротство предприятия: основные определения и порядок оценки вероятности. (тема 15)

Банкротство предприятия: основные определения и порядок оценки вероятности. (тема 15) Финансовая безопасность. (Тема 3)

Финансовая безопасность. (Тема 3) Финансовые ресурсы компании, их состав и содержание

Финансовые ресурсы компании, их состав и содержание Методы оценки коммерческой эффективности инвестиционных проектов

Методы оценки коммерческой эффективности инвестиционных проектов Страховий ринок США

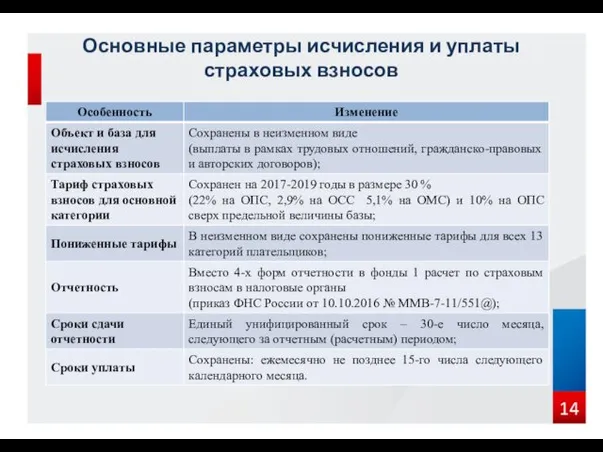

Страховий ринок США Страховые взносы

Страховые взносы Исламдық бағалы қағаздар нарығы

Исламдық бағалы қағаздар нарығы Государственные финансы. Государственные внебюджетные фонды

Государственные финансы. Государственные внебюджетные фонды История бухгалтерского учета

История бухгалтерского учета Финансирование инновационного предпринимательства

Финансирование инновационного предпринимательства State Support Shipbuilding in Ukraine

State Support Shipbuilding in Ukraine Структура и содержание внешнеторгового контракта

Структура и содержание внешнеторгового контракта Споживче кредитування

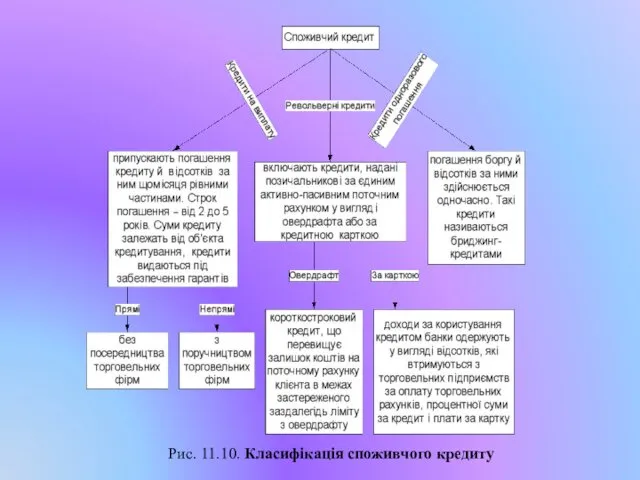

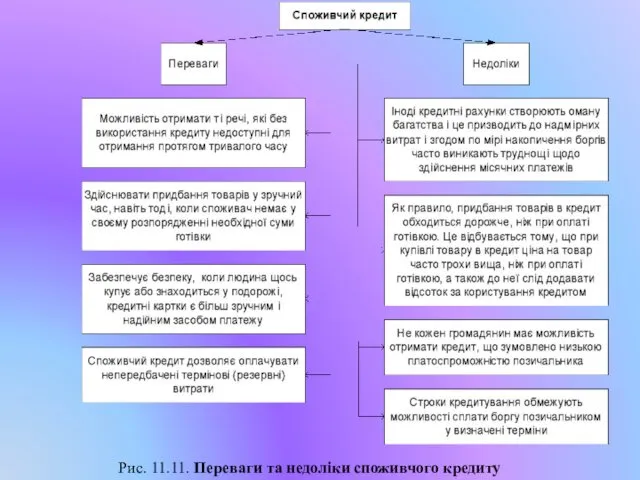

Споживче кредитування Карта вместо денег

Карта вместо денег Бухгалтерская (финансовая) отчетность

Бухгалтерская (финансовая) отчетность Общая характеристика хозяйственного учета

Общая характеристика хозяйственного учета Зарубіжний досвід забезпечення безпеки банківської діяльності

Зарубіжний досвід забезпечення безпеки банківської діяльності Личное финансовое планирование

Личное финансовое планирование Состав и характеристика источников финансирования

Состав и характеристика источников финансирования Суды о необоснованной налоговой выгоде

Суды о необоснованной налоговой выгоде Таблицы по продуктам МСП Банка

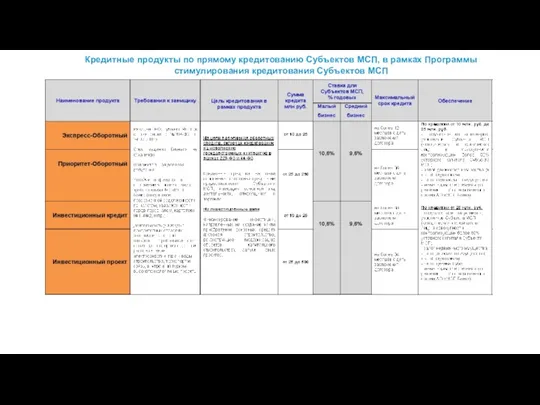

Таблицы по продуктам МСП Банка Анализ безубыточности

Анализ безубыточности Прогноз бюджета муниципального района Стерлитамакский район Республики Башкортостан на 2017 год и на период 2018 и 2019 годов

Прогноз бюджета муниципального района Стерлитамакский район Республики Башкортостан на 2017 год и на период 2018 и 2019 годов