Содержание

- 2. Портфельный риск банков и прочих кредитных учреждений заключается в возникновении различного рода вероятности потерь по отдельным

- 3. Портфельный риск — понятие агрегированное, которое, в свою очередь, включает в себя многие виды конкретных рисков:

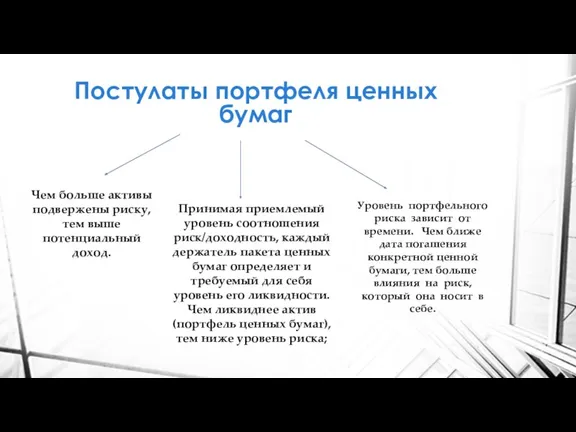

- 4. Постулаты портфеля ценных бумаг Чем больше активы подвержены риску, тем выше потенциальный доход. Принимая приемлемый уровень

- 5. Финансовые риски связаны со структурой капитала и способностью финансовой институциональной единицы покрывать свои издержки, отвечать по

- 7. Разделение портфельного риска на системный и несистемный заключается еще и в том, что, когда количество ценных

- 8. Риск рычага (левереджа): где ROE — уровень эффективности использования акционерного капитала; RОА — отдача активов, т.

- 9. Риск ликвидности — это способность финансовых активов оперативно обращаться в наличность. В результате определения уровня риска

- 10. Понятие инвестиционного качества ценной бумаги включает в себя оценку того, насколько ценная бумага ликвидна, низкорискова при

- 11. Основные показатели, характеризующие инвестиционное качество ценных бумаг, а следовательно, и уровень риска для конкретного портфеля, следующие:

- 12. Системный риск связан с изменением цен на акции, их доходностью, текущими и ожидаемыми процентами по облигациям,

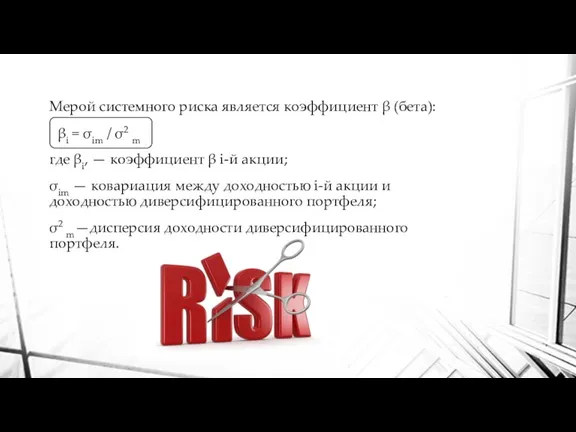

- 13. Мерой системного риска является коэффициент β (бета): где βi, — коэффициент β i-й акции; σim —

- 14. Риск инфляции Резкая динамика риска инфляции ведет за собой рост процентного риска, риска ликвидности, а следовательно,

- 15. Инвестиционный риск - это риск, который возникает в процессе осуществления инвестиций в различные субъекты экономки страны.

- 16. Существуют три основные меры риска инвестиционного портфеля: вариация доходности; стандартное отклонение доходности; коэффициент вариации доходности

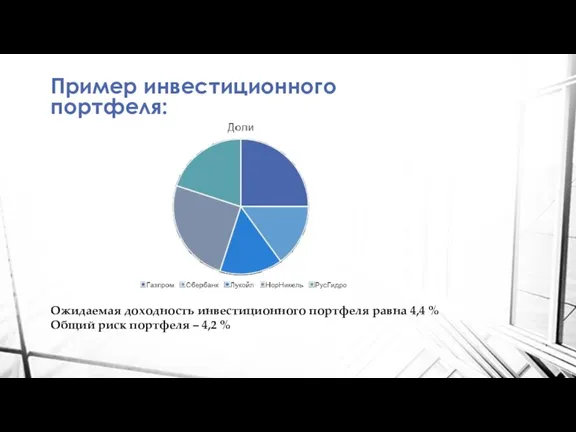

- 17. Пример инвестиционного портфеля: Ожидаемая доходность инвестиционного портфеля равна 4,4 % Общий риск портфеля – 4,2 %

- 18. Для снижения рисков ценных бумаг используют различные внутренние методики, разработки и финансовые нормативы, например: квалифицированный и

- 19. Выводы: Оценка рисков инвестиционного портфеля — то, с чего начинается построение доходных портфелей. Научившись оценивать риск

- 21. Скачать презентацию

Нарық қатынасы жүйесіндегі инвестициялар

Нарық қатынасы жүйесіндегі инвестициялар Рынок ценных бумаг и его российские особенности

Рынок ценных бумаг и его российские особенности Порядок образования резервов на возможные потери по кредитам

Порядок образования резервов на возможные потери по кредитам Митний режим

Митний режим Программа для широкоформатной печати

Программа для широкоформатной печати Концепция бюджетнoго учета: организация бюджетного учета и план счетов

Концепция бюджетнoго учета: организация бюджетного учета и план счетов Валюта и валютные курсы

Валюта и валютные курсы Введение налога на профессиональный доход для самозанятых граждан

Введение налога на профессиональный доход для самозанятых граждан Бухгалтерське законодавство та особливості обліку у Франції

Бухгалтерське законодавство та особливості обліку у Франції Учет основных хозяйственных процессов

Учет основных хозяйственных процессов Моделирование процентного дохода банка

Моделирование процентного дохода банка Отчет об изменениях капитала

Отчет об изменениях капитала Повышение эффективности благоустройства в рамках взаимодействия с жителями Мотовилихинского района в 2017 году

Повышение эффективности благоустройства в рамках взаимодействия с жителями Мотовилихинского района в 2017 году Безопасность в сфере осуществления финансовых операций онлайн

Безопасность в сфере осуществления финансовых операций онлайн МСФО 7. Отчеты о движении денежных средств

МСФО 7. Отчеты о движении денежных средств Формирование финансовой грамотности в условиях учебного процесса в рамках ФГОС

Формирование финансовой грамотности в условиях учебного процесса в рамках ФГОС Кредитование субъектов фармацевтической деятельности. УЭФ - Л 15

Кредитование субъектов фармацевтической деятельности. УЭФ - Л 15 Дивидендная политика

Дивидендная политика Налоговая система Израиля

Налоговая система Израиля Определение величины заработной платы при базисно-индексном методе. Формулы

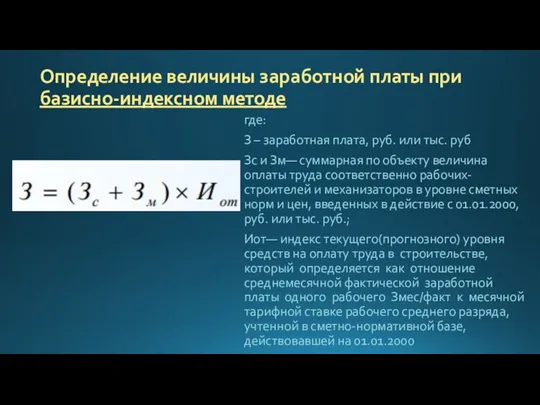

Определение величины заработной платы при базисно-индексном методе. Формулы Supervision of financial market of Kazakhstan

Supervision of financial market of Kazakhstan Власний капітал (ВК): політика формування й оцінка його вартості

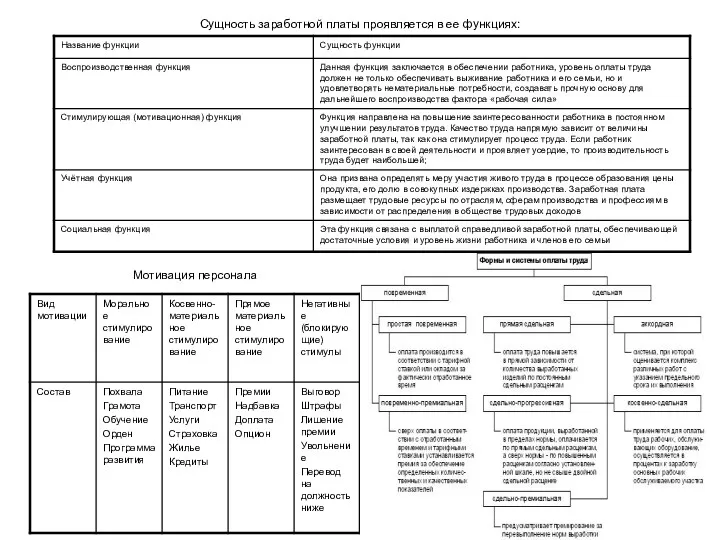

Власний капітал (ВК): політика формування й оцінка його вартості Заработная плата

Заработная плата Налог на доходы физических лиц

Налог на доходы физических лиц Understanding options. Chapter 20. Principles of corporate finance

Understanding options. Chapter 20. Principles of corporate finance Характеристика земельного участка

Характеристика земельного участка Types of taxes

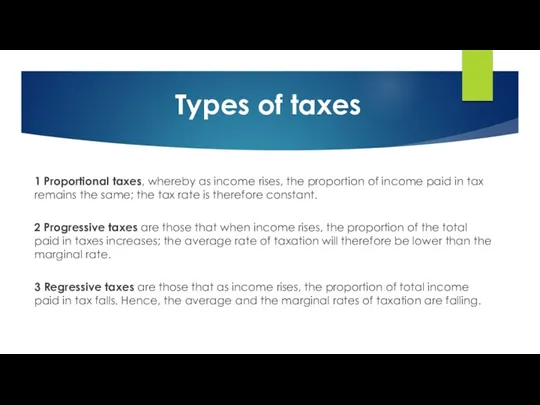

Types of taxes Налоговые льготы и налоговые вычеты

Налоговые льготы и налоговые вычеты