Содержание

- 2. Производственный (операционный) риск- это риск обусловленный отраслевыми особенностями бизнеса, т.е.структурой активов, в который фирма решила вложить

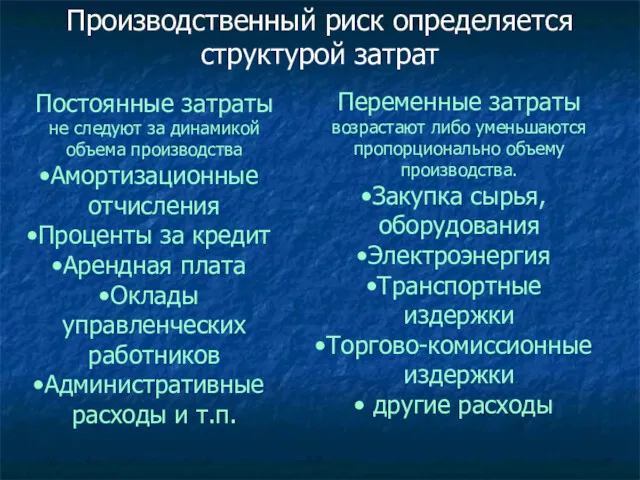

- 3. Производственный риск определяется структурой затрат Постоянные затраты не следуют за динамикой объема производства Амортизационные отчисления Проценты

- 4. Производственный риск зависит от условно- постоянных затрат. Снизить их за небольшой промежуток времени достаточно сложно, и

- 5. Действие операционного (производственного)рычага или операционного левериджа проявляется в том, что любое изменение выручки от продаж всегда

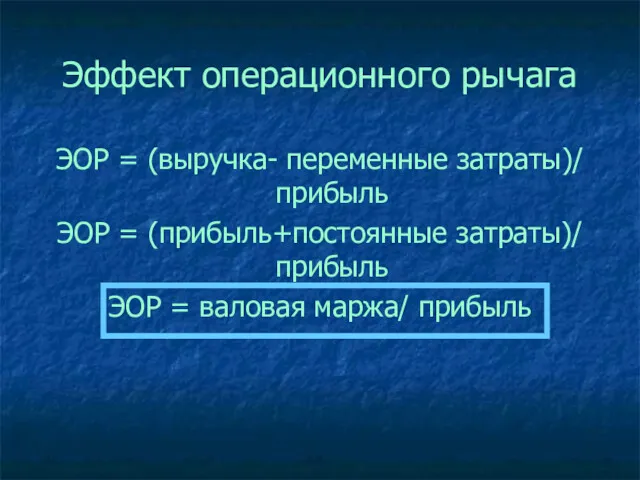

- 6. Эффект операционного рычага ЭОР = (выручка- переменные затраты)/ прибыль ЭОР = (прибыль+постоянные затраты)/ прибыль ЭОР =

- 7. Финансовый риск Находит отражение в соотношении собственных и заемных средств как источников долгосрочного финансирования.

- 8. Соотношение собственных и заемных средств в структуре капитала предприятия характеризует величину финансового левериджа , возникающего вследствие

- 9. Компания имеющая значительную долю заемного капитала, называется компанией с высоким уровнем финансового левериджа, или финансово зависимой;

- 10. Сложившийся в компании уровень Финансового левериджа- это характеристика потенциальной возможности влиять на чистую прибыль коммерческой организации

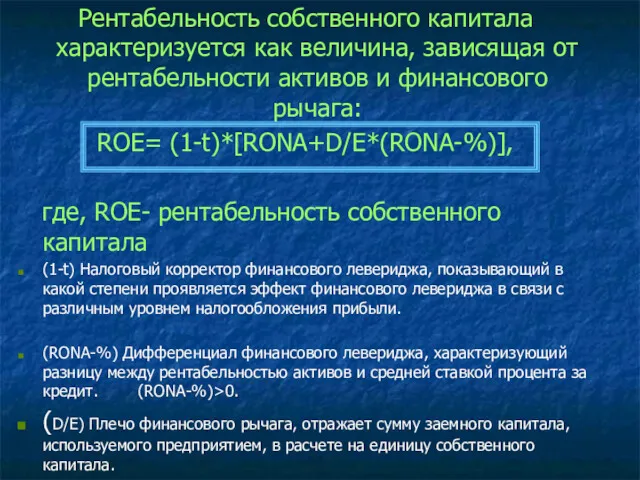

- 11. Рентабельность собственного капитала характеризуется как величина, зависящая от рентабельности активов и финансового рычага: ROE= (1-t)*[RONA+D/E*(RONA-%)], где,

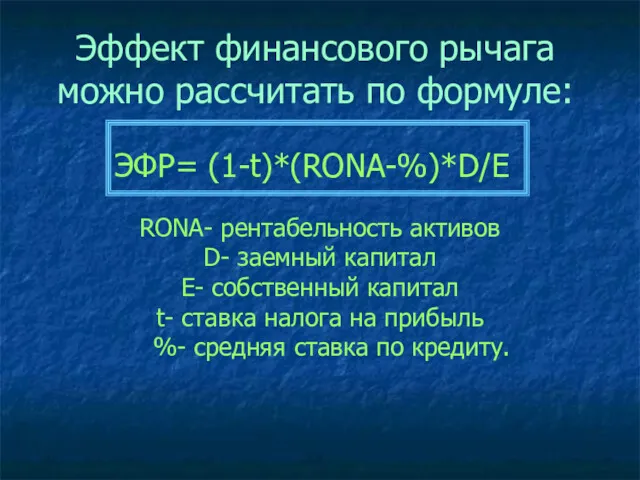

- 12. Эффект финансового рычага можно рассчитать по формуле: ЭФР= (1-t)*(RONA-%)*D/E RONA- рентабельность активов D- заемный капитал E-

- 13. Эффект финансового рычага зависит от: Рентабельности активов, Соотношения заемного и собственного капитала, Ставка процентов по кредитам,

- 14. Факторы влияющие на уровень финансового риска Стабильность продаж Насыщенность рынка данной продукцией и продукцией данной фирмы

- 15. Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Чем выше положительное значение дифференциала

- 16. Соотношение заемного и собственного капитала усиливает положительный или отрицательный эффект, получаемый за счет соответствующего дифференциала. При

- 17. По мере одновременного увеличения силы воздействия операционного и финансового рычагов все менее значительные изменения объема реализации

- 18. Это находит выражение в умножении двух сил- операционного и финансового рычагов и появлении общего операционно- финансового

- 19. Меры производственного левериджа Доля постоянных производственных расходов в общей сумме расходов, или, что равносильно, соотношение постоянных

- 21. Скачать презентацию

Инновационная политика на железнодорожном транспорте и ее финансовое обеспечение

Инновационная политика на железнодорожном транспорте и ее финансовое обеспечение Страховые резервы

Страховые резервы Особенности ведения бюджетного и казначейского учета и составления бюджетной отчетности в 2019 году

Особенности ведения бюджетного и казначейского учета и составления бюджетной отчетности в 2019 году Корпоративные финансы

Корпоративные финансы Сергиево-Посадский региональный оператор

Сергиево-Посадский региональный оператор Направления и цели денежно-кредитной политики. Роль прямого диалога бизнеса и Банка России в ее осуществлении

Направления и цели денежно-кредитной политики. Роль прямого диалога бизнеса и Банка России в ее осуществлении Про виконання доходної частини місцевих бюджетів області за 2017 рік та основні резерви по наповненню бюджетів на 2018 рік

Про виконання доходної частини місцевих бюджетів області за 2017 рік та основні резерви по наповненню бюджетів на 2018 рік Почему мы собираем деньги и зачем нужно самообеспечение?

Почему мы собираем деньги и зачем нужно самообеспечение? Экономика семьи. Семейный бюджет

Экономика семьи. Семейный бюджет Оценка нематериальных активов. Решение задач

Оценка нематериальных активов. Решение задач Финансовый менеджмент. Концепция временной стоимости денег

Финансовый менеджмент. Концепция временной стоимости денег Инвестициялық жобаларды салыстырудың тиімді әдістері

Инвестициялық жобаларды салыстырудың тиімді әдістері Способы увеличения собственного капитала банка

Способы увеличения собственного капитала банка ДКБ. Этапы развития денег

ДКБ. Этапы развития денег Қазақстанның несие жүйесі:мәселелері және қазіргі кезеңде даму болашағы

Қазақстанның несие жүйесі:мәселелері және қазіргі кезеңде даму болашағы КредоБанк. Польський досвід. Українсьий успіх. Європейське майбутнє!

КредоБанк. Польський досвід. Українсьий успіх. Європейське майбутнє! Финансовая политика и ее значение

Финансовая политика и ее значение Есепті кезеңнің және өткен кезеңдердің бөлінбеген кірісі (пайдасы) жабылмаған зияны

Есепті кезеңнің және өткен кезеңдердің бөлінбеген кірісі (пайдасы) жабылмаған зияны Бухгалтерская отчетность. Значение интегрированной отчетности

Бухгалтерская отчетность. Значение интегрированной отчетности МСФО (IAS) 29. Финансовая отчетность в условиях гиперинфляции

МСФО (IAS) 29. Финансовая отчетность в условиях гиперинфляции Малое и среднее предпринимательство Новосибирской области. Финансовая поддержка

Малое и среднее предпринимательство Новосибирской области. Финансовая поддержка Система управления прибылью предприятия OAO Молодечноторг

Система управления прибылью предприятия OAO Молодечноторг Механизмы реализации кластерной политики при создании благоприятных условий для развития туризма

Механизмы реализации кластерной политики при создании благоприятных условий для развития туризма Отчет главы Сосьвинского городского округа

Отчет главы Сосьвинского городского округа Финансовая устойчивость организации и пути ее повышения на примере ООО Следопыт

Финансовая устойчивость организации и пути ее повышения на примере ООО Следопыт Планирование платежей и сбережений

Планирование платежей и сбережений Бюджет для граждан городского округа Саранск за 2015 год

Бюджет для граждан городского округа Саранск за 2015 год НДФЛ. Эксперимент Единый налоговый платеж

НДФЛ. Эксперимент Единый налоговый платеж