Слайд 2

Понятие банкротства

Банкротство (несостоятельность) - признанная арбитражным судом неспособность должника в полном

объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Слайд 3

Основания для банкротства

дебиторские счета юридического лица;

кредиторский счет должника;

банковские счета с выписками;

ведомости

по инвентаризации;

акты сверок с должниками;

финансовые отчеты на последнюю дату.

Слайд 4

Негативные результаты выездной проверки, подтверждают основания несостоятельности юридического лица.

Право определения предприятия банкротом возможно только

арбитражным судом.

Слайд 5

Рассмотрим основные модели

Слайд 6

Для мартышки

https://studwood.ru/1362453/finansy/osnovnye_otechestvennye_zarubezhnye_metodiki_diagnostiki_veroyatnosti_bankrotstva

Отсюда выписать основные модели

Дополнить имеющиеся

СУПЕР ОПЦИОНАЛЬНО : посчитать все это

для рос телекома

Слайд 7

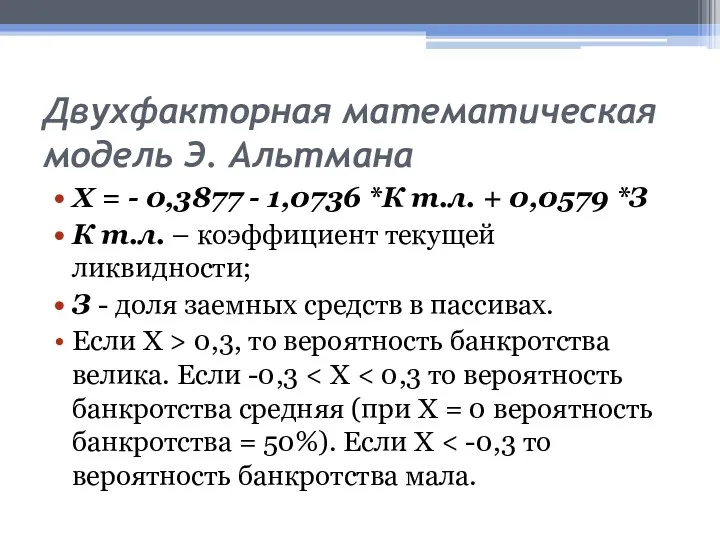

Двухфакторная математическая модель Э. Альтмана

Х = - 0,3877 - 1,0736 *К т.л.

+ 0,0579 *З

К т.л. – коэффициент текущей ликвидности;

З - доля заемных средств в пассивах.

Если Х > 0,3, то вероятность банкротства велика. Если -0,3 < Х < 0,3 то вероятность банкротства средняя (при Х = 0 вероятность банкротства = 50%). Если Х < -0,3 то вероятность банкротства мала.

Слайд 8

Слайд 9

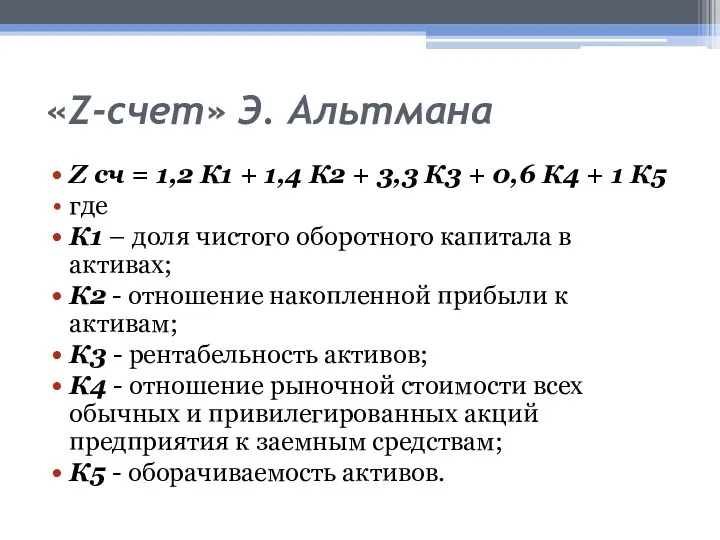

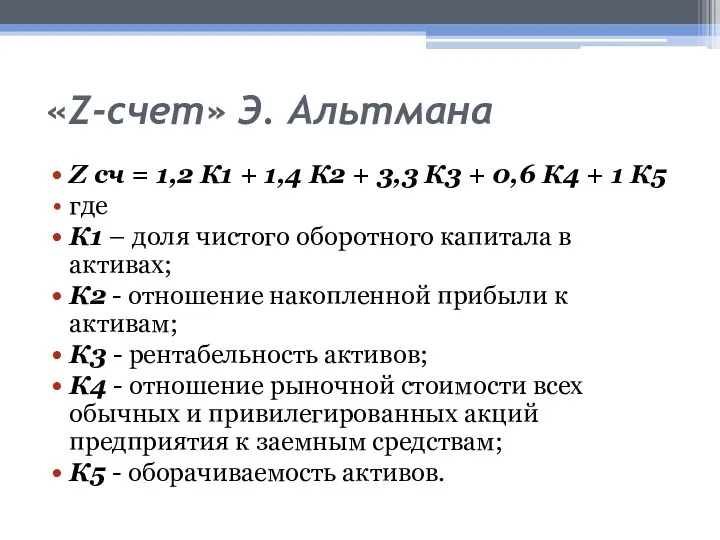

«Z-счет» Э. Альтмана

Z сч = 1,2 К1 + 1,4 К2 +

3,3 К3 + 0,6 К4 + 1 К5

где

К1 – доля чистого оборотного капитала в активах;

К2 - отношение накопленной прибыли к активам;

К3 - рентабельность активов;

К4 - отношение рыночной стоимости всех обычных и привилегированных акций предприятия к заемным средствам;

К5 - оборачиваемость активов.

Слайд 10

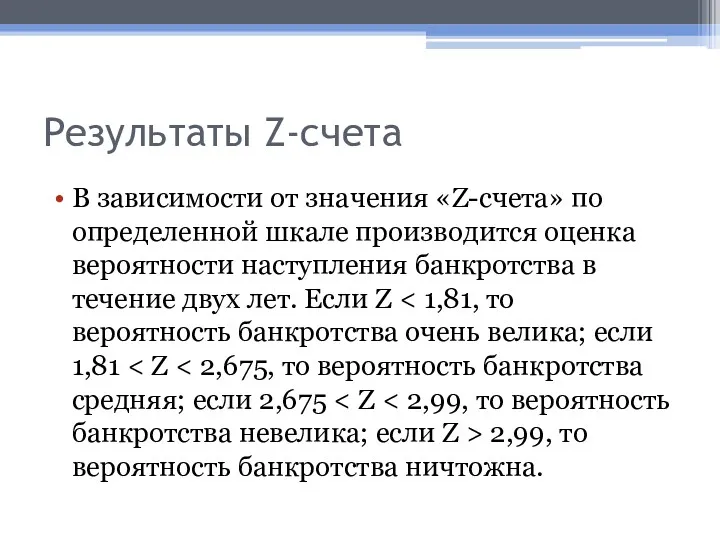

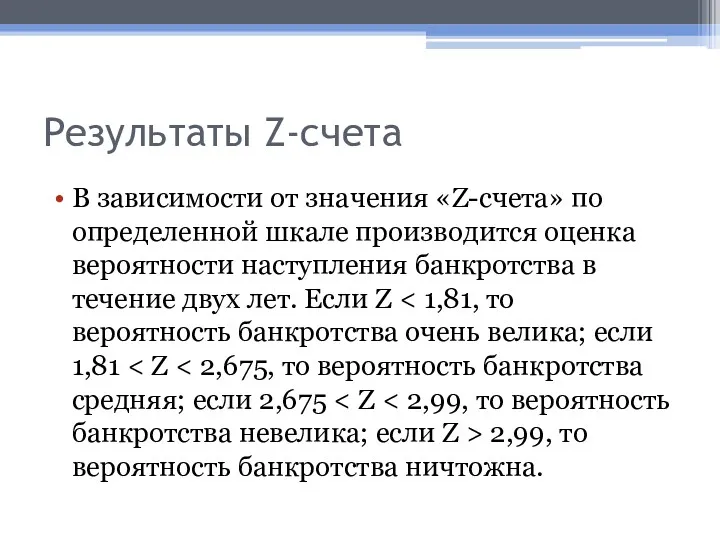

Результаты Z-счета

В зависимости от значения «Z-счета» по определенной шкале производится оценка

вероятности наступления банкротства в течение двух лет. Если Z < 1,81, то вероятность банкротства очень велика; если 1,81 < Z < 2,675, то вероятность банкротства средняя; если 2,675 < Z < 2,99, то вероятность банкротства невелика; если Z > 2,99, то вероятность банкротства ничтожна.

Слайд 11

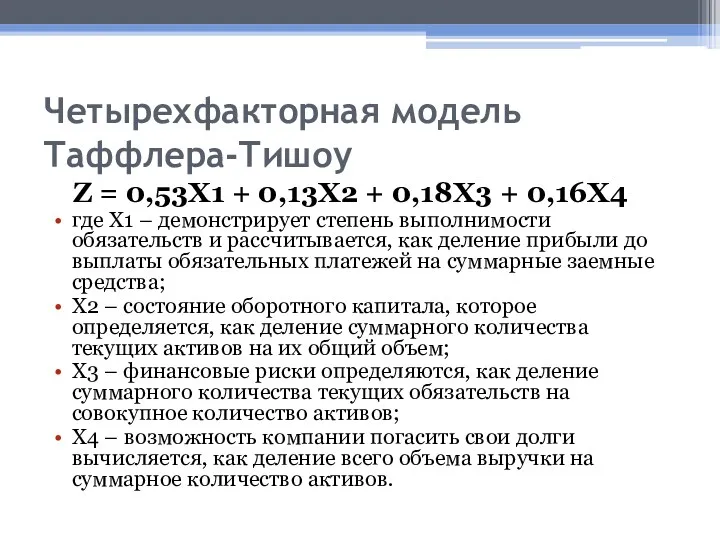

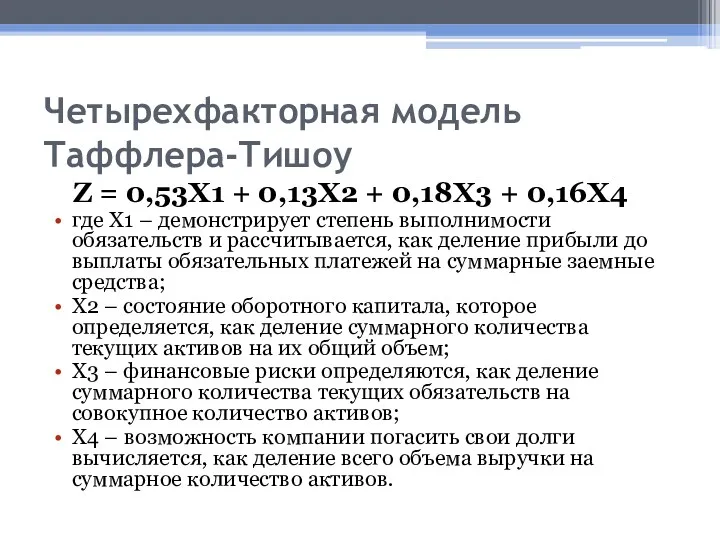

Четырехфакторная модель Таффлера-Тишоу

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 +

0,16Х4

где Х1 – демонстрирует степень выполнимости обязательств и рассчитывается, как деление прибыли до выплаты обязательных платежей на суммарные заемные средства;

Х2 – состояние оборотного капитала, которое определяется, как деление суммарного количества текущих активов на их общий объем;

Х3 – финансовые риски определяются, как деление суммарного количества текущих обязательств на совокупное количество активов;

Х4 – возможность компании погасить свои долги вычисляется, как деление всего объема выручки на суммарное количество активов.

Слайд 12

Результаты

Если величина Z больше 0,3, то вероятность признания компании несостоятельной ничтожна.

В том случае, если этот показатель менее 0,2, то она достаточно высока.

Слайд 13

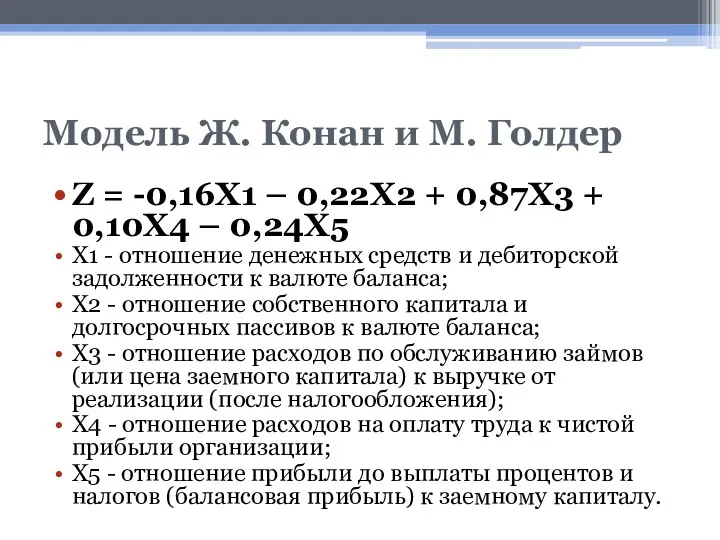

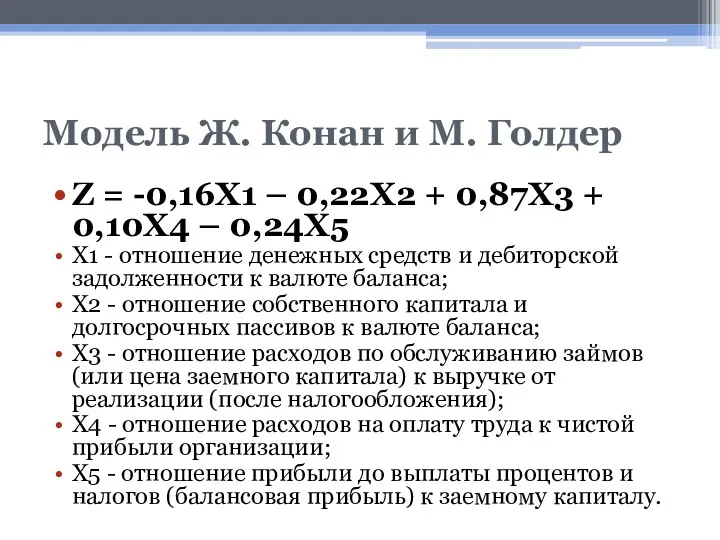

Модель Ж. Конан и М. Голдер

Z = -0,16Х1 – 0,22Х2 + 0,87Х3 + 0,10Х4

– 0,24Х5

Х1 - отношение денежных средств и дебиторской задолженности к валюте баланса;

Х2 - отношение собственного капитала и долгосрочных пассивов к валюте баланса;

Х3 - отношение расходов по обслуживанию займов (или цена заемного капитала) к выручке от реализации (после налогообложения);

Х4 - отношение расходов на оплату труда к чистой прибыли организации;

Х5 - отношение прибыли до выплаты процентов и налогов (балансовая прибыль) к заемному капиталу.

Слайд 14

Слайд 15

Слайд 16

Слайд 17

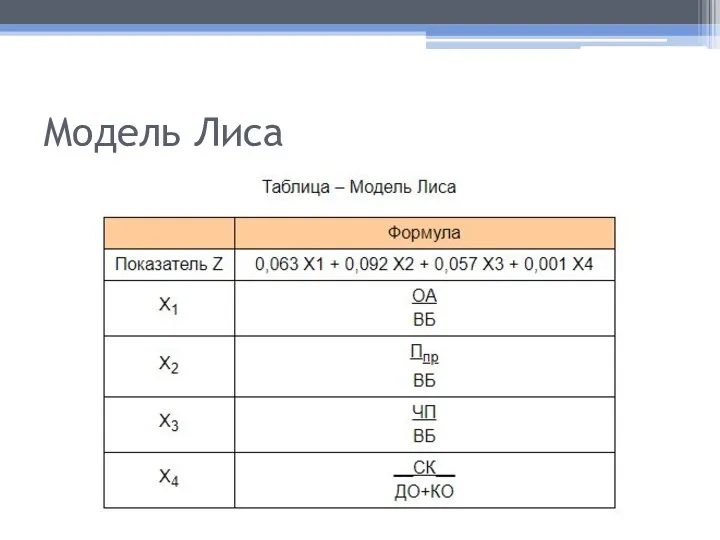

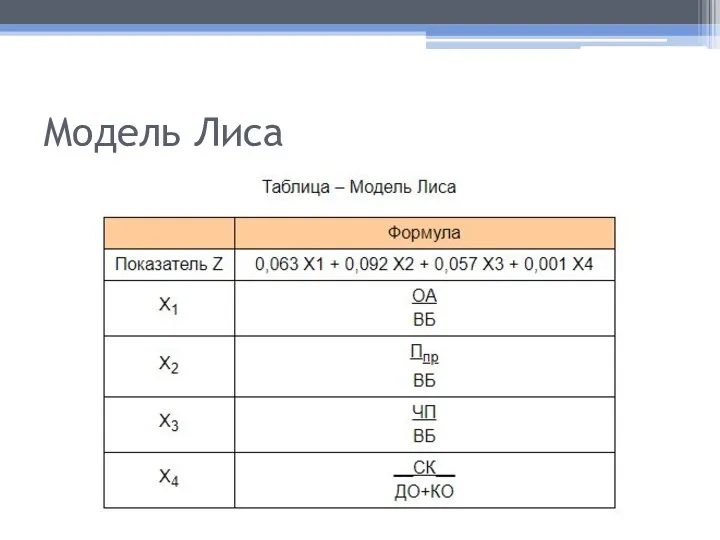

Результаты

Предельное значение данной модели 0,037. Следует отметить, что при анализе российских

предприятий модель Лиса показывает несколько завышенные оценки, так как значительное влияние на итоговый показатель оказывает прибыль от продаж, без учета финансовой деятельности и налогового режима.

Слайд 18

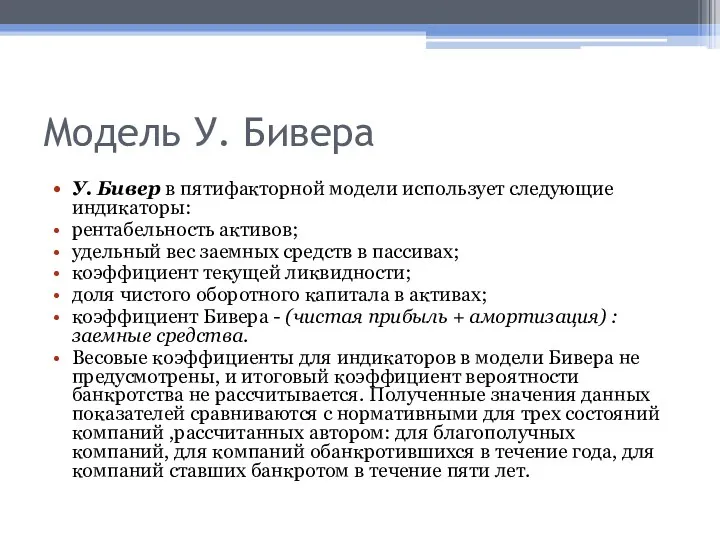

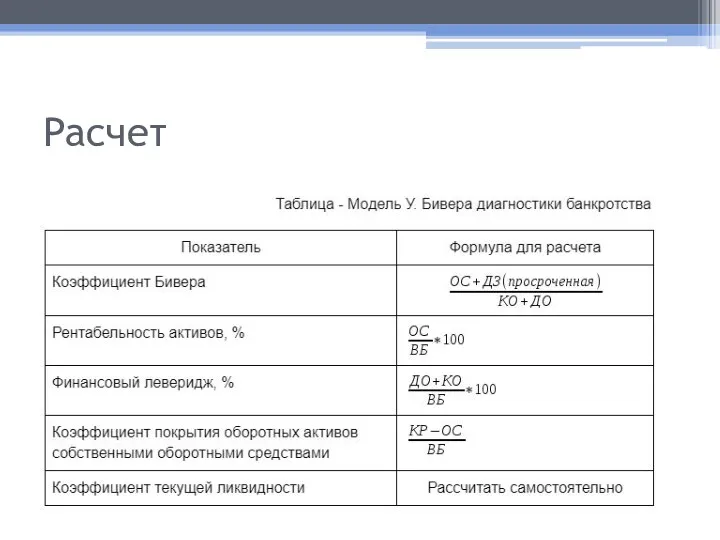

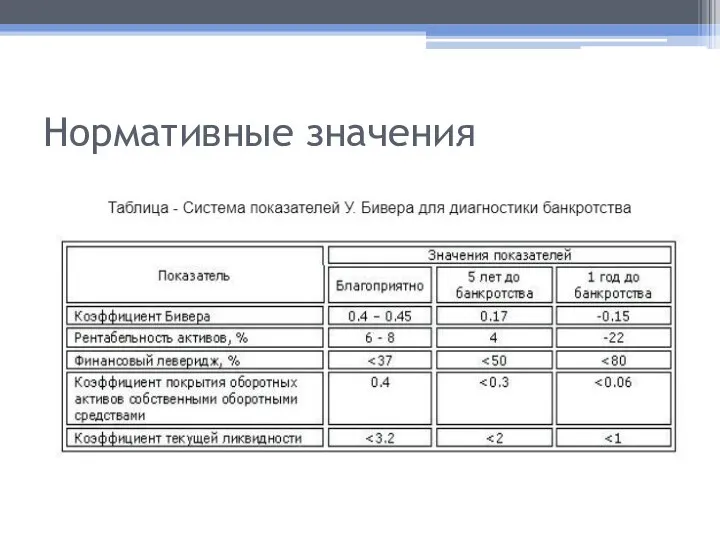

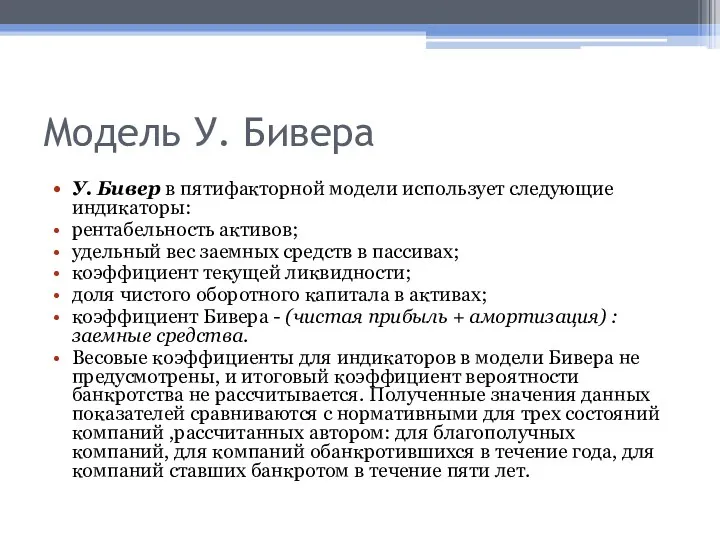

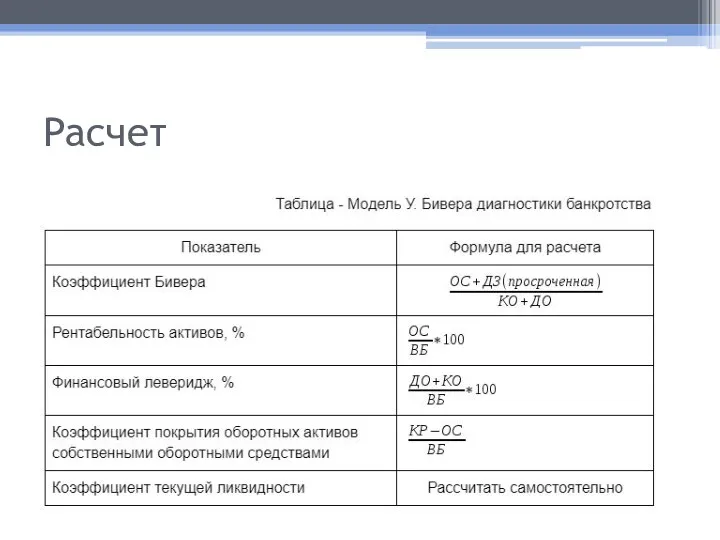

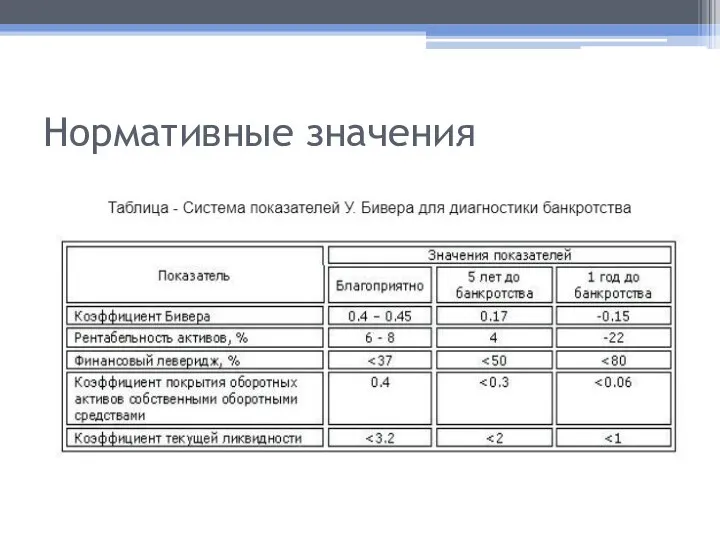

Модель У. Бивера

У. Бивер в пятифакторной модели использует следующие индикаторы:

рентабельность активов;

удельный вес

заемных средств в пассивах;

коэффициент текущей ликвидности;

доля чистого оборотного капитала в активах;

коэффициент Бивера - (чистая прибыль + амортизация) : заемные средства.

Весовые коэффициенты для индикаторов в модели Бивера не предусмотрены, и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с нормативными для трех состояний компаний ,рассчитанных автором: для благополучных компаний, для компаний обанкротившихся в течение года, для компаний ставших банкротом в течение пяти лет.

Слайд 19

Слайд 20

Слайд 21

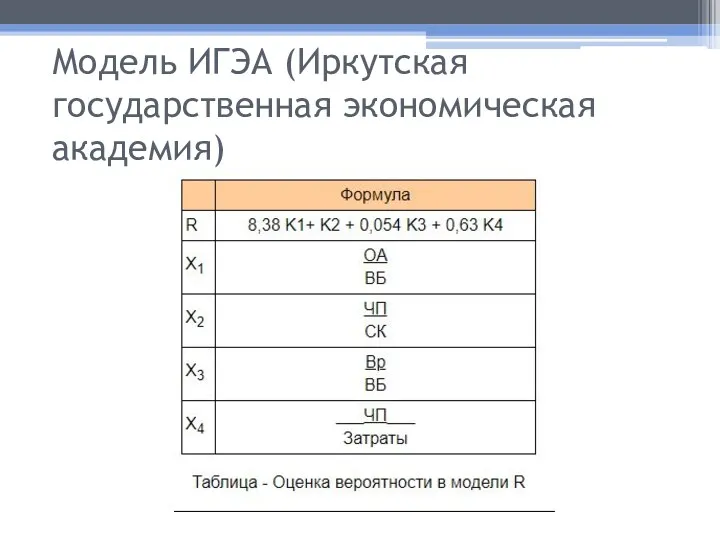

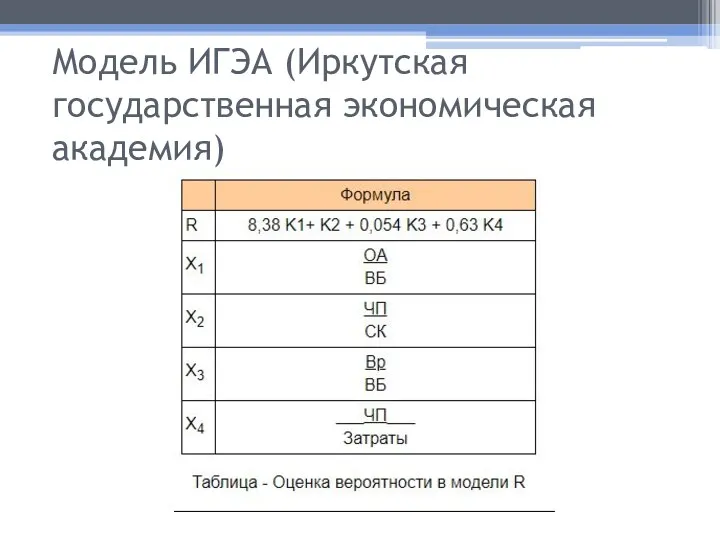

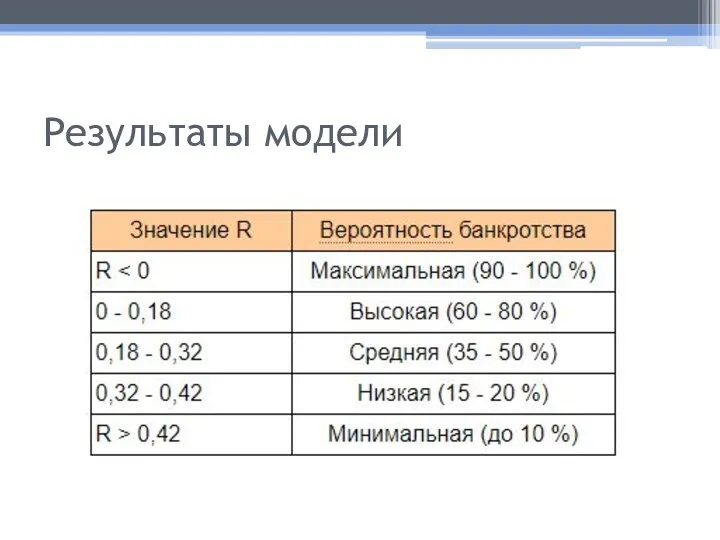

Модель ИГЭА (Иркутская государственная экономическая академия)

Слайд 22

Слайд 23

Слайд 24

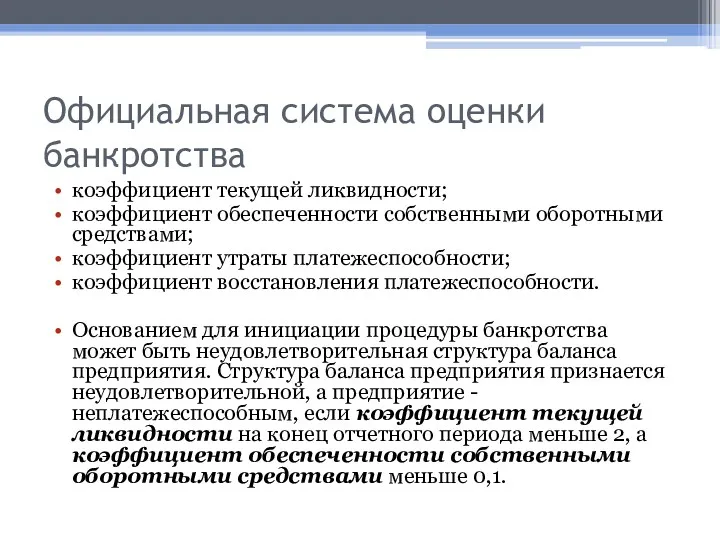

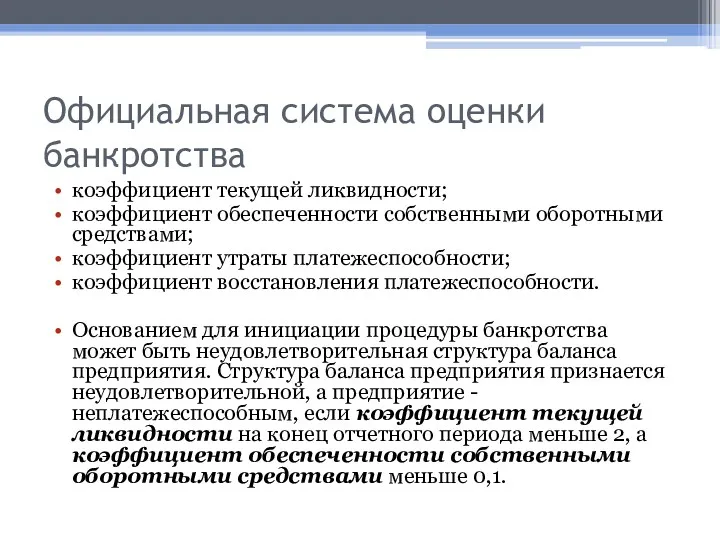

Официальная система оценки банкротства

коэффициент текущей ликвидности;

коэффициент обеспеченности собственными оборотными средствами;

коэффициент утраты

платежеспособности;

коэффициент восстановления платежеспособности.

Основанием для инициации процедуры банкротства может быть неудовлетворительная структура баланса предприятия. Структура баланса предприятия признается неудовлетворительной, а предприятие - неплатежеспособным, если коэффициент текущей ликвидности на конец отчетного периода меньше 2, а коэффициент обеспеченности собственными оборотными средствами меньше 0,1.

Слайд 25

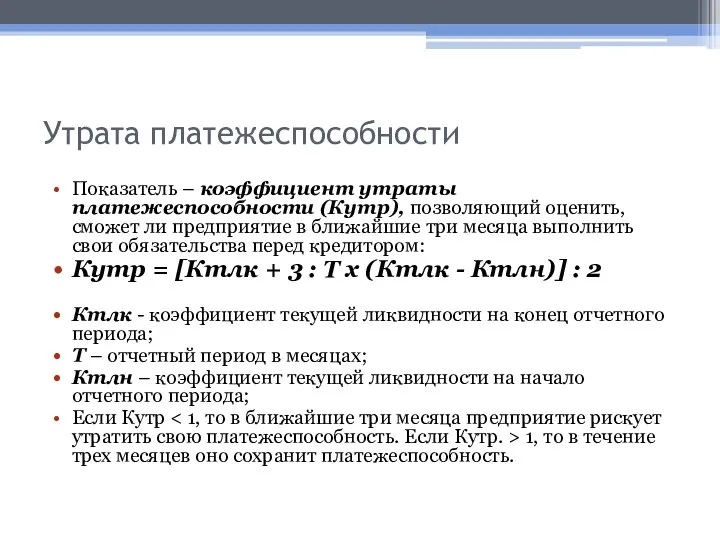

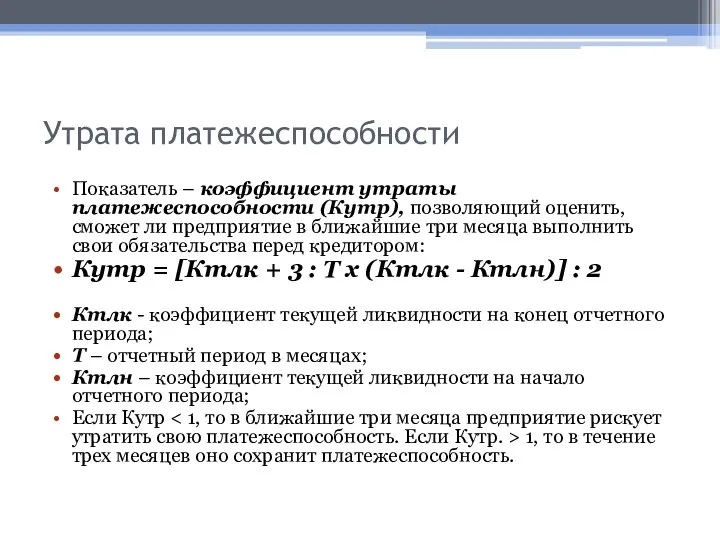

Утрата платежеспособности

Показатель – коэффициент утраты платежеспособности (Кутр), позволяющий оценить, сможет ли предприятие в

ближайшие три месяца выполнить свои обязательства перед кредитором:

Кутр = [Ктлк + 3 : Т х (Ктлк - Ктлн)] : 2

Ктлк - коэффициент текущей ликвидности на конец отчетного периода;

Т – отчетный период в месяцах;

Ктлн – коэффициент текущей ликвидности на начало отчетного периода;

Если Кутр < 1, то в ближайшие три месяца предприятие рискует утратить свою платежеспособность. Если Кутр. > 1, то в течение трех месяцев оно сохранит платежеспособность.

Слайд 26

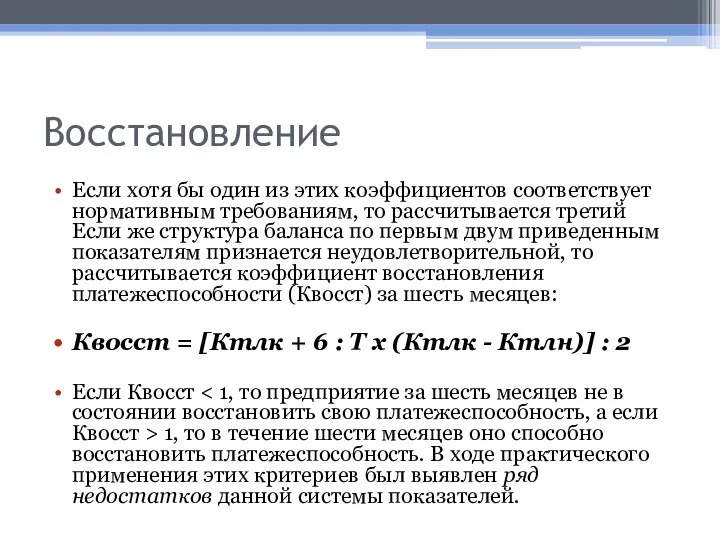

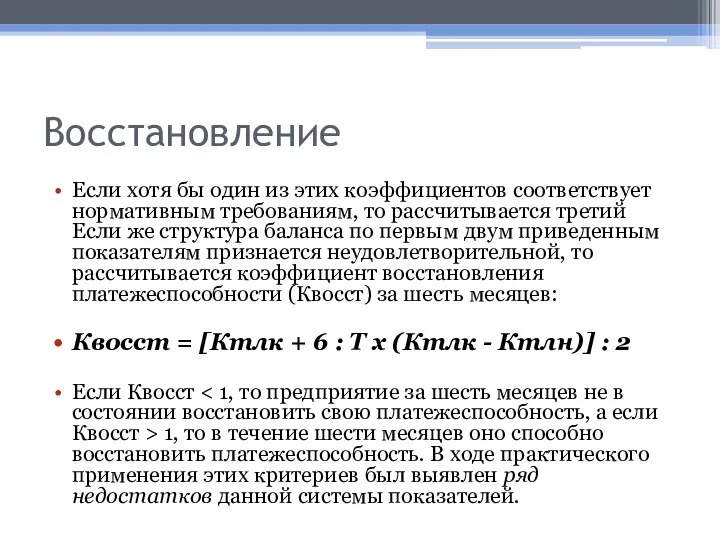

Восстановление

Если хотя бы один из этих коэффициентов соответствует нормативным требованиям, то

рассчитывается третий Если же структура баланса по первым двум приведенным показателям признается неудовлетворительной, то рассчитывается коэффициент восстановления платежеспособности (Квосст) за шесть месяцев:

Квосст = [Ктлк + 6 : Т х (Ктлк - Ктлн)] : 2

Если Квосст < 1, то предприятие за шесть месяцев не в состоянии восстановить свою платежеспособность, а если Квосст > 1, то в течение шести месяцев оно способно восстановить платежеспособность. В ходе практического применения этих критериев был выявлен ряд недостатков данной системы показателей.

Слайд 27

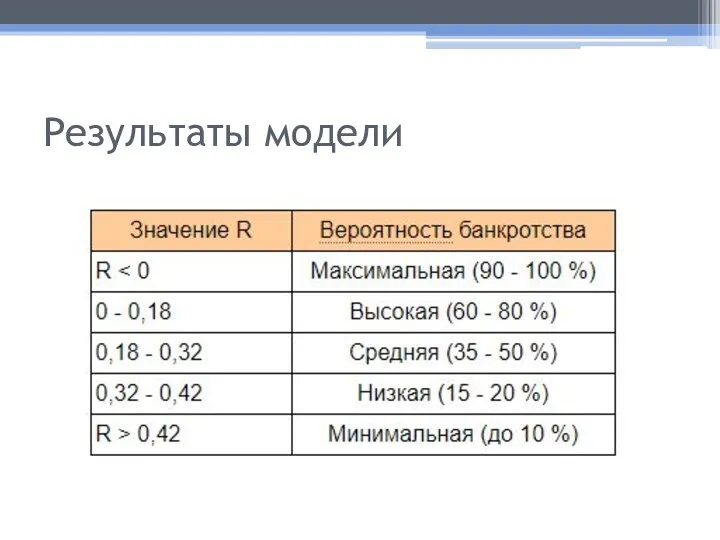

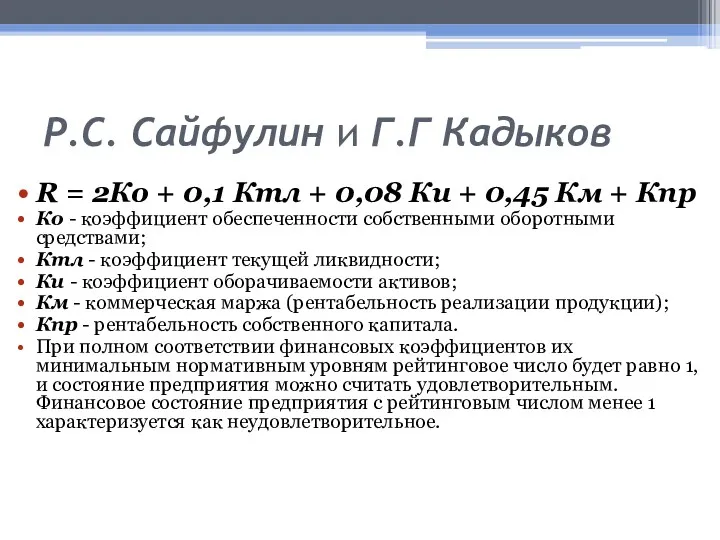

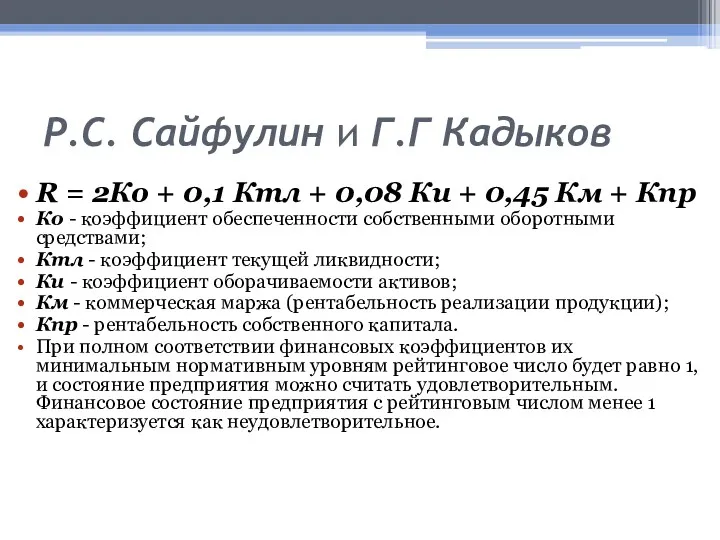

Р.С. Сайфулин и Г.Г Кадыков

R = 2Ко + 0,1 Ктл + 0,08 Ки +

0,45 Км + Кпр

Ко - коэффициент обеспеченности собственными оборотными средствами;

Ктл - коэффициент текущей ликвидности;

Ки - коэффициент оборачиваемости активов;

Км - коммерческая маржа (рентабельность реализации продукции);

Кпр - рентабельность собственного капитала.

При полном соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число будет равно 1, и состояние предприятия можно считать удовлетворительным. Финансовое состояние предприятия с рейтинговым числом менее 1 характеризуется как неудовлетворительное.

Слайд 28

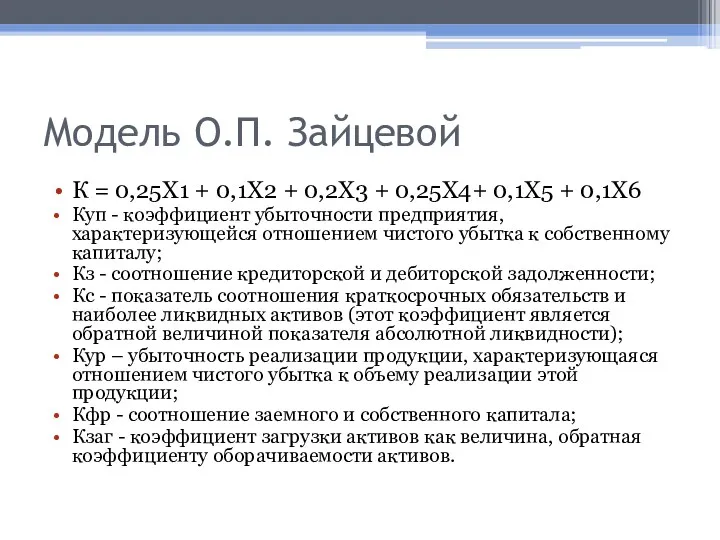

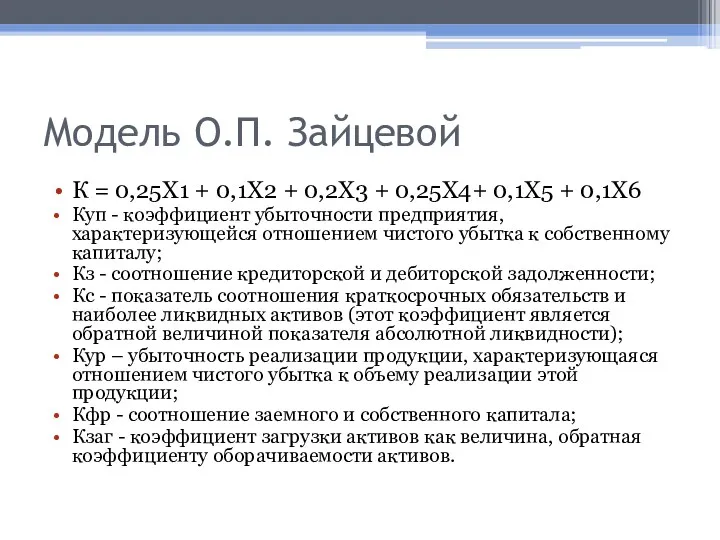

Модель О.П. Зайцевой

К = 0,25Х1 + 0,1Х2 + 0,2Х3 + 0,25Х4+

0,1Х5 + 0,1Х6

Куп - коэффициент убыточности предприятия, характеризующейся отношением чистого убытка к собственному капиталу;

Кз - соотношение кредиторской и дебиторской задолженности;

Кс - показатель соотношения краткосрочных обязательств и наиболее ликвидных активов (этот коэффициент является обратной величиной показателя абсолютной ликвидности);

Кур – убыточность реализации продукции, характеризующаяся отношением чистого убытка к объему реализации этой продукции;

Кфр - соотношение заемного и собственного капитала;

Кзаг - коэффициент загрузки активов как величина, обратная коэффициенту оборачиваемости активов.

Слайд 29

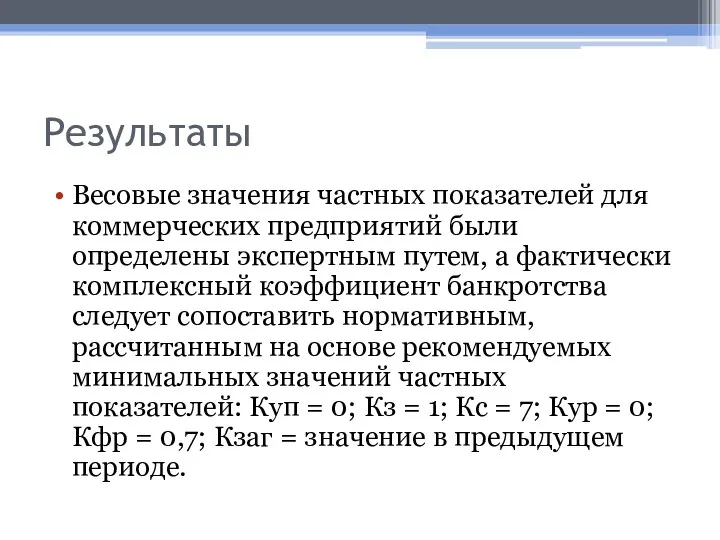

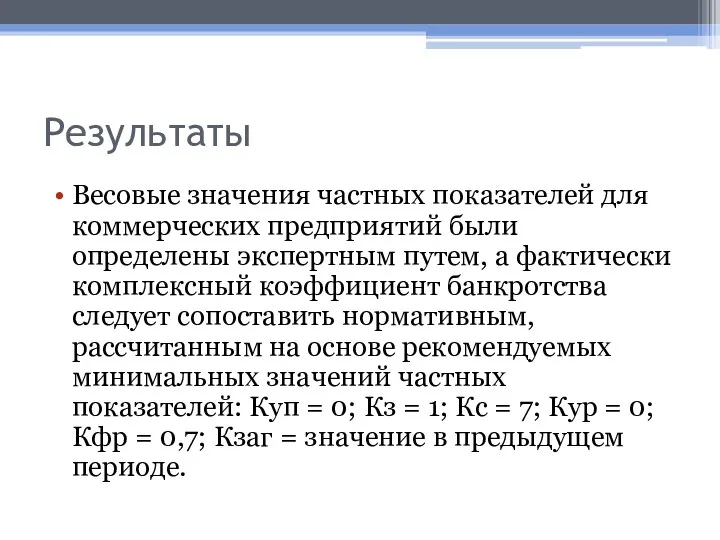

Результаты

Весовые значения частных показателей для коммерческих предприятий были определены экспертным путем,

а фактически комплексный коэффициент банкротства следует сопоставить нормативным, рассчитанным на основе рекомендуемых минимальных значений частных показателей: Куп = 0; Кз = 1; Кс = 7; Кур = 0; Кфр = 0,7; Кзаг = значение в предыдущем периоде.

Слайд 30

Слайд 31

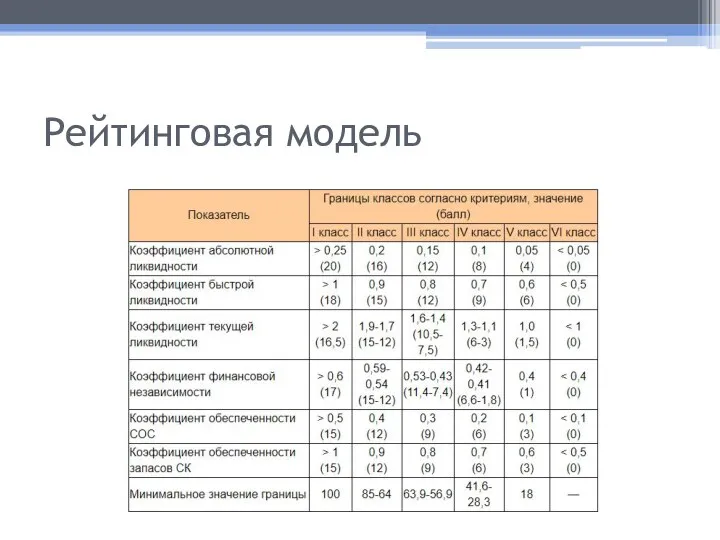

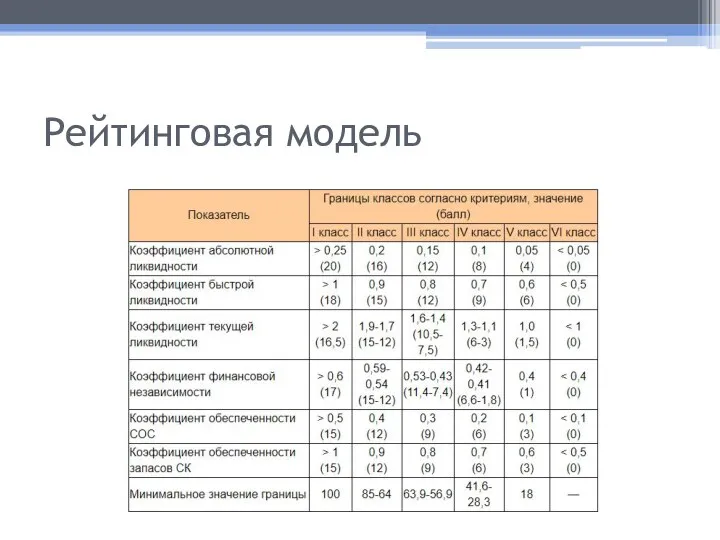

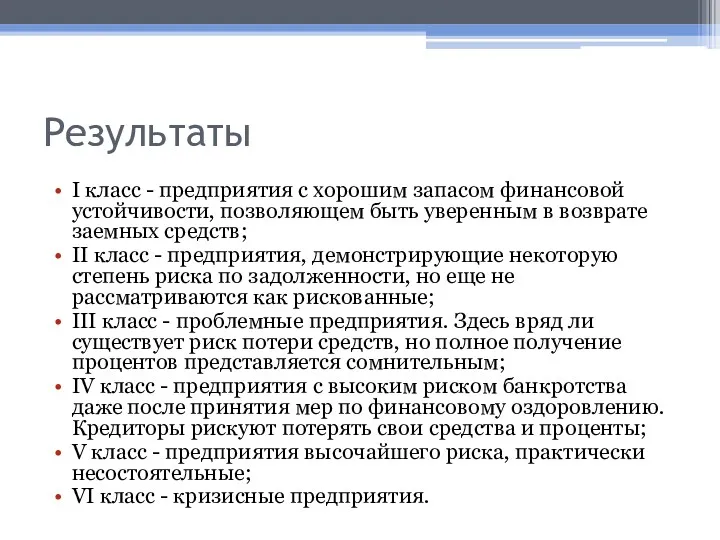

Результаты

I класс - предприятия с хорошим запасом финансовой устойчивости, позволяющем быть

уверенным в возврате заемных средств;

II класс - предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

III класс - проблемные предприятия. Здесь вряд ли существует риск потери средств, но полное получение процентов представляется сомнительным;

IV класс - предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс - предприятия высочайшего риска, практически несостоятельные;

VI класс - кризисные предприятия.

Слайд 32

Слайд 33

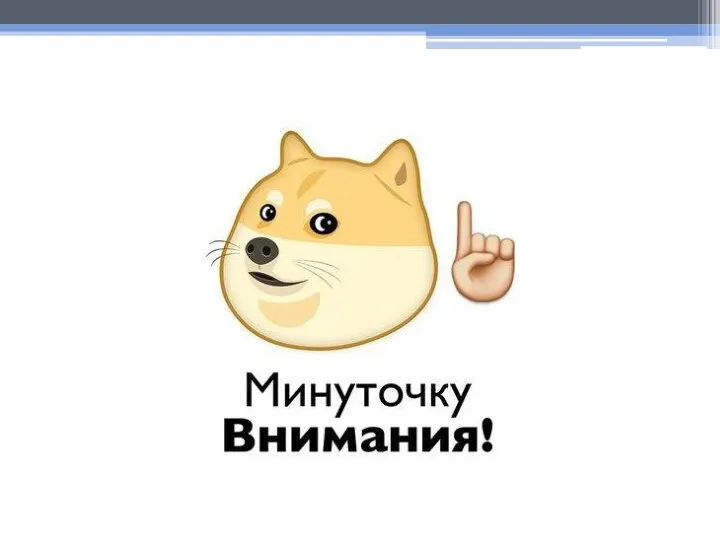

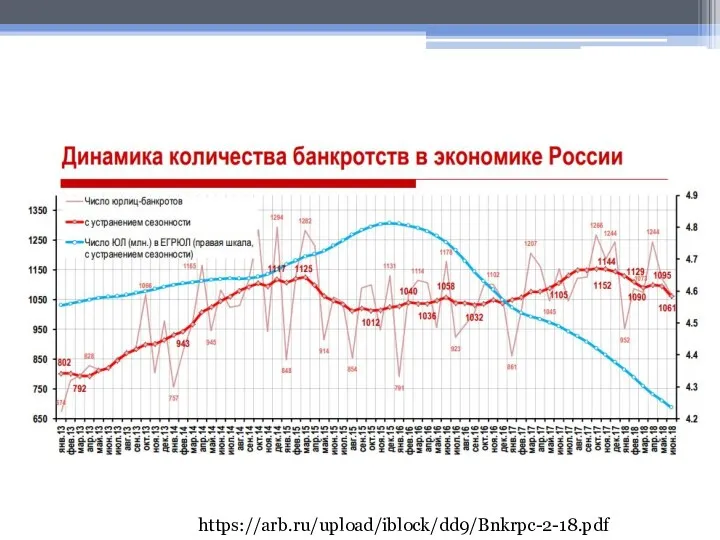

https://arb.ru/upload/iblock/dd9/Bnkrpc-2-18.pdf

Слайд 34

Финансы

Финансы Консолидированный бюджет и его значение

Консолидированный бюджет и его значение Организация системы финансового планирования

Организация системы финансового планирования Поняття та класифікація фінансового посередництва

Поняття та класифікація фінансового посередництва Учет затрат на изготовление продукции, выполнение работ, оказание услуг. Тема 8

Учет затрат на изготовление продукции, выполнение работ, оказание услуг. Тема 8 Т.2 Бухгалтерский баланс

Т.2 Бухгалтерский баланс Технология снижения затрат и увеличения прибыли в растениеводстве. Группа компаний Nagro

Технология снижения затрат и увеличения прибыли в растениеводстве. Группа компаний Nagro Фин.математика З_О (1)

Фин.математика З_О (1) Денежные обязательства в МЧП

Денежные обязательства в МЧП Учет резервов. Учет внутрихозяйственных расчетов. Тема 8

Учет резервов. Учет внутрихозяйственных расчетов. Тема 8 Зарплатный проект Газпромбанк

Зарплатный проект Газпромбанк Анализ прибыли и рентабельности компании

Анализ прибыли и рентабельности компании Федеральная сеть Фианит-Ломбард

Федеральная сеть Фианит-Ломбард Уфк по республике крым. Положения порядка формирования и ведения реестра участников бюджетного процесса

Уфк по республике крым. Положения порядка формирования и ведения реестра участников бюджетного процесса Правовое регулирование рынка ценных бумаг

Правовое регулирование рынка ценных бумаг Бухгалтерский учет и анализ оплаты труда и расчетов с персоналом предприятия на примере ООО Амарант

Бухгалтерский учет и анализ оплаты труда и расчетов с персоналом предприятия на примере ООО Амарант Управление финансовой устойчивостью. (Тема 6)

Управление финансовой устойчивостью. (Тема 6) Спортивный плюс. СК Благосостояние

Спортивный плюс. СК Благосостояние The history of money

The history of money Банки. Классификация активных операций

Банки. Классификация активных операций Тема 6. Учет расчетных операций

Тема 6. Учет расчетных операций Статус министерства финансов

Статус министерства финансов Зарплатная карта Твой плюс

Зарплатная карта Твой плюс Задачи и принципы бухгалтерского учета в банках

Задачи и принципы бухгалтерского учета в банках Порядок ведения кассовых операций и расчетов с подотчетными лицами в профорганизациях

Порядок ведения кассовых операций и расчетов с подотчетными лицами в профорганизациях Бюджет для граждан

Бюджет для граждан Экономические аспекты функционирования блокчейна

Экономические аспекты функционирования блокчейна Налоговый и бухгалтерский учет средств бюджетного гранта в сельскохозяйственных кооперативах

Налоговый и бухгалтерский учет средств бюджетного гранта в сельскохозяйственных кооперативах