Содержание

- 3. 59. Международные денежные обязательства 60. Валютные условия международной сделки 61. Основные формы трансраничных расчетов 62. Вексель

- 4. Международные денежные обязательства Вопрос 59

- 5. Международные денежные обязательства –это обязательства, осложненные иностранным элементом, в которых хотя бы одна из сторон обязана

- 6. Трансграничные односторонние сделки Трансграничные Договоры Трансграничные Деликты Трансграничное Неосновательное обогащение Трансграничное Действие в чужом интересе без

- 7. Должник (плательщик) – лицо, обязанное передать деньги Кредитор (получатель) – лицо, имеющее право требовать передачи денег

- 8. Отсутствие единой мировой валюты Валютная неопределенность Валютные риски ! Валютные риски – это риски, связанные с

- 9. Валютные условия международной сделки Вопрос 60

- 10. Валютные условия – это условия международной сделки, которые касаются исполнения обязанности по передаче денежных средств. Понятие

- 11. Условие о валюте (валюта цены, валюта платежа) Условие о гарантиях (валютные оговорки) Условие о сроках (конкретная

- 12. 1. Условие о валюте. Стороны предусматривают валюту денежного обязательства. Валюты может быть две: валюта цены и

- 13. 2. Условие о гарантиях – валютные оговорки. Валютная оговорка – это условие, имеющее целью защиту сторон

- 14. Подвиды валютной оговорки Золотая – привязка оплаты к золоту. Мультивалютная – привязка оплаты к корзине валют,

- 15. 3. Условие о сроках – сроки выплаты влияют на сумму, так как с течением времени меняются

- 16. 4. Условие о месте – условие о месте влияет на расходы, которые понесет лицо при осуществлении

- 17. 5. Условие о способе платежа – условие подразумевает оплату всей суммы одновременно или по частям. Валютные

- 18. 6. Условие о форме расчетов – указание на форму расчетов: платежное поручение, инкассо, аккредитив, другая форма.

- 19. Если стороны не оговорили какие-то из перечисленных условий, то к международной сделке могут быть применены соответствующие

- 20. Принципы международных коммерческих договоров 2010 Давайте посмотрим

- 21. Основные формы трансграничных расчетов Вопрос 61

- 22. Трансграничные расчеты – это расчеты по оплате международных денежных обязательств. ! Осуществляются через банковские организации, которые

- 23. Осуществляются на основании предварительных договоренностей между должником и банком 1, между кредитором и банком 2, между

- 24. Осуществляются через систему СВИФТ – (международная межбанковская организация по телекоммуникационным платежам; Сообщество всемирных межбанковских финансовых телекоммуникаций)

- 25. Регулируются Lex Mercatoria: Унифицированные правила и обычаи по документарному аккредитиву 2007 – МТП Унифицированные правила по

- 26. Платежное поручение Инкассо (платежное требование по оплате инкассо) Аккредитив Чеки Векселя Формы трансграничных расчетов:

- 27. 1.Платежное поручение – форма расчетов, при которой должник передает в банк 1 документ (платежное поручение) с

- 28. 2. Инкассо – форма расчетов, при которой кредитор передает в банк 2 документ (платежное требование) о

- 29. 3. Аккредитив – форма расчетов, при которой кредитор передает в банк 2 документы, подтверждающие выполнение им

- 30. 4. Чек – это форма расчетов, при которой должник передает кредитору вместо денежных средств чек. Кредитор

- 31. 5. Вексель – это форма расчетов, при которой должник передает кредитору вместо денежных средств вексель. Кредитор

- 32. ВЕКСЕЛЬ в международном частном праве Вопрос 62

- 33. Суть вексельных отношений: Одно лицо (векселедатель) выдает (выставляет) другому лицу (векселеполучателю, получателю) вместо денег вексель. Вспоминаем

- 34. Характеристика вексельных отношений: Вексель – это ценная бумага. Экономическая суть векселя – отсрочить передачу денежных средств

- 35. а) Если вексель простой, то получатель вправе получить сумму с векселедателя. б) Если вексель переводной (тратта),

- 36. а) Ордерный вексель – получатель (индоссант) вправе передавать такой вексель третьему лицу (индоссату). Передача оформляется индоссаментом.

- 37. Таким образом, Вексель – это ценная бумага, по которой ее обладатель (векселеполучатель или индоссат) имеет право

- 38. Международный вексель – это вексель, в котором есть иностранный элемент. В качестве иностранного элемента может выступать

- 39. Правовое регулирование: Конвенция, имеющая целью разрешение некоторых коллизий законов о переводных и простых векселях (Женева, 1930,

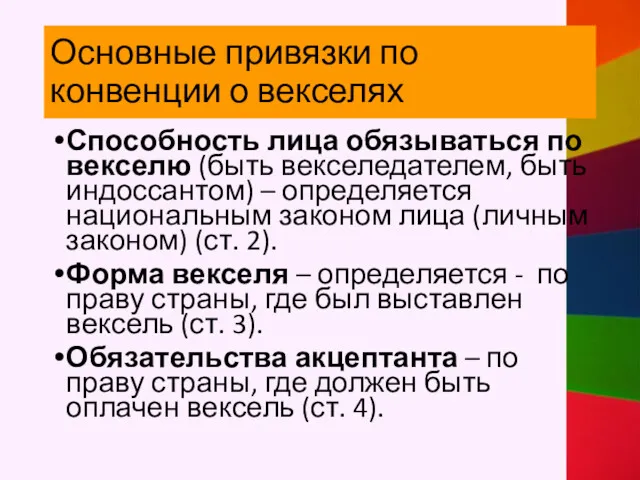

- 40. Способность лица обязываться по векселю (быть векселедателем, быть индоссантом) – определяется национальным законом лица (личным законом)

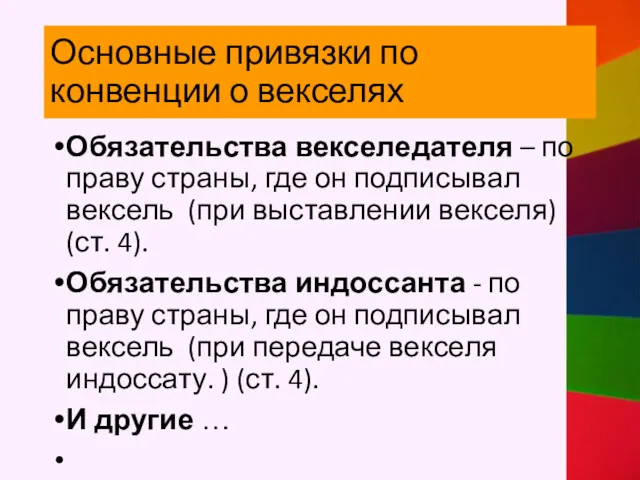

- 41. Обязательства векселедателя – по праву страны, где он подписывал вексель (при выставлении векселя) (ст. 4). Обязательства

- 42. Чек в международном частном праве Вопрос 63

- 43. Чек – это ценная бумага. Лицо (чекодатель) открывает счет в банке и получает чековую книжку. Далее

- 44. Таким образом, чек – это ценная бумага, по которой ее обладатель (чекодержатель) имеет право получить указанную

- 45. Международный чек – это чек, в котором есть иностранный элемент. Иностранным может быть: место выдачи чека,

- 46. Правовое регулирование: Конвенция, имеющая целью разрешение некоторых коллизий законов о чеках (Женева, 1931, СССР и Россия

- 47. Основные привязки по указанной конвенции: Способность лица обязываться по чеку (быть чекодателем) – определяется национальным законом

- 48. Российское коллизионное регулирование: В ГК РФ специальной коллизионной нормы, касающейся чеков нет. Для того, чтобы выбрать

- 49. Во-вторых, выдача чека – это односторонняя сделка, следовательно, к отношениям по чеку можно применить коллизионную норму

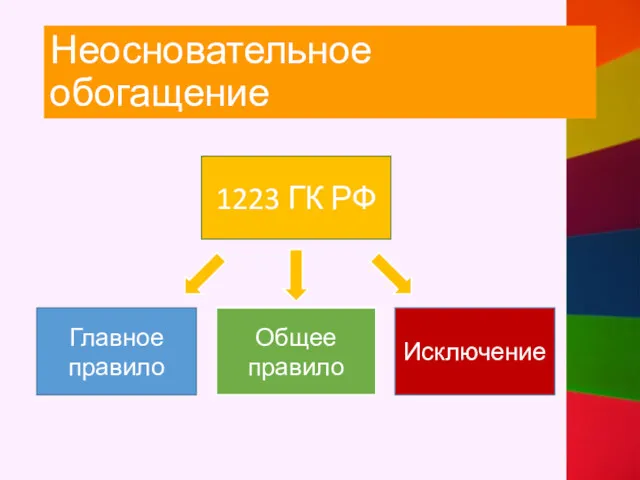

- 51. Неосновательное обогащение 1223 ГК РФ Главное правило Общее правило Исключение

- 52. льлл льлл

- 55. Скачать презентацию

Рыночный подход к оценке бизнеса. Метод рынка капитала. Метод сделок. Метод отраслевых коэффициентов

Рыночный подход к оценке бизнеса. Метод рынка капитала. Метод сделок. Метод отраслевых коэффициентов Инвестициялық стратегия

Инвестициялық стратегия Фигуры технического анализа

Фигуры технического анализа Понятие, цели и организация оценки стоимости бизнеса. (Лекция 1)

Понятие, цели и организация оценки стоимости бизнеса. (Лекция 1) Asset Securitization in Russia

Asset Securitization in Russia Сопоставимость отчетных данных и принцип последовательности: МСФО (IAS) 8 Учетная политика, изменения в бухгалтерских

Сопоставимость отчетных данных и принцип последовательности: МСФО (IAS) 8 Учетная политика, изменения в бухгалтерских Отчетность за 9 месяцев 2018 года. Актуальные вопросы. Срок представления налоговой отчетности

Отчетность за 9 месяцев 2018 года. Актуальные вопросы. Срок представления налоговой отчетности Индивидуальный подоходный налог в Республике Казахстан и его учет

Индивидуальный подоходный налог в Республике Казахстан и его учет Налоги и налоговая система РФ

Налоги и налоговая система РФ Місцеві податки і збори

Місцеві податки і збори Доходность и убыточность операций с ценными бумагами

Доходность и убыточность операций с ценными бумагами Налоги. 7 класс

Налоги. 7 класс Инвестициялық жобалардың қаржылық механизмі және жобалық қаржыландыру

Инвестициялық жобалардың қаржылық механизмі және жобалық қаржыландыру Налог на прибыль организаций

Налог на прибыль организаций Relationship between liquidity ratios and profitability in Russian banks using regression analysis

Relationship between liquidity ratios and profitability in Russian banks using regression analysis Шығын айналымын болжау

Шығын айналымын болжау Бухгалтерские счета как элемент метода бухгалтерского учета

Бухгалтерские счета как элемент метода бухгалтерского учета Международные стандарты финансовой отчетности МСФО (IAS) 12 Налоги на прибыль

Международные стандарты финансовой отчетности МСФО (IAS) 12 Налоги на прибыль Тенденции развития современной финансовой науки

Тенденции развития современной финансовой науки Проведение операций по потребительскому кредитованию физических лиц

Проведение операций по потребительскому кредитованию физических лиц Криптовалюта. Доп. инструменты технического анализа

Криптовалюта. Доп. инструменты технического анализа Банки: чем они могут быть вам полезны в жизни

Банки: чем они могут быть вам полезны в жизни Қазақстанның қазіргі уақытта сыртқы қарызы қанша

Қазақстанның қазіргі уақытта сыртқы қарызы қанша Проект бюджета городского округа Судак на 2015 год

Проект бюджета городского округа Судак на 2015 год Финансовые инновации, финансовый инжиниринг. (Лекция 1)

Финансовые инновации, финансовый инжиниринг. (Лекция 1) Критерии оценки инвестиционных проектов

Критерии оценки инвестиционных проектов Планирование финансово-хозяйственной деятельности, как ключевой инструмент финансового менеджмента профсоюзной организации

Планирование финансово-хозяйственной деятельности, как ключевой инструмент финансового менеджмента профсоюзной организации Страхование жизни

Страхование жизни