Содержание

- 2. Основные понятия таможенные платежи, таможенная пошлина, налоги, взимаемые при ввозе товаров на таможенную территорию ТС, таможенные

- 3. План Вопрос 1. Виды таможенных платежей, порядок исчисления и взимания. Вопрос 2. Порядок взимания НДС и

- 4. Фискальная функция, проявление которой выражается в пополнении доходной части федерального бюджета за счет взимания таможенных платежей

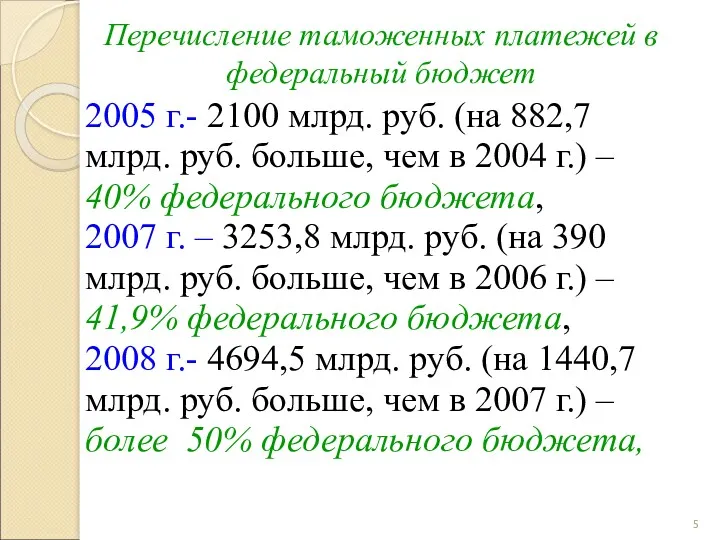

- 5. Перечисление таможенных платежей в федеральный бюджет 2005 г.- 2100 млрд. руб. (на 882,7 млрд. руб. больше,

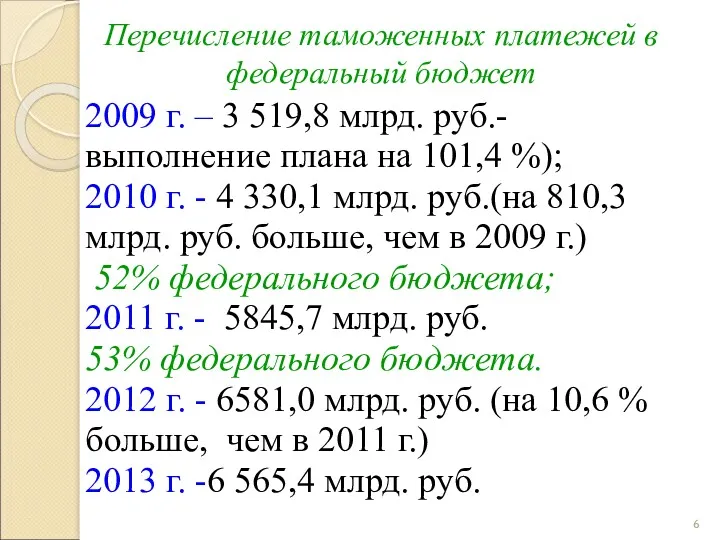

- 6. Перечисление таможенных платежей в федеральный бюджет 2009 г. – 3 519,8 млрд. руб.- выполнение плана на

- 7. Виды таможенных платежей (ТК РФ 1993 г.): 1) таможенная пошлина; 2) налог на добавленную стоимость (НДС);

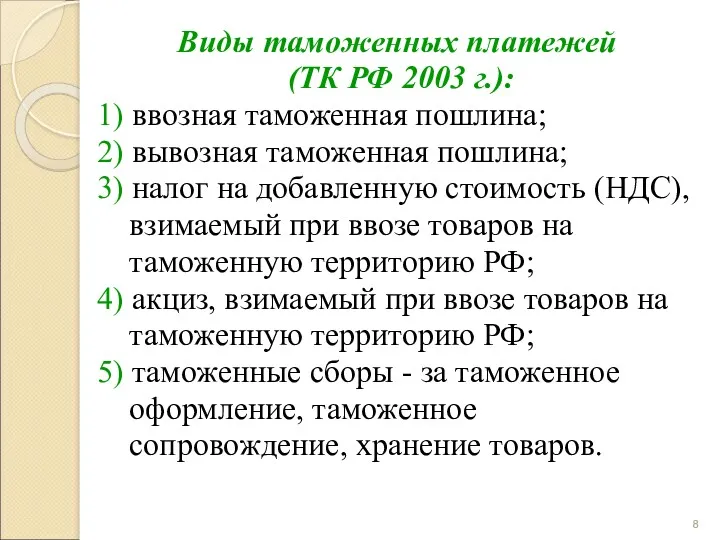

- 8. Виды таможенных платежей (ТК РФ 2003 г.): 1) ввозная таможенная пошлина; 2) вывозная таможенная пошлина; 3)

- 9. Виды таможенных платежей (ТК ТС 2010 г.): 1) ввозная таможенная пошлина; 2) вывозная таможенная пошлина; 3)

- 10. Долевое соотношение видов таможенных платежей в общей сумме таможенных платежей, перечисленных в федеральный бюджет в 1997-2008

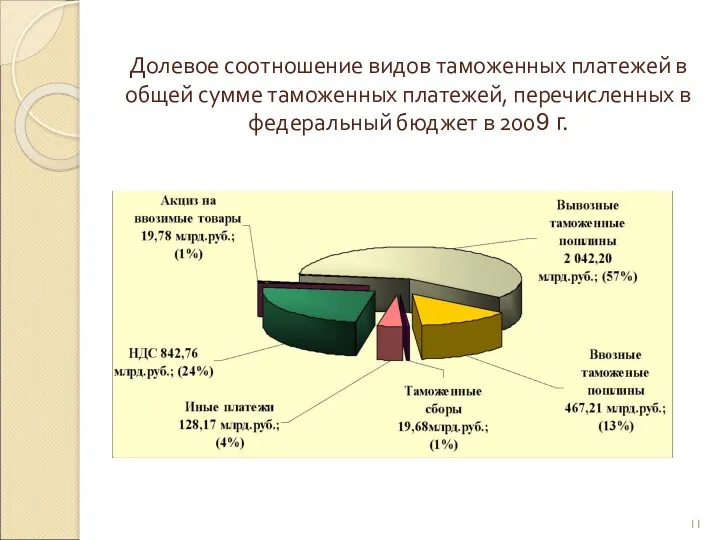

- 11. Долевое соотношение видов таможенных платежей в общей сумме таможенных платежей, перечисленных в федеральный бюджет в 2009

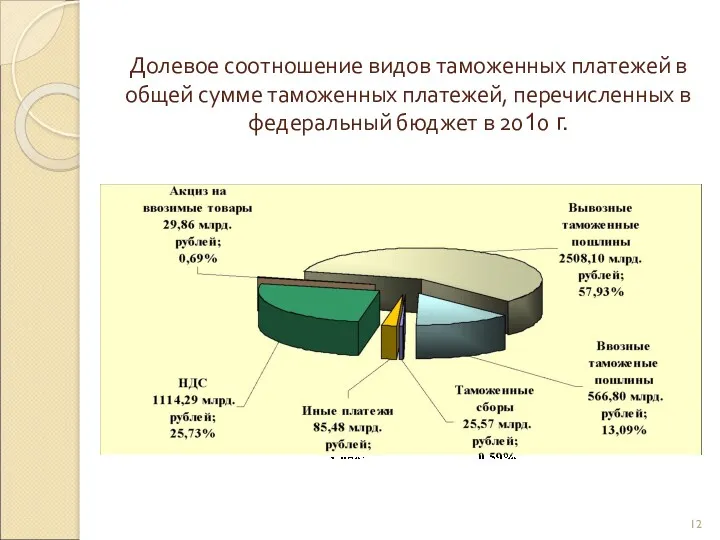

- 12. Долевое соотношение видов таможенных платежей в общей сумме таможенных платежей, перечисленных в федеральный бюджет в 2010

- 13. 2013 год НДС – 1 561,9 млрд. руб.; ввозные таможенные пошлины – 596,7 млрд. руб.; вывозные

- 14. Динамика внешнеторгового оборота Российской Федерации за 2000-2010 гг.

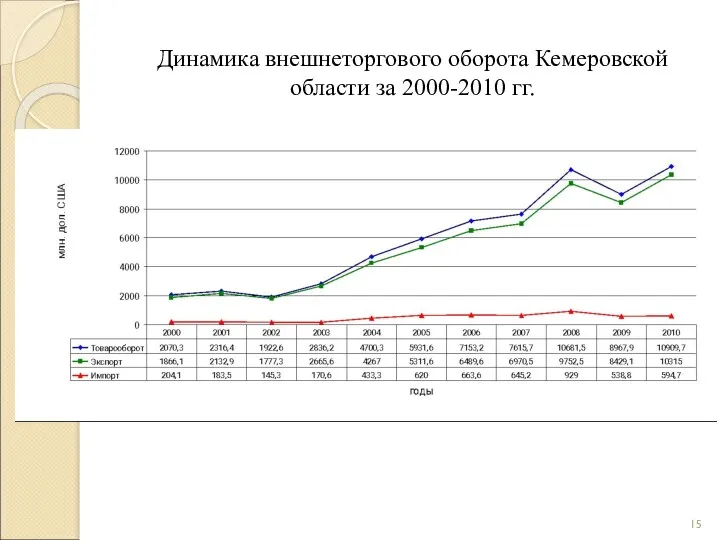

- 15. Динамика внешнеторгового оборота Кемеровской области за 2000-2010 гг.

- 16. В ТК ТС определение моментов возникновения и прекращения обязанности по уплате таможенных платежей, а также определение

- 17. В этой же привязке к таможенным процедурам определяется и срок уплаты таможенных платежей: ст. 161 –

- 18. Лицом, ответственным за уплату таможенных пошлин, налогов, является декларант. Если декларирование производится таможенным представителем, он несет

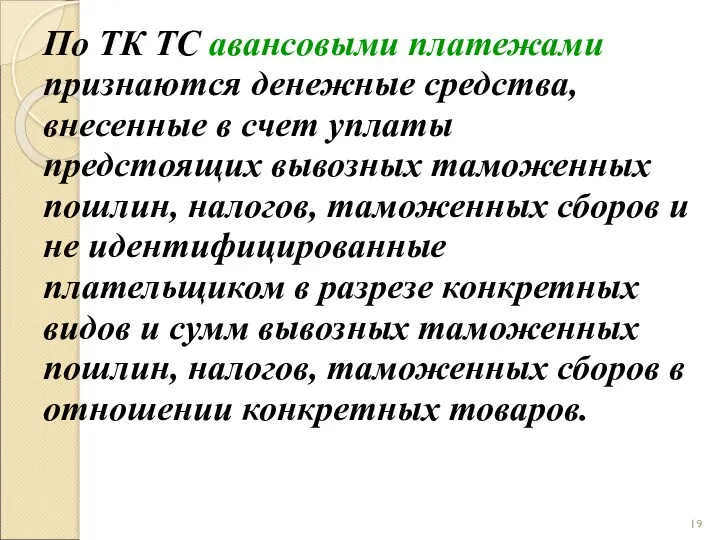

- 19. По ТК ТС авансовыми платежами признаются денежные средства, внесенные в счет уплаты предстоящих вывозных таможенных пошлин,

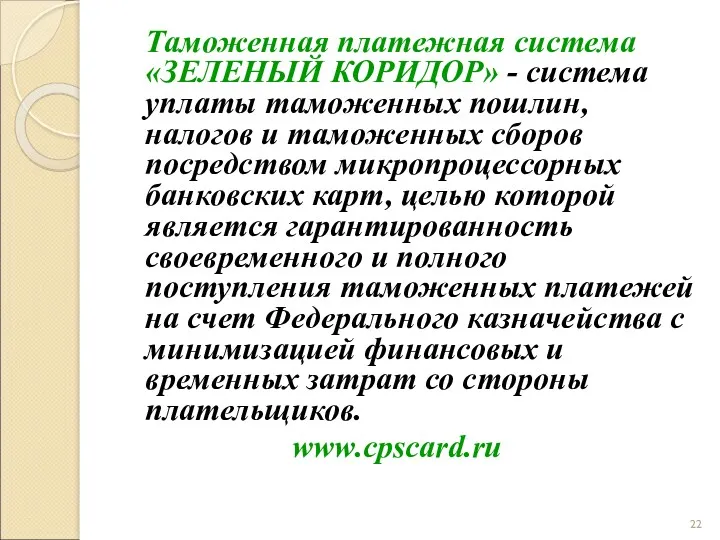

- 20. Таможенная платежная система «ЗЕЛЕНЫЙ КОРИДОР»

- 22. Таможенная платежная система «ЗЕЛЕНЫЙ КОРИДОР» - система уплаты таможенных пошлин, налогов и таможенных сборов посредством микропроцессорных

- 23. Законодательная основа в налоговой сфере по регулированию взаимной торговли государств-членов ТС: 1. Соглашение между Правительством Республики

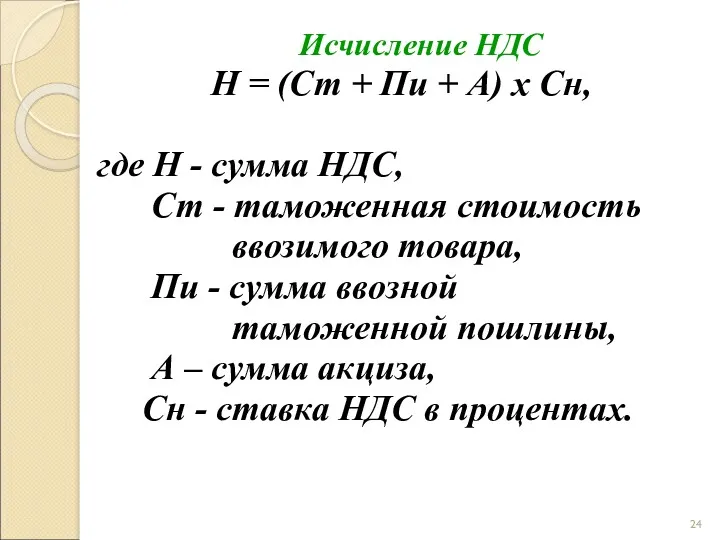

- 24. Исчисление НДС Н = (Ст + Пи + А) х Сн, где Н - сумма НДС,

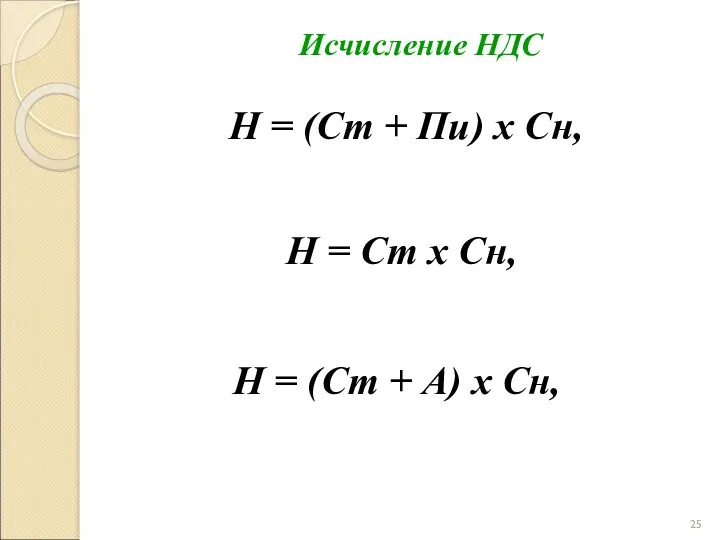

- 25. Исчисление НДС Н = (Ст + Пи) х Сн, Н = Ст х Сн, Н =

- 26. Подакцизные товары Спирт этиловый из всех видов сырья Спиртосодержащая продукция (суспензии, эмульсии и др.) с объемной

- 27. Подакцизные товары Автомобили легковые и мотоциклы с определенной мощностью двигателя Автомобильный бензин Дизельное топливо Моторные масла

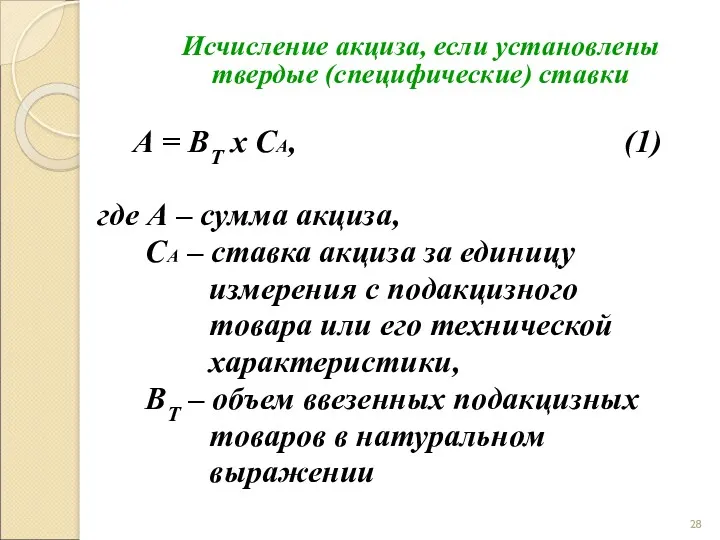

- 28. Исчисление акциза, если установлены твердые (специфические) ставки А = ВТ х СА, (1) где А –

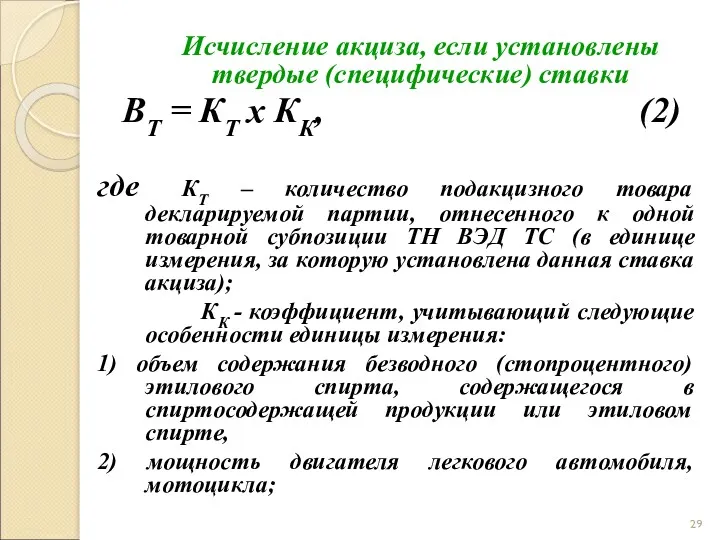

- 29. Исчисление акциза, если установлены твердые (специфические) ставки ВТ = КТ х КК, (2) где КТ –

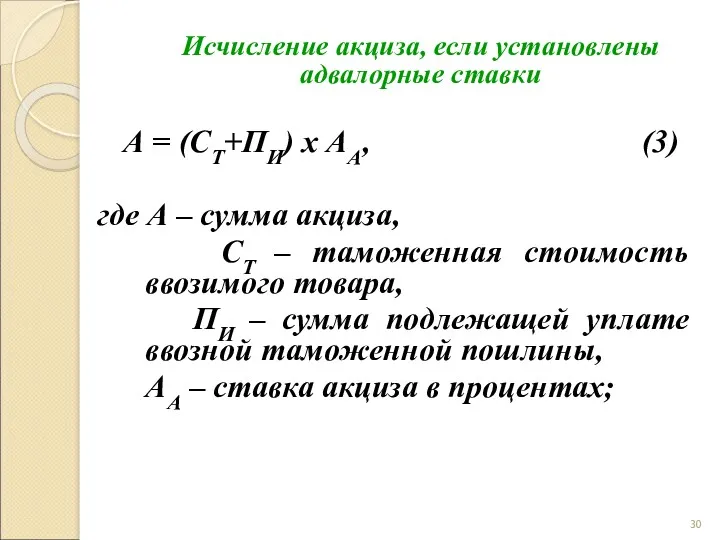

- 30. Исчисление акциза, если установлены адвалорные ставки А = (СТ+ПИ) х АА, (3) где А – сумма

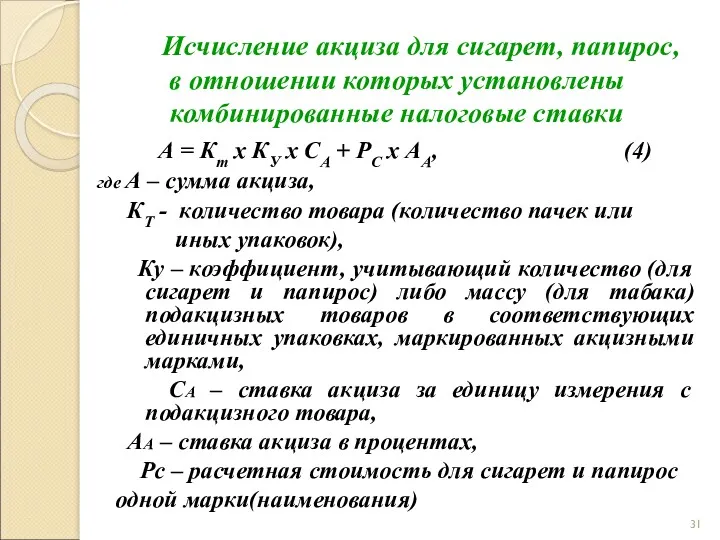

- 31. Исчисление акциза для сигарет, папирос, в отношении которых установлены комбинированные налоговые ставки А = Кт х

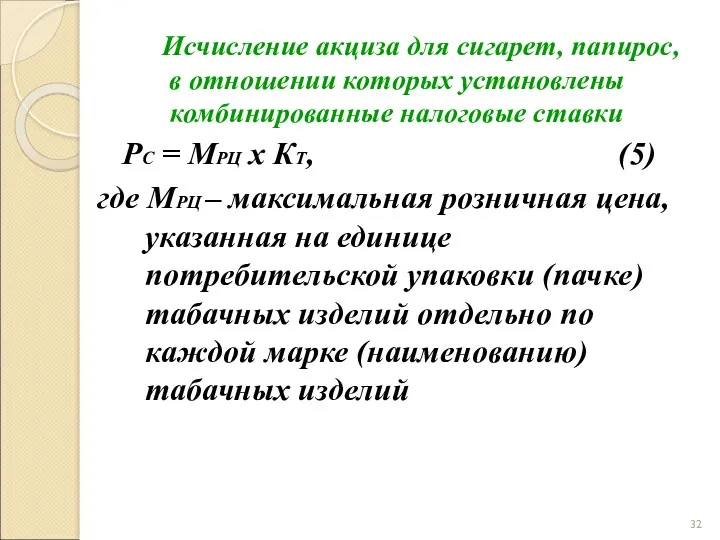

- 32. Исчисление акциза для сигарет, папирос, в отношении которых установлены комбинированные налоговые ставки РС = МРЦ х

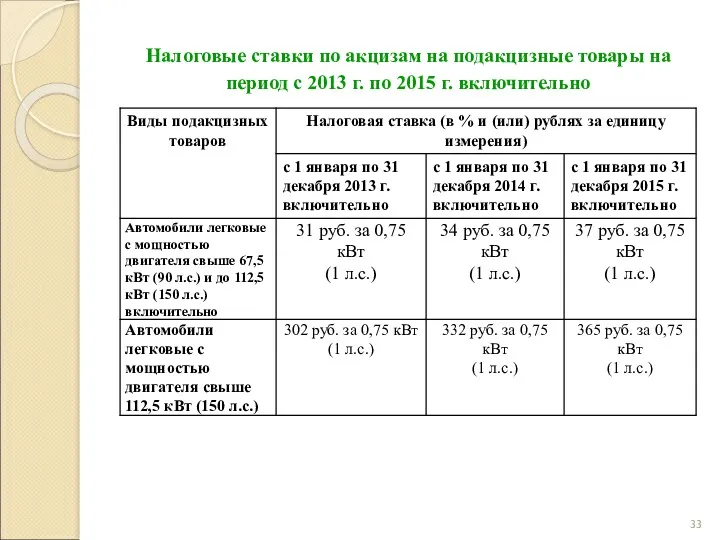

- 33. Налоговые ставки по акцизам на подакцизные товары на период с 2013 г. по 2015 г. включительно

- 34. Вопрос 3. Система таможенных сборов: за таможенные операции, за таможенное сопровождение, за хранение товаров.

- 35. В соответствии со ст. 72 ТК ТС таможенными сборами являются обязательные платежи, взимаемые таможенными органами за

- 36. Статья 123. Виды таможенных сборов 1. Таможенными сборами являются обязательные платежи, взимаемые таможенными органами за совершение

- 37. Таможенные сборы за таможенные операции уплачиваются при декларировании товаров. Плательщиками таможенных сборов за таможенные операции являются

- 38. Таможенные сборы за таможенные операции должны быть уплачены одновременно с подачей таможенной декларации. Таможенные сборы за

- 39. Размер таможенных сборов за таможенные операции ограничивается примерной стоимостью услуг таможенных органов и не может превышать

- 40. Размеры ставок таможенных сборов за таможенные операции утверждены Постановлением Правительства РФ от 28 декабря 2004 г.

- 41. 500 руб. - за таможенные операции в отношении товаров, таможенная стоимость которых не превышает 200 тыс.

- 42. Таможенные сборы за хранение товаров уплачиваются за хранение – при хранении товаров на СВХ или на

- 43. Таможенные сборы за хранение должны быть уплачены до фактической выдачи товаров со склада временного хранения таможенного

- 44. Таможенные сборы за хранение на складе временного хранения таможенного органа уплачиваются в размере 1 рубля с

- 45. Для целей исчисления сумм таможенных сборов за хранение применяются ставки, действующие в период хранения товаров на

- 46. Таможенные сборы за хранение не взимаются при помещении таможенными органами товаров на склад временного хранения таможенного

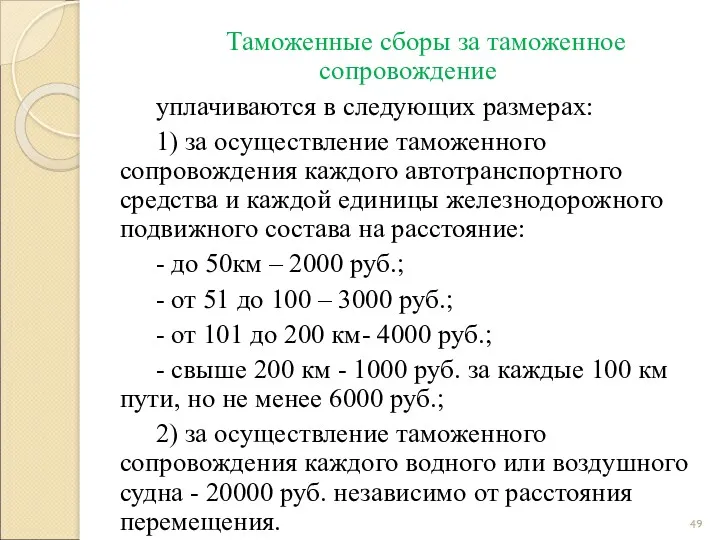

- 47. Таможенные сборы за таможенное сопровождение уплачиваются при сопровождении транспортных средств, перевозящих товары в соответствии с таможенной

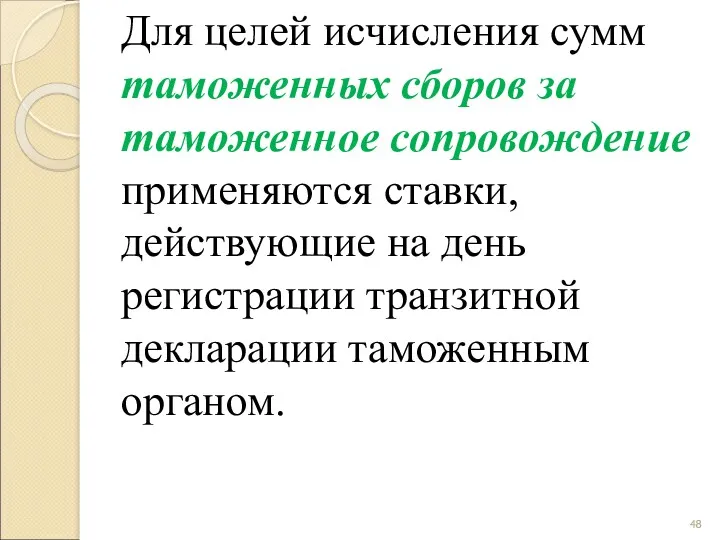

- 48. Для целей исчисления сумм таможенных сборов за таможенное сопровождение применяются ставки, действующие на день регистрации транзитной

- 49. Таможенные сборы за таможенное сопровождение уплачиваются в следующих размерах: 1) за осуществление таможенного сопровождения каждого автотранспортного

- 51. Скачать презентацию

Управления финансовыми рисками на предприятии ООО Кытмановское

Управления финансовыми рисками на предприятии ООО Кытмановское Басня о том, как у зайчика товарный отчет не сходился

Басня о том, как у зайчика товарный отчет не сходился Nalogi

Nalogi Учет расчетных операций

Учет расчетных операций Проект по финансовой грамотности для взрослых и детей

Проект по финансовой грамотности для взрослых и детей Как сберечь и произвести накопления денежных средств

Как сберечь и произвести накопления денежных средств Кредиттер бойынша субсидиялар мен кепілдіктерді қалай алуға болады?

Кредиттер бойынша субсидиялар мен кепілдіктерді қалай алуға болады? Источники финансирования корпорации

Источники финансирования корпорации Пенсионная реформа 2010 г

Пенсионная реформа 2010 г Принципы разработки финансовой стратегии

Принципы разработки финансовой стратегии Инвестиционная безопасность коммерческой организации

Инвестиционная безопасность коммерческой организации Формы и методы проектного финансирования

Формы и методы проектного финансирования Введение в распределенные методы обработки информации. Технология Блокчейн

Введение в распределенные методы обработки информации. Технология Блокчейн История налогообложения. Понятие налога

История налогообложения. Понятие налога Финансовая основа местного самоуправления

Финансовая основа местного самоуправления Социальное и медицинское страхование

Социальное и медицинское страхование О бюджете Красновишерского муниципального района на 2018 год и плановый период 2019-2020 годов (второе чтение)

О бюджете Красновишерского муниципального района на 2018 год и плановый период 2019-2020 годов (второе чтение) Страхование жилого помещения

Страхование жилого помещения Что такое финансовая грамотность?

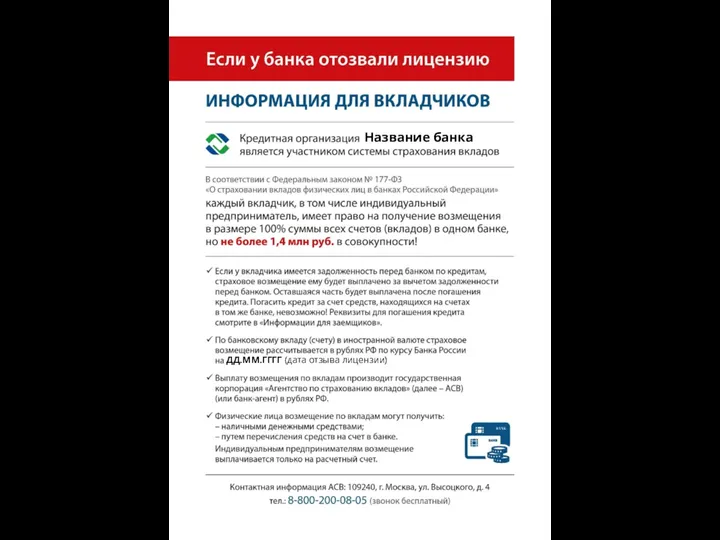

Что такое финансовая грамотность? Если у банка отозвали лицензию. Информация для вкладчиков

Если у банка отозвали лицензию. Информация для вкладчиков Анализ финансового состояния коммерческого банка (на примере ОАО КБ Пойдем)

Анализ финансового состояния коммерческого банка (на примере ОАО КБ Пойдем) Технический анализ финансовых рынков

Технический анализ финансовых рынков Налог на имущество физических лиц

Налог на имущество физических лиц Автоматизированная система прогнозирования финансовых временных рядов с применением многослойного персептрона

Автоматизированная система прогнозирования финансовых временных рядов с применением многослойного персептрона Бухгалтерская (финансовая) отчетность как завершающий этап учетного процесса

Бухгалтерская (финансовая) отчетность как завершающий этап учетного процесса The Banknotes of the UK

The Banknotes of the UK Предпринимательский договор

Предпринимательский договор Управление личным бюджетом

Управление личным бюджетом