Содержание

- 2. Функции денег по К.Марксу - мера стоимости - средство обращения - средство платежа - средство накопления

- 3. Функции денег по Дж.М.Кейнсу - средство обращения; - средство измерения стоимости (мера стоимости); - средство накопления

- 4. Сущность денег Деньги - это универсальный эквивалент стоимости всех товаров, средство оплаты товаров и услуг, средство

- 5. 1. Деньги как средство обращения

- 6. Деньги как средство обращения Деньги в функции средства обращения и платежа используются как средство оплаты товаров

- 7. Причины возрождения бартера сложность проведения социально-экономической политики вообще, и денежной, в частности, в период войн хроническая

- 8. Спрос на деньги в экономике зависит от: уровня деловой активности в обществе. частоты выплаты заработной платы.

- 9. Предложение денег в экономической системе зависит от политики, проводимой центральным банком: - путем проведения операций на

- 10. Приемлемость денег Приемлемость денег - это готовность населения пользоваться национальной валютой

- 11. - доверия населения к экономическому курсу, проводимого правительством, Центробанком; - наличия или отсутствия гражданского мира в

- 12. «Техническая» приемлемость денег, определяет их удобство для пользователей по техническим и физическим параметрам (вес, цвет, номинальность,

- 13. Уравнение Фишера MV=PQ Совокупная денежная масса, существующая в экономике, представлена сочетанием MV Из уравнения следует, что

- 14. Денежные агрегаты Денежный агрегат М0, включает в себя наличные деньги Это самая ликвидная часть денежной массы,

- 15. Агрегат М1 Денежный агрегат М1 включает в себя агрегат М0, а также ряд денежных вкладов в

- 16. Денежные агрегаты Денежный агрегат М2 отражает деньги как ликвидное средство накопления, пригодное к расчетам: - агрегат

- 17. Коэффициент монетизации Коэффициент монетизации экономики рассчитывается соотношением размеров денежной массы (денежный агрегат М2) к величине валового

- 18. Коэффициент монетизации Уровень монетизации США – 80%, Германия – 85%, Франция и Япония – 110%. Уровень

- 19. Альтернативная система агрегирования денежной массы Расчетный агрегат "Деньги" (сумма денег вне касс банков и прочих кредитных

- 20. Электронные деньги

- 21. Общемировые тенденции развития денег как платежного инструмента

- 22. Пластиковая карта Пластиковая карта - платежный инструмент, позволяющий проводить не только безналичные расчеты, но и получать

- 23. Пластиковая карта К преимуществам можно отнести: ∙ достаточно высокий уровень сохранности денежных средств (по сравнению с

- 24. Участники операций с пластиковыми картами (1 из 2) Держатели карт – физические лица, использующие платежную карту

- 25. Участники операций с пластиковыми картами (2 из 2) Торговые и сервисные предприятия – учреждения и организации,

- 26. Классификация пластиковых карт (1 из 8) По материалу, из которого они изготовлены: - бумажные (картонные) -

- 27. Классификация пластиковых карт (2 из 8) По виду проводимых расчетов: кредитные карты - дает возможность владельцу

- 28. Классификация пластиковых карт (3 из 8) По характеру использования: индивидуальная карта - выдается отдельным клиентам семейная

- 29. Классификация пластиковых карт (4 из 8) По территориальной принадлежности: международные - действующие в большинстве стран; национальные

- 30. По способу записи информации на карту: Путем эмбоссирования. Эмбоссирование – нанесение данных на карточке в виде

- 31. Классификация пластиковых карт (6 из 8) Карточки с магнитной полосой. На магнитной полосе записаны данные, необходимые

- 32. Классификация пластиковых карт (7 из 8) Карточка с микросхемой (chip card, smart card). Изобретена в 1974

- 33. По «элитарности» расчетной системы: Системы «эконом-класса» Системы «бизнес-класса» Классификация пластиковых карт (8 из 8)

- 34. 2. Деньги как мера стоимости

- 35. Деньги как мера стоимости Мера стоимости – объективная, независящая от воли отдельного индивидуума функция денег, которая

- 36. Масштаб цен Масштаб цен - денежная единица, используемая для измерения и сравнения стоимости товаров и услуг.

- 37. Золотой масштаб цен в России

- 38. Основные методы проведения денежных реформ (1 из 2) 1. Девальвация денежной единицы: открытая - официальное изъятие

- 39. Основные методы проведения денежных реформ (2 из 2) 3. Нуллификация обесцененных бумажных денег. Нуллификация (от лат.

- 40. 3. Деньги как средство накопления

- 41. Деньги как средство накопления В данной функции деньги представляют собой особый актив, который сохраняется после реализации

- 42. Деньги как средство накопления Ликвидность - это возможность перевода конкретных накоплений в удобную для расчетов денежную

- 43. Активы, сохраняющие стоимость (1 из 2) 1. Непосредственно деньги 2. Банковские вклады 3. Ценные бумаги государства:

- 44. Активы, сохраняющие стоимость (2 из 2) 4. Ценные бумаги выпускаемые в обращение корпоративным сектором экономики: Денежные

- 45. Деньги как средство накопления Деньги в функции средства накопления отражают инвестиционную сущность денег, что требуют проведения

- 46. Временная стоимость денег Временная стоимость денег - основа современной системы финансового менеджмента. Концепция временной стоимости денег

- 47. - это стоимость «сегодняшних» денег с учетом полученного на них дохода в будущем, на определенную дату.

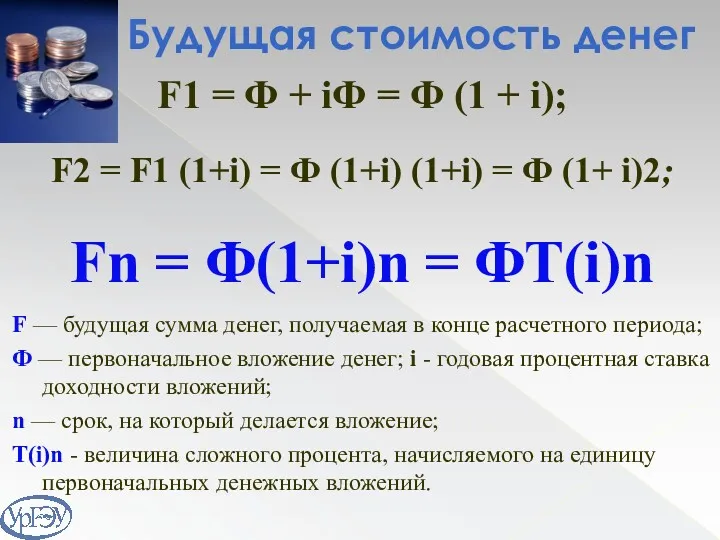

- 48. F1 = Ф + iФ = Ф (1 + i); F2 = F1 (1+i) = Ф

- 49. - это стоимость «завтрашних» денег сегодня. Рассчитывая текущую стоимость денег мы может определить реальную стоимость отсроченного

- 51. Скачать презентацию

Податок на прибуток підприємств

Податок на прибуток підприємств Hedge only what matters

Hedge only what matters Договор займа и кредита

Договор займа и кредита Лизинг медицинского оборудования

Лизинг медицинского оборудования Внедрение персонифицированного финансирования дополнительного образования детей

Внедрение персонифицированного финансирования дополнительного образования детей Определение стоимости недвижимого имущества

Определение стоимости недвижимого имущества Контроль выплаты пенсий и иных социальных выплат

Контроль выплаты пенсий и иных социальных выплат Анализ и оценка финансового состояния предприятия

Анализ и оценка финансового состояния предприятия Учебные материалы по элементам единого кредитного процесса для корпоративных клиентов

Учебные материалы по элементам единого кредитного процесса для корпоративных клиентов Бюджет для граждан, город Бугуруслан

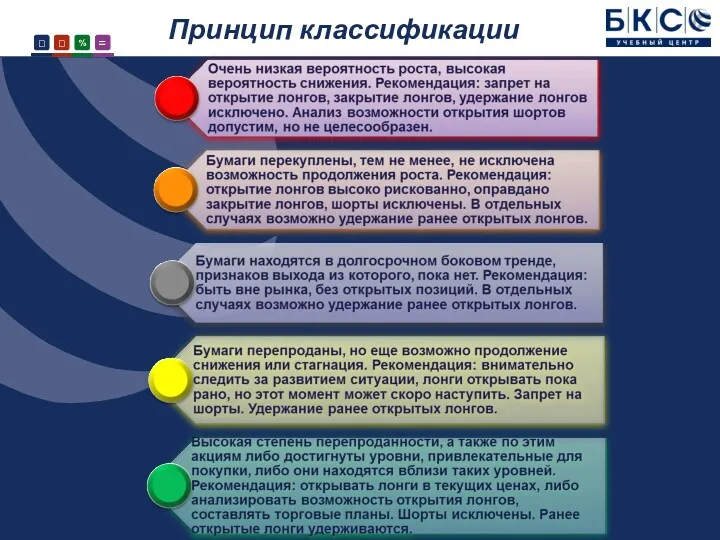

Бюджет для граждан, город Бугуруслан Основные рыночные характеристики для отбора акций на долгосрочную перспективу. БКС

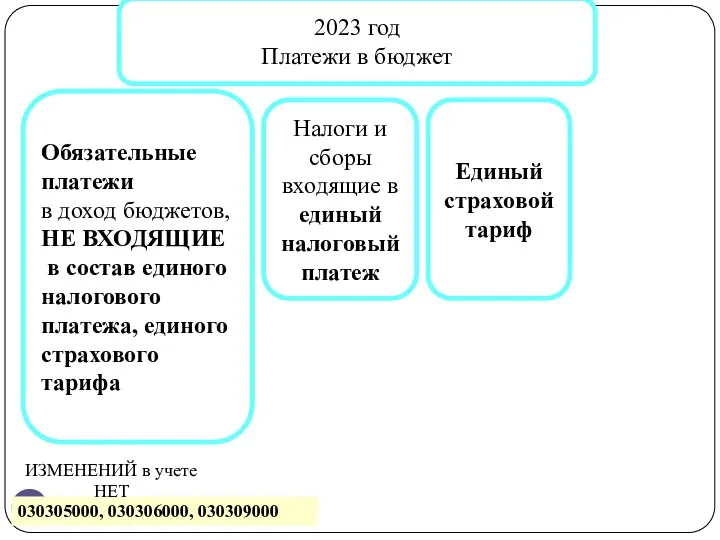

Основные рыночные характеристики для отбора акций на долгосрочную перспективу. БКС Изменения в учете 2023 г. Часть 3

Изменения в учете 2023 г. Часть 3 Железинский район. 5 причин инвестировать в регион

Железинский район. 5 причин инвестировать в регион Жилой Комплекс Окский берег. Государственная программа “Жилье для российской семьи” Нижний Новгород

Жилой Комплекс Окский берег. Государственная программа “Жилье для российской семьи” Нижний Новгород Критерии и методы оценки инвестиционных проектов

Критерии и методы оценки инвестиционных проектов Аудит учредительных документов и учетной политики организации

Аудит учредительных документов и учетной политики организации Акцизы. Налогообложение подакцизных товаров

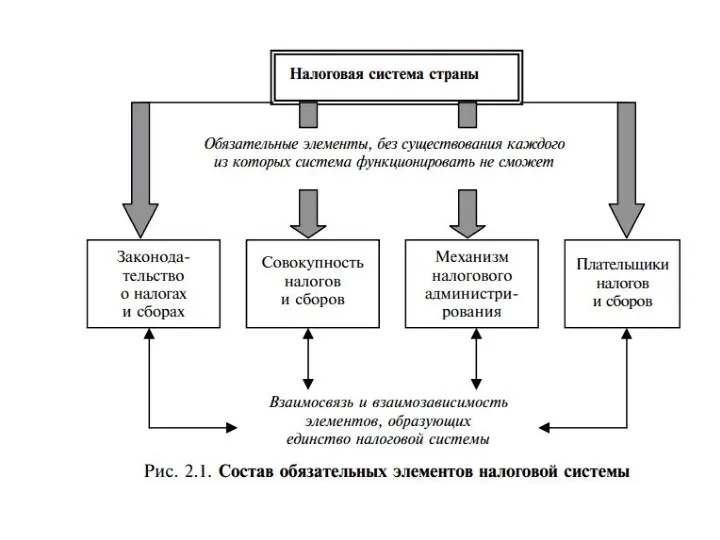

Акцизы. Налогообложение подакцизных товаров Налоговая система страны

Налоговая система страны Сущность, функции и виды денег

Сущность, функции и виды денег Банковская система РФ. Функции и виды банков

Банковская система РФ. Функции и виды банков Управление личными финансами

Управление личными финансами Финансовый сервис. Ипотека. Финансирование бизнеса

Финансовый сервис. Ипотека. Финансирование бизнеса Баға статистикасы

Баға статистикасы Государственные и муниципальные финансы

Государственные и муниципальные финансы Критерии анализа деловой активности предприятия. (Тема 6)

Критерии анализа деловой активности предприятия. (Тема 6) Содержание и организация государственных и муниципальных финансов

Содержание и организация государственных и муниципальных финансов Банковские гарантии

Банковские гарантии Организация бюджетного процесса в РФ

Организация бюджетного процесса в РФ