Управление рисками в рамках концепции устойчивого банкинга ОАО КБ Центр-инвест Ростов-на-Дону презентация

Содержание

- 2. Что такое банк? Привлечение и накопление временно свободных денежных средств (Обязательства) Посредничество в кредитовании (Активы) Посредничество

- 3. Что такое банк? Что происходит с банковским бизнесом в современном мире? 1. Сегментирование финансового рынка 2.

- 4. Что такое банк? - Акционеров, их капитал, опыт, деловую репутацию и отношение к принятию рисков (риск-аппетит)

- 5. Что такое банковский риск? Банковский риск - это возможность потери части доходов или активов, а также

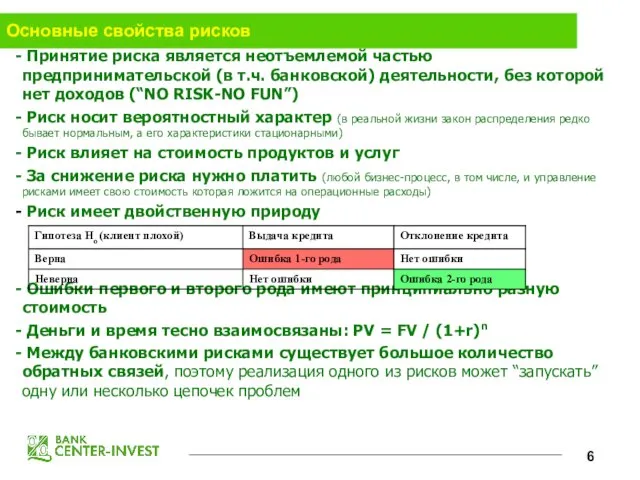

- 6. Основные свойства рисков Принятие риска является неотъемлемой частью предпринимательской (в т.ч. банковской) деятельности, без которой нет

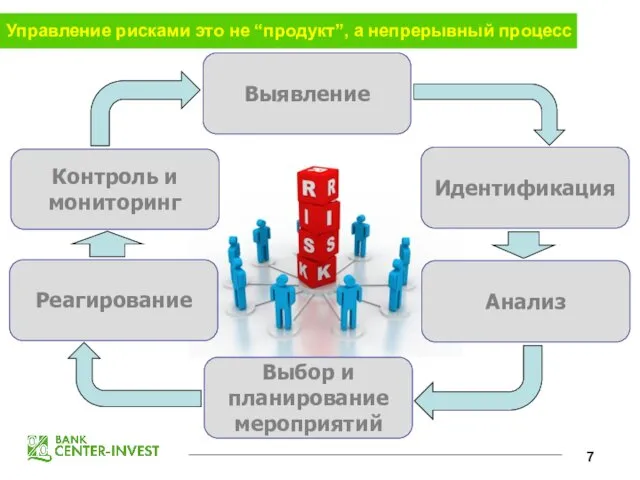

- 7. Контроль и мониторинг Выявление Управление рисками это не “продукт”, а непрерывный процесс Анализ Реагирование Идентификация Выбор

- 8. Риск-ландшафт, актуальный для универсального банка Кредитный риск Рыночный риск Риск ликвидности Операционный риск Правовой риск Стратегический

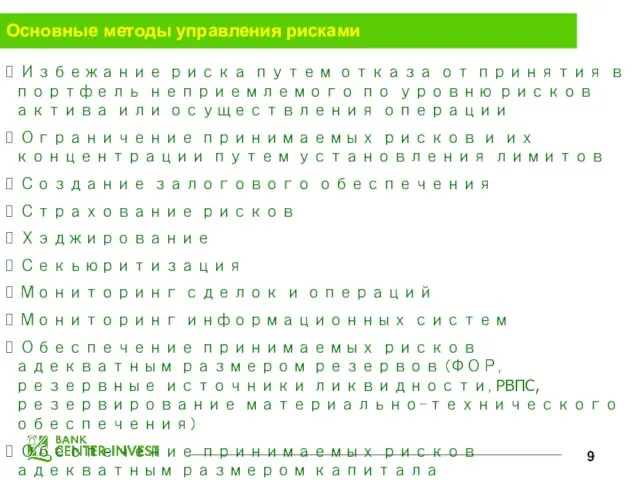

- 9. Основные методы управления рисками Избежание риска путем отказа от принятия в портфель неприемлемого по уровню рисков

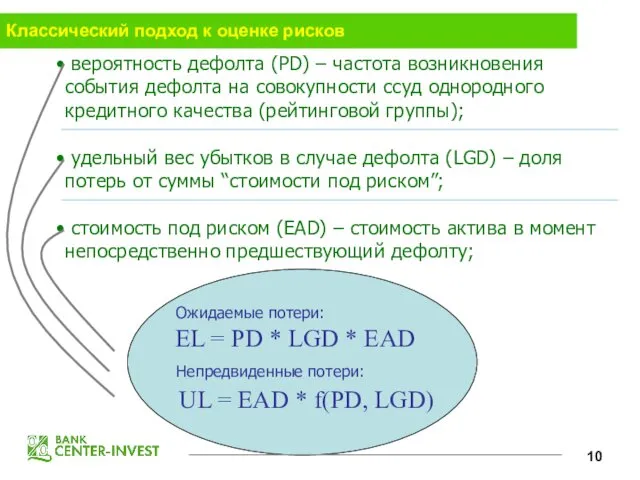

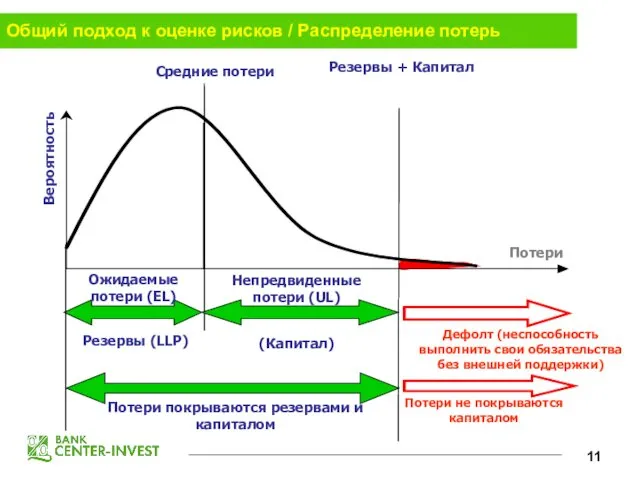

- 10. Классический подход к оценке рисков EL = PD * LGD * EAD Ожидаемые потери: Непредвиденные потери:

- 11. Общий подход к оценке рисков / Распределение потерь Средние потери Резервы + Капитал Вероятность Ожидаемые потери

- 12. Бизнес-модель определяет систему управления рисками

- 13. Content “The best solutions to economic and social problems often lie with the individuals and communities

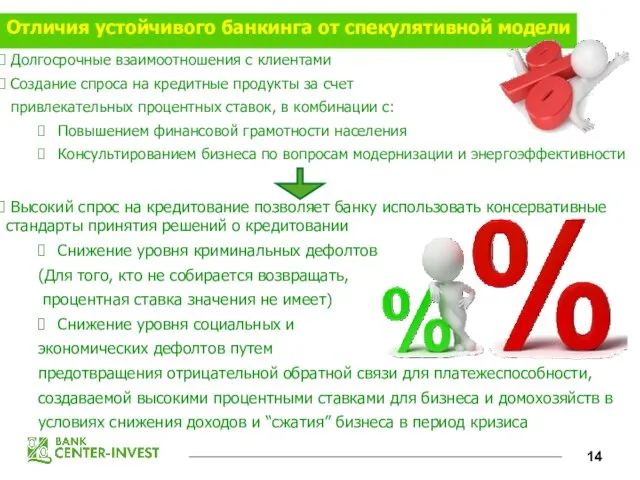

- 14. Отличия устойчивого банкинга от спекулятивной модели Долгосрочные взаимоотношения с клиентами Создание спроса на кредитные продукты за

- 15. Функционируя на основе бизнес – модели Трансформационного банкинга , система управления рисками банка Центр-инвест обеспечивает сбалансированный

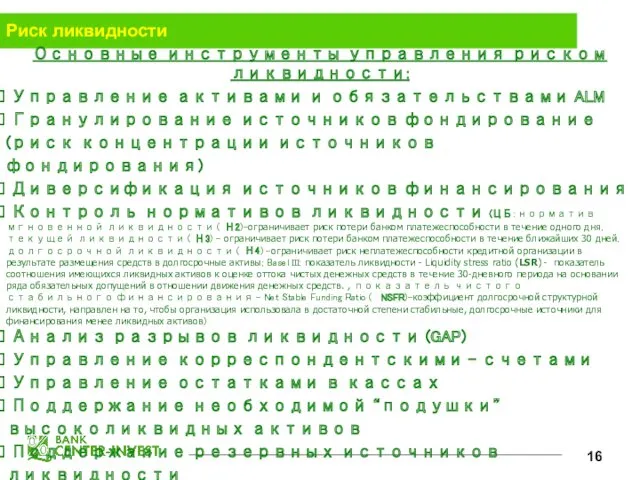

- 16. Риск ликвидности Основные инструменты управления риском ликвидности: Управление активами и обязательствами ALM Гранулирование источников фондирование (риск

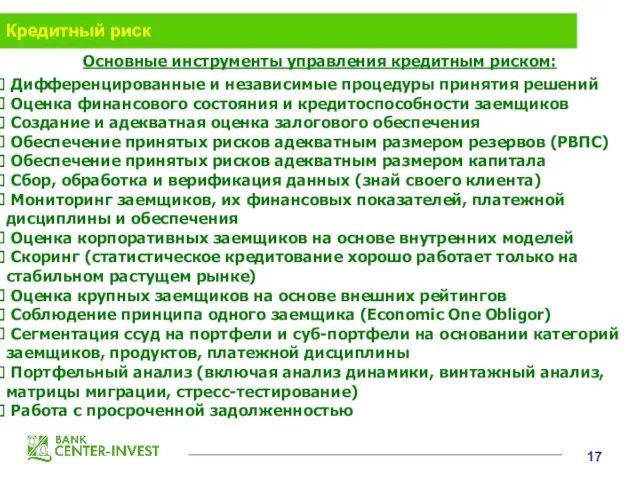

- 17. Кредитный риск Основные инструменты управления кредитным риском: Дифференцированные и независимые процедуры принятия решений Оценка финансового состояния

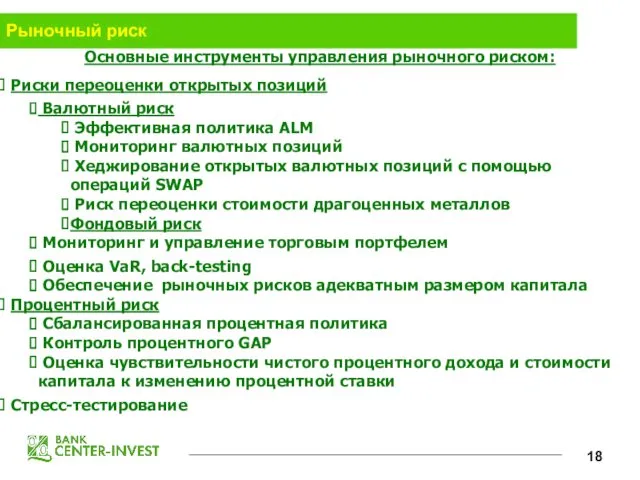

- 18. Рыночный риск Основные инструменты управления рыночного риском: Риски переоценки открытых позиций Валютный риск Эффективная политика ALM

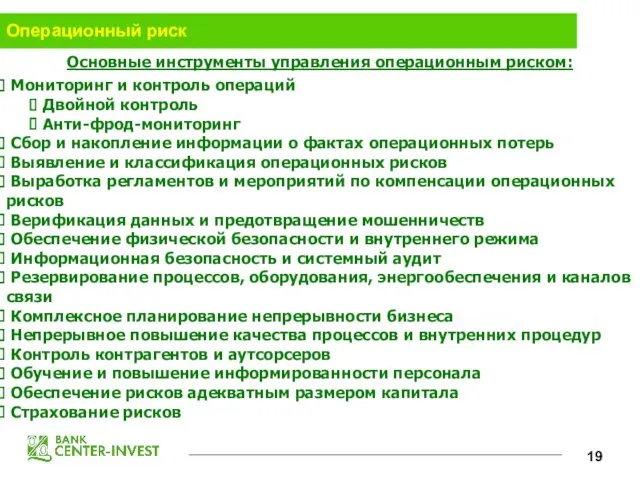

- 19. Операционный риск Основные инструменты управления операционным риском: Мониторинг и контроль операций Двойной контроль Анти-фрод-мониторинг Сбор и

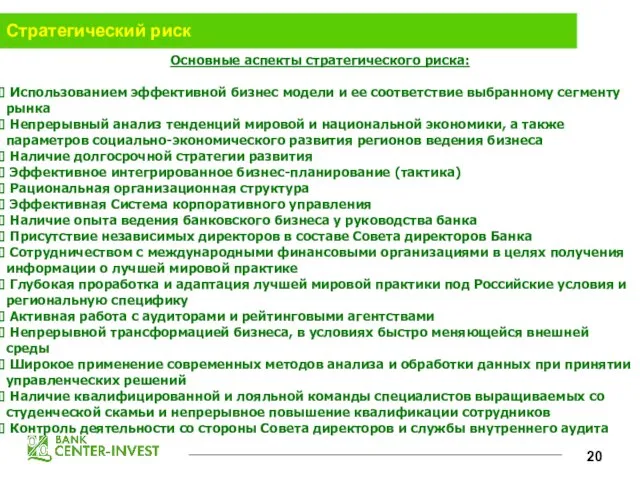

- 20. Стратегический риск Основные аспекты стратегического риска: Использованием эффективной бизнес модели и ее соответствие выбранному сегменту рынка

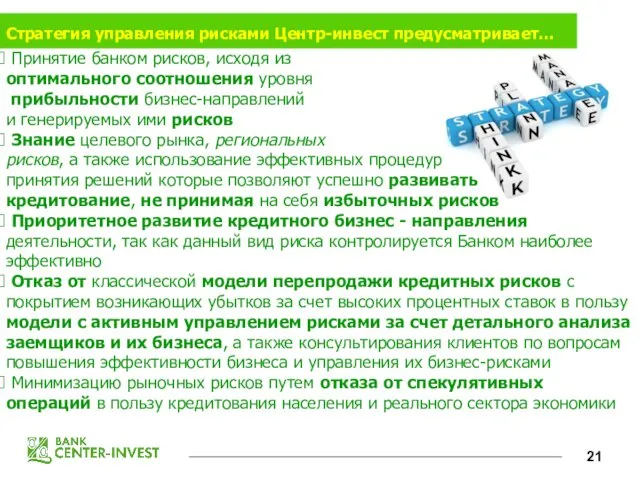

- 21. Принятие банком рисков, исходя из оптимального соотношения уровня прибыльности бизнес-направлений и генерируемых ими рисков Знание целевого

- 22. минимизация и регулярная переоценка рыночных рисков обеспечение устойчивых и диверсифицированных источников фондирования и взвешенный подход к

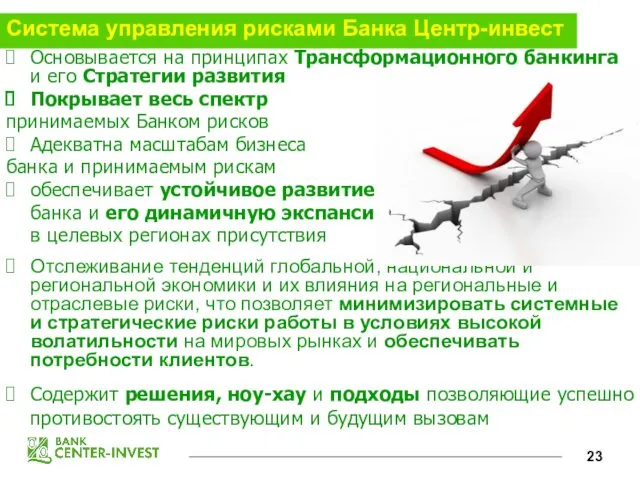

- 23. Основывается на принципах Трансформационного банкинга и его Стратегии развития Покрывает весь спектр принимаемых Банком рисков Адекватна

- 25. Скачать презентацию

Банки: чем они могут быть вам полезны в жизни

Банки: чем они могут быть вам полезны в жизни Учет товаров на предприятиях торговли и контроль за их движением и сохранностью

Учет товаров на предприятиях торговли и контроль за их движением и сохранностью Государственный кредит

Государственный кредит Базисы поставки товаров. Структура и сфера действия Инкотермс

Базисы поставки товаров. Структура и сфера действия Инкотермс АК БАРС Банк: Факторы инвестиционной привлекательности

АК БАРС Банк: Факторы инвестиционной привлекательности Ликвидность и платежеспособность организации

Ликвидность и платежеспособность организации A different opinion on quant’s job

A different opinion on quant’s job Организация медицинского страхования на современном этапе развития здравоохранения

Организация медицинского страхования на современном этапе развития здравоохранения Меры поддержки мэрии города Новосибирска в сфере научной, научно-технической и инновационной деятельности

Меры поддержки мэрии города Новосибирска в сфере научной, научно-технической и инновационной деятельности Жер салығы

Жер салығы Анализ и оценка финансовых результатов деятельности предприятия

Анализ и оценка финансовых результатов деятельности предприятия Ценовая политика

Ценовая политика Учет долгосрочных инвестиций и источников их финансирования. Тема 4

Учет долгосрочных инвестиций и источников их финансирования. Тема 4 Анализ прибыли и рентабельности предприятия

Анализ прибыли и рентабельности предприятия Инвестиционный анализ

Инвестиционный анализ Кадастровая оценка недвижимости

Кадастровая оценка недвижимости Криптовалюта нового покоління ONECOIN завойовує світ

Криптовалюта нового покоління ONECOIN завойовує світ International financial reporting standards

International financial reporting standards Merit scholarship programme for IDB member countries. Scholarship Division Islamic Development Bank Group Jeddah, Saudi Arabia

Merit scholarship programme for IDB member countries. Scholarship Division Islamic Development Bank Group Jeddah, Saudi Arabia Участие граждан в решении вопросов местного значения. Инициативное бюджетирование

Участие граждан в решении вопросов местного значения. Инициативное бюджетирование Анализ финансового состояния

Анализ финансового состояния Інвестиційна діяльність підприємства

Інвестиційна діяльність підприємства Формирование и взаимосвязь затрат на производство и реализацию продукции с финансовыми результатами

Формирование и взаимосвязь затрат на производство и реализацию продукции с финансовыми результатами Бумажные деньги современной России

Бумажные деньги современной России Доходы. Сбережения. Потребления

Доходы. Сбережения. Потребления Экономическая сущность инвестиций

Экономическая сущность инвестиций Methods of revenue and expense calculations

Methods of revenue and expense calculations Затратный подход

Затратный подход