Слайд 2

Упрощённая система налогообложения (УСН) — специальный налоговый режим, направленный на снижение налоговой нагрузки на

субъекты малого бизнеса, а также облегчение и упрощение ведения налогового учёта и бухгалтерского учёта.

Слайд 3

ПОРЯДОК ПЕРЕХОДА

Существует два варианта:

Переход на УСН одновременно с регистрацией ИП, организаций

Уведомление

может быть подано вместе с пакетом документов на регистрацию. Если Вы этого не сделали, то у Вас есть еще 30 дней на размышление

Переход на УСН с иных режимов налогообложения

Переход на УСН возможен только со следующего календарного года. Уведомление необходимо подать не позднее 31 декабря

Слайд 4

На УСН не могут перейти следующие организации:

Банки и микрофинансовые организации;

страховые

компании;

негосударственные пенсионные и инвестиционные фонды;

профессиональные участники рынка ценных бумаг и ломбарды;

организации, занимающиеся производством подакцизных товаров, добычей и реализацией полезных ископаемых;

организации,отвечающие за организацию и проведение азартных игр;

частные нотариусы, адвокаты.

Слайд 5

Налоговые ставки УСН

При объекте налогообложения «доходы» ставка составляет 6%. Налог уплачивается с

суммы доходов. Законами субъектов РФ ставка может быть снижена до 1%. При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет15%. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода. При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий.

Слайд 6

Налоговый период

Налоговым периодом для расчета налога на УСН является календарный год.

Обязанность платить налог частями или авансовыми платежами, возникает по итогам каждого отчетного периода, которыми являются квартал, полугодие и девять месяцев календарного года.

Способы уплаты :

Через банк-клиент

Квитанция для безналичной оплаты

Сформировать платежное поручение

Слайд 7

Порядок расчета:

Сумма налога = ставка налога * налоговая база

Платежная система России: проблемы и перспективы развития

Платежная система России: проблемы и перспективы развития Классификация счетов бухгалтерского учета

Классификация счетов бухгалтерского учета Ценные бумаги

Ценные бумаги Страхование урожая с государственной поддержкой

Страхование урожая с государственной поддержкой Банк құқығының қайнар көздері

Банк құқығының қайнар көздері Cодержание электронной коммерции и электронного бизнеса

Cодержание электронной коммерции и электронного бизнеса Загальні принципи та відповідальність МСА 200-299

Загальні принципи та відповідальність МСА 200-299 Тактика слияний и поглощений в системе корпоративного управления

Тактика слияний и поглощений в системе корпоративного управления Анализ учета труда и заработной платы

Анализ учета труда и заработной платы Суды о необоснованной налоговой выгоде

Суды о необоснованной налоговой выгоде Деньги, их функции

Деньги, их функции Фінансове право

Фінансове право Gestión Fiscal

Gestión Fiscal Метод и предмет статистики

Метод и предмет статистики Токійська фондова біржа

Токійська фондова біржа Бюджет для граждан

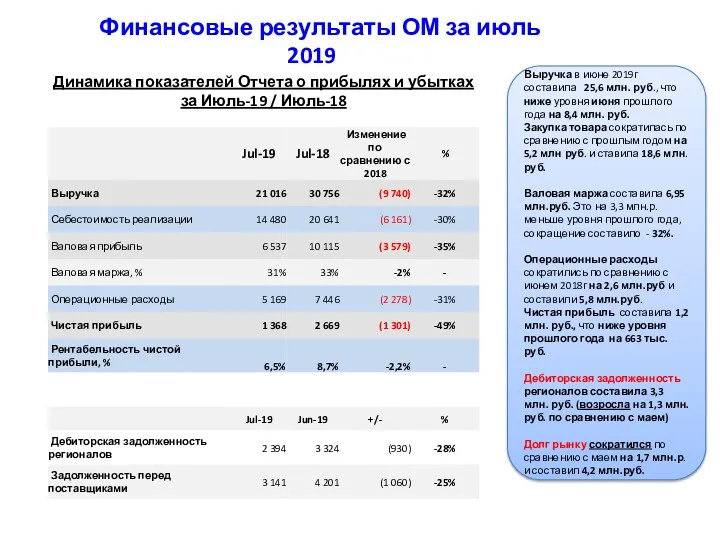

Бюджет для граждан Финансовые результаты ОМ за июль 2019 года

Финансовые результаты ОМ за июль 2019 года Фундаментальный анализ

Фундаментальный анализ Инициативное (партисипаторное) бюджетирование

Инициативное (партисипаторное) бюджетирование Регламентация и нормирование труда

Регламентация и нормирование труда Анализ источников формирования капитала

Анализ источников формирования капитала Тема 4. Прогнозирование и планирование затрат

Тема 4. Прогнозирование и планирование затрат Правовые основы государственного страхования. (Тема 9)

Правовые основы государственного страхования. (Тема 9) Учебник специалиста ОВЗ. День 2

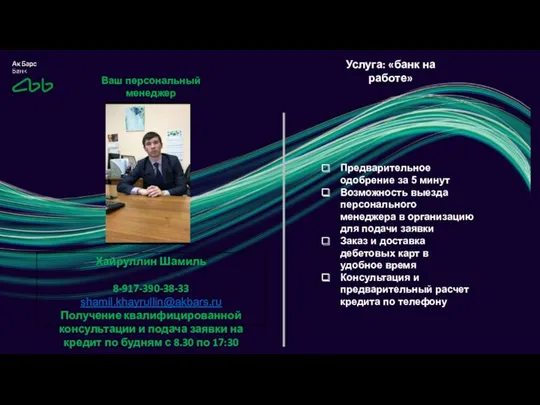

Учебник специалиста ОВЗ. День 2 Ак Барс Банк. Услуга: банк на работе

Ак Барс Банк. Услуга: банк на работе The bank and the banking system

The bank and the banking system Валюталық операциялар

Валюталық операциялар Кому подходит новый режим?

Кому подходит новый режим?