Уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов презентация

Содержание

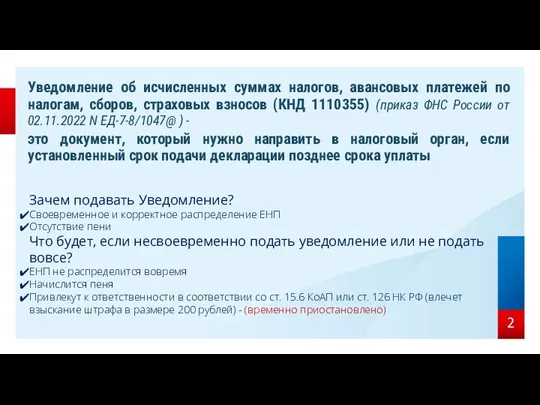

- 2. Зачем подавать Уведомление? Своевременное и корректное распределение ЕНП Отсутствие пени Что будет, если несвоевременно подать уведомление

- 4. Промостраница на сайте ФНС России www.nalog.gov.ru

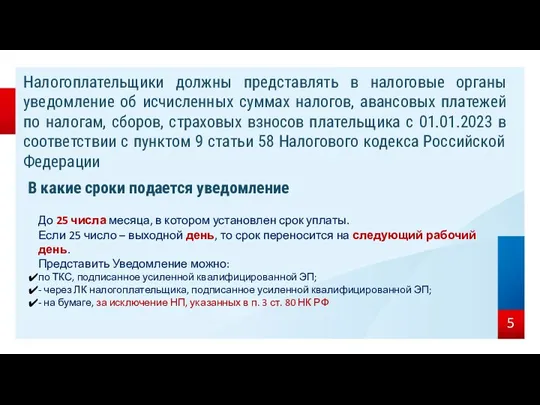

- 5. В какие сроки подается уведомление До 25 числа месяца, в котором установлен срок уплаты. Если 25

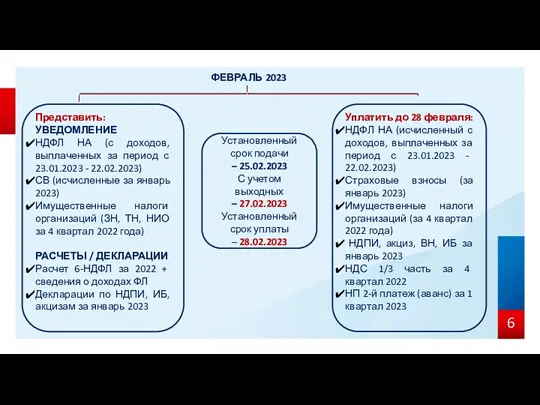

- 6. Представить: УВЕДОМЛЕНИЕ НДФЛ НА (с доходов, выплаченных за период с 23.01.2023 - 22.02.2023) СВ (исчисленные за

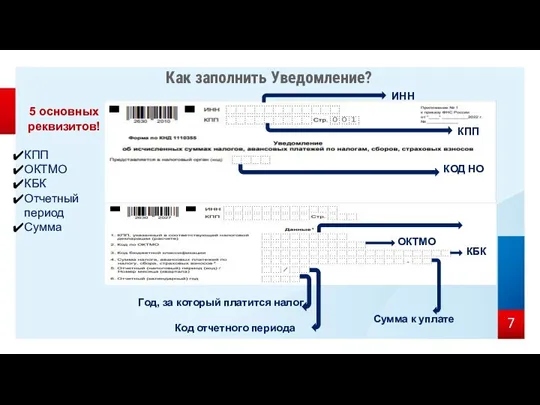

- 7. Как заполнить Уведомление? 5 основных реквизитов! КПП ОКТМО КБК Отчетный период Сумма ОКТМО КБК

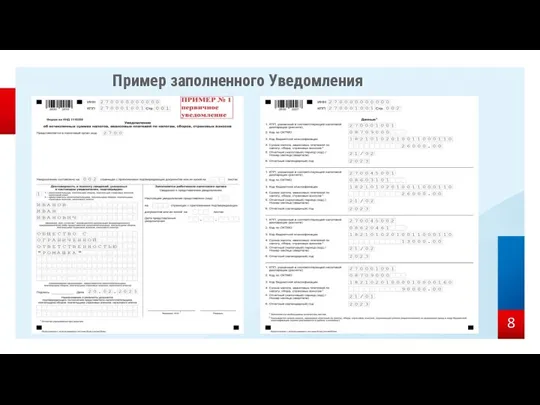

- 8. Пример заполненного Уведомления

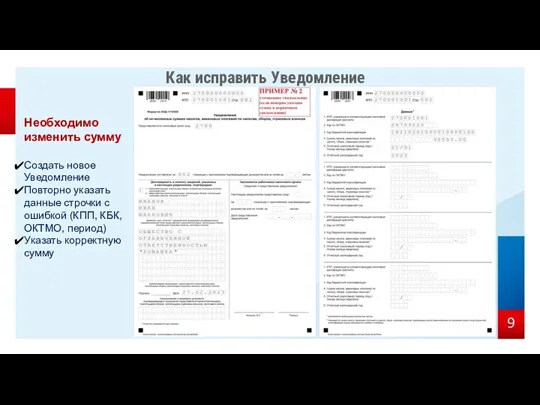

- 9. Как исправить Уведомление Необходимо изменить сумму Создать новое Уведомление Повторно указать данные строчки с ошибкой (КПП,

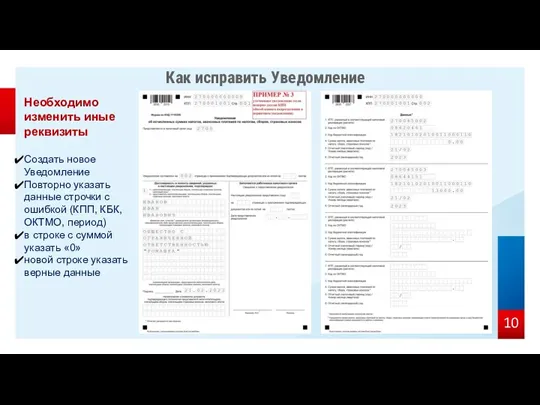

- 10. Как исправить Уведомление Необходимо изменить иные реквизиты Создать новое Уведомление Повторно указать данные строчки с ошибкой

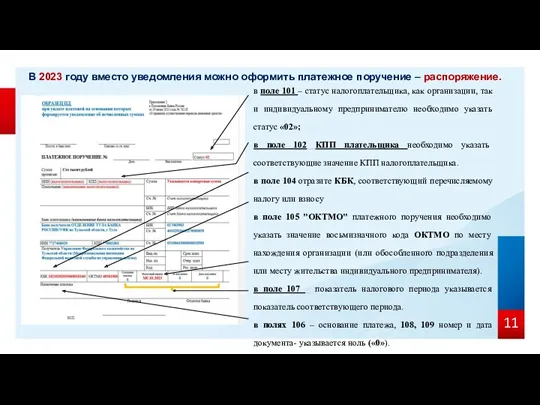

- 11. В 2023 году вместо уведомления можно оформить платежное поручение – распоряжение.

- 12. Ошибки, допускаемые налогоплательщиками Неверно указан налоговый (отчетный) период. Период необходим для правильного определения срока уплаты, а

- 13. Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не требуется предоставление Уведомления. Уведомление представляется

- 14. Уведомление представлено после представления Декларации за этот период или одновременно с декларацией (за исключением Уведомления об

- 15. 4. В представленном Уведомлении с указанием периода за весь 2022 год указана сумма последнего платежа за

- 16. 5. Неправильное указание реквизитов в платежке, которая представляется взамен Уведомления. - КБК; - ОКТМО; - неверно

- 17. 6. Уточненное уведомление сдается не с указанием полной суммы к уплате по сроку 28 число текущего

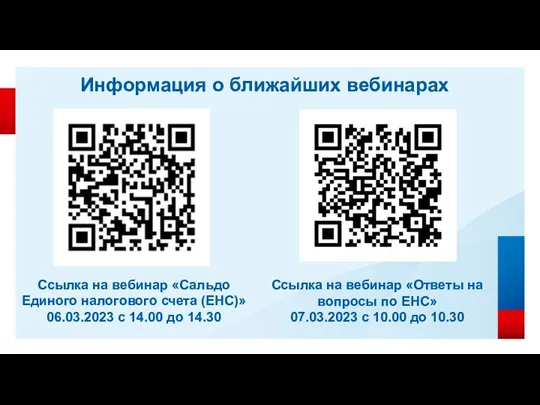

- 20. Информация о ближайших вебинарах Ссылка на вебинар «Сальдо Единого налогового счета (ЕНС)» 06.03.2023 с 14.00 до

- 22. Скачать презентацию

История налогообложения. Понятие налога

История налогообложения. Понятие налога Расчеты чеками

Расчеты чеками Рынок недвижимости

Рынок недвижимости Кадровая политика и кадровый аудит

Кадровая политика и кадровый аудит Основные понятия и структура рынка ценных бумаг. Законодательство о рынке ценных бумаг

Основные понятия и структура рынка ценных бумаг. Законодательство о рынке ценных бумаг Бюджет 2019

Бюджет 2019 Российский сельскохозяйственный банк АО Россельхозбанк

Российский сельскохозяйственный банк АО Россельхозбанк Система управления финансами транснациональной корпорации

Система управления финансами транснациональной корпорации Налоги на доходы физических лиц

Налоги на доходы физических лиц Применение затратного подхода к объектам культурного наследия

Применение затратного подхода к объектам культурного наследия Единая карта школьника

Единая карта школьника НДФЛ. Эксперимент Единый налоговый платеж

НДФЛ. Эксперимент Единый налоговый платеж Образовательные технологии, педагогические приемы и методы обучения финансовой грамотности школьников и студентов СПО

Образовательные технологии, педагогические приемы и методы обучения финансовой грамотности школьников и студентов СПО Коммерческое предложение по приобретению залогового имущества

Коммерческое предложение по приобретению залогового имущества Сравнительный (рыночный ) подход в оценке стоимости предприятия (бизнеса)

Сравнительный (рыночный ) подход в оценке стоимости предприятия (бизнеса) ТСущность, функции и основные задачи инвестиционного анализа

ТСущность, функции и основные задачи инвестиционного анализа Қоғамдық шаруашылық нысандары. Ақша

Қоғамдық шаруашылық нысандары. Ақша Регулирование экономики условиях плавающего и фиксированного валютных курсов

Регулирование экономики условиях плавающего и фиксированного валютных курсов Положения действующего законодательства о кредитных отношениях с участием юридических лиц и физических лиц

Положения действующего законодательства о кредитных отношениях с участием юридических лиц и физических лиц ФСБУ 25 Аренда: кто и к каким договорам должен применять сейчас и в 2022 году

ФСБУ 25 Аренда: кто и к каким договорам должен применять сейчас и в 2022 году Організація бухгалтерського обліку

Організація бухгалтерського обліку Ак Барс Банк. Услуга: банк на работе

Ак Барс Банк. Услуга: банк на работе Анализ затрат на производство продукции организации

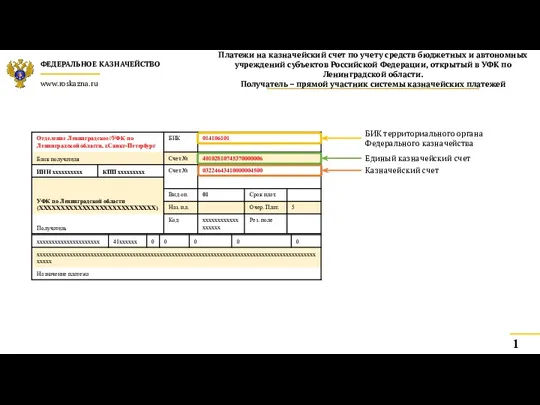

Анализ затрат на производство продукции организации Пример заполнения распоряжения. Платежи на казначейский счет

Пример заполнения распоряжения. Платежи на казначейский счет Учет доходов, расходов и прочего совокупного дохода отдельными некредитными финансовыми организациями. Глава 15

Учет доходов, расходов и прочего совокупного дохода отдельными некредитными финансовыми организациями. Глава 15 Расчёт с бюджетом по налогам

Расчёт с бюджетом по налогам Финансы предприятий

Финансы предприятий International financial reporting standards

International financial reporting standards