Содержание

- 2. Финансовая отчетность - это совокупность форм отчетности, составленных на основе данных финансового учета с целью предоставления

- 3. Подготовка и анализ финансовой отчетности в оценке бизнеса Требования к информации, необходимой для оценки предприятия, формулируются

- 4. Цели финансового анализа Основная цель финансового анализа – определить реальное финансовое состояние предприятия на дату оценки

- 5. Цели финансового анализа При оценке бизнеса наряду с определением реального финансового состояния предприятия цели финансового анализа

- 6. Ретроспективная финансовая отчетность за последние три-пять лет анализируется оценщиком с целью определения потенциала бизнеса на основе

- 7. Виды финансового анализа В соответствии с целями оценки бизнеса степень детализации финансового анализа может быть различной:

- 8. финансовый анализ отчетов При любой степени детализации анализ проводится в два этапа: анализ финансовых отчетов; анализ

- 9. Скорректированные баланс и отчет о финансовых результатах используются в каждом из подходов к оценке. При осуществлении

- 10. При оценке следует учитывать ряд обстоятельств, затрудняющих применение финансовой отчетности для целей оценки: финансовая отчетность содержит

- 11. Финансовая отчетность, не подвергавшаяся аудиторской проверке, должна анализироваться более тщательно. После сбора бухгалтерской отчетности осуществляется её

- 12. Корректировка финансовой отчетности в целях оценки бизнеса

- 13. Общие правила и принципы ведения бухгалтерского учета могут различаться, что отражается в учетной политике и финансовой

- 14. Корректировки показателей финансовых отчетов проводятся для показателей, которые имеют прямое отношение к процессу оценки. Корректировки могут

- 15. Основные направления корректировок – исключение из финансовых отчетов следующих доходов и расходов: излишние или непроизводственные затраты

- 16. Различают несколько видов бухгалтерской документации в зависимости от степени её скорректированности. Приведенный ретроспективный баланс – баланс,

- 17. Аналогично корректируется ретроспективный отчет о финансовых результатах: из прибылей и убытков исключаются статьи, не связанные с

- 18. Основные типы корректировок финансовой отчетности в целях оценки бизнеса: Инфляционная корректировка финансовой отчетности; Нормализация финансовой отчетности;

- 19. Цели инфляционной корректировки ретроспективной финансовой отчетности в процессе оценки бизнеса: приведение ретроспективной информации за прошедшие периоды

- 20. Пример Импортное оборудование было приобретено в ноябре 2007г. за 16 900 руб. Курс рубля по отношению

- 21. Второй способ инфляционной корректировки – переоценка статей актива и пассива баланса по колебаниям уровней товарных цен.

- 22. После инфляционной корректировки проводят нормализацию финансовой отчетности. Нормализация бухгалтерской (финансовой) отчетности – корректировка отчетности на основе

- 23. Нормализация проводится для того, чтобы оценочные заключения имели объективный характер и основывались на реальных показателях, характеризующих

- 24. Нормализующие корректировки финансовой документации проводятся по следующим направлениям: Корректировка разовых, нетипичных и неоперационных доходов и расходов;

- 25. Корректировка разовых, нетипичных и неоперационных доходов и расходов. К числу наиболее важных факторов, определяющих величину денежных

- 26. Если ожидаемая чистая прибыль играет решающую роль в процессе оценки, то важно принимать этот показатель как

- 27. Корректировке могут подвергаться расходы, превышающие средние значения по предприятиям-аналогам. На величину прибыли и денежных потоков серьезное

- 28. Метод оценки по каждой единице запасов применяется либо на малых предприятиях, либо в единичном производстве на

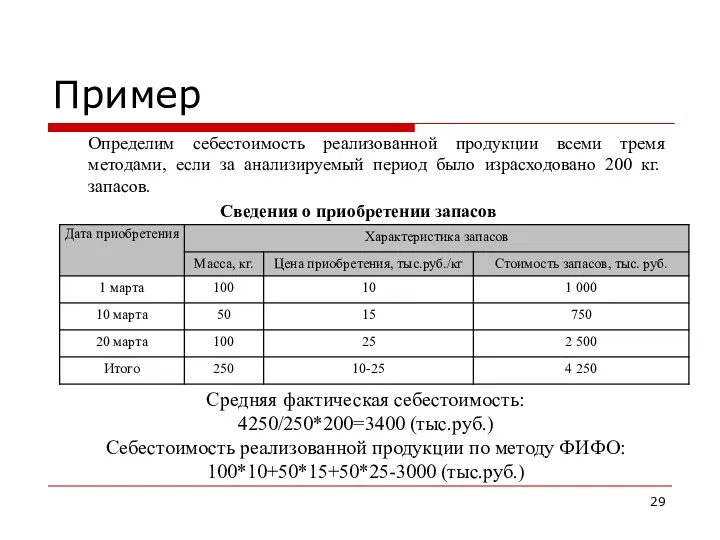

- 29. Пример Определим себестоимость реализованной продукции всеми тремя методами, если за анализируемый период было израсходовано 200 кг.

- 30. Выводы Если предприятие-аналог использует метод учета запасов по средней себестоимости, в то время как на оцениваемом

- 31. Корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов. Балансовая стоимость активов, как правило, отличается

- 32. После нормализации, если это требуется в соответствии с целями оценки, осуществляется трансформация финансовой отчетности. Трансформация финансовой

- 34. Скачать презентацию

Оборотные средства организации

Оборотные средства организации Contabilitatea şi auditul stocurilor

Contabilitatea şi auditul stocurilor Необычные налоги в разных странах мира

Необычные налоги в разных странах мира Международный проект логистики

Международный проект логистики Планирование в рамках контрактной системы. Планирование закупок

Планирование в рамках контрактной системы. Планирование закупок Диагностика драгоценных металлов

Диагностика драгоценных металлов Положение по бухгалтерскому учету Доходы организации

Положение по бухгалтерскому учету Доходы организации Учет валютных операций и внешнеэкономической деятельности

Учет валютных операций и внешнеэкономической деятельности Коммерческие банки, их функции и организация деятельности

Коммерческие банки, их функции и организация деятельности Особенности формирования национальной валютной системы Китая

Особенности формирования национальной валютной системы Китая Тема 9 Анализ хозяйственной деятельности предприятия индустрии гостеприимства

Тема 9 Анализ хозяйственной деятельности предприятия индустрии гостеприимства Облік і аналіз доходів та витрат за видами діяльності на матеріалах ТзОВ Вопак–Трейд

Облік і аналіз доходів та витрат за видами діяльності на матеріалах ТзОВ Вопак–Трейд Правила проверки линейного и сезонного каталогов. Инструкция для аудиторов

Правила проверки линейного и сезонного каталогов. Инструкция для аудиторов Фьючерсы и опционы Биржи РТС (FORTS)

Фьючерсы и опционы Биржи РТС (FORTS) Основные итоги и ключевые задачи в сфере развития бюджетной методологии

Основные итоги и ключевые задачи в сфере развития бюджетной методологии Мастер-класс Финансовые ресурсы предприятия и Эффективность и риски предпринимательской деятельности

Мастер-класс Финансовые ресурсы предприятия и Эффективность и риски предпринимательской деятельности Анализ затрат в процессе производства. Калькуляция себестоимости. Тема 7

Анализ затрат в процессе производства. Калькуляция себестоимости. Тема 7 Бюджет для граждан Новоклязьминского сельского поселения

Бюджет для граждан Новоклязьминского сельского поселения Ұлттық Банктың ХВҚ серіктестігі және халықаралық шарттар

Ұлттық Банктың ХВҚ серіктестігі және халықаралық шарттар Ценные бумаги

Ценные бумаги Отличие экономической категории “кредит” от экономических категорий “деньги”, ”финансы”

Отличие экономической категории “кредит” от экономических категорий “деньги”, ”финансы” Облигации, их виды и особенности

Облигации, их виды и особенности Банковская система

Банковская система Объекты государственного финансового контроля

Объекты государственного финансового контроля Бухгалтерский учет и анализ хозяйственной деятельности

Бухгалтерский учет и анализ хозяйственной деятельности Бухгалтерский учет бюджетных, казенных и автономных учреждениях

Бухгалтерский учет бюджетных, казенных и автономных учреждениях Элементы аудиторского заключения

Элементы аудиторского заключения Гражданско-правовые отношения в бухгалтерском учете и налогообложении

Гражданско-правовые отношения в бухгалтерском учете и налогообложении