Содержание

- 2. Положение по бухгалтерскому учету 3 / 2006 Учет активов и обязательств, стоимость которых выражена в иностранной

- 3. Применение ПБУ 3/ 2006 Данное ПБУ применяется: при пересчете для отражения в учете и отчетности активов

- 4. Основные понятия и определения деятельность за пределами РФ осуществляется организацией, являющейся ЮЛ по законодательству РФ, за

- 5. дата совершения операции в иностранной валюте день возникновения у организации права в соответствии с законодательством Российской

- 6. Перечень дат совершения отдельных операций в иностранной валюте В качестве приложения к Положению 3/2006 дан перечень

- 7. курсовая разница* разница между рублевыми оценками актива или обязательства, возникающая между двух дат:1) отчетной датой или

- 8. Пересчет активов и обязательств в рубли Стоимость активов и обязательств (в том числе средств в расчетах),

- 9. Исключение в перерасчете активов и обязательств в иностранной валюте в рубли Согласно п. 9 ПБУ 3/2006

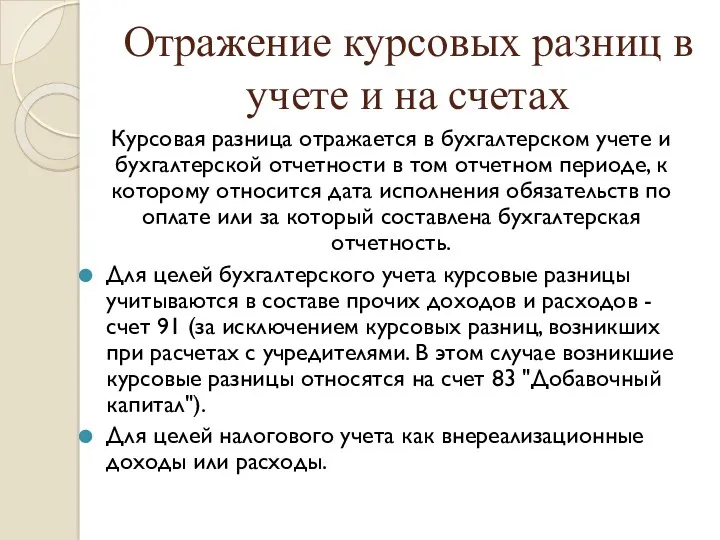

- 10. Отражение курсовых разниц в учете и на счетах Курсовая разница отражается в бухгалтерском учете и бухгалтерской

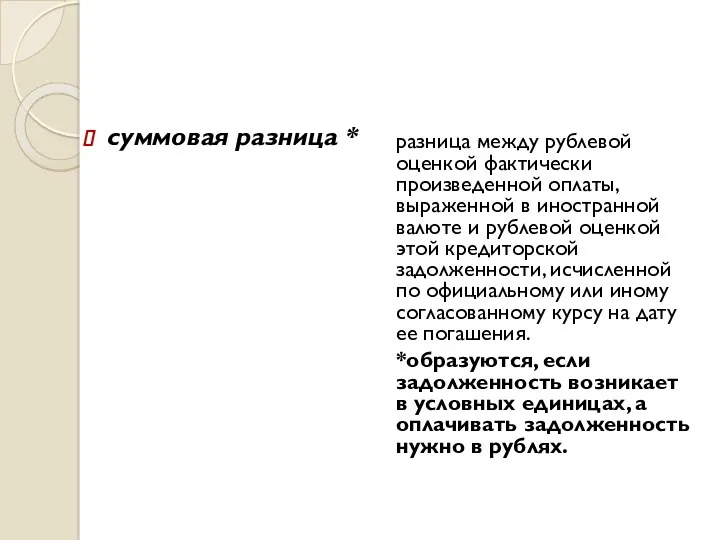

- 11. суммовая разница * разница между рублевой оценкой фактически произведенной оплаты, выраженной в иностранной валюте и рублевой

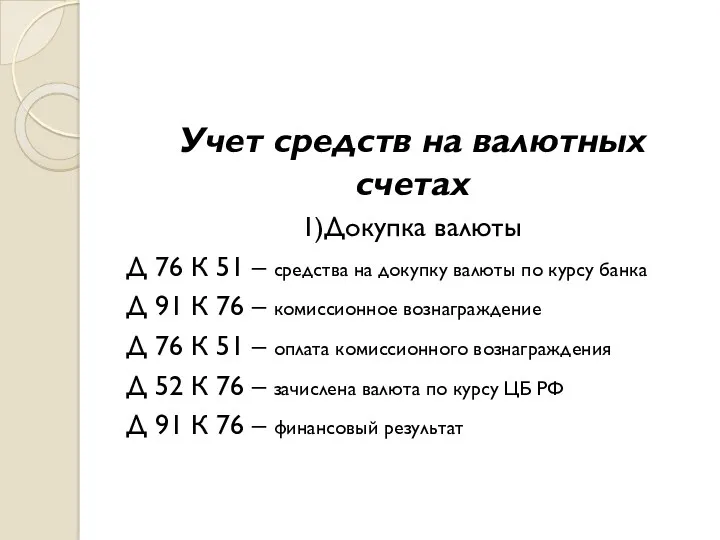

- 12. Учет средств на валютных счетах 1)Докупка валюты Д 76 К 51 – средства на докупку валюты

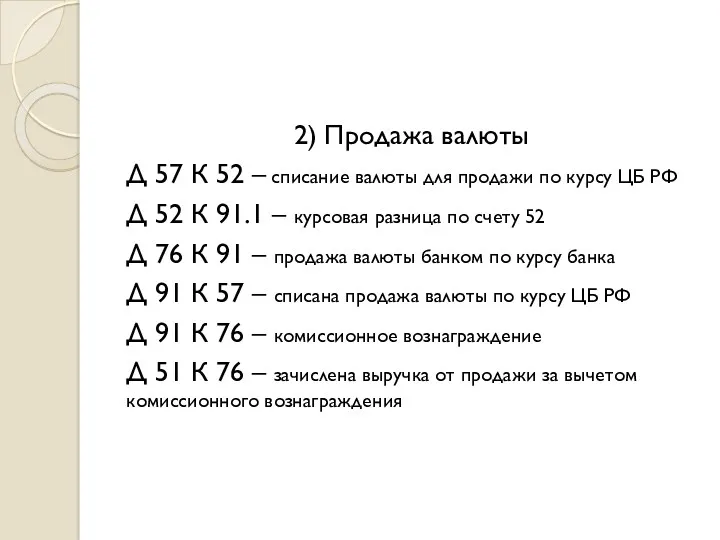

- 13. 2) Продажа валюты Д 57 К 52 – списание валюты для продажи по курсу ЦБ РФ

- 14. Порядок осуществления экспортных и импортных операций

- 15. ЭКСПОРТ Экспорт – таможенный режим, при котором товары, находящиеся в свободном обращении на таможенной территории РФ,

- 16. При экспорте продукции используются следующие формы безналичных расчетов: А) банковские переводы Б) расчеты по инкассо В)

- 17. Банковские переводы Банковский перевод-простое поручение банка своему банку-корреспонденту выплатить определенную сумму денег по просьбе и за

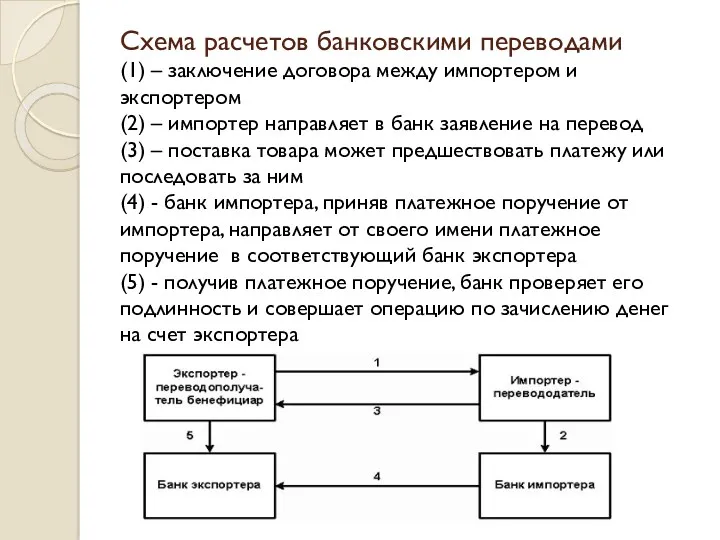

- 18. Схема расчетов банковскими переводами (1) – заключение договора между импортером и экспортером (2) – импортер направляет

- 19. Расчеты по инкассо Инкассо - поручение экспортера своему банку получить от импортера ( непосредственно или через

- 20. Схема расчетов по инкассо

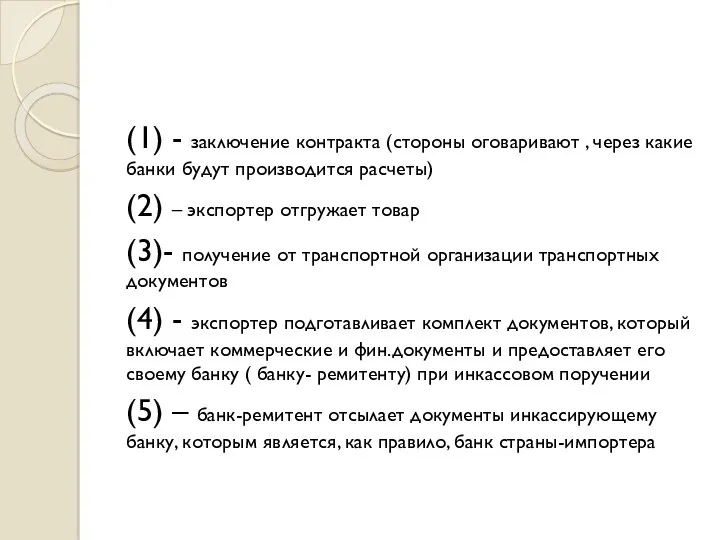

- 21. (1) - заключение контракта (стороны оговаривают , через какие банки будут производится расчеты) (2) – экспортер

- 22. Расчеты аккредитивами Аккредитив – это условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по

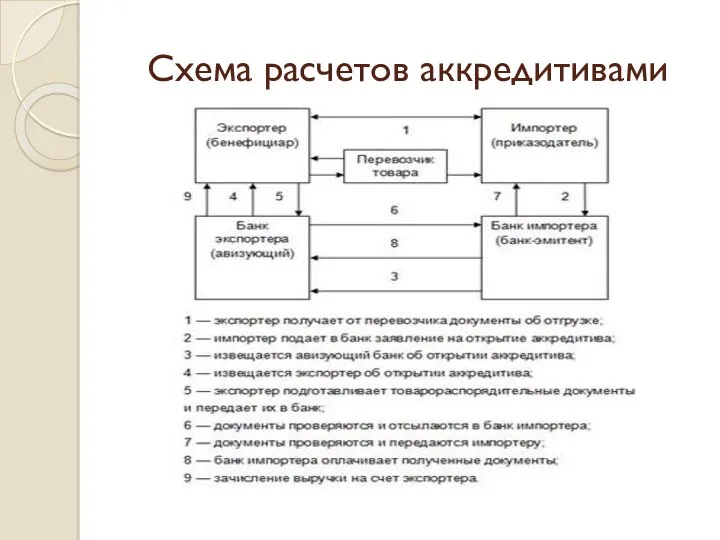

- 23. Схема расчетов аккредитивами

- 24. Из таможенных платежей при экспорте подлежат уплате : 1. Таможенный сбор за таможенное оформление; Дебет 44

- 25. Бухгалтерский учет экспорта товаров Учет производства и реализации услуг на экспорт ведется так же, как и

- 26. 5. Дебет 68/там. Кредит 51 – оплачена вывозная таможенная пошлина 6.Дебете 68/там. Кредит 51 – оплачен

- 27. 11. Дебет 52/1 Кредит 62 – отражено поступление на транзитный валютный счет экспортной выручки за отгруженную

- 28. НДС при экспорте Законодательно установлено, что операции по экспорту продукции подлежат обложению НДС. В соответствии со

- 29. Для подтверждения ставки О % необходимо предоставить следующие документы: контракт ( копию контракта) налогоплательщика с иностранным

- 30. таможенную декларацию с отметками российского таможенного органа ; копии транспортных, товаросопроводительных и/или иных документов с отметками

- 31. Сроки предоставления документов в налоговые органы Ставку НДС 0 % имеют право применять при экспорте товаров,

- 32. Возмещение из бюджета Установленная ставка НДС 0 % предусматривает, что все суммы НДС, уплаченные экспортером своим

- 33. ИМПОРТ Импорт - ввоз товара, работ, услуг, результатов интеллектуальной деятельности, в том числе исключительных прав на

- 34. Ввоз товаров на территорию РФ не подлежащий налогообложению В ст.150 НК РФ указан список ввозимых товаров

- 35. Ввоз товаров на территорию РФ не подлежащий налогообложению 4) печатные издания, которые получают государственные и муниципальные

- 36. При ввозе товаров на таможенную территорию РФ в зависимости от избранного таможенного режима налогообложение производится в

- 37. 2. Реимпорт. Уплачиваются суммы налога, от уплаты которых было дано освобождение, либо суммы, которые были возвращены

- 38. 3. Транзит, таможенный склад, реэкспорт, магазин беспошлинной торговли, переработка под таможенным контролем, свободная таможенная зона, свободный

- 39. 4) Переработка на таможенной территории. Налог уплачивается при ввозе товаров на таможенную территорию РФ с последующим

- 40. 5) Временный ввоз. Применяется полное или частичное освобождение от уплаты налога в порядке, предусмотренном таможенным законодательством

- 41. 6) Ввоз продуктов переработки товаров, помещенных под таможенный режим переработки вне таможенной территории. Применяется полное или

- 43. Скачать презентацию

Учет запасов. Материальные запасы, их классификация

Учет запасов. Материальные запасы, их классификация Финансовые результаты деятельности предприятия

Финансовые результаты деятельности предприятия Ўзбекистон Республикаси Марказий банки

Ўзбекистон Республикаси Марказий банки Теоретичні засади діяльності комерційних банків

Теоретичні засади діяльності комерційних банків Ночной аудитор отеля

Ночной аудитор отеля Финансовый анализ

Финансовый анализ Теоретичні засади діяльності комерційних банків

Теоретичні засади діяльності комерційних банків Бюджет для граждан Оршанского района, 2020 год

Бюджет для граждан Оршанского района, 2020 год Оборотные средства организации

Оборотные средства организации Понятие, сущность и функции финансов

Понятие, сущность и функции финансов Финансовая грамотность

Финансовая грамотность Виды коммерческих организаций

Виды коммерческих организаций Как увеличить денежный поток

Как увеличить денежный поток Презентация объектов коммерческой недвижимости в городе Орёл

Презентация объектов коммерческой недвижимости в городе Орёл Как печатают деньги в России

Как печатают деньги в России Финансовый учет

Финансовый учет Фінансовий облік інших необоротних матеріальних активів та нематеріальних активів

Фінансовий облік інших необоротних матеріальних активів та нематеріальних активів Financial derivatives market and financial engineering

Financial derivatives market and financial engineering Финансовые результаты деятельности предприятия и их оптимизация на примере АО Омскгоргаз

Финансовые результаты деятельности предприятия и их оптимизация на примере АО Омскгоргаз Государственное пенсионное обеспечение в России

Государственное пенсионное обеспечение в России Аналіз фінансових результатів діяльності підприємства

Аналіз фінансових результатів діяльності підприємства Коммерциялық банктердің ресурстары

Коммерциялық банктердің ресурстары Виды обеспечения в связи с несчастными случаями на производстве и профессиональными заболеваниями

Виды обеспечения в связи с несчастными случаями на производстве и профессиональными заболеваниями Страхование как способ минимизации рисков неисполнения кредитного обязательства

Страхование как способ минимизации рисков неисполнения кредитного обязательства Несостоятельность, банкротство. Конкурсное производство. (Тема 10)

Несостоятельность, банкротство. Конкурсное производство. (Тема 10) Procedures for student. Directional testing

Procedures for student. Directional testing Витрати. Види витрат

Витрати. Види витрат Надзор и регулирование деятельности банков и страховых компаний

Надзор и регулирование деятельности банков и страховых компаний