Содержание

- 2. ДЕПОЗИТЫ Депозиты можно разделить на 2 группы: вклад до востребования – депозит без указания срока хранения,

- 3. ПИФы Паевой инвестиционный фонд – ПИФ форма коллективных инвестиций. Средства группы людей – пайщиков – передаются

- 4. ПИФы Управляющая компания: обеспечивает максимальный доход в рамках определенной инвестиционной стратегии; берет за услуги плату.

- 5. Виды ПИФов Открытые – паи открытого фонда можно купить и продать в любой день. Интервальные –

- 6. НПФ Получать накопленные средства можно только: по достижении пенсионного возраста и по окончании периода накопления, предусмотренного

- 7. СТРАХОВАНИЕ Разделение и передача рисков имущественных и неимущественных потерь специализированной организации – страховой компании. Виды страхования:

- 8. ЛИЧНОЕ СТРАХОВАНИЕ Виды страхования: Страхование от несчастных случаев и болезней Страхование жизни на случай смерти, дожития

- 9. ЛИЧНОЕ СТРАХОВАНИЕ Тесно связано с жизненным циклом человека: В юности и в период активной деятельности –

- 10. От чего зависит цена страхования жизни Возраст Пол Состояние здоровья Образование Занятость Вредные привычки Хобби и

- 11. Личное финансовое планирование Личное финансовое планирование - ЛФП – процесс, при помощи которого индивиды и семьи

- 12. Компоненты личного финансового плана

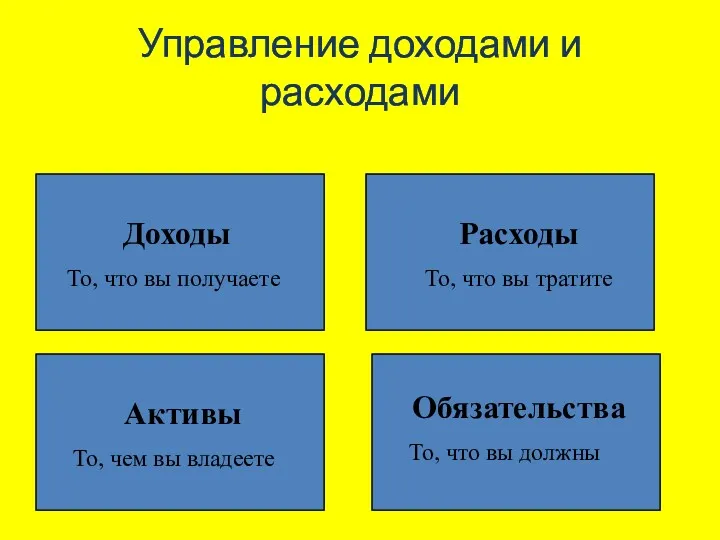

- 13. Управление доходами и расходами Доходы То, что вы получаете Расходы То, что вы тратите Активы То,

- 14. Цели финансового планирования семьи или человека Обеспечить текущее потребление: затраты на пищу, жильё, и одежду. Защитить

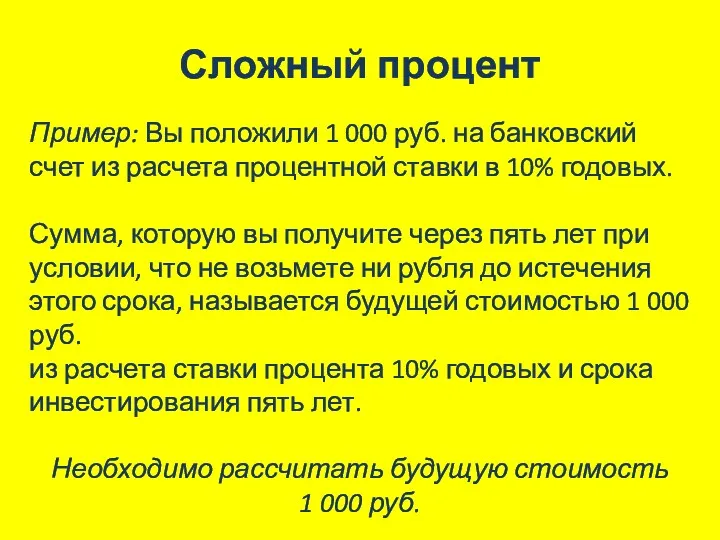

- 15. Сложный процент Пример: Вы положили 1 000 руб. на банковский счет из расчета процентной ставки в

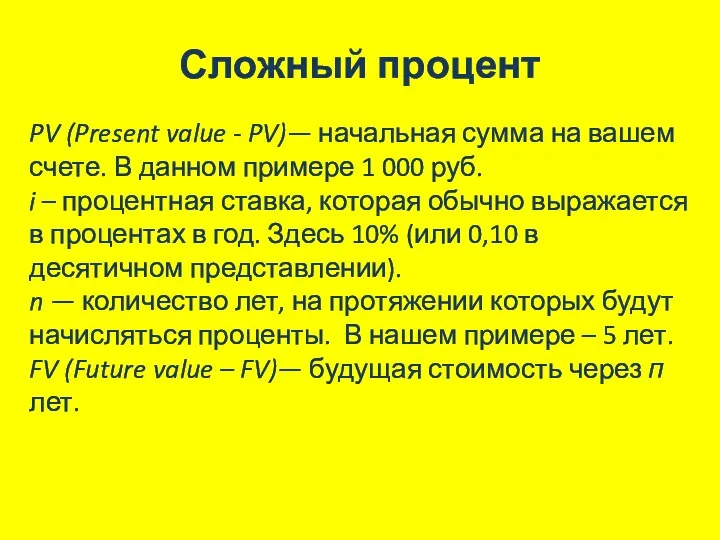

- 16. Сложный процент PV (Present value - PV)— начальная сумма на вашем счете. В данном примере 1

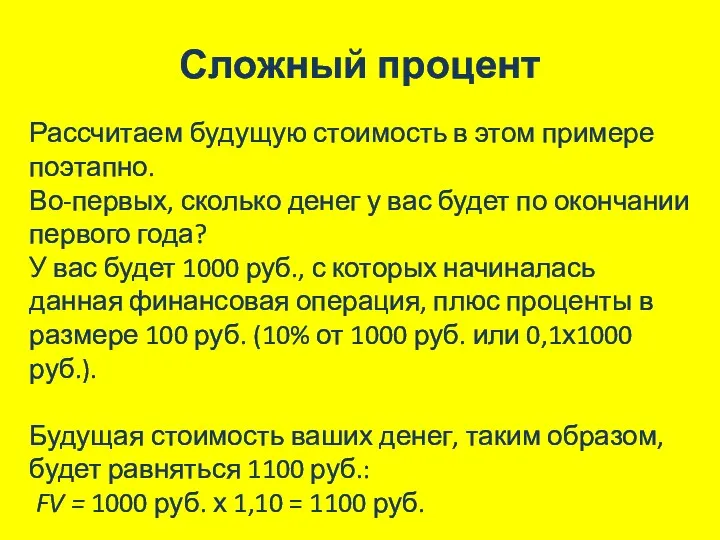

- 17. Сложный процент Рассчитаем будущую стоимость в этом примере поэтапно. Во-первых, сколько денег у вас будет по

- 18. Сложный процент Во-вторых: сколько у вас будет денег через пять лет? Мы можем найти будущую стоимость

- 19. Сложный процент

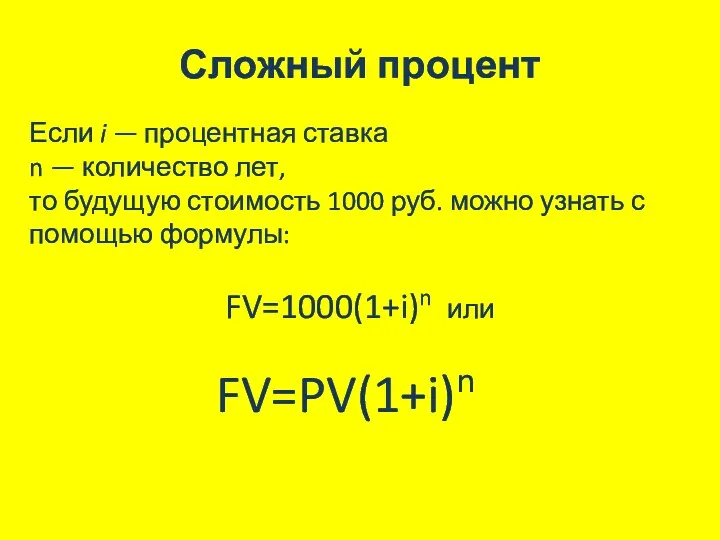

- 20. Сложный процент Если i — процентная ставка n — количество лет, то будущую стоимость 1000 руб.

- 21. Жизненный цикл семьи Е. Дюваль в 1950 г. первым опубликовал работу по проблемам развития семьи и

- 22. Акционерные общества и Акции

- 23. Акционерное общество Акционерное общество – наиболее распространенная в мире организационно-правовая форма для предприятий крупного и среднего

- 24. Акционерное общество Общество, уставный капитал которого разделен на определенное число акций, удостоверяющих права и обязательства акционеров

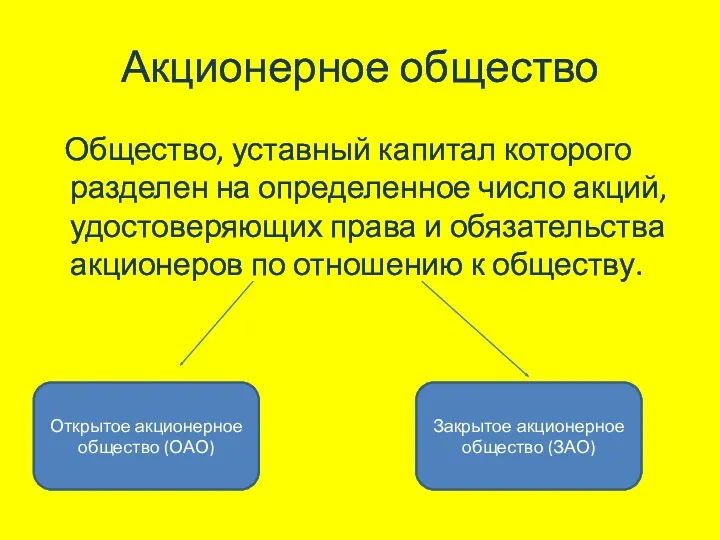

- 25. Открытое акционерное общество (ОАО) Закрытое акционерное общество (ЗАО) ОАО вправе проводить как открытую, так и закрытую

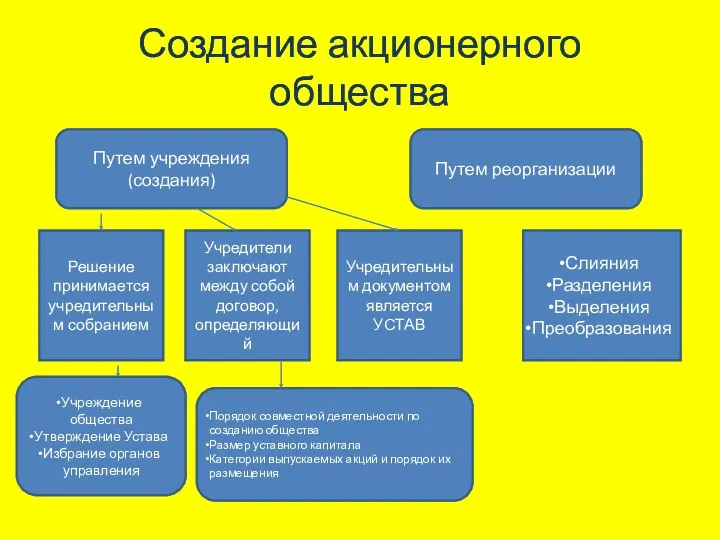

- 26. Создание акционерного общества Путем учреждения (создания) Путем реорганизации Решение принимается учредительным собранием Учредители заключают между собой

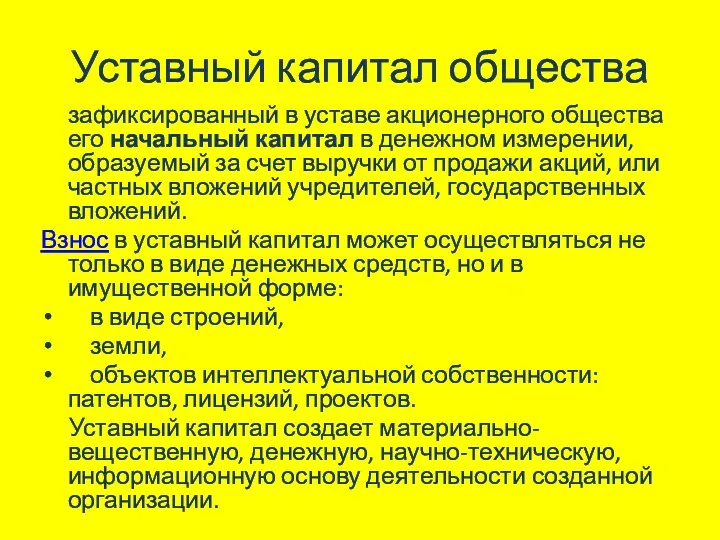

- 27. Уставный капитал общества зафиксированный в уставе акционерного общества его начальный капитал в денежном измерении, образуемый за

- 28. АКЦИИ Обыкновенные Привилегированные Номинальная стоимость акций должна быть одинаковая Суммарная номаинальная стоимость акций не должны превышать

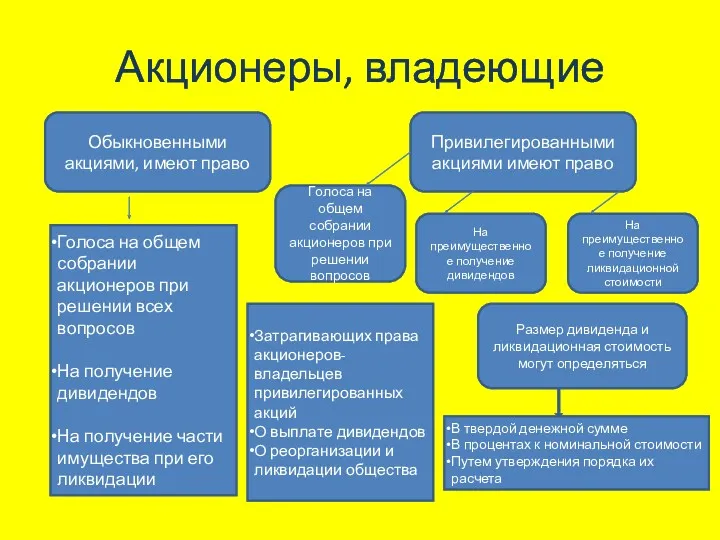

- 29. Акционеры, владеющие Обыкновенными акциями, имеют право Привилегированными акциями имеют право Голоса на общем собрании акционеров при

- 30. Привилегированные акции Конвертируемые кумулятивные простые Предоставляют право обмена акции Невыплаченные дивиденды накапливаются и выплачиваются Привилегированные акции

- 31. Виды стоимости акций Существует несколько видов стоимостной оценки акций: Акция имеет номинальную стоимость (начальную стоимость), которая

- 32. На вторичном рынке акции продаются по рыночной цене. Рыночная цена зависит от объема рынка, конъюнктуры спроса

- 34. Скачать презентацию

Методология таможенной статистики

Методология таможенной статистики Международная академия бизнеса. Международные стандарты финансовой отчётности

Международная академия бизнеса. Международные стандарты финансовой отчётности Страхование экспортных кредитов в Чехии

Страхование экспортных кредитов в Чехии Итоги работы управления Федерального казначейства по Курской области

Итоги работы управления Федерального казначейства по Курской области Виды стипендий. Оcобенности назначения государственной социальной стипендии,

Виды стипендий. Оcобенности назначения государственной социальной стипендии, Loan Repayment Options: What You Need to Know

Loan Repayment Options: What You Need to Know Анализ капитальных вложений

Анализ капитальных вложений Инвестиция. Инвестициялар төмендегі мақсаттарды шешуге көмектеседі

Инвестиция. Инвестициялар төмендегі мақсаттарды шешуге көмектеседі Налог на доходы физических лиц

Налог на доходы физических лиц Персонал предприятия. Понятие и классификация персонала. Показатели эффективности использования трудовых ресурсов

Персонал предприятия. Понятие и классификация персонала. Показатели эффективности использования трудовых ресурсов Организационные основы проведения финансового контроля. (Лекция 3)

Организационные основы проведения финансового контроля. (Лекция 3) Как заработать больше, а тратить меньше

Как заработать больше, а тратить меньше Проект поддержки местных инициатив (ППМИ)

Проект поддержки местных инициатив (ППМИ) Денежные фонды и резервы организации

Денежные фонды и резервы организации Оценка финансово-хозяйственной деятельности предприятия в системе экономической безопасности предприятия

Оценка финансово-хозяйственной деятельности предприятия в системе экономической безопасности предприятия Зарплатный проект Газпромбанк

Зарплатный проект Газпромбанк О публичных обязательствах в 2018 году

О публичных обязательствах в 2018 году Price. Pricing Considerations

Price. Pricing Considerations Сутність страхування

Сутність страхування Фінансова стратегія підприємства

Фінансова стратегія підприємства Money show film - history of money

Money show film - history of money The official currency japanese, yen

The official currency japanese, yen Нормативная база ценообразования в строительстве. Сметно-нормативная база

Нормативная база ценообразования в строительстве. Сметно-нормативная база Государственный кредит

Государственный кредит Финансовый сектор экономики и основы его функционирования

Финансовый сектор экономики и основы его функционирования Бизнес-ангелы и их роль в современной экономике

Бизнес-ангелы и их роль в современной экономике Ценовая политика

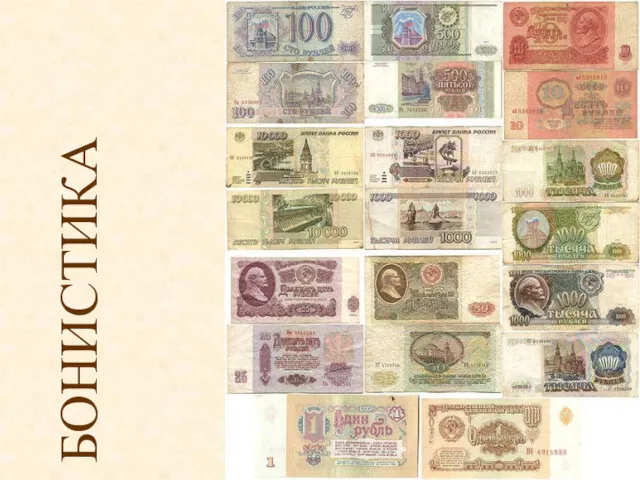

Ценовая политика Бонистика. Виды бумажных денежных знаков и ценных бумаг

Бонистика. Виды бумажных денежных знаков и ценных бумаг