Содержание

- 2. Классификация денежных потоков По масштабам обслуживания хозяйственного процесса: денежный поток по предприятию в целом; денежный поток

- 3. По видам хозяйственной деятельности: - денежный поток по операционной деятельности: отражает экономические параметры целей и задач

- 4. По направлениям движения денежных средств: Положительный денежный поток – приток средств, поступления +100 +210 +300 +500

- 5. По вариативности направленности движения денежных средств: - Ординарный денежный поток (однонаправленный, стандартный)- характеризуется первоначальным вложением средств

- 6. По методу исчисления объема: - Валовой (общий) денежный поток - совокупность всех поступлений и расходования денежных

- 7. По характеру денежного потока по отношению к предприятию: - внутренний – совокупность поступлений и расходования средств

- 8. По виду используемой валюты: - Денежный поток в национальной валюте; - Денежный поток в иностранной валюте.

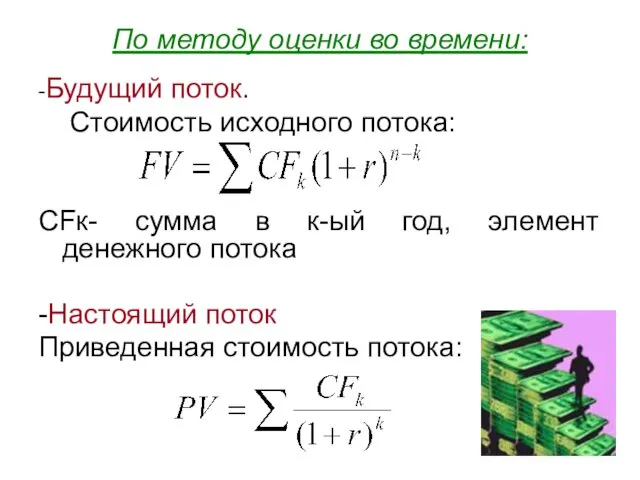

- 9. По методу оценки во времени: -Будущий поток. Стоимость исходного потока: CFк- cумма в к-ый год, элемент

- 10. -Поток пренумерандо (авансовый)- поступления в рамках одного временного периода имеют место в его начале. Начисление процентов

- 11. Аннуитеты - денежные потоки в виде серии равных платежей, все элементы потока распределены во времени так,

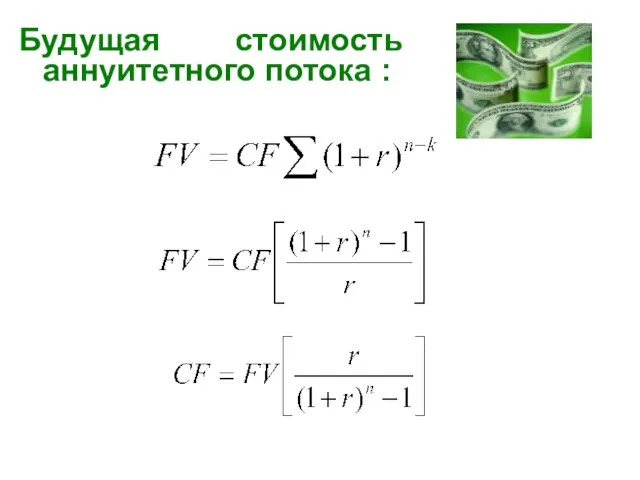

- 12. Будущая стоимость аннуитетного потока :

- 13. Настоящая стоимость аннуитетного потока:

- 14. КРИТЕРИИ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

- 15. Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования" / Утверждены Государственным комитетом

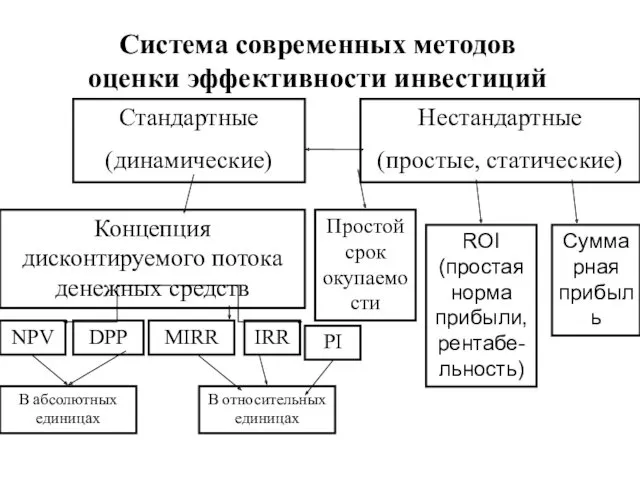

- 16. Система современных методов оценки эффективности инвестиций Стандартные (динамические) Нестандартные (простые, статические) Концепция дисконтируемого потока денежных средств

- 17. Простые (нестандартные) критерии 1. Срок окупаемости (РР) PP = Первоначальные инвестиции / Средние за период поступления

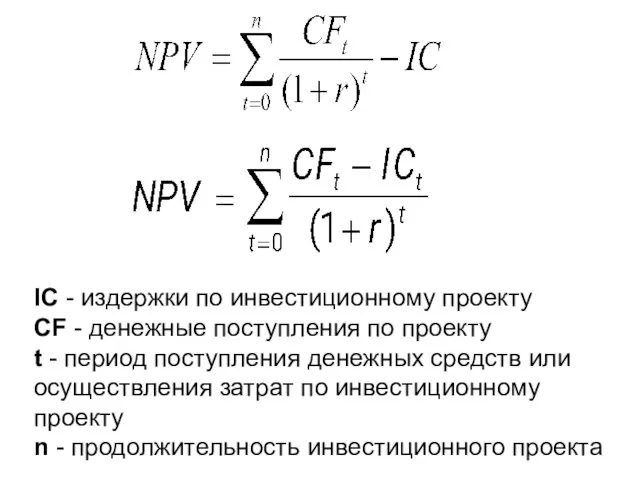

- 18. Метод расчета чистой приведенной стоимости (NPV или ЧДД). (Чистый дисконтированный доход, интегральный экономический эффект, чистый приведенный

- 19. IC - издержки по инвестиционному проекту CF - денежные поступления по проекту t - период поступления

- 20. NPV>0, проект следует принять NPV NPV=0, проект ни прибыльный, ни убыточный

- 21. Метод расчета индекса рентабельности (доходности) инвестиций(PI или ИД) PI - показатель относительной доходности инвестиций. Характеризует отдачу

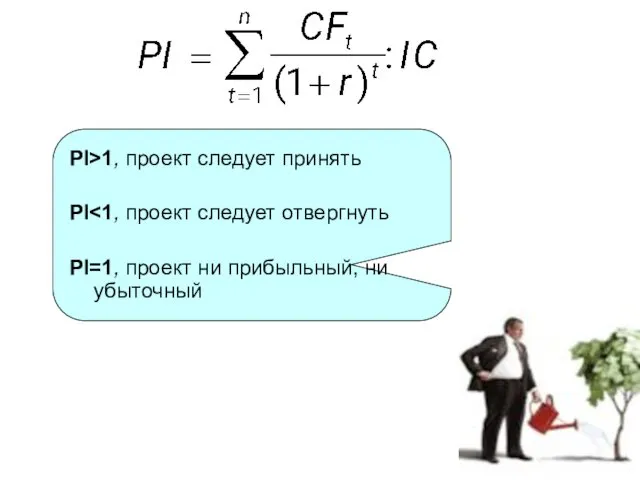

- 22. PI>1, проект следует принять PI PI=1, проект ни прибыльный, ни убыточный

- 23. ***PI удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV. Если NPV

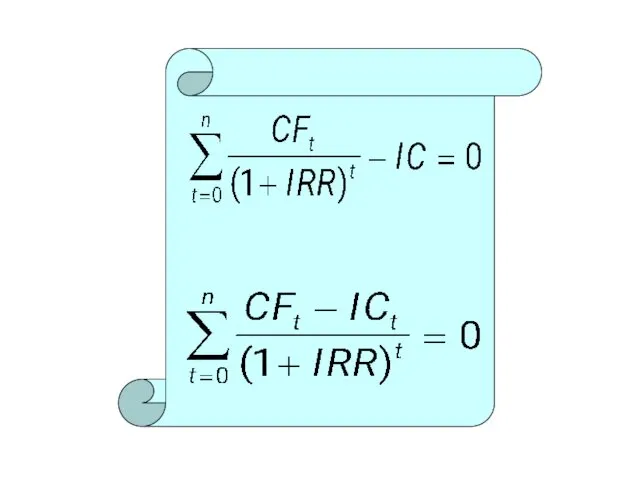

- 24. Метод расчета внутренней нормы прибыли (доходности) (IRR или ВНД) IRR - норма процента, при которой NPV=0,

- 26. IRR ≥ WACC Если значение IRR превышает стоимость капитала, привлекаемого для финансирования проекта, то такой проект

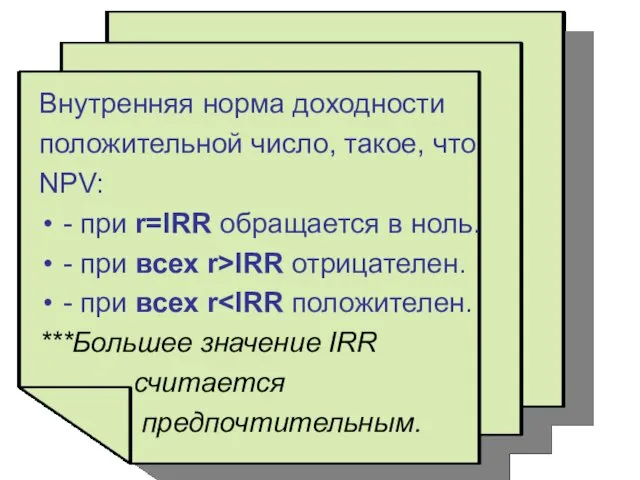

- 27. Внутренняя норма доходности положительной число, такое, что NPV: - при r=IRR обращается в ноль. - при

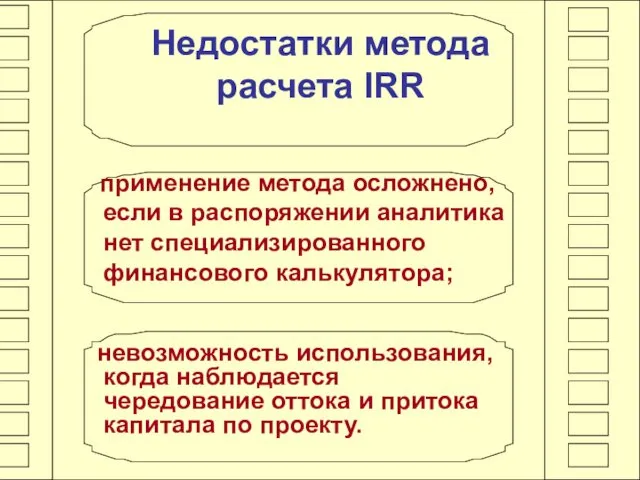

- 28. Недостатки метода расчета IRR применение метода осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора; невозможность

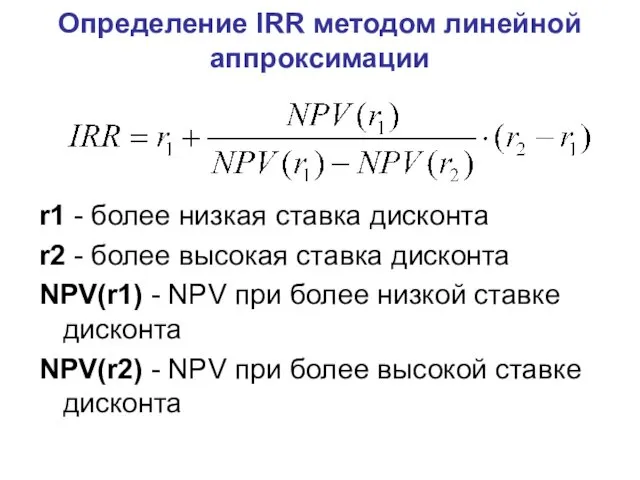

- 29. Определение IRR методом линейной аппроксимации r1 - более низкая ставка дисконта r2 - более высокая ставка

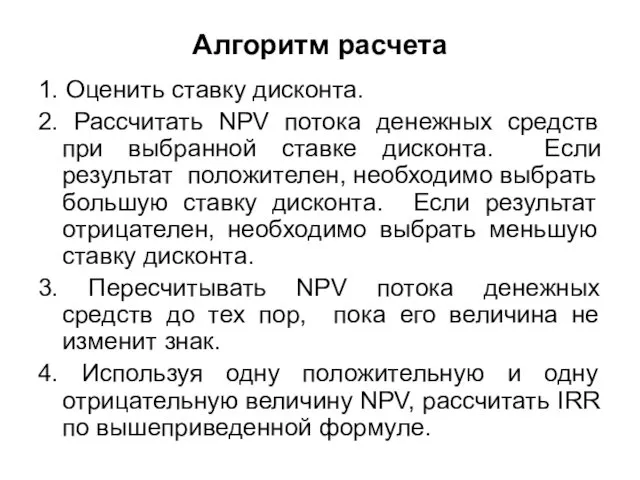

- 30. Алгоритм расчета 1. Оценить ставку дисконта. 2. Рассчитать NPV потока денежных средств при выбранной ставке дисконта.

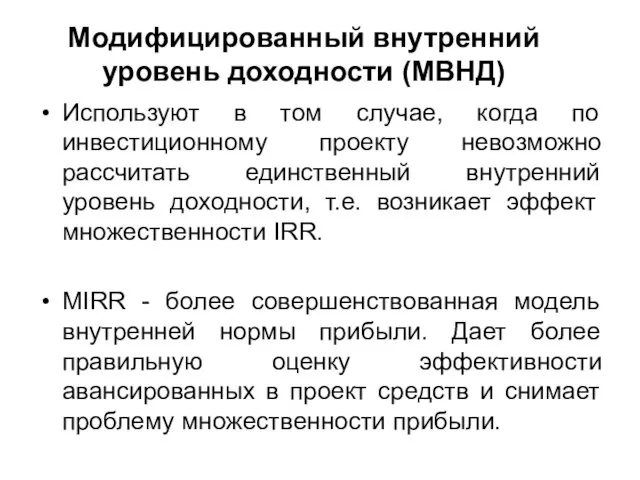

- 31. Модифицированный внутренний уровень доходности (МВНД) Используют в том случае, когда по инвестиционному проекту невозможно рассчитать единственный

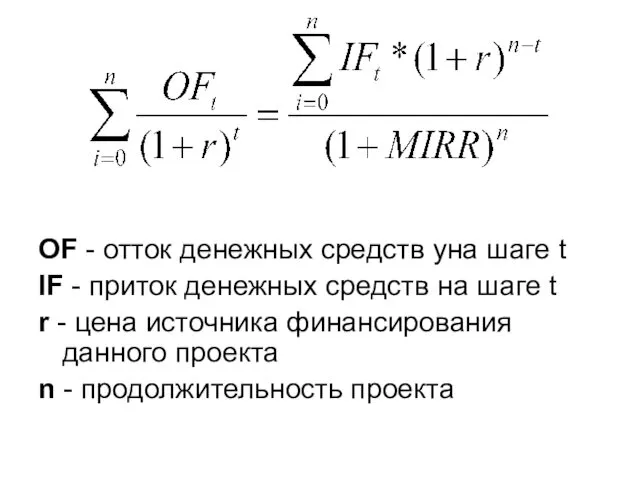

- 32. OF - отток денежных средств yна шаге t IF - приток денежных средств на шаге t

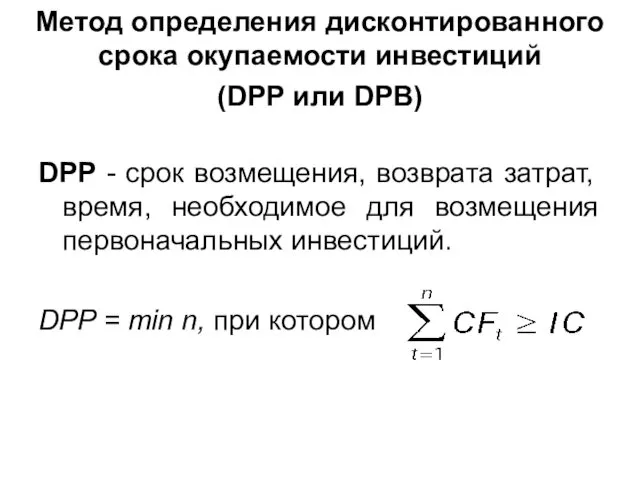

- 33. Метод определения дисконтированного срока окупаемости инвестиций (DРР или DPB) DPP - срок возмещения, возврата затрат, время,

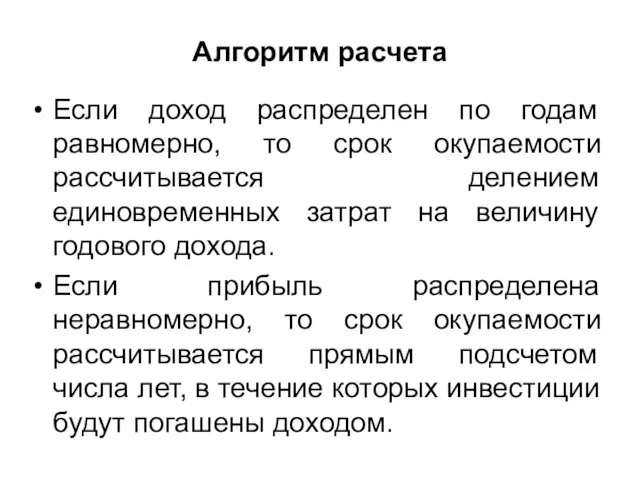

- 34. Алгоритм расчета Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на

- 35. Чем длиннее период реализации проекта до его полной окупаемости, тем выше уровень инвестиционного риска, поскольку денежные

- 36. Преимущество: Простота расчета, что позволяет быстро оценивать проект. Недостаток: не учитывает влияния доходов периодов, выходящих за

- 37. Критерии реализации инвестиционного проекта: Отсутствие более выгодных вариантов Высокий уровень рентабельности проекта с учетом фактора времени.

- 38. Если NPV>0, то PI>1, IRR>r Если NPV Если NPV=0, то PI=1, IRR=r.

- 40. Скачать презентацию

Существенность в аудите

Существенность в аудите Финансовый план

Финансовый план Есепті кезеңнің және өткен кезеңдердің бөлінбеген кірісі (пайдасы) жабылмаған зияны

Есепті кезеңнің және өткен кезеңдердің бөлінбеген кірісі (пайдасы) жабылмаған зияны Памятка заемщику о порядке получения льготных кредитов

Памятка заемщику о порядке получения льготных кредитов ЗПП АО Альфа-Банк Ultra. Зарплатный проект

ЗПП АО Альфа-Банк Ultra. Зарплатный проект Урок финансовой грамотности

Урок финансовой грамотности Оценка стоимости нематериальных активов и интеллектуальной собственности

Оценка стоимости нематериальных активов и интеллектуальной собственности Оптимизация структуры капитала малого предприятия

Оптимизация структуры капитала малого предприятия Финансово-инновационный продукт ”FIRST”

Финансово-инновационный продукт ”FIRST” Организационные основы проведения финансового контроля. (Лекция 3)

Организационные основы проведения финансового контроля. (Лекция 3) Особенности финансов непубличного акционерного общества

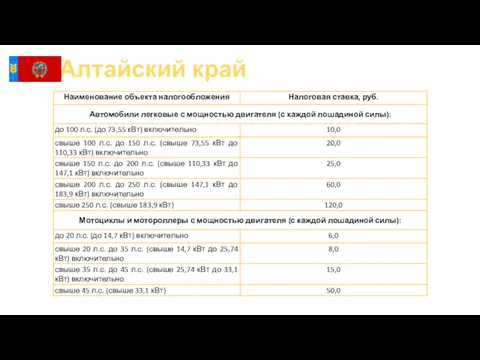

Особенности финансов непубличного акционерного общества Транспортный налог в Алтайском крае

Транспортный налог в Алтайском крае Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость (НДС) Банковские услуги для молодёжи

Банковские услуги для молодёжи Денежный рынок и денежно-кредитная политика

Денежный рынок и денежно-кредитная политика Валютная политика

Валютная политика Учет и аудит расчетов с персоналом по оплате труда

Учет и аудит расчетов с персоналом по оплате труда Міжнародна міжбанківська мережа SWIFT

Міжнародна міжбанківська мережа SWIFT Бухгалтерский баланс и его значение для анализа финансового состояния хозяйствующего субъекта (на примере ООО ВТГ-РУС

Бухгалтерский баланс и его значение для анализа финансового состояния хозяйствующего субъекта (на примере ООО ВТГ-РУС Cash or Liquid Asset Management

Cash or Liquid Asset Management Финансовые меры поддержки для СМСП по линии Фонда моногородов

Финансовые меры поддержки для СМСП по линии Фонда моногородов Муниципальные программы программного комплекса Информационная Система Управления Финансами

Муниципальные программы программного комплекса Информационная Система Управления Финансами Снижение себестоимости продукции организации ОАО Могилевхлебопродукт

Снижение себестоимости продукции организации ОАО Могилевхлебопродукт Анализ учета труда и заработной платы

Анализ учета труда и заработной платы Налог на доходы физических лиц

Налог на доходы физических лиц Понятие, виды и роль небанковских кредитно-финансовых организаций в Республике Беларусь

Понятие, виды и роль небанковских кредитно-финансовых организаций в Республике Беларусь налог на имущество организаций

налог на имущество организаций Удосконалення управління оборотним капіталом

Удосконалення управління оборотним капіталом