Содержание

- 2. Деньги и их функции Деньги – это нечто, что обычно принимается как платежное средство за товары

- 3. Виды денег Товарные деньги Кредитные деньги Декретные деньги Символические деньги Банкноты Векселя Чеки

- 4. Виды денег Товарные деньги– это обычные товары, которые служат средством обращения. Поэтому они обладают внутренней (истинной)

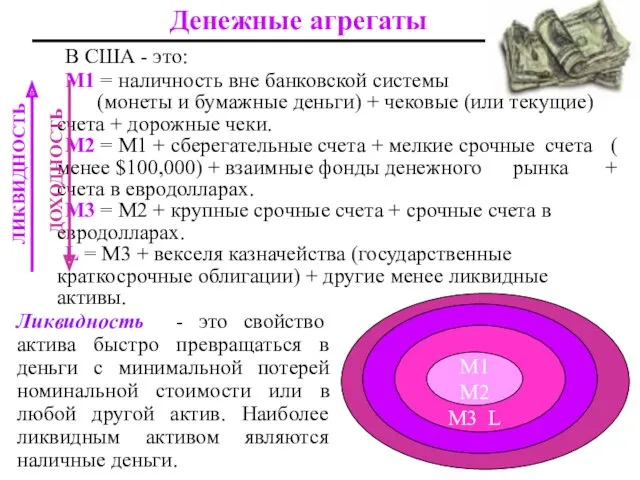

- 5. Денежные агрегаты В США - это: M1 = наличность вне банковской системы (монеты и бумажные деньги)

- 6. Денежные агрегаты в России М0 = наличные деньги в обращении (вне банков) М2 (денежная масса) =

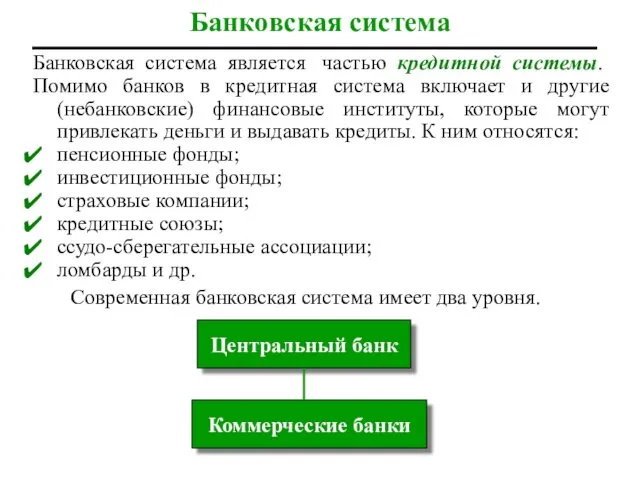

- 7. Банковская система Банковская система является частью кредитной системы. Помимо банков в кредитная система включает и другие

- 8. Центральный банк и его функции Проведение монетарной политики (самая важная функция) Контроль и регулирование деятельности коммерческих

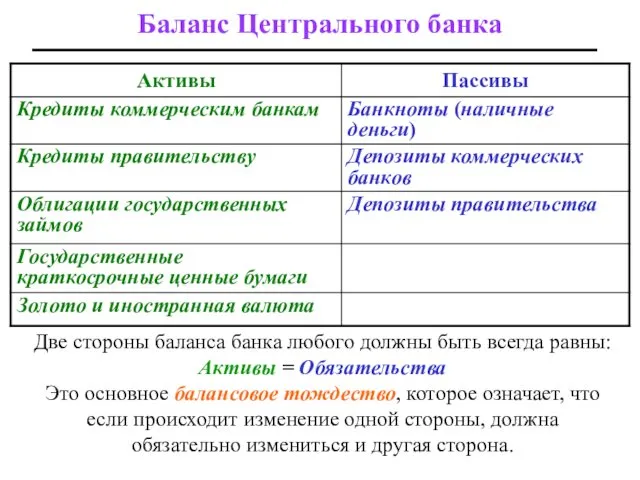

- 9. Баланс Центрального банка Две стороны баланса банка любого должны быть всегда равны: Активы = Обязательства Это

- 10. Обязательства (пассивы) Депозиты (до востребо-вания, сберегательные, срочные); Резервы, которые могут быть взяты в кредит у Центрального

- 11. Виды банковских систем Система полного (100%) резервирования Норма резервирования (rr) Весь объем депозитов хранится в виде

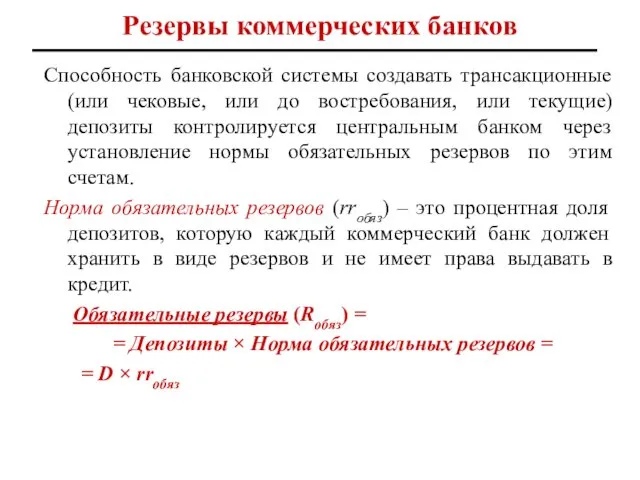

- 12. Резервы коммерческих банков Способность банковской системы создавать трансакционные (или чековые, или до востребования, или текущие) депозиты

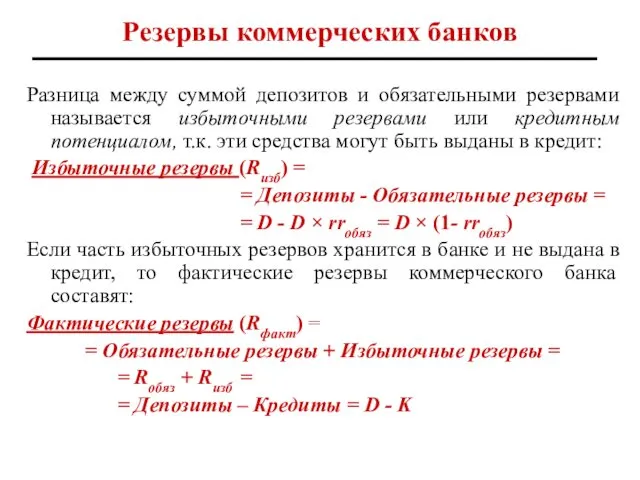

- 13. Резервы коммерческих банков Разница между суммой депозитов и обязательными резервами называется избыточными резервами или кредитным потенциалом,

- 14. b Как банки создают деньги Норма резервирования = 10%

- 15. Депозитный мультипликатор Необходимым условием для создания денег коммер- ческими банками является наличие системы частичного резервирования. Условия

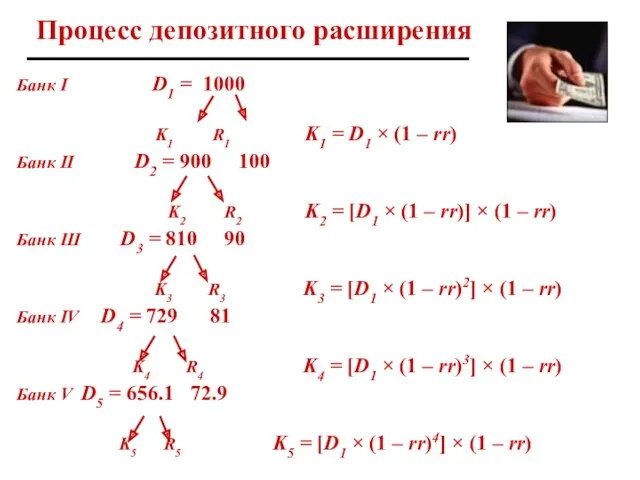

- 16. Процесс депозитного расширения Банк I D1 = 1000 K1 R1 K1 = D1 × (1 –

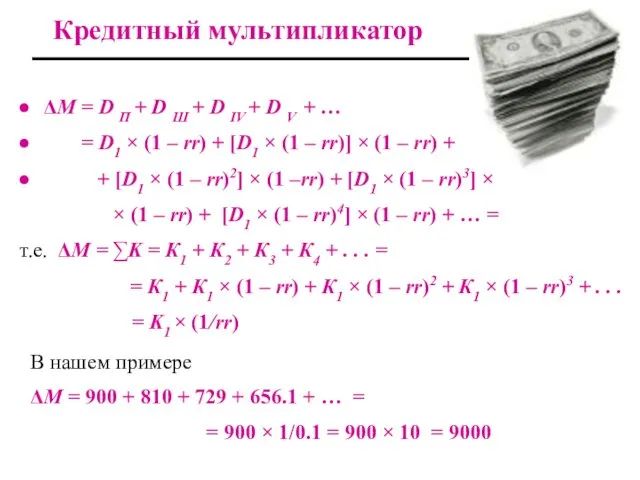

- 17. Кредитный мультипликатор ΔМ = D П + D Ш + D IV + D V +

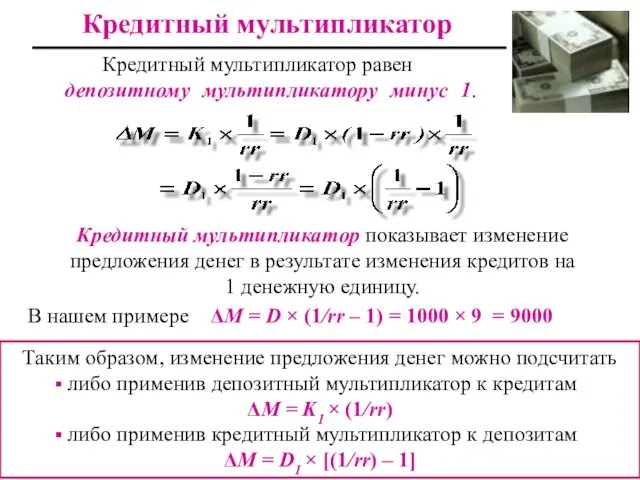

- 18. Кредитный мультипликатор Кредитный мультипликатор равен депозитному мультипликатору минус 1. Кредитный мультипликатор показывает изменение предложения денег в

- 19. Существуют два обстоятельства, которые могут ограничить процесс депозитного расширения. желание коммерческих банков хранить избыточные резервы желание

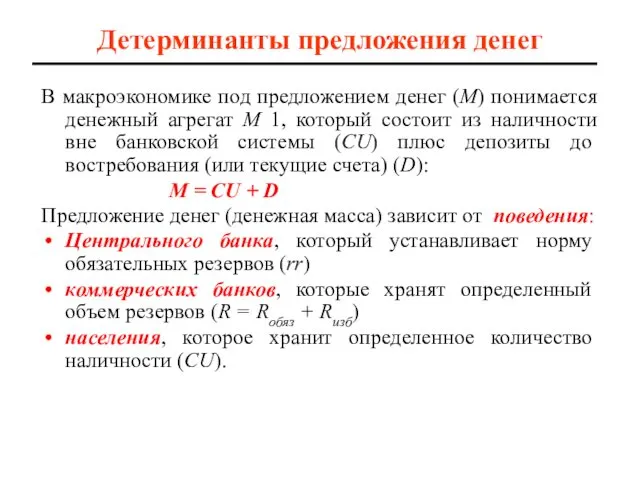

- 20. Детерминанты предложения денег В макроэкономике под предложением денег (М) понимается денежный агрегат M 1, который состоит

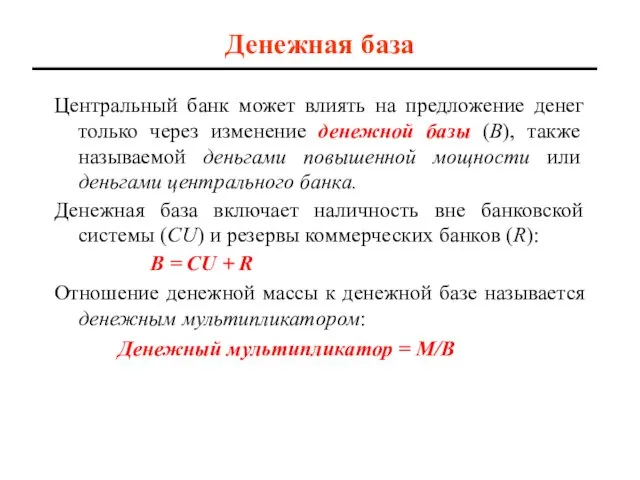

- 21. Денежная база Центральный банк может влиять на предложение денег только через изменение денежной базы (B), также

- 22. Денежная масса и денежная база

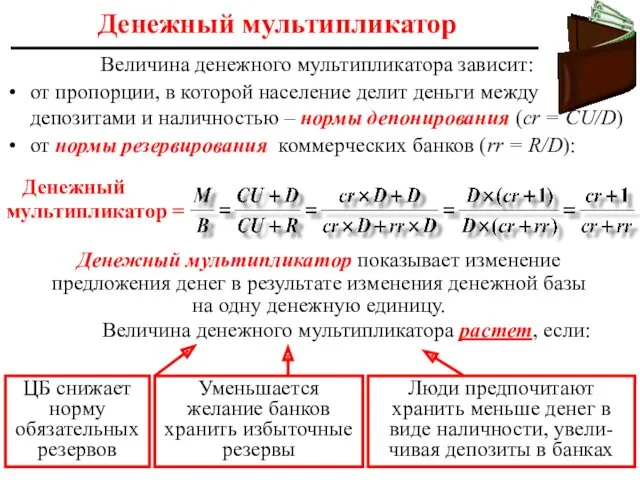

- 23. Денежный мультипликатор Величина денежного мультипликатора зависит: от пропорции, в которой население делит деньги между депозитами и

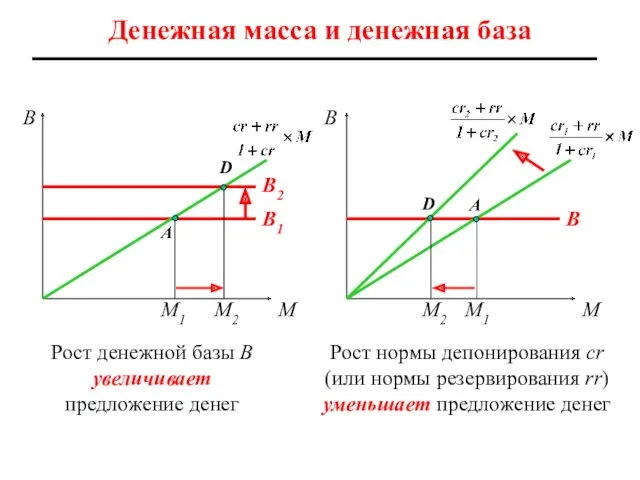

- 24. Денежная масса и денежная база Рост денежной базы В увеличивает предложение денег Рост нормы депонирования cr

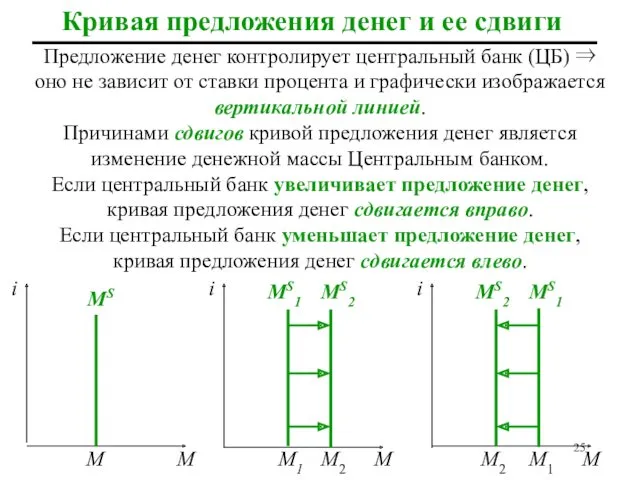

- 25. Предложение денег контролирует центральный банк (ЦБ) ⇒ оно не зависит от ставки процента и графически изображается

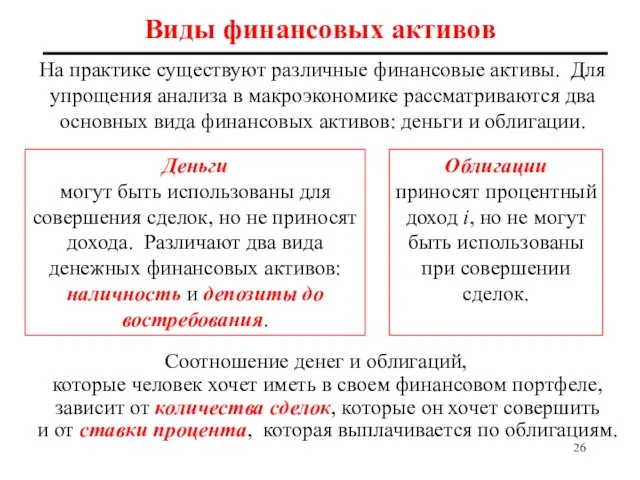

- 26. Виды финансовых активов Соотношение денег и облигаций, которые человек хочет иметь в своем финансовом портфеле, зависит

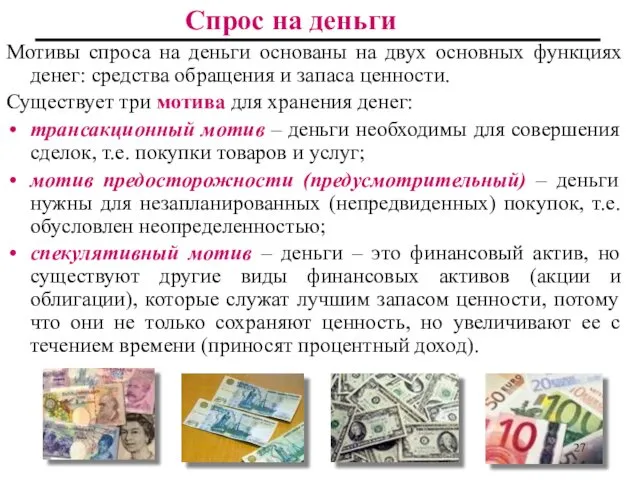

- 27. Спрос на деньги Мотивы спроса на деньги основаны на двух основных функциях денег: средства обращения и

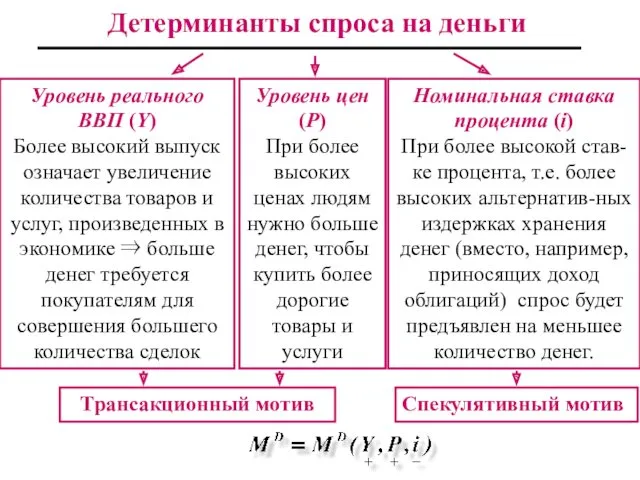

- 28. Детерминанты спроса на деньги Уровень цен (P) При более высоких ценах людям нужно больше денег, чтобы

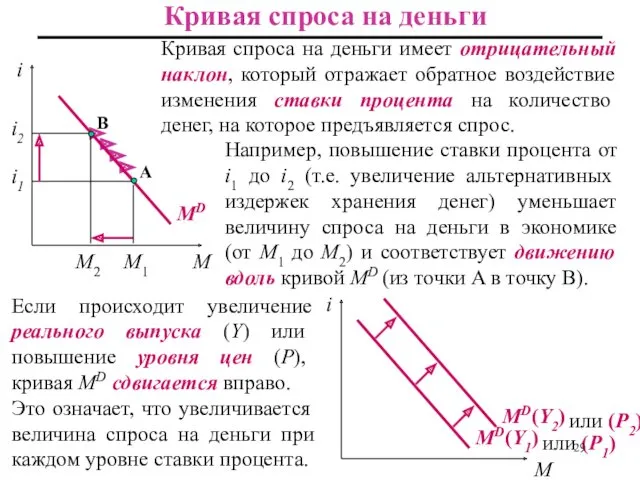

- 29. Например, повышение ставки процента от i1 до i2 (т.е. увеличение альтернативных издержек хранения денег) уменьшает величину

- 31. Скачать презентацию

Banking

Banking Фонд развития промышленности Республики Карелия

Фонд развития промышленности Республики Карелия Мексиканский песо

Мексиканский песо Валюталық нарық

Валюталық нарық Програмно-цільове бюджетування місцевих бюджетів в умовах децентралізації. Правові засади

Програмно-цільове бюджетування місцевих бюджетів в умовах децентралізації. Правові засади Налогообложение. Принципы налогообложения

Налогообложение. Принципы налогообложения Сайт АСМАП. Законы, регулирующие выполнение международных автомобильных перевозок

Сайт АСМАП. Законы, регулирующие выполнение международных автомобильных перевозок Денежная система

Денежная система Анализ и оценка платежеспособности и финансовой устойчивости коммерческой организации

Анализ и оценка платежеспособности и финансовой устойчивости коммерческой организации Классификация счетов бухгалтерского учета

Классификация счетов бухгалтерского учета Бизнес-модель и финансовая модель

Бизнес-модель и финансовая модель Нормативное регулирование и организация бухгалтерского учета

Нормативное регулирование и организация бухгалтерского учета Rynek kapitałowy

Rynek kapitałowy Уровень лояльности работников к деятельности предприятия, на основании учёта их социальных потребностей

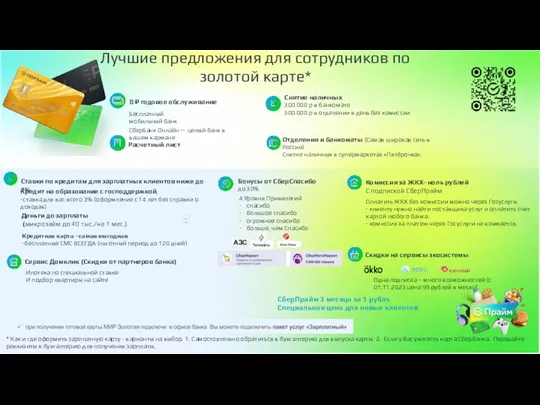

Уровень лояльности работников к деятельности предприятия, на основании учёта их социальных потребностей Лучшие предложения для сотрудников по золотой карте

Лучшие предложения для сотрудников по золотой карте Договор страхования

Договор страхования Податкова система

Податкова система Учет и анализ

Учет и анализ Бухгалтерский учет и анализ основных средств организации ооо Лагуна

Бухгалтерский учет и анализ основных средств организации ооо Лагуна Государственный бюджет

Государственный бюджет Финансовые биржи: организационная структура и операции. Тема 8

Финансовые биржи: организационная структура и операции. Тема 8 Международные стандарты финансовой отчетности МСФО (IFRS) для малых и средних предприятий

Международные стандарты финансовой отчетности МСФО (IFRS) для малых и средних предприятий Другие виды ценных бумаг

Другие виды ценных бумаг Антикризисное предложение по КАСКО

Антикризисное предложение по КАСКО Почта Банк для СНТ

Почта Банк для СНТ Анализ финансового состояния банка на примере ОАО АИКБ Татфондбанк

Анализ финансового состояния банка на примере ОАО АИКБ Татфондбанк Страховая пенсия на общих основаниях

Страховая пенсия на общих основаниях Варианты принятия решения по результатам рассмотрения материалов проверки. Лекция 6

Варианты принятия решения по результатам рассмотрения материалов проверки. Лекция 6