Слайд 2

Рассчитываемые при проведении финансового анализа коэффициенты рентабельности характеризуют

ЭФФЕКТИВНОСТЬ ДЕЯТЕЛЬНОСТИ

КОМПАНИИ

Слайд 3

Высокий коэффициент рентабельности продаж по прибыли от реализации указывает:

на высокие цены

продаж и

на низкую себестоимость проданных товаров

Слайд 4

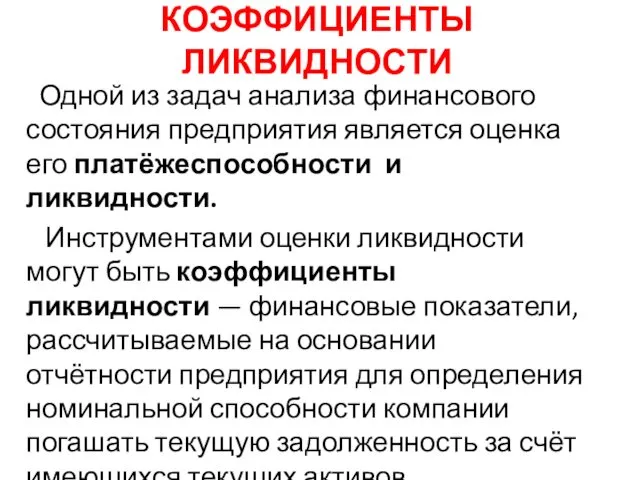

КОЭФФИЦИЕНТЫ ЛИКВИДНОСТИ

Одной из задач анализа финансового состояния предприятия является оценка его платёжеспособности и

ликвидности.

Инструментами оценки ликвидности могут быть коэффициенты ликвидности — финансовые показатели, рассчитываемые на основании отчётности предприятия для определения номинальной способности компании погашать текущую задолженность за счёт имеющихся текущих активов.

Слайд 5

Рассчитываемые при проведении финансового анализа коэффициенты ликвидности характеризуют

ПЛАТЕЖЕСПОСОБНОСТЬ КОМПАНИИ

Слайд 6

ЛИКВИДНОСТЬ

Ликвидность - способность активов превращаться в деньги быстро и легко, сохраняя фиксированной

свою номинальную стоимость.

Ликвидность - характеризует возможность реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств.

Анализ ликвидности предприятия – анализ возможности для предприятия покрыть все его финансовые обязательства.

Коэффициент ликвидности - показатель способности компании вовремя выполнять свои краткосрочные финансовые обязательства.

Ликвидность баланса предприятия - степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Слайд 7

ЛИКВИДНОСТЬ АКТИВОВ

На практике принято выделять 4 группы ликвидности активов:

А1 — наиболее

ликвидные активы,

А2 — быстро реализуемые активы,

А3 — медленно реализуемые активы,

А4 — трудно реализуемые активы.

Слайд 8

ПАССИВЫ

Источники финансирования разделяют на 4 группы:

П1 — наиболее срочные обязательства,

П2 — краткосрочные пассивы,

П3 — долгосрочные

пассивы,

П4 — постоянные пассивы.

Слайд 9

НАИБОЛЕЕ ЛИКВИДНЫМ АКТИВОМ ЯВЛЯЮТСЯ

ДЕНЬГИ (И ИХ ЭКВИВАЛЕНТЫ)

Слайд 10

НАИМЕНЕЕ ЛИКВИДНЫМ АКТИВОМ ЯВЛЯЮТСЯ ЗАПАСЫ.

Слайд 11

ДЕБИТОРСКАЯ И КРЕДИТОРСКАЯ ЗАДОЛЖЕННОСТЬ

Под дебиторской задолженностью

понимается задолженность других организаций, работников и физических

лиц данной организации. Организации и лица, которые должны данной организации, называются дебиторами.

Под кредиторской задолженностью

понимается задолженность данной организации другим организациям и лицам, которые называются кредиторами.

Слайд 12

Коэффициент текущей ликвидности.

Дает общую оценку ликвидности активов и показывает, сколько рублей

текущих активов предприятия приходится на один рубль текущих обязательств.

Слайд 13

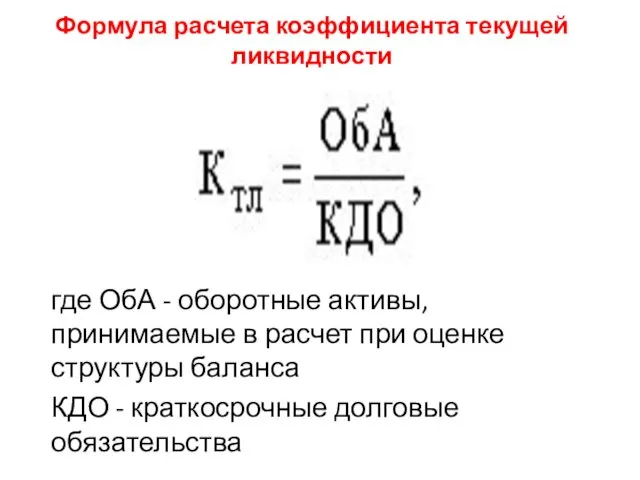

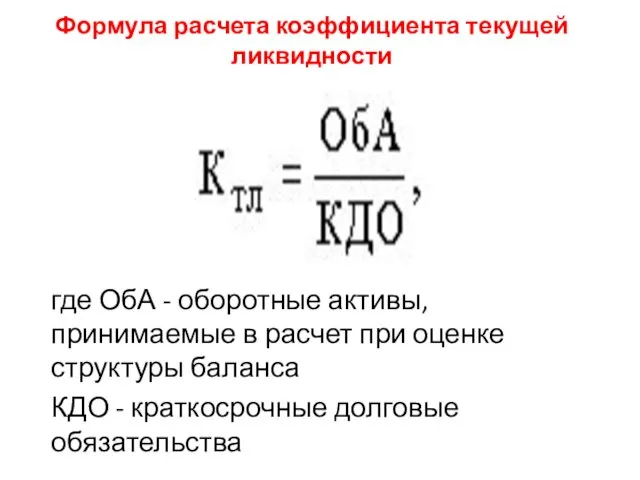

Формула расчета коэффициента текущей ликвидности

где ОбА - оборотные активы, принимаемые

в расчет при оценке структуры баланса

КДО - краткосрочные долговые обязательства

Слайд 14

При расчете коэффициента текущей ликвидности (общий коэффициент покрытия) числителем показателя принимается

балансовая оценка

ОБОРОТНЫХ АКТИВОВ,

ДЕНЕЖНЫХ СРЕДСТВ, ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ И ЗАПАСОВ

Слайд 15

Коэффициент быстрой (промежуточной) ликвидности.

По смысловому назначению показатель аналогичен коэффициенту текущей

ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы.

Слайд 16

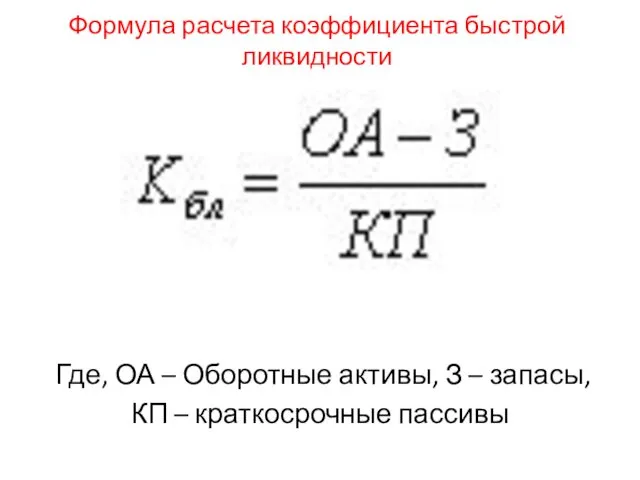

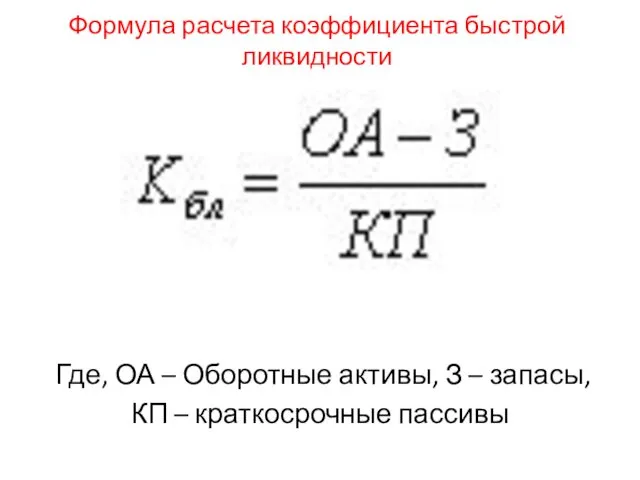

Формула расчета коэффициента быстрой ликвидности

Где, ОА – Оборотные активы, З

– запасы,

КП – краткосрочные пассивы

Слайд 17

При расчете коэффициента быстрой (срочной) ликвидности числителем показателя принимается балансовая оценка

Денежных

средств

Дебиторской задолженности

Оборотных активов (минус запасы)

Слайд 18

Коэффициент абсолютной ликвидности (платежеспособности)

Является наиболее жестким критерием ликвидности предприятия и показывает,

какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Слайд 19

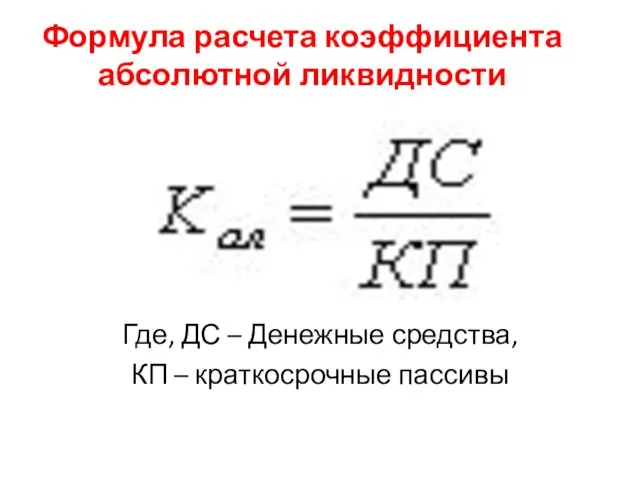

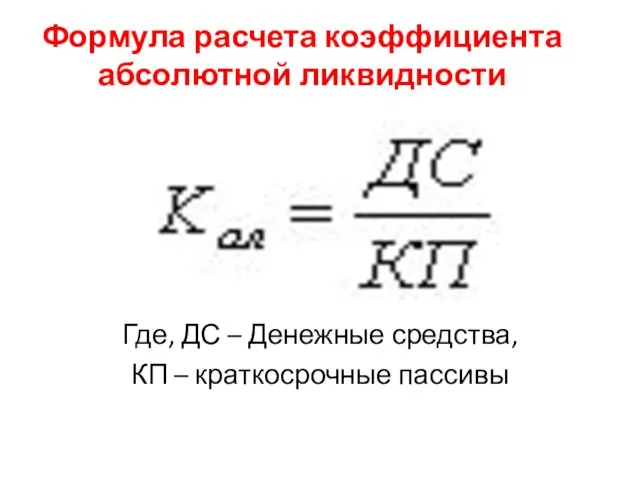

Формула расчета коэффициента абсолютной ликвидности

Где, ДС – Денежные средства,

КП

– краткосрочные пассивы

Слайд 20

Банкротство предприятия

Банкротство предприятия — это:

ПРИЗНАННАЯ ХОЗЯЙСТВЕННЫМ СУДОМ НЕСПОСОБНОСТЬ ДОЛЖНИКА ВОЗОБНОВИТЬ СВОЮ ПЛАТЕЖЕСПОСОБНОСТЬ И УДОВЛЕТВОРИТЬ

ТРЕБОВАНИЯ КРЕДИТОРОВ НЕ ИНАЧЕ, КАК ЧЕРЕЗ ЛИКВИДАЦИОННУЮ ПРОЦЕДУРУ.

Слайд 21

Внешним фактором банкротства может быть

НЕСТАБИЛЬНОЕ СОСТОЯНИЕ МИРОВОЙ ФИНАНСОВОЙ СИСТЕМЫ.

Слайд 22

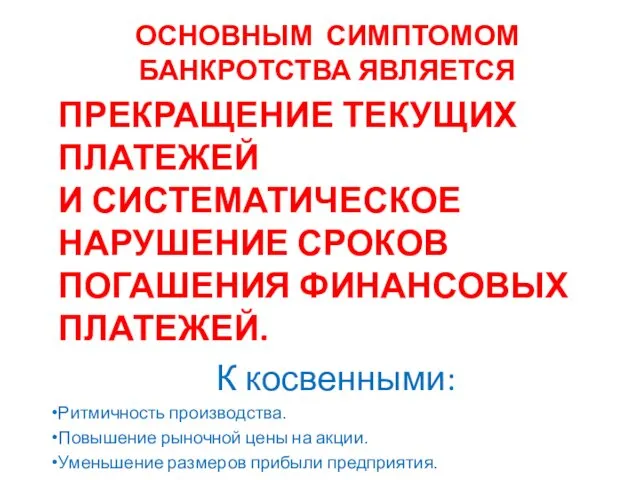

ОСНОВНЫМ СИМПТОМОМ БАНКРОТСТВА ЯВЛЯЕТСЯ

ПРЕКРАЩЕНИЕ ТЕКУЩИХ ПЛАТЕЖЕЙ И СИСТЕМАТИЧЕСКОЕ НАРУШЕНИЕ СРОКОВ ПОГАШЕНИЯ ФИНАНСОВЫХ

ПЛАТЕЖЕЙ.

К косвенными:

Ритмичность производства.

Повышение рыночной цены на акции.

Уменьшение размеров прибыли предприятия.

Снижение уровня рентабельности производства.

Слайд 23

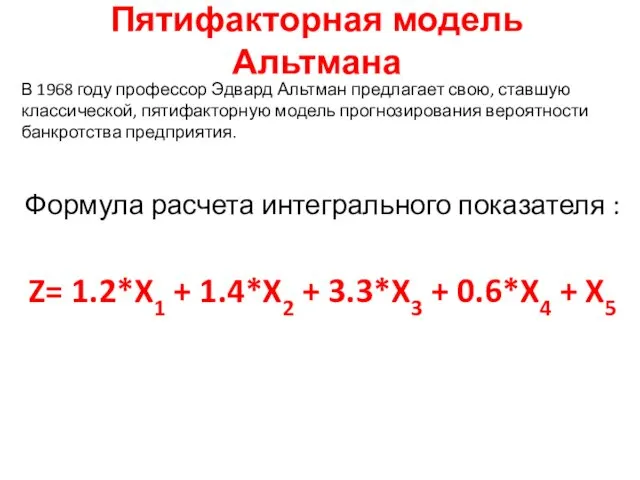

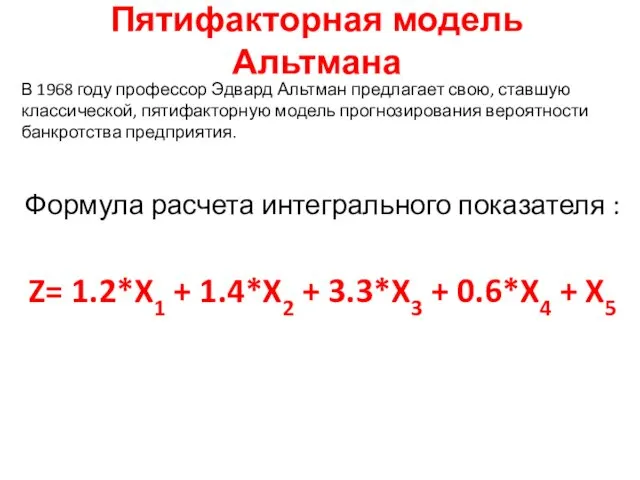

Пятифакторная модель Альтмана

В 1968 году профессор Эдвард Альтман предлагает свою, ставшую

классической, пятифакторную модель прогнозирования вероятности банкротства предприятия.

Формула расчета интегрального показателя :

Z= 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5

Слайд 24

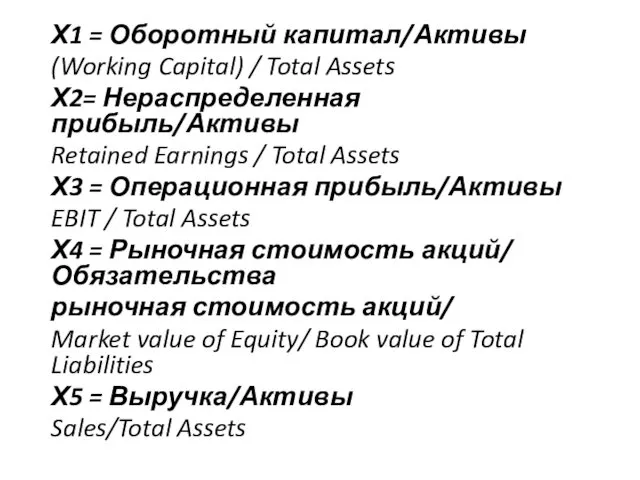

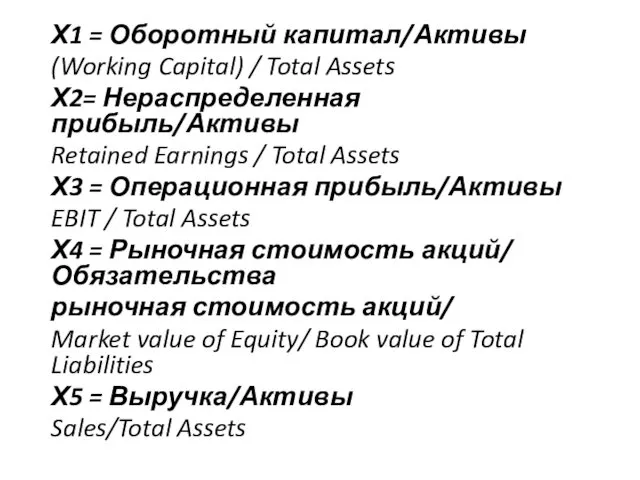

Х1 = Оборотный капитал/Активы

(Working Capital) / Total Assets

Х2= Нераспределенная прибыль/Активы

Retained Earnings

/ Total Assets

Х3 = Операционная прибыль/Активы

EBIT / Total Assets

Х4 = Рыночная стоимость акций/ Обязательства

рыночная стоимость акций/

Market value of Equity/ Book value of Total Liabilities

Х5 = Выручка/Активы

Sales/Total Assets

Слайд 25

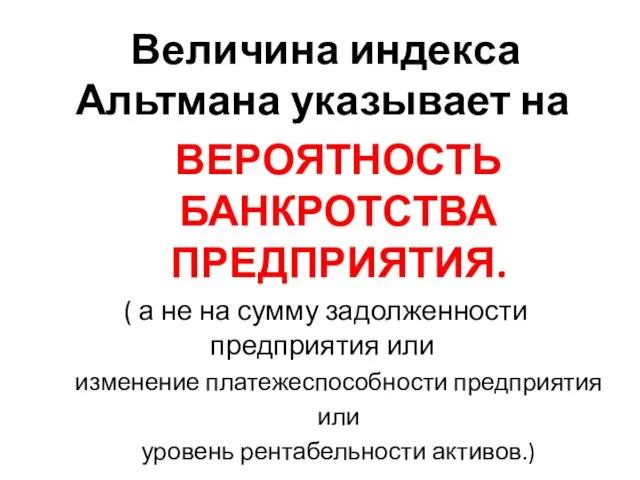

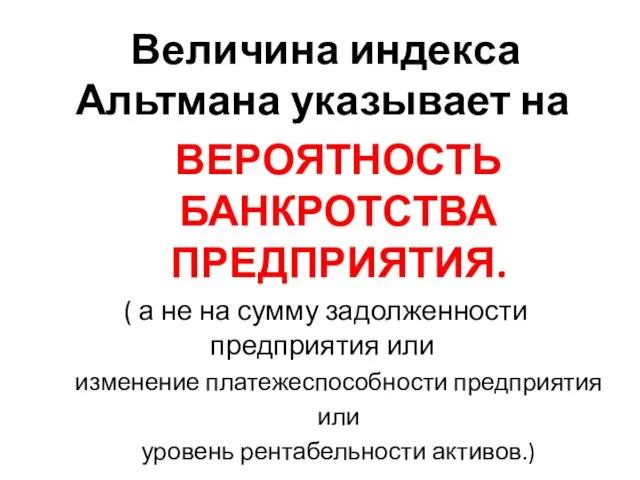

Величина индекса Альтмана указывает на

ВЕРОЯТНОСТЬ БАНКРОТСТВА ПРЕДПРИЯТИЯ.

( а не на

сумму задолженности предприятия или

изменение платежеспособности предприятия

или

уровень рентабельности активов.)

Слайд 26

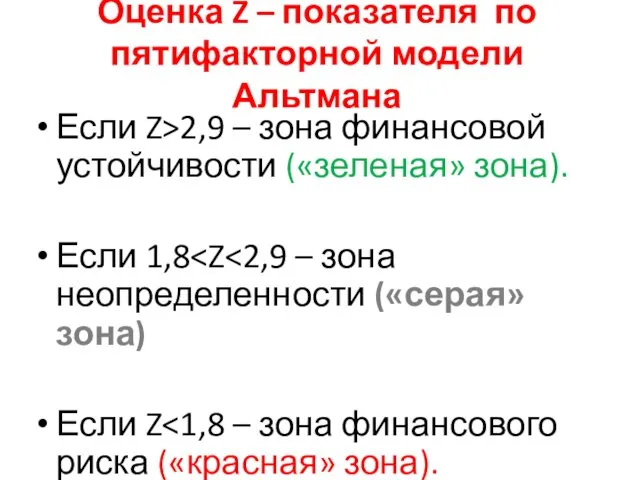

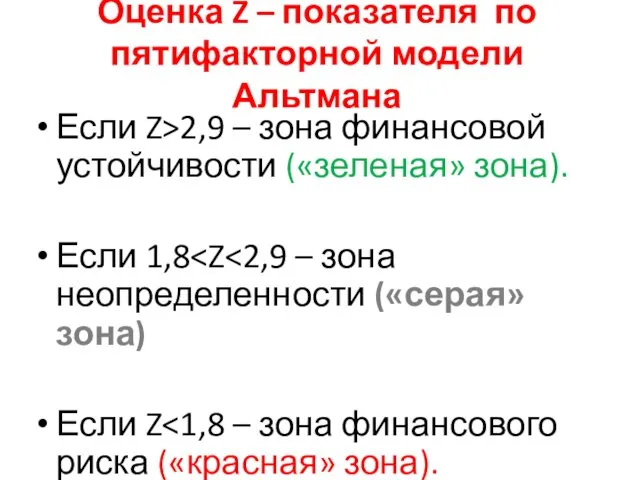

Оценка Z – показателя по пятифакторной модели Альтмана

Если Z>2,9 – зона

финансовой устойчивости («зеленая» зона).

Если 1,8Если Z<1,8 – зона финансового риска («красная» зона).

Слайд 27

Слайд 28

Слайд 29

Слайд 30

Слайд 31

Слайд 32

Слайд 33

Налог на транспортные средства

Налог на транспортные средства Аудит издержек производства

Аудит издержек производства Развитие зеленого туризма на территории Никольского сельского совета. Комплекс Ингулка. Инвестиционное предложение

Развитие зеленого туризма на территории Никольского сельского совета. Комплекс Ингулка. Инвестиционное предложение Мотивация профсоюзного членства. Особенности вовлечения в Профсоюз

Мотивация профсоюзного членства. Особенности вовлечения в Профсоюз Статистика оплаты труда на предприятии

Статистика оплаты труда на предприятии Инвестициялық шешімдерді бағалау әдістері

Инвестициялық шешімдерді бағалау әдістері Планирование заявок на конкурсы для финансирования научно-исследовательских проектов

Планирование заявок на конкурсы для финансирования научно-исследовательских проектов Бухгалтерський контроль та юридична відповідальність на підприємстві

Бухгалтерський контроль та юридична відповідальність на підприємстві Гранты. Опыт участия

Гранты. Опыт участия ОСАО РЕСО-Гарантия. Страхование имущества юридических лиц

ОСАО РЕСО-Гарантия. Страхование имущества юридических лиц Лекция № 2

Лекция № 2 Дифференциация заработной платы в России

Дифференциация заработной платы в России Участники бюджетного процесса Челябинской области

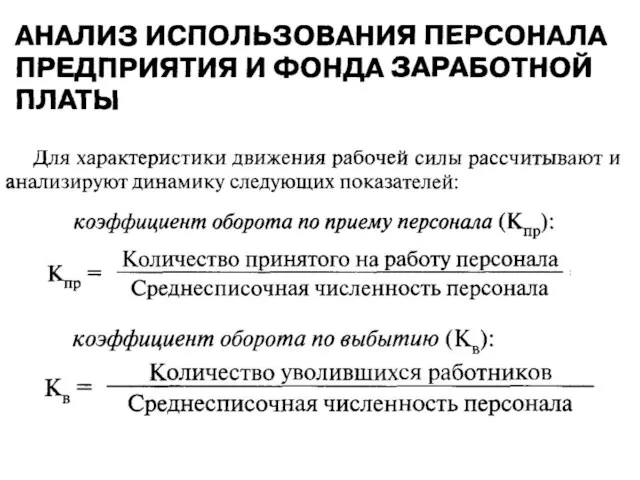

Участники бюджетного процесса Челябинской области Анализ использования персонала предприятия и фонда заработной платы

Анализ использования персонала предприятия и фонда заработной платы Добро пожаловать в Компанию iCredit

Добро пожаловать в Компанию iCredit Расходы бюджетов

Расходы бюджетов Управление денежным потоком

Управление денежным потоком Деньги и их роль в экономической кредитно-денежной политике

Деньги и их роль в экономической кредитно-денежной политике Формы оплаты труда. Лекция 8

Формы оплаты труда. Лекция 8 Преимущества карт линейки GOLD

Преимущества карт линейки GOLD Функції податків

Функції податків Облигации: виды, доходность и обращение на рынке ценных бумаг

Облигации: виды, доходность и обращение на рынке ценных бумаг Единый налог на вменённый доход

Единый налог на вменённый доход Аналіз грошових коштів. Розділ 6

Аналіз грошових коштів. Розділ 6 Гарантийные и компенсационные выплаты

Гарантийные и компенсационные выплаты Financial Accounting Risks and their preventives

Financial Accounting Risks and their preventives Формирование и развитие банковской системы, как объекта государственного управления. (Тема 1)

Формирование и развитие банковской системы, как объекта государственного управления. (Тема 1) Финансовое состояние организации ООО Горем-3 и формирование направлений по его улучшению

Финансовое состояние организации ООО Горем-3 и формирование направлений по его улучшению