Содержание

- 2. Учебный вопрос № 1: «Цели и задачи финансового анализа, его виды, содержание и информационное обеспечение»

- 3. Финансовый анализ представляет собой способ накопления, трансформации и использования информации финансового характера с целью оценки финансовых

- 4. Финансовый анализ может быть определен как способ диагностики финансово-хозяйственной деятельности организации с различным уровнем углубленности. Финансовый

- 5. - по характеру сравнения (собственный финансовый анализ проводится в рамках одной организации; сравнительный – проводится в

- 6. Этапы проведения финансового анализа Определение целей и задач анализа; Подготовка имеющейся информации, необходимой для проведения анализа;

- 7. Цель финансового анализа заключается в получении определенного числа ключевых показателей и их количественных значений, дающих объективную

- 8. Субъекты анализа Первая группа: - Собственники - Кредиторы - Поставщики Покупатели Налоговые органы Персонал предприятия Руководство

- 9. Основные задачи финансового анализа Оценка имущественного и финансового состояния, а также результатов финансовой деятельности на базе

- 10. Основные задачи финансового анализа 3. Оценка результатов планирования и прогнозирования финансово-хозяйственной деятельности на базе ретроспективного и

- 11. Для решения первой задачи анализируют объем и структуру активов и пассивов в соответствии с предварительной оценкой

- 12. Для решения первой задачи

- 13. Для решения второй задачи оценивают эффективность использования имущества и источников его инвестирования (рентабельность и оборачиваемость); оценивают

- 14. Для решения второй задачи оценивают резервы роста финансовых результатов без дополнительных капитальных вложений; оценивают допустимую величину

- 15. Для решения третьей задачи Сравнить финансовое состояние и финансовые результаты: - с планами организации в части

- 16. Обработка финансовой информации, включает ряд последовательных действий: Осуществление возможного на данный момент времени контроля достоверности информации;

- 17. Обработка финансовой информации, включает ряд последовательных действий: 4. Формирование заданной аналитиком системы показателей, характеризующих имущественное и

- 18. Методы финансового анализа По степени формализации 1. формализованные: показатели ликвидности; показатели, определяющие степень вероятности банкротства; 2.

- 19. Методы финансового анализа По применяемому инструментарию: Общеэкономические методы: - метод абсолютных величин; - балансовый метод; -

- 20. Методы финансового анализа По применяемому инструментарию: 3. Математико-статистические методы: - корреляционный анализ; - регрессионный анализ; -

- 21. Методы финансового анализа По используемым моделям: Дескриптивные модели (основываются на данных бухгалтерской отчетности, которые включают вертикальный,

- 22. Методы финансового анализа 3. Нормативные модели (сравниваются фактические значения финансовых показателей предприятия с законодательно установленными нормативами,

- 23. Учебный вопрос № 2: «Анализ имущественного положения»

- 24. Анализ имущественного положения включает Анализ состава основных средств на основании данных бухгалтерского баланса Анализ структуры основных

- 25. Показатели оценки имущественного положения предприятия: Доля активной части основных средств. Коэффициент поступления Коэффициент выбытия. Коэффициент износа.

- 26. Учебный вопрос № 3: «Анализ финансового состояния»

- 27. Анализ финансового состояния предполагает обобщенную оценку состояния организации с позиции ликвидности и платежеспособности, финансовой устойчивости и

- 28. Ликвидность это способность организации трансформировать свои активы в денежные средства и в случае необходимости, оплатить краткосрочные

- 29. Коэффициенты ликвидности Коэффициент общей ликвидности (от 1 до 2); Коэффициент срочной ликвидности (от 0,7 до 0,8);

- 30. Финансовая устойчивость платежеспособность предприятия во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми

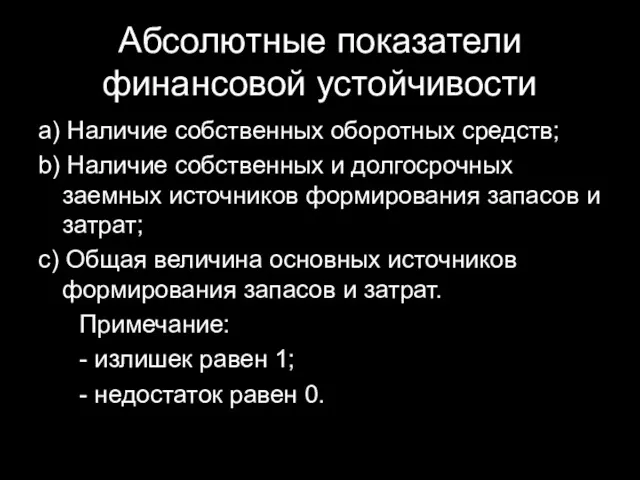

- 31. Абсолютные показатели финансовой устойчивости а) Наличие собственных оборотных средств; b) Наличие собственных и долгосрочных заемных источников

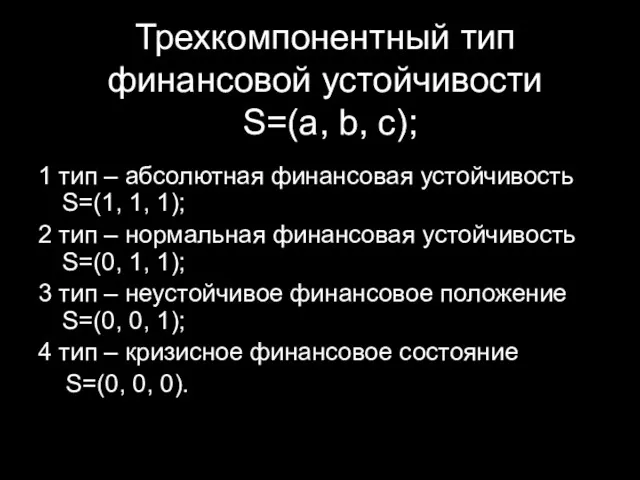

- 32. Трехкомпонентный тип финансовой устойчивости S=(a, b, c); 1 тип – абсолютная финансовая устойчивость S=(1, 1, 1);

- 33. Относительные показатели финансовой устойчивости 1. Коэффициент автономии (К = Собственный капитал / Баланс); 2. Коэффициент финансовой

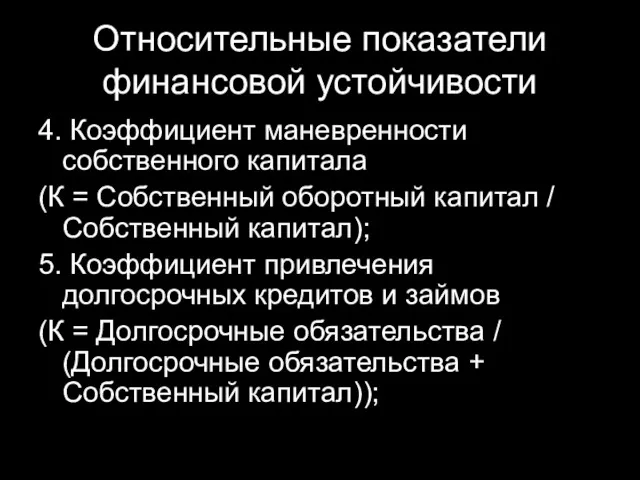

- 34. Относительные показатели финансовой устойчивости 4. Коэффициент маневренности собственного капитала (К = Собственный оборотный капитал / Собственный

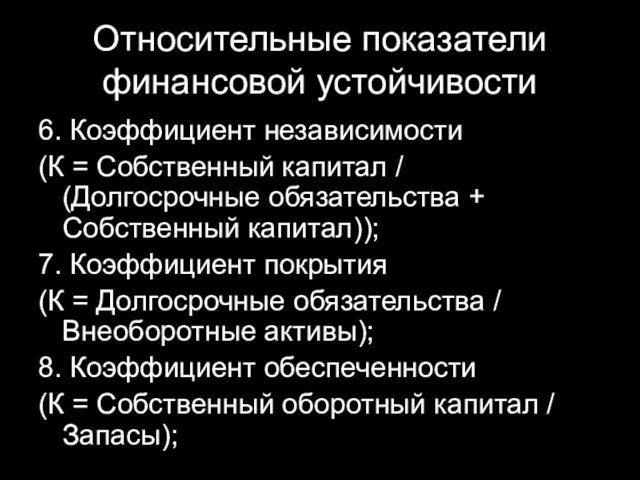

- 35. Относительные показатели финансовой устойчивости 6. Коэффициент независимости (К = Собственный капитал / (Долгосрочные обязательства + Собственный

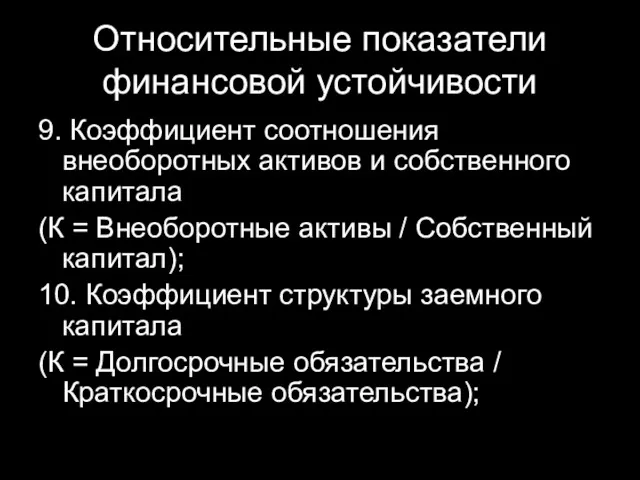

- 36. Относительные показатели финансовой устойчивости 9. Коэффициент соотношения внеоборотных активов и собственного капитала (К = Внеоборотные активы

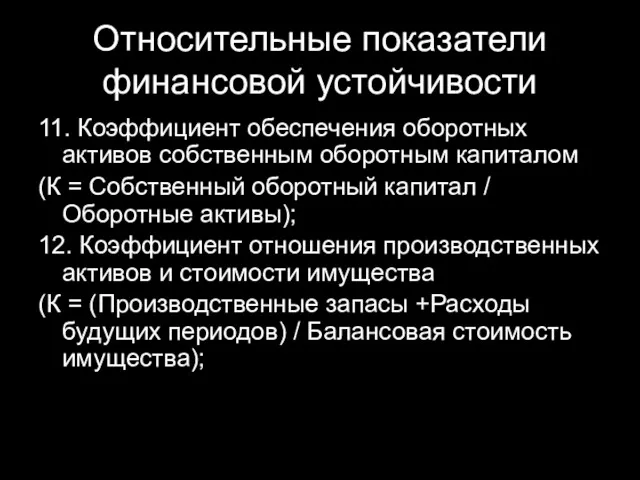

- 37. Относительные показатели финансовой устойчивости 11. Коэффициент обеспечения оборотных активов собственным оборотным капиталом (К = Собственный оборотный

- 38. Относительные показатели финансовой устойчивости 13. Коэффициент окупаемости процентов по кредитам (К = (Чистая прибыль + Процентные

- 39. Анализ деловой активности производится по направлениям: оценка степени выполнения плана по основным показателям и анализ отклонений;

- 40. Формулы для расчета оборачиваемости и времени обращения 1. Коэффициент оборачиваемости средств или их источников (К =

- 41. Учебный вопрос № 4: «Анализ финансовых результатов деятельности предприятия»

- 42. Цель анализа финансовых результатов оценка величины чистой прибыли и формирующих ее элементов, а также их изменений,

- 43. Основные финансовые результаты Показатели прибыли (см. тему: «Управление прибылью»). Показатели рентабельности.

- 44. Рентабельность - показатель экономической эффективности производства на предприятиях, в объединениях, отраслях экономики и в народном хозяйстве

- 45. Группы показателей рентабельности Рентабельность продукции (соотношение между прибылью от реализации продукции и затрат, понесенных в связи

- 46. Учебный вопрос № 5: «Анализ рыночной активности»

- 47. Анализ рыночной активности относится к внешнему анализу; главным субъектом анализа являются инвесторы, в том числе потенциальные;

- 48. Основные показатели, характеризующие рыночную активность Прибыль на акцию = (Чистая прибыль – Дивиденды) / Количество акций;

- 49. Основные показатели, характеризующие рыночную активность 4. Дивидендный выход = Дивиденд / Прибыль на акцию; 5. Коэффициент

- 51. Скачать презентацию

Бюджетная система США

Бюджетная система США Финансовые институты. Банковская система

Финансовые институты. Банковская система Условия назначения пенсии

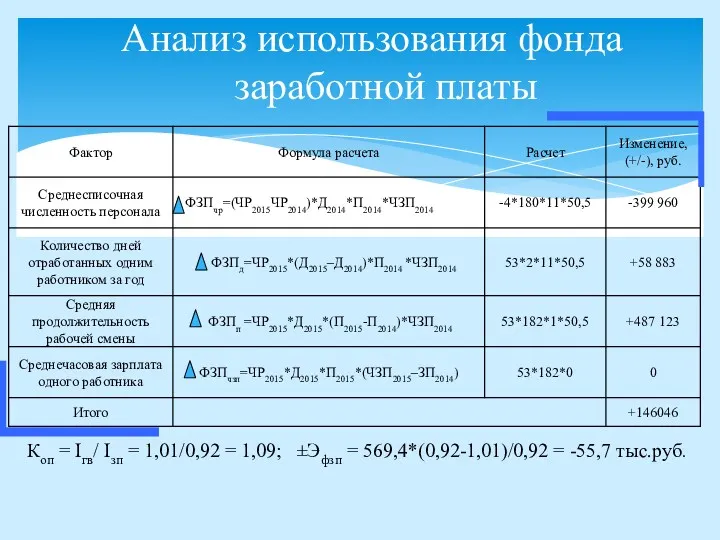

Условия назначения пенсии Анализ использования фонда заработной платы

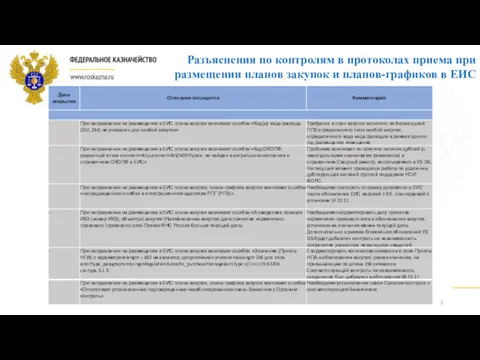

Анализ использования фонда заработной платы Разъяснения по контролям в протоколах приема при размещении планов закупок и планов-графиков в ЕИС

Разъяснения по контролям в протоколах приема при размещении планов закупок и планов-графиков в ЕИС Кредит: сущность и функции. Формы кредита

Кредит: сущность и функции. Формы кредита Об участии республики Башкортостан в реализации национальных проектов

Об участии республики Башкортостан в реализации национальных проектов Всероссийское совещание по вопросам бюджетного учета и отчетности

Всероссийское совещание по вопросам бюджетного учета и отчетности Основы аудита (выборочно). Методы и процедуры аудита. Лекция 4

Основы аудита (выборочно). Методы и процедуры аудита. Лекция 4 Спортивный плюс. СК Благосостояние

Спортивный плюс. СК Благосостояние Налог на добавленную стоимость

Налог на добавленную стоимость Проект краевого бюджета Красноярского края

Проект краевого бюджета Красноярского края Финансовый менеджмент и управление инвестициями

Финансовый менеджмент и управление инвестициями

Механизм диагностики финансового состояния предприятия

Механизм диагностики финансового состояния предприятия Бухгалтеру. Новые возможности системы

Бухгалтеру. Новые возможности системы Методология стресс-тестирования рисков в банке

Методология стресс-тестирования рисков в банке Международное налоговое планирование: от выбора юрисдикции до оспаривания в суде

Международное налоговое планирование: от выбора юрисдикции до оспаривания в суде Time management. Управление по временным параметрам

Time management. Управление по временным параметрам Страховой рынок и его структура

Страховой рынок и его структура Специальный налоговый режим Налог на профессиональный доход

Специальный налоговый режим Налог на профессиональный доход Исполнение обязанности по уплате налогов и сборов

Исполнение обязанности по уплате налогов и сборов Государственные пособия гражданам, имеющим детей

Государственные пособия гражданам, имеющим детей Горизонт планирования

Горизонт планирования Факторинг

Факторинг Банковская система

Банковская система Операции на финансовых рынках. Принципы инвестирования

Операции на финансовых рынках. Принципы инвестирования Содержание и организационноправовые основы государственных и муниципальных финансов

Содержание и организационноправовые основы государственных и муниципальных финансов