Содержание

- 2. Банковские информационные системы Банковские информационные системы (БИС) представляют собой системы управления финансовой организацией (банком). Учет и

- 3. Принципы построения банковских информационных систем Комплексный подход в охвате спектра банковских функций и их интеграция Модульный

- 4. Структура управления банком Структура системы управления банком различается от размеров банка, наличия сети филиалов, числа видов

- 5. Пример структуры управления банком

- 6. Банковские информационные системы Архитектура БИС предусматривает разделение функциональных возможностей на три уровня: Верхний уровень (front-office) –

- 7. Архитектура БИС Банковские операции Платежи Касса Межбанковские расчеты Пластиковые карточки Картотеки Ценности Векселя Управление портфелями Кредиты

- 8. Информационное обеспечение БИС Информационное обеспечение включает в себя полный набор показателей, документов, классификаторов, файлов, баз данных

- 9. Информационное обеспечение БИС Основой современных БИС являются банки данных со структурой данных в базе, обеспечивающие надежное

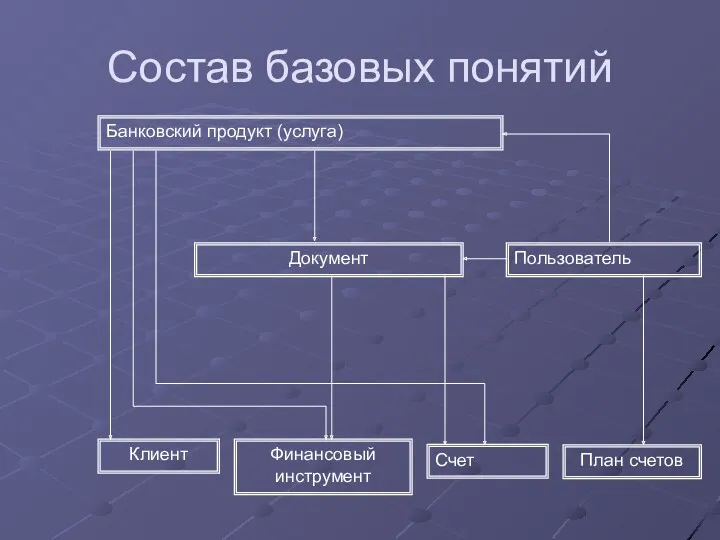

- 10. Состав базовых понятий Банковский продукт (услуга) Документ Пользователь Клиент Финансовый инструмент Счет План счетов

- 11. Технические решения Основа технического построения БИС – архитектура «клиент-сервер».

- 12. Функциональные модули банковских систем Развитие функциональных возможностей БИС связано с расширением количества видов банковских продуктов (услуг),

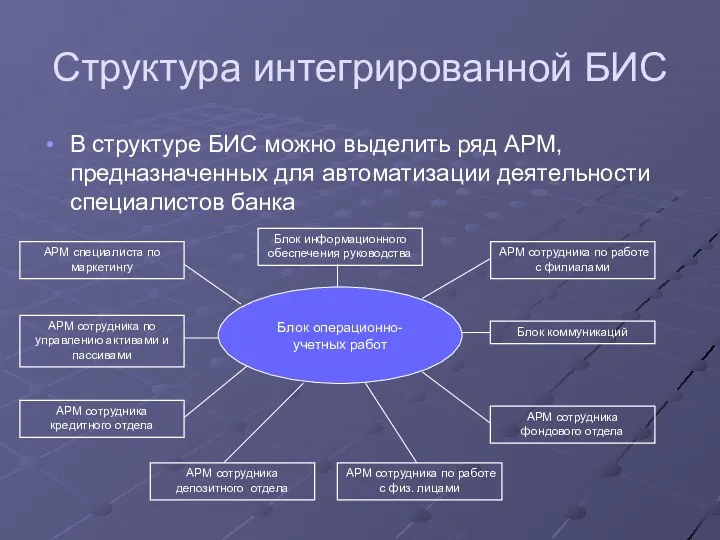

- 13. Структура интегрированной БИС В структуре БИС можно выделить ряд АРМ, предназначенных для автоматизации деятельности специалистов банка

- 14. АРМ сотрудника кредитного отдела АРМ сотрудника кредитного отдела (АРМ СКО) обеспечивает заключение и ведение договора, его

- 15. Межбанковские расчеты Банковская система должна обеспечить эффективность расчетов между хозяйствующими субъектами. Банки устанавливают между собой корреспондентские

- 16. Взаимодействие банка с внешней средой Банк Телекоммуникационная среда Обменный пункт Клиент Филиал банка Банк в СНГ

- 17. Взаимодействие банка с внешней средой В качестве внешней среды, с которой взаимодействует коммерческий банк выступают: обменные

- 18. Взаимодействие банк-клиент Взаимодействие банка с клиентом позволяет обеспечить компьютерный обмен информацией и минимизировать визиты клиента в

- 19. Пластиковые карточки Клиент имеет возможность выполнять некоторые операции с банковским счетом, используя возможности средств телекоммуникаций и

- 20. Магнитные карты Емкость МК составляет всего 100-200 байт, в которых на нескольких дорожках зафиксированы: идентификаторы карточки

- 21. Технология расчетов с использованием МК Технологии выполнения расчетов с использованием МК могут быть различны в деталях,

- 22. Смарт-карты Новый вид карточек, который становится сейчас все более популярным в сфере ЭДО, - смарт-карты. Имея

- 24. Скачать презентацию

Решение финансового кейса, разработанное командой Акулы бизнеса

Решение финансового кейса, разработанное командой Акулы бизнеса Себестоимость и цена

Себестоимость и цена Оценка акций. Риск и доходность портфеля ценных бумаг

Оценка акций. Риск и доходность портфеля ценных бумаг Ценовая политика и ценообразование

Ценовая политика и ценообразование Лабуан оффшорлық аймақ

Лабуан оффшорлық аймақ Сутність страхування

Сутність страхування Кредит наличными

Кредит наличными Преимущества карт линейки GOLD

Преимущества карт линейки GOLD Арбитраж на пабликах. Раскрутка и монетизация сообществ ВКонтакте

Арбитраж на пабликах. Раскрутка и монетизация сообществ ВКонтакте Финансовое планирование

Финансовое планирование Мультиплікатор. Зв’язок мультиплікатора з інвестиціями. Гранична схильність до заощадження та її зв’язок з інвестуванням

Мультиплікатор. Зв’язок мультиплікатора з інвестиціями. Гранична схильність до заощадження та її зв’язок з інвестуванням Перспективы развития лизинговых операций в России

Перспективы развития лизинговых операций в России Краудфандинг

Краудфандинг Объекты государственного финансового контроля

Объекты государственного финансового контроля Центральный Банк (Банк России)

Центральный Банк (Банк России) Особенности недвжимости как товара. Роль и место недвижимости в рыночной системе

Особенности недвжимости как товара. Роль и место недвижимости в рыночной системе Учет затрат на производство и калькулирование себестоимости продукции. (Тема 6)

Учет затрат на производство и калькулирование себестоимости продукции. (Тема 6) Баға индексі, сипаттамасы

Баға индексі, сипаттамасы Патентная система налогообложения

Патентная система налогообложения Банковские информационные системы

Банковские информационные системы Предмет и метод бухгалтерского учета. Бухгалтерский баланс

Предмет и метод бухгалтерского учета. Бухгалтерский баланс Инвестиции. Инвестиционные проекты

Инвестиции. Инвестиционные проекты Формирование банковской системы США

Формирование банковской системы США Система права социального обеспечения

Система права социального обеспечения Учет затрат по объектам калькулирования и калькулирование себестоимости отдельных видов продукции

Учет затрат по объектам калькулирования и калькулирование себестоимости отдельных видов продукции Инвестиции и бизнес-планирование

Инвестиции и бизнес-планирование Залог как способ обеспечения кредита и инструмент предупреждения банковских рисков

Залог как способ обеспечения кредита и инструмент предупреждения банковских рисков Инкотермс в международной практике

Инкотермс в международной практике