Содержание

- 2. Вопросы Инвестиции: их виды и динамика в Волгоградской области Структура и динамика привлечения иностранных инвестиций в

- 3. Вопрос 1. Инвестиции - денежные средства, целевые банковские вклады, акции и другие ценные бумаги, технологии, машины,

- 4. Инвестиционная деятельность представляет собой вложение инвестиций (инвестирование) и совокупность практических действий по их реализации Инвестирование определяются

- 5. Черты инвестиционной деятельности Наличие мотива; Двойственность в понимании сущности; Отдача в будущем в виде прибыли (дохода);

- 6. Виды инвестиций Реальные инвестиции; Финансовые инвестиции; Сбережения

- 7. Реальные инвестиции Вложения в уставные фонды предприятий и организаций – хозяйственных обществ; Предоставленные предприятиям, организациям, учреждениям

- 8. Справочно Уставный фонд — это выделенные или привлеченные предприятием (организацией) финансовые ресурсы в виде денежных средств,

- 9. Финансовые инвестиции инвестиции в государственные и негосударственные ценные бумаги (акции, облигации); вложения во фьючерсные и форвардные

- 10. Справочно Акция - эмиссионная- эмиссионная ценная бумага, закрепляющая права её владельца (акционера закрепляющая права её владельца

- 11. Справочно Фью́черс (фьючерсный контракт) — производный финансовый инструмент — производный финансовый инструмент, стандартный срочный биржевой —

- 12. Справочно Форвард (форвардный контракт) — договор (производный финансовый инструмент — договор (производный финансовый инструмент), по которому

- 13. Справочно Опцио́н - договор - договор, по которому потенциальный покупатель или потенциальный продавец актива - договор,

- 14. Сбережения вклады (депозиты) физических и юридических лиц; Привлекаемые средства банк вкладывает преимущественно в финансовые активы, поэтому

- 15. Региональные инвестиции часть ресурсов региона, которые сознательно изымаются из потребления и вкладываются в расширение или модернизацию

- 16. Инвестиции в основной капитал (Реальные инвестиции) совокупность затрат, направленных на создание и воспроизводство основных средств (новое

- 17. Размер инвестиций в основной капитал в 2011 г., млрд. руб. Волгоградская область 72,8 Краснодарский край 358,0

- 18. Инвестиции по видам основного капитала в 2011 г., в % к итогу Ростовская область Краснодарский край

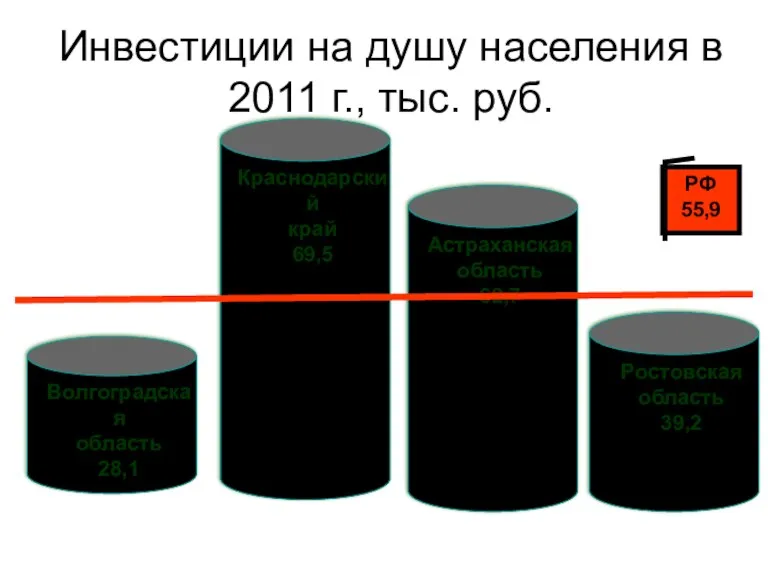

- 19. Инвестиции на душу населения в 2011 г., тыс. руб. Волгоградская область 28,1 Краснодарский край 69,5 Ростовская

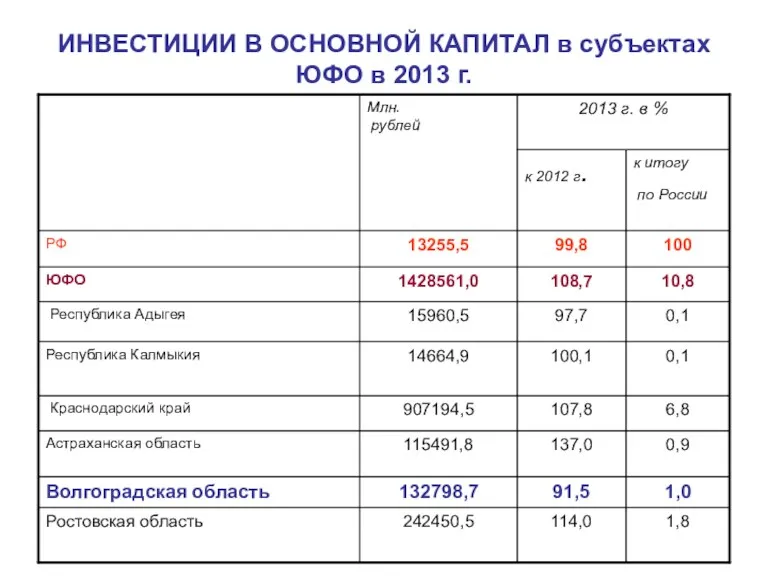

- 21. ИНВЕСТИЦИИ В ОСНОВНОЙ КАПИТАЛ в субъектах ЮФО в 2013 г.

- 22. Источники региональных инвестиций государственные инвестиции (национального и регионального уровня); частные внутренние инвестиции; частные иностранные инвестиции; иностранные

- 23. К государственным инвестициям в регионе относятся: средства государственного бюджета (республиканского и регионального); инвестиции государственных предприятий и

- 24. Инвестиции по формам собственности в 2012 г., в % к итогу Ростовская область Краснодарский край Астраханская

- 25. Собственные источники инвестиций финансовые средства в результате начисления амортизации на действующий основной капитал, отчислений от прибыли

- 26. Заемные источникам инвестиций инвестиционные ассигнования из государственных бюджетов РФ, республик и прочих субъектов РФ, местных бюджетов

- 27. Источники финансирования инвестиций в 2012 г., в % к итогу Ростовская область Краснодарский край Астраханская область

- 28. Источники финансирования инвестиций в 2012 г., в % к итогу Бюджет 22,5% в т.ч. федер. 14,4%

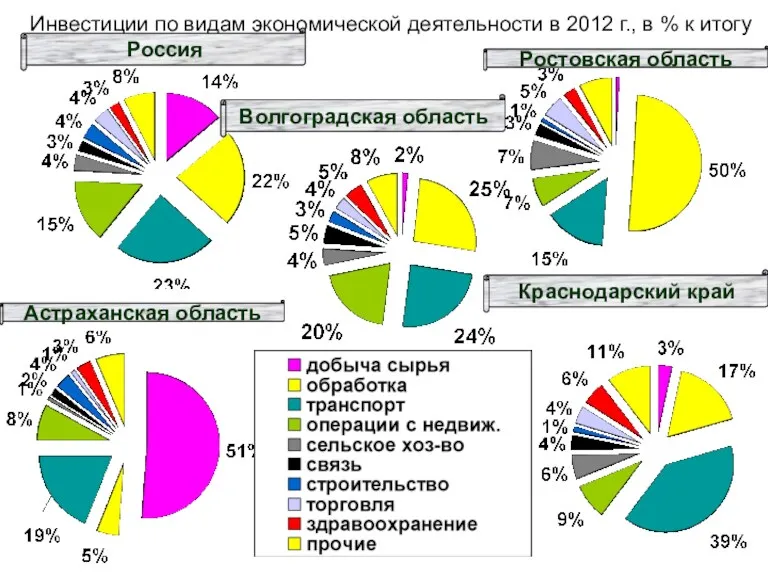

- 29. Инвестиции по видам экономической деятельности в 2012 г., в % к итогу Ростовская область Краснодарский край

- 30. Вопрос 2. Структура и динамика привлечения иностранных инвестиций в Волгоградской области Иностранные инвестиции – это вложение

- 31. Иностранными инвесторами могут быть: иностранные юридические лица, правоспособность которых определяется в соответствии с законодательством государства, в

- 32. Объектами иностранных инвестиций могут быть: ценные бумаги; имущественные права; вновь создаваемые и модернизируемые основные фонды и

- 33. По действующему в РФ законодательству иностранный инвестор имеет право осуществлять инвестиции на территории РФ в любых

- 34. Выделяют потоки инвестиций текущие − капиталовложения, осуществляемые в течение одного года, накопленные инвестиции – это общий

- 35. По характеру использования иностранные инвестиции делятся на предпринимательский капитал и ссудный капитал. При использовании иностранных инвестиций

- 36. По сроку вложения иностранные инвестиции делятся на долгосрочные, среднесрочные и краткосрочные. Краткосрочные иностранные инвестиции предоставляются на

- 37. По критерию «степень контроля над зарубежными компаниями» различают инвестиции прямые и портфельные. Прямые инвестиции обеспечивают инвестору

- 38. Основными способами осуществления прямых инвестиций являются создание за границей собственного филиала или предприятий, находящегося в полной

- 39. В соответствии с ФЗ №160-ФЗ «Об иностранных инвестициях в РФ» (в усовершенствованной редакции от 06.12.2011г.) к

- 40. Портфельные инвестиции − это вложения иностранных инвесторов в приобретение акций или паев в уставном капитале компаний,

- 41. Портфельные иностранные инвестиции капиталовложения в ценные бумаги зарубежных предприятий и организаций, а также в ценные бумаги

- 42. Иностранные кредиты К прочим инвестициям относят: торговые кредиты; прочие кредиты, используемые отдельными российскими нефинансовыми и финансовыми

- 43. функции иностранных инвестиций 1. Регулирующая: проявляется в процессе воспроизводства мирового капитала и поддержании темпов его развития

- 44. 2. Распределительная функция иностранных инвестиций проявляется в распределении мирового капитала между отдельными странами, регионами, сферами производства

- 45. 3. Стимулирующая функция иностранных инвестиций проявляется в направлении международного капитала в отрасли народного хозяйства тех стран,

- 46. 4. Индикативная функция иностранных инвестиций проявляется в фиксации движения международного капитала через систему сбора статистической информации

- 47. Для реализации «Стратегии социально-экономического развития Южного федерального округа до 2020 г.» в хозяйственный комплекс ЮФО необходимо

- 48. По данным Южного инвестиционного агентства, основные мотивационные причины инвестирования в ЮФО следующие: одно из лучших инвестиционных

- 49. Виды и объемы поступления иностранных инвестиций в экономику ЮФО в 2007 – 2012 гг., млн. $

- 50. Привлечение в регионы ЮФО иностранных инвестиций всего, млн. $, 2011 г.

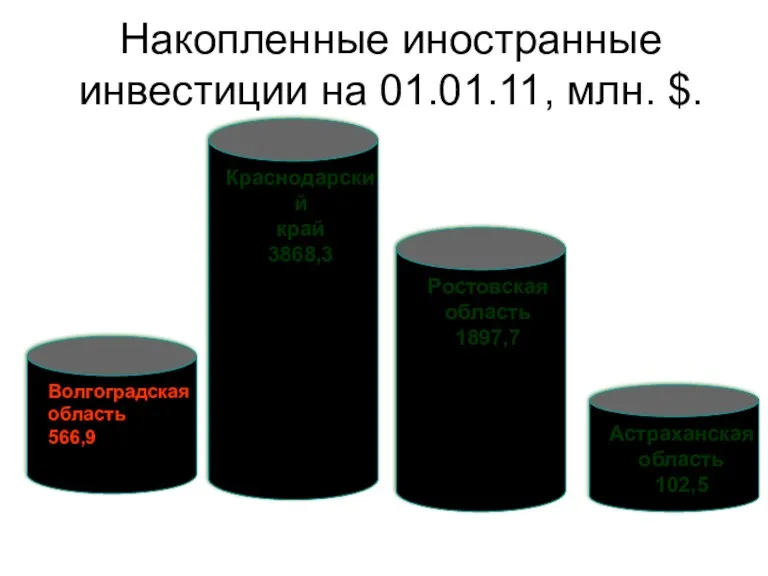

- 51. Накопленные иностранные инвестиции на 01.01.11, млн. $. Волгоградская область 566,9 Краснодарский край 3868,3 Ростовская область 1897,7

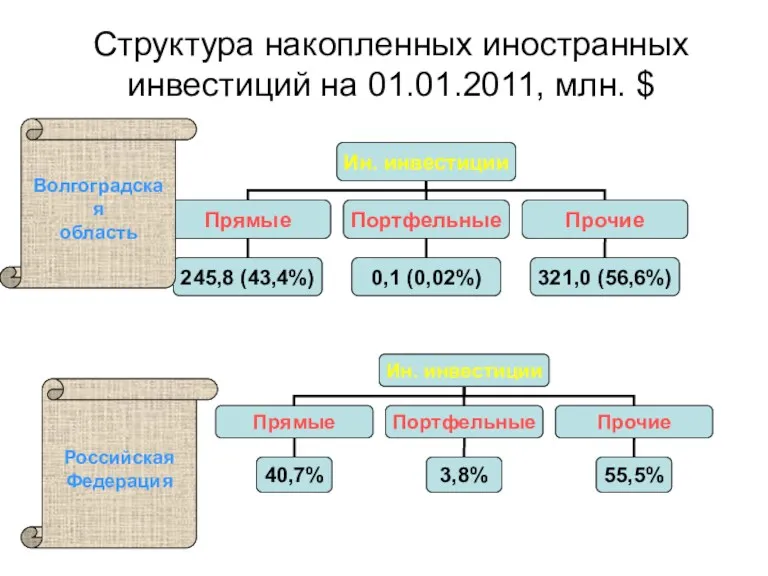

- 52. Структура накопленных иностранных инвестиций на 01.01.2011, млн. $ Волгоградская область Российская Федерация

- 53. Динамика поступления иностранных инвестиций в Волгоградскую область в 2008−2012 гг. (тыс.$ с учетом рублевого поступления, пересчитанного

- 54. Структура поступления иностранных инвестиций в Волгоградскую область в 2012 г. ($млн. )

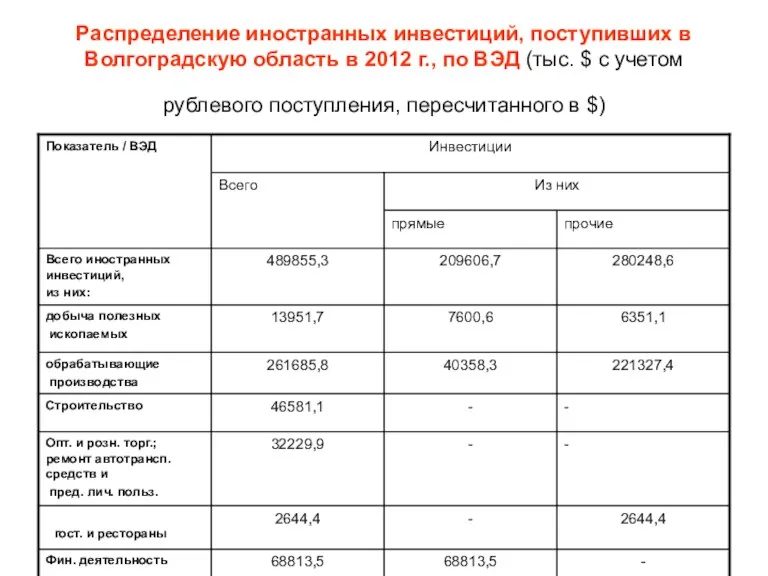

- 55. Распределение иностранных инвестиций, поступивших в Волгоградскую область в 2012 г., по ВЭД (тыс. $ с учетом

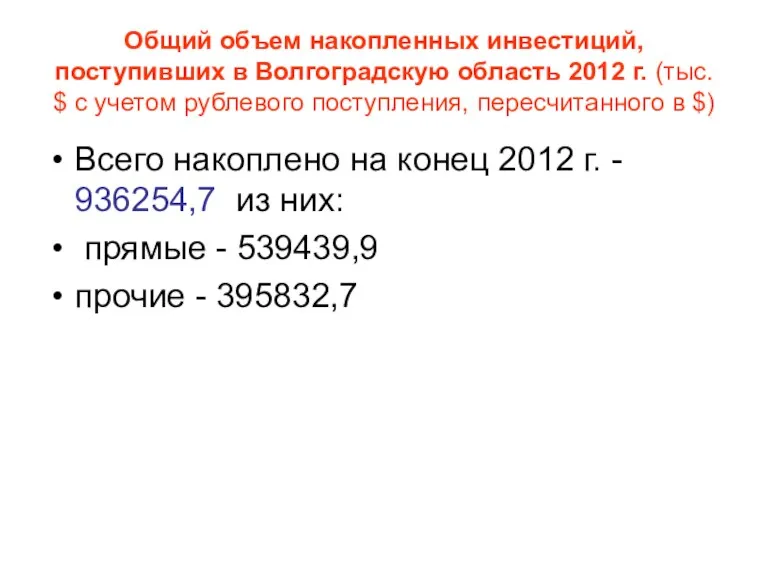

- 56. Общий объем накопленных инвестиций, поступивших в Волгоградскую область 2012 г. (тыс. $ с учетом рублевого поступления,

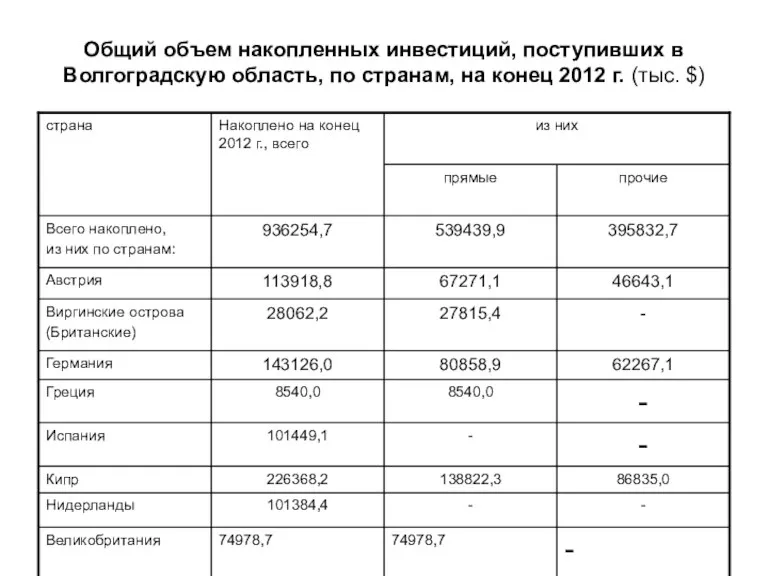

- 57. Общий объем накопленных инвестиций, поступивших в Волгоградскую область, по странам, на конец 2012 г. (тыс. $)

- 58. Тенденции На конец 2011 г. в области действовало 199 организаций с участием иностранного капитала. Численность работающих

- 59. Тенденции (продолжение) Волгоградская область осуществляет инвестиционное сотрудничество с более чем 39 странами мира. Наибольшее количество совместных

- 60. Тенденции (продолжение) Доля зарубежных инвесторов в уставном капитале предприятий области с участием иностранного капитала на протяжении

- 61. продолжение Пока в Волгоградской области нет полноценной инфраструктуры поддержки инвесторов. Существующая налоговая политика не предлагает возможности

- 62. продолжение К числу мер по развитию региональной конкуренции могут быть отнесены либерализация всей системы закупок, создающая

- 64. Приоритетные направлениям привлечения иностранных инвестиций в регион: реализация крупных инвестиционных проектов; развитие и модернизация традиционной промышленной

- 65. 3 вопрос: Инвестиционный климат регионов это обобщенная характеристика совокупности социальных, экономических, организационных, правовых, политических, социокультурных предпосылок,

- 66. Инвестиционный климат Инвестиционный потенциал (емкость) складывается как сумма объективных предпосылок для инвестиций, учитывающая насыщенность территории факторами

- 67. Инвестиционный климат (методика «Эксперт РА») Трудовой; Инфраструктурный; Финансовый; Производственный; Институциональный; Инновационный; Потребительский; Природно-ресурсный; Туристический. Криминальный; Управленческий;

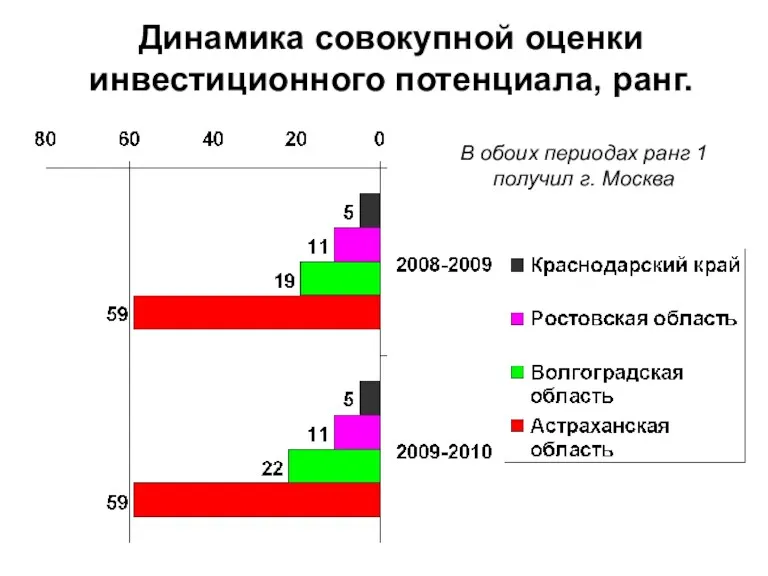

- 68. Динамика совокупной оценки инвестиционного потенциала, ранг. В обоих периодах ранг 1 получил г. Москва

- 69. Средневзвешенный индекс риска 2009-2010 гг. Волгоградская область 0,866 Краснодарский край 0,835 Ростовская область 0,753 Астраханская область

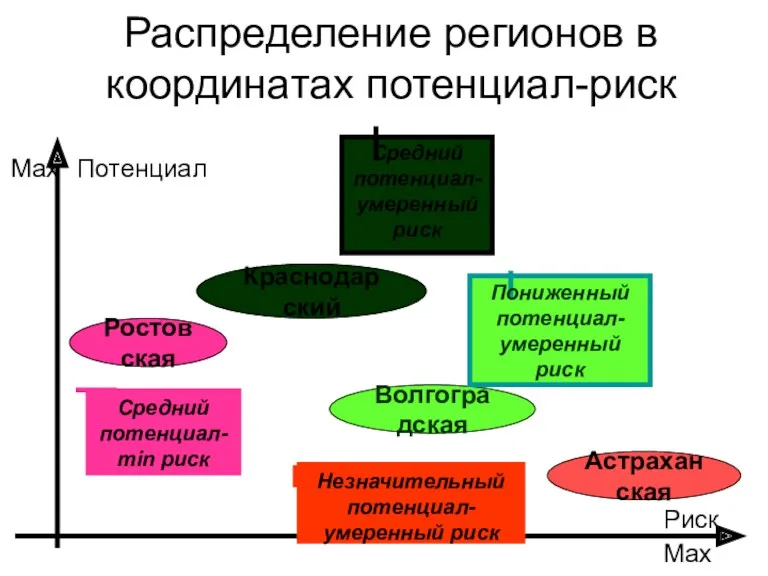

- 70. Распределение регионов в координатах потенциал-риск Риск Потенциал Мах Мах Ростовская Краснодарский Волгоградская Астраханская Средний потенциал- min

- 71. Распределение субъектов ЮФО по рейтингу инвестиционного климата в 2010 – 2011 г.г.

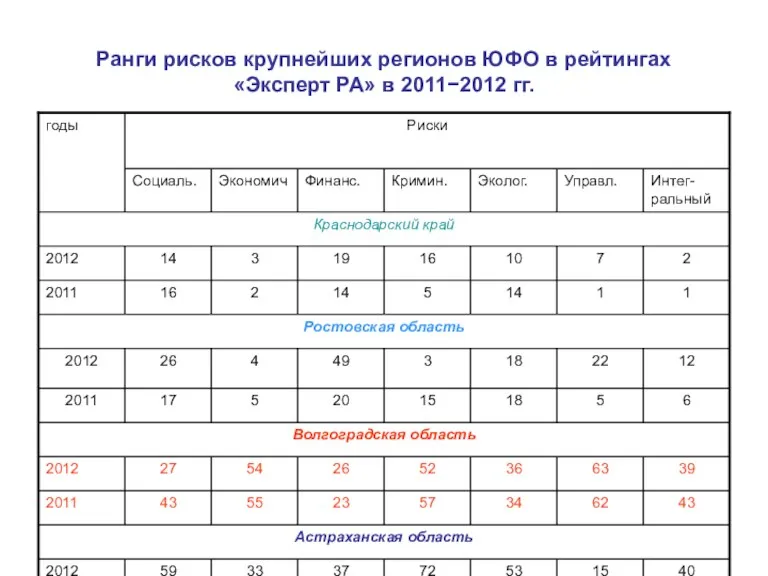

- 72. Ранги рисков крупнейших регионов ЮФО в рейтингах «Эксперт РА» в 2011−2012 гг.

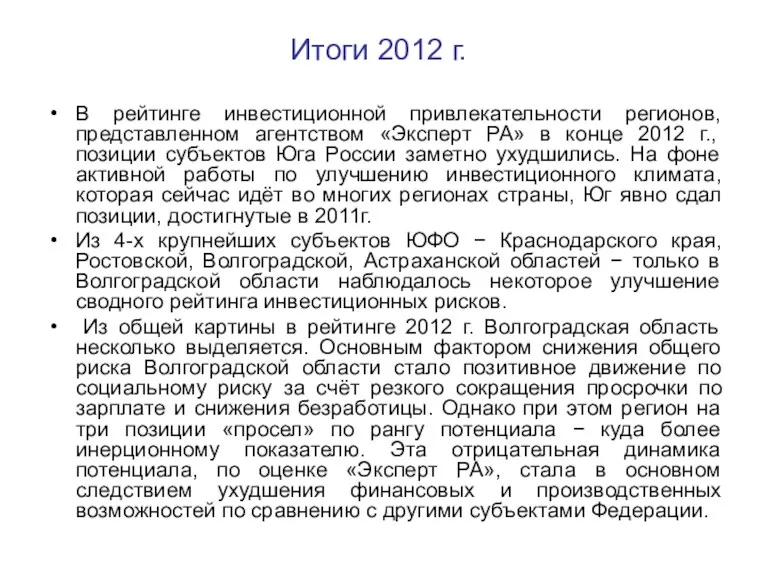

- 73. Итоги 2012 г. В рейтинге инвестиционной привлекательности регионов, представленном агентством «Эксперт РА» в конце 2012 г.,

- 74. продолжение Вектор, по которому должен двигаться регион, очевиден − необходимо сокращение значительного разрыва между рангом инвестиционного

- 75. 4. Стандарт АСИ Важнейшие институциональные мероприятия I-го блока Плана реализации стратегии развития ЮФО до 2020 г.

- 76. С целью селективного отбора лучших инвестиционных практик субъектов РФ, их обобщения и эффективного тиражирования в регионах

- 77. Стандарт АСИ содержит три группы требований (всего 15): гарантии инвесторам, обеспечение необходимых условий для реализации инвестиционных

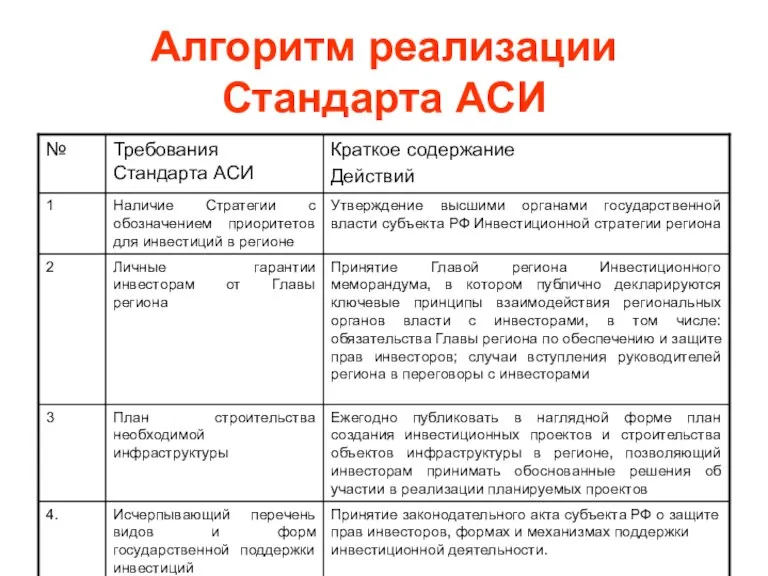

- 78. Алгоритм реализации Стандарта АСИ

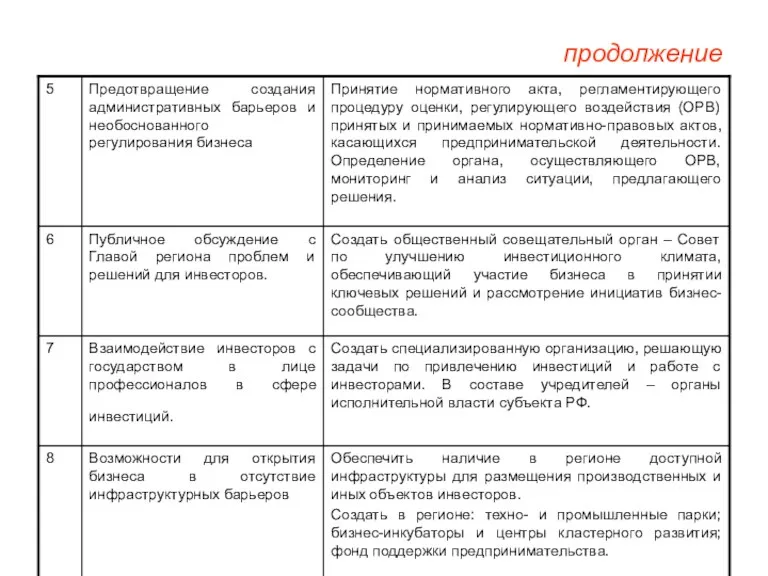

- 79. продолжение

- 80. продолжение

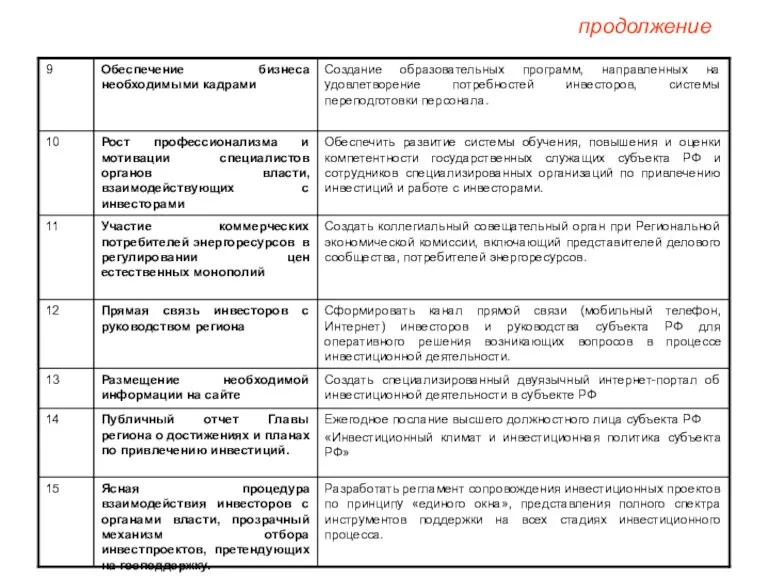

- 81. Результаты внедрения Стандарта АСИ в 2011−2012 гг. в ряде пилотных регионов РФ показали, что это позволило

- 82. Важно, что в соответствии с Указом Президента РФ №1276 от 10.09.2012 г. «Об оценке эффективности деятельности

- 83. По состоянию на 01.03.2014г. к процессу внедрения Стандарта АСИ присоединились все субъекты ЮФО. Однако активность южных

- 84. В Волгоградской области процесс внедрения Стандарта АСИ протекал активно: постановлением Правительства Волгоградской области от 31.10.2012 №

- 85. По итогам ведомственной экспертизы Министерства регионального развития РФ среди субъектов, входящих в состав ЮФО, наилучший результат

- 87. Скачать презентацию

О ценообразовании в области регулируемых цен в электроэнергетике

О ценообразовании в области регулируемых цен в электроэнергетике Денежные реформы

Денежные реформы Зарплатный проект

Зарплатный проект Доходы, расходы и прибыль организации

Доходы, расходы и прибыль организации Система сбалансированных показателей Balanced Scorecard

Система сбалансированных показателей Balanced Scorecard Организация системы учета в аптечной организации. Объекты учета. Документация хозяйственной деятельности

Организация системы учета в аптечной организации. Объекты учета. Документация хозяйственной деятельности Пенсионное обеспечение в Российской Федерации

Пенсионное обеспечение в Российской Федерации Анализ рынка в процессе оценки стоимости недвижимости сравнительным подходом

Анализ рынка в процессе оценки стоимости недвижимости сравнительным подходом Предмет инвестиции. Капитальные вложения. Лекция 5

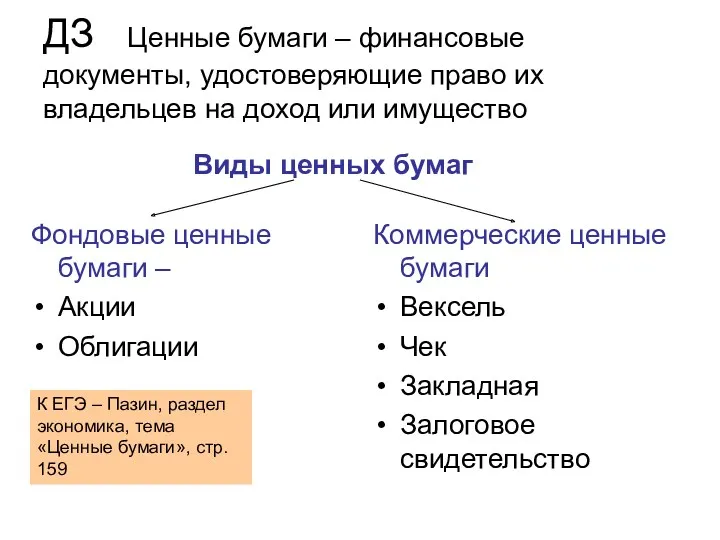

Предмет инвестиции. Капитальные вложения. Лекция 5 Виды ценных бумаг

Виды ценных бумаг Рынок криптовалют

Рынок криптовалют Медиация в банкротстве

Медиация в банкротстве Формирование в ЕИС заявлений на резервирование и открытие 71ЛС при казначейском сопровождении

Формирование в ЕИС заявлений на резервирование и открытие 71ЛС при казначейском сопровождении Smart progressive ( самый прогрессивный финансовый продукт 21 века)

Smart progressive ( самый прогрессивный финансовый продукт 21 века) Начисление процентов по сложным ставкам

Начисление процентов по сложным ставкам ЭДО для контрагентов Как это работает?

ЭДО для контрагентов Как это работает? Вопросы по продуктам РКО Tinkoff

Вопросы по продуктам РКО Tinkoff Бюджет для граждан Пестяковского муниципального района на 2019 год

Бюджет для граждан Пестяковского муниципального района на 2019 год Фонд президентских грантов. Что нужно знать: необходимый минимум

Фонд президентских грантов. Что нужно знать: необходимый минимум Бухгалтерский учет, контроль и анализ движения денежных средств организации

Бухгалтерский учет, контроль и анализ движения денежных средств организации Бюджетирование в системе управленческого учета. (Тема 6)

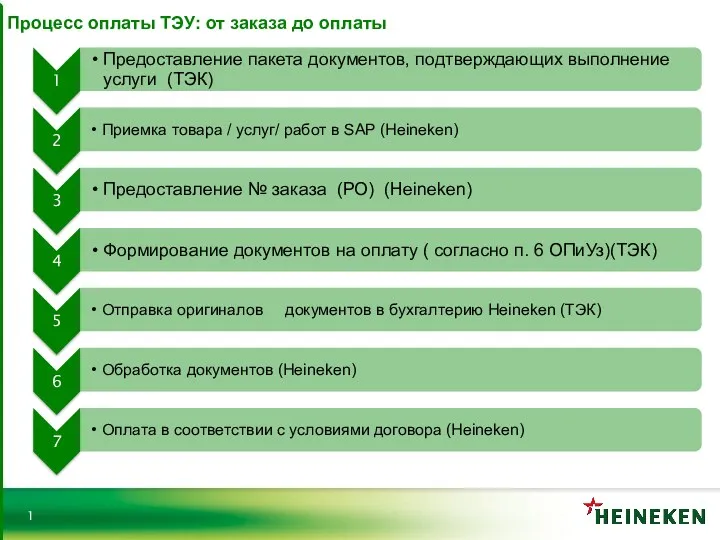

Бюджетирование в системе управленческого учета. (Тема 6) Процесс оплаты ТЭУ: от заказа до оплаты

Процесс оплаты ТЭУ: от заказа до оплаты Управление оборотным капиталом

Управление оборотным капиталом Как приобрести и хранить биткоин и все остальные криптовалюты

Как приобрести и хранить биткоин и все остальные криптовалюты Cодержание электронной коммерции и электронного бизнеса

Cодержание электронной коммерции и электронного бизнеса ОСНОВНЫЕ СРЕДСТВА

ОСНОВНЫЕ СРЕДСТВА Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов

Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов Сутність страхування

Сутність страхування