Содержание

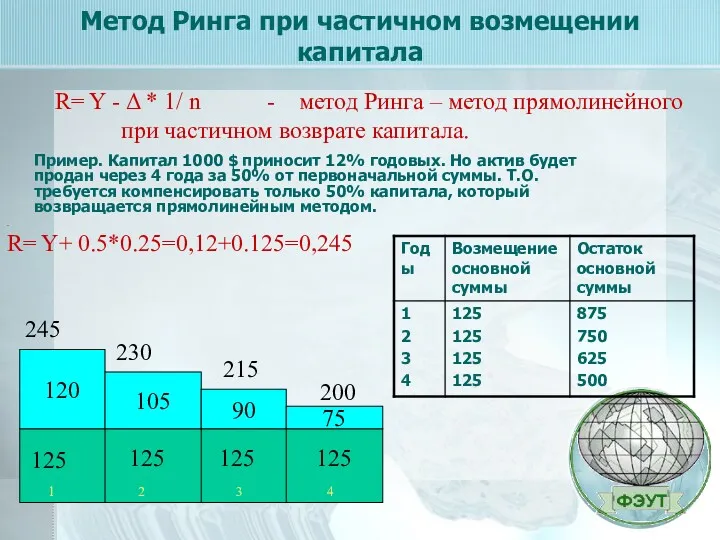

- 2. Метод Ринга при частичном возмещении капитала Пример. Капитал 1000 $ приносит 12% годовых. Но актив будет

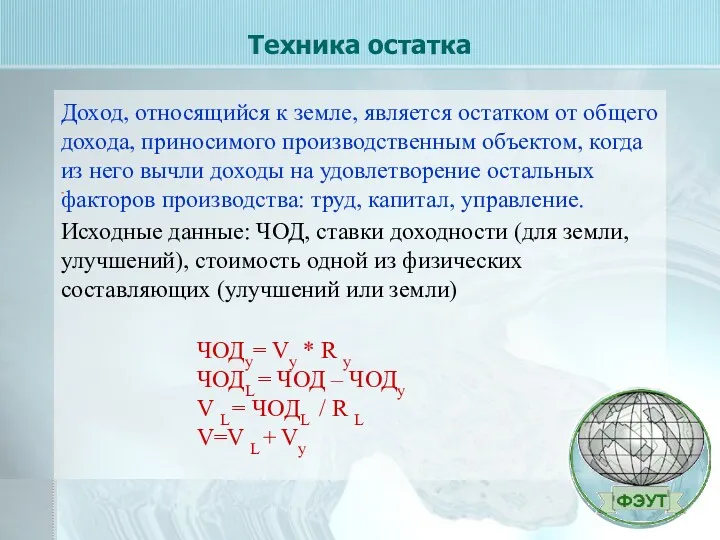

- 3. Техника остатка - Доход, относящийся к земле, является остатком от общего дохода, приносимого производственным объектом, когда

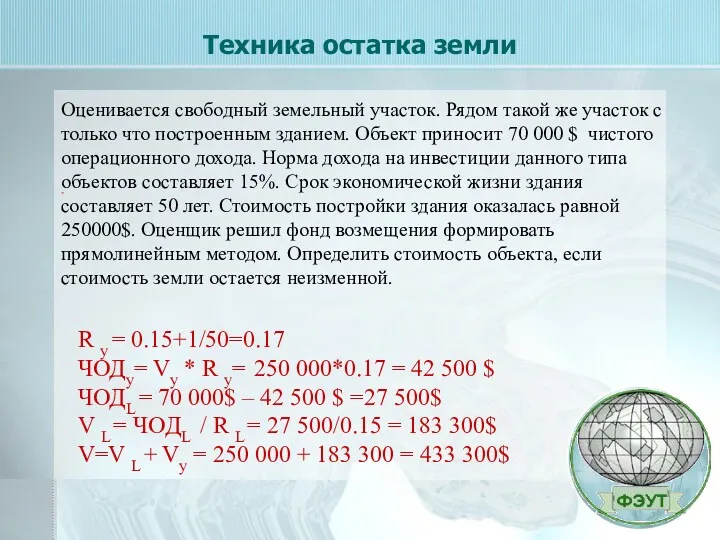

- 4. Техника остатка земли - R у = 0.15+1/50=0.17 ЧОДу= Vу * R у= 250 000*0.17 =

- 5. Техника остатка для улучшений - ЧОДL = V L * R L ЧОДу = ЧОД –

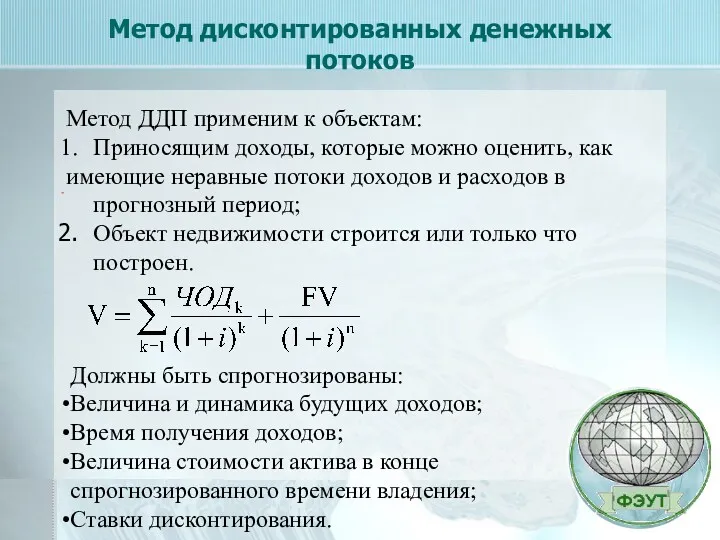

- 6. Метод дисконтированных денежных потоков - Метод ДДП применим к объектам: Приносящим доходы, которые можно оценить, как

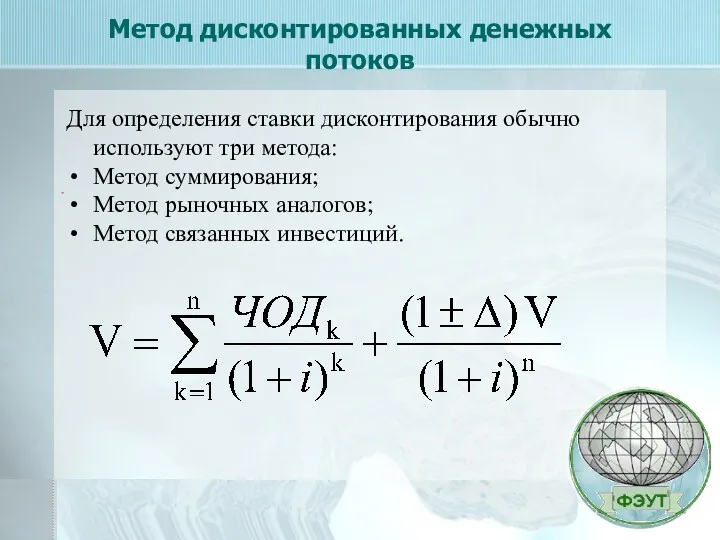

- 7. Метод дисконтированных денежных потоков - Для определения ставки дисконтирования обычно используют три метода: Метод суммирования; Метод

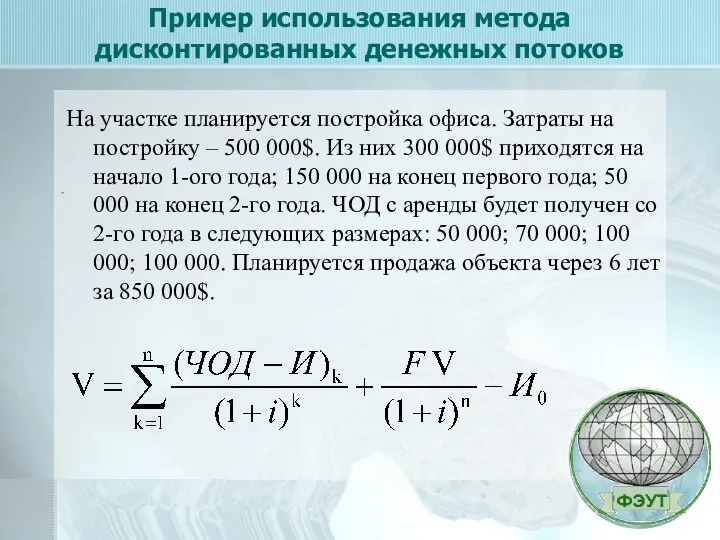

- 8. Пример использования метода дисконтированных денежных потоков - На участке планируется постройка офиса. Затраты на постройку –

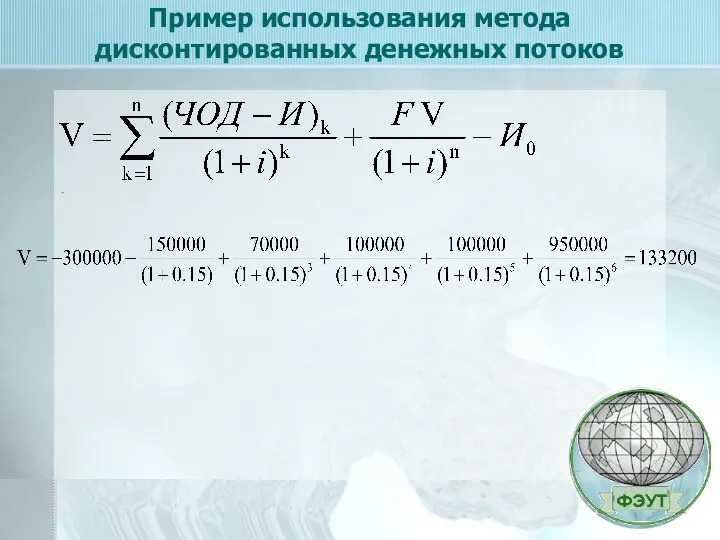

- 9. Пример использования метода дисконтированных денежных потоков -

- 10. Пример использования метода дисконтированных денежных потоков -

- 11. Основы инвестиционно-ипотечного анализа - Ипотечный кредит – кредит, предоставляемый под залог недвижимости. Виды кредитов: Кредиты с

- 12. Основы инвестиционно-ипотечного анализа - Влияние финансового левереджа Использование кредита увеличивает доходы его получателя и увеличивает собственный

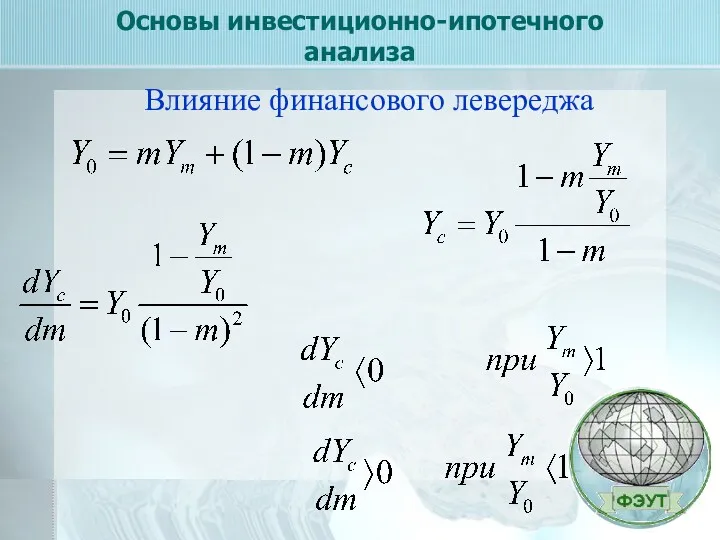

- 13. Основы инвестиционно-ипотечного анализа Влияние финансового левереджа

- 14. Основы инвестиционно-ипотечного анализа Влияние финансового левереджа m Yc 0 5 10 15 20 Y0=20% Y0=15% Y0=5%

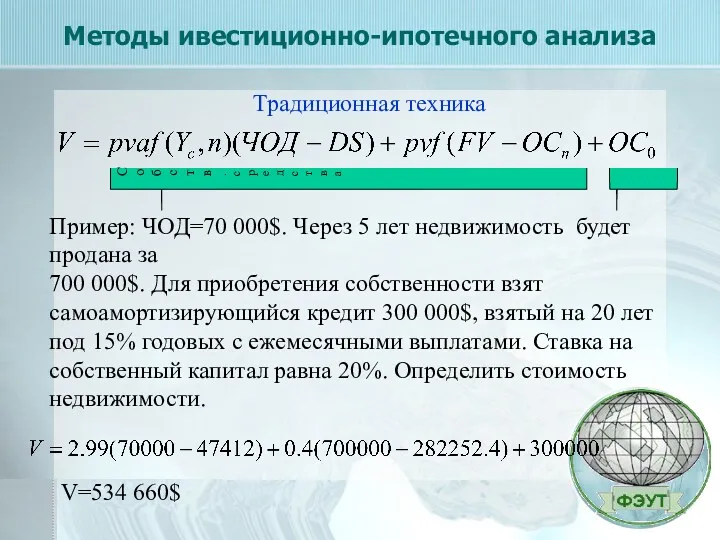

- 15. Методы ивестиционно-ипотечного анализа Традиционная техника Пример: ЧОД=70 000$. Через 5 лет недвижимость будет продана за 700

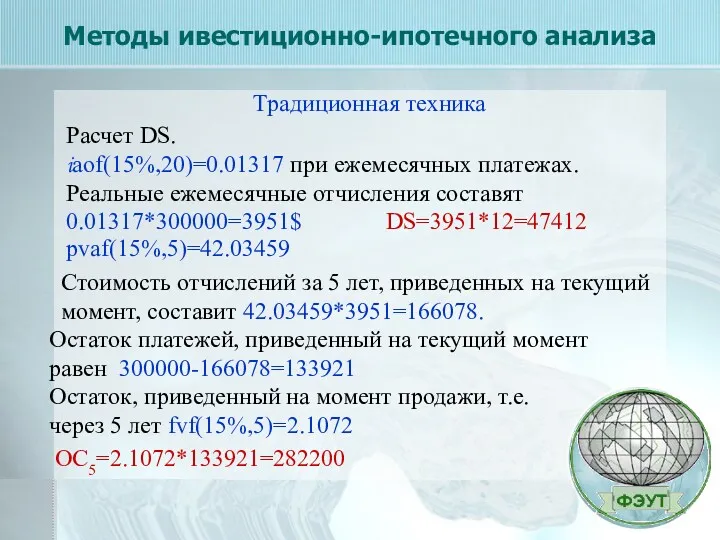

- 16. Методы ивестиционно-ипотечного анализа Традиционная техника Расчет DS. iaof(15%,20)=0.01317 при ежемесячных платежах. Реальные ежемесячные отчисления составят 0.01317*300000=3951$

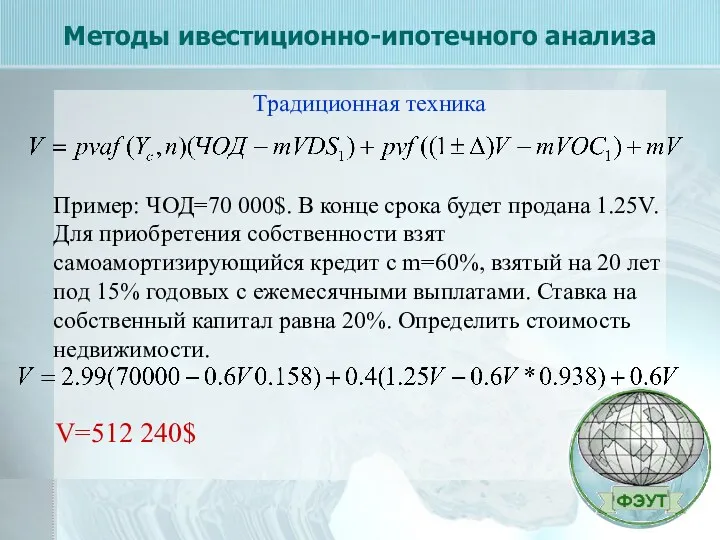

- 17. Методы ивестиционно-ипотечного анализа Традиционная техника Пример: ЧОД=70 000$. В конце срока будет продана 1.25V. Для приобретения

- 19. Скачать презентацию

Решение финансового кейса, разработанное командой Акулы бизнеса

Решение финансового кейса, разработанное командой Акулы бизнеса Себестоимость и цена

Себестоимость и цена Оценка акций. Риск и доходность портфеля ценных бумаг

Оценка акций. Риск и доходность портфеля ценных бумаг Ценовая политика и ценообразование

Ценовая политика и ценообразование Лабуан оффшорлық аймақ

Лабуан оффшорлық аймақ Сутність страхування

Сутність страхування Кредит наличными

Кредит наличными Преимущества карт линейки GOLD

Преимущества карт линейки GOLD Арбитраж на пабликах. Раскрутка и монетизация сообществ ВКонтакте

Арбитраж на пабликах. Раскрутка и монетизация сообществ ВКонтакте Финансовое планирование

Финансовое планирование Мультиплікатор. Зв’язок мультиплікатора з інвестиціями. Гранична схильність до заощадження та її зв’язок з інвестуванням

Мультиплікатор. Зв’язок мультиплікатора з інвестиціями. Гранична схильність до заощадження та її зв’язок з інвестуванням Перспективы развития лизинговых операций в России

Перспективы развития лизинговых операций в России Краудфандинг

Краудфандинг Объекты государственного финансового контроля

Объекты государственного финансового контроля Центральный Банк (Банк России)

Центральный Банк (Банк России) Особенности недвжимости как товара. Роль и место недвижимости в рыночной системе

Особенности недвжимости как товара. Роль и место недвижимости в рыночной системе Учет затрат на производство и калькулирование себестоимости продукции. (Тема 6)

Учет затрат на производство и калькулирование себестоимости продукции. (Тема 6) Баға индексі, сипаттамасы

Баға индексі, сипаттамасы Патентная система налогообложения

Патентная система налогообложения Банковские информационные системы

Банковские информационные системы Предмет и метод бухгалтерского учета. Бухгалтерский баланс

Предмет и метод бухгалтерского учета. Бухгалтерский баланс Инвестиции. Инвестиционные проекты

Инвестиции. Инвестиционные проекты Формирование банковской системы США

Формирование банковской системы США Система права социального обеспечения

Система права социального обеспечения Учет затрат по объектам калькулирования и калькулирование себестоимости отдельных видов продукции

Учет затрат по объектам калькулирования и калькулирование себестоимости отдельных видов продукции Инвестиции и бизнес-планирование

Инвестиции и бизнес-планирование Залог как способ обеспечения кредита и инструмент предупреждения банковских рисков

Залог как способ обеспечения кредита и инструмент предупреждения банковских рисков Инкотермс в международной практике

Инкотермс в международной практике