Содержание

- 2. Модели учета в мире Британско-американская модель- требования кредиторов и инвесторов. Континентальная модель - удовлетворение требований правительства.

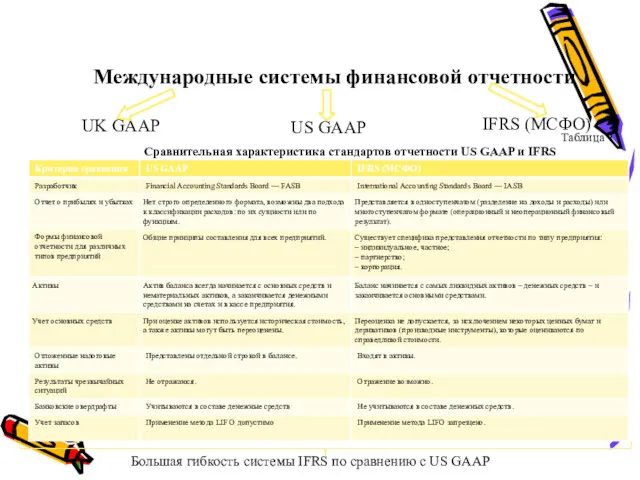

- 3. Международные системы финансовой отчетности UK GAAP IFRS (МСФО) Таблица 1 Сравнительная характеристика стандартов отчетности US GAAP

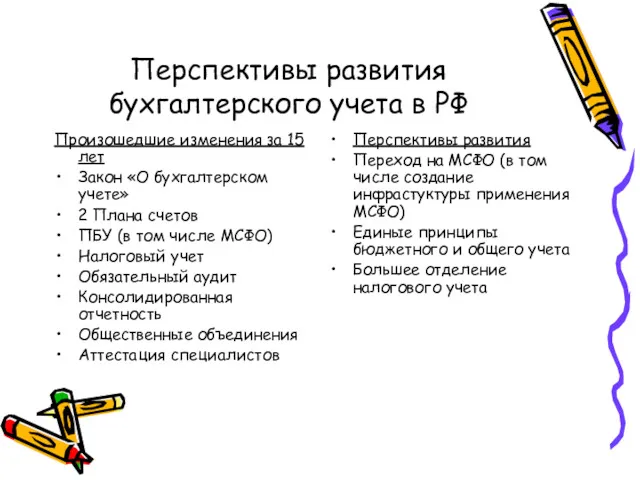

- 4. Перспективы развития бухгалтерского учета в РФ Произошедшие изменения за 15 лет Закон «О бухгалтерском учете» 2

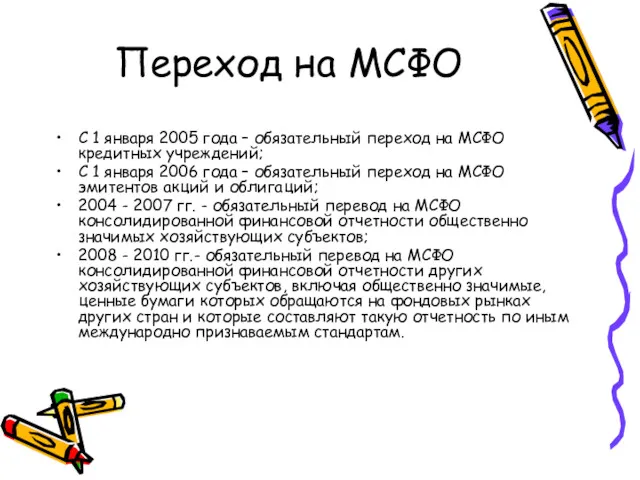

- 5. Переход на МСФО С 1 января 2005 года – обязательный переход на МСФО кредитных учреждений; С

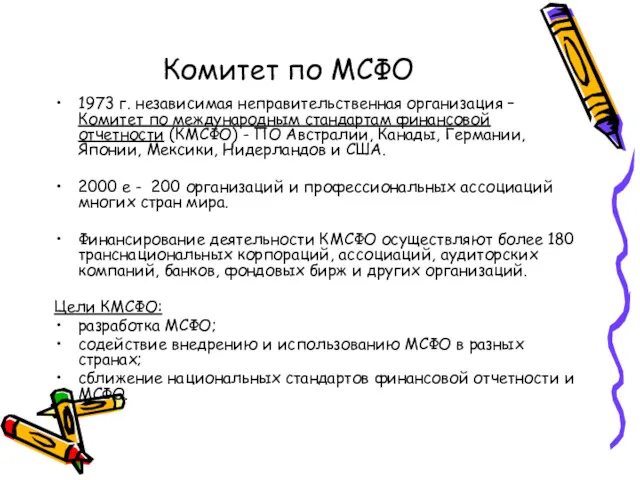

- 6. Комитет по МСФО 1973 г. независимая неправительственная организация – Комитет по международным стандартам финансовой отчетности (КМСФО)

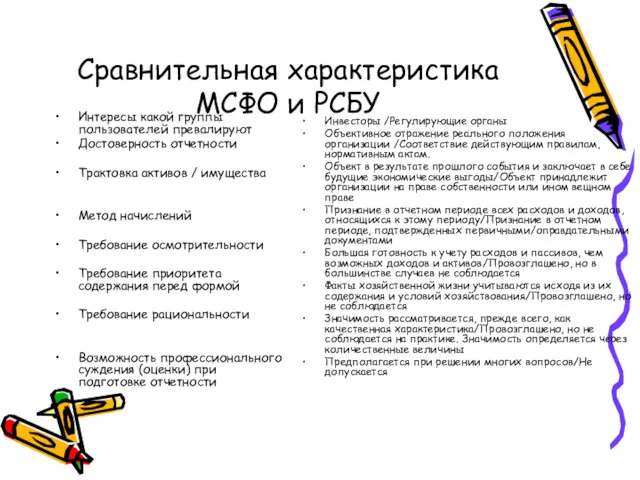

- 7. Сравнительная характеристика МСФО и РСБУ Интересы какой группы пользователей превалируют Достоверность отчетности Трактовка активов / имущества

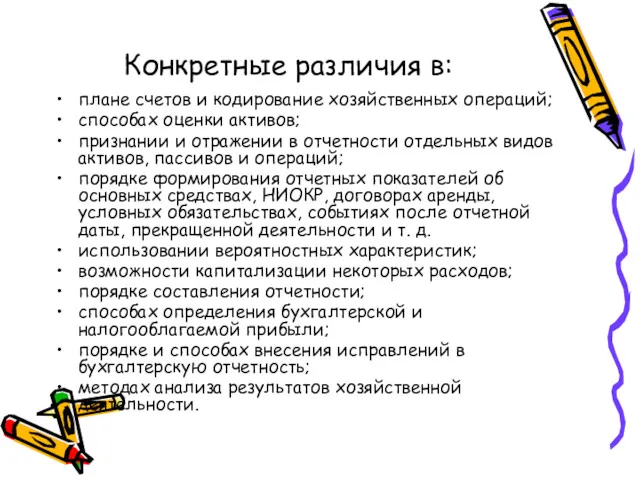

- 8. Конкретные различия в: плане счетов и кодирование хозяйственных операций; способах оценки активов; признании и отражении в

- 9. Способы применения МСФО МСФО=ПБУ (Кипр, Кувейт, Латвия) МСФО на основе ПБУ (Албания, Бангладеш..) ПБУ – МСФО+детали

- 10. Достоинства и недостатки МСФО Достоинства: Четкая экономическая логика Обобщение лучшей мировой практики Простота Уменьшение расходов на

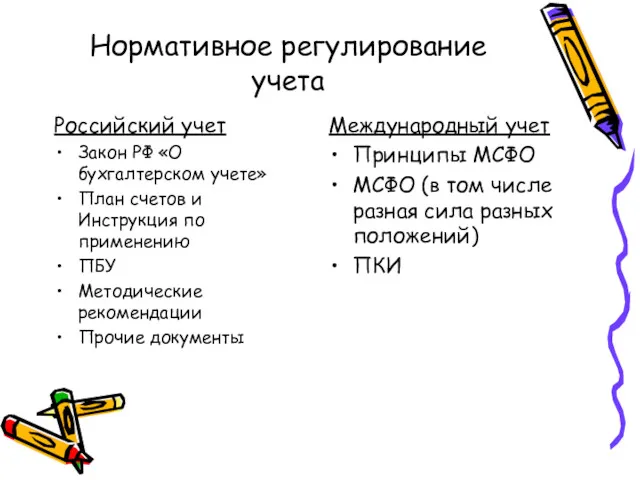

- 11. Нормативное регулирование учета Российский учет Закон РФ «О бухгалтерском учете» План счетов и Инструкция по применению

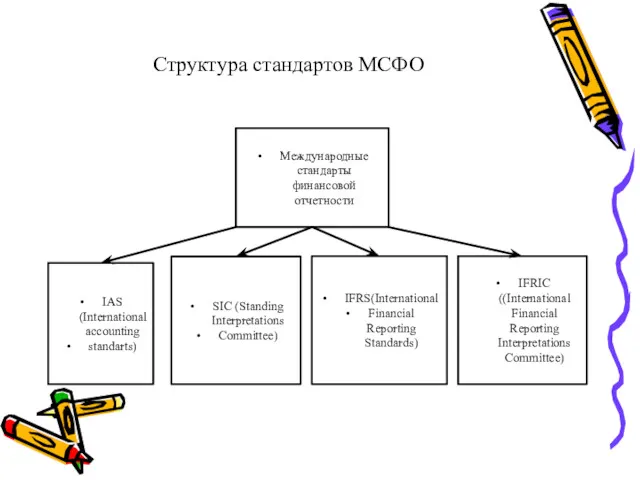

- 12. Структура стандартов МСФО

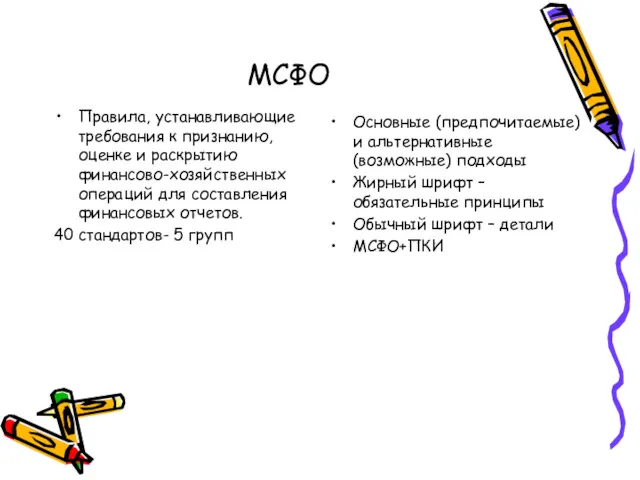

- 13. МСФО Правила, устанавливающие требования к признанию, оценке и раскрытию финансово-хозяйственных операций для составления финансовых отчетов. 40

- 14. Критерии информации Прозрачность Значимость Достоверность Сопоставимость

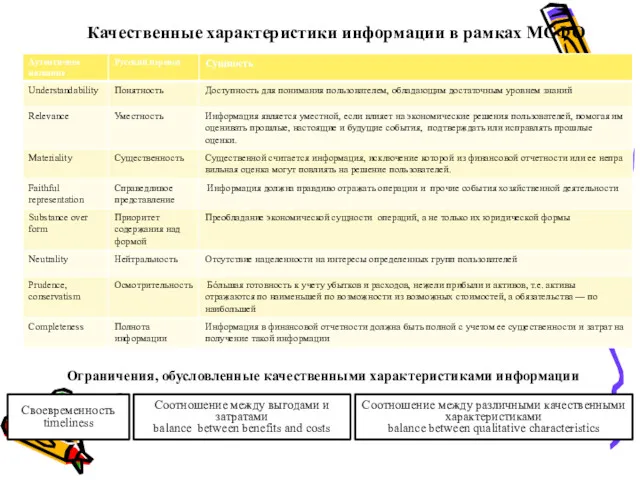

- 15. Качественные характеристики информации в рамках МСФО Ограничения, обусловленные качественными характеристиками информации

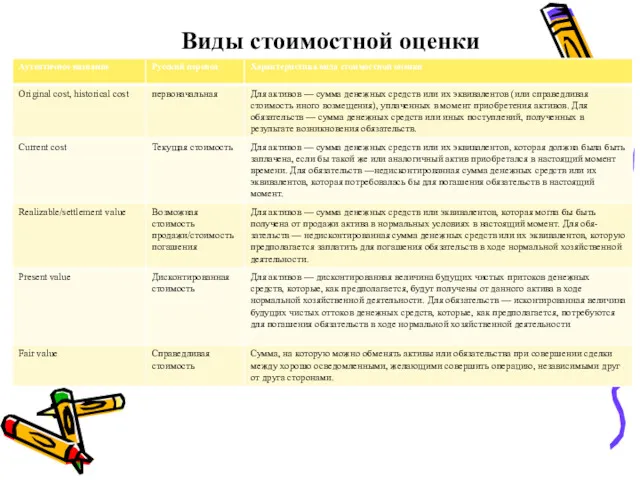

- 16. Виды стоимостной оценки

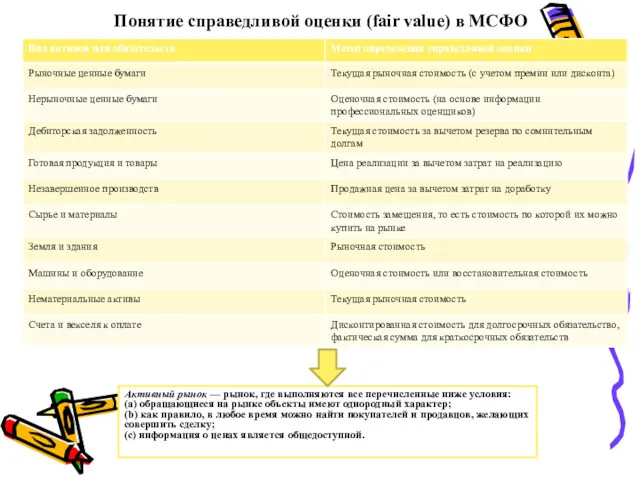

- 17. Понятие справедливой оценки (fair value) в МСФО Активный рынок — рынок, где выполняются все перечисленные ниже

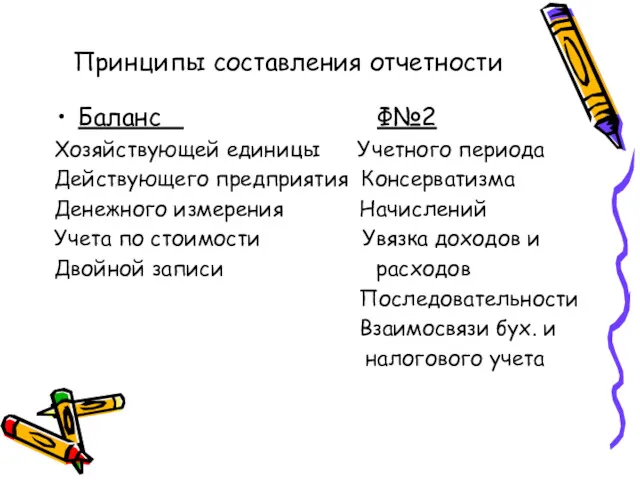

- 18. Принципы составления отчетности Баланс Ф№2 Хозяйствующей единицы Учетного периода Действующего предприятия Консерватизма Денежного измерения Начислений Учета

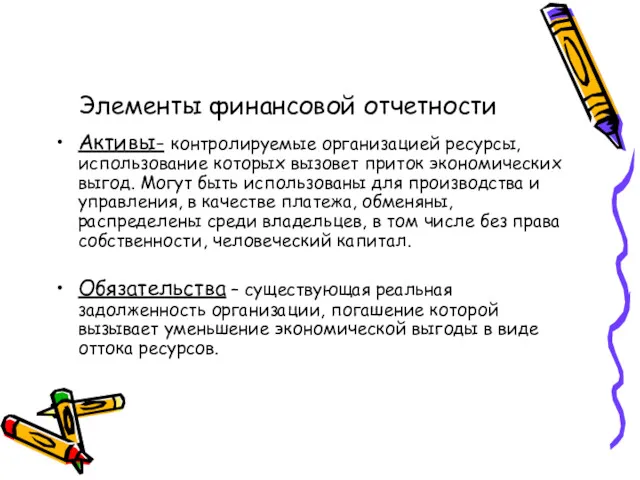

- 19. Элементы финансовой отчетности Активы- контролируемые организацией ресурсы, использование которых вызовет приток экономических выгод. Могут быть использованы

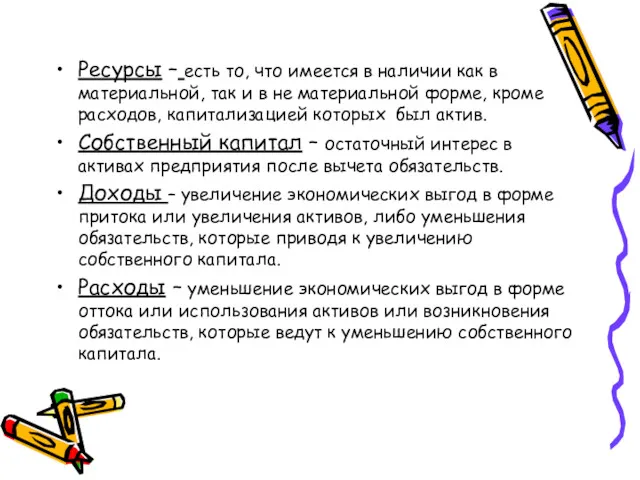

- 20. Ресурсы – есть то, что имеется в наличии как в материальной, так и в не материальной

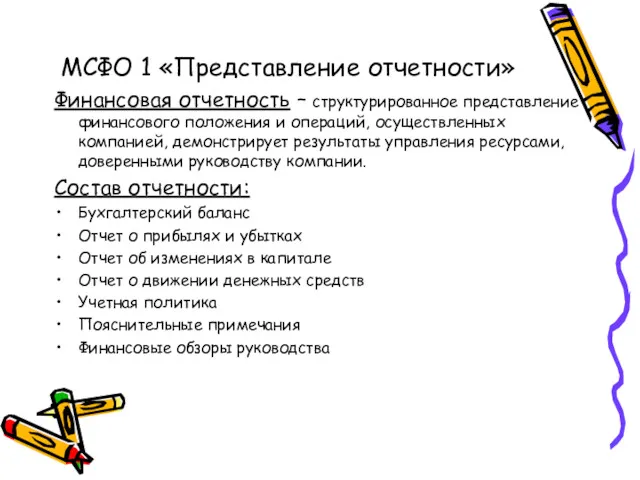

- 21. МСФО 1 «Представление отчетности» Финансовая отчетность – структурированное представление финансового положения и операций, осуществленных компанией, демонстрирует

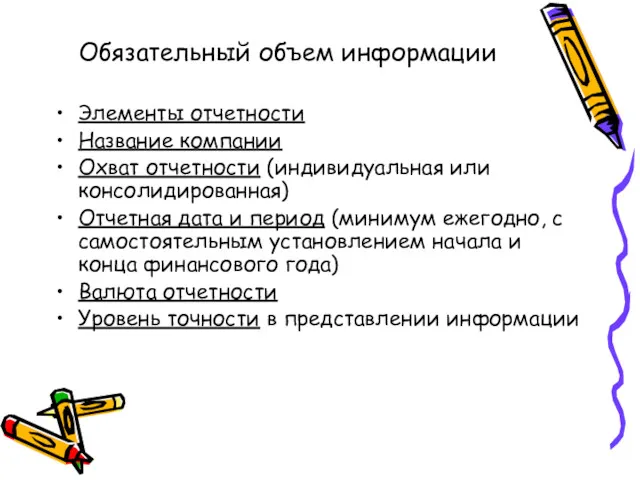

- 22. Обязательный объем информации Элементы отчетности Название компании Охват отчетности (индивидуальная или консолидированная) Отчетная дата и период

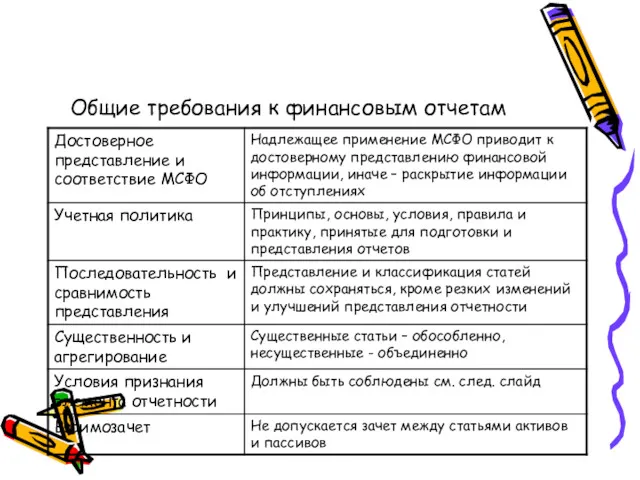

- 23. Общие требования к финансовым отчетам

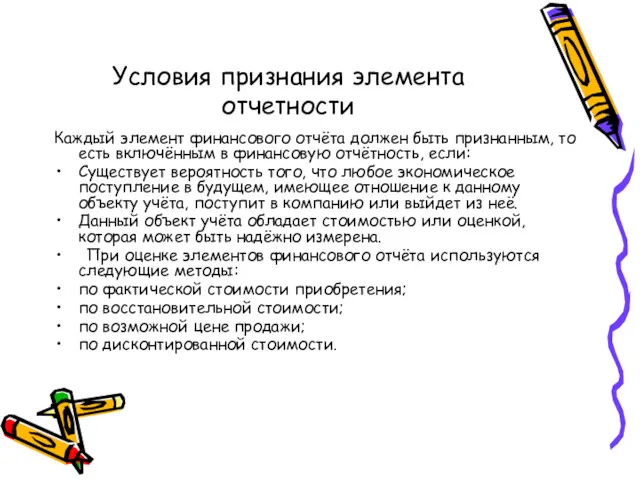

- 24. Условия признания элемента отчетности Каждый элемент финансового отчёта должен быть признанным, то есть включённым в финансовую

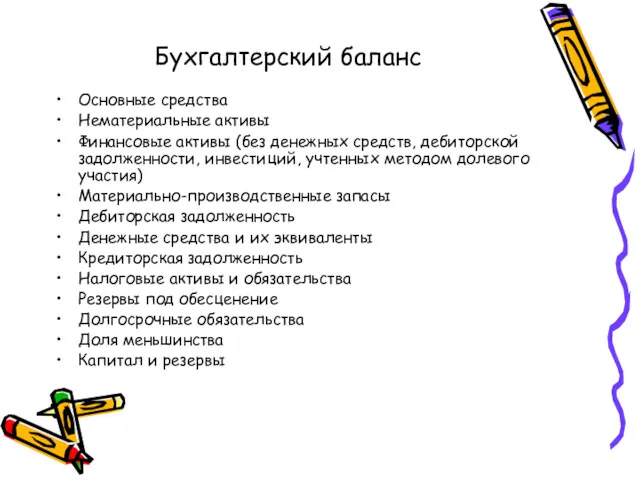

- 25. Бухгалтерский баланс Основные средства Нематериальные активы Финансовые активы (без денежных средств, дебиторской задолженности, инвестиций, учтенных методом

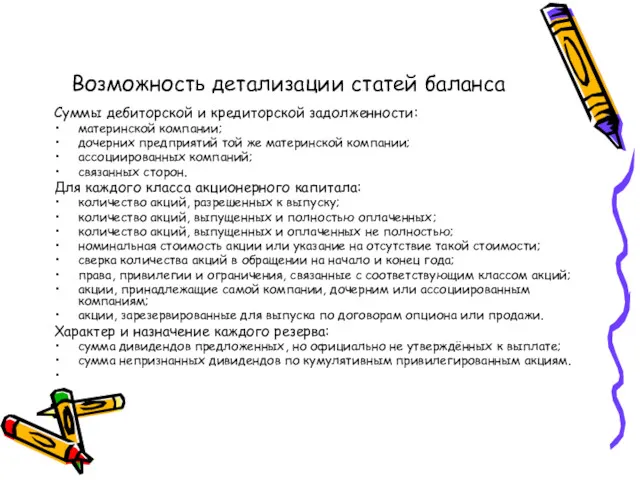

- 26. Возможность детализации статей баланса Суммы дебиторской и кредиторской задолженности: материнской компании; дочерних предприятий той же материнской

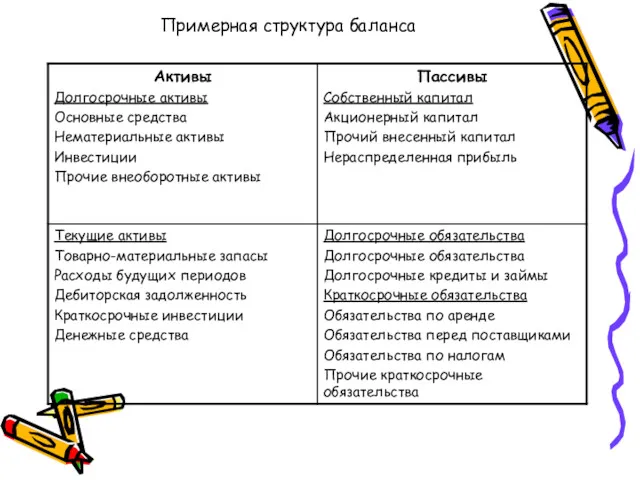

- 27. Примерная структура баланса

- 28. Примерная структура баланса

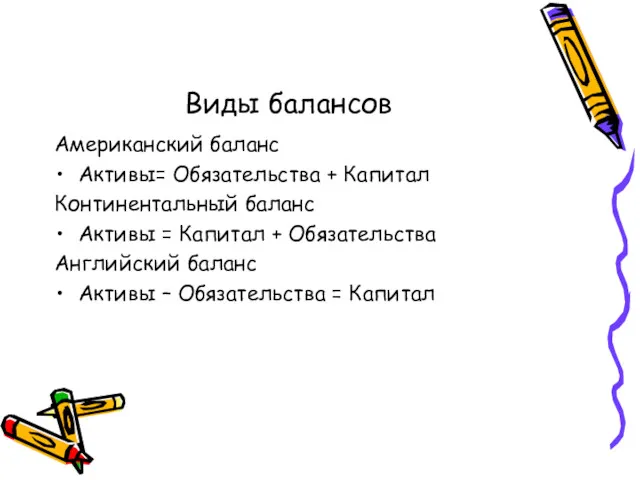

- 29. Виды балансов Американский баланс Активы= Обязательства + Капитал Континентальный баланс Активы = Капитал + Обязательства Английский

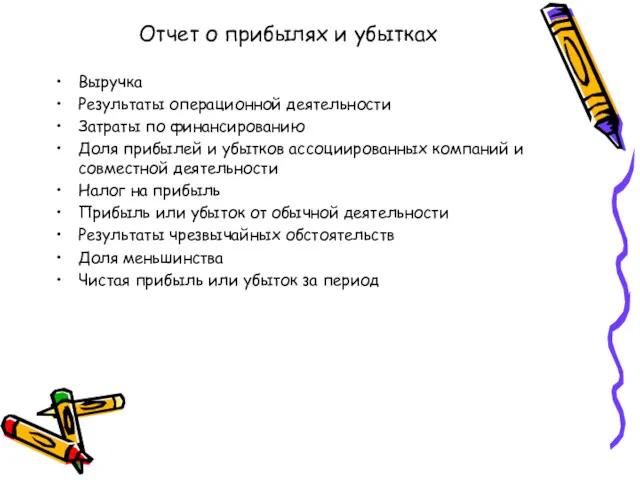

- 30. Отчет о прибылях и убытках Выручка Результаты операционной деятельности Затраты по финансированию Доля прибылей и убытков

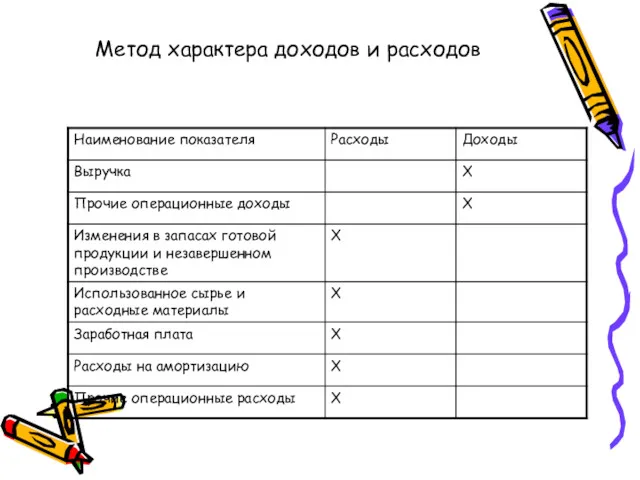

- 31. Метод характера доходов и расходов

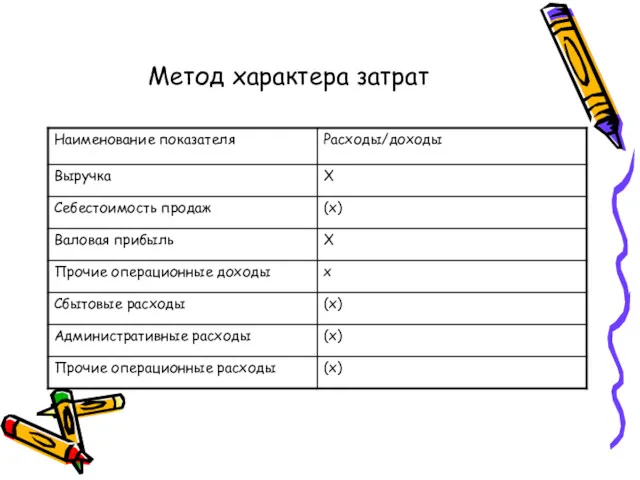

- 32. Метод характера затрат

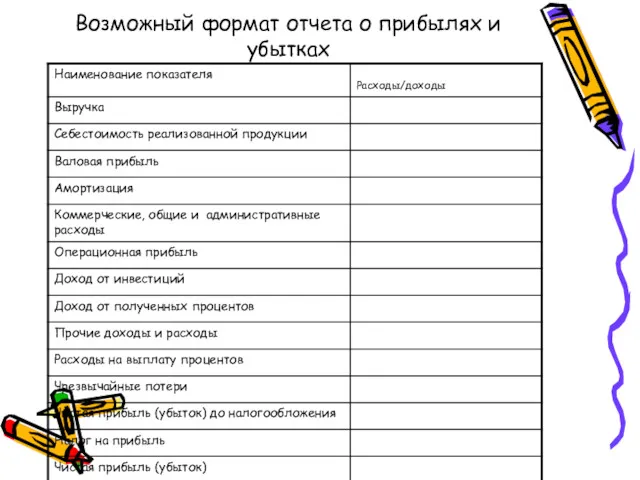

- 33. Возможный формат отчета о прибылях и убытках

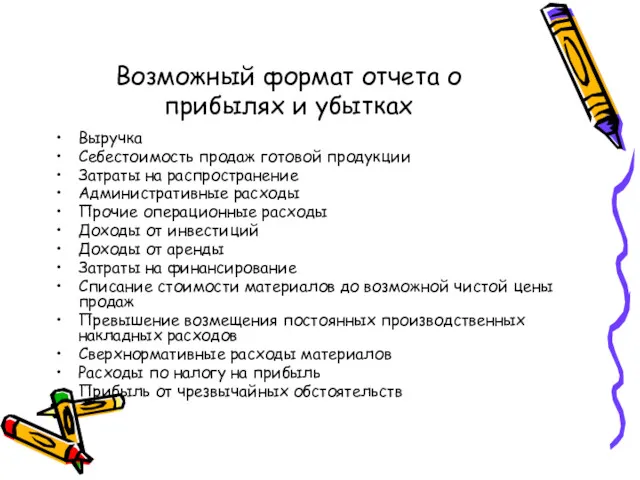

- 34. Возможный формат отчета о прибылях и убытках Выручка Себестоимость продаж готовой продукции Затраты на распространение Административные

- 35. МСФО 7 Отчет о движении денежных средств Основной метод – прямой метод Альтернативный подход – косвенный

- 36. МСФО 40 Инвестиционная собственность Инвестиции – это актив, которым владеет предприятие в целях получения дохода в

- 37. Состав актива Понятие «инвестиционная собственность» включает землю и строения или часть строения, или и то, и

- 38. Оценки актива Компания может предпочесть последовательно оценивать всю свою инвестиционную собственность, используя любой из следующих методов:

- 39. МСФО 39 Финансовые вложения торговые финансовые вложения; финансовые вложения, удерживаемые до погашения; займы, предоставленные другим предприятиям;

- 40. Финансовые вложения Финансовые вложения принимаются к бухгалтерскому учёту по себестоимости, то есть по справедливой стоимости уплаченного

- 41. В иных случаях себестоимость финансовых вложений, полученных предприятием безвозмездно, определяется из их справедливой стоимости на дату

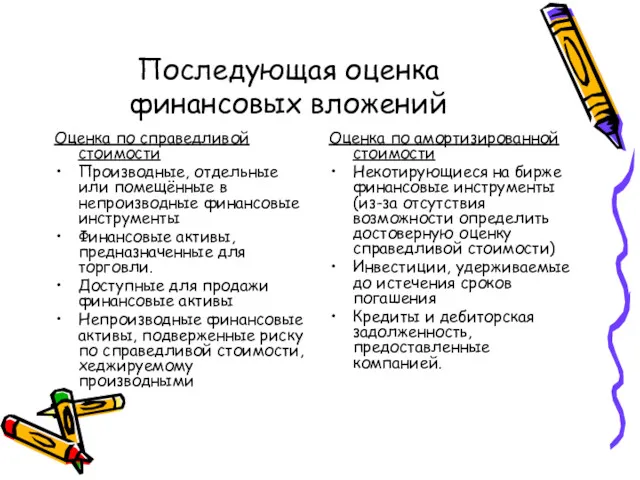

- 42. Последующая оценка финансовых вложений Оценка по справедливой стоимости Производные, отдельные или помещённые в непроизводные финансовые инструменты

- 43. Учет прибылей и убытков Прибыли или убытки при переоценке по справедливой стоимости финансовых активов в основном

- 44. Хеджирование Хеджирование означает разработку производного или непроизводного финансового инструмента в качестве компенсации изменения в справедливой стоимости

- 45. МСФО 38 Нематериальные активы Нематериальные активы – это идентифицируемый неденежный актив, не имеющий физической формы, который

- 46. При первоначальной оценке нематериальный актив признаётся по себестоимости, вне зависимости от того, был ли он приобретён

- 47. МСФО 16 Основные средства Покупка Оценка по фактической стоимости, которая включает покупную цену, в том числе

- 48. В иных случаях Производство Фактическая стоимость основного средства определяется по стоимости затрат по его изготовлению. При

- 49. Переоценка Увеличение стоимости в результате переоценки должно непосредственно относиться на собственный капитал как прирост (доход) от

- 50. Амортизация Амортизация отражает потребление экономических выгод от использования актива и признаётся в качестве расхода за исключением

- 51. Срок службы основного средства При определении срока службы должны быть учтены следующие факторы: ожидаемый физический износ,

- 52. Оценка реальной стоимости основного средства Сумма, предполагаемая к возмещению в ходе дальнейшего использования актива, включая остаточную

- 53. МСФО 2 Запасы Запасы включают: товары, землю или другое имущество, предназначенные для перепродажи; готовую продукцию, выпущенную

- 54. Оценка запасов Оценка запасов должна происходить по наименьшей из двух величин: себестоимости и возможной чистой цене

- 55. Методы оценки Метод фактических издержек. Метод нормативных затрат (стандартный метод): В расчёт принимаются нормативные уровни использования

- 56. Далее Компания самостоятельно выбирает метод оценки запасов, который влияет на значение себестоимости реализованных запасов и остатков

- 57. МСФО 23 Затраты по займам Займы - финансовые обязательства, погашение которых производится деньгами или иными финансовыми

- 58. Капитализация процентов Затраты по займам, непосредственно связанные с приобретением, строительством или производством квалифицируемого актива, можно капитализировать

- 59. Капитализацию не следует прекращать: когда все составные части должны быть завершены до того, как какая-либо часть

- 60. Краткосрочные активы В соответствии с МСФО 1 актив классифицируется как краткосрочный, когда: его предполагается реализовать или

- 61. Состав краткосрочных активов Денежные средства и их эквиваленты в виде: денежных средств в кассе (банкноты, монеты,

- 62. Запасы – это активы, которые предназначены для продажи в процессе деятельности компании или для производственного потребления

- 63. Дебиторская задолженность – это обязательства покупателей и заказчиков, а также других дебиторов погашать задолженность как денежными

- 64. МСФО 37 «Резервы, условные обязательства и условные активы» Оценка возможной величины безнадёжных долгов может быть сделана

- 65. МСФО 36 «Обесценение активов» Признаки, указывающие на возможное обесценение данного актива: - внешние признаки, например, спад

- 66. При оценке ценности использования актива, наряду с остальными важными аспектами, компании следует использовать: -прогнозы потоков денежных

- 67. В отчёте о прибылях и убытках убыток от обесценения актива необходимо признать в качестве расхода для

- 69. Скачать презентацию

Кредитная система: понятие, сущность, функции

Кредитная система: понятие, сущность, функции Переход от государственного регулирования цен на СУГ к рыночному

Переход от государственного регулирования цен на СУГ к рыночному Виды государственных пенсий. Роль государства в их реализации

Виды государственных пенсий. Роль государства в их реализации Инвестирование в недвижимость. (Тема 2.3)

Инвестирование в недвижимость. (Тема 2.3) Формування та розподіл прибутку підприємства

Формування та розподіл прибутку підприємства Налогообложение. Принципы налогообложения

Налогообложение. Принципы налогообложения Совместный инвестиционный проект в загородной недвижимости. Истринское водохранилище. Подмосковье

Совместный инвестиционный проект в загородной недвижимости. Истринское водохранилище. Подмосковье Министерство финансов Калининградской области Программа Повышение финансовой грамотности населения

Министерство финансов Калининградской области Программа Повышение финансовой грамотности населения Анализ и оценка ликвидности бухгалтерского баланса и его текущих активов

Анализ и оценка ликвидности бухгалтерского баланса и его текущих активов Методика расчета и уплаты налогов. Водный налог

Методика расчета и уплаты налогов. Водный налог Международные ценные бумаги. Эффективная система внешних заимствований. Тема 5

Международные ценные бумаги. Эффективная система внешних заимствований. Тема 5 Процедуры исполнения бюджета

Процедуры исполнения бюджета Ресурсный метод составления сметы. Пример + задание

Ресурсный метод составления сметы. Пример + задание Анализ финансового состояния компании. (Лекция 3)

Анализ финансового состояния компании. (Лекция 3) Порядок работы в ПУР КС ГИИС. Электронный бюджет при проведении расходных операций

Порядок работы в ПУР КС ГИИС. Электронный бюджет при проведении расходных операций Primera departamento de Sberbank

Primera departamento de Sberbank Государственный финансовый контроль

Государственный финансовый контроль Управленческий учет

Управленческий учет Страховая группа Капитал-Полис

Страховая группа Капитал-Полис Взаимодействие с налоговыми органами. Права и обязанности налогоплательщиков

Взаимодействие с налоговыми органами. Права и обязанности налогоплательщиков Баланс кредитной организации

Баланс кредитной организации Обоснование закупок (ст. 18 Федерального закона № 44-ФЗ)

Обоснование закупок (ст. 18 Федерального закона № 44-ФЗ) Финансовое состояние фирмы: основные показатели

Финансовое состояние фирмы: основные показатели Особенности финансового планирования ФГКУ ПСЧ МЧС России

Особенности финансового планирования ФГКУ ПСЧ МЧС России Финансовая модель инвестиционного проекта

Финансовая модель инвестиционного проекта Контрактная система. Запрос котировок

Контрактная система. Запрос котировок Оплата труда медицинских работников

Оплата труда медицинских работников Точка безубыточности. ООО Максимум ПРО

Точка безубыточности. ООО Максимум ПРО