Особенности учета, отчетности и налогообложения сельскохозяйственных потребительских кооперативов презентация

Содержание

- 2. Некоммерческая организация (сельскохозяйственный потребительский кооператив – частный случай НКО) - юридическое лицо, не преследующее извлечение прибыли

- 3. Законодательством и подзаконными актами Российской Федерации установлены минимальные отличия бухгалтерского учёта и налогообложения НКО по сравнению

- 4. Возможная, но необязательная, особенность СПоК, влияющая на организацию учёта Сочетание в СПоК коммерческой и некоммерческой деятельности

- 5. Нормативные документы по бухгалтерскому учету Федеральный закон № 402-ФЗ от 6 декабря 2011 г. «О бухгалтерском

- 6. ФЗ «О бухгалтерском учете» Обязанность ведения бухгалтерского учета; Право ведения бухгалтерского учета упрощенным способом для некоммерческих

- 7. Упрощенная система бухгалтерского учета и бухгалтерской отчетности (письмо Минфина от 27 декабря 2013 г. № 07-01-06/57795,

- 8. Внутренние нормативные документы кооператива по ведению бухгалтерского учета Приказ по учетной политике; Рабочий план счетов бухгалтерского

- 9. Учетная политика- совокупность способов ведения экономическим субъектом бухгалтерского учета Утверждается приказом председателя кооператива и применяется с

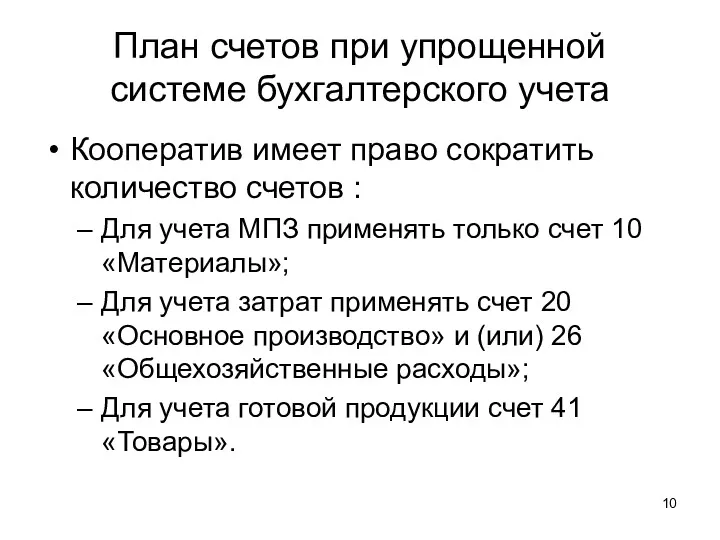

- 10. План счетов при упрощенной системе бухгалтерского учета Кооператив имеет право сократить количество счетов : Для учета

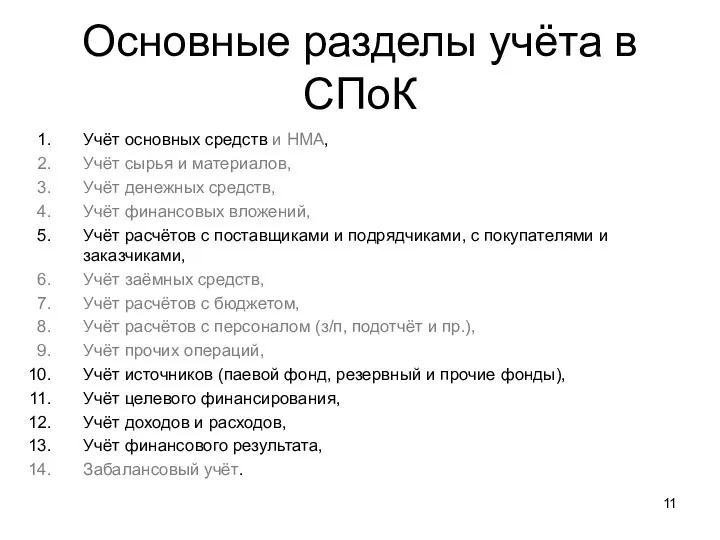

- 11. Основные разделы учёта в СПоК Учёт основных средств и НМА, Учёт сырья и материалов, Учёт денежных

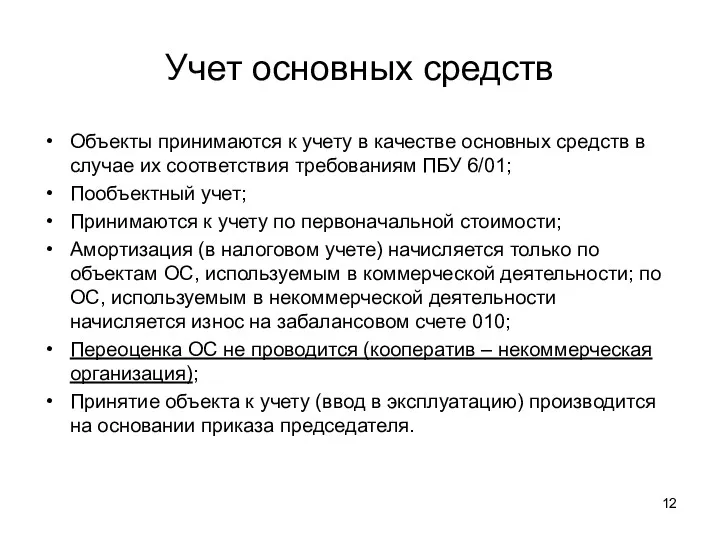

- 12. Учет основных средств Объекты принимаются к учету в качестве основных средств в случае их соответствия требованиям

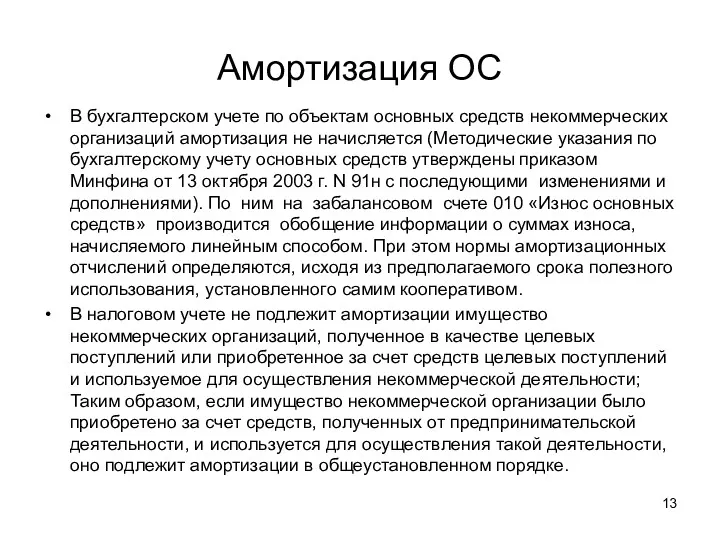

- 13. Амортизация ОС В бухгалтерском учете по объектам основных средств некоммерческих организаций амортизация не начисляется (Методические указания

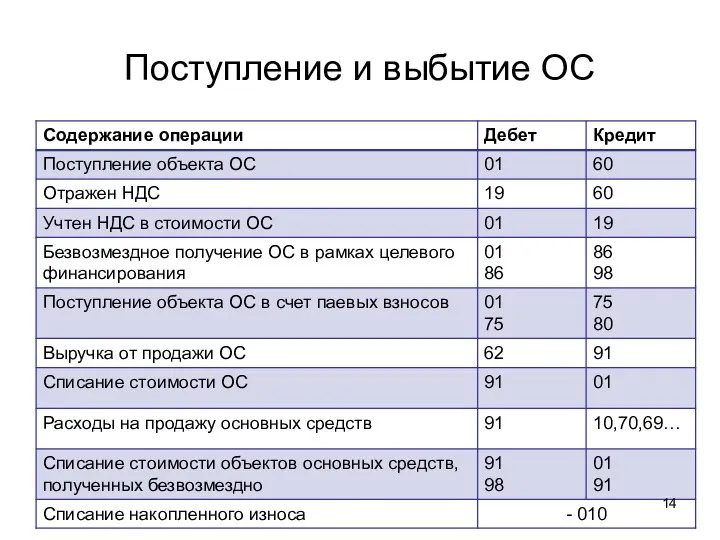

- 14. Поступление и выбытие ОС

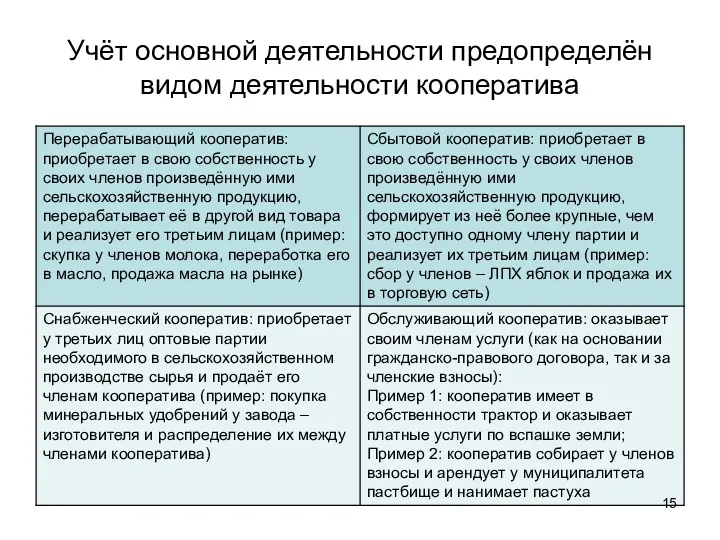

- 15. Учёт основной деятельности предопределён видом деятельности кооператива

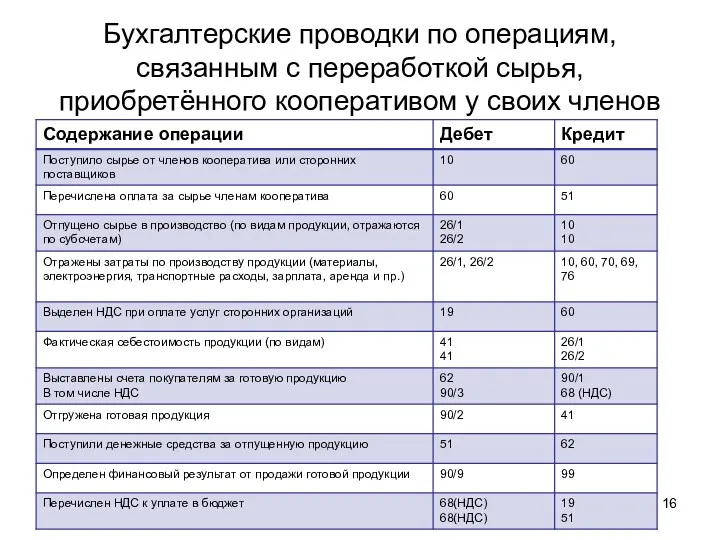

- 16. Бухгалтерские проводки по операциям, связанным с переработкой сырья, приобретённого кооперативом у своих членов

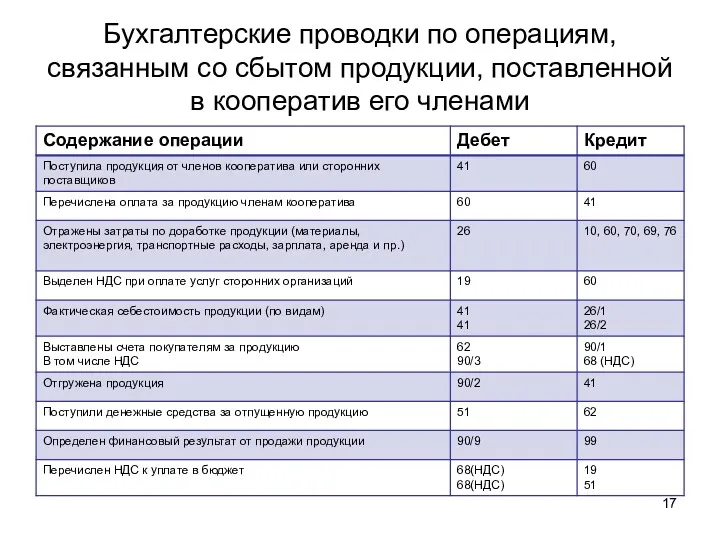

- 17. Бухгалтерские проводки по операциям, связанным со сбытом продукции, поставленной в кооператив его членами

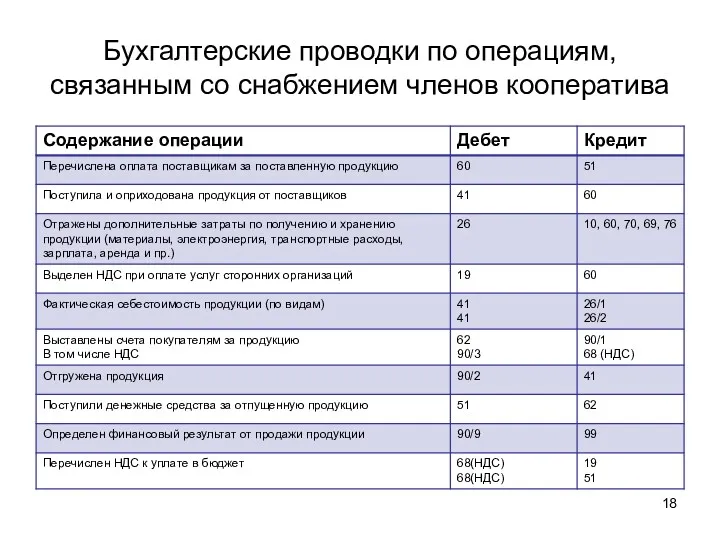

- 18. Бухгалтерские проводки по операциям, связанным со снабжением членов кооператива

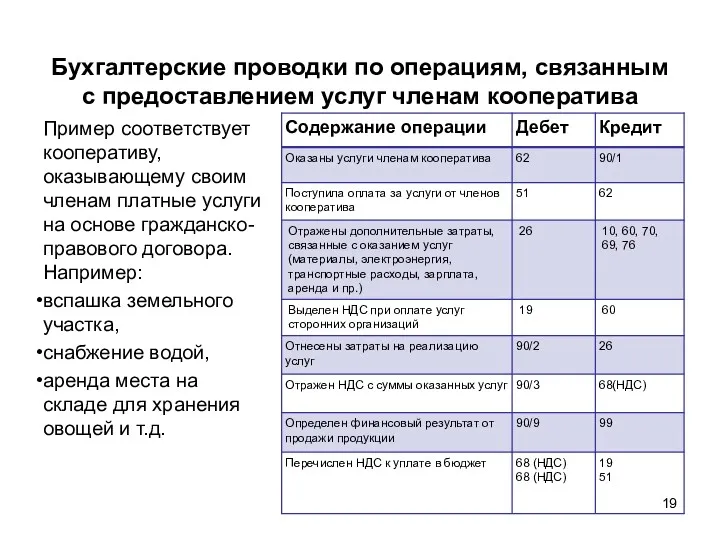

- 19. Бухгалтерские проводки по операциям, связанным с предоставлением услуг членам кооператива Пример соответствует кооперативу, оказывающему своим членам

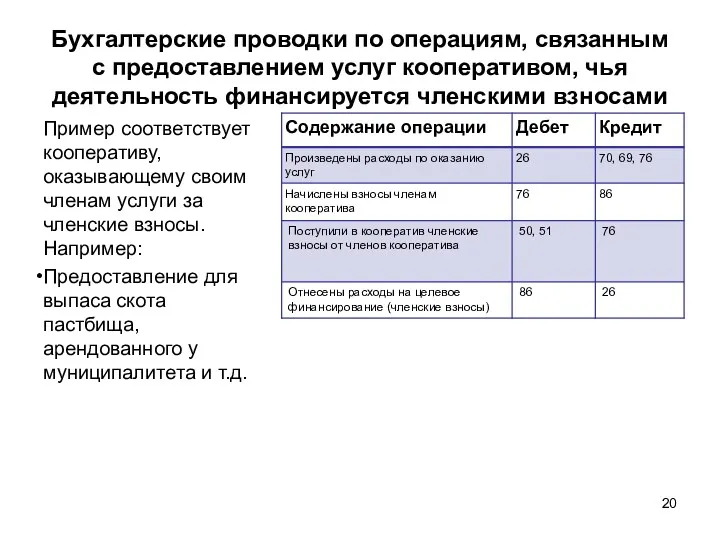

- 20. Бухгалтерские проводки по операциям, связанным с предоставлением услуг кооперативом, чья деятельность финансируется членскими взносами Пример соответствует

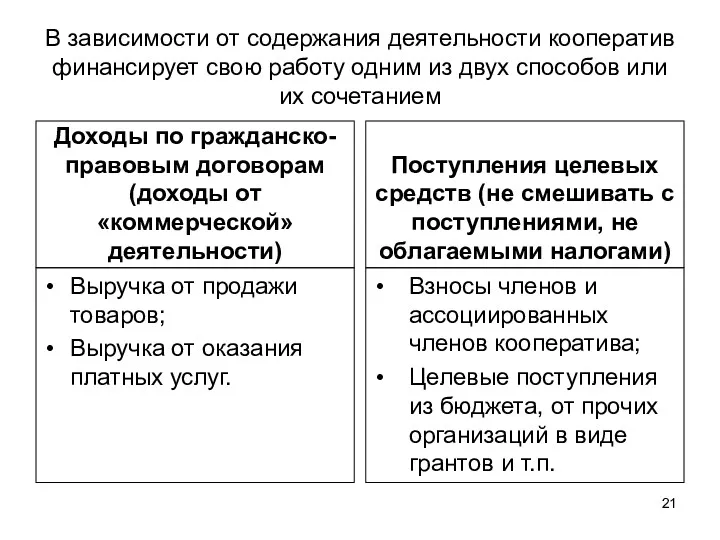

- 21. В зависимости от содержания деятельности кооператив финансирует свою работу одним из двух способов или их сочетанием

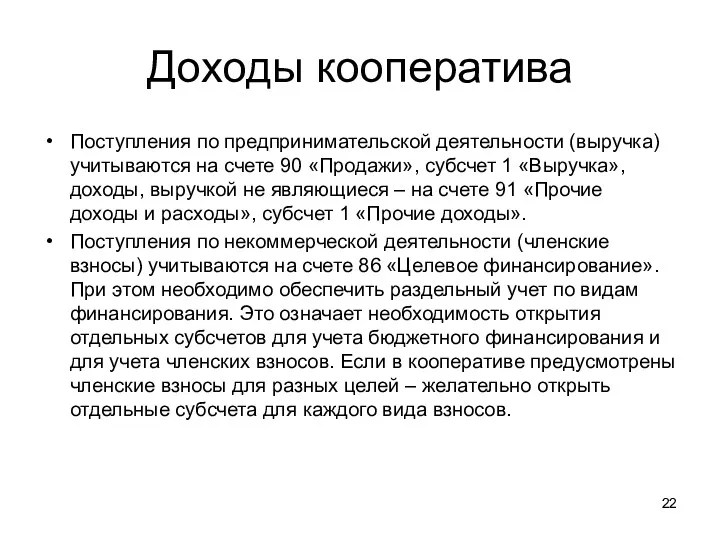

- 22. Доходы кооператива Поступления по предпринимательской деятельности (выручка) учитываются на счете 90 «Продажи», субсчет 1 «Выручка», доходы,

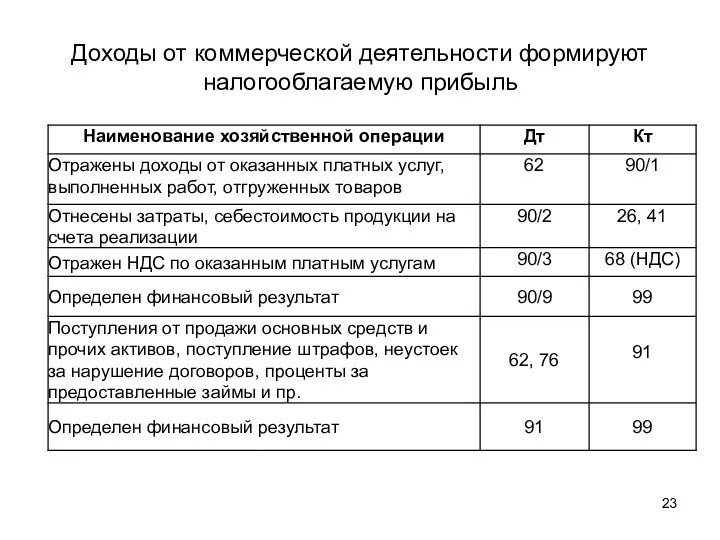

- 23. Доходы от коммерческой деятельности формируют налогооблагаемую прибыль

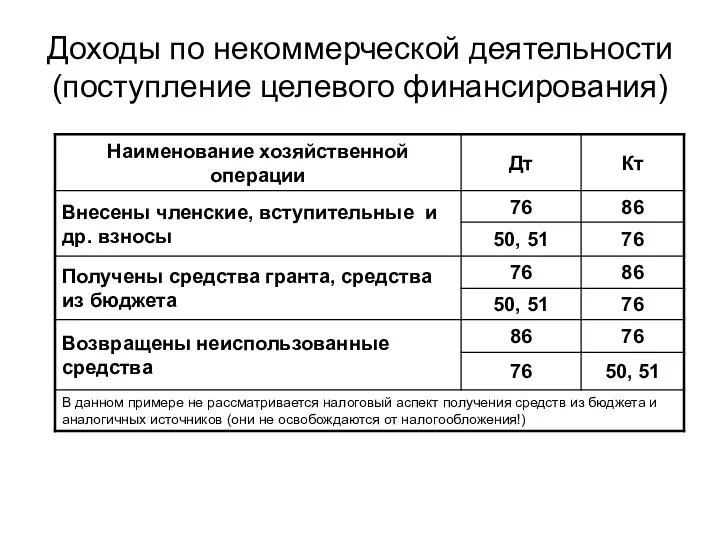

- 24. Доходы по некоммерческой деятельности (поступление целевого финансирования)

- 25. Требования к учету средств целевого финансирования Документы, подтверждающие поступление средств, должны обязательно отражать характер поступления и/или

- 26. Расходы кооператива расходы финансируемые за счет доходов от предпринимательской деятельности (выручка от реализации товаров и услуг);

- 27. Расходы Определяются счета для накопления и распределения затрат. В действующем плане счетов для этих целей предусмотрены

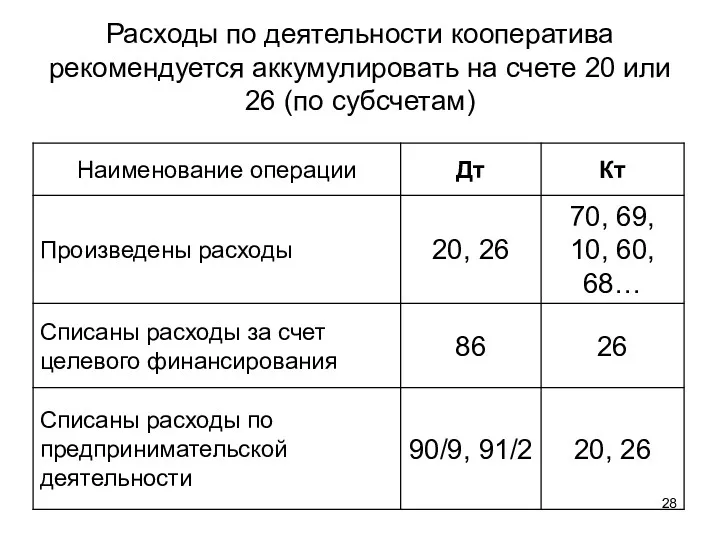

- 28. Расходы по деятельности кооператива рекомендуется аккумулировать на счете 20 или 26 (по субсчетам)

- 29. Основным элементом управленческого учёта СПоК – организации, получающей доход от предпринимательской деятельности и средства целевого финансирования,

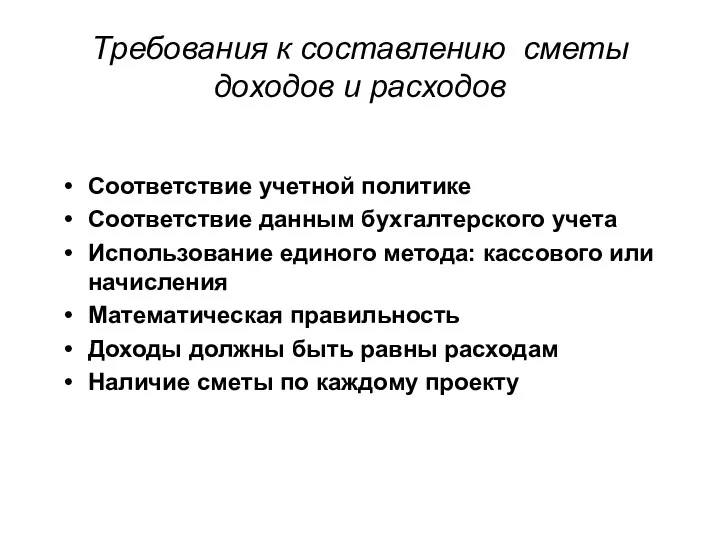

- 30. Требования к составлению сметы доходов и расходов Соответствие учетной политике Соответствие данным бухгалтерского учета Использование единого

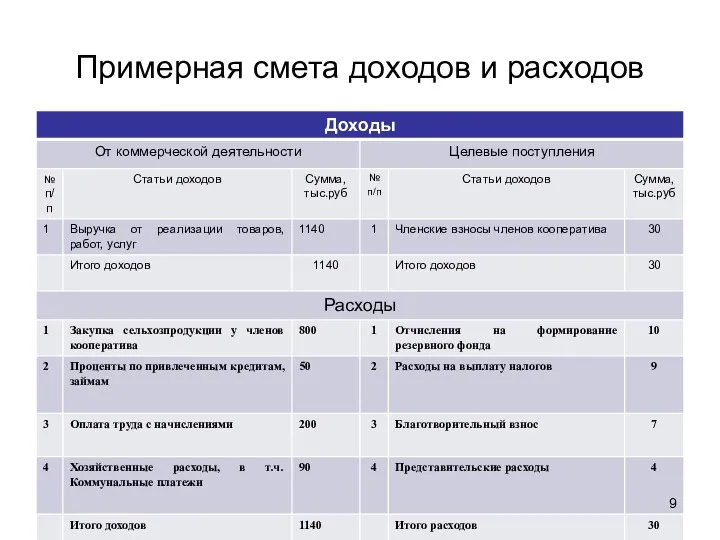

- 31. Примерная смета доходов и расходов 9

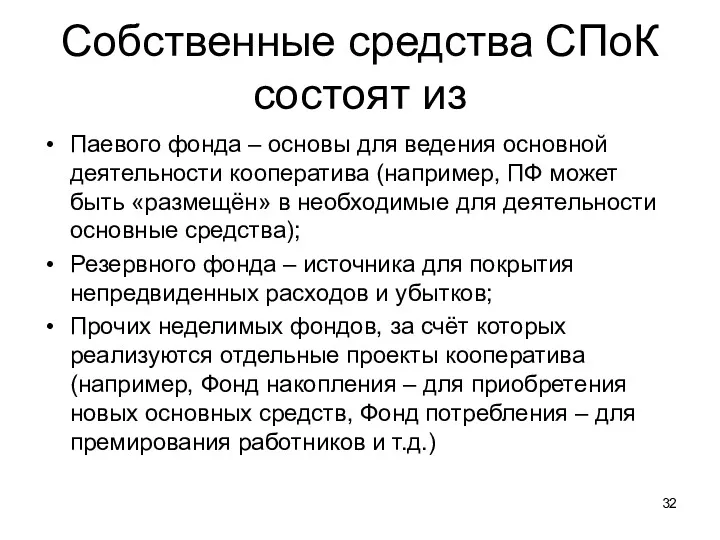

- 32. Собственные средства СПоК состоят из Паевого фонда – основы для ведения основной деятельности кооператива (например, ПФ

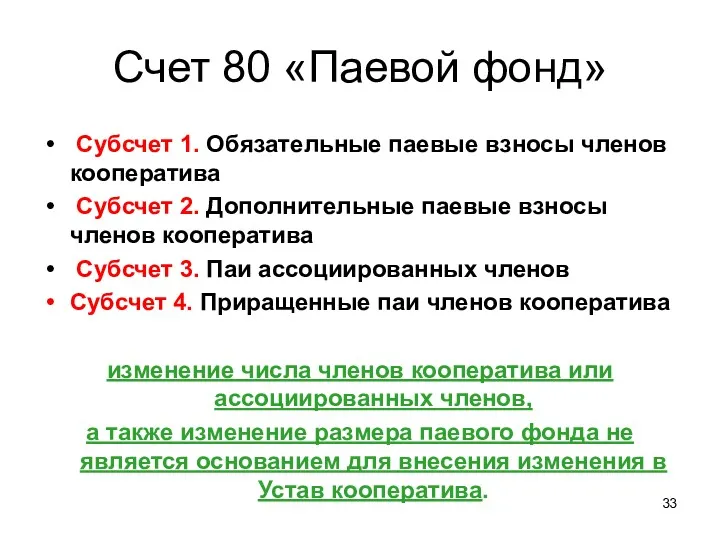

- 33. Счет 80 «Паевой фонд» Субсчет 1. Обязательные паевые взносы членов кооператива Субсчет 2. Дополнительные паевые взносы

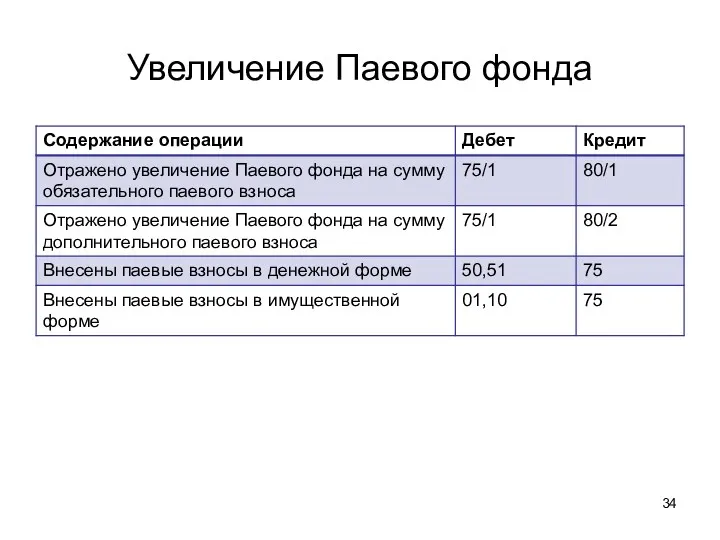

- 34. Увеличение Паевого фонда

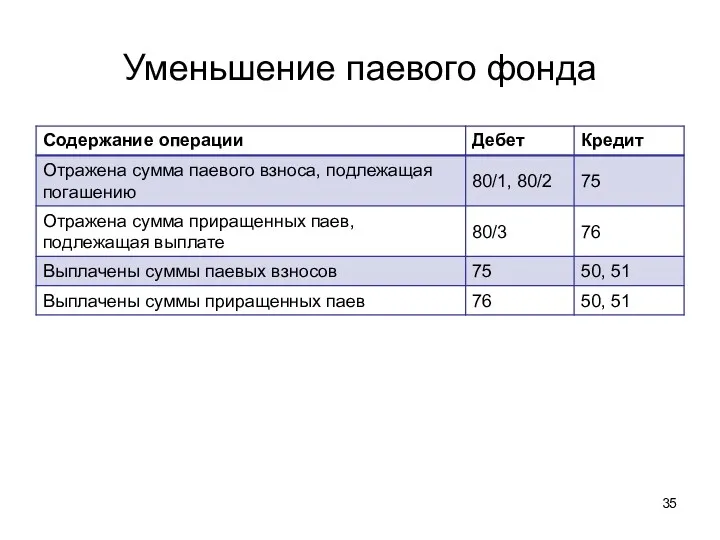

- 35. Уменьшение паевого фонда

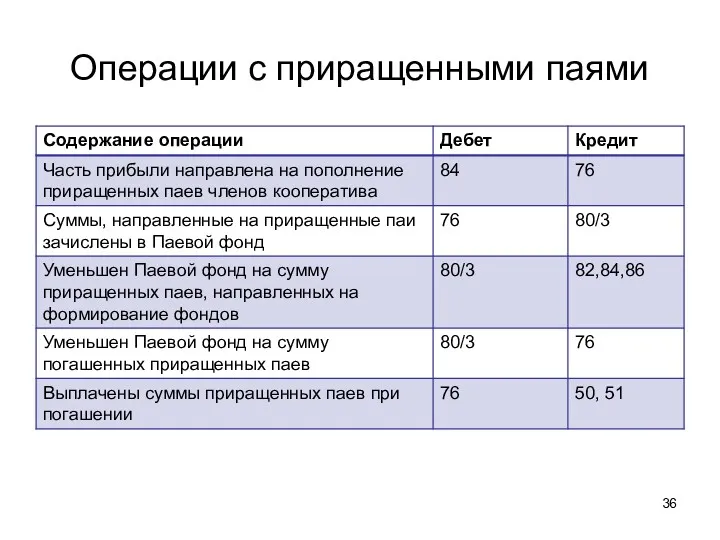

- 36. Операции с приращенными паями

- 37. Резервный фонд в размере не менее 10 процентов от паевого фонда Создаётся для: Возмещения балансового убытка;

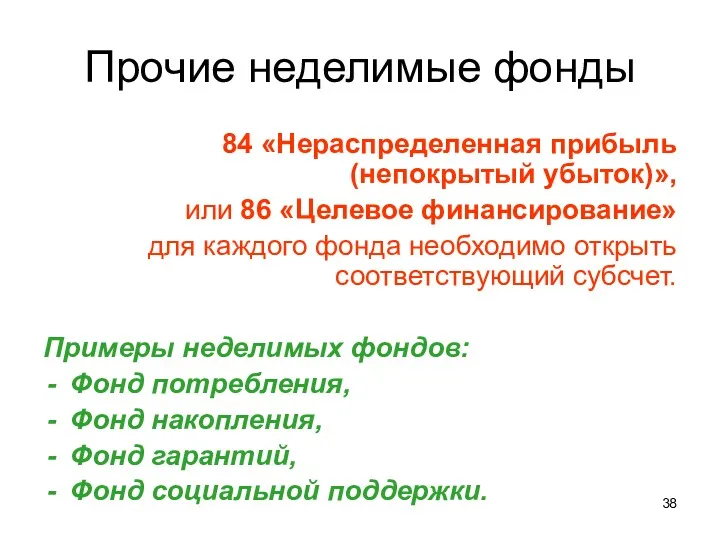

- 38. Прочие неделимые фонды 84 «Нераспределенная прибыль (непокрытый убыток)», или 86 «Целевое финансирование» для каждого фонда необходимо

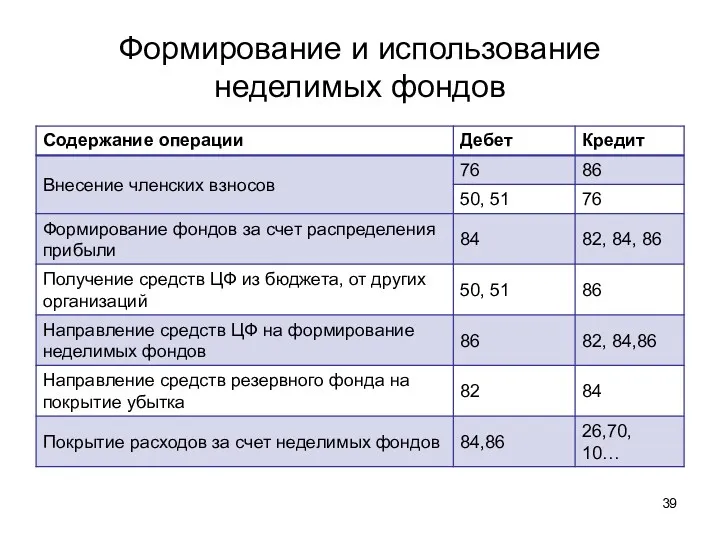

- 39. Формирование и использование неделимых фондов

- 40. Финансовые результаты деятельности кооператива результаты некоммерческой деятельности результаты предпринимательской деятельности

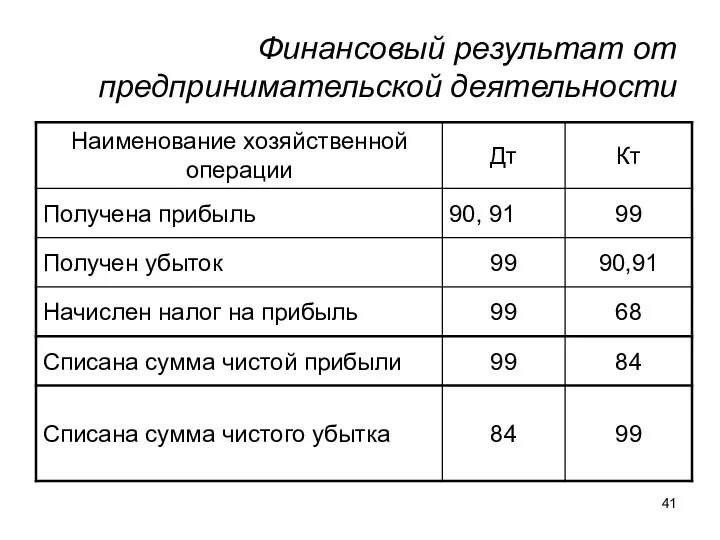

- 41. Финансовый результат от предпринимательской деятельности

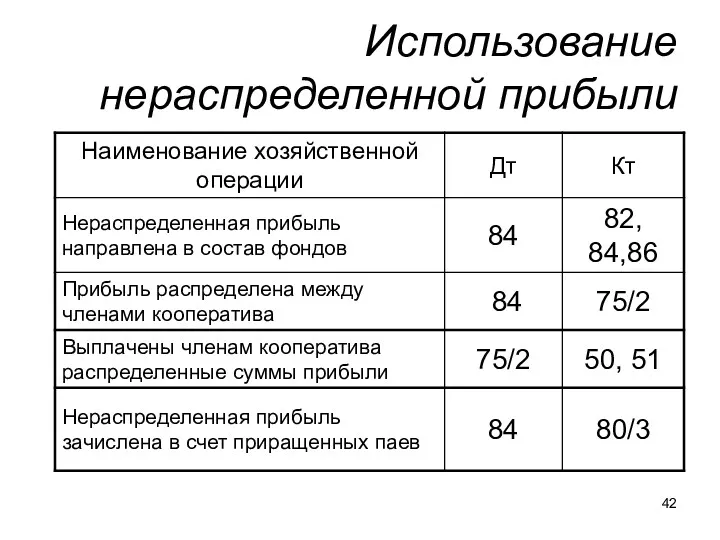

- 42. Использование нераспределенной прибыли

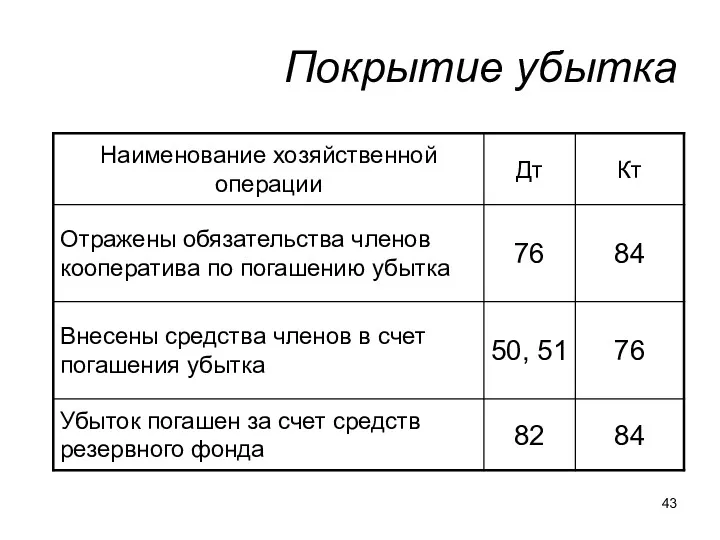

- 43. Покрытие убытка

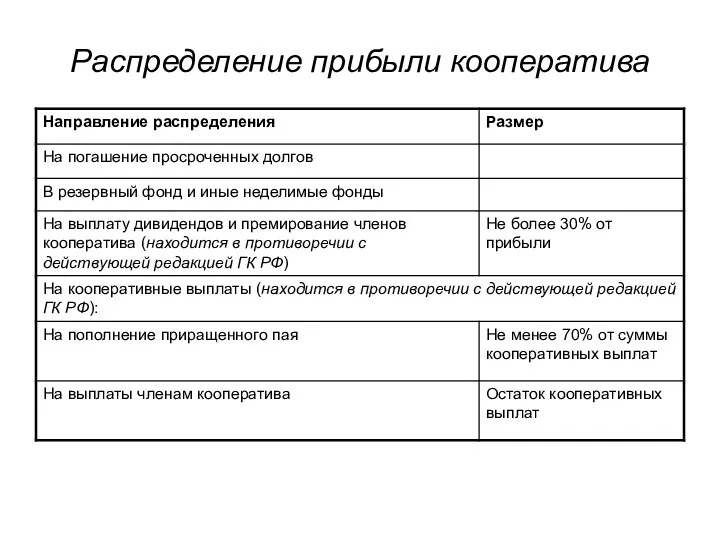

- 44. Распределение прибыли кооператива

- 45. Бухгалтерская (финансовая) отчетность единая система данных об имущественном и финансовом положении организации и о результатах ее

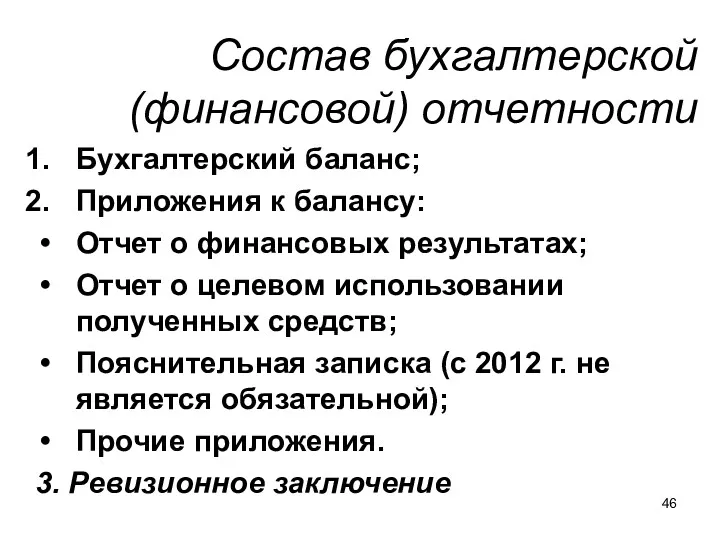

- 46. Состав бухгалтерской (финансовой) отчетности Бухгалтерский баланс; Приложения к балансу: Отчет о финансовых результатах; Отчет о целевом

- 47. Основные положения Отчетность подписывают руководитель и главный бухгалтер кооператива Годовой отчет и бухгалтерский баланс подлежат утверждению

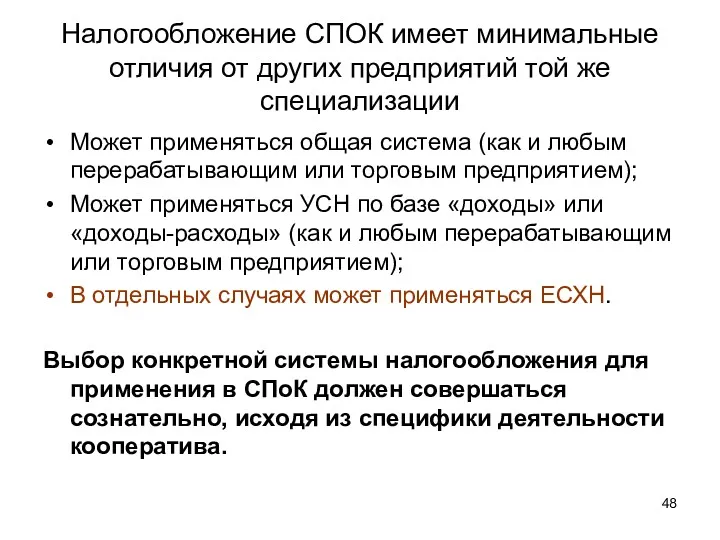

- 48. Налогообложение СПОК имеет минимальные отличия от других предприятий той же специализации Может применяться общая система (как

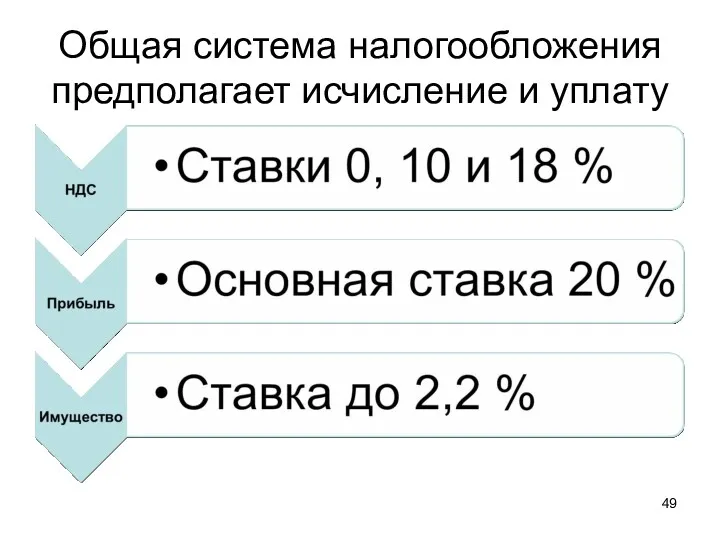

- 49. Общая система налогообложения предполагает исчисление и уплату

- 50. Налог на добавленную стоимость Налог на добавленную стоимость уплачивается: 1) При реализации товаров и услуг. 2)

- 51. Отчётность и уплата НДС 1) С 2015 года декларация подаётся в налоговую ежеквартально в срок не

- 52. Налог на прибыль организаций Прибыль организации — это разница между полученными доходами и понесёнными расходами. При

- 53. Отчётность и уплата налога на прибыль Декларация подаётся ежеквартально: за 1 квартал, полугодие, 9 месяцев —

- 54. Налог на имущество организаций Объект налогообложения — движимое и недвижимое имущество, учитываемое на балансе организации как

- 55. Отчётности и уплата налога на имущество По итогам каждого отчётного периода (1 квартал, полугодие, 9 месяцев)

- 56. Когда СПоК выгодно применять ОСНО Если большая часть ваших партнёров и покупателей тоже применяют ОСНО и

- 57. Упрощённая система налогообложения На УСН платится единый налог, заменяющий уплату налога на имущество, на прибыль и

- 58. Порядок перехода на УСН 1) При регистрации СПоК: — Уведомление о переходе можно подать одновременно с

- 59. Особенности учёта доходов и расходов Применяется кассовый принцип (состоялась оплата); Расходы должны быть документально подтверждены; Необходимо

- 60. Декларирование и уплата налога Декларация подаётся один раз в год - не позднее 31 марта года,

- 61. Когда правомерно применять УСН Если контрагенты СПоК не применяют ОСНО (как поставщики, так и покупатели); Если

- 62. Выбор между 6 % и 15 % «Доходы, уменьшенные на величину расходов» У СПоК значительные расходы,

- 63. Единый сельскохозяйственный налог На ЕСХН платится единый налог, заменяющий уплату налога на имущество, на прибыль и

- 64. Условия применения СПоК ЕСХН Кооператив должен быть «снабженческим», «сбытовым» («торговым»), «перерабатывающим», «садоводческим», «животноводческим» или «огородническим»; доля

- 65. Порядок перехода на ЕСХН 1) При регистрации СПоК: — Уведомление о переходе можно подать одновременно с

- 66. Расчёт, декларирование и уплата налога Учёт доходов и расходов почти аналогичен УСН; также предусмотрено ведение Книги

- 67. Когда правомерно применять ЕСХН Если контрагенты СПоК не применяют ОСНО (как поставщики, так и покупатели); Кооператив

- 69. Скачать презентацию

Простые проценты. Декурсивный и антисипативный способы начисления процентов. Логика финансовой операции наращения

Простые проценты. Декурсивный и антисипативный способы начисления процентов. Логика финансовой операции наращения Өтімділік түсінігі және баланстың өтімділігі

Өтімділік түсінігі және баланстың өтімділігі Оценка финансовой деятельности организации

Оценка финансовой деятельности организации Учет операций на расчетном счете

Учет операций на расчетном счете Методы оценки финансового состояния предприятия

Методы оценки финансового состояния предприятия Chapter 4. The Time Value of Money

Chapter 4. The Time Value of Money Оценка финансового состояния организации (на примере ООО Агромашснаб г. Черкесска)

Оценка финансового состояния организации (на примере ООО Агромашснаб г. Черкесска) Налоговый контроль в РФ

Налоговый контроль в РФ Пассивные операции коммерческих банков и перспективы их развития

Пассивные операции коммерческих банков и перспективы их развития Тікелей инвестиция

Тікелей инвестиция Страхование урожая с государственной поддержкой

Страхование урожая с государственной поддержкой Компания Ренессанс life & pensions. Создай свое будущее

Компания Ренессанс life & pensions. Создай свое будущее Финансы, как экономическая категория

Финансы, как экономическая категория Федеральный закон О центральном банке Российской Федерации (Банке России)

Федеральный закон О центральном банке Российской Федерации (Банке России) Формы оплаты труда. Лекция 8

Формы оплаты труда. Лекция 8 Финансовые инструменты

Финансовые инструменты Моделі олігополістічного ціноутворення

Моделі олігополістічного ціноутворення Торговля волатильностью на различных рынках

Торговля волатильностью на различных рынках Організація праці персоналу, зайнятого бухгалтерським обліком, контролем та аналізом

Організація праці персоналу, зайнятого бухгалтерським обліком, контролем та аналізом Метод Ринга при частичном возмещении капитала. (Лекция 6)

Метод Ринга при частичном возмещении капитала. (Лекция 6) Денежная система и ее структура. Типы денежных систем. Измерение денежной массы

Денежная система и ее структура. Типы денежных систем. Измерение денежной массы Креативна Європа. Програма ЄС, спрямована на підтримку культурного, креативного та аудіовізуального секторів

Креативна Європа. Програма ЄС, спрямована на підтримку культурного, креативного та аудіовізуального секторів Индивидуальный лицевой счет застрахованного лица

Индивидуальный лицевой счет застрахованного лица Управление основными и оборотными средствами предприятия

Управление основными и оборотными средствами предприятия Оценка и управление финансовыми результатами деятельности предприятия в действующем правовом поле

Оценка и управление финансовыми результатами деятельности предприятия в действующем правовом поле Добровольное медицинское страхование Росгосстрах

Добровольное медицинское страхование Росгосстрах Недвижимость в Ивановской области по программе сельская ипотека

Недвижимость в Ивановской области по программе сельская ипотека Трансмиссионный механизм денежно-кредитной политики центрального банка

Трансмиссионный механизм денежно-кредитной политики центрального банка