Содержание

- 2. В связи с этим возникает проблема количественного соответствия между доходностью и риском. Соотношение этих факторов позволяет

- 3. 1.2. Портфель консервативного роста наименее рискованный, состоит из акций крупных компаний (голубых фишек). Состав портфеля устойчив

- 4. 2.1. Портфель доходных бумаг - состоит из высокодоходных облигаций корпораций, и ценных бумаг, приносящих высокий доход

- 5. При разработке стратегии инвестирования необходимо учитывать состояние рынка ценных бумаг и постоянно пересматривать инвестиционный портфель, своевременно

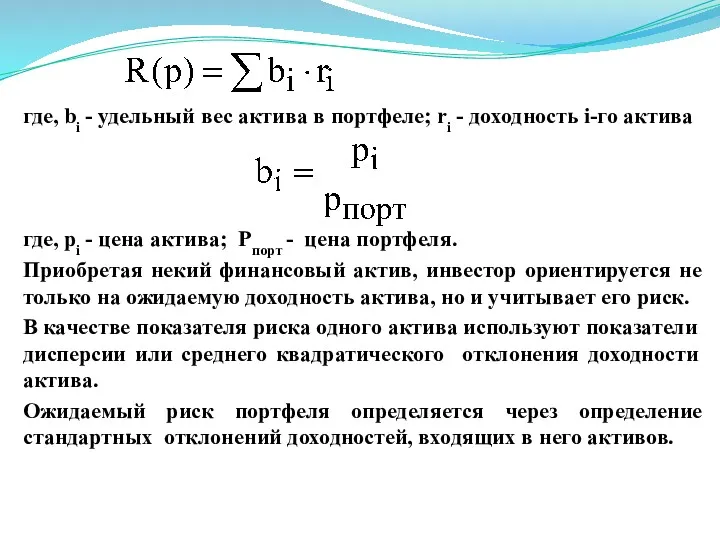

- 6. где, bi - удельный вес актива в портфеле; ri - доходность i-го актива где, pi -

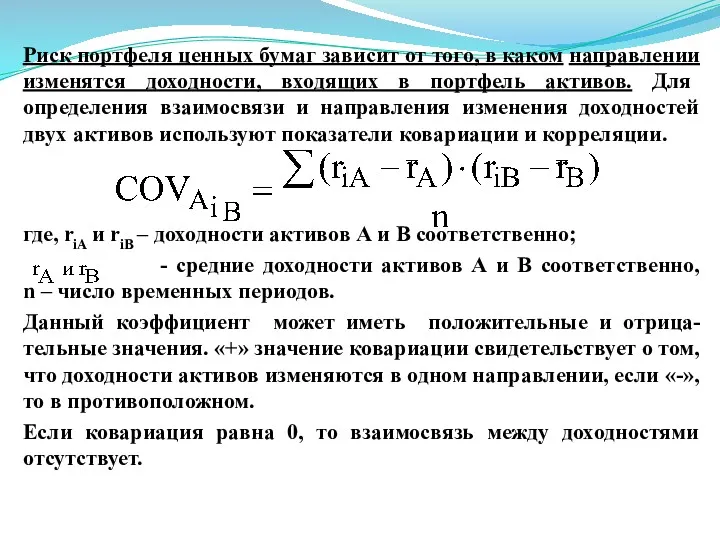

- 7. Риск портфеля ценных бумаг зависит от того, в каком направлении изменятся доходности, входящих в портфель активов.

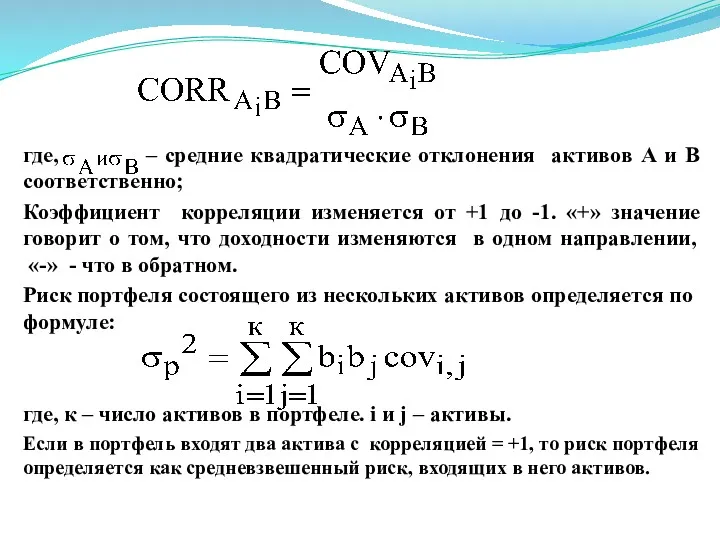

- 8. где, – средние квадратические отклонения активов А и В соответственно; Коэффициент корреляции изменяется от +1 до

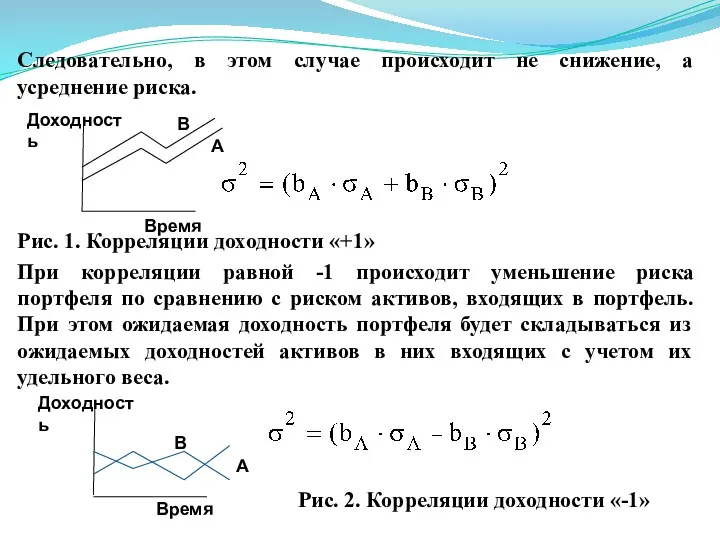

- 9. Следовательно, в этом случае происходит не снижение, а усреднение риска. Рис. 1. Корреляции доходности «+1» При

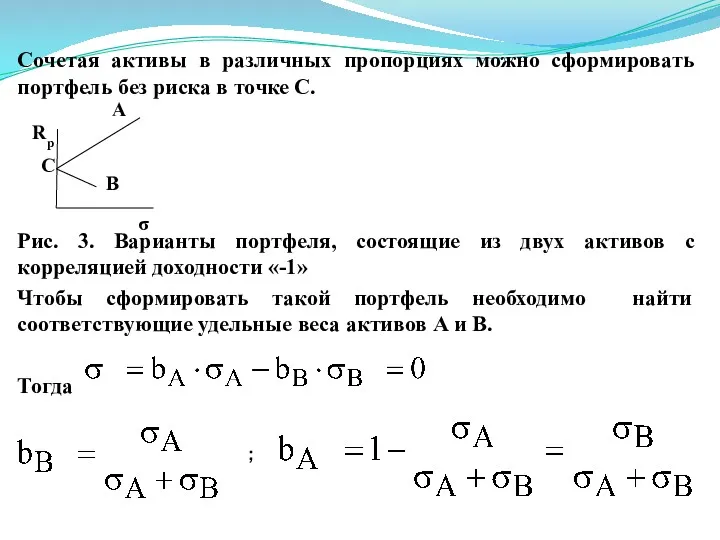

- 10. Сочетая активы в различных пропорциях можно сформировать портфель без риска в точке С. Рис. 3. Варианты

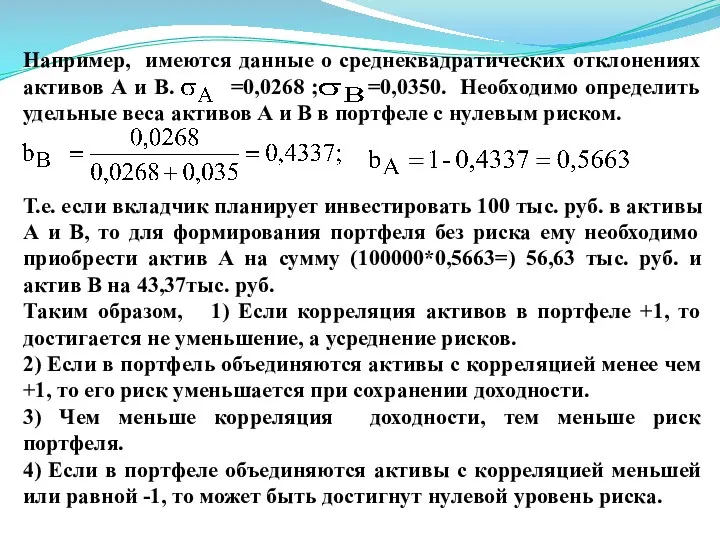

- 11. Например, имеются данные о среднеквадратических отклонениях активов А и В. =0,0268 ; =0,0350. Необходимо определить удельные

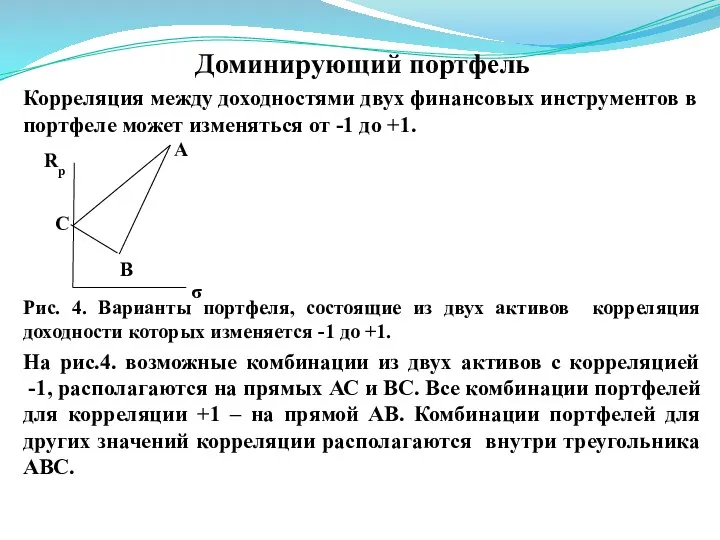

- 12. Доминирующий портфель Корреляция между доходностями двух финансовых инструментов в портфеле может изменяться от -1 до +1.

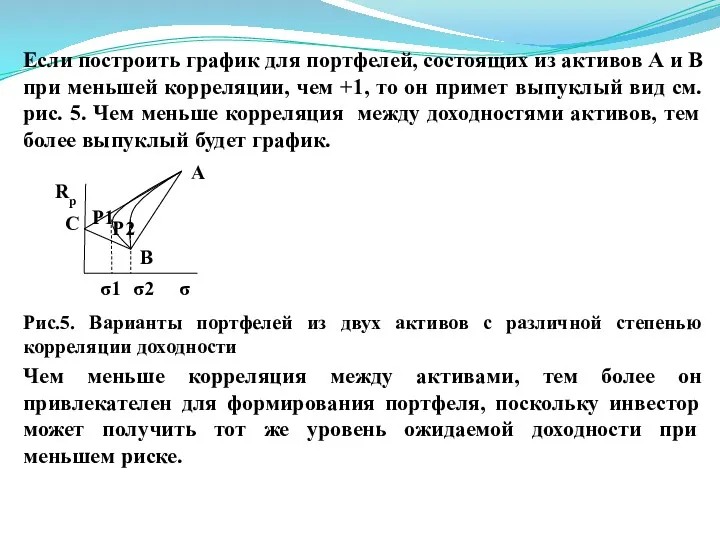

- 13. Если построить график для портфелей, состоящих из активов А и В при меньшей корреляции, чем +1,

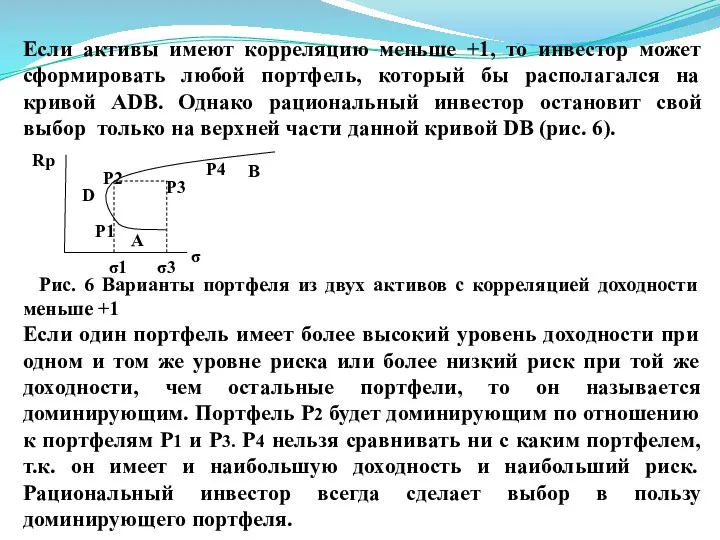

- 14. Если активы имеют корреляцию меньше +1, то инвестор может сформировать любой портфель, который бы располагался на

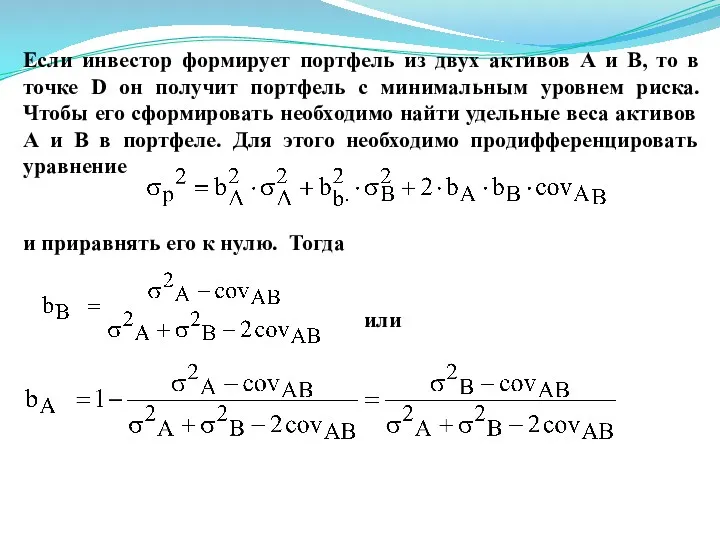

- 15. Если инвестор формирует портфель из двух активов А и В, то в точке D он получит

- 16. Стратегия диверсификации Г. Марковица Решение проблемы оптимального распределения долей капитала между фин. активами, сводящего общий риск

- 17. значения доходности ценных бумаг являются случайными величинами, распределенными по нормальному (Гауссовскому) закону. В этой связи, Марковиц

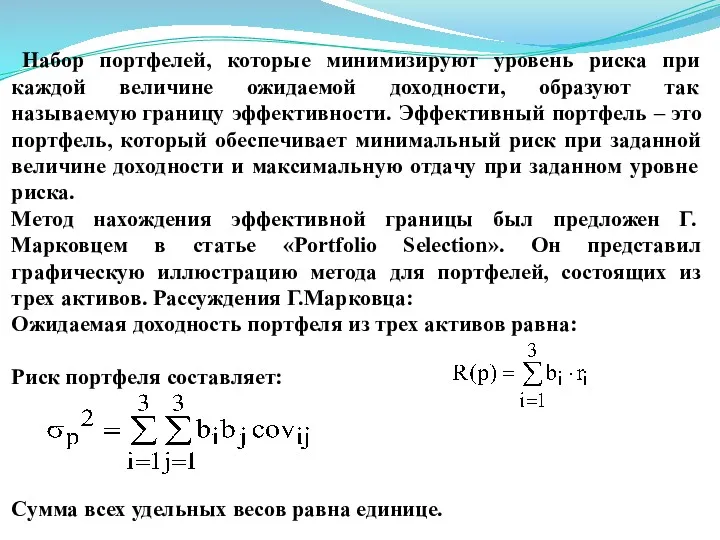

- 18. Набор портфелей, которые минимизируют уровень риска при каждой величине ожидаемой доходности, образуют так называемую границу эффективности.

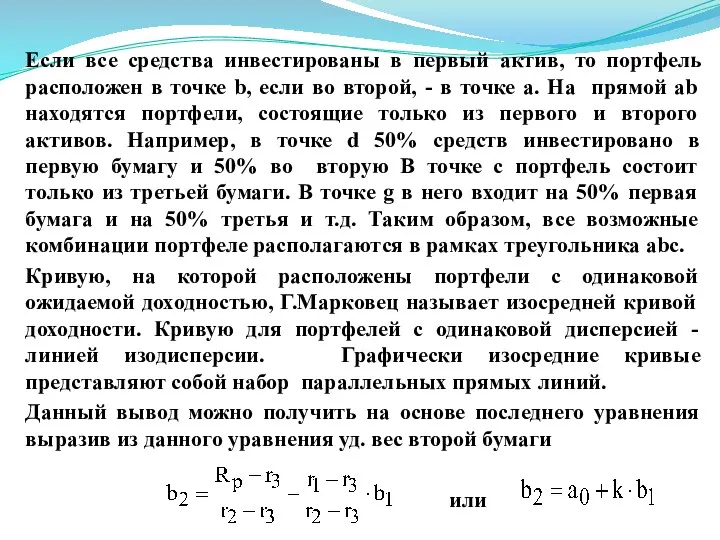

- 19. Если все средства инвестированы в первый актив, то портфель расположен в точке b, если во второй,

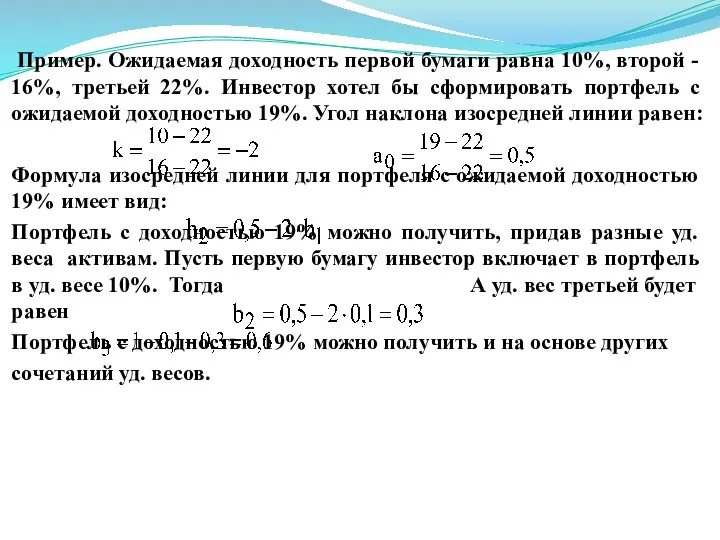

- 20. Пример. Ожидаемая доходность первой бумаги равна 10%, второй - 16%, третьей 22%. Инвестор хотел бы сформировать

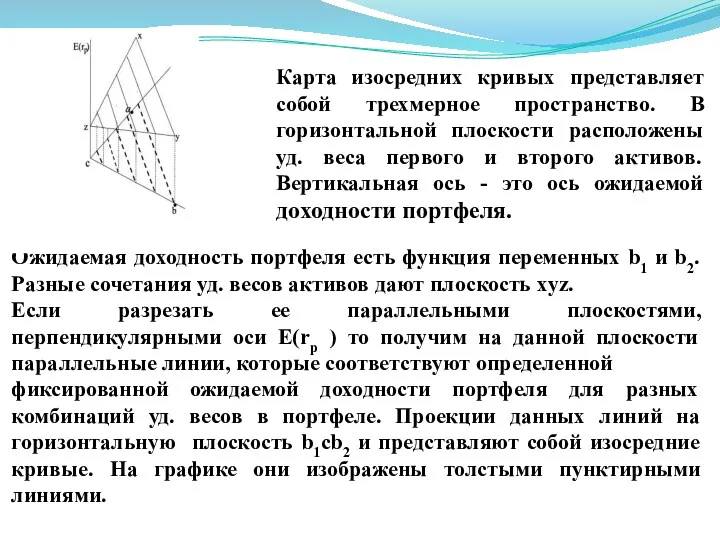

- 21. Ожидаемая доходность портфеля есть функция переменных b1 и b2. Разные сочетания уд. весов активов дают плоскость

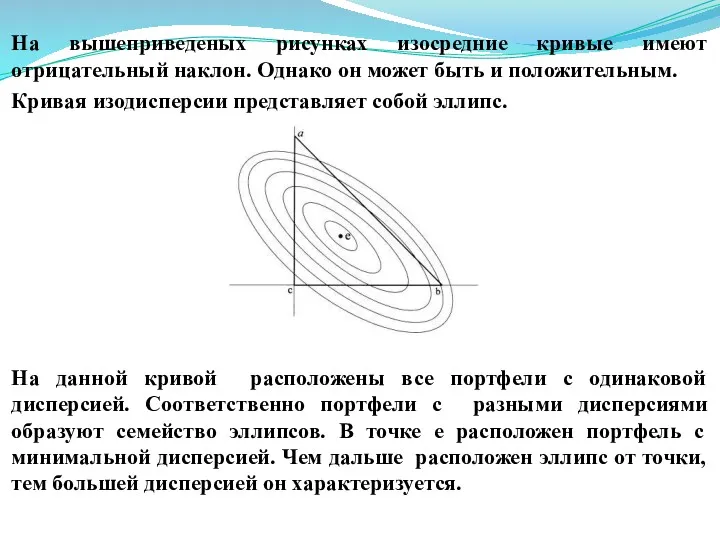

- 22. На вышеприведеных рисунках изосредние кривые имеют отрицательный наклон. Однако он может быть и положительным. Кривая изодисперсии

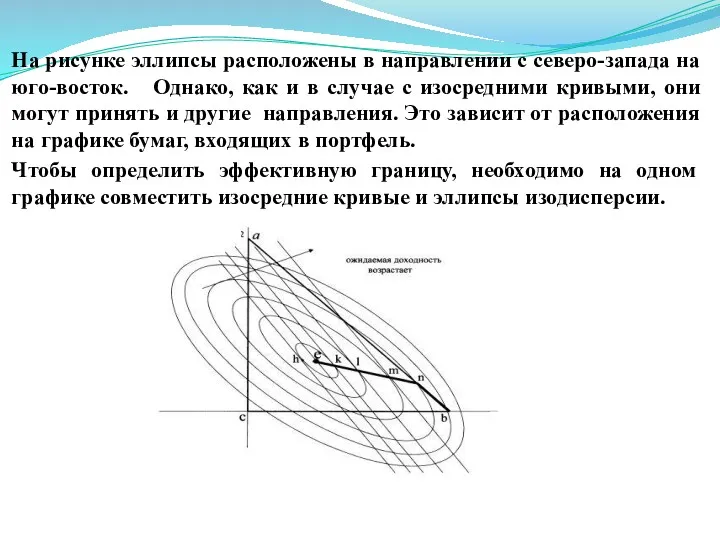

- 23. На рисунке эллипсы расположены в направлении с северо-запада на юго-восток. Однако, как и в случае с

- 24. Для каждого данного уровня ожидаемой доходности портфели с минимальной дисперсией должны располагаться в точках касания соответствующей

- 26. Скачать презентацию

Понятие бухгалтерского учёта

Понятие бухгалтерского учёта Финансовые риски корпорации

Финансовые риски корпорации Понятие кредита

Понятие кредита Учет временной стоимости денег

Учет временной стоимости денег Національний банк України. Платіжні системи та системи переказу коштів

Національний банк України. Платіжні системи та системи переказу коштів Національна, економічна і фінансова безпека України

Національна, економічна і фінансова безпека України Mierniki oceny opłacalności inwestycji

Mierniki oceny opłacalności inwestycji Особливості та механізми оподаткування страхової діяльності в Україні та за кордоном

Особливості та механізми оподаткування страхової діяльності в Україні та за кордоном Города России на банкнотах разного достоинства

Города России на банкнотах разного достоинства Типовые задачи. Экзамен

Типовые задачи. Экзамен Обеспечение безопасности при расчетах банковскими платежными картами

Обеспечение безопасности при расчетах банковскими платежными картами Викторина СВОЯ ИГРА Деньги

Викторина СВОЯ ИГРА Деньги Рынок ценных бумаг

Рынок ценных бумаг Финансы домашних хозяйств

Финансы домашних хозяйств Права и обязанности налогоплательщика

Права и обязанности налогоплательщика Консультация Социальный проект: теория и практика

Консультация Социальный проект: теория и практика 50 способов как заработать 50 000+ рублей за 1 неделю

50 способов как заработать 50 000+ рублей за 1 неделю Основы управления оборотными активами организации

Основы управления оборотными активами организации Источники и методы привлечения инвестиционных ресурсов

Источники и методы привлечения инвестиционных ресурсов Учет нематериальных активов

Учет нематериальных активов Фінансова криза та її вплив на формування системи антикризового фінансового управління

Фінансова криза та її вплив на формування системи антикризового фінансового управління Бюджет для граждан

Бюджет для граждан Практичні поради щодо діяльності уповноваженої особи

Практичні поради щодо діяльності уповноваженої особи Организация контроля таможенной стоимости

Организация контроля таможенной стоимости Порядок ведения кассовых операций и расчетов с подотчетными лицами в профорганизациях

Порядок ведения кассовых операций и расчетов с подотчетными лицами в профорганизациях Налоговая ответственность

Налоговая ответственность Оценка эффективности инвестиционных проектов

Оценка эффективности инвестиционных проектов Коворкинг-центр Точка роста. Инвестиционный план

Коворкинг-центр Точка роста. Инвестиционный план